Обзор Vornado Realty: стоит ли вкладываться в фонд коммерческой недвижимости

Vornado Realty (NYSE: VNO) — фонд, инвестирующий в коммерческую недвижимость. Карантин крайне негативно повлиял на бизнес компании, но вот пандемия закончилась, а проблемы останутся с компанией надолго.

Для написания материала использовались ссылки, недоступные пользователям из РФ.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса иностранных эмитентов. Идею разбора Vornado Realty предложил наш читатель Владислав Радионов в комментариях к разбору Merck. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

В обзоре много скриншотов с таблицами из отчетов. Чтобы было удобнее ими пользоваться, мы перенесли их в гугл-таблицы и перевели на русский язык. Обратите внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в отчетах, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

На чем зарабатывают

Компания относится к REIT — фондам, которые управляют недвижимостью и которые большую часть прибыли обязаны распределять среди акционеров.

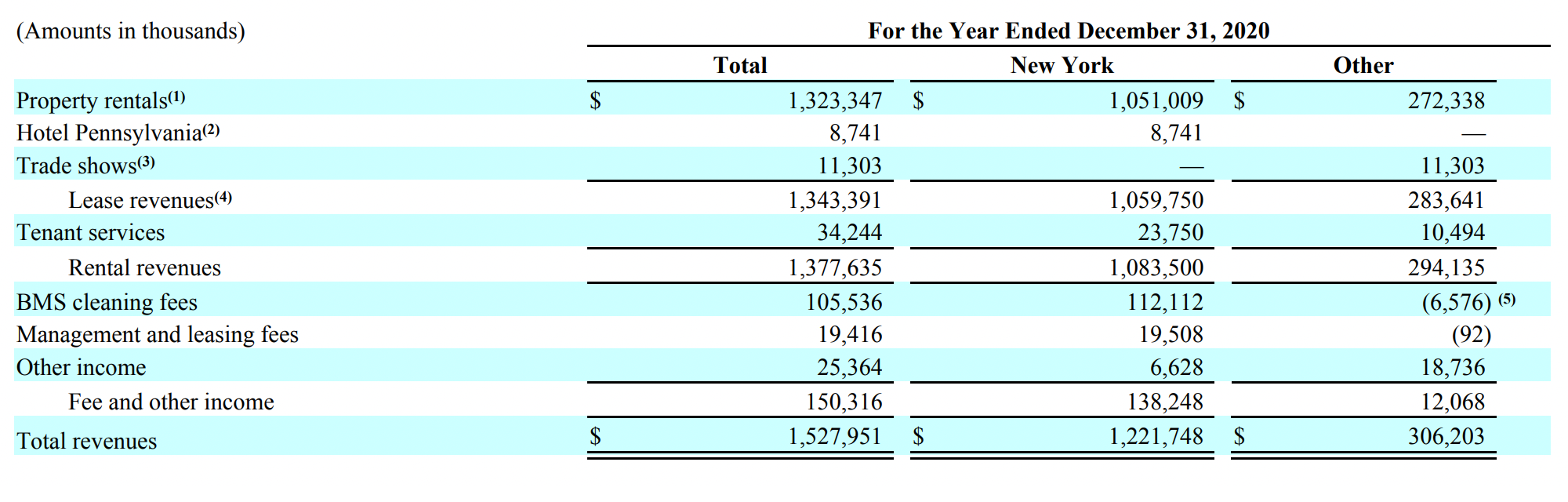

Выручка компании разбивается на следующие виды услуг: 90,16% — это аренда, а остальные 9,84% — это взносы за управление, уборку и так далее.

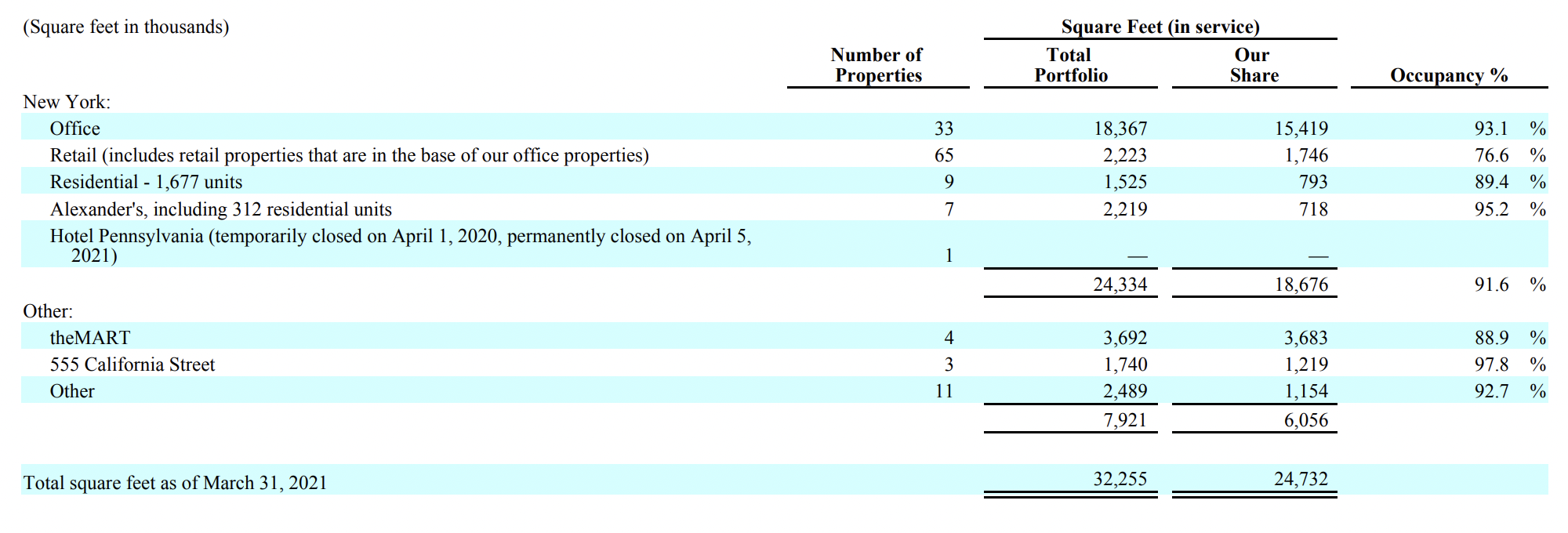

Основные деньги компания получает со сдачи в аренду офисных помещений, есть немного розницы и совсем немного жилых зданий. Но важнее всего для нашей истории будет офисная ориентация компании. Офисная аренда Vornado Realty делится на две неравные части: большую часть денег дает аренда офисов в обычных зданиях, заметную долю выручки дает сеть центров theMART, которые сочетают в себе функции универмагов и места проведения мероприятий.

Географически операционная прибыль Vornado Realty делится так:

- Нью-Йорк. Это 87% операционной прибыли компании.

- Чикаго. 7% операционной прибыли.

- Сан-Франциско. 6% операционной прибыли.

Годовая выручка и прибыль компании

| Выручка | Чистый доход | Маржа прибыли | |

|---|---|---|---|

| 2017 | 2,07 млрд | 220,76 млн | 10,64% |

| 2018 | 2,16 млрд | 450,51 млн | 20,82% |

| 2019 | 1,92 млрд | 3,15 млрд | 163,54% |

| 2020 | 1,53 млрд | −297,10 млн | −19,44% |

Годовая выручка и прибыль компании

| Выручка | |

| 2017 | 2,07 млрд |

| 2018 | 2,16 млрд |

| 2019 | 1,92 млрд |

| 2020 | 1,53 млрд |

| Чистый доход | |

| 2017 | 220,76 млн |

| 2018 | 450,51 млн |

| 2019 | 3,15 млрд |

| 2020 | −297,10 млн |

| Маржа прибыли | |

| 2017 | 10,64% |

| 2018 | 21% |

| 2019 | 164% |

| 2020 | −19,44% |

Карантин не закончится никогда

Этот REIT платит 2,12 $ на акцию в год, что, учитывая годовую доходность 4,23%, делает акции привлекательными для набега любителей выплат, но не все так просто.

Как я говорил выше, основные деньги компания получает с аренды офисов, поэтому ее доходы вполне ожидаемо пострадали от исхода компаний и работников из крупных городов.

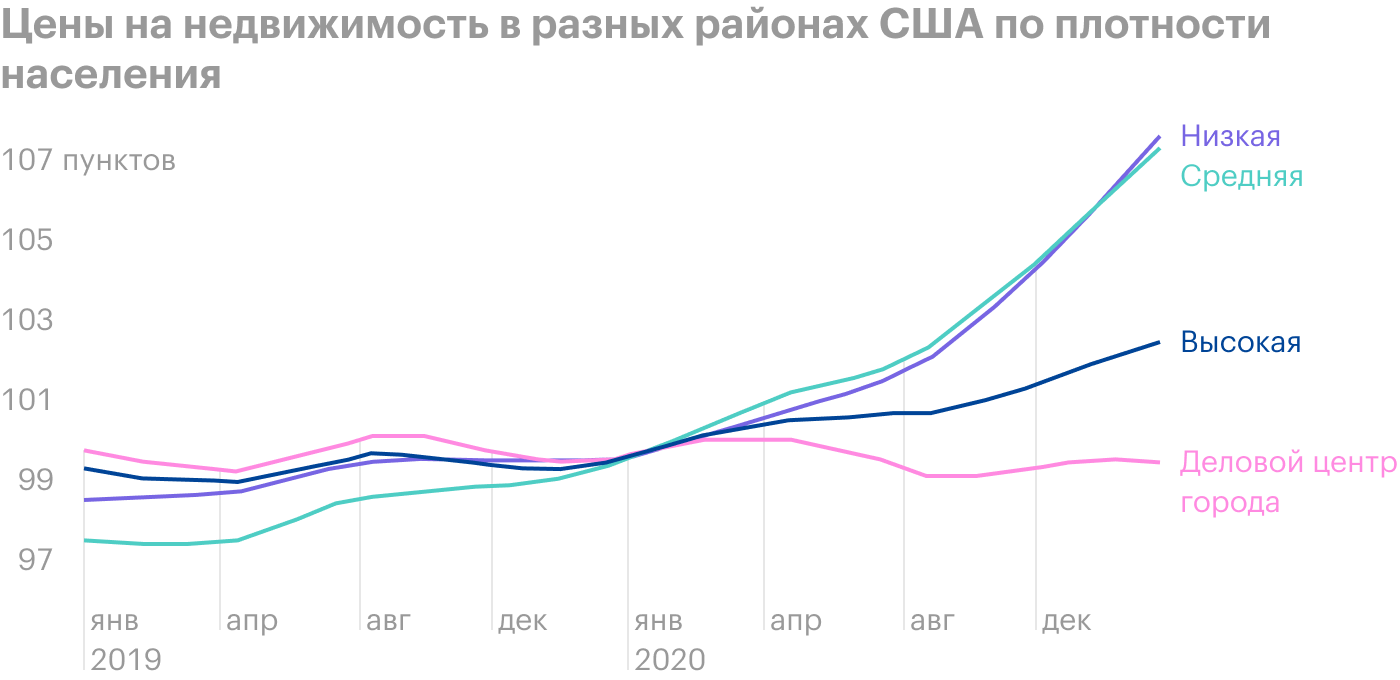

Ряд прямых и косвенных признаков говорит о том, что совсем хоронить офисы, возможно, не стоит. Цены на продажу у офисных помещений не упали, что говорит о том, что спрос еще в целом держится. Да и в случае Vornado мы видим, что уровень занятости помещений у компании не самый низкий.

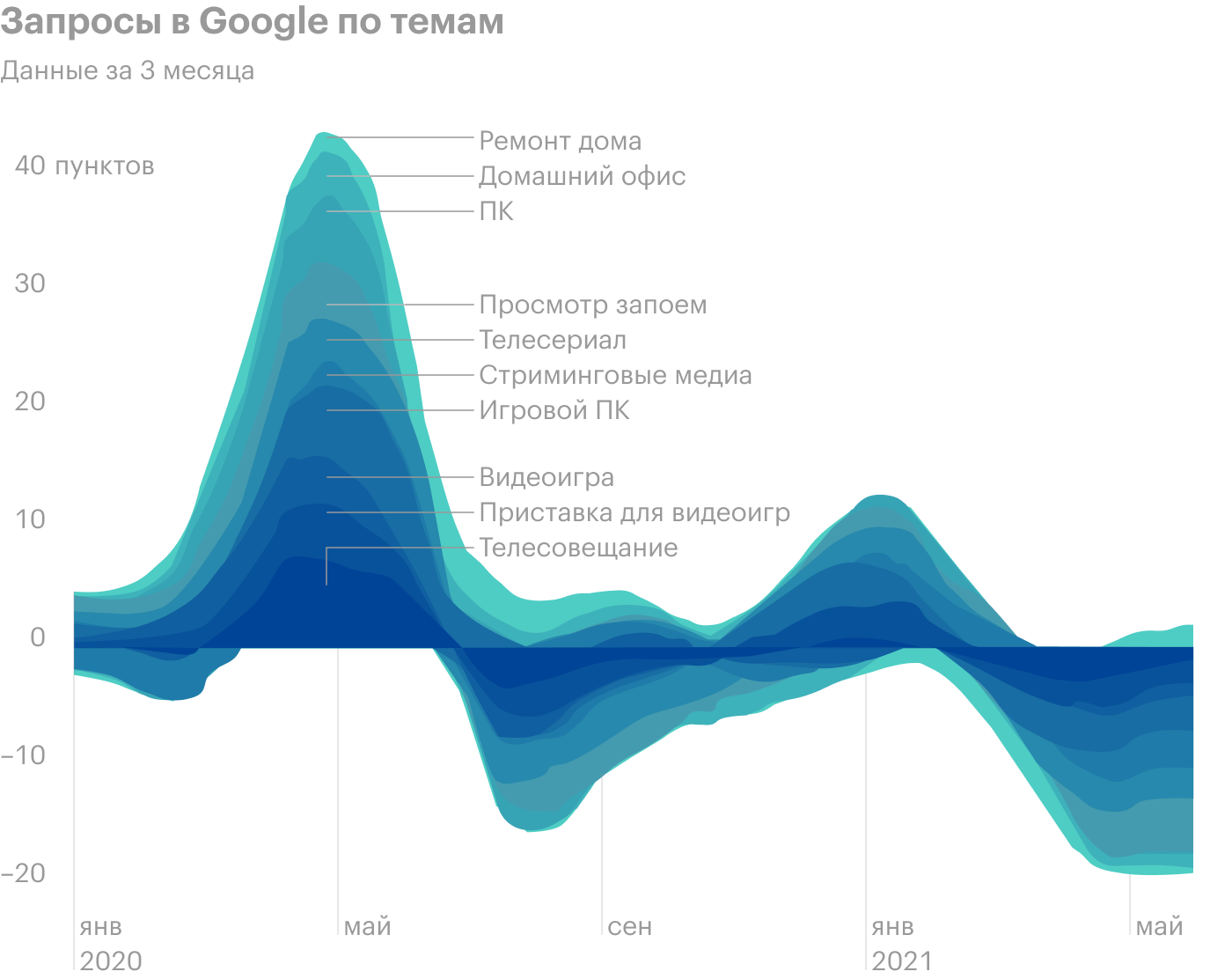

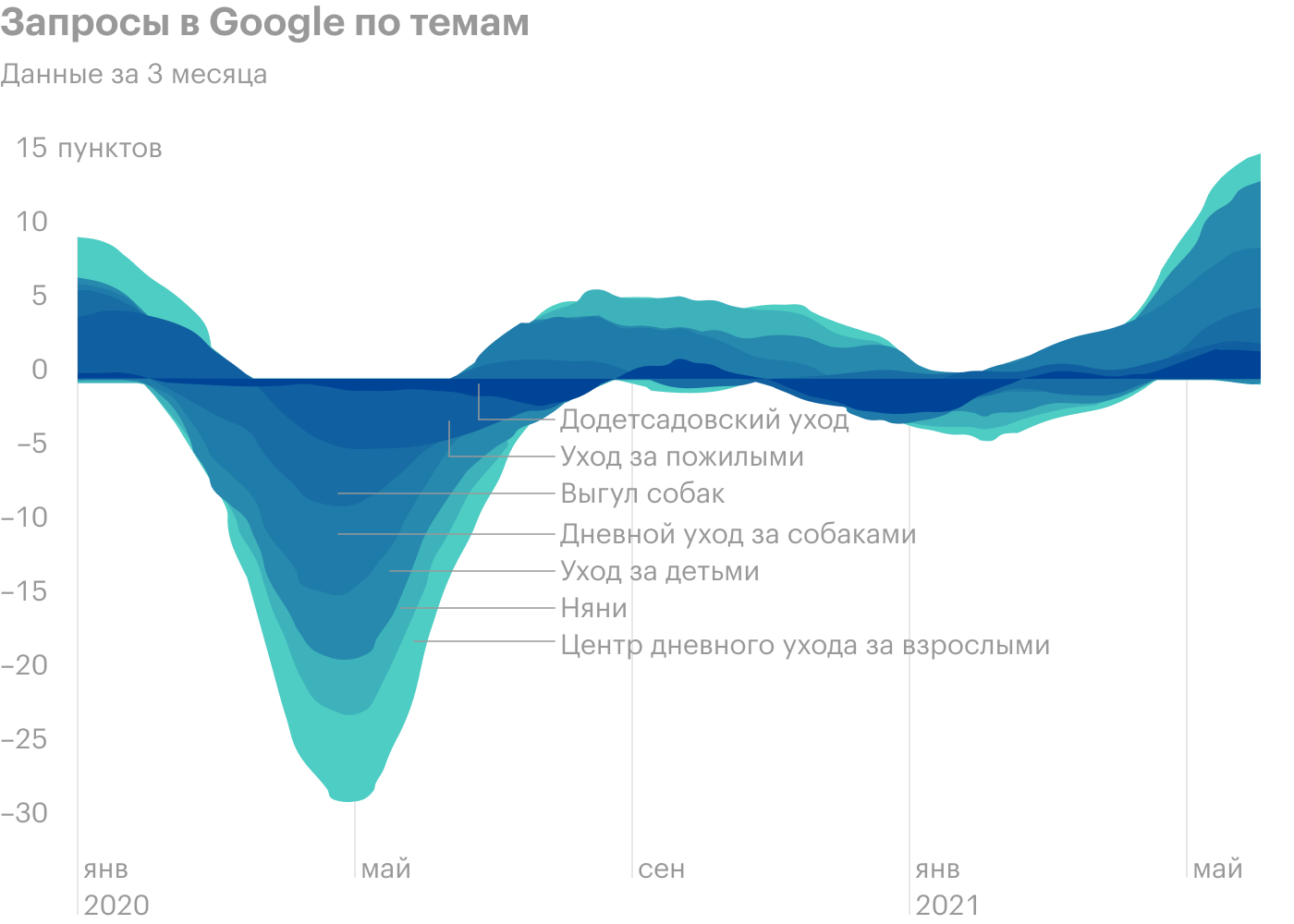

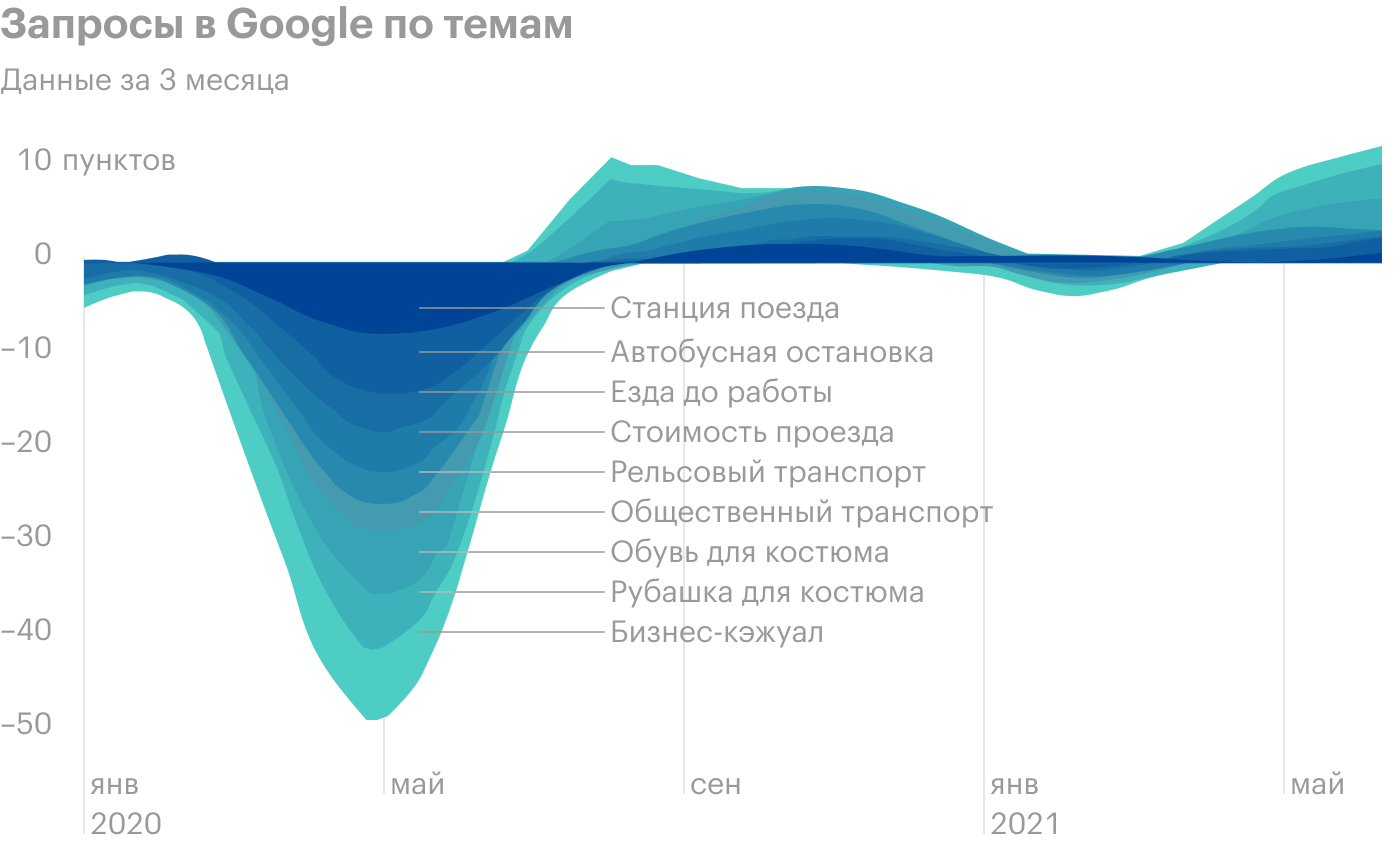

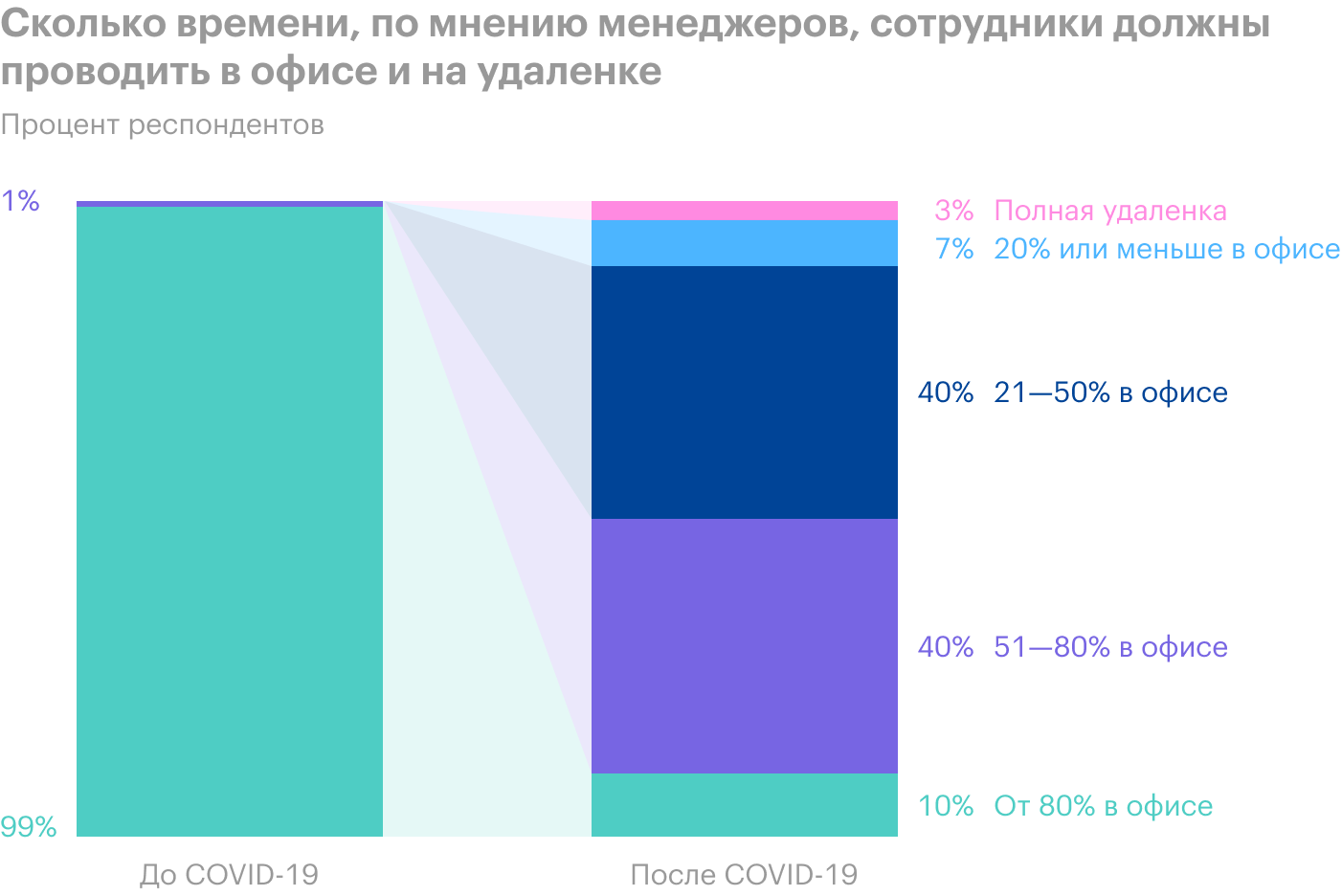

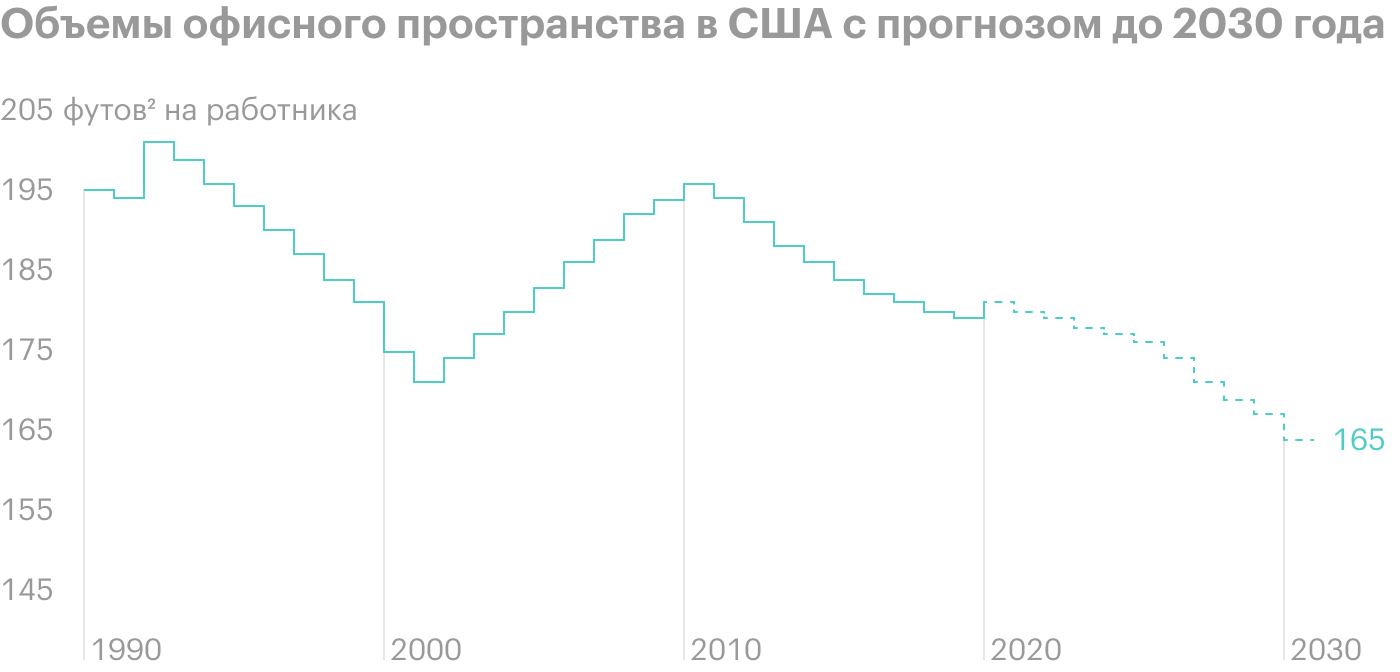

Опять же, судя по запросам в интернете, люди потихоньку собираются в офисы. Многие работодатели думают не про то, чтобы перевести всех на удаленную работу, а про совмещение работы удаленной и офисной. Так что, возможно, все закончится не столько массовым закрытием офисов, сколько увеличением объемов рабочего пространства на одного сотрудника.

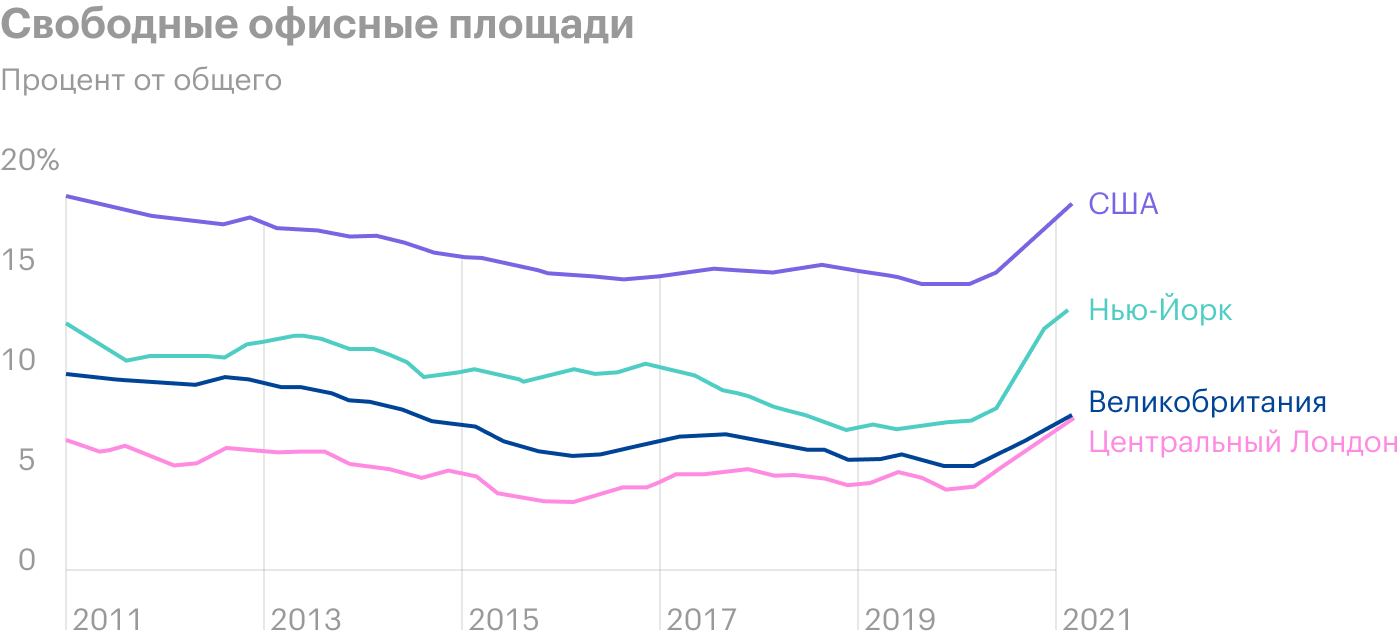

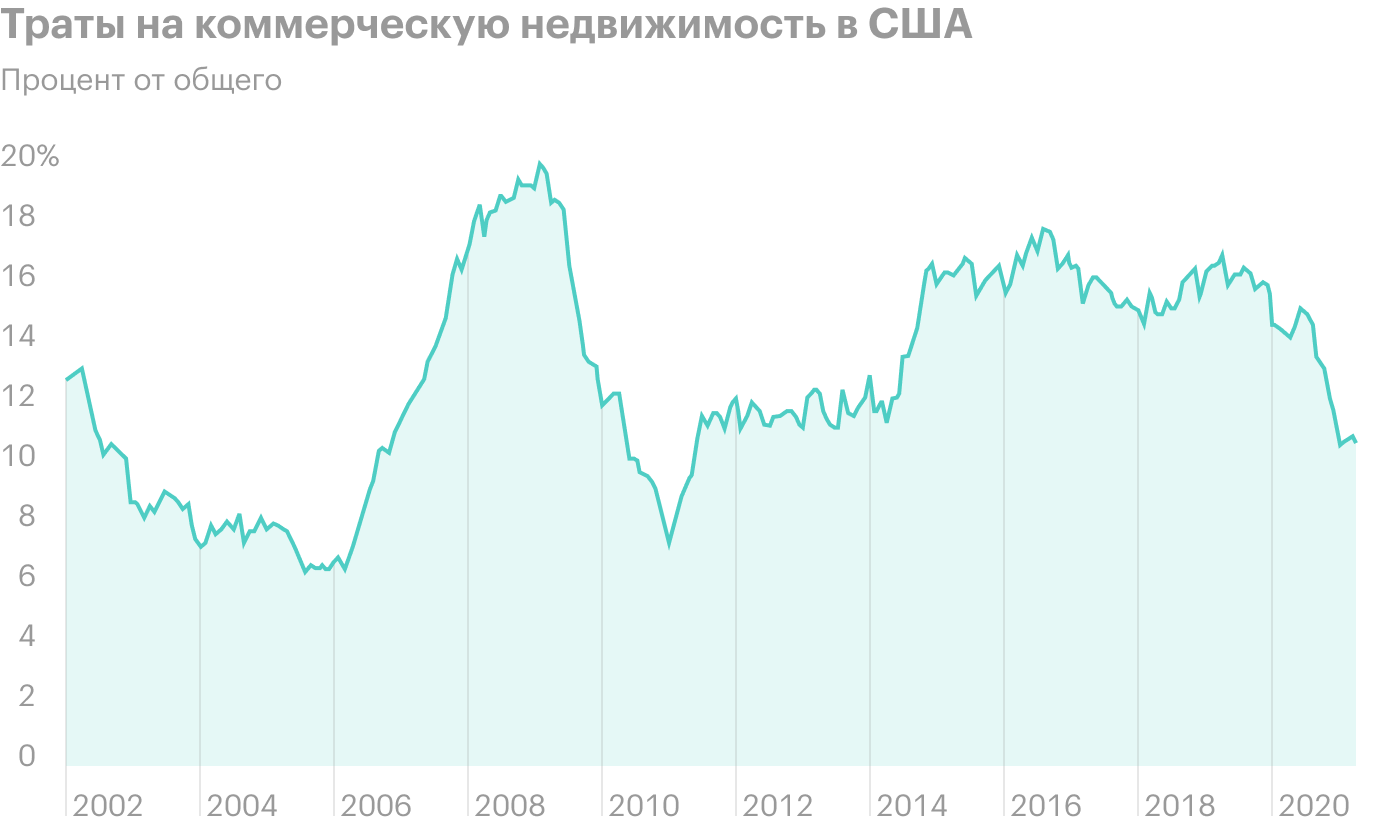

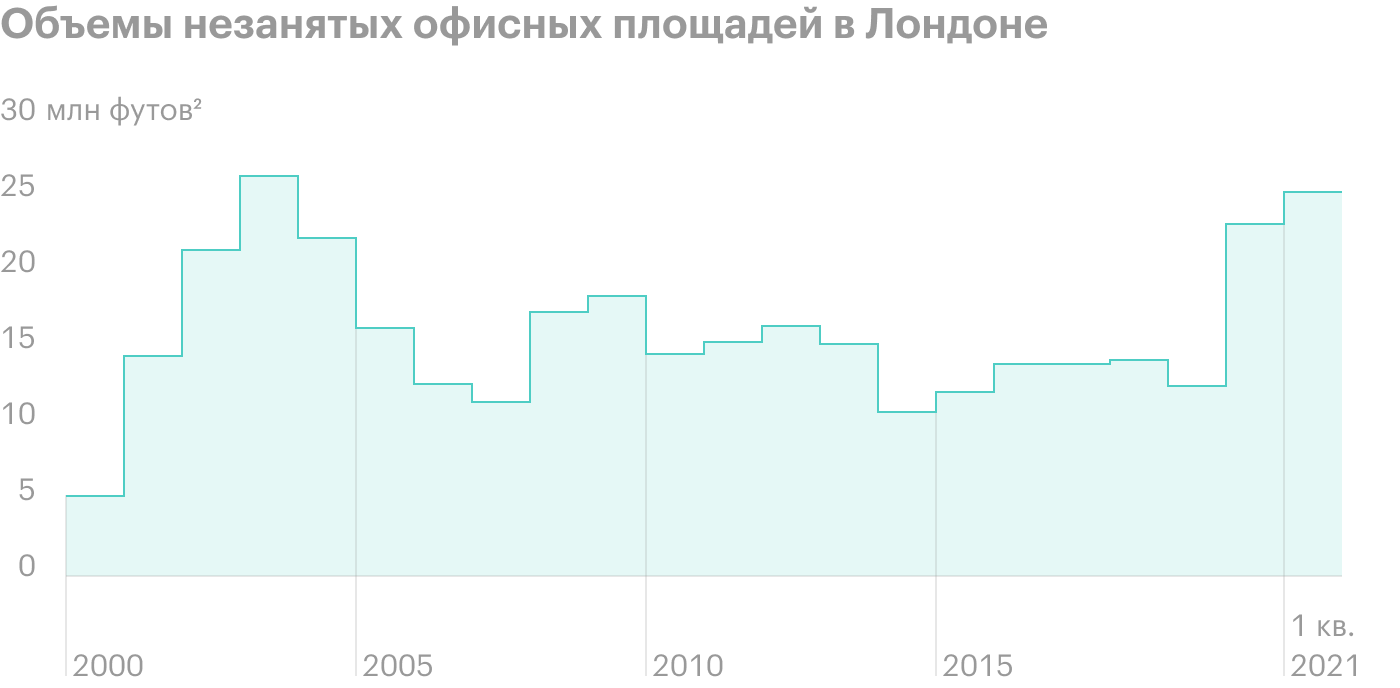

С другой стороны, много офисных помещений действительно простаивает. И в целом статистика по коммерческой недвижимости и крупным агломерациям играет не на пользу компании. Даже если арендаторы непосредственно Vornado Realty не станут съезжать и закрываться, то все равно негативные моменты на рынке коммерческой недвижимости приведут к падению цен и арендаторы смогут вполне эффективно выторговывать себе скидки с понятными последствиями для доходов Vornado Realty.

Рознично-торговому бизнесу компании тоже не следует ждать ничего хорошего: исход населения из крупных городских центров если не полностью обессмысливает для арендатора саму оплату помещения в центре города, то хотя бы стимулирует его начать переговоры с арендодателем на тему снижения платы.

Квартальная выручка и прибыль компании

| Выручка | Чистый доход | Маржа прибыли | |

|---|---|---|---|

| 2 квартал 2020 | 343,03 млн | −185,24 млн | −54,00% |

| 3 квартал 2020 | 363,96 млн | 65,69 млн | 18,05% |

| 4 квартал 2020 | 376,43 млн | −194,99 млн | −51,80% |

| 1 квартал 2021 | 379,98 млн | 20,54 млн | 5,41% |

Квартальная выручка и прибыль компании

| Выручка | |

| 2 квартал 2020 | 343,03 млн |

| 3 квартал 2020 | 363,96 млн |

| 4 квартал 2020 | 376,43 млн |

| 1 квартал 2021 | 379,98 млн |

| Чистый доход | |

| 2 квартал 2020 | −185,24 млн |

| 3 квартал 2020 | 65,69 млн |

| 4 квартал 2020 | −194,99 млн |

| 1 квартал 2021 | 20,54 млн |

| Маржа прибыли | |

| 2 квартал 2020 | −54,00% |

| 3 квартал 2020 | 18,05% |

| 4 квартал 2020 | −51,80% |

| 1 квартал 2021 | 5,41% |

Если мы посмотрим на Лондон — этот город вполне сравним с важным для Vornado Нью-Йорком, — то увидим, как увеличение предложения на рынке недвижимости уронило доходы арендодателей. К чему-то такому следует готовиться и Vornado.

Указанные позитивные аргументы в пользу рынка коммерческой недвижимости страдают от недостаточности наличествующей у нас информации: щедрая коронакризисная госпомощь в США оттянула момент банкротства и съезда многих арендаторов Vornado — что объясняет отсутствие роста количества вакантных площадей под сдачу у компании сейчас. Но как долго такая ситуация будет сохраняться?

Единственный интересный сектор для офисов — направление лабораторных исследований, но это явно не случай Vornado. Опять же, перестройка существующих площадей под лаборатории потребует немалых вложений времени и денег.

Компания платит дивидендов больше, чем зарабатывает: на выплаты у нее уходит почти 102 млн в квартал, но последний год она балансирует на грани убыточности и с текущей нехорошей динамикой в ее отрасли грозит еще больше потерять в доходах.

Дивиденды компания уже сокращала в прошлом году: с 66 центов в квартал до 53 центов, — но может снова их сократить, что приведет к падению котировок, поскольку REIT нужны инвесторам только для получения пассивного дохода.

Резюме

В текущей ситуации — упадок офисов и падение расценок на аренду — Vornado выглядит как слишком рискованное приобретение. Склонный к риску инвестор может попробовать спекулятивно отыграть оптимизм рынка, связанный с вакцинацией и предполагаемым возвращением работников в офисы, взяв эти акции сейчас. Но это слишком спекулятивная затея даже для меня.