Обзор Vroom: очередной генератор убытков или будущее рынка подержанных авто

Платформа Vroom (NASDAQ: VRM) — не просто онлайн-площадка, где покупают и продают подержанные авто, а бизнес-экосистема, где каждый пользователь получает помощь на всех этапах владения и эксплуатации собственного ТС.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса иностранных эмитентов. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

В обзоре есть скриншот с таблицей из отчета. Чтобы было удобнее им пользоваться, мы перенесли его в гугл-таблицу и перевели на русский язык. А еще имейте в виду, что компании округляют некоторые числа в отчетах, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

На чем зарабатывают

Vroom предлагает собственникам и покупателям:

- приобрести подержанное авто;

- профинансировать сделку через партнерский банк;

- провести радиочастотную идентификацию и проверку исправности всех узлов и деталей;

- воспользоваться высококачественным предпродажным сервисом или восстановить авто после аварии;

- получить гарантию на авто в течение 90 дней с момента покупки;

- воспользоваться полноценными услугами логистики от дома до дома.

Созданный в 2013 удобный интерфейс для онлайн-покупки подержанных авто Vroom уже к 2018 потерял трех своих основателей: братьев Чесроунов и Кевина Уэстфолла, которые по неизвестным причинам продали свои доли в компании.

Сегодня Vroom руководят наемные сотрудники с минимальным количеством акций.

Одна из главных задач компании, со слов руководства, сделать процесс продажи и покупки любого подержанного автомобиля безопасным и удобным.

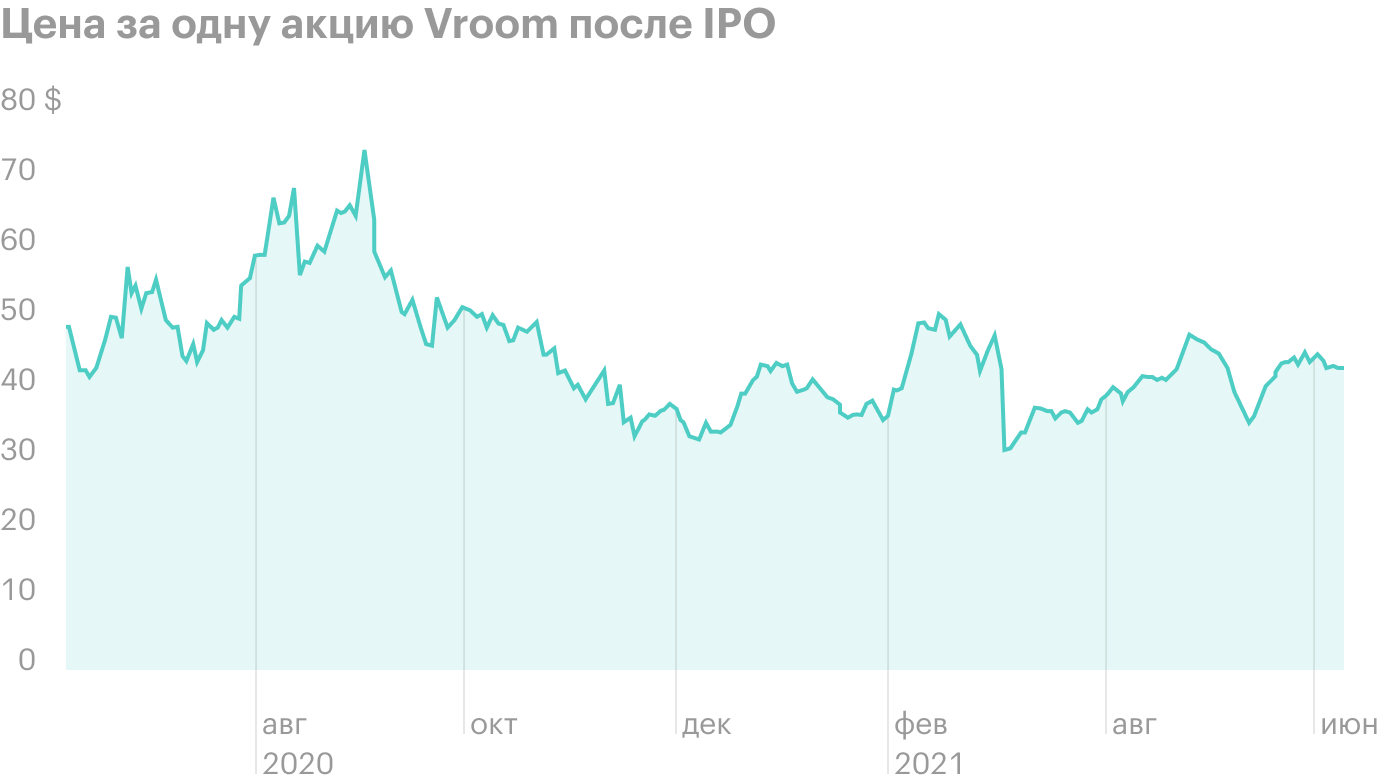

Как прошло IPO

Акции Vroom, несмотря на убыточность компании, пользовались повышенным спросом уже в первый день IPO. К концу первого дня торгов на Nasdaq акции подорожали более чем на 100%.

Акции продолжали расти в течение двух месяцев, но уже в сентябре, после выхода квартального отчета, который оказался хуже ожиданий, упали до уровня первого дня размещения. За весь период до IPO Vroom привлекла 721 млн долларов за восемь раундов финансирования, причем последний раунд — серия H — оценивал акции Vroom по цене 27,19 $ за акцию при общей капитализации в 1,3 млрд долларов.

От IPO выиграла не только Vroom, но и основные инвесторы, которые изначально рассчитывали продать часть своих акций на IPO. Это L Catterton и T. Rowe Price. Обе компании владели долями более 15%. Национальный автодилер AutoNation владел 5,9% акций Vroom. AutoNation выполнял для Vroom сервисные и ремонтные работы, но соглашение с поставщиком расторгли еще до IPO. Теперь Vroom считает AutoNation потенциальным конкурентом, поэтому не заинтересован в дальнейшем сотрудничестве.

IPO Vroom прошло более чем успешно: капитализация компании выросла до 4,6 млрд долларов. Можно предположить, что Vroom повезло с выбранным временем: публичное размещение компании 10 июня 2020 года совпало с общим ростом рынка. 9 июня наблюдался рекордный рост индекса NASDAQ Composite, который впервые в своей истории преодолел отметку в 10 тысяч пунктов, следуя за ростом акций основных эмитентов группы FAANG.

Основные акционеры Vroom, млн штук

| Количество акций | Доля | |

|---|---|---|

| L Catterton | 19,4 | 20,6% |

| T. Rowe Price | 15,0 | 16,0% |

| Cascade | 6,8 | 7,2% |

| General Catalyst | 6,0 | 6,4% |

| AutoNation | 5,6 | 5,9% |

Основные акционеры Vroom, млн штук

| L Catterton | |

| Количество акций | 19,4 |

| Доля | 20,6% |

| T. Rowe Price | |

| Количество акций | 15,0 |

| Доля | 16,0% |

| Cascade | |

| Количество акций | 6,8 |

| Доля | 7,2% |

| General Catalyst | |

| Количество акций | 6,0 |

| Доля | 6,4% |

| AutoNation | |

| Количество акций | 5,6 |

| Доля | 5,9% |

Финансовые показатели Vroom

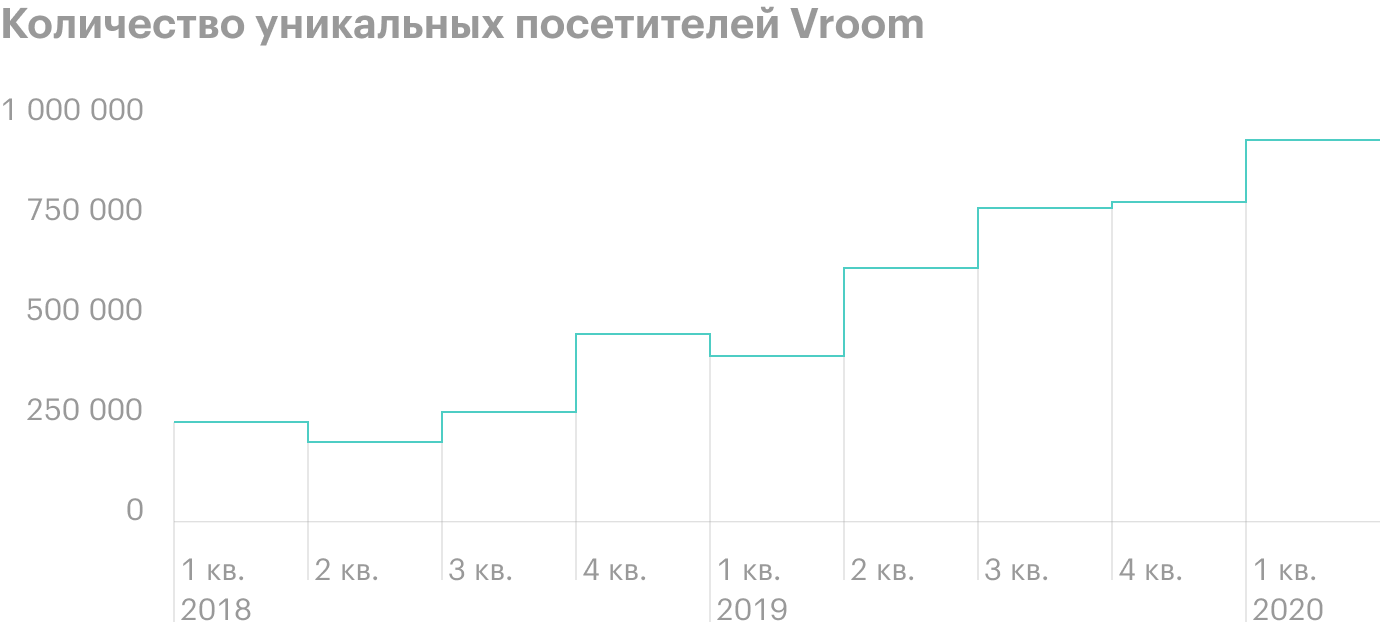

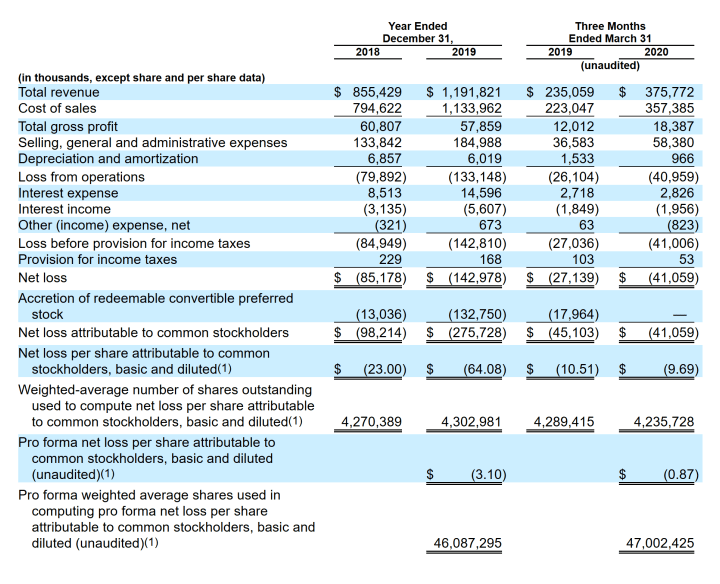

Перед выходом на IPO Vroom представила финансовую отчетность за 2 полных календарных года. Несмотря на рост выручки, компания остается убыточной. Причем чистый убыток, формируемый за счет роста административных и других расходов, опережает рост выручки.

Снижение валовой прибыли в сочетании с устойчивым ростом расходов на маркетинг привело к увеличению операционных убытков компании в 2019 году.

Они составили 133 млн долларов, что на 67% больше, чем операционный убыток в 80 млн в 2018 году.

Несмотря на значительный рост общей выручки, валовая прибыль на проданный автомобиль, как правило, двигалась в противоположном направлении. В 2019 году валовая прибыль за проданный автомобиль снизилась на 33%. В первом квартале 2020 валовая прибыль на проданную машину снизилась на 41%.

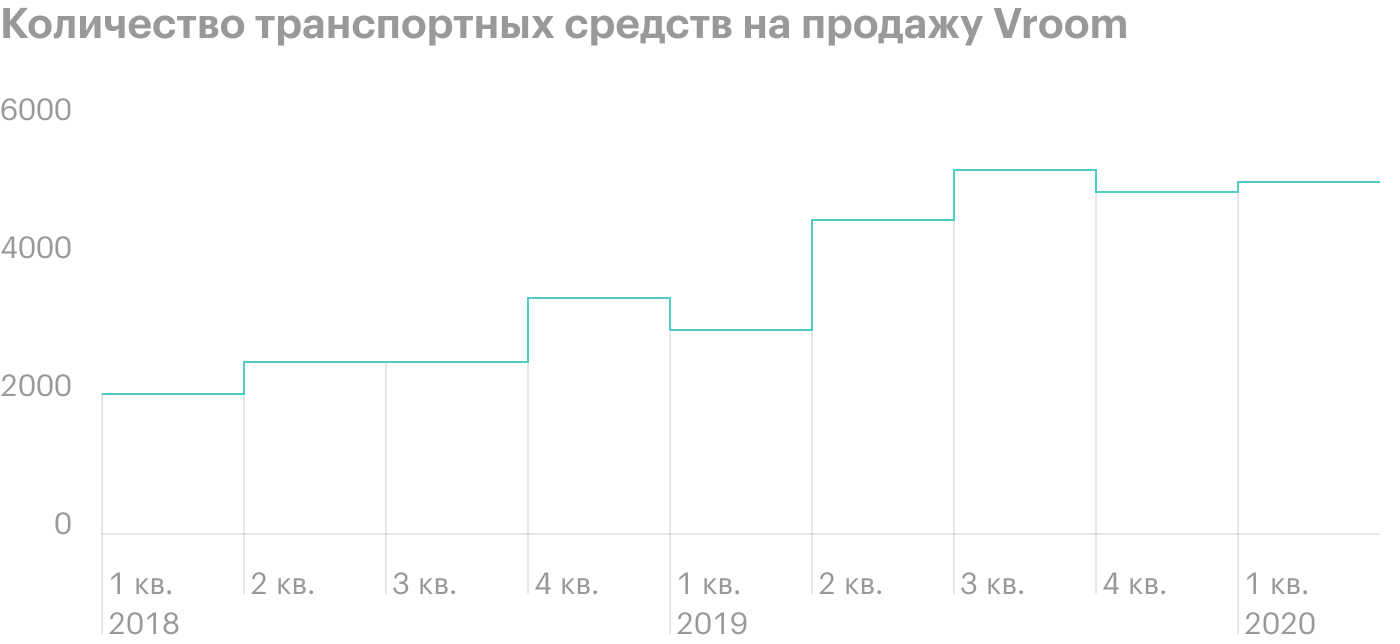

Оптовый сегмент Vroom, представляющий продажи на аукционе, генерирует 18% выручки и около 1% от валовой прибыли. В 2019 оптовая выручка выросла на 22%, что обусловлено ростом средней цены продажи на 12% и увеличением количества проданных авто на 10%.

Еще в декабре 2015 года Vroom приобрела центр по ремонту автомобилей Texas Direct Auto (TDA). Сегмент TDA для Vroom составил около ⅓ от общей выручки компании в 2019 году. Общая выручка сегмента TDA в 2019 году выросла на 3%. В первом квартале 2020 выручка сегмента TDA упала на 7%.

Выручка от продаж автомобилей за тот же период упала почти на 8%, что логично из-за сокращения автомобилей в общем каталоге на 10%.

Это сокращение частично компенсировалось увеличением средней цены продажи. Общее снижение спроса на сделки с подержанными автомобилями в первом полугодии 2020 года объясняется пандемией.

Об отрасли

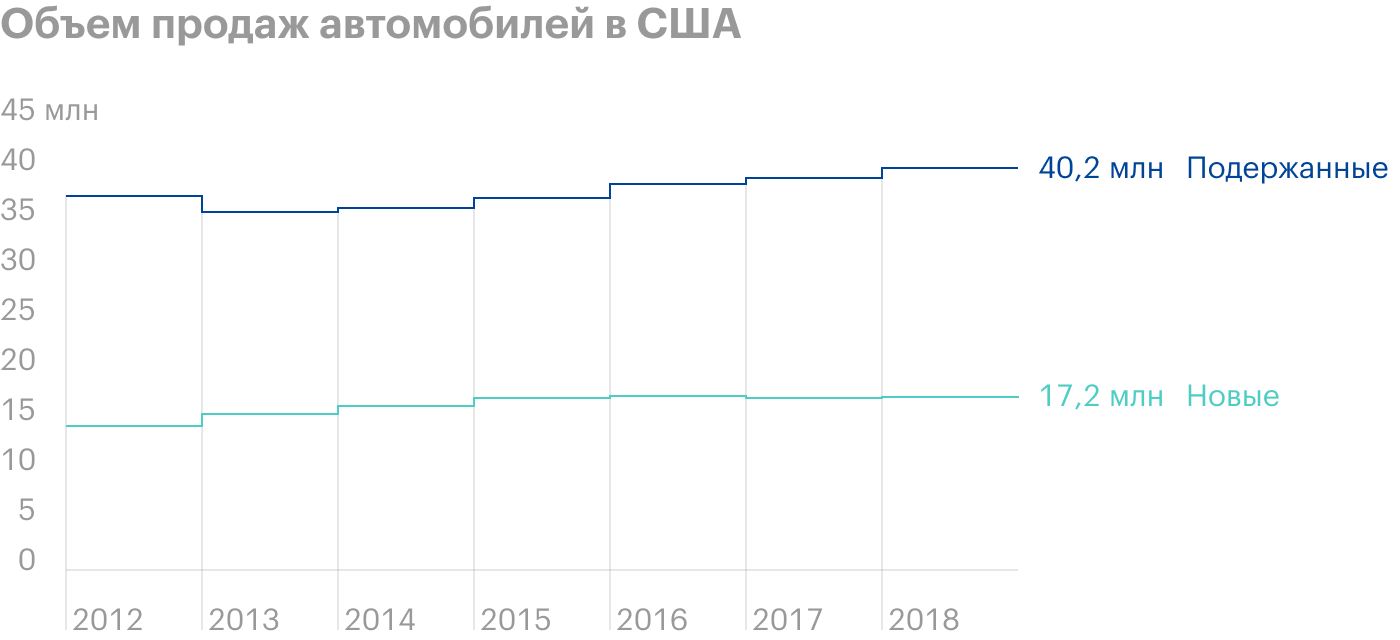

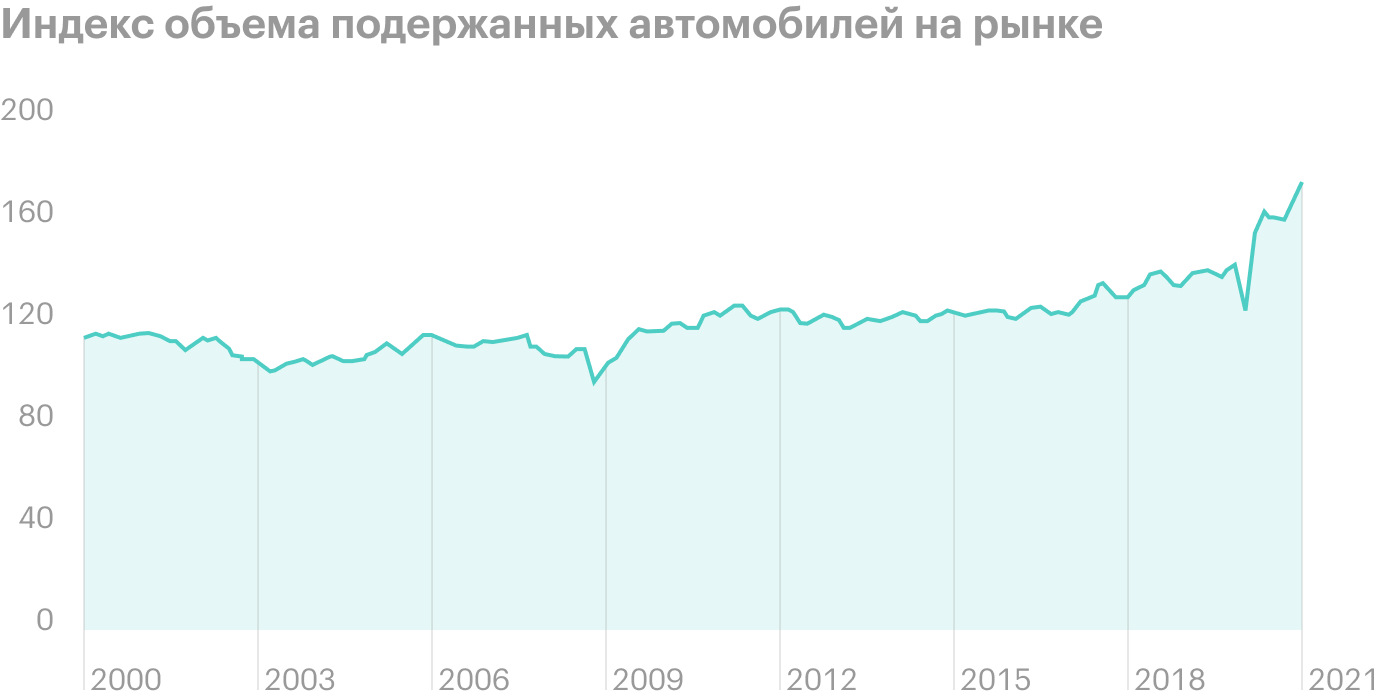

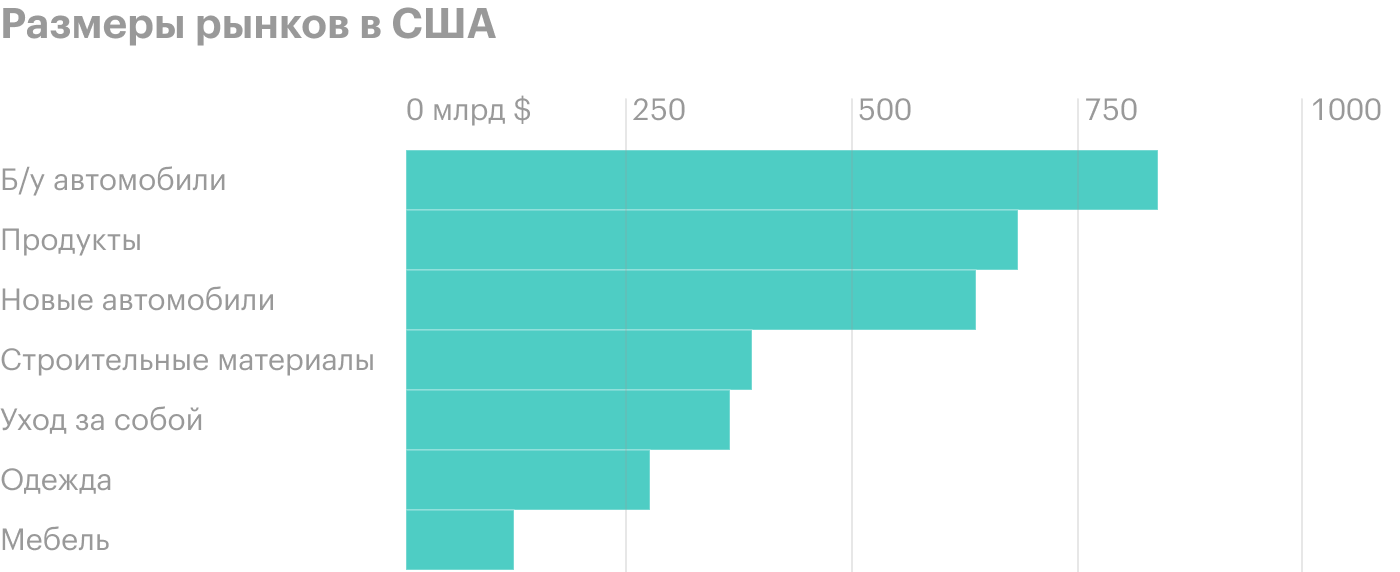

Продажа подержанных авто в США — одна из самых объемных категорий продаж товаров на потребительском рынке, вдвое превышающая объем продаж новых автомобилей. Рынок пока еще существенно фрагментирован и потребителя между собой делят более 40 тысяч автодилеров. Еще на рынке есть не поддающиеся исчислению частные продавцы и покупатели, пользующиеся сайтами частных объявлений.

Устаревшая бизнес-модель продажи-покупки подержанного авто через сайты частных объявлений несет риски для обеих сторон сделки по многим причинам. Нет полной прозрачности, покупателям тяжело досконально проверить транспортное средство и приходится общаться с незнакомцами, делиться с ними личными данными.

Согласно исследованиям аналитической компании Gallup, профессия автодилера, наряду с частными продавцами подержанных авто, вызывает максимум недоверия среди потребителей в США. Более 80% покупателей недовольны процессом покупки авто у автодилеров и частных владельцев.

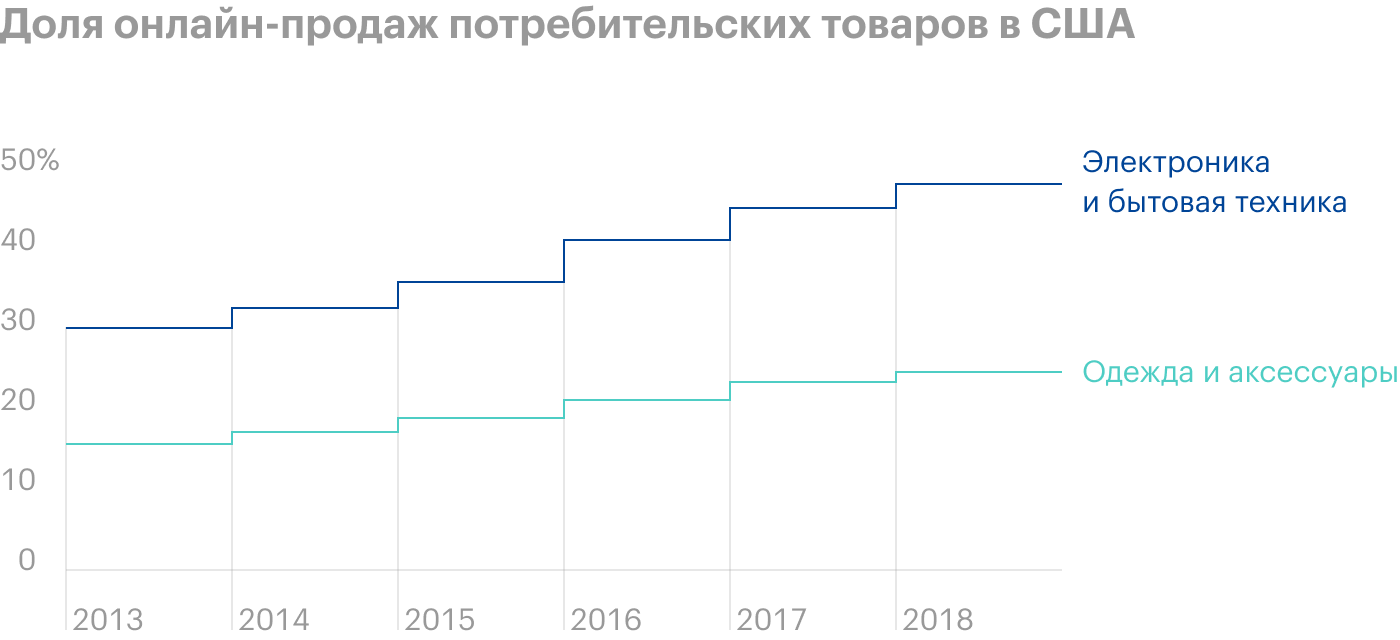

Несмотря на это, до 2020 года сайтами электронной коммерции при покупке подержанного авто пользовались не более 1,5% покупателей — в отличие от случаев покупки других потребительских товаров, доля покупки которых в интернете в среднем составляла не менее 16%. А в некоторых секторах, таких как одежда, доходила до 25%.

Пандемия почти уничтожила устаревшие правила покупки подержанных автомобилей через дилеров и стала ключевым фактором возрастающей популярности сайтов электронной и мобильной автокоммерции. Если до начала пандемии пользоваться мобильными приложениями и сайтами электронной коммерции при покупке автомобиля были готовы только 30% покупателей, то к концу 2020 их число увеличилось вдвое.

Есть мнение, что до 2030 года электронная и мобильная автокоммерция будет расти темпами, существенно превышающими темпы роста в других секторах потребительского рынка, и наибольшие показатели роста покажет рынок США.

Конкуренты

В США есть несколько компаний, специализирующихся на продаже подержанных авто и использующих для этих целей электронную и мобильную платформы.

Shift предлагает пользователям услуги, включающие тест-драйв, подробное изучение и спецификацию, сервисное и ремонтное обслуживание выбранного покупателем транспортного средства.

Интернет-платформа CarGurus — это маркетплейс, соединяющий продавцов и покупателей и предлагающий безопасные сделки через свой сайт. Проект известен не только в США, но и в Великобритании, Канаде, Германии, Испании, Италии. CarGurus использует бизнес-модель стандартных маркетплейсов, таких как Airbnb и HomeAway, и по большому счету возлагает все сложности при покупке подержанного авто на покупателя, не отвечая за историю, проверку исправности и доставку автомобиля. Главное удобство при купле и продаже авто через CarGurus — это безопасная передача денег и гарантия их возврата в случае форс-мажора.

Основной конкурент Vroom, максимально приближенный по бизнес-модели и искомой аудитории, — платформа Carvana, предлагающая пользователям те же сервисы.

Обе компании убыточны, их выручка растет, но вместе с выручкой растут и убытки. Тем не менее Carvana по большинству финансовых показателей выглядит устойчивее. Но благодаря увеличению суммы на счетах после IPO Vroom существенно улучшила отношение активов к своим обязательствам. Кроме того, Vroom не обременена долгосрочными долговыми обязательствами, а у Carvana таковых почти на 900 млн долларов.

Финансовые показатели Vroom и Carvana

| Carvana | Vroom | |

|---|---|---|

| Выручка, млн долларов | 1955 | 1192 |

| Продано автомобилей | 94 108 | 31 963 |

| Продажи как процент от выручки | 22% | 16% |

| Валовая прибыль с единицы товара, в долларах | 2090 | 1696 |

| EBITDA | −6,2% | −10,7% |

Финансовые показатели Vroom и Carvana

| Carvana | |

| Выручка, млн долларов | 1955 |

| Продано автомобилей | 94 108 |

| Продажи как процент от выручки | 22% |

| Валовая прибыль с единицы товара, в долларах | 2090 |

| EBITDA | −6,2% |

| Vroom | |

| Выручка, млн долларов | 1192 |

| Продано автомобилей | 31 963 |

| Продажи как процент от выручки | 16% |

| Валовая прибыль с единицы товара, в долларах | 1696 |

| EBITDA | −10,7% |

В итоге

Vroom — быстрорастущая компания. Она не исключение из правил и, так же как Uber или Airbnb, жертвует ради роста таким ключевым фактором, как прибыльность. Если вектор развития компании останется прежним, то будущее Vroom будет выглядеть туманным.

Тем не менее генеральный директор Vroom Пол Хеннесси уверен в будущем успехе компании. Выступая перед акционерами после выхода отчетности за первый квартал 2021 года, он сказал: «Наши результаты превзошли мои самые смелые ожидания: в годовом исчислении продажи выросли на 96%, а валовая прибыль — на 123%».

Пол Хеннесси заверил инвесторов, что рост выручки и валовой прибыли продолжится в течение текущего года и компания начнет инвестировать в логистику.