S&P 500 зашел на медвежий рынок. Вот чем это заканчивалось раньше

История показывает, что американский рынок акций может продолжить падать в ближайшее время.

С рецессией или без

Медвежьим рынком называют падение индекса от максимума на 20% и больше. Свой максимум S&P 500 показал 3 января — 4800 пунктов. Это значит, что рынок станет медвежьим, если индекс опустится ниже 3840 пунктов.

Определение медвежьего рынка — это формальность, которую придумали аналитики. 20 мая S&P 500 опускался до 3810, но закрылся на уровне в 3900 пунктов — на 18,7% ниже максимума. Это чуть меньше 20%, но тренд на рынке акций США трудно не назвать медвежьим.

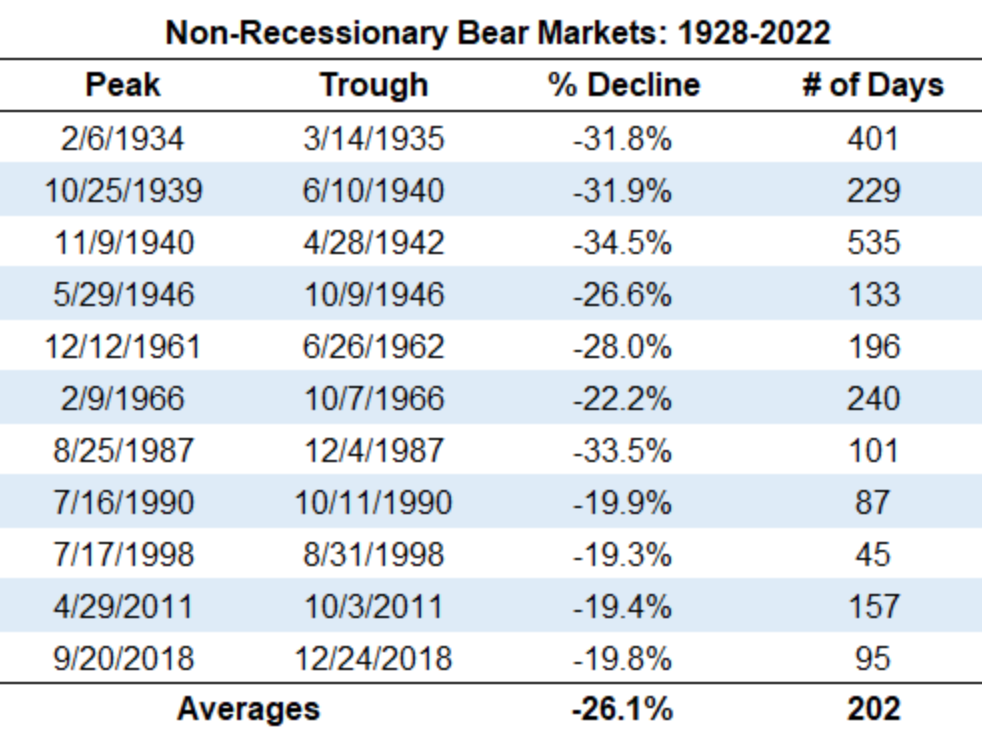

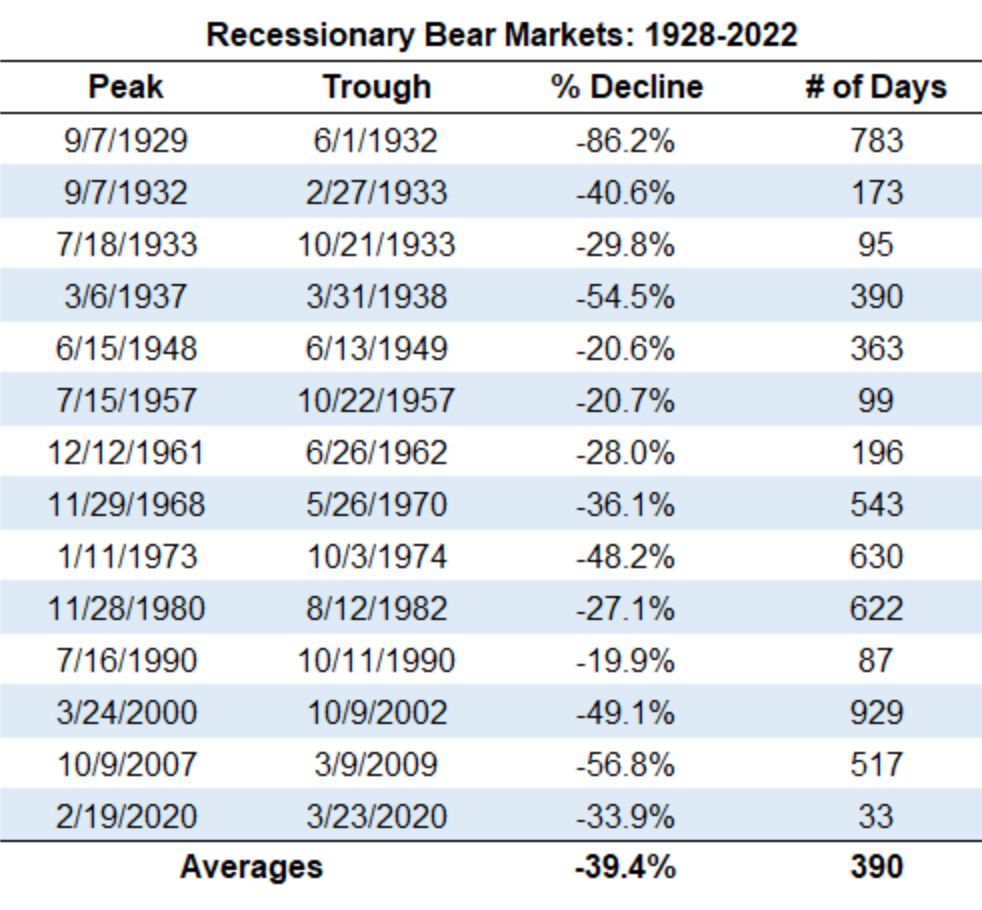

Бен Карлсон, управляющий консалтинговой компанией Ritholtz Wealth Management, насчитал 25 случаев с 1928 года, когда S&P 500 падал от максимума примерно на 20%. Все случаи он разделил на две группы: медвежьи рынки с рецессией и без нее. Управляющий подсчитал, как долго длились эти периоды и как сильно падал индекс в каждом из случаев. Вот что получилось.

Без рецессии. За последние 90 с лишним лет случилось 11 медвежьих рынков, за которыми не последовал экономический спад. Среднее отклонение S&P 500 от максимума составило 26,1%, а средняя продолжительность — 202 дня, то есть 6—7 месяцев.

Здесь самым страшным для инвесторов оказался период начала Второй мировой войны — падение на 34,5% в течение полутора лет. А вот самым безобидным стало падение незадолго до краха доткомов — минус 19,3% за полтора месяца.

С рецессией. 14 из 25 медвежьих рынков совпали со спадом деловой активности. Здесь среднее отклонение S&P 500 составило 39,4%. Средняя продолжительность — 390 дней, или 13 месяцев.

Неприятными оказались медвежьи рынки нулевых: пузырь доткомов и финансовый кризис. Тогда S&P 500 падал примерно на 50% в течение нескольких месяцев и даже лет. А самым непродолжительным оказался недавний коронакризис. Индекс просел на треть всего за месяц, а потом начал быстро расти.

По историческим данным видно, что медвежьи рынки с рецессией более продолжительные и приносят больший убыток. Это неудивительно, так как в кризис компании сворачивают бизнес, а люди теряют работу и начинают больше сберегать.

Между жадностью и страхом

Главный вопрос, который волнует многих участников рынка: сможет ли ФРС США провести «мягкую посадку»? То есть поднять процентные ставки, побороть рекордную за 40 лет инфляцию и при этом не допустить рецессии. Это творческий вопрос, ответа на который не знает никто.

Сейчас инвестбанки с Уолл-стрит соревнуются в том, кто из них даст более негативный прогноз по S&P 500. Часто такие моменты всеобщего страха — это хорошее время для входа в рынок. Широкий индекс акций упал почти на 20% в течение пяти месяцев. Это близко к среднему медвежьему рынку без рецессии. И если спада в экономике не случится, окажется, что S&P 500, вероятно, сейчас не так далеко от своего минимума.

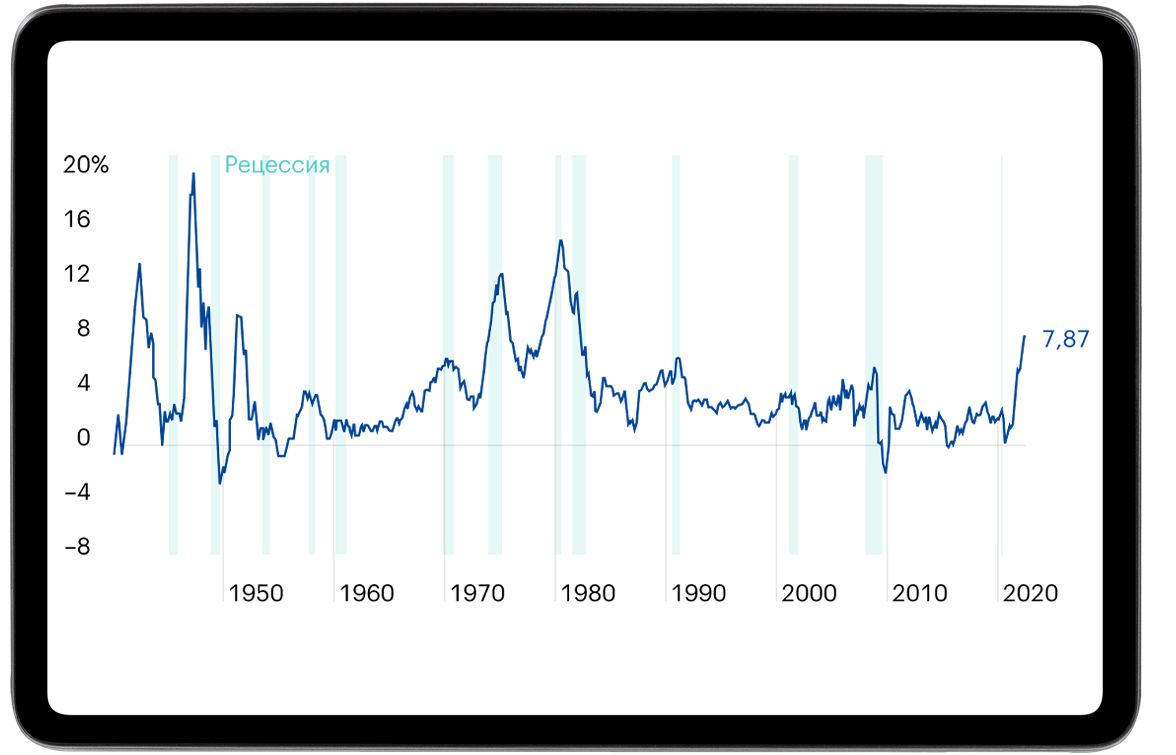

Но есть и альтернативный вариант. В последние месяцы инфляция в США держится на уровне выше 8%. Это немало для страны, где нормальным считают уровень инфляции в 2%. Чтобы побороть рост цен, ФРС придется сильно поднимать ставку. А история показывает: когда уровень инфляции превышал 5%, действия регулятора каждый раз приводили к рецессии. В таком случае S&P 500 может потерять еще 10—20%.

Вряд ли какой-нибудь эксперт сможет назвать точную дату, когда S&P 500 развернется. Поэтому обычному инвестору стоит принять решение самостоятельно. То есть в очередной раз выбрать между жадностью — купить дешевые акции уже сейчас — и страхом — подождать какое-то время, ведь акции могут упасть еще больше.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.