Как вести себя на медвежьем рынке?

Многие эксперты говорят, что рынки перегреты и во второй половине 2021 года S&P 500 может уйти в серьезную коррекцию. Особенно если инфляция продолжит рост и ФРС придется ужесточить монетарную политику.

Я собираю долгосрочный портфель, но опасаюсь сильной просадки, поэтому думаю зафиксировать часть позиций и выйти в кэш. С другой стороны, я боюсь, что рынки продолжат расти, а я останусь без активов.

Подскажите, как лучше вести себя инвестору, если наступит медвежий тренд? И вообще, как отличить медвежий рынок от локальной коррекции?

Медвежьим рынком называют снижение котировок активов минимум на 20% от недавних максимумов. Как правило, это психологически трудные для инвестора периоды, ведь размер портфеля уменьшается.

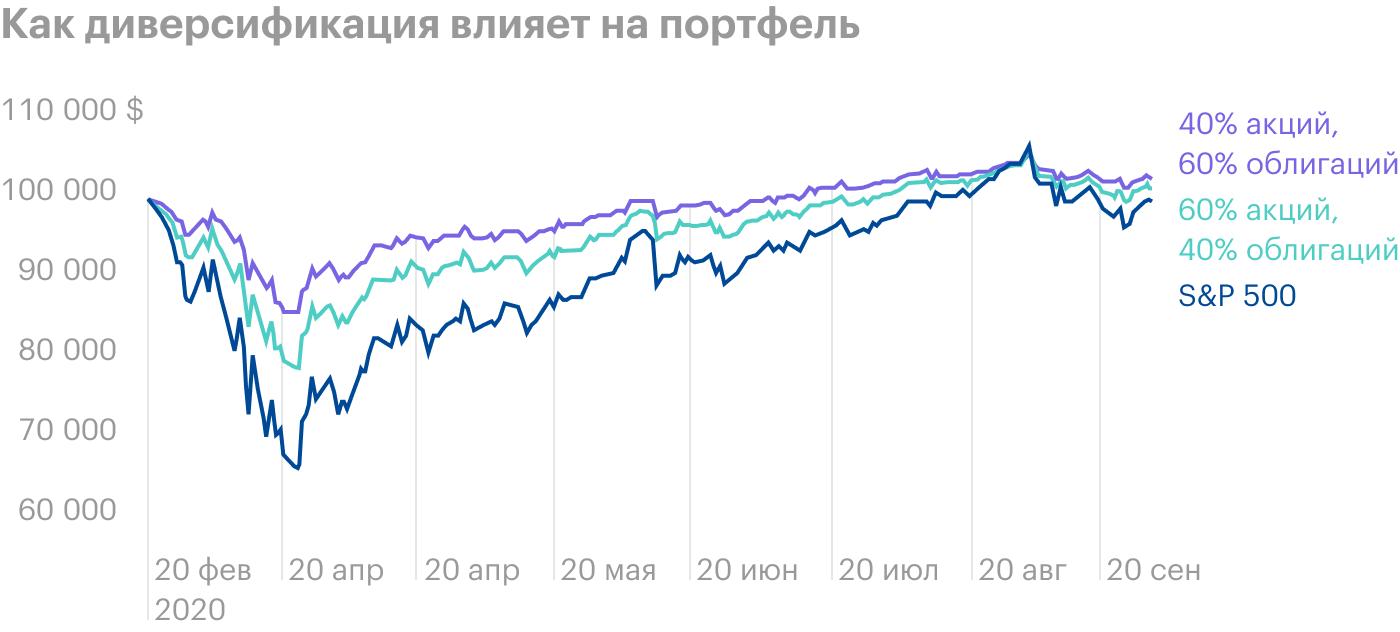

Широкая диверсификация помогает сгладить волатильность портфеля и уменьшить потери. Тем не менее она не дает страховку на 100% — портфель все равно может уйти в минус, просто не так сильно.

Полноценно компенсировать убытки по портфелю или даже дать прибыль на падающем рынке способно хеджирование. Например, могут пригодиться опционы или торговля в шорт. Но для долгосрочного пассивного инвестора это не подходит: сложно, опасно и подразумевает активное управление портфелем.

Рассмотрим подробнее, как действовать инвестору на медвежьих рынках.

Что такое медвежий рынок

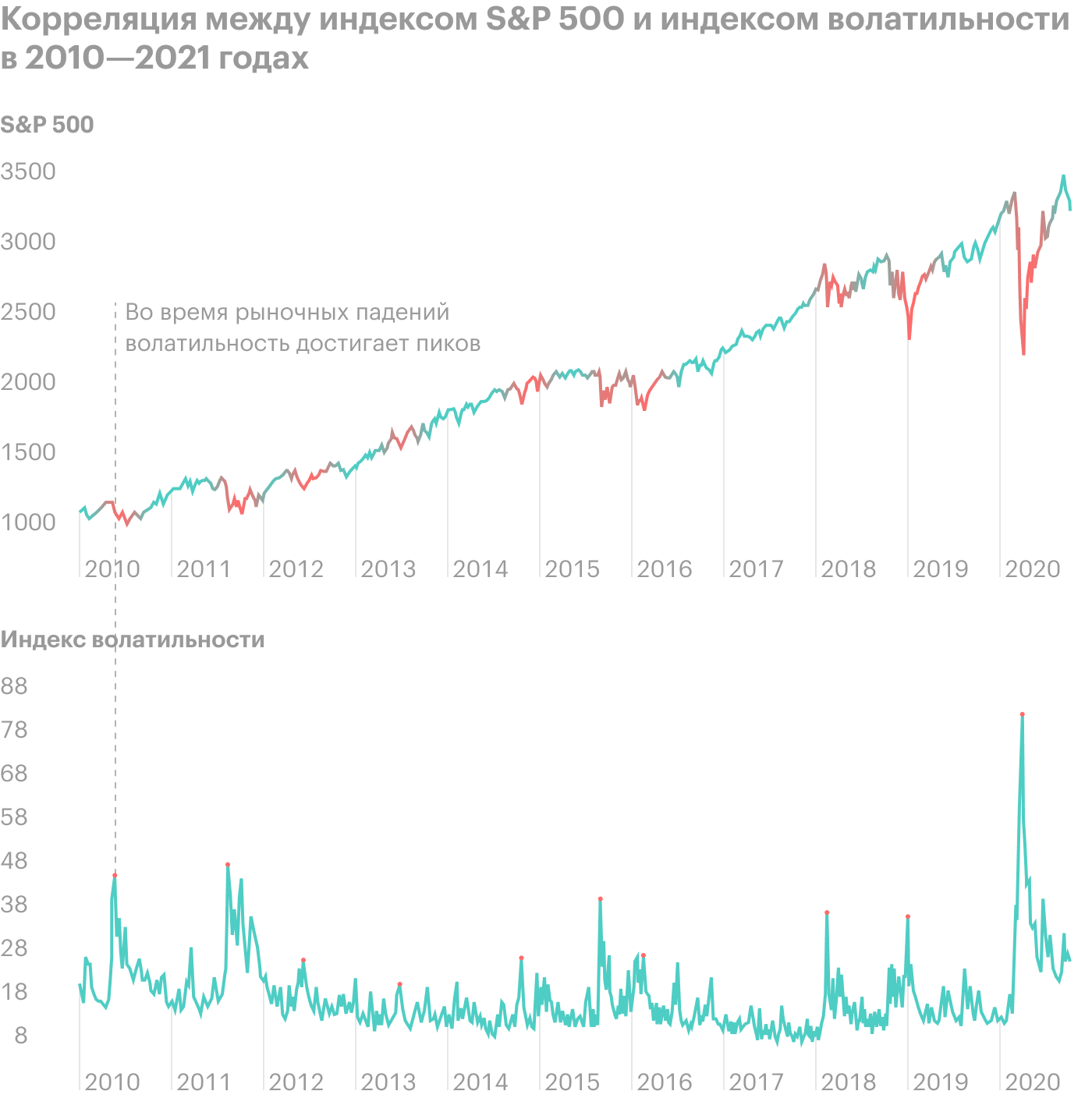

Медвежий рынок — это когда рынки акций теряют в цене более 20% от предыдущих максимумов. На рынке в это время происходит паника, увеличиваются объемы торгов, зашкаливает индекс страха и волатильность.

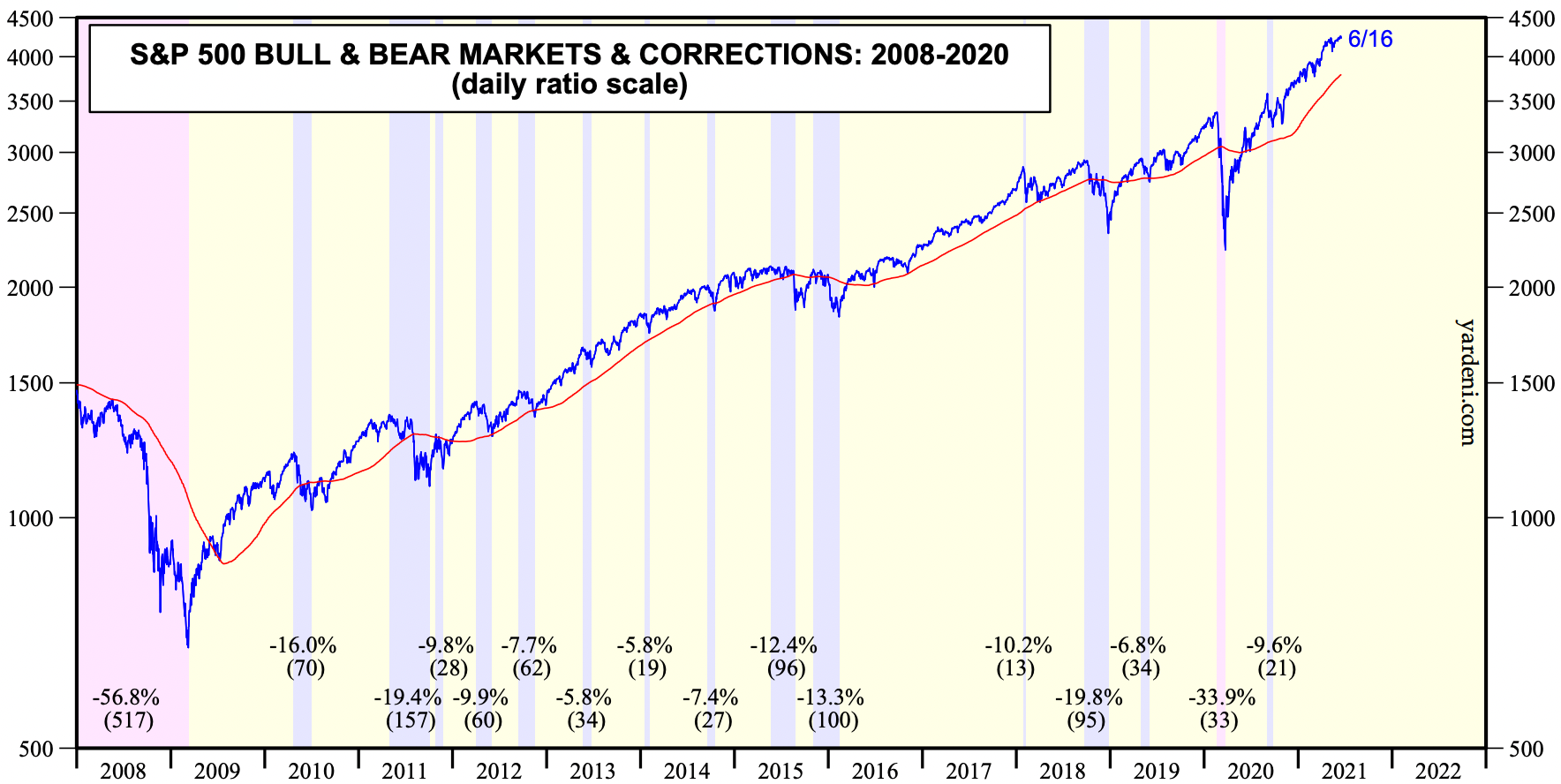

Чаще всего медвежьи рынки отражают общий спад экономики и происходят во время рецессии. Так, на рынке акций США последние два раза мы наблюдали их в 2008 и 2020 годах — просадки составили 56,8 и 33,9% соответственно.

Это связано с тем, что в стоимость акций обычно заложены ожидания участников рынка касательно денежных потоков и прибыли компаний. В конце каждого делового цикла макроэкономические индикаторы ухудшаются: падает производство, растет безработица, замедляется ВВП. Показатели компаний ухудшаются, и это влечет негативную реакцию на фондовом рынке.

Стадное поведение, страх инвесторов и закрытие маржинальных позиций усиливают падение. Маржинальные позиции — это когда инвесторы торговали с «плечом», то есть на заемные средства.

Медвежьим рынкам противопоставляются бычьи — с восходящим трендом. Последние происходят в ранней и средней фазе бизнес-цикла, когда экономика набирает обороты. Более подробно про стадии делового цикла я писал в статье про фундаментальный анализ эмитентов.

Любое вмешательство государства в экономику также может спровоцировать медвежий рынок. Например, изменение налоговой или монетарной политики может привести к сильному падению рынков.

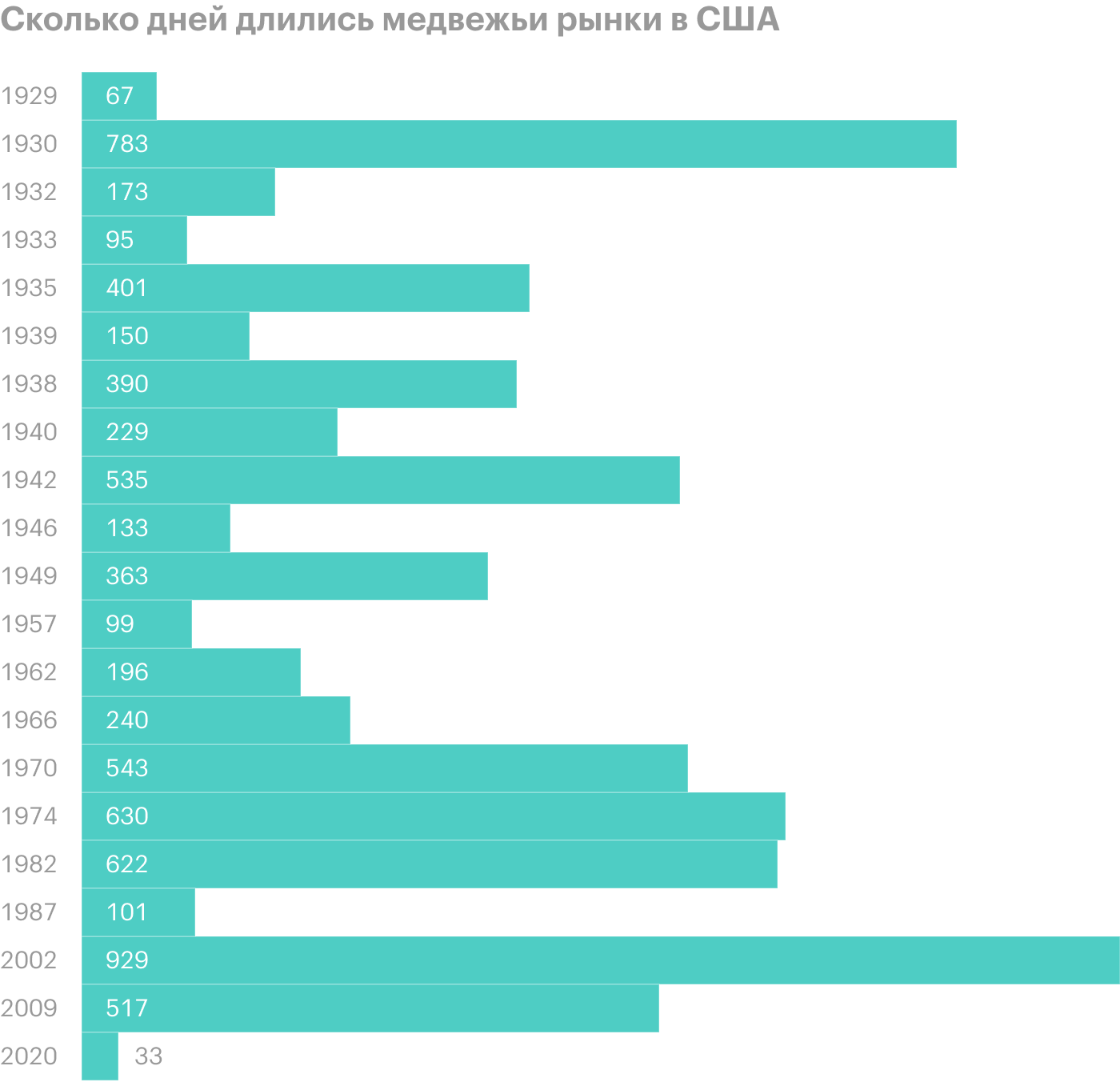

Медвежий рынок может затянуться надолго. Например, в кризис 2008 года медвежий тренд на американском рынке акций в лице индекса S&P 500 длился 517 дней, то есть полтора года. А в 2020 году, в разгар пандемии коронавируса, он был самым коротким в истории — 33 дня. После этого рынки развернулись, и к августу 2020 года индексы S&P 500 и Nasdaq 100 достигли новых максимумов.

Медвежьи рынки и предшествующие им бычьи рынки в США с 1928 года

| Событие | Когда произошло | Падение | Сколько месяцев длилось | Рецессия | Сколько месяцев длился предыдущий бычий тренд | Сколько принес предыдущий бычий тренд |

|---|---|---|---|---|---|---|

| Биржевой крах 1929 года | Сентябрь 1929 | −86% | 32 | Да | 37 | 152% |

| Рецессия 1937 года | Март 1937 | −60% | 61 | Да | 23 | 129% |

| Послевоенное падение | Май 1946 | −30% | 36 | Да | 49 | 158% |

| Рецессия Эйзенхауэра | Август 1956 | −22% | 11 | Да | 85 | 267% |

| Внезапный крах 1962 года | Декабрь 1961 | −28% | 6 | Нет | 13 | 39% |

| Кризис 1966 года | Февраль 1966 | −22% | 7 | Нет | 39 | 76% |

| Обвал технологических акций | Ноябрь 1968 | −36% | 17 | Да | 25 | 48% |

| Стагфляция и нефтяной кризис | Январь 1973 | −48% | 20 | Да | 31 | 74% |

| Ужесточение монетарной политики и высокая инфляция | Ноябрь 1980 | −27% | 20 | Да | 32 | 62% |

| Черный понедельник | Август 1987 | −34% | 3 | Нет | 60 | 223% |

| Пузырь доткомов | Март 2000 | −49% | 30 | Да | 113 | 417% |

| Ипотечный кризис | Октябрь 2007 | −57% | 17 | Да | 60 | 101% |

| Коронавирусный кризис | Февраль 2020 | −34% | 1 | Да | 138 | 401% |

Медвежьи рынки и предшествующие им бычьи рынки в США с 1928 года

| Биржевой крах 1929 года | |

| Когда произошло | Сентябрь 1929 |

| Падение | −86% |

| Сколько месяцев длилось | 32 |

| Рецессия | Да |

| Сколько месяцев длился предыдущий бычий тренд | 37 |

| Сколько принес предыдущий бычий тренд | 152% |

| Рецессия 1937 года | |

| Когда произошло | Март 1937 |

| Падение | −60% |

| Сколько месяцев длилось | 61 |

| Рецессия | Да |

| Сколько месяцев длился предыдущий бычий тренд | 23 |

| Сколько принес предыдущий бычий тренд | 129% |

| Послевоенное падение | |

| Когда произошло | Май 1946 |

| Падение | −30% |

| Сколько месяцев длилось | 36 |

| Рецессия | Да |

| Сколько месяцев длился предыдущий бычий тренд | 49 |

| Сколько принес предыдущий бычий тренд | 158% |

| Рецессия Эйзенхауэра | |

| Когда произошло | Август 1956 |

| Падение | −22% |

| Сколько месяцев длилось | 11 |

| Рецессия | Да |

| Сколько месяцев длился предыдущий бычий тренд | 85 |

| Сколько принес предыдущий бычий тренд | 267% |

| Внезапный крах 1962 года | |

| Когда произошло | Декабрь 1961 |

| Падение | −28% |

| Сколько месяцев длилось | 6 |

| Рецессия | Нет |

| Сколько месяцев длился предыдущий бычий тренд | 13 |

| Сколько принес предыдущий бычий тренд | 39% |

| Кризис 1966 года | |

| Когда произошло | Февраль 1966 |

| Падение | −22% |

| Сколько месяцев длилось | 7 |

| Рецессия | Нет |

| Сколько месяцев длился предыдущий бычий тренд | 39 |

| Сколько принес предыдущий бычий тренд | 76% |

| Обвал технологических акций | |

| Когда произошло | Ноябрь 1968 |

| Падение | −36% |

| Сколько месяцев длилось | 17 |

| Рецессия | Да |

| Сколько месяцев длился предыдущий бычий тренд | 25 |

| Сколько принес предыдущий бычий тренд | 48% |

| Стагфляция и нефтяной кризис | |

| Когда произошло | Январь 1973 |

| Падение | −48% |

| Сколько месяцев длилось | 20 |

| Рецессия | Да |

| Сколько месяцев длился предыдущий бычий тренд | 31 |

| Сколько принес предыдущий бычий тренд | 74% |

| Ужесточение монетарной политики и высокая инфляция | |

| Когда произошло | Ноябрь 1980 |

| Падение | −27% |

| Сколько месяцев длилось | 20 |

| Рецессия | Да |

| Сколько месяцев длился предыдущий бычий тренд | 32 |

| Сколько принес предыдущий бычий тренд | 62% |

| Черный понедельник | |

| Когда произошло | Август 1987 |

| Падение | −34% |

| Сколько месяцев длилось | 3 |

| Рецессия | Нет |

| Сколько месяцев длился предыдущий бычий тренд | 60 |

| Сколько принес предыдущий бычий тренд | 223% |

| Пузырь доткомов | |

| Когда произошло | Март 2000 |

| Падение | −49% |

| Сколько месяцев длилось | 30 |

| Рецессия | Да |

| Сколько месяцев длился предыдущий бычий тренд | 113 |

| Сколько принес предыдущий бычий тренд | 417% |

| Ипотечный кризис | |

| Когда произошло | Октябрь 2007 |

| Падение | −57% |

| Сколько месяцев длилось | 17 |

| Рецессия | Да |

| Сколько месяцев длился предыдущий бычий тренд | 60 |

| Сколько принес предыдущий бычий тренд | 101% |

| Коронавирусный кризис | |

| Когда произошло | Февраль 2020 |

| Падение | −34% |

| Сколько месяцев длилось | 1 |

| Рецессия | Да |

| Сколько месяцев длился предыдущий бычий тренд | 138 |

| Сколько принес предыдущий бычий тренд | 401% |

Отличие медвежьего рынка от коррекции

Коррекция — это более краткосрочное падение, до двух месяцев, когда рынки теряют в цене 10—20%. Коррекции происходят на растущем рынке и служат отличным моментом для покупки активов для долгосрочных инвесторов, которые следуют тактике Buy the Dip, то есть докупают на просадках.

В отличие от коррекций на медвежьем рынке сложнее определить оптимальную точку входа. Это связано с тем, что на падающем тренде практически невозможно определить дно. Покупка активов и усреднение позиций может привести к убыткам: депрессия может усугубляться, а цены будут падать много месяцев.

Если вести отсчет с 1950 года, медвежий рынок в индексе S&P 500 наступает в среднем каждые 7,78 года, а коррекции — каждые 1,84 года. А в период с 2008 по 2021 год мы прошли через два медвежьих рынка, шесть коррекций и еще семь малых коррекций величиной от 5 до 10%.

Что делать перед медвежьим рынком

К сожалению, нет достоверных способов определить, что рынок вот-вот начнет падать или что уже идущее падение — это начало медвежьего рынка. Можно только предполагать исходя из того, насколько рынок дорог по мультипликаторам P/E и CAPE, и на основе макроэкономических показателей, уровня волатильности и так далее.

Вот что можно делать, если вы считаете, что рынок скоро упадет.

Диверсифицировать. Распределите капитал между различными классами активов: акциями, облигациями, денежными средствами и альтернативными инструментами, такими как недвижимость и золото.

Доли инструментов в портфеле назначаются с учетом современной теории портфеля. Так вы добиваетесь оптимального отношения доходности к риску, то есть максимально высокого коэффициента Шарпа. О том, что такое коэффициент Шарпа и как он считается, я писал в статье про всепогодную стратегию.

Поиск эффективного портфеля зависит от ваших целей, горизонта инвестирования и терпимости к риску. Но уже сам факт наличия широкой диверсификации и разных по своей природе инструментов, слабо коррелирующих между собой, значительно снижает риск и степень просадки портфеля. Это показано в таблице ниже.

Показатели разных классов активов и диверсифицированного портфеля в 2004—2018 годах

| Класс активов | Доходность | Волатильность |

|---|---|---|

| Компании США Large Cap с капитализацией от 2 млрд $ | 9% | 14% |

| Фонды REIT, недвижимость | 8,3% | 22,2% |

| Компании США Small Cap с капитализацией от 300 млн до 2 млрд $ | 7,9% | 17,7% |

| Акции развивающихся стран | 7,8% | 22,1% |

| Глобальные высокодоходные облигации | 7,2% | 10,9% |

| Диверсифицированный портфель | 6,6% | 10% |

| Акции развитых стран | 5,3% | 17,3% |

| Среднесрочные облигации США | 4,1% | 3,4% |

| Казначейские векселя 1—3 месяца, кэш | 1,3% | 1% |

| Коммодити | −2,6% | 18,6% |

Показатели разных классов активов и диверсифицированного портфеля в 2004—2018 годах

| Компании США Large Cap с капитализацией от 2 млрд $ | |

| Доходность | 9,0% |

| Волатильность | 14,0% |

| Фонды REIT, недвижимость | |

| Доходность | 8,3% |

| Волатильность | 22,2% |

| Компании США Small Cap с капитализацией от 300 млн до 2 млрд $ | |

| Доходность | 7,9% |

| Волатильность | 17,7% |

| Акции развивающихся стран | |

| Доходность | 7,8% |

| Волатильность | 22,1% |

| Глобальные высокодоходные облигации | |

| Доходность | 7,2% |

| Волатильность | 10,9% |

| Диверсифицированный портфель | |

| Доходность | 6,6% |

| Волатильность | 10% |

| Акции развитых стран | |

| Доходность | 5,3% |

| Волатильность | 17,3% |

| Среднесрочные облигации США | |

| Доходность | 4,1% |

| Волатильность | 3,4% |

| Казначейские векселя 1—3 месяца, кэш | |

| Доходность | 1,3% |

| Волатильность | 1% |

| Коммодити | |

| Доходность | −2,6% |

| Волатильность | 18,6% |

Распределение активов в диверсифицированном портфеле с ежегодной ребалансировкой

| Класс активов | Бенчмарк | Доля | Аналог на Мосбирже |

|---|---|---|---|

| Акции Large Cap | S&P 500 | 25% | TSPX |

| Среднесрочные облигации США | Bloomberg Barclays US Aggregate | 25% | — |

| Акции развитых стран | MSCI EAFE | 15% | FXDM |

| Акции Small Cap | Russell 2000 | 10% | — |

| Фонды REIT | NAREIT Equity REIT Index | 5% | Набор компаний |

| Акции развивающихся стран | MSCI EME | 5% | VTBE |

| Глобальные высокодоходные облигации | Bloomberg Barclays Global HY Index | 5% | — |

| Казначейские векселя 1—3 месяца, кэш | Bloomberg Barclays 1—3m Treasury | 5% | FXTB |

| Коммодити | Bloomberg Commodity Index | 5% | TGLD, AMSL, а также сырьевые и нефтегазовые компании |

Распределение активов в диверсифицированном портфеле с ежегодной ребалансировкой

| Акции Large Cap | |

| Бенчмарк | S&P 500 |

| Доля | 25% |

| Аналог на Мосбирже | TSPX |

| Среднесрочные облигации США | |

| Бенчмарк | Bloomberg Barclays US Aggregate |

| Доля | 25% |

| Аналог на Мосбирже | — |

| Акции развитых стран | |

| Бенчмарк | MSCI EAFE |

| Доля | 15% |

| Аналог на Мосбирже | FXDM |

| Акции Small Cap | |

| Бенчмарк | Russell 2000 |

| Доля | 10% |

| Аналог на Мосбирже | — |

| Фонды REIT | |

| Бенчмарк | NAREIT Equity REIT Index |

| Доля | 5% |

| Аналог на Мосбирже | Набор компаний |

| Акции развивающихся стран | |

| Бенчмарк | MSCI EME |

| Доля | 5% |

| Аналог на Мосбирже | VTBE |

| Глобальные высокодоходные облигации | |

| Бенчмарк | Bloomberg Barclays Global HY Index |

| Доля | 5% |

| Аналог на Мосбирже | — |

| Казначейские векселя 1—3 месяца, кэш | |

| Бенчмарк | Bloomberg Barclays 1—3m Treasury |

| Доля | 5% |

| Аналог на Мосбирже | FXTB |

| Коммодити | |

| Бенчмарк | Bloomberg Commodity Index |

| Доля | 5% |

| Аналог на Мосбирже | TGLD, AMSL, а также сырьевые и нефтегазовые компании |

Как видим, диверсификация не дает полноценной страховки от падения — портфель на медвежьем рынке все равно уйдет в минус, но не такой сильный, как у каждого отдельного рискового инструмента.

Например, в 2008 году указанный портфель показал −25%, в то время как у большинства рисковых активов просадка составляла от −33,8 до −53,2%. Лучше портфеля в кризис проявили себя только малорисковые инструменты — среднесрочные облигации США и казначейские векселя с дюрацией 1—3 месяца. Последние расцениваются как эквивалент денежных средств.

Чем больше в портфеле надежных облигаций и денежных средств, тем меньше он просядет, когда упадет рынок акций.

Инвестировать только свободные деньги. Инвестиции важны, но не так, как пропитание и крыша над головой. Вложения — это риск. Если наступит медвежий рынок, ваш капитал может заморозиться на месяцы и даже годы.

Инвестировать нужно свободные деньги, при этом если интересуют акции, то вкладывать в них деньги стоит хотя бы на несколько лет, а лучше на 10 и больше. Тогда медвежий рынок будет не так страшен.

С другой стороны, довольно опасно вкладывать деньги в акции при наличии долгов и кредитов. В случае турбулентности на рынках просадка капитала будет сильнее довлеть над инвестором, что может привести к неэффективным поступкам.

Перед тем как инвестировать, стоит сформировать финансовую подушку — деньги на случай форс-мажора, например потери работы или серьезной болезни.

Обычно это сумма, которой хватит на 3—6 месяцев ваших базовых расходов. Эти деньги лучше разместить на банковском депозите. С такой подушкой в кризис будет спокойнее.

Ставить на защитные акции. Некоторые секторы и компании имеют нециклический характер: они предлагают продукцию, от которой потребитель не отказывается даже в кризис. Это, например, еда, электричество и медицинские услуги.

Выручка таких компаний остается относительно стабильной на протяжении всего бизнес-цикла. Такие акции считаются защитными, и они меньше проседают в кризис, чем широкий индекс.

Инвестору комфортнее переждать просадку в бумагах таких компаний, особенно если они платят дивиденды. Дополнительный фактор надежности — если это дивидендный аристократ, то есть на протяжении минимум 25 лет исправно повышает выплаты акционерам.

Таким образом, при появлении первых признаков рецессии имеет смысл сделать акцент в портфеле на защитных компаниях и секторах.

Держать свободные деньги и ловить возможности. Медвежьи рынки дают возможность купить отличные акции по бросовым ценам. Если у вас есть короткие облигации или деньги, то вы сможете это сделать.

В преддверии рецессии стоит держать хотя бы 10% в деньгах. Это также снизит общий уровень риска портфеля. Но стоит помнить, что деньги лучше держать в твердых валютах, представляющих развитые экономики.

Дело в том, что развивающиеся страны чаще всего имеют сырьевой характер и сильно страдают в кризис. Капитал в такие периоды перетекает на развитые рынки, в более надежные и рентабельные компании, чья продукция имеет высокую добавленную стоимость. Из-за этого курс валют развивающихся стран падает.

Хеджировать позиции. Диверсификация сглаживает волатильность и просадку, но не защищает от нее полностью. Это связано с тем, что разные классы активов в лучшем случае показывают между собой корреляцию, близкую к 0 или минимально отрицательную.

Например, корреляция акций из S&P 500 с высоконадежными облигациями в период с 1998 по 2007 год была −0,21, а в последнем бизнес-цикле — 0,01.

Корреляция со временем возрастает. Во время падения рынков она тоже растет, поэтому диверсификация не так эффективна во время медвежьих рынков, как во время бычьих.

Корреляция различных классов активов с индексом S&P 500

| 1998—2007 | 2008—2020 | |

|---|---|---|

| Глобальные акции | 0,84 | 0,89 |

| Недвижимость | 0,32 | 0,74 |

| Высокодоходные облигации | 0,49 | 0,73 |

| Товары | −0,01 | 0,59 |

| Высоконадежные облигации | −0,21 | 0,01 |

Корреляция различных классов активов с индексом S&P 500

| Глобальные акции | |

| 1998—2007 | 0,84 |

| 2008—2020 | 0,89 |

| Недвижимость | |

| 1998—2007 | 0,32 |

| 2008—2020 | 0,74 |

| Высокодоходные облигации | |

| 1998—2007 | 0,49 |

| 2008—2020 | 0,73 |

| Товары | |

| 1998—2007 | −0,01 |

| 2008—2020 | 0,59 |

| Высоконадежные облигации | |

| 1998—2007 | −0,21 |

| 2008—2020 | 0,01 |

Полностью застраховаться от падения и даже заработать на медвежьем рынке можно при помощи хеджирования. Это механизм, который позволяет открывать в портфеле позиции с абсолютно отрицательной корреляцией к базовому активу, то есть со значением −1.

Например, это делается с помощью открытия коротких позиций или обратных ETF. Хеджироваться можно также с помощью производных инструментов — фьючерсов и опционов. Например, купив опцион PUT, инвестор фиксирует для себя текущую цену актива. В будущем при падении рынка он сможет продать активы по изначальной цене, будто падения не было.

Но все это сложные инструменты, требующие определенной квалификации и времени на управление портфелем. Они вряд ли подойдут пассивному инвестору.

Что делать, когда все валится

Если рынок акций уже падает, тоже есть разные варианты действий. Что выбрать, решать вам исходя из вашей стратегии, ожиданий от рынка и так далее.

Ничего не делать. Или хотя бы не продавать в панике. Одна из подходящих тактик — не делать лишних движений. Все то же самое, как если бы вы встретили в лесу настоящего медведя. Атаковать или убегать опасно. А если сохранять спокойствие и притвориться мертвым, хищник не проявит к вам интереса.

С финансовой точки зрения это означает, что во время рыночного обвала вы не продаете активы, которые добавлялись на долгие годы и чьи фундаментальные характеристики вас до этого устраивали. А если в портфеле есть свободные деньги, их лучше задействовать для покупок, когда макроэкономические индикаторы начнут улучшаться и появятся признаки бычьего тренда.

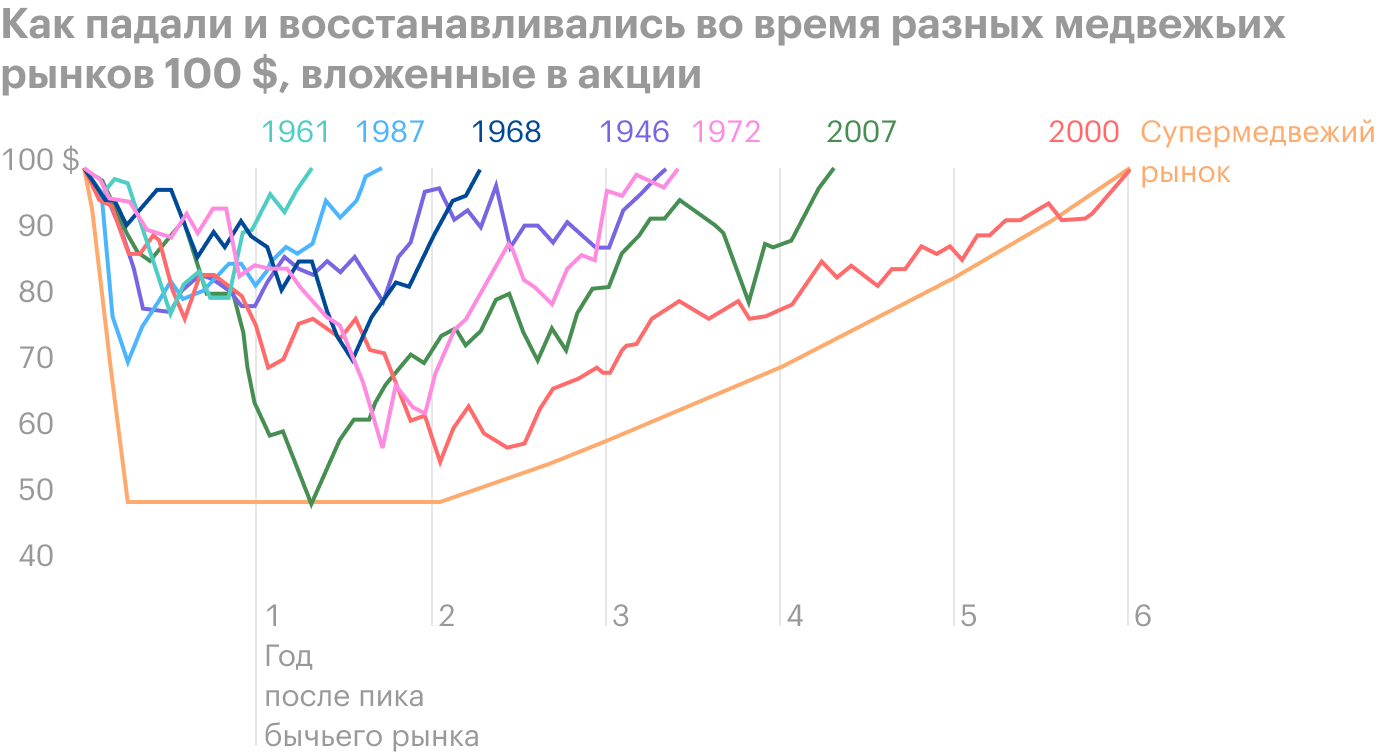

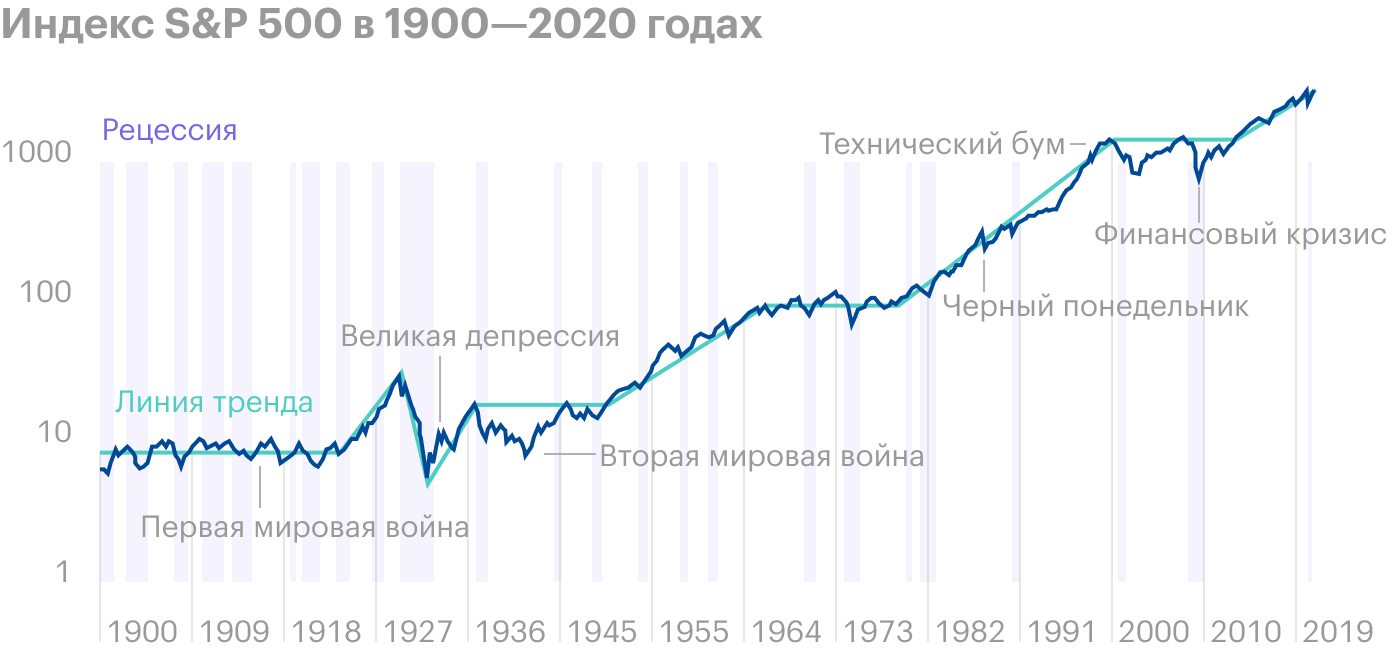

Исторически прогресс не стоит на месте, экономика развивается и фондовые индексы продолжают расти, несмотря на все пертурбации.

Важно помнить, что рецессия и медвежьи рынки — это естественная часть делового цикла. Экономика развивается поступательно. И если вы долгосрочный инвестор, вкладывающий деньги на 10 лет и больше, можно не предпринимать никаких дополнительных действий, а следовать изначально выбранной стратегии.

Покупать акции регулярно. Хороший вариант действий на любом рынке — просто покупать акции регулярно независимо от цены. Например, каждый месяц.

Такая стратегия называется Dollar Cost Averaging, или усреднение цены. Вы в итоге получите усредненную цену акций, которая все равно окажется выгодной: рынки ведь чаще растут, чем падают, а за каждым падением следует очередной цикл роста и новые максимумы.

Так, от максимумов рынка в октябре 2007 года, непосредственно перед рецессией 2008 года, до максимума в феврале 2020 года, когда наступила следующая рецессия, S&P 500 вырос на 245,5% с учетом реинвестирования дивидендов. А если подсчитать результаты по сегодняшний день — с учетом двух медвежьих рынков, 2008 и 2020 годов, — то капитал инвестора, вложившего деньги в американский индекс в конце 2007 года, к маю 2021 года показал бы рост 289,4% с учетом дивидендов.

И даже если рассмотреть неблагоприятные для акций исторические отрезки, например 2000—2009 годы, которое еще называют потерянным десятилетием, то с максимума перед медвежьим рынком 2000 года до максимума перед ипотечным кризисом 2008 года S&P 500 с учетом дивидендов все равно дал +21,7%.

С 2000 по 2009 год портфель только из акций индекса S&P 500 дал бы убыток. Но те инвесторы, кто дисциплинированно докупал акции в том числе во время медвежьего рынка, в итоге оказались в небольшом, но плюсе. Но, конечно, покупать акции, когда всем вокруг страшно, может быть не очень комфортно, а ждать роста, возможно, придется несколько лет.

Ребалансировать портфель. Диверсифицированный портфель требует периодической ребалансировки. Если этого не делать, то высокорисковые и потенциально более доходные активы постепенно будут занимать все большую долю портфеля. На медвежьем рынке такой портфель уйдет в более глубокую просадку.

Ребалансировка позволит вернуть доли активов к исходным. Будет проще следовать выбранной стратегии и держать риск под контролем, а в кризис это поможет докупить упавшие акции по хорошим ценам.

Ниже приведены данные из исследования Vanguard, которое показывает результаты симуляций портфеля 50/50 из акций и облигаций с 1926 по 2014 год. Ребалансировку портфеля проводили с разной периодичностью: раз в месяц, квартал, год или никогда.

Результаты ребалансированных портфелей сильно отличались по доходности и волатильности от аналога без ребалансировки. Доля акций в последнем составляла в среднем 81%, что увеличивало доходность, но поднимало волатильность портфеля до 13,2%. В то же время у ребалансированных аналогов волатильность оставалась около 10%.

Таким образом, инвестор, который не следил за сохранением исходных долей активов, попал бы на медвежий рынок с большим весом акций в портфеле, что усилило бы общую просадку его капитала.

Результаты симуляций портфеля 50/50 с разной периодичностью ребалансировок с 1926 по 2014 год

| Месяц | Квартал | Год | Никогда | |

|---|---|---|---|---|

| Средняя доля акций | 50,1% | 50,2% | 50,6% | 80,6% |

| Годовые расходы на комиссию | 2,6% | 2,2% | 1,7% | 0% |

| Количество ребалансировок | 1068 | 355 | 88 | 0 |

| Среднегодовая доходность | 8,0% | 8,2% | 8,1% | 8,9% |

| Среднегодовая волатильность | 10,1% | 10,1% | 9,9% | 13,2% |

Результаты симуляций портфеля 50/50 с разной периодичностью ребалансировок с 1926 по 2014 год

| Месяц | |

| Средняя доля акций | 50,1% |

| Годовые расходы на комиссию | 2,6% |

| Количество ребалансировок | 1068 |

| Среднегодовая доходность | 8,0% |

| Среднегодовая волатильность | 10,1% |

| Квартал | |

| Средняя доля акций | 50,2% |

| Годовые расходы на комиссию | 2,2% |

| Количество ребалансировок | 355 |

| Среднегодовая доходность | 8,2% |

| Среднегодовая волатильность | 10,1% |

| Год | |

| Средняя доля акций | 50,6% |

| Годовые расходы на комиссию | 1,7% |

| Количество ребалансировок | 88 |

| Среднегодовая доходность | 8,1% |

| Среднегодовая волатильность | 9,9% |

| Никогда | |

| Средняя доля акций | 80,6% |

| Годовые расходы на комиссию | 0% |

| Количество ребалансировок | 0 |

| Среднегодовая доходность | 8,9% |

| Среднегодовая волатильность | 13,2% |

Что в итоге

Медвежьи рынки — это часть экономического развития и природы фондовых рынков. Долгосрочному инвестору не стоит их бояться, так как исторически рост рынков сильнее падений, и терпеливый инвестор всегда оказывается в плюсе. По крайней мере, на развитых рынках.

Медвежий рынок сложно достоверно предсказать. Но если вы считаете, что рынок акций скоро упадет, стоит получше диверсифицировать портфель, добавив облигации и золото. Также пригодятся акции защитных секторов, а еще свободные деньги, желательно в твердой валюте. И не забудьте создать финансовую подушку на 3—6 месяцев жизни. Вообще лучше сначала создать такой резерв и только затем инвестировать.

Если рынок уже падает, можно ничего не делать и просто ждать. Или можно регулярно докупать акции, например каждый месяц, несмотря ни на что. Еще не забывайте о ребалансировке портфеля: она позволяет контролировать уровень риска, а в кризис помогает докупить упавшие акции.

Хеджирование позволяет не только компенсировать падение активов, но и заработать на медвежьем рынке. Но этот механизм требует активного участия и специальных знаний.