Почему я перевел пенсионные накопления из НПФ в УК

Для своей накопительной пенсии я сознательно выбрал Пенсионный фонд России.

Я сотрудник одной из управляющих компаний. По работе общаюсь со специалистами пенсионной сферы и консультирую тысячи клиентов по накопительной пенсии. Я вижу, что о частных управляющих компаниях есть не так много информации, хотя они тоже работают с накопительными пенсиями.

С пенсионными накоплениями вы можете не делать ничего, можете перевести их в негосударственный пенсионный фонд, а можете выбрать Пенсионный фонд России и затем управляющую компанию под его крылом. Я сделал именно так и в статье расскажу почему. Вы узнаете, как правильно выбрать управляющую компанию и какие от этого будут плюсы.

Это мой личный опыт

И мое личное мнение. Сторонники НПФ приведут аргументы, почему лучше всего передать накопления в НПФ. Те, кто принципиально не хочет распорядиться накопительной пенсией, тоже объяснят, почему это лучший вариант. Я расскажу вам, почему направил пенсию в УК, а вы дальше решите сами.

Как работает пенсионная система. Матчасть

Базовая, страховая и накопительная пенсии — это части общей трудовой пенсии по старости. Все эти деньги платит в принудительном порядке работодатель на каждого официально оформленного работника. Взносы идут из фонда оплаты труда, но не вычитаются из зарплаты, а начисляются сверх нее. Сейчас это называется страховыми взносами, раньше называлось единым социальным налогом.

Базовая часть пенсии, или фиксированная выплата, положена всем пенсионерам по старости в едином размере, который меняется ежегодно при индексации с учетом инфляции. В 2019 году фиксированная выплата равна 5334,19 ₽. На ее размер мы повлиять не можем.

Страховая часть состоит из баллов, которые заработал человек за счет отчислений работодателя. Еще эти баллы называют индивидуальным пенсионным коэффициентом — ИПК. Один балл в 2019 году стоит 87,24 ₽ — эта цифра тоже каждый год индексируется с учетом данных по инфляции от Росстата. Заработал больше баллов — пенсия будет выше. Количество баллов зависит от стажа и отчислений работодателя, но государство постоянно меняет окончательный принцип подсчета ИПК.

Накопительная пенсия — это уже не баллы, которые государство считает по своим правилам, а настоящие деньги. Их называют пенсионными накоплениями. Часть пенсионных взносов от работодателя до 2014 года оставалась на вашем счете в Пенсионном фонде РФ — из них пенсионные накопления и сформировались.

Сейчас действует мораторий, поэтому взносы работодателя на пенсионные накопления не идут. Всё, что накопилось, делят на период дожития и получают ежемесячную прибавку к пенсии.

Период дожития — это условный срок, в течение которого придется платить пенсию. Его определяют исходя из ожидаемой продолжительности жизни. В 2019 году период дожития — 252 месяца, или 21 год. Пенсионер не обязан умирать сразу после этого срока — он нужен только для расчета размера пенсии. Если человек проживет дольше, накопительную пенсию все равно будут платить в том же размере.

Накопительная пенсия касается не всех

Отчисления на накопительную часть существовали не всегда и не для всех. Если вы 1966 года рождения или старше, у вас либо вообще нет пенсионных накоплений, либо они небольшие, потому что формировались с 2002 по 2004 год.

Если вы начали официально работать с 2014 года, то попали под мораторий — накопительной пенсии у вас тоже нет.

В 2019 году общая пенсия по старости считается так:

- 5334,19 ₽ + 87,24 ₽ × баллы + пенсионные накопления / 252

С 2014 года взносы от работодателей идут только на страховую пенсию, но пенсионные накопления все равно растут, потому что вы их инвестируете. Либо их инвестируют за вас.

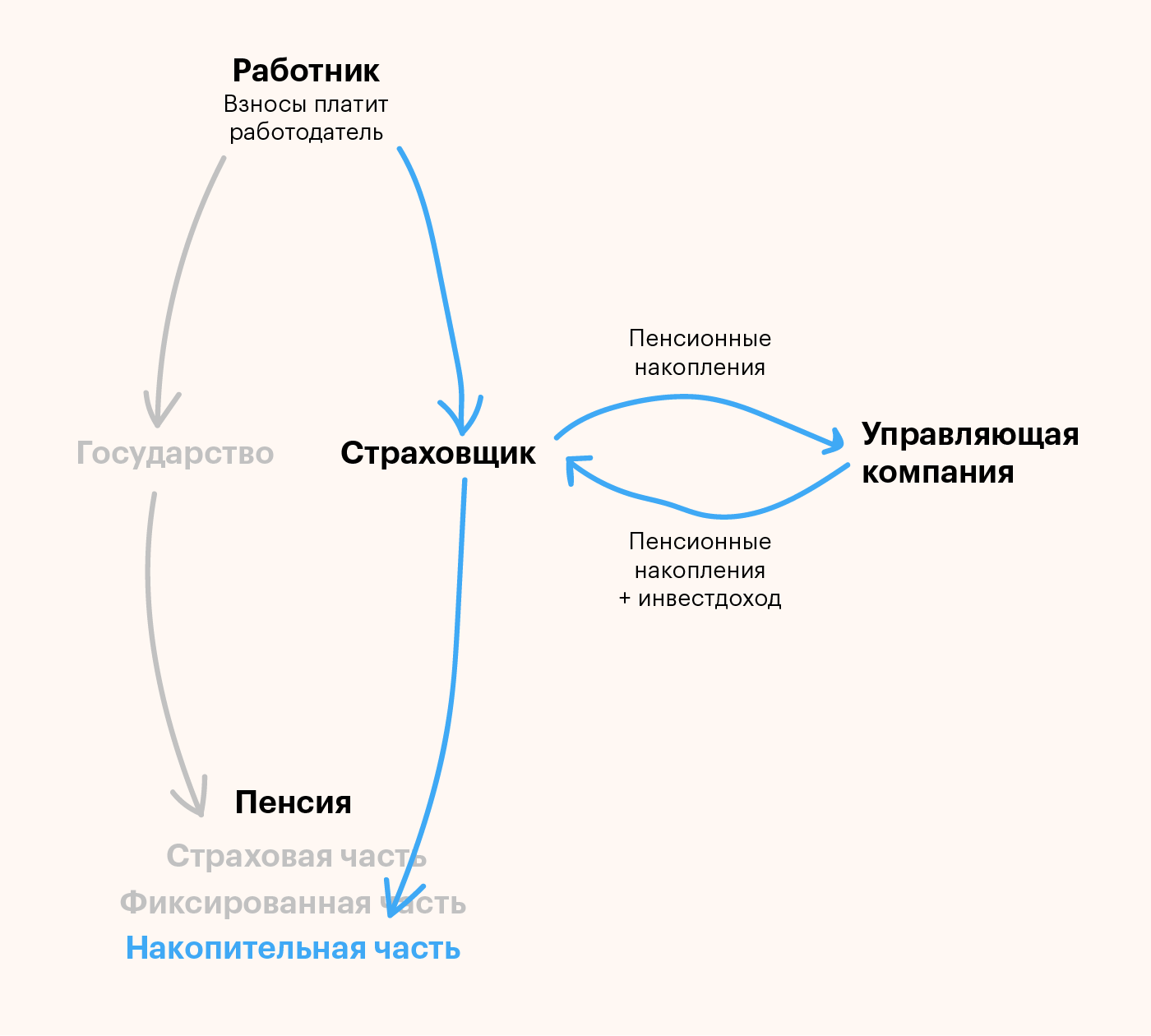

С пенсионными накоплениями работают негосударственные пенсионные фонды — НПФ, и Пенсионный фонд России — ПФР. Они вкладывают накопления в акции и облигации, инвестиции приносят доход, и будущая пенсия увеличивается. Государство хочет, чтобы мы сами выбрали, кто будет управлять деньгами. Организация, которой мы даем право работать с нашими пенсионными накоплениями, называется страховщиком по обязательному пенсионному страхованию.

Страховщики инвестируют пенсионные накопления не сами, а передоверяют это управляющим компаниям — УК. Чем лучше будет инвестировать ваша УК, тем больше вы получите на пенсии — это как депозит в банке, только процентная ставка заранее не известна. Управляющие компании работают, страховщики контролируют и отвечают за них, наша будущая пенсия растет. Осталось понять, какого страховщика и какую УК выбрать.

Вот как растет накопительная пенсия:

Варианты выбора: НПФ или УК

Накопительной пенсией вы можете распорядиться тремя способами: ничего не делать, выбрать НПФ или сознательно выбрать страховщиком ПФР, а потом управляющую компанию из его реестра.

Если не выбирать страховщика, им становится ПФР, а вас называют молчуном. ПФР отправляет ваши деньги в управляющую компанию Внешэкономбанк — ВЭБ. Именно ее государство назначило для управления деньгами молчунов. УК ВЭБ вкладывает ваши накопления, отчитывается перед ПФР, а ПФР перед вами.

Если выбрать негосударственный пенсионный фонд, ваши деньги уйдут в несколько управляющих компаний, которые выберет этот НПФ. Вам выбирать не дадут.

Если сознательно выбрать своим страховщиком ПФР, он спросит вас, в какую именно управляющую компанию из списка отправить деньги. Разделить пенсионные деньги между несколькими управляющими компаниями нельзя, можно выбрать только одну, причем самостоятельно — варианта «по умолчанию» здесь нет.

Я выбрал страховщиком ПФР, самостоятельно определил управляющую компанию для своих пенсионных накоплений и считаю это самым выгодным вариантом.

Преимущества УК

Когда вы сознательно выбрали ПФР и УК, у вас появляются преимущества перед клиентами негосударственных пенсионных фондов: менять УК можно чаще, доходность выше, комиссии ниже, за сохранность средств отвечают ПФР и Агентство по страхованию вкладов — АСВ.

Досрочный переход без потерь. Если вам не понравилась управляющая компания, вы вправе поменять ее на другую из реестра ПФР. Это можно делать каждый год. У клиентов НПФ так сделать не получится: если они меняют фонд чаще одного раза в пять лет, это называется досрочным переходом и им не выплачивается инвестиционный доход, ради которого они и выбирали НПФ.

Комиссии ПФР ниже. Страховщики управляют вашими деньгами не бесплатно. Они берут с вас деньги. Сначала свою долю берет УК — эта комиссия одинакова и для ПФР, и для негосударственных пенсионных фондов и составляет до 10% от инвестиционного дохода. Потом вы платите самому страховщику: ПФР ежегодно берет до 1,1% от суммы ваших накоплений, а НПФ — до 1,5%. Кажется, что разница в десятые доли процента незаметна, но, когда до пенсии двадцать или тридцать лет, сумма получается ощутимой.

Накопительная пенсия появилась у меня в 2009 году. Я подсчитал, что за предыдущие девять лет в ПФР уже сэкономил на комиссии 6000 ₽. Теперь эти деньги тоже работают и дают инвестиционный доход.

Сейчас на моем счете 100 000 ₽, и я прикинул, сколько еще сэкономлю, если останусь клиентом ПФР, а доходность в среднем будет 10% годовых. За год разница составит 400 ₽ — немного, но эти деньги останутся на счете и принесут дополнительную доходность. Из-за этого на второй год разница будет уже 900 ₽, а на третий год — полторы тысячи. Через 20 лет за счет разницы в комиссии страховщика я выиграю 38 200 ₽.

Доходность УК выше, чем у НПФ. Так происходит, потому что НПФ делит пенсионные накопления между управляющими компаниями, как захочет. Какая-то компания сработает хуже, какая-то лучше, а фонд начислит вам их средний результат. Общая средняя доходность всегда ниже, чем у лидера.

Кроме доходности, у НПФ могут быть и другие причины выбора управляющей компании. Например, фонд традиционно работает с этой УК и не меняет ее, несмотря на низкий результат.

В ПФР вы сами выбираете одну из УК и следите, какой инвестдоход она дает. Не понравится, поменяете — так сможете работать только с лидером.

Я выбрал УК в 2008 году, но деньги стали работать только с 2009 года. С этого момента среднегодовая доходность моей управляющей компании — 16%. Я сравниваю среднегодовую доходность только с момента перехода туда моих накоплений — то, что было раньше, моей пенсии не касается. У НПФ средняя доходность с 2009 года — 10%.

К 2018 году моя управляющая компания заработала для своих клиентов 144% за счет доходности и меньшей комиссии. Негосударственные пенсионные фонды за тот же срок в среднем заработали по 90%.

Сколько можно было заработать в УК и НПФ с 2009 по 2017 год

| Моя УК | НПФы в среднем | |

|---|---|---|

| Начальная сумма | 100 000 ₽ | 100 000 ₽ |

| Итоговая сумма | 244 000 ₽ | 190 000 ₽ |

Сколько можно было заработать в УК и НПФ с 2009 по 2017 год

| Моя УК | |

| Начальная сумма | 100 000 ₽ |

| Итоговая сумма | 244 000 ₽ |

| НПФы в среднем | |

| Начальная сумма | 100 000 ₽ |

| Итоговая сумма | 190 000 ₽ |

Гарантии. В случае банкротства НПФ деньги вернет Агентство по страхованию вкладов, но не полностью. АСВ покрывает убытки до номинала пенсионных накоплений. Номинал — это средства от работодателей, перечисленные за период трудовой деятельности. Инвестдоход АСВ не возмещает.

В случае банкротства управляющей компании ее будет спасать Пенсионный фонд России. ПФР не хочет проблем, поэтому совместно с Центробанком отбирает УК по конкурсу и каждые пять лет отсеивает слабые через стресс-тест. Поэтому вложить пенсионные накопления можно только в надежную компанию.

Если обанкротится сам ПФР, убытки покроет Агентство по страхованию вкладов, как и в случае с НПФ. Поскольку Пенсионный фонд — бюджетная организация, я рассчитываю, что ему поможет госбюджет, поэтому гарантий больше.

Выплаты. Когда клиент НПФ выйдет на пенсию, он будет получать пенсию в двух местах: фиксированную выплату и страховую часть в Пенсионном фонде России, а накопительную пенсию — в НПФ. У негосударственного пенсионного фонда может не быть филиала в городе, где живет пенсионер, и придется искать, куда и как подать заявление. Если пенсионер знает это, он все равно будет обращаться за пенсией в два места — потребуется больше времени. Получать деньги пенсионер тоже будет двумя частями: одна сумма из ПФР, другая из НПФ.

Клиенты УК получают все части пенсии в ПФР, поэтому искать фонд не надо, обе выплаты можно оформить в одном месте, и приходить они будут одновременно.

Почему выбрать УК лучше, чем перейти в НПФ

| УК | НПФ | |

|---|---|---|

| Доходность | 16% в моей УК | 10% у лучших НПФ |

| Комиссия за работу | 1,1% от накоплений | 1,5% от накоплений |

| Поменять без потерь | Раз в год | Раз в пять лет |

| Гарантии | АСВ и госбюджет | АСВ |

| Выплаты | Вся пенсия через ПФР | Страховая пенсия через ПФР, накопительная через НПФ |

Почему выбрать УК лучше, чем перейти в НПФ

| Доходность | |

| УК | 16% в моей УК |

| НПФ | 10% у лучших НПФ |

| Комиссия за работу | |

| УК | 1,1% от накоплений |

| НПФ | 1,5% от накоплений |

| Поменять без потерь | |

| УК | Раз в год |

| НПФ | Раз в пять лет |

| Гарантии | |

| УК | АСВ и госбюджет |

| НПФ | АСВ |

| Выплаты | |

| УК | Вся пенсия через ПФР |

| НПФ | Страховая пенсия через ПФР, накопительная через НПФ |

Индивидуальный пенсионный капитал

С 2020 года у частных управляющих компаний (ЧУК) может появиться еще одно преимущество. Сейчас правительство готовит законопроект об индивидуальном пенсионном капитале (ИПК). Это будет аналог накопительной пенсии, только отчисления на него будут брать не с работодателя, а с зарплат. Граждане заплатят от 3 до 6% своей зарплаты, но и работодатели меньше отчислять не станут.

В текущем варианте законопроекта ИПК вводят только для клиентов НПФ и государственной управляющей компании ПФР — то есть для УК ВЭБ. Эти люди смогут отказаться от дополнительных отчислений, но для этого придется написать заявление. Клиентов ЧУК индивидуальный пенсионный капитал не коснется еще 5 лет — им не надо будет сразу куда-то идти, чтобы отказаться от него.

Не путайте ИПК (индивидуальный пенсионный капитал), с индивидуальным пенсионным коэффициентом (страховым баллом) — о нем я писал выше.

Как выбрать УК

С 30 октября 2018 года в ПФР осталась 21 управляющая компания. Этот список не изменится в течение следующих пяти лет. Чтобы понять, какую управляющую компанию выбрать, обратите внимание на их доходность, клиентоориентированность и инвестиционные портфели.

Доходность. Пенсионный фонд и Центробанк уже отсеяли ненадежные УК, поэтому наиболее важным критерием выбора становится доходность.

Чтобы оценить качество работы компании, посмотрите среднюю доходность за предыдущие 3, 5 и 10 лет. Хорошая доходность для управляющей компании — это 10—12% годовых в среднем за десять лет. За меньший срок компания тоже должна показывать результаты, близкие к этим цифрам.

Насколько прирастают накопления, нагляднее видно по другому показателю — накопленной доходности. Например, накопленная доходность в 100% означает, что средства выросли в 2 раза, 200% — в 3 раза.

Клиентоориентированность. Также важна готовность сотрудников компании помочь во всех вопросах по обязательному пенсионному страхованию. Грамотный ответ может сэкономить деньги и время. Например, консультанты из УК бесплатно помогают вернуть средства тем, кого тайно перевели в НПФ недобросовестные агенты. Юристы берут за такую консультацию от 30 до 60 тысяч рублей.

Инвестиционные портфели. Некоторые управляющие компании предлагают на выбор несколько инвестиционных портфелей. В одной и той же УК человек может выбрать агрессивный или консервативный тип управления накопительной пенсией.

При агрессивном типе деньги инвестируют в более доходные и рискованные активы, например в акции международных компаний. При консервативном типе управляющая компания вкладывает только в надежные инструменты, например в государственные ценные бумаги. Для тех, кому доходность важнее надежности, подходит первый тип портфелей, и наоборот.

- УК ВЭБ предлагает два портфеля — «Расширенный» и «Государственных ценных бумаг» (ГЦБ). Расширенный инвестиционный портфель — это агрессивная стратегия, а ГЦБ — консервативная. Молчуны находятся в расширенном портфеле, а в консервативный перешли те, кто сознательно выбрал эту управляющую компанию.

Пока разница по доходности между портфелями символическая: на периодах в 3, 5, 7 и 10 лет видно, что в кризисы больше проседает агрессивная часть, а после них — консервативная.

Моя УК предлагает только один инвестпортфель, поэтому передо мной выбор не стоял.

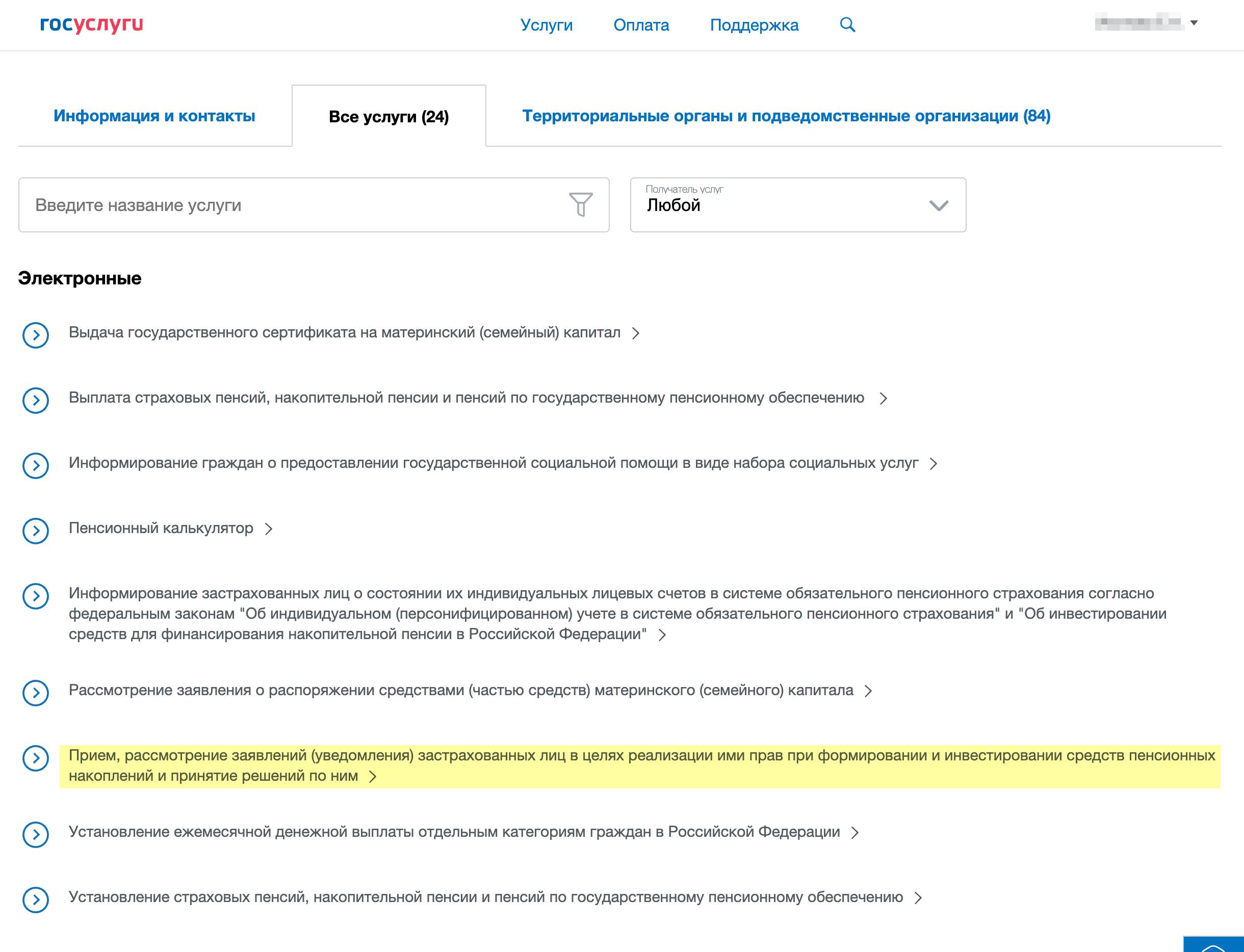

Как перейти

Пенсионные накопления перейдут в управляющую компанию на следующий год после подачи заявления.

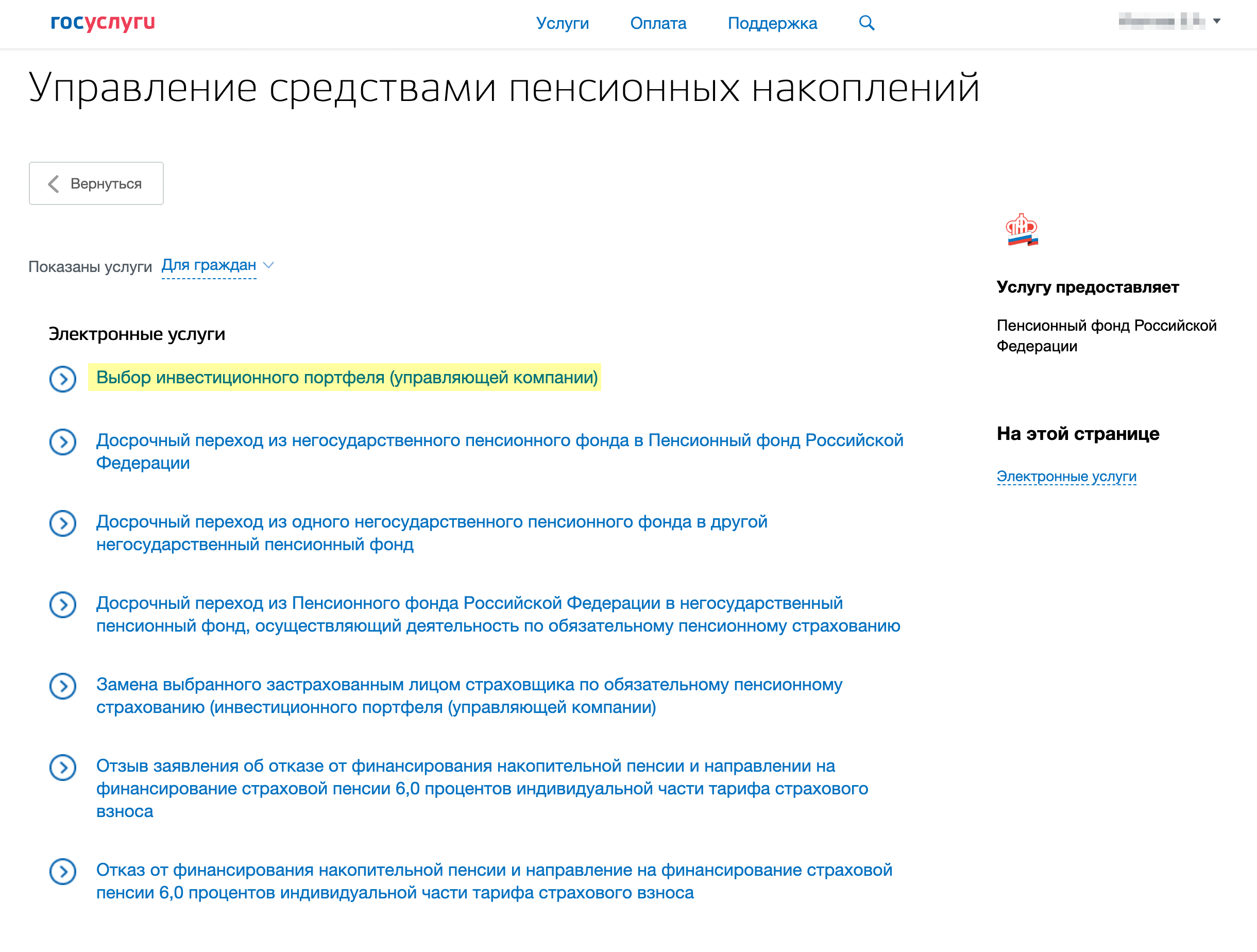

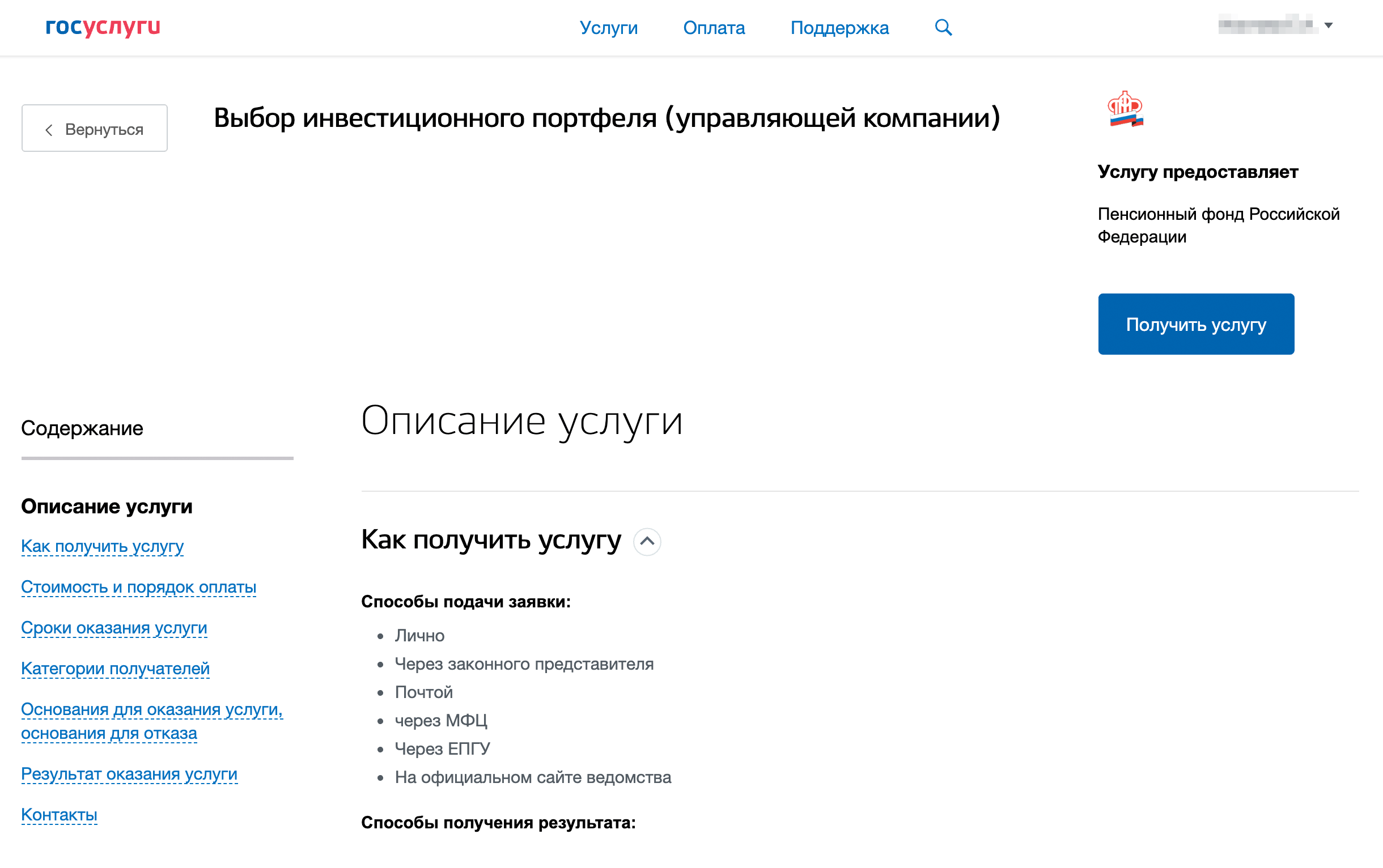

Подать заявление можно при личном обращении в ПФР, через МФЦ или через госуслуги после полной регистрации на сайте. Бланки заявления есть на сайте ПФР, в МФЦ или в личном кабинете на сайте «Госуслуги». При работе с личным кабинетом потребуется электронная подпись.

Если переходите из НПФ, процедура схожа, но бланк будет называться «Переход из НПФ в ПФР». Укажите свой НПФ, в графе «Куда» — ПФР, а ниже, в графе «Наименование инвестиционного портфеля», впишите название УК и ее портфеля, если она предлагает выбор. В этом случае галочка о досрочном переходе становится важным элементом.

Срочным считается переход из НПФ, когда вы пробыли там пять лет и переводите накопления без потери инвестиционного дохода. В 2019 году переход без потерь оформляют те, кто попал в НПФ в 2011 году или раньше. Также в 2019 году можно подать заявление на срочный переход, если оказались в НПФ в 2015 году.

Те, кто переходил в НПФ в 2012—2014 или в 2016—2019 годах и подает заявление о переводе накопительной пенсии в 2019 году, совершают досрочный переход. Если договор вступил в силу в 2012—2014 годах, пять лет уже прошло, и началась новая пятилетка, если в 2016—2019 годах — еще не прошли первые пять лет. При досрочном переходе вы теряете инвестиционный доход за незавершенную пятилетку. Чтобы не распутывать все это самостоятельно, позвоните в свой фонд и узнайте, будет ли у вас досрочный переход и потери из-за него.

Другой вариант — поставить галочку в пункте «Срочный переход». Тогда вас переведут в тот год, когда срочный переход будет возможен.

Договор с управляющей компанией заключать не нужно, поскольку страховщиком является ПФР. СНИЛС — это аналог договора между вами, а дополнительных бумаг подписывать не требуется. Контактировать с самой УК вам тоже необязательно, потому что счет ведет ПФР.

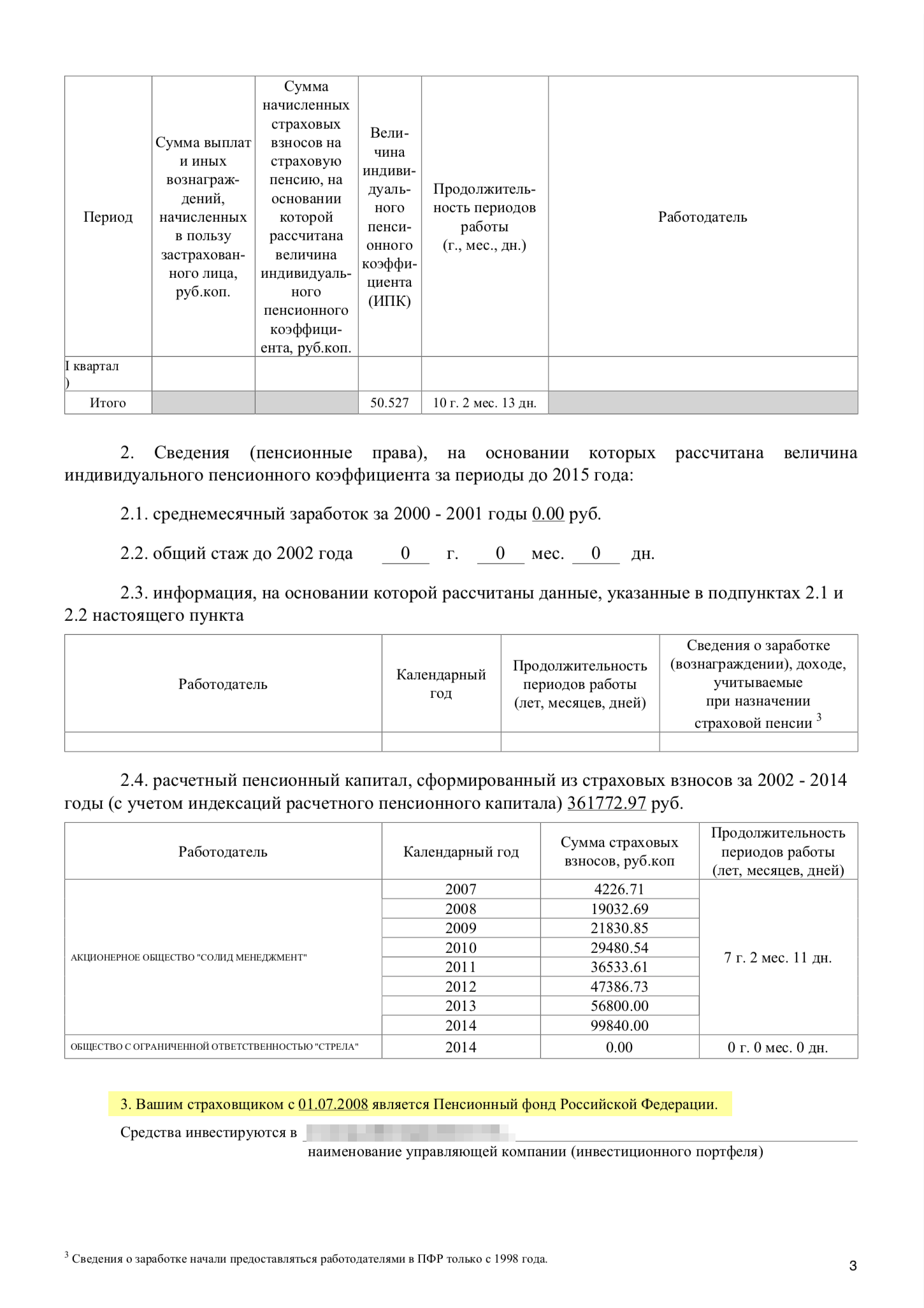

Узнать, в каком НПФ или в какой УК вы находитесь, можно по выписке со своего счета через сайт «Госуслуги» или на сайте ПФР. Там же вы найдете номер исходящего документа о передаче накоплений.

Мои выводы об управлении накопительной пенсией

- Для накопительной пенсии лучше сознательно выбрать страховщиком не НПФ, а ПФР и управляющую компанию — лидера.

- Плюсы УК: можно менять раз в год, комиссия за управление средствами ниже, а доход УК-лидера выше, чем у НПФ.

- Хорошая доходность для УК — это 10—12% годовых в среднем за десять лет.

- При выборе управляющей компании обращайте внимание на ее накопленную и среднегодовую доходности, клиентский сервис и инвестиционные портфели.