Если вы задумывались о финансовой независимости, то, возможно, слышали о правиле 4%. Но не всем известно, откуда взялось это число.

Правило такое: если вы ежегодно снимаете 4% от своего пенсионного портфеля, то не исчерпаете свой капитал в течение минимум 30 лет. При этом вывод денег ежегодно корректируется в соответствии с размером инфляции, а доля акций в портфеле должна быть не менее 50%. Инвесторы используют правило 4%, чтобы понять, сколько денег необходимо накопить к моменту выхода на пенсию.

Давайте выясним, насколько справедливо правило, можно ли его нарушить и какая доля акций необходима в пенсионном портфеле, чтобы он не исчерпал себя раньше времени.

Исследование пенсионных портфелей

Правило 4% впервые упоминается в работе финансиста Уильяма Бенгена, опубликованной в 1994 году под названием «Определение ставок изъятия средств на исторических данных».

В феврале 1998 года три профессора из университета «Тринити» в Техасе, опираясь на работу Бенгена, представили хрестоматийное исследование под названием «Пенсионные сбережения: выбор приемлемой ставки изъятия средств». В среде инвесторов оно получило название Trinity Study — исследование «Тринити».

На исторических данных фондового рынка с 1926 по 1995 год они проделали ряд симуляций, чтобы определить безопасную ставку изъятия денег для пенсионного портфеля.

Что такое безопасная ставка

Понятие withdrawal rate, оно же «ставка изъятия денег», определяет, какой процент от накопленного капитала вы ежегодно «платите» себе на пенсии.

SWR — safe withdrawal rate, или безопасная ставка изъятия, — это такое значение ставки изъятия, которое позволяет пенсионеру не исчерпать деньги раньше времени. Капитал не должен уйти в ноль в течение пенсионного срока — иначе у человека не останется денег. В то же время, если инвестор вышел на пенсию с капиталом в миллион долларов, а к концу пенсионного периода на его счете остался лишь один доллар, в рамках исследования это расценивается как успешный исход.

Таким образом, безопасная ставка обеспечивает 100%-ю вероятность успеха пенсионного портфеля. В случае с правилом 4% показатель SWR равен 4% — каждый год можно снимать 4% от портфеля.

Исследователи «Тринити» изучили портфели из акций и облигаций в разных пропорциях, чтобы выяснить, при какой безопасной ставке изъятия пенсионеры смогут жить на пассивный доход в течение 15—30 лет.

В качестве набора акций использовался индекс S&P 500, то есть результаты исследования справедливы для рынка США. Мы не можем напрямую экстраполировать их на любую страну и другие индексы акций: для этого необходимы отдельные симуляции.

Короткая история Московской биржи — менее 30 лет — не позволяет рассматривать стратегические периоды инвестирования и делать объективные выводы. Но ничто не мешает российским инвесторам сделать акцент в своем пенсионном портфеле на американских акциях. Весьма разумно держать основную часть капитала на развитых рынках и в твердой валюте.

В отличие от оригинальной работы Бенгена, который тестировал портфели со среднесрочными казначейскими облигациями, исследователи «Тринити» использовали высококачественные корпоративные долговые бумаги. Их доходность в целом выше, чем у государственных, но и волатильность также сильнее.

Это привело к некоторым расхождениям в результатах тестирования: если у Бенгена SWR составляла 4,15%, в результатах «Тринити» она упала чуть ниже 4%. А при ставке 4% вероятность успеха составила 95%. Как результат, у многих инвесторов сформировалось устойчивое представление, что правило 4% работает только с вероятностью 95%: пяти пенсионерам из ста в период с 1926 по 1995 год не хватило капитала на всю жизнь, когда они ежегодно снимали по 4%.

Но в 2014 году профессор Уэйд Пфау представил обновленное исследование «Тринити». Наряду с более свежим набором данных по фондовому рынку он вернулся к рассмотрению среднесрочных казначейских облигаций и добился 100%-й вероятности исполнения правила 4% на 30-летнем горизонте.

Погрузимся в суть этих исследований, а затем рассмотрим результаты симуляций с обновленными данными и на более широком интервале — с 1871 по 2020 год включительно.

Аспекты формирования пенсионного портфеля

Повторю нашу цель: мы изучаем шанс успеха портфелей ценных бумаг на разных пенсионных горизонтах и с разной ставкой изъятия.

Другими словами: человек живет на пенсию в течение А лет, ежегодно снимая Б% от портфеля, состоящего из акций и облигаций в пропорции В. Оценим вероятность того, что накопленных денег хватит на всю жизнь.

Длительность пенсионного периода. Исследователи «Тринити» проделали ряд симуляций на исторических данных фондовой биржи с 1926 по 1995 год, рассматривая четыре пенсионных горизонта: 15, 20, 25 и 30 лет. Другими словами, они брали «окна» шириной 15—30 лет, двигали их по шкале времени и собирали результаты портфелей из акций и облигаций на каждом отдельном отрезке: для 15-летнего горизонта сначала оценивали результаты за 1926—1940 годы, потом за 1927—1941 и так далее.

Исследователи не думали о досрочном выходе на пенсию, а подразумевали стандартный пенсионный сценарий, поэтому максимальный рассматриваемый горизонт — 30 лет.

- Например, до пенсионной реформы 2018—2019 годов возраст выхода россиян на пенсию составлял 55 лет для женщин и 60 лет для мужчин. Затем его сдвинули на 5 лет вперед.

- В то же время, по данным Росстата, средняя продолжительность жизни в России составляла 73,42 года в 2020 году — и, по прогнозам, вырастет до 79,1 года к 2035 году: до 75,18 года у мужчин и 82,69 года у женщин. Таким образом, пенсионный горизонт для женщин составит в среднем 22,69 года, для мужчин — 10,18 года. Исследование «Тринити» охватывает оба варианта, так как рассматривает срок до 30 лет.

При этом в последние годы в среде частных инвесторов культивируется концепция досрочного выхода на пенсию в 30—40 лет.

Это движение называется FIRE — «финансовая независимость и досрочный выход на пенсию». В планировании своего пенсионного портфеля и выборе SWR последователи движения напрямую полагаются на данные «Тринити».

При досрочном выходе на пенсию горизонта в 30 лет может не хватить, поэтому в статье рассмотрим также горизонты в 40, 50 и 60 лет.

Ставка вывода денег. Это наш показатель Б, то есть ставка изъятия денег. В симуляциях она менялась от 3 до 12%. Это доля портфеля, которую ежегодно выводит пенсионер для жизни.

Низкие ставки изъятия в 3—4% хороши тем, что они сильно не истощают портфель, позволяя ему дальше расти. Но это может означать более скромный образ жизни на пенсии — особенно если накопленный капитал небольшой. В то же время ставка в 10% позволит пенсионеру жить «на широкую ногу», но высока вероятность того, что капитала не хватит на всю пенсию.

Важный момент: ставка берется с поправкой на инфляцию. То есть мы индексируем наш параметр Б: в первый год снимаем Б%, во второй — увеличиваем размер снятой суммы на инфляцию.

- Например, Вася накопил на пенсию 300 000 $ и определил для себя безопасную ставку изъятия в 3%. В первый год выхода на пенсию он вывел с брокерского счета 3% — 9000 $. Допустим, инфляция за следующий год составила 2%. Таким образом, на второй год Вася выводит уже 9180 $. И подобную поправку на инфляцию он делает каждый год.

- Если Вася вышел на пенсию 30 лет назад, в 1991 году, то средняя ежегодная долларовая инфляция за этот период составила 2,29%, а суммарная — 97,09%. Таким образом, пока Вася был на пенсии, доллар обесценился вдвое. В 2021 году он снимет со счета 17 738 $ — это эквивалент 9000 $, снятых в 1991 году.

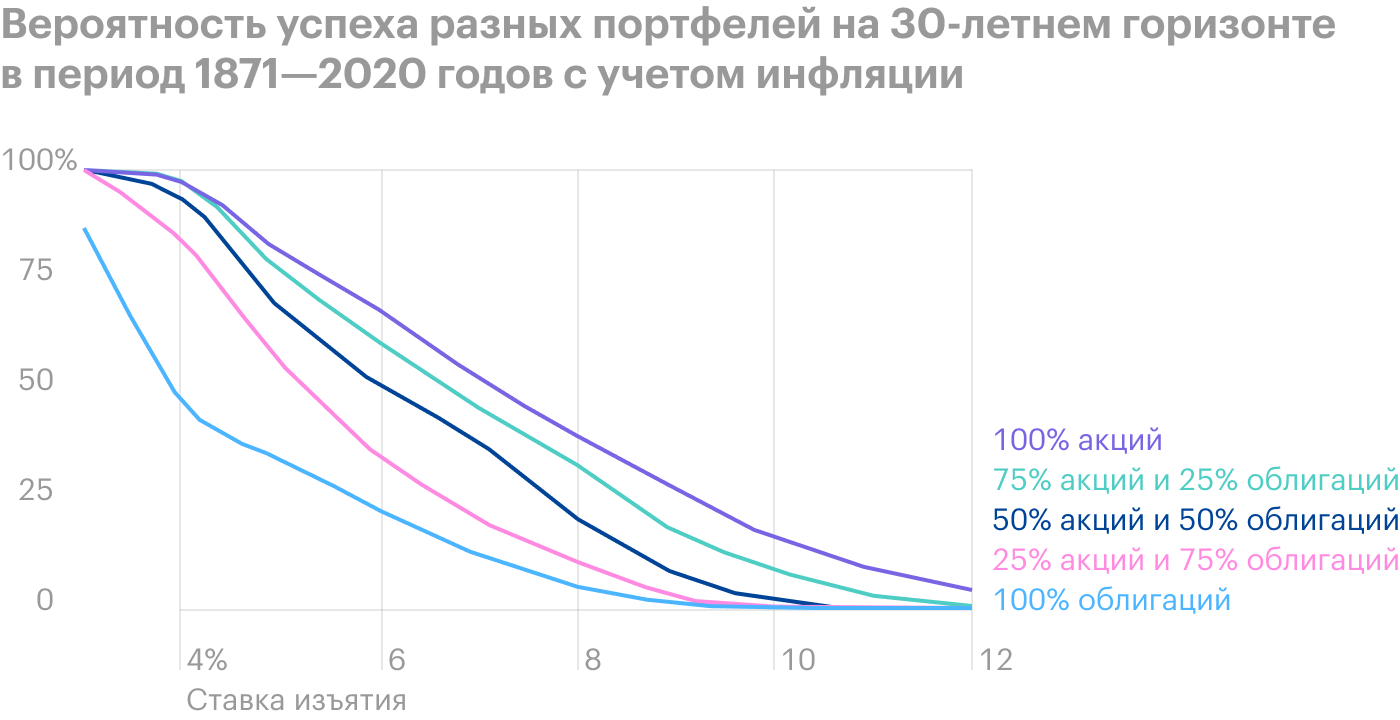

Если не учитывать инфляцию, это исказит результаты симуляций и данные по SWR окажутся завышенными — этот момент я покажу на графиках ниже.

Доля акций и облигаций в портфеле. В качестве переменной В, то есть распределения активов, исследователи рассмотрели пять вариантов портфелей:

- 100% акций;

- 75/25 — 75% акций и 25% облигаций;

- 50/50 — 50% акций и 50% облигаций;

- 25/75 — 25% акций и 75% облигаций;

- 100% облигаций.

Хочу подчеркнуть, что по состоянию на январь 2021 года доходность 10-летних казначейских облигаций составляет менее 1%. В 1995 году они приносили 7,9%.

В сегодняшних реалиях облигации не работают так же хорошо, как прежде. В частности, поэтому в современных портфелях доля облигаций сокращается, а вместо них часто используют альтернативные диверсификаторы вроде золота и коммодити.

Перейдем непосредственно к результатам исследования «Тринити».

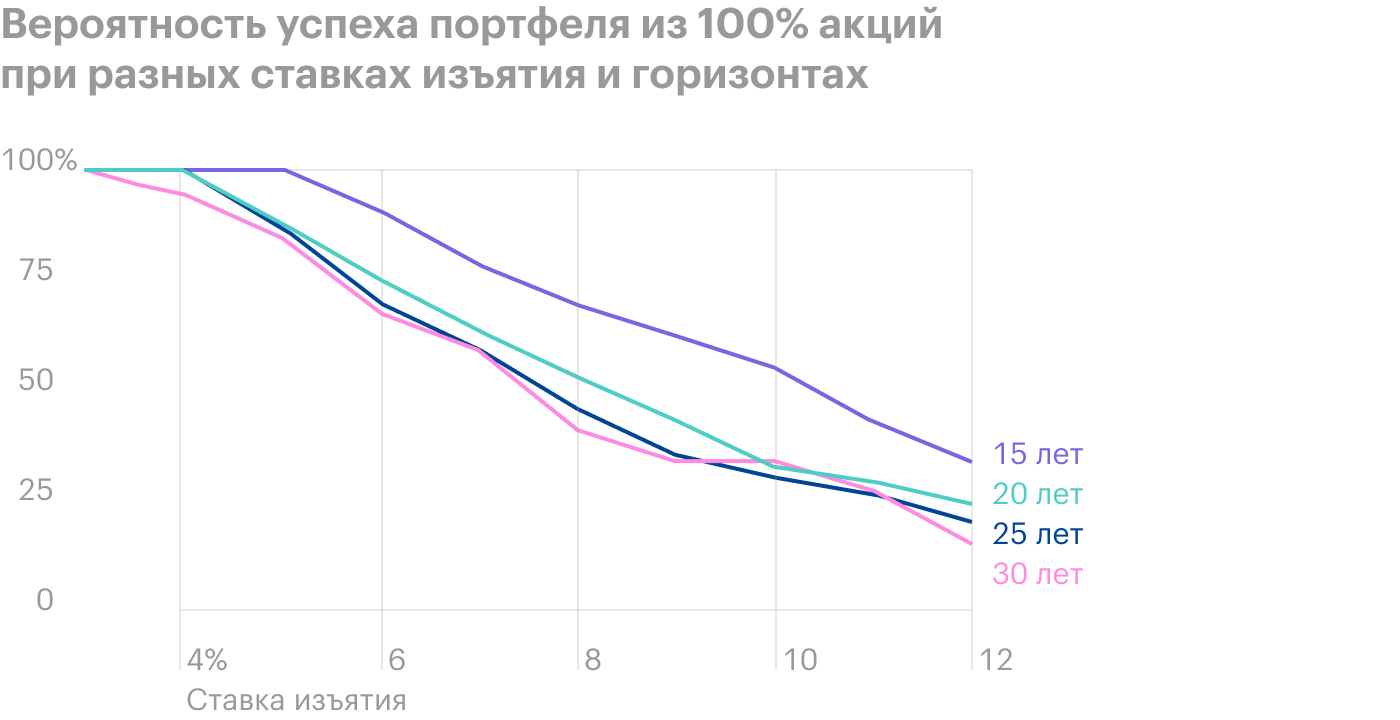

Портфель на 100% из акций

В симуляциях использовалась история американского фондового рынка с 1926 по 1995 год. Для портфеля, состоящего полностью из акций, результаты получились следующими.

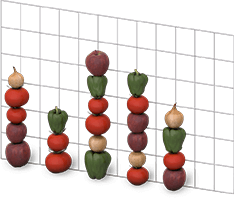

Вероятность успеха портфеля из 100% акций при разных ставках изъятия

| 3% | 4% | 5% | 6% | 7% | 8% | 9% | 10% | 11% | 12% | |

|---|---|---|---|---|---|---|---|---|---|---|

| 15 лет | 100% | 100% | 100% | 91% | 79% | 70% | 63% | 55% | 43% | 34% |

| 20 лет | 100% | 100% | 88% | 75% | 63% | 53% | 43% | 33% | 29% | 24% |

| 25 лет | 100% | 100% | 87% | 70% | 59% | 46% | 35% | 30% | 26% | 20% |

| 30 лет | 100% | 95% | 85% | 68% | 59% | 41% | 34% | 34% | 27% | 15% |

Вероятность успеха портфеля из 100% акций при разных ставках изъятия

| 3% | |

| 15 лет | 100% |

| 20 лет | 100% |

| 25 лет | 100% |

| 30 лет | 100% |

| 4% | |

| 15 лет | 100% |

| 20 лет | 100% |

| 25 лет | 100% |

| 30 лет | 95% |

| 5% | |

| 15 лет | 100% |

| 20 лет | 88% |

| 25 лет | 87% |

| 30 лет | 85% |

| 6% | |

| 15 лет | 91% |

| 20 лет | 75% |

| 25 лет | 70% |

| 30 лет | 68% |

| 7% | |

| 15 лет | 79% |

| 20 лет | 63% |

| 25 лет | 59% |

| 30 лет | 59% |

| 8% | |

| 15 лет | 70% |

| 20 лет | 53% |

| 25 лет | 46% |

| 30 лет | 41% |

| 9% | |

| 15 лет | 63% |

| 20 лет | 43% |

| 25 лет | 35% |

| 30 лет | 34% |

| 10% | |

| 15 лет | 55% |

| 20 лет | 33% |

| 25 лет | 30% |

| 30 лет | 34% |

| 11% | |

| 15 лет | 43% |

| 20 лет | 29% |

| 25 лет | 26% |

| 30 лет | 27% |

| 12% | |

| 15 лет | 34% |

| 20 лет | 24% |

| 25 лет | 20% |

| 30 лет | 15% |

Как и следовало ожидать, чем выше ставка изъятия, тем ниже вероятность успеха.

Мы также видим, что при ежегодном изъятии больше 6% показатели успеха быстро падают. При ставке 8% вероятность остаться с деньгами через 30 лет составляет менее 50%.

В то же время на горизонте 15 лет шанс успеха при ставке 8% все еще высокий — 70%. Но при планировании пенсионных накоплений я бы не стал полагаться на случай и допускать подобный сценарий: лучше формировать портфель с определенным запасом прочности и ориентироваться на показатель успеха 95—100%.

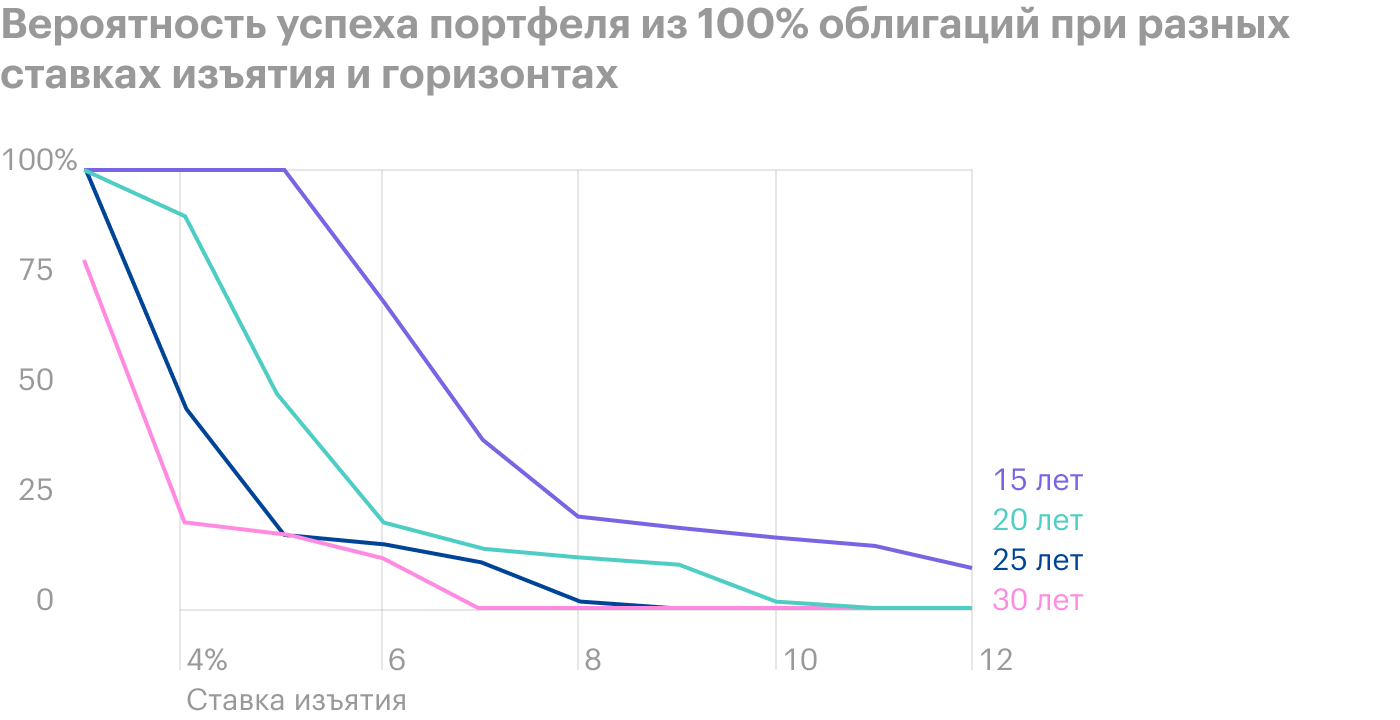

Портфель полностью из облигаций

Как видно ниже, такой портфель намного хуже, чем аналог из акций. Ведь доходность облигаций мизерная и пенсионер снимает больше денег, чем успевают приносить долговые бумаги.

Вероятность успеха портфеля на 100% из облигаций при разных ставках изъятия

| 3% | 4% | 5% | 6% | 7% | 8% | 9% | 10% | 11% | 12% | |

|---|---|---|---|---|---|---|---|---|---|---|

| 15 лет | 100% | 100% | 100% | 71% | 39% | 21% | 18% | 16% | 14% | 9% |

| 20 лет | 100% | 90% | 47% | 20% | 14% | 12% | 10% | 2% | 0 | 0 |

| 25 лет | 100% | 46% | 17% | 15% | 11% | 2% | 0 | 0 | 0 | 0 |

| 30 лет | 80% | 20% | 17% | 12% | 0 | 0 | 0 | 0 | 0 | 0 |

Вероятность успеха портфеля на 100% из облигаций при разных ставках изъятия

| 3% | |

| 15 лет | 100% |

| 20 лет | 100% |

| 25 лет | 100% |

| 30 лет | 80% |

| 4% | |

| 15 лет | 100% |

| 20 лет | 90% |

| 25 лет | 46% |

| 30 лет | 20% |

| 5% | |

| 15 лет | 100% |

| 20 лет | 47% |

| 25 лет | 17% |

| 30 лет | 17% |

| 6% | |

| 15 лет | 71% |

| 20 лет | 20% |

| 25 лет | 15% |

| 30 лет | 12% |

| 7% | |

| 15 лет | 39% |

| 20 лет | 14% |

| 25 лет | 11% |

| 30 лет | 0 |

| 8% | |

| 15 лет | 21% |

| 20 лет | 12% |

| 25 лет | 2% |

| 30 лет | 0 |

| 9% | |

| 15 лет | 18% |

| 20 лет | 10% |

| 25 лет | 0 |

| 30 лет | 0 |

| 10% | |

| 15 лет | 16% |

| 20 лет | 2% |

| 25 лет | 0 |

| 30 лет | 0 |

| 11% | |

| 15 лет | 14% |

| 20 лет | 0 |

| 25 лет | 0 |

| 30 лет | 0 |

| 12% | |

| 15 лет | 9% |

| 20 лет | 0 |

| 25 лет | 0 |

| 30 лет | 0 |

При ставке изъятия 4% шанс на успех составляет менее 25%. То есть правило 4% в таком портфеле не работает.

Многие ошибочно полагают, что портфель на 100% из облигаций — самый безопасный вариант и он менее рисковый, чем аналог с вкраплением акций. Но обычно это не так.

Как я показал в статье о том, что произойдет, если добавить 10% акций в портфель из облигаций, портфель 50/50 из американских акций и облигаций с 1950 по 2012 год показал такое же стандартное отклонение, что и у облигационного варианта, — риск для них был одинаковым. При этом ежегодная доходность портфеля с акциями была на 2,4 процентного пункта выше.

Исследование «Тринити» еще раз подтвердило, что формирование портфеля полностью из облигаций или с их преобладанием — зачастую не самое эффективное решение.

В довершение приведу цитату из исследования Бенгена:

- «Я думаю, что уместно принять долю акций как можно ближе к 75% и ни в коем случае не менее 50%. Доля акций меньше 50% контрпродуктивна, поскольку такая аллокация истощает накопленный капитал и снижает долговечность портфеля. Идеальная для пенсионера смесь активов находится где-то между 50/50 и 75/25».

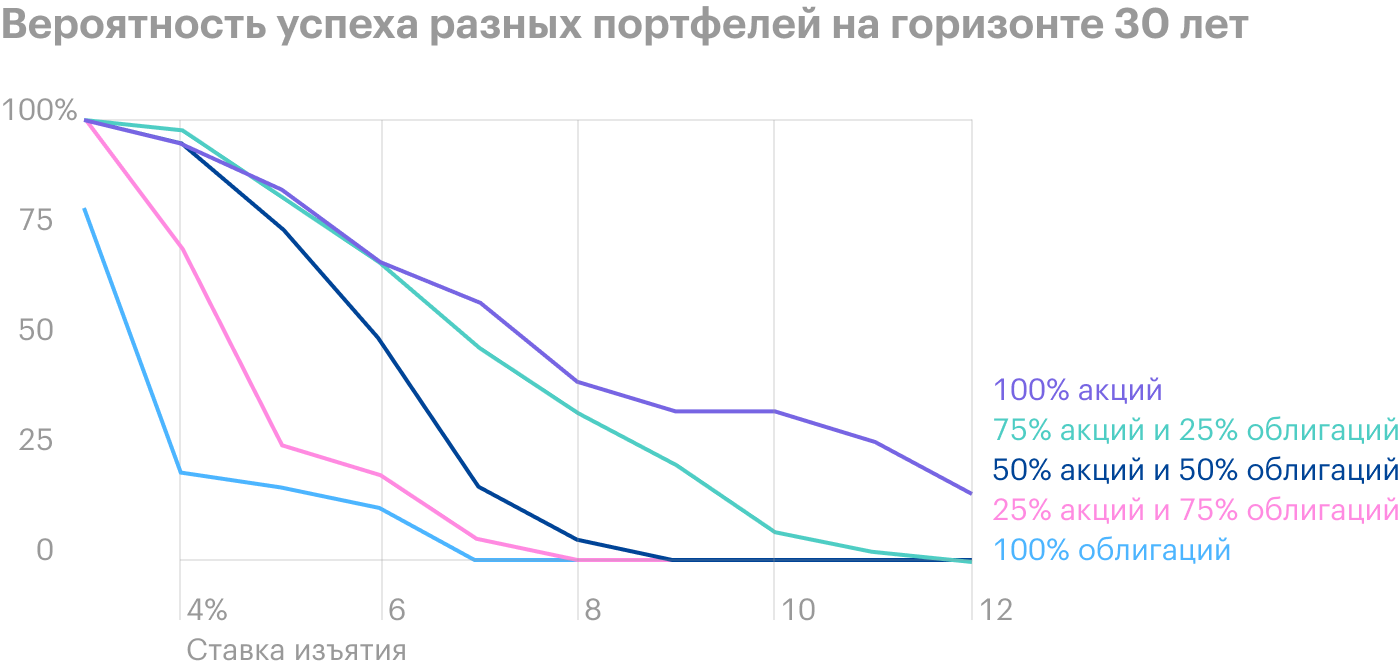

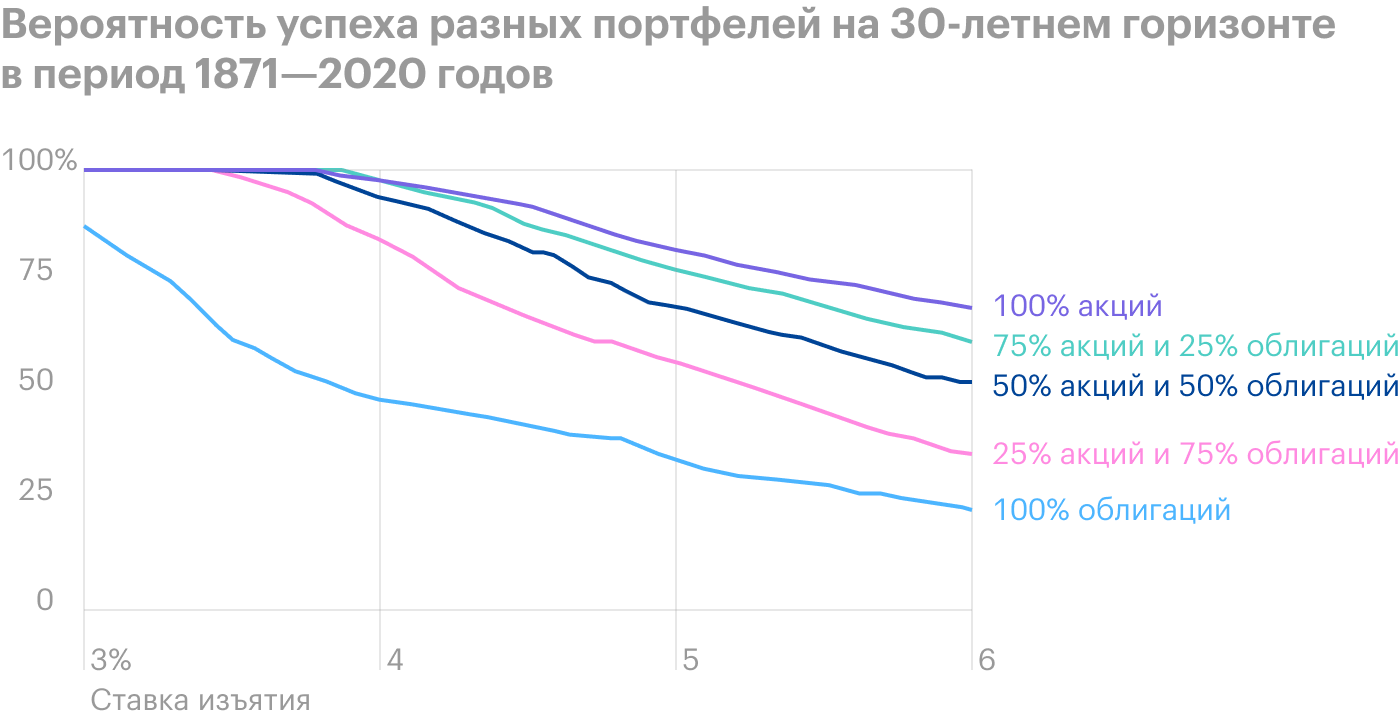

Сравнение всех вариантов портфелей на горизонте 30 лет

Я считаю, что 30 лет — минимальный срок, на который стоит планировать пенсионный капитал, поэтому сравним все пять вариантов портфелей на этом горизонте.

Глядя на результаты, можно еще раз заключить, что в пенсионный портфель необходимо включить долю акций. А если инвестор планирует ставку изъятия 4%, то потребуется минимум 50% акций.

В то же время для портфеля на 100% из облигаций шанс успеха, близкий к 100%, просто недостижим — разве что снижать ставку изъятия ниже 3%.

Вероятность успеха разных портфелей на горизонте 30 лет

| 3% | 4% | 5% | 6% | 7% | 8% | 9% | 10% | 11% | 12% | |

|---|---|---|---|---|---|---|---|---|---|---|

| 100% акций | 100% | 95% | 85% | 68% | 59% | 41% | 34% | 34% | 27% | 15% |

| 75/25 | 100% | 98% | 83% | 68% | 49% | 34% | 22% | 7% | 2% | 0 |

| 50/50 | 100% | 95% | 76% | 51% | 17% | 5% | 0 | 0 | 0 | 0 |

| 25/50 | 100% | 71% | 27% | 20% | 5% | 0 | 0 | 0 | 0 | 0 |

| 100% облигаций | 80% | 20% | 17% | 12% | 0 | 0 | 0 | 0 | 0 | 0 |

Вероятность успеха разных портфелей на горизонте 30 лет

| 3% | |

| 100% акций | 100% |

| 75/25 | 100% |

| 50/50 | 100% |

| 25/50 | 100% |

| 100% облигаций | 80% |

| 4% | |

| 100% акций | 95% |

| 75/25 | 98% |

| 50/50 | 95% |

| 25/50 | 71% |

| 100% облигаций | 20% |

| 5% | |

| 100% акций | 85% |

| 75/25 | 83% |

| 50/50 | 76% |

| 25/50 | 27% |

| 100% облигаций | 17% |

| 6% | |

| 100% акций | 68% |

| 75/25 | 68% |

| 50/50 | 51% |

| 25/50 | 20% |

| 100% облигаций | 12% |

| 7% | |

| 100% акций | 59% |

| 75/25 | 49% |

| 50/50 | 17% |

| 25/50 | 5% |

| 100% облигаций | 0 |

| 8% | |

| 100% акций | 41% |

| 75/25 | 34% |

| 50/50 | 5% |

| 25/50 | 0 |

| 100% облигаций | 0 |

| 9% | |

| 100% акций | 34% |

| 75/25 | 22% |

| 50/50 | 0 |

| 25/50 | 0 |

| 100% облигаций | 0 |

| 10% | |

| 100% акций | 34% |

| 75/25 | 7% |

| 50/50 | 0 |

| 25/50 | 0 |

| 100% облигаций | 0 |

| 11% | |

| 100% акций | 27% |

| 75/25 | 2% |

| 50/50 | 0 |

| 25/50 | 0 |

| 100% облигаций | 0 |

| 12% | |

| 100% акций | 5% |

| 75/25 | 0 |

| 50/50 | 0 |

| 25/50 | 0 |

| 100% облигаций | 0 |

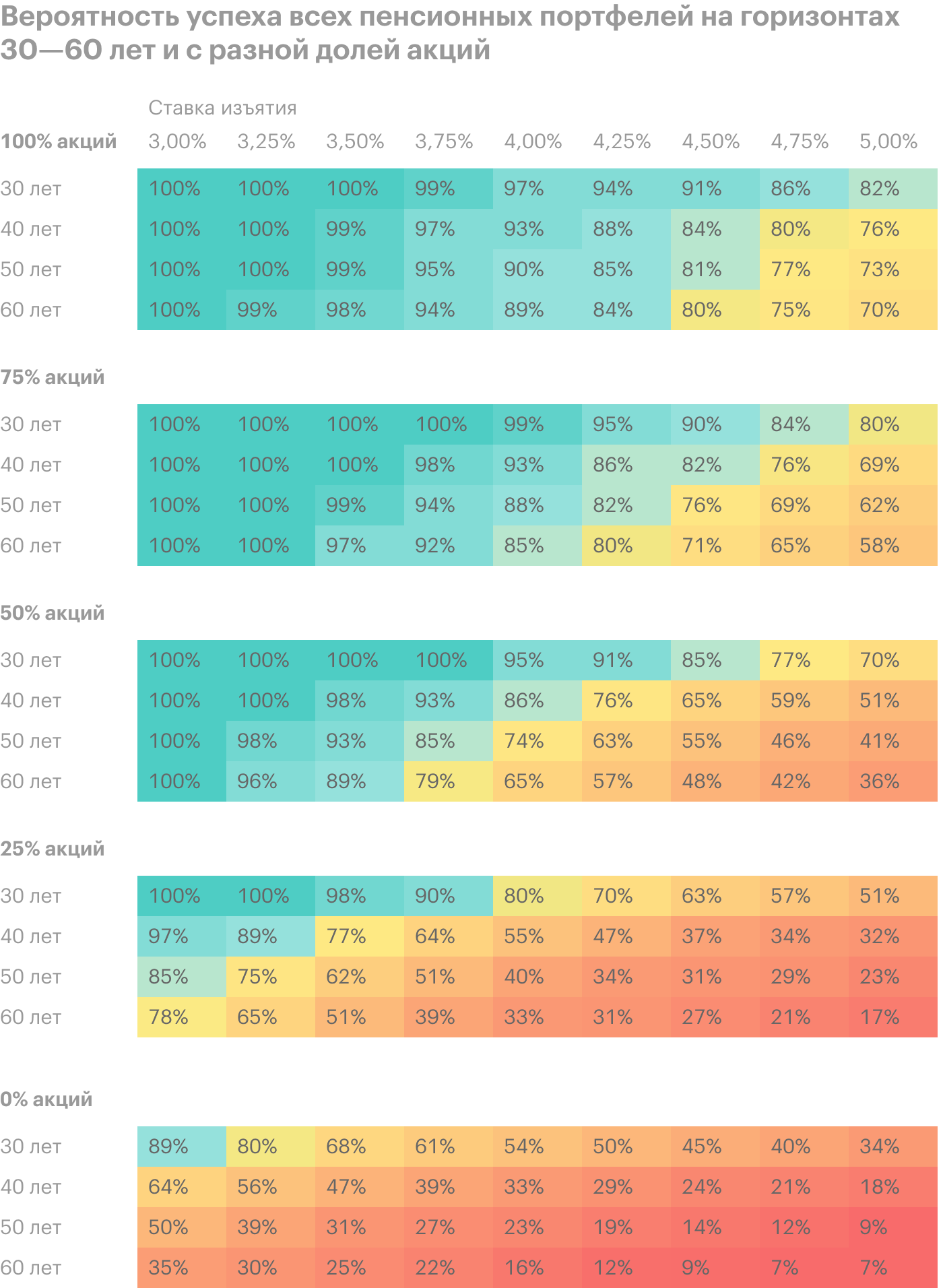

Пенсионный горизонт от 30 до 60 лет

Итак, мы познакомились с оригинальным исследованием «Тринити». Теперь выйдем за его пределы и протестируем портфели на более широком диапазоне — с 1871 по 2016 год. Данная симуляция полагается на данные Big ERN и программу С++, которую можно скачать в открытом доступе.

Симуляция предполагает ежемесячное изъятие денег пенсионером — 1/12 от ставки изъятия. Все доходы портфеля, включая поступающие дивиденды и купоны, а также инфляционное воздействие, также рассчитывались помесячно, что делает результаты точнее.

Дальше в статье будем рассматривать пенсионные периоды от 30 лет, поэтому ставки изъятия выше 5% нецелесообразны. Всего с 1 февраля 1871 года по 1 декабря 2016 года было 1739 возможных стартовых дат выхода на пенсию — посмотрим, сколько из этих пенсионных кампаний в процентном выражении увенчались успехом.

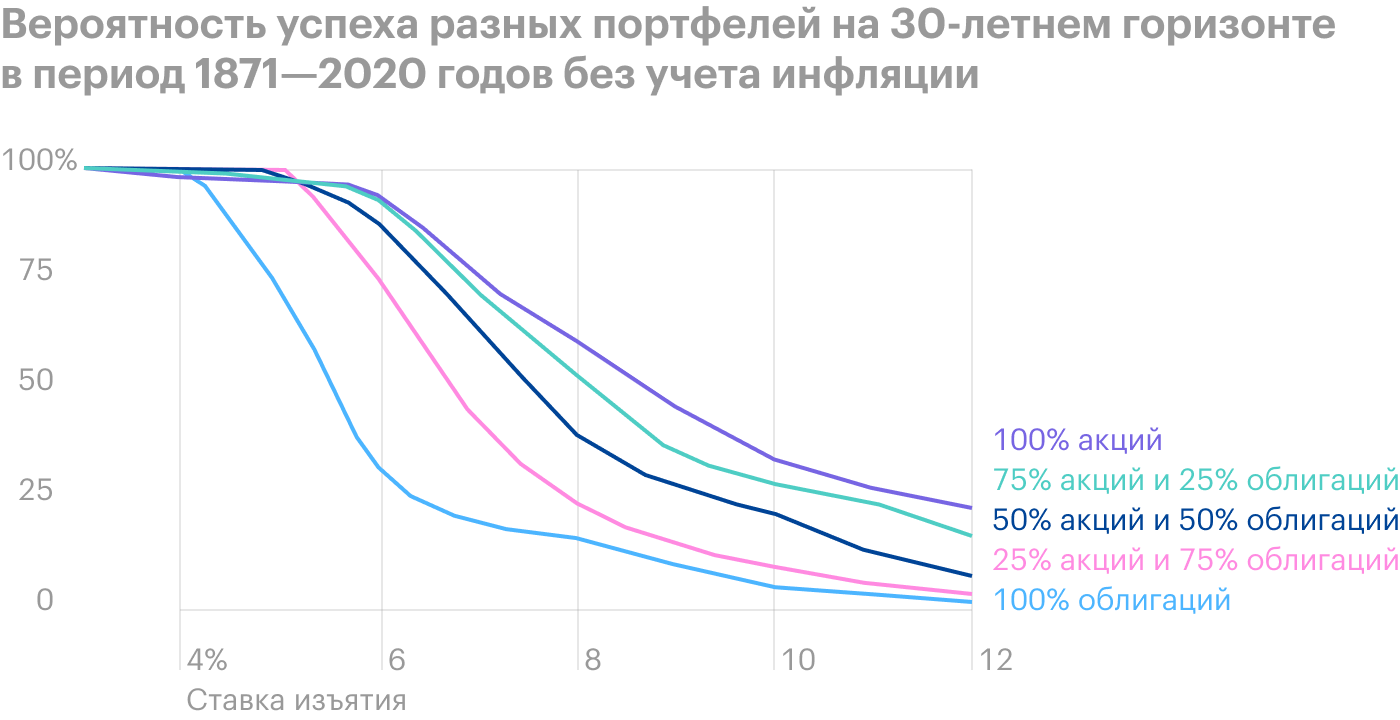

Как инфляция влияет на пенсионный портфель

Посмотрим, как меняются результаты симуляции на 30-летнем горизонте, если сначала игнорировать инфляцию, а потом взять ее в расчет. Здесь и дальше в статье мы расширим рассматриваемый исторический период — он будет с 1871 по 2020 год.

Инфляция сильно снижает вероятность успеха. Без инфляции при ставке 6% лучшие портфели достигали успеха с вероятностью свыше 90%. Инфляция уменьшает эту вероятность до 60—70%. А ставки изъятия свыше 6% она сделала в принципе нецелесообразными: шанс на успех всех портфелей ниже 70%.

Пристальный взгляд на ставки изъятия

Мы определили, что при 30-летнем периоде разумные ставки изъятия находятся в диапазоне от 3 до 6%. Это позволяет нам сфокусироваться на таком диапазоне и провести более тонкую симуляцию, с градацией ставок изъятия на 0,1%, а не на 1%, как было раньше.

Результаты показывают, что портфели с преобладанием акций при ставке 3—4% очень безопасны. Если же увеличить ставку до 4,5%, то даже портфель на 100% из акций показывает лишь 85%-й шанс на успех.

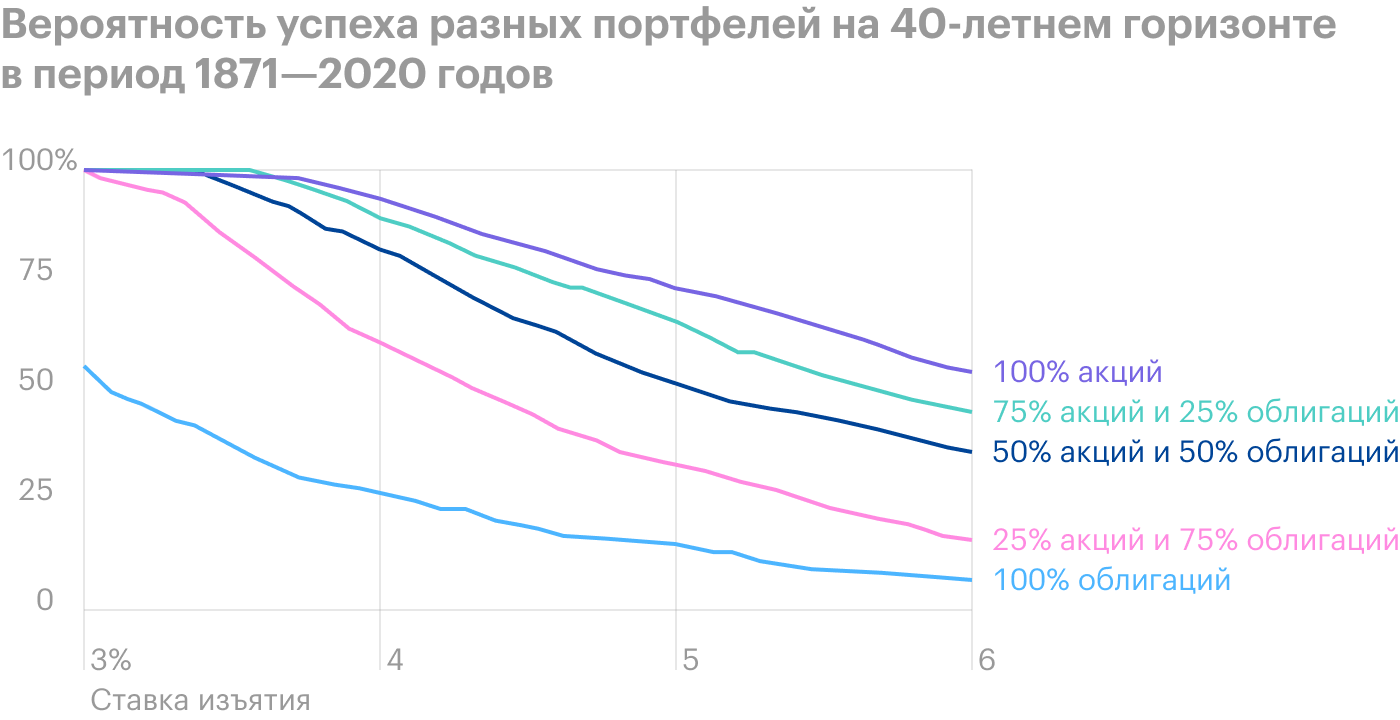

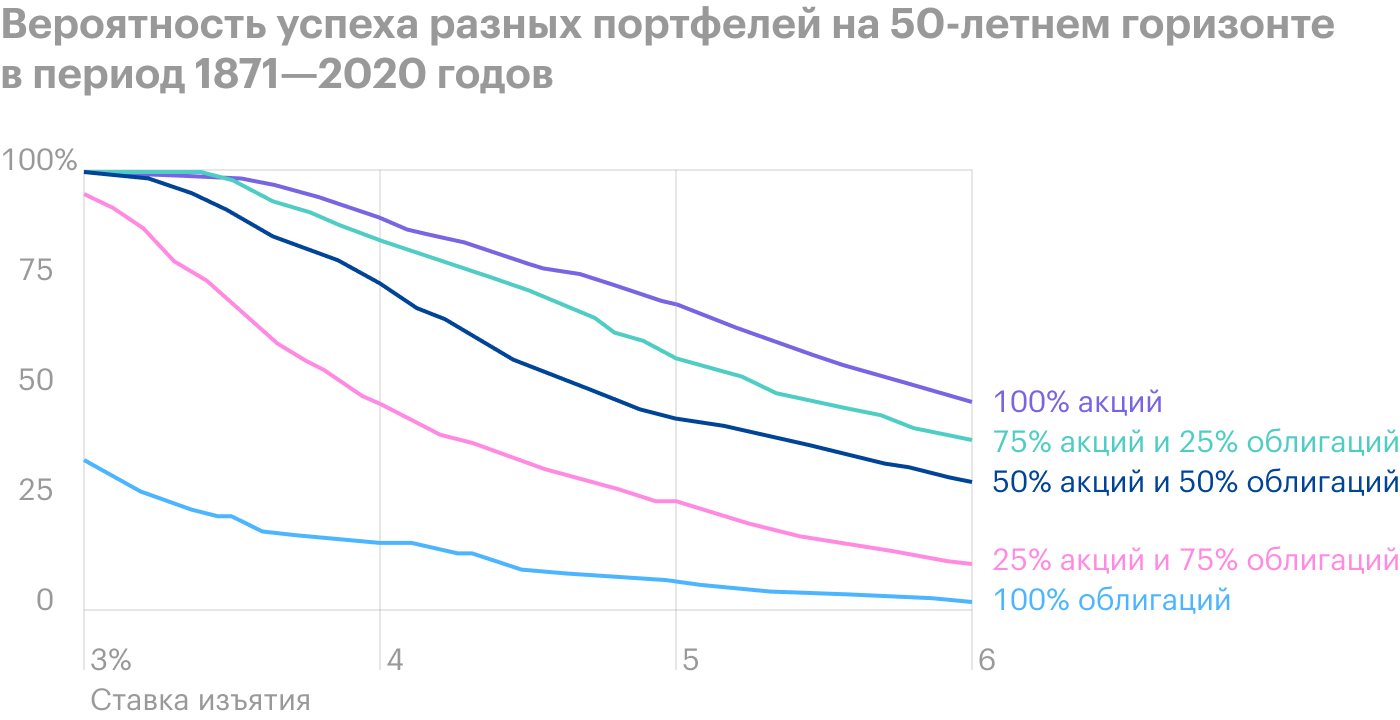

Пенсионный горизонт 40 и 50 лет

Как мы уже выяснили, увеличение горизонта инвестирования снижает вероятность успеха — значит, нужно выбирать более низкую ставку изъятия.

Например, на горизонте в 50 лет ставку изъятия придется сдвинуть ниже 4% — в зависимости от пропорции акций и облигаций в портфеле. Для портфеля полностью из акций приемлемая вероятность успеха в 98% достигается при ставке 3,5%. Для других портфелей ставку придется сдвинуть еще сильнее.

Конечный размер портфеля

Исследование «Тринити» освещало еще один интересный момент: его авторы для каждого пенсионного горизонта рассчитали итоговую величину портфеля. Это дало представление о динамике портфеля — как быстро он истощается или прирастает при разных ставках изъятия.

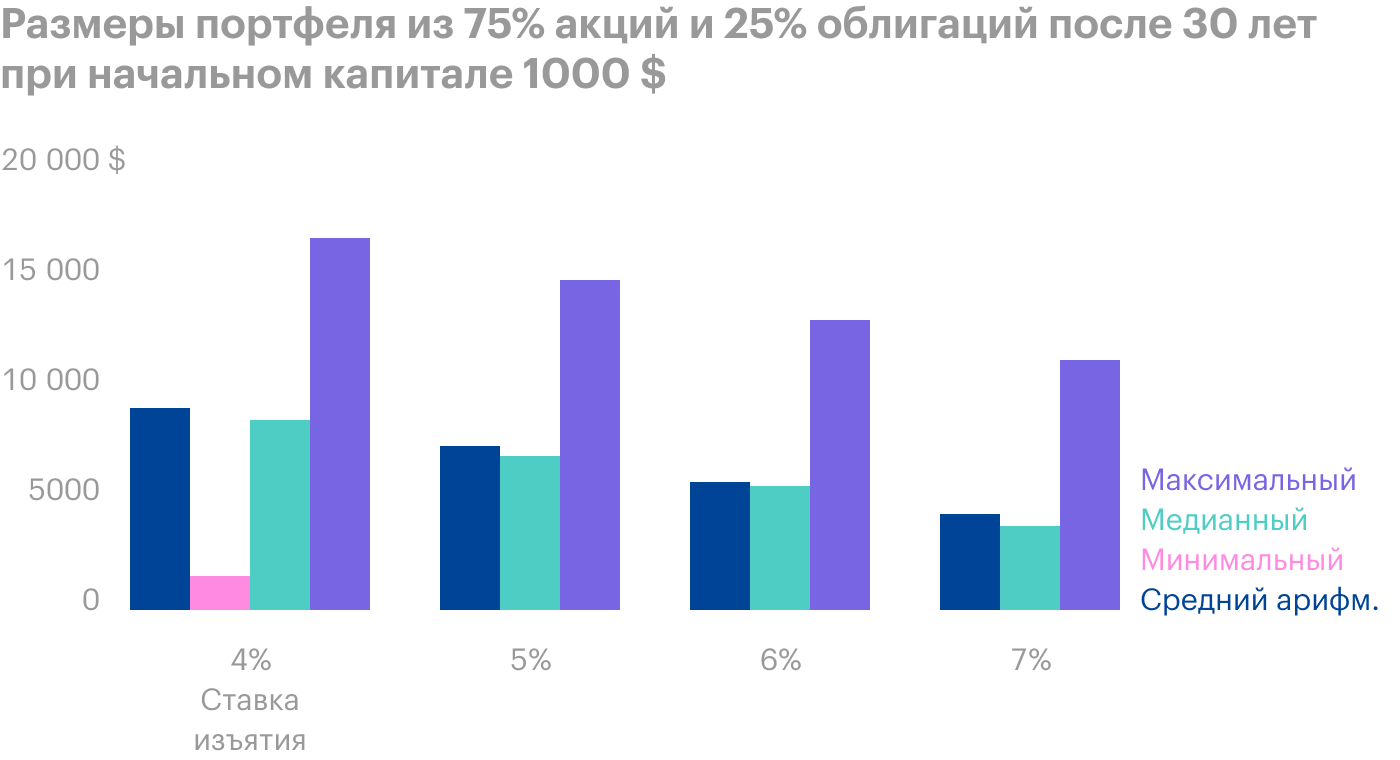

Условную начальную величину портфеля приняли за 1000 $. Исследование рассчитало конечный размер для трех вариантов портфелей: 75/25, 50/50, 25/75.

При этом получились три разных итоговых результата: максимальный, минимальный и медианный. Медианное значение означает, что половина результатов симуляций находится выше этого значения, а половина — ниже.

Четвертым параметром исследователи рассчитали простое среднее арифметическое максимального, медианного и минимального результатов.

Разброс в конечной стоимости портфелей связан с тем, что исследование берет данные на всем историческом отрезке с 1926 по 1995 год и рассматривает 30-летние скользящие — окна шириной в 30 лет на шкале времени. В результате окно может затронуть неблагоприятные периоды вроде Великой депрессии 1929—1939 годов, а может попасть на удачные декады, когда рынки активно росли.

Для примера посмотрим на результаты портфеля 75/25 — в предыдущих тестах мы видели, что наравне с портфелем на 100% из акций он зарекомендовал себя наилучшим образом.

Конечные размеры портфеля 75/25 после 30 лет при начальном капитале 1000 $

| 4% | 5% | 6% | 7% | |

|---|---|---|---|---|

| Среднее арифм. | 9031 | 7367 | 5779 | 4262 |

| Минимальное | 1497 | 0 | 0 | 0 |

| Медианное | 8515 | 6868 | 5586 | 3745 |

| Максимальное | 16 893 | 14 980 | 13 067 | 11 245 |

Конечные размеры портфеля 75/25 после 30 лет при начальном капитале 1000 $

| 4% | |

| Среднее арифм. | 9031 |

| Минимальное | 1497 |

| Медианное | 8515 |

| Максимальное | 16 893 |

| 5% | |

| Среднее арифм. | 7367 |

| Минимальное | 0 |

| Медианное | 6868 |

| Максимальное | 14 980 |

| 6% | |

| Среднее арифм. | 5779 |

| Минимальное | 0 |

| Медианное | 5586 |

| Максимальное | 13 067 |

| 7% | |

| Среднее арифм. | 4262 |

| Минимальное | 0 |

| Медианное | 3745 |

| Максимальное | 11 245 |

Логично, что при увеличении ставки изъятия пенсионный капитал начинает истощаться. При худшем сценарии, при ставке более 4%, капитал инвестора обнуляется.

Но хорошая новость в том, что при ставке 4% минимально возможная стоимость портфеля получается выше начальной — 1497 $. Это означает, что даже при пессимистичном сценарии за 30 лет портфель вырастет на 40%. При этом пенсионер ничего не будет делать — только получать пассивный доход.

Максимальные же значения конечного размера капитала впечатляют. При самом благоприятном исходе со ставкой вывода 4% портфель в конце пенсионного срока составит почти 17 000 $. Это кажется невероятным, но такова история фондового рынка.

Отмечу, что прошлые данные не гарантируют повторения результатов в будущем и при планировании капитала лучше брать в расчет худший сценарий.

Даже если повысить ставку изъятия до 7%, среднее арифметическое всех результатов конечного портфеля составляет чуть более 4000 $, то есть капитал вырастет в четыре раза. Но такая ставка влечет высокую вероятность обнуления капитала — об этом также говорит минимальное конечное значение размера портфеля, равное нулю.

Если рассмотреть среднее арифметическое конечных портфелей при разных ставках изъятия, то по прошествии 30 лет пенсионер все равно остается с большими деньгами — в 4—9 раз больше изначального капитала. А это значит, что в благоприятных рыночных условиях пенсионный горизонт со временем можно растягивать. Пенсионер может также в какой-то момент пересмотреть свою пенсионную стратегию и увеличить ставку изъятия — улучшить свой уровень жизни.

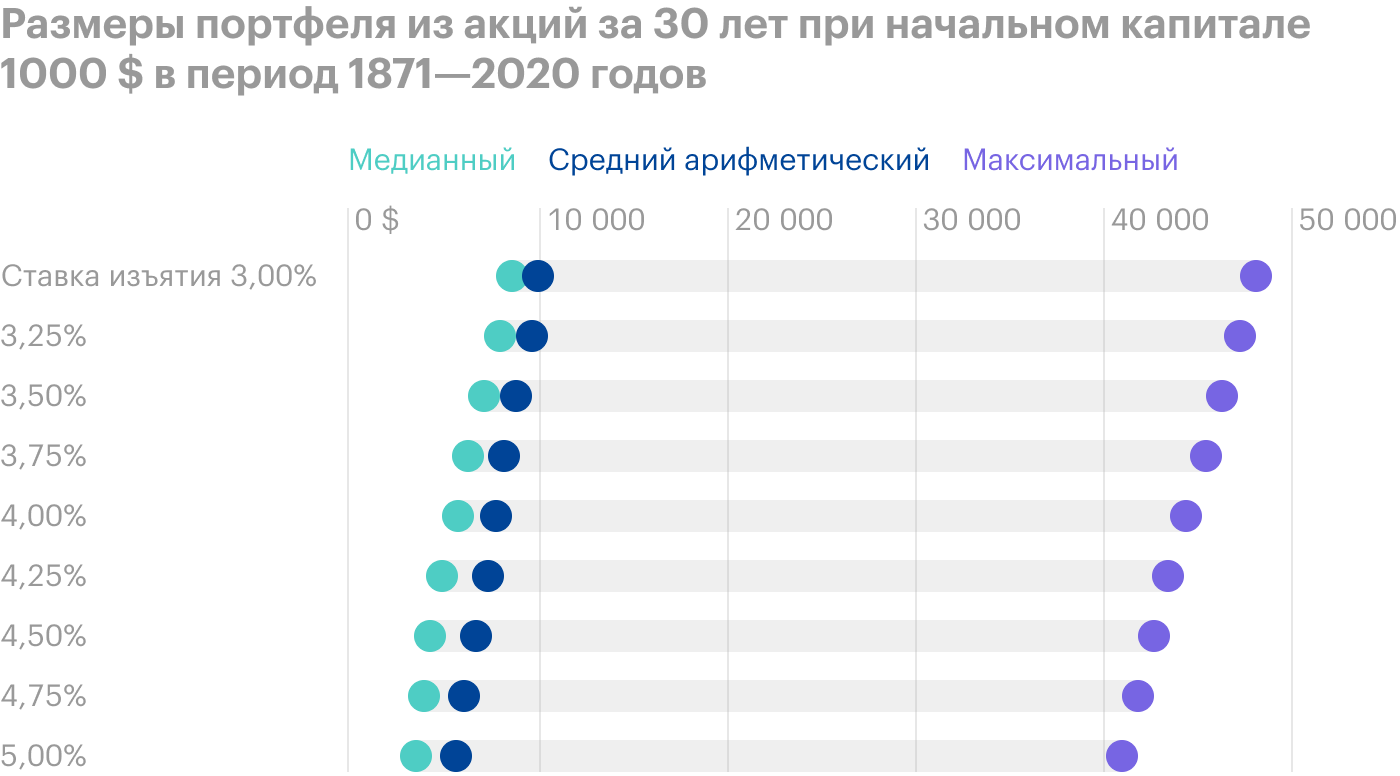

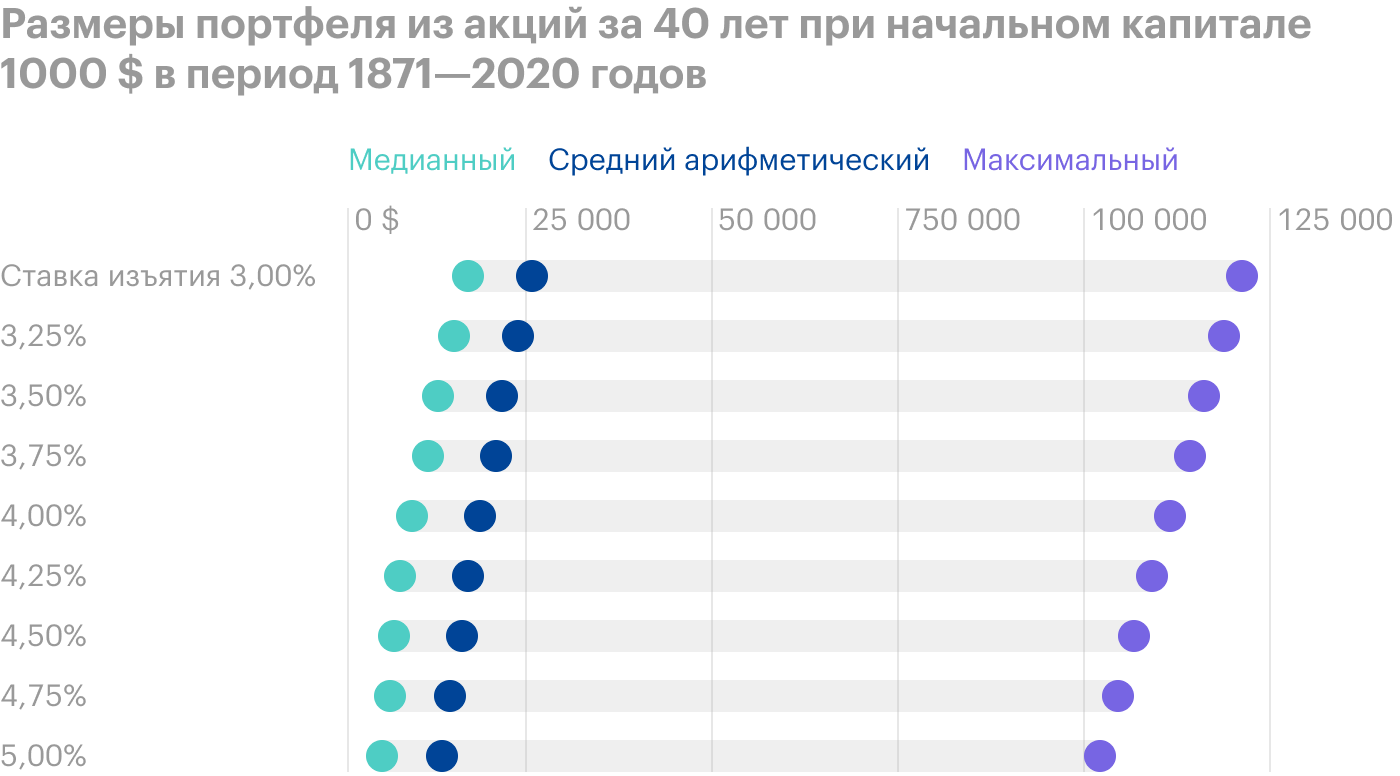

Симуляция на данных 1871—2020. Снова расширим данные исследования «Тринити» на максимально доступный нам исторический отрезок.

Только теперь посмотрим конечные значения для портфеля, состоящего полностью из акций. Для наглядности исключим минимальные конечные значения размера портфеля: зачастую они равны нулю.

Максимальные значения также представляют экстремум, поэтому они не так полезны. Но максимальные цифры выглядят фантастично: после 30 лет пенсии при ставке вывода 3,5% капитал может вырасти примерно в 30 раз.

Поэтому лучше сфокусироваться на медианном значении. Например, через 30 лет при ставке 3,5% оно составит порядка 6700 $. Капитал вырастет почти в 7 раз.

А если увеличить пенсионный горизонт до 40 лет, то мы увидим аналогичную картину, только все конечные суммы вырастут почти вдвое в сравнении с 30-летним периодом.

Шанс на успех — еще не все

Во всех предыдущих симуляциях мы ориентировались на вероятность успеха. Но она не давала всей полноты картины, так как лишь показывала, хватит капитала на определенный период или нет.

Но что, если мы имеем два похожих варианта развития событий? Вот они:

- Вероятность успеха 95% на горизонте 40 лет, но при этом в реальности деньги закончатся через 30 лет.

- Вероятность успеха 90% на горизонте 40 лет, но деньги в реальности закончатся через 38 лет.

Во втором сценарии меньше вероятность успеха, но он определенно лучше: ведь не хочется потерпеть неудачу слишком рано. Чем позже наступает провал, тем больше у пенсионера времени, чтобы внести какие-то корректировки в свою модель — например, снизить свои потребности в случае серьезного кризиса.

Поэтому еще один показатель, который стоит учитывать при планировании пенсионного капитала, — продолжительность пенсии при худшем сценарии. То есть через сколько месяцев случится сбой.

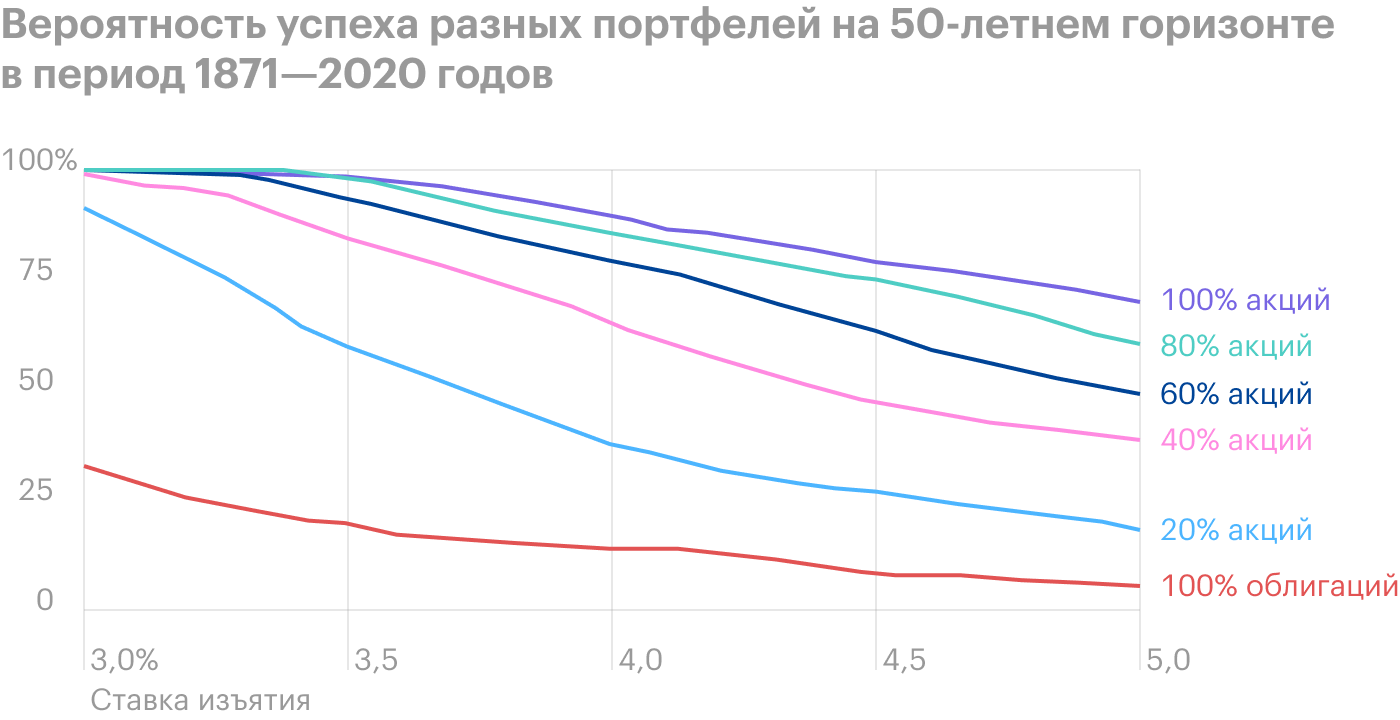

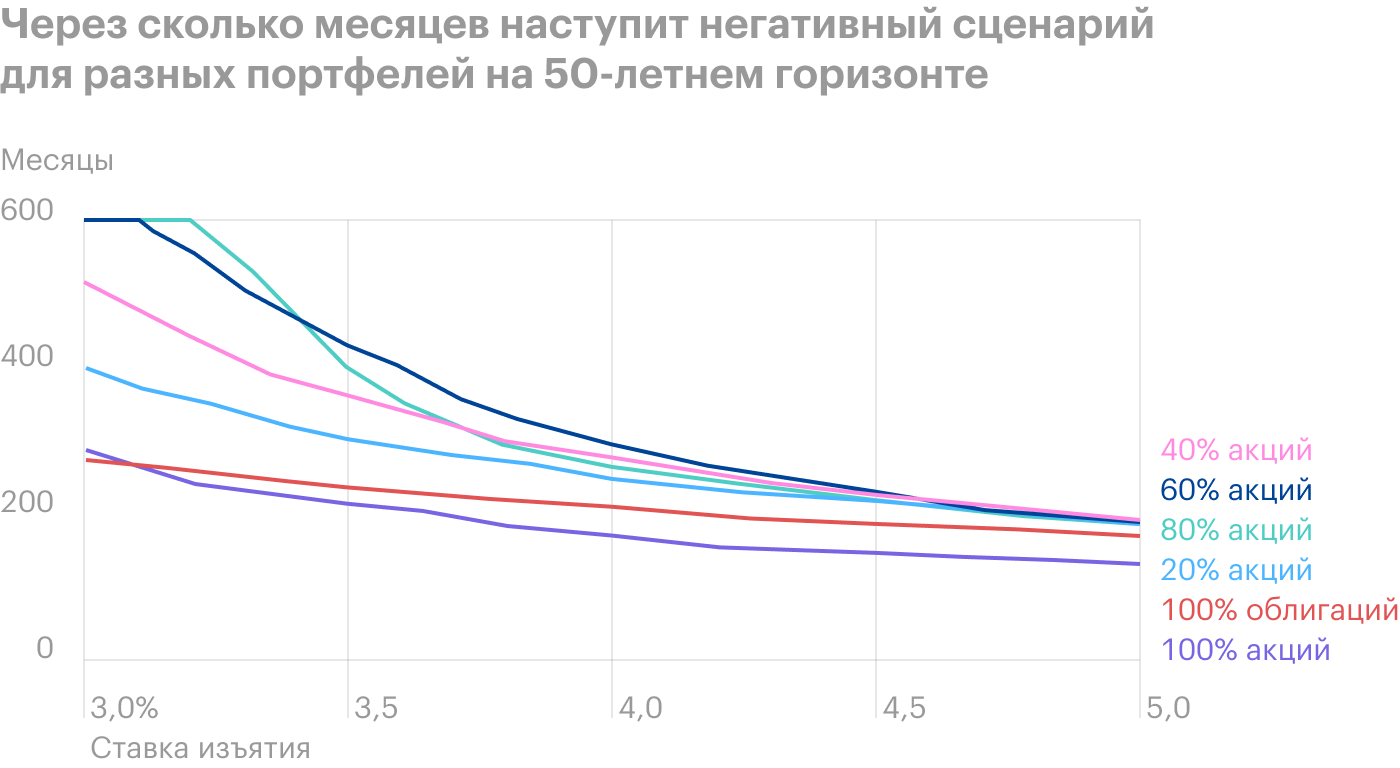

Сравним на горизонте 50 лет вероятность успеха и продолжительность пенсии при худшем сценарии. В этом тесте пропорции акций в портфеле будут меняться с шагом 20%.

Если учитывать только первый график, а именно шансы на успех, то напрашивается очевидный вывод: нужно иметь как можно больше акций в портфеле. Но если взять в расчет второй график, то портфель, состоящий на 100% из акций, оказывается худшим.

Это приводит нас к мысли: главная задача инвестора — поиск баланса между активами. Нужно определить оптимальное наполнение портфеля, которое даст лучшее соотношение вероятности успеха пенсионной стратегии и срока наступления негативного сценария.

Точно так же, как небольшая доля акций обычно улучшает доходность и риски облигационного портфеля, доля облигаций не позволяет пенсионному портфелю из акций обнулиться слишком рано.

Практическое применение теории

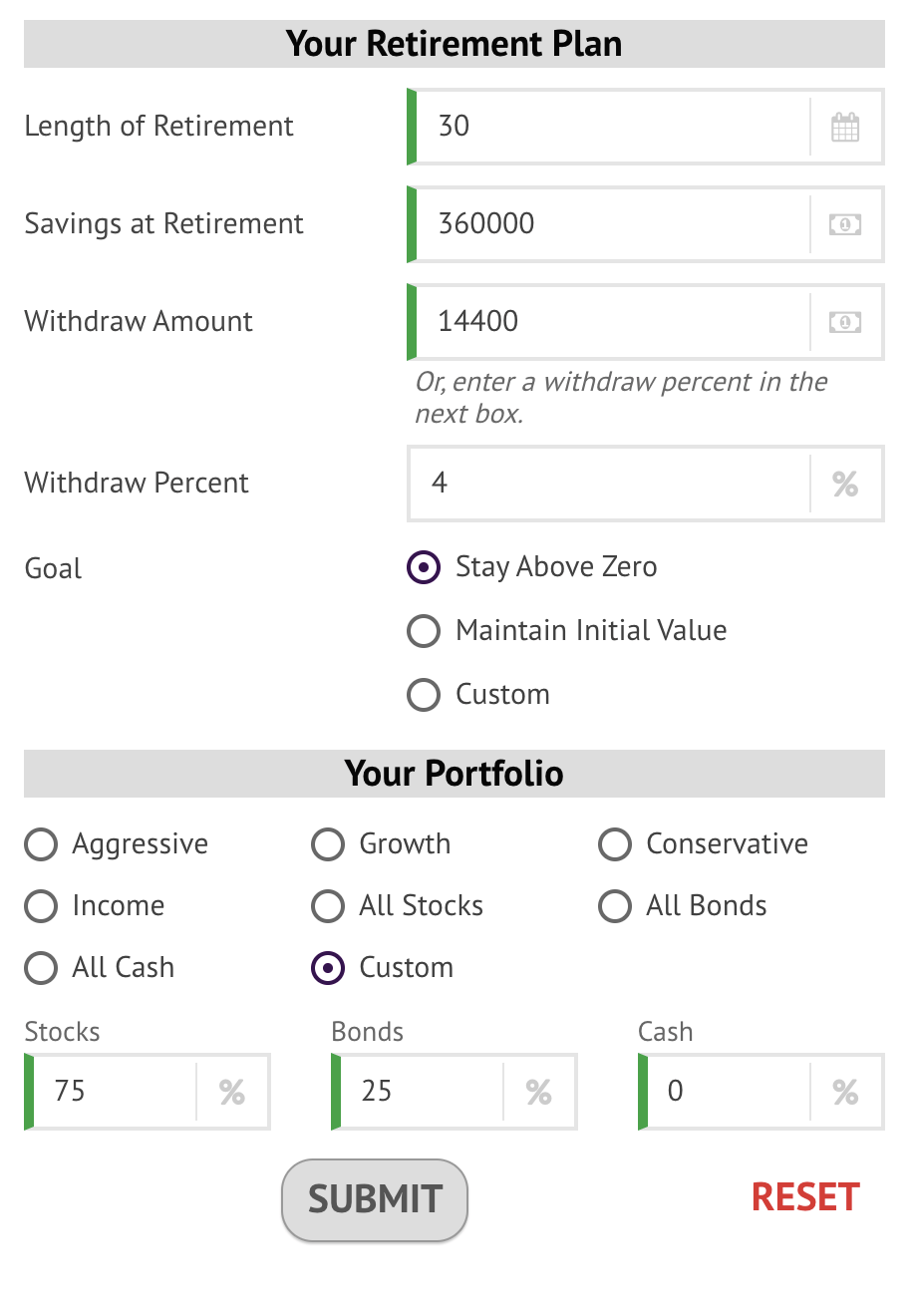

Рассмотрим, как на практике работает правило 4% и как планировать свой пенсионный капитал. Для этого воспользуемся пенсионным калькулятором.

Допустим, Вася хочет получать пенсию 1200 $ ежемесячно — это 14 400 $ в год. При этом он хочет быть уверенным, что сможет жить в таком режиме минимум 30 лет. Правило гласит, что с высокой вероятностью достаточно ставки изъятия 4%. При этом доля акций в портфеле должна быть минимум 50%.

Определяем пенсионный капитал Васи: 14 400 $ × 100% / 4% = 360 000 $ — это сумма, которую ему нужно накопить к выходу на пенсию.

Забиваем эти значения в калькулятор и выбираем распределение активов в пенсионном портфеле. Возьмем для примера портфель 75/25.

Также калькулятор позволяет поставить одну из трех целей:

- Не обнулить капитал в течение 30 лет пенсии. Установим для Васи эту цель.

- Остаться после 30 лет как минимум с таким же капиталом, какой был на момент выхода на пенсию.

- Задать свое значение итогового капитала после 30 лет.

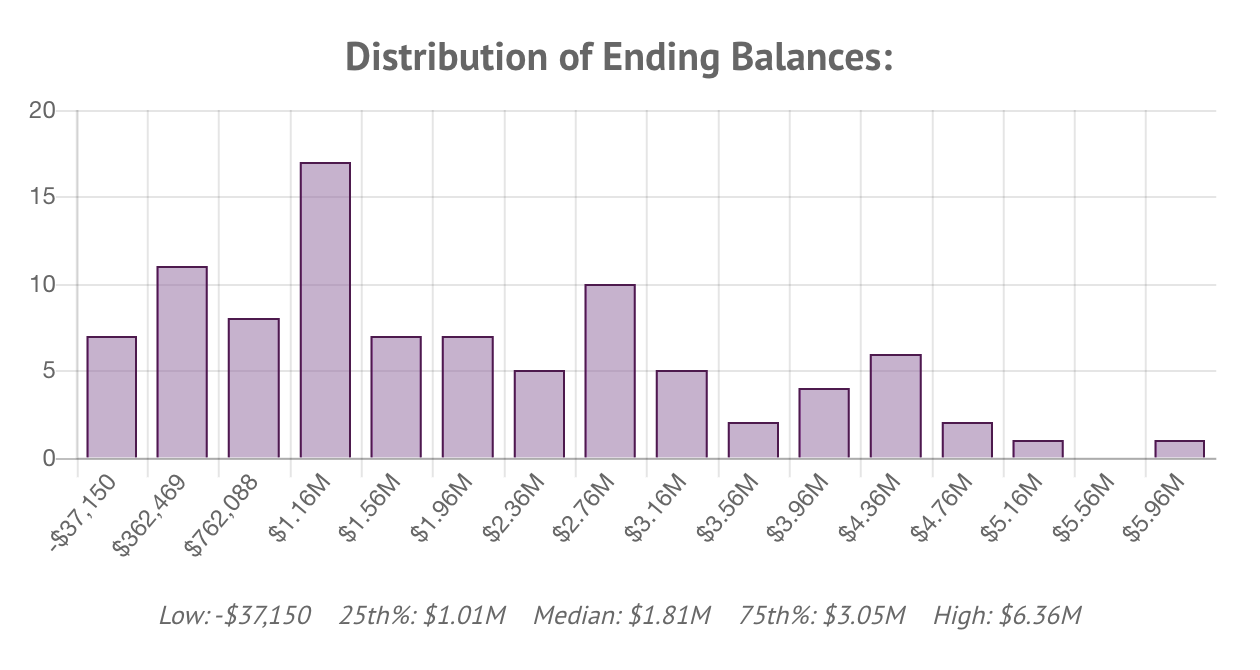

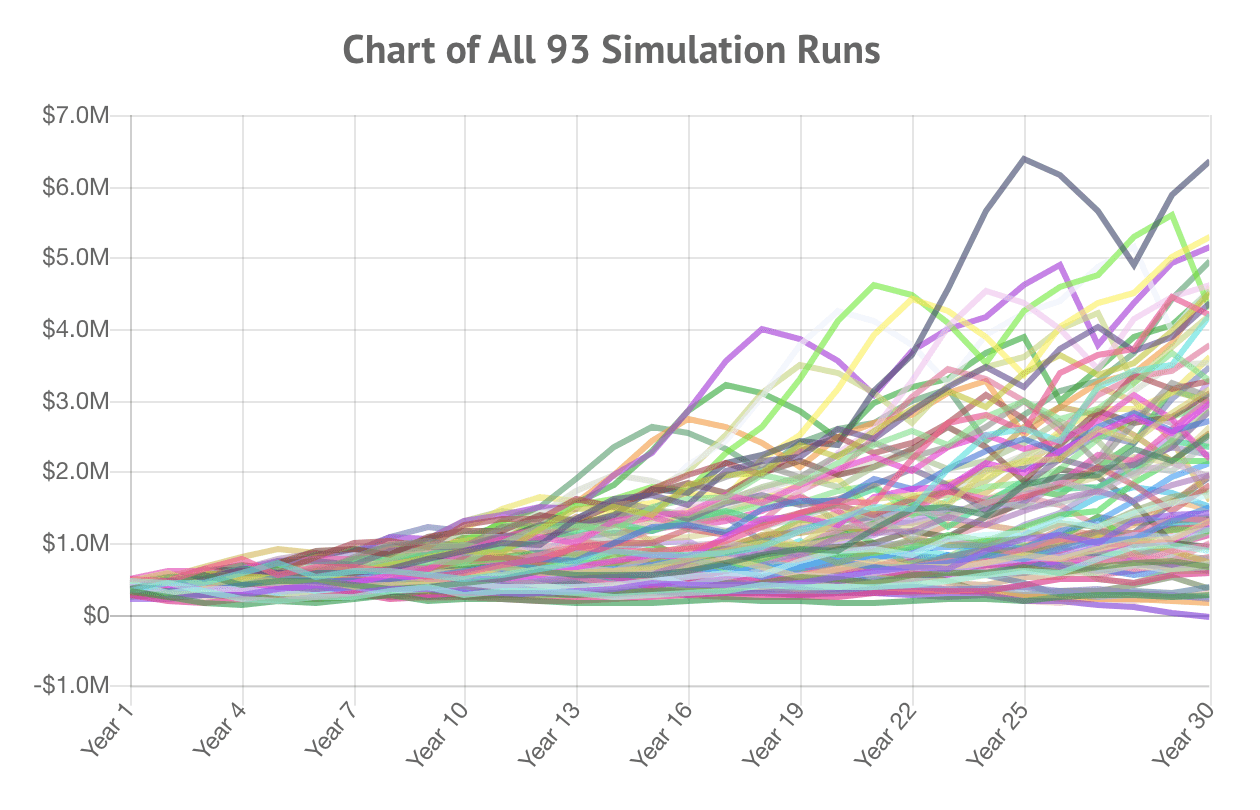

Запускаем калькулятор в работу. Он воспроизводит 93 симуляции на историческом отрезке с 1928 по 2020 год.

Результаты показывают, что с вероятностью 98,9% задача будет выполнена — Вася спокойно проживет на пенсии 30 лет. При этом медианное значение его итогового капитала составляет 1,81 млн долларов, а среднее арифметическое — 2,21 млн долларов. Таким образом, итоговый капитал с большой вероятностью вырастет примерно в 5 раз.

Вероятность того, что итоговый капитал не уменьшится, составляет 93,5%.

Распределение результатов показало, что в худших семи сценариях итоговый капитал будет находиться в диапазоне от −37 150 до 362 469 $. Среди этих семи сценариев один показал отрицательный результат на 30-й год пенсии — −37 150 $. Это произошло бы в 1966 году, если бы Вася вышел на пенсию в 1936 году, во время Великой депрессии.

Лучший результат пенсионный портфель показал бы в 1975 году: итоговый капитал Васи составил бы 6,36 млн долларов.

Таким образом, капитала 360 000 $ на 30 лет жизни с ежемесячной пенсией 1200 $ при размещении 75% денег в акциях вполне достаточно. Правило 4% подтверждается.

И снова про инфляцию

Другой важный момент, которой необходимо учесть инвестору, если он собирается выходить на пенсию не в этом году, а через пару десятков лет, — это пресловутая инфляция. Пенсионный капитал в 360 000 $ в 2021 году по покупательной способности заметно ослабнет через 10 или 20 лет. Поэтому необходимо скорректировать размер пенсионного капитала на действие ожидаемой инфляции за срок, оставшийся до выхода на пенсию.

- Например, Вася собирается на пенсию через 10 лет. Ему нужно проиндексировать расчетный пенсионный капитал 360 000 $ с поправкой на инфляцию. Допустим, он ориентируется на среднегодовой размер долларовой инфляции в 2,5%. Индексированную сумму он может рассчитать с помощью калькулятора, учитывающего сложный процент.

- Итоговый пенсионный капитал Васи, с которым он должен выйти на пенсию через 10 лет, составляет 462 129 $.

Что в итоге

- Первоначальные выводы из исследования «Тринити» справедливы и остаются актуальными на начало 2021 года. Правило 4% все еще работает!

- Увеличение пенсионного горизонта или ставки изъятия снижает вероятность успеха. Невозможно поддерживать уровень вывода денег в 10% более 20 лет, а любая ставка изъятия выше 8% опасна.

- Если пенсионный срок превышает 30 лет, ставка 4% становится опасной. На горизонте в 50 лет она дает в лучшем случае шанс на успех 90%. Оптимальная ставка находится в районе 3,5%.

- Инфляция затрудняет положение дел: с каждым годом она будет увеличивать вашу реальную ставку изъятия. За 30 лет доллар может ослабеть в два раза — выводимые суммы увеличатся на ту же величину.

- Если в портфеле преобладают акции, можно позволить себе более высокую ставку. Портфель на 100% из акций при высоких ставках работает лучше конкурентов. При ставках меньше 6% лучшую вероятность успеха показывает портфель 75/25. Но стоит помнить, что оба варианта подразумевают меньшую длительность пенсионного срока при негативном сценарии.

- По словам Бенгена, оптимальный пенсионный портфель должен содержать от 50 до 75% акций. Акции позволяют не только нивелировать инфляцию, но и покрывать темпы вывода денег.

- При адекватной ставке и наличии акций в портфеле в итоге пенсионер заработает гораздо больший капитал, чем на момент выхода на пенсию. Это отличный вариант, если человек планирует передать свои деньги наследникам или завещать на благотворительность.

- Рассчитав итоговый капитал для выхода на пенсию, нужно не забыть скорректировать его с учетом размера инфляции в оставшийся до пенсии срок.