«К середине ноября портфель вырос до 1,6 млн»: героиня реалити увеличивает капитал на ИИС

Еще одна участница реалити-шоу Т—Ж подводит осенние итоги.

Она планировала к концу года увеличить капитал на ИИС с 1,2 млн до 2 млн рублей. Но в марте потеряла больше полумиллиона. В этом отчете она рассказывает, что изменилось в ее тактике и инвестпортфеле.

📌 Цель. Моя финансовая цель на 2020 год — 2 млн рублей на ИИС.

Все идет по плану

Изначально мой осенний отчет назывался «Нестабильность v2.0», это было в середине октября. Но жизнь так стремительно меняется, что написанное сегодня становится неактуальным уже завтра. Поэтому теперь вспоминаем всем известную нетленку «Гражданской обороны», так как на моем ИИС все идет по плану.

До конца октября с моим портфелем не происходило ровным счетом ничего, практически застой. Мы все прекрасно знаем, какими внешними и внутренними событиями это было обусловлено, — мягко говоря, политической нестабильностью. Отсутствие подтвержденных результатов эффективности вакцин также не давали инвесторам особых стимулов покупать.

23 октября стоимость портфеля составляла 1 130 000 ₽. Напомню, что в феврале сумма была 1 200 000 ₽, в разгар кризиса — 700 000 ₽, а летом — 1 170 000 ₽.

За летне-осенний период мы успели подкопить немного денег и решили пополнить счет на недостающую для полного налогового вычета сумму, а именно 262 000 ₽. В эту сумму вошли и полученные за год дивиденды — 46 050 ₽, а также инвестиционный налоговый вычет за 2019 год — 52 000 ₽.

Когда в начале ноября одна за одной начали появляться новости о более чем 90% эффективности вакцин, рынок активно пошел в рост. К середине ноября портфель вырос до 1 600 000 ₽.

До конечной цели этого года — 2 000 000 ₽ — еще далековато, но в начале января мы планируем внести еще 230 000 ₽. Поэтому мой зимний отчет может быть более приближенным к цели — при условии, что опять не наступит какой-нибудь форс-мажор.

Здесь, конечно, стоит сделать ремарку, что созданный нами летом фонд благосостояния опять сдуется.

Но, как говорится, вижу цель — не вижу препятствий. Ну и два миллиона уж очень хочется.

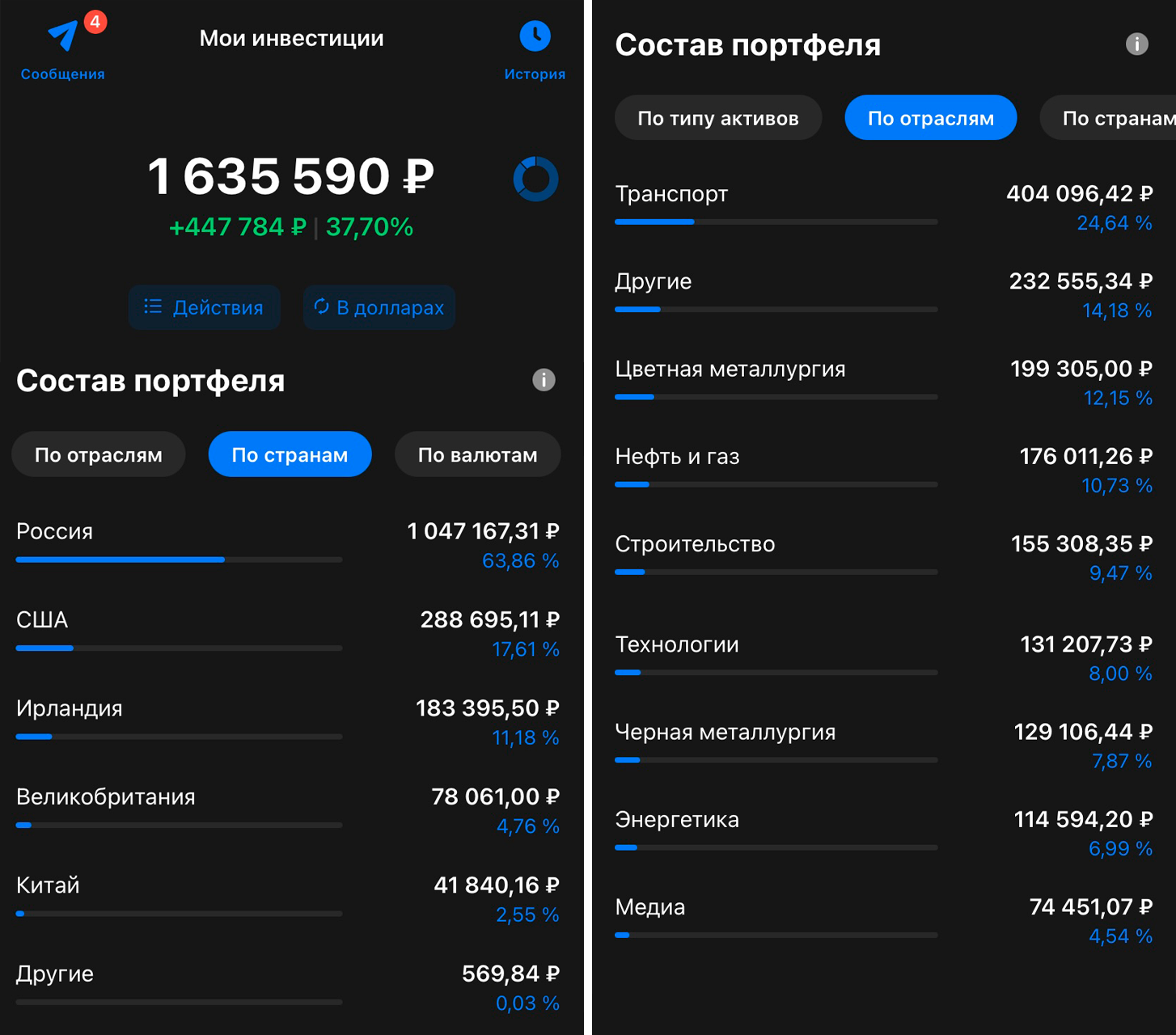

Для понимания структуры портфеля я прикреплю краткую аналитику из приложения — если что, мой брокер не Т-Банк. В этом году я начала понемногу ребалансировать портфель в пользу американского рынка. И не пожалела. Рост американского рынка значительно… нет, ЗНАЧИТЕЛЬНО превосходит рост российского. Планирую не останавливаться на достигнутом и увеличивать буржуйскую долю активов. По многим зарубежным акциям рост 50—70—90%, в то время как по российским — не более 30%. Сужу исключительно по своему счету.

Российские акции до сих пор сильно превалируют в составе портфеля, поскольку этот рынок был мне более знаком, да и упор мы поначалу делали на пассивное инвестирование и получение высоких дивидендов — например, металлурги давали двузначную годовую доходность.

Про стратегию

Теперь, покупая акции, я всегда ставлю тейк-профит — это заявка, по которой фиксируется доход, — сразу на 20—30% приобретенных бумаг. Например, покупаем 10 штук Cisco по 41,25 $ за штуку. На три акции будет поставлена автоматическая заявка на продажу, например, по цене 49 $ — это зависит и от потенциала роста бумаги на основе рекомендаций инвестдомов, и от моих собственных ориентиров. Главное, чтобы цель была достижимой. На полученные от продажи деньги берем что-то другое или ждем снижения цены по этой же самой акции. Так я начала действовать после того, как прошляпила основной рост «Теслы»: купила за 450 $, продала за 900 $, но потом она улетела аж до 2000 $.

Остальные 70% бумаг также можно продать частями или держать вдолгую, если есть желание. Таким образом, около 30% портфеля являются спекулятивными. Хорошо это или плохо, не знаю — меня устраивает.

Пока такая стратегия работает. Думаю, это объясняется тем, что рыночные колебания очень высокие: сегодня акция подлетела на 17%, а завтра ты уже в минусе на 20%.

Про слабые стороны

Я так и не разработала стратегию страхования портфеля. Единственное, что я знаю, — это что в кризис нужно продавать фьючерс на индекс РТС. Но это дорого, нужно более 130 000 ₽ свободных денежных средств. Или покупать золото — однако в марте резкое краткосрочное падение было даже на золото.

Остается опцион. Но я никак не могу понять, как его купить на ИИС. Допускаю, что в мобильном приложении к таким инструментам нет доступа, а доступ к терминалу Quik у меня весьма ограниченный. В общем, вижу свою зону развития именно в этом.

Еще мне не стоит забывать и про фонд благосостояния семьи, который с нового года опять должен понемногу пополняться. Цель — наша полугодовая зарплата, то есть 720 000 ₽.

И самое любимое — про маржинальное кредитование. Я все равно им пользуюсь — вангую знакомые уже комменты про мышей и кактус, — хотя и понимаю, что с этим надо быть аккуратнее.

Но сейчас очень нужны дополнительные вливания, так как рынок вошел в активную фазу роста. Поставила для себя максимальный ограничитель — 200 000 ₽. Но главным фактором здесь является стоимость маржинального кредитования — 16,2% годовых. Поэтому после еженедельного анализа суммы уплаченных процентов у меня совсем отпадает желание дополнительно пользоваться кредитным плечом. Но под хорошую идею можно и взять немножко.

Про личное (если интересно)

Я живу за Уралом в сибирском регионе. Моя работа связана с интеллектуальным трудом — я гуманитарий в сфере ИТ. Мой молодой человек работает инженером.

Зарабатываем по 60 000 ₽ в месяц. На эти деньги мы умудряемся жить и еще откладывать. Наверное, потому что детей и ипотеки у нас пока нет.

До прихода на фондовый рынок мы направляли деньги на накопительный счет. Но если честно, это скучновато. Меня всегда манили инвестиции. Даже в школе я любила смотреть РБК, не понимая, что такое индекс Dow Jones, почему сегодня вырос Nasdaq, а РТС упал… и почему это всех так волнует.

И вот мы тоже на этом рынке. Цель была не только заработать, но еще и разобраться в рыночных механизмах, в оценке компаний, понять мотивы покупателей и продавцов. Пока ты не начнешь вкладывать туда деньги, ты никогда до конца не поймешь, что это такое. Фондовый рынок — прекрасное и удивительное место для разных групп инвесторов. Даже когда он падает на 35%.

Многие спрашивали, почему мой молодой человек доверил управление мне, а не взял все в свои руки. История такая: изначально идея инвестировать была моя, я открыла счет и перекинула туда свои накопления. Потом и он загорелся этой темой, стал направлять часть своего дохода в мой ИИС. Да, доверить кровно заработанное без штампа в паспорте — это серьезная проверка на человечность. Только время покажет, пройдем ли мы ее с достоинством или ударим мордой в грязь.

Срок инвестирования: 2,5 года

Всего вложили: 1 200 000 ₽

В этом году вложили: 400 000 ₽

Налоговый вычет за 2019 год (реинвестирован): 52 000 ₽

Дивиденды с начала 2020 года (реинвестированы): 46 050 ₽

Размер портфеля на 24.11.2020: 1 635 000 ₽

Подушка безопасности (но это ненадолго): 220 000 ₽

Сейчас хочется чего-то большего, есть силы и желание профессионально расти и развиваться, поставить новые жизненные ориентиры и увеличить активный доход. Тут главное — не сдуться на полпути, что мне очень свойственно.

А у вас какие новости? Что можете посоветовать, чтобы застраховать портфель?