Что такое SPAC: разбираемся в последней моде на Уолл-стрит

В 1 квартале 2021 года «Яндекс» вложил в разные SPAC 131,2 млн долларов.

Этот факт хорошо показывает, что объемы финансирования, получаемые предприятиями на SPAC-размещениях, достигли значительных уровней. Осталось разобраться, что это вообще такое.

В этой статье поговорим о том, как работает механизм SPAC-инвестирования, почему это стало так популярно и что со всем этим делать обычным инвесторам вроде нас.

Что такое SPAC

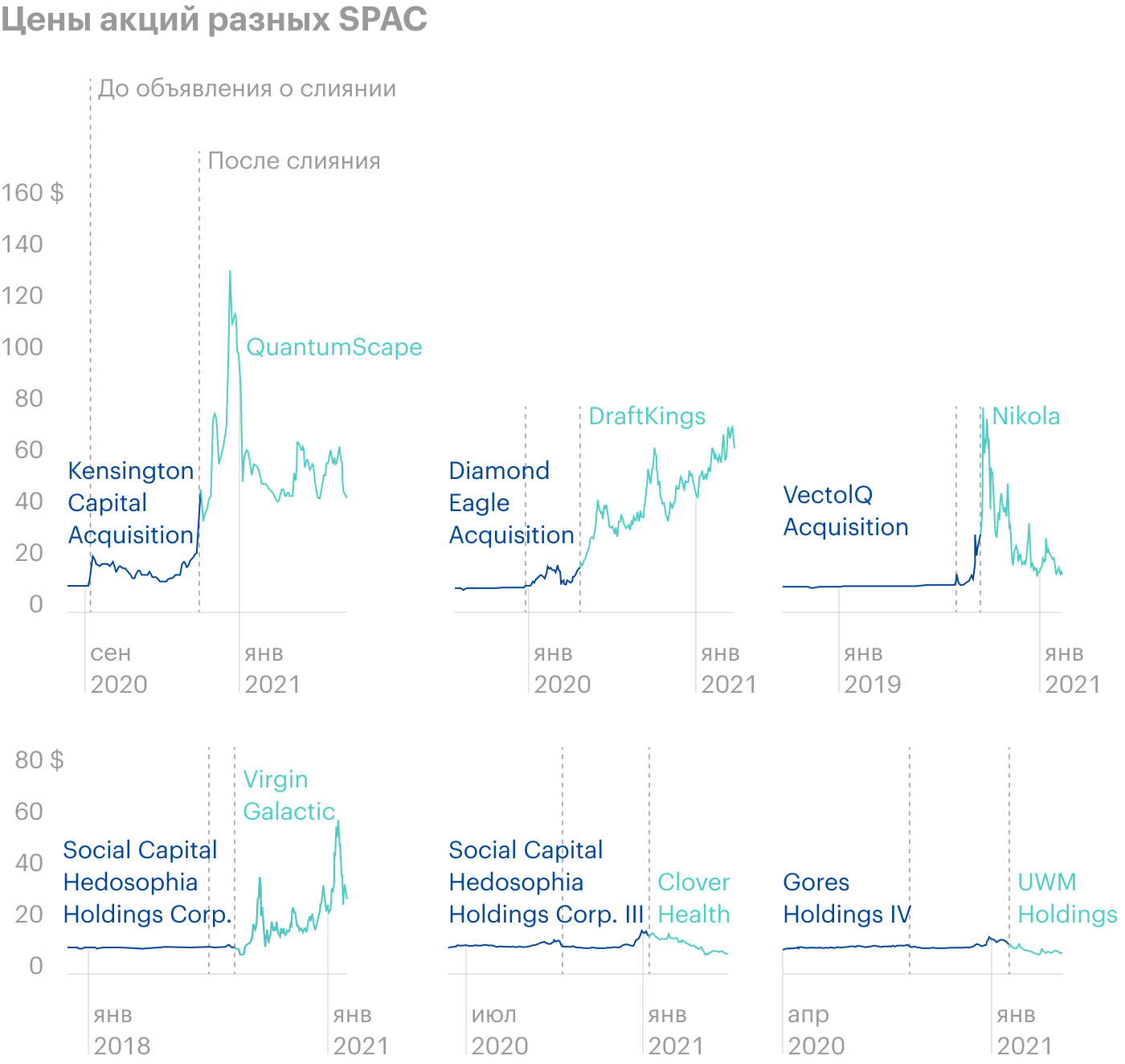

SPAC — это special-purpose acquisition company, «специально созданная для поглощения компания». Вкратце это работает так: SPAC выводится на биржу, инвесторы покупают его акции, а на вырученные деньги компания ищет перспективный стартап, который можно поглотить и вывести на биржу вместо самой SPAC. Если SPAC находит такой стартап и поглощает его, акции взлетают.

То есть схема тут такая:

- Человек или организация создает SPAC и по желанию сообщает, какие примерно компании она ищет для поглощения.

- После этого происходит IPO этой SPAC.

- Акции этой SPAC обычно распространяются по стартовой цене около 10 $ — собранные деньги перечисляются на специальный счет для будущей покупки другой компании.

- Дальше SPAC в течение ранее оговоренного срока — обычно это 2 года — ищет подходящую компанию для поглощения.

- Если SPAC находит такую компанию, то покупает ее. Если, конечно, все акционеры согласны.

- На бирже появляется новая компания — и занимает место этого SPAC.

- Если SPAC не находит нужную компанию за условленный срок, то она самораспускается, а акционерам возвращается стоимость акций SPAC, за которую их продавали в ходе IPO, — те самые 10 $.

Если SPAC находит нужную компанию, то после объявления о слиянии ее акции начинают сильно расти, а тикер и название SPAC меняются на тикер и название новой компании. Обычно таким образом на биржу выводят всякие наукоемкие или технологические компании.

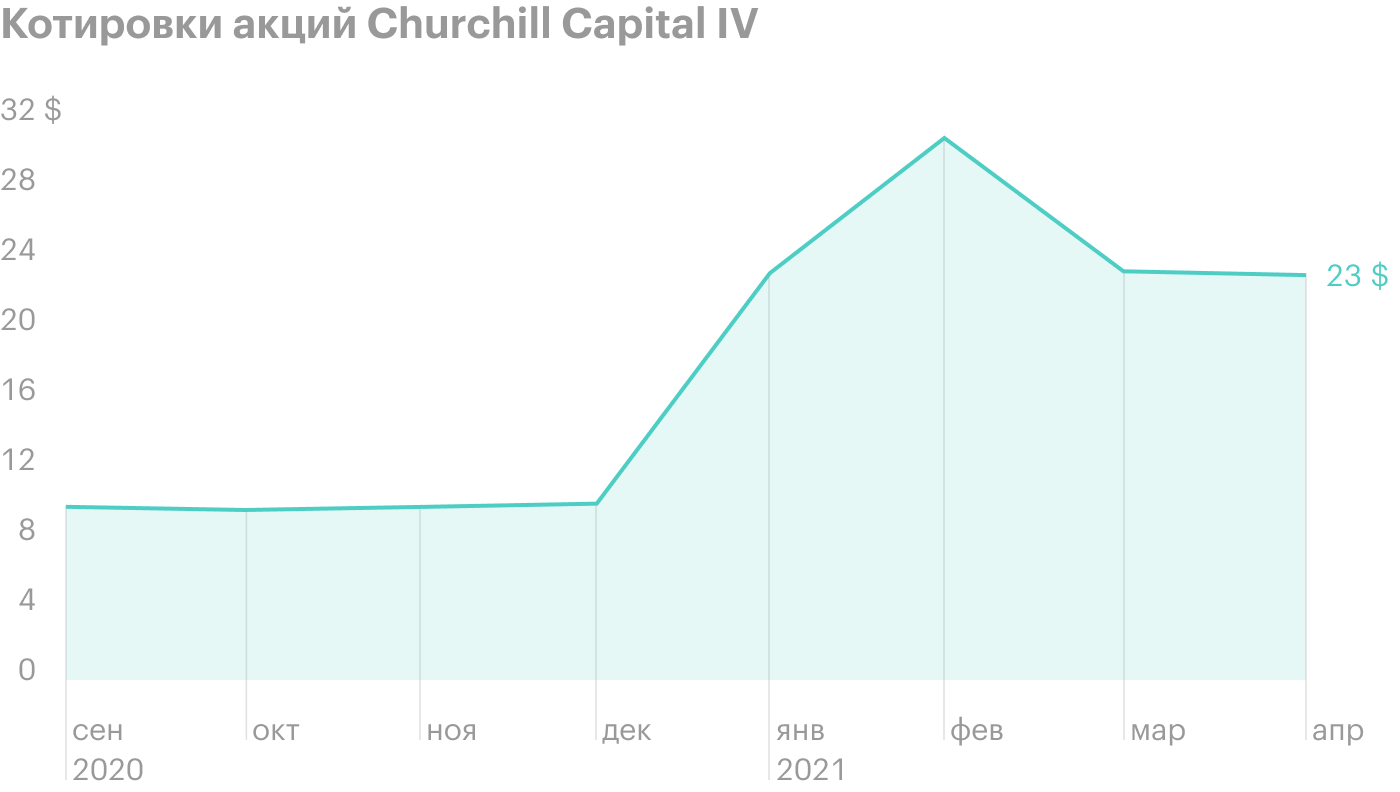

- Пример. В 2020 году бывший топ-менеджер Citigroup Майкл Кляйн создал SPAC, которая называлась Churchill Capital IV, и продал ее акции в ходе IPO по 10 $ за штуку. После чего эти акции начали торговаться на Нью-Йоркской фондовой бирже под тикером CCIV.

В проспекте SPAC были написаны достаточно общие вещи про характеристики компании, которую CCIV искал для поглощения: «возможность повышения эффективности операций», «высокая маржинальность».

- Примерно четыре месяца акции торговались в районе 9,7—10 $. Но 14 января 2021 появились новости о том, что эта SPAC ведет переговоры о слиянии с электрокаровым стартапом Lucid Motors. После этого котировки улетели в стратосферу: на пике, в феврале, акции торговались по цене около 58 $.

- Что интересно, окончательное соглашение между CCIV и Lucid было достигнуто только спустя 5 недель, то есть первое время акции SPAC росли фактически без оснований. Когда слияние завершится, то все держатели акций CCIV станут акционерами Lucid.

Самая суть SPAC такова: вы отдаете деньги другим людям, чтобы они на эти деньги что-нибудь купили и это что-нибудь выросло вместе с вашими вложениями. Обычно до появления новостей о слиянии акции SPAC практически не растут, но и особо не падают. Так что фактически, покупая акцию SPAC, акционеры приобретают лотерейный билет: никогда не знаешь, какой будет исход.

Собственно, участие «Яндекса» в IPO нескольких SPAC — это такая угадайка с возможностью заработать.

А еще бывают опционы на акции SPAC

Кроме самих акций те инвесторы, кто участвовал в IPO, получают и ордера — warrant, — которые позволяют им в течение определенного прописанного срока купить акции этой SPAC по фиксированной цене, если эта цена будет превышена. По сути, это опционы.

Через какое-то время после IPO акции и ордера начинают торговаться отдельно. С ордером можно больше заработать, если акции SPAC взлетят. Но можно и потерять кучу денег: сами ордера обычно покупают с большой скидкой, плюс к этому указанная в ордере цена может быть не достигнута.

Если владеть акциями SPAC, которая закроется, инвестор получит изначальную номинальную стоимость акции. А после окончания срока действия ордера и закрытия SPAC инвестор получит дырку от бублика.

- Рассмотрим позитивный сценарий. Предположим, вы купили 1000 ордеров: 2 $ за штуку, итого на 2000 $. Ордера можно будет активировать, если цена акций SPAC достигнет 11,5 $.

- Приходят новости о том, что SPAC устроила слияние с модным стартапом, — и цена акций SPAC уже составляет 20 $ — это сильно выше 11,5 $, указанных в ордере. Стоимость вашего ордера резко возрастает и теперь составляет 8,5 $ — можно продать все ордера за 8500 $ — ну или получить акции SPAC.

- Если вы купили акции SPAC по цене 11 $ за штуку на те же 2000 $, то при достижении ими цены 20 $ стоимость ваших инвестиций составит 3640 $. Это очень круто, но значительно менее круто, чем в первом случае с ордерами.

Кому выгодны SPAC

Кроме акционеров бенефициарами SPAC выступают следующие персоналии и организации.

Руководство SPAC. Их еще называют спонсорами — это создатели SPAC. Часто это опытные инвесторы или даже просто известные предприниматели, также это могут быть юридические лица типа частных фондов. Если слияние проходит успешно, то обычно они имеют право получить 20% новой компании по цене, по которой проводилось IPO SPAC.

- Например, SPAC нашла очередной перспективный стартап, купила его и создала компанию, акции которой стоят теперь 25 $. Руководитель SPAC получит за свою работу деньги, заработанные с IPO, — они лежат на специальном счете для покупки компании. Он может купить по 10 $ примерно 20% акций новообразованного предприятия, которые на рынке стоят уже 25 $.

В общем, если все пройдет хорошо, SPAC найдет компанию и поглотит ее, а акции вырастут, то руководитель SPAC может озолотиться.

Кстати, бонус для спонсора размывает стоимость акций других акционеров: поскольку для него создаются новые акции, что размывает стоимость всех акций. Этот момент очень важен в критике SPAC многими сторонними наблюдателями.

Поглощенные компании. Очень часто это убыточные стартапы, которые всегда счастливы продаться нашедшемуся покупателю. Впрочем, множество традиционных IPO или DPO — это как раз убыточные компании.

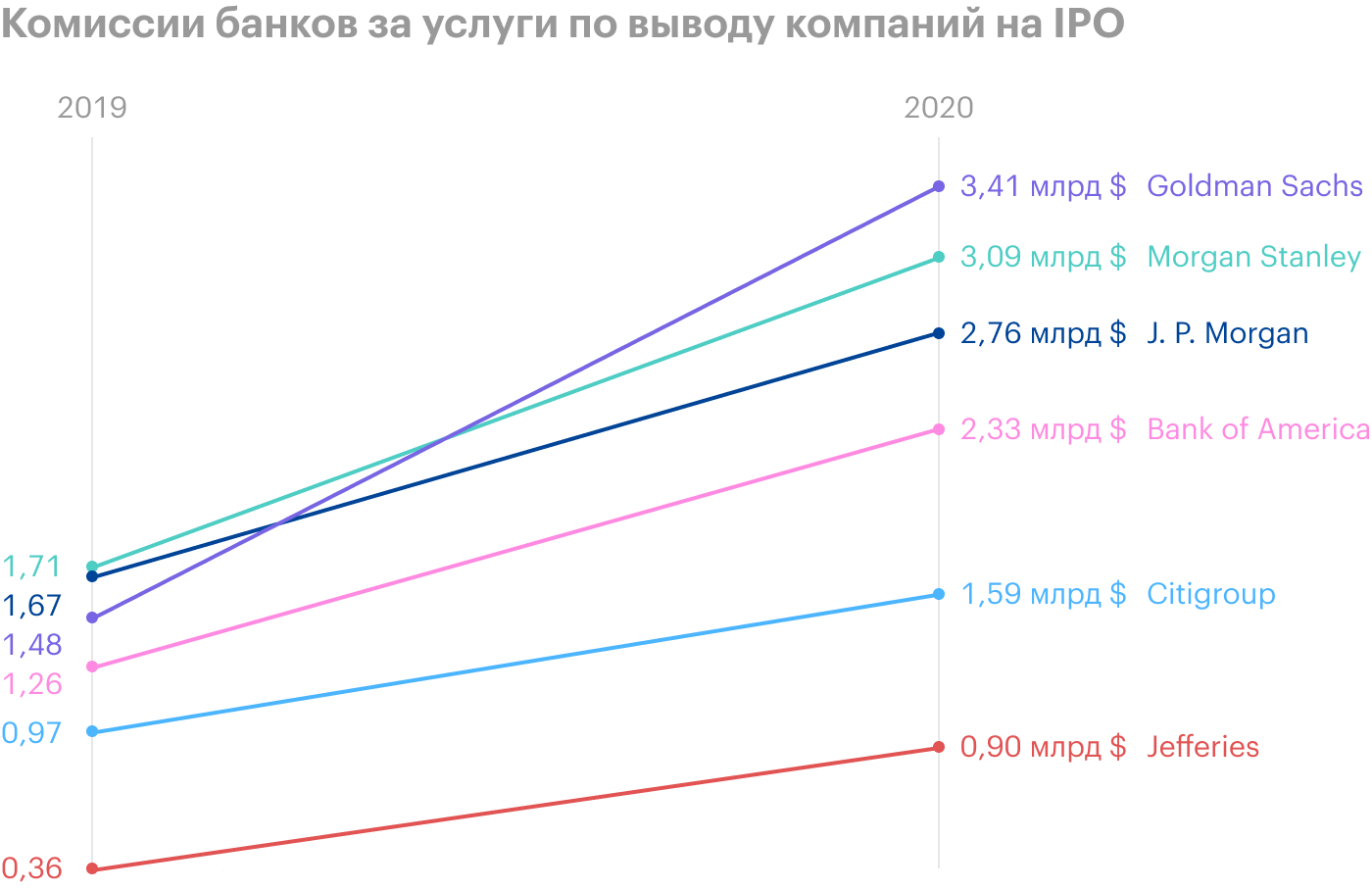

Банки. Они получают комиссию за проведение IPO — и размещение SPAC для них более чем рентабельно: вокруг каждой компании, проводящей IPO, нужно плясать и каждое IPO уникально, зато SPAC развелось просто уйма — и с них можно получать плату.

В каких отраслях происходят слияния SPAC

| Процент от общего объема сделок | Количество компаний | |

|---|---|---|

| Здравоохранение | 40% | 6 |

| Технологии | 20% | 3 |

| Финансовые услуги | 13% | 2 |

| Энергетика | 13% | 2 |

| Потребительские товары | 7% | 1 |

| Другое | 7% | 1 |

В каких отраслях происходят слияния SPAC

| Здравоохранение | |

| Процент от общего объема сделок | 40% |

| Количество компаний | 6 |

| Технологии | |

| Процент от общего объема сделок | 20% |

| Количество компаний | 3 |

| Финансовые услуги | |

| Процент от общего объема сделок | 13% |

| Количество компаний | 2 |

| Энергетика | |

| Процент от общего объема сделок | 13% |

| Количество компаний | 2 |

| Потребительские товары | |

| Процент от общего объема сделок | 7% |

| Количество компаний | 1 |

| Другое | |

| Процент от общего объема сделок | 7% |

| Количество компаний | 1 |

Заявленные в ходе IPO отрасли для слияния разных SPAC

| Процент от общего объема сделок | Количество компаний | |

|---|---|---|

| Технологии, ПО | 20% | 48 |

| Общие | 19% | 45 |

| Наука, здравоохранение | 11% | 25 |

| Финансовые услуги | 10% | 24 |

| Телекоммуникации | 9% | 20 |

| ESG, устойчивое развитие | 7% | 16 |

| Потребительские товары | 5% | 12 |

| Энергетика | 3% | 8 |

| Недвижимость | 3% | 6 |

| Транспорт | 2% | 4 |

| Не США | 6% | 14 |

| Другое | 5% | 12 |

Заявленные в ходе IPO отрасли для слияния разных SPAC

| Технологии, ПО | |

| Процент от общего объема сделок | 20% |

| Количество компаний | 48 |

| Общие | |

| Процент от общего объема сделок | 19% |

| Количество компаний | 45 |

| Наука, здравоохранение | |

| Процент от общего объема сделок | 11% |

| Количество компаний | 25 |

| Финансовые услуги | |

| Процент от общего объема сделок | 10% |

| Количество компаний | 24 |

| Телекоммуникации | |

| Процент от общего объема сделок | 9% |

| Количество компаний | 20 |

| ESG, устойчивое развитие | |

| Процент от общего объема сделок | 7% |

| Количество компаний | 16 |

| Потребительские товары | |

| Процент от общего объема сделок | 5% |

| Количество компаний | 12 |

| Энергетика | |

| Процент от общего объема сделок | 3% |

| Количество компаний | 8 |

| Недвижимость | |

| Процент от общего объема сделок | 3% |

| Количество компаний | 6 |

| Транспорт | |

| Процент от общего объема сделок | 2% |

| Количество компаний | 4 |

| Не США | |

| Процент от общего объема сделок | 6% |

| Количество компаний | 14 |

| Другое | |

| Процент от общего объема сделок | 5% |

| Количество компаний | 12 |

Почему стартапы выбирают SPAC, а не IPO

Может возникнуть вопрос: зачем же тогда этим модным стартапам покупатели из SPAC, если есть обычное IPO? Здесь есть ряд тонких моментов.

Скорость. Процесс подготовки к IPO со всеми его регуляторными тонкостями может занять полгода, а то и полтора. Слияние со SPAC обычно занимает два месяца.

Это очень важно, поскольку на бирже за лишние четыре месяца может произойти что угодно. Например, может случиться пандемия, которая сделает отрасль, в которой работает этот стартап, крайне непривлекательной для инвестиций.

Также в случае обычного IPO компании должны воздерживаться от продвижения своих акций до самого момента начала торгов — а SPAC могут очень много себя рекламировать, что помогает создавать ажиотаж вокруг акций и придает их росту ускорение.

Можно приукрасить реальность. С традиционным IPO все заявления компаний и информация, указанная ими в проспекте, проверяется более-менее серьезно. По идее, стартапы, которые сливаются со SPAC, тоже должны проверяться, но по факту в их случае аудит проводится спустя рукава. То есть проводится главным образом аудит SPAC, что фактически бессмысленно: ведь компания не ведет операционной деятельности и ее слияние со стартапом — это именно слияние, а не IPO в строгом смысле.

SPAC-слияния — это крайне плодотворная среда для мошенников. Например, обвиняемая в обмане акционеров компания Nikola — это бывшая SPAC. Ну или, например, IPO коворкинговой компании WeWork в 2019 году развалилось до размещения акций, потому что инвесторы начали задавать много неудобных вопросов. А если бы это была SPAC, то компания вышла бы на биржу. Собственно, WeWork готовится выйти на биржу через слияние со SPAC. Как говорится, умному — достаточно.

«Потому что всем на все наплевать». Предшествующему пункту благоприятствует система стимулов для спонсоров. Руководство SPAC не заинтересовано в том, чтобы сторговаться и взять хорошую компанию подешевле. Им нужно скорее устроить слияние и получить практически гарантированную огромную прибыль, оставив большинство инвесторов с компанией, которая может оказаться несостоятельной в средне- и долгосрочной перспективе.

Согласно оценкам Renaissance Capital, при рассмотрении 93 SPAC, запустившихся в 2015 и слившихся с какой-то компанией до 2020 года, средний результат всех акций оказался отрицательным и составил −29,1%. Это сильно хуже результата компаний, которые за тот же период прошли через обычное IPO, тут результат +47,1%. Из всех этих 93 SPAC только 29 вышли в плюс.

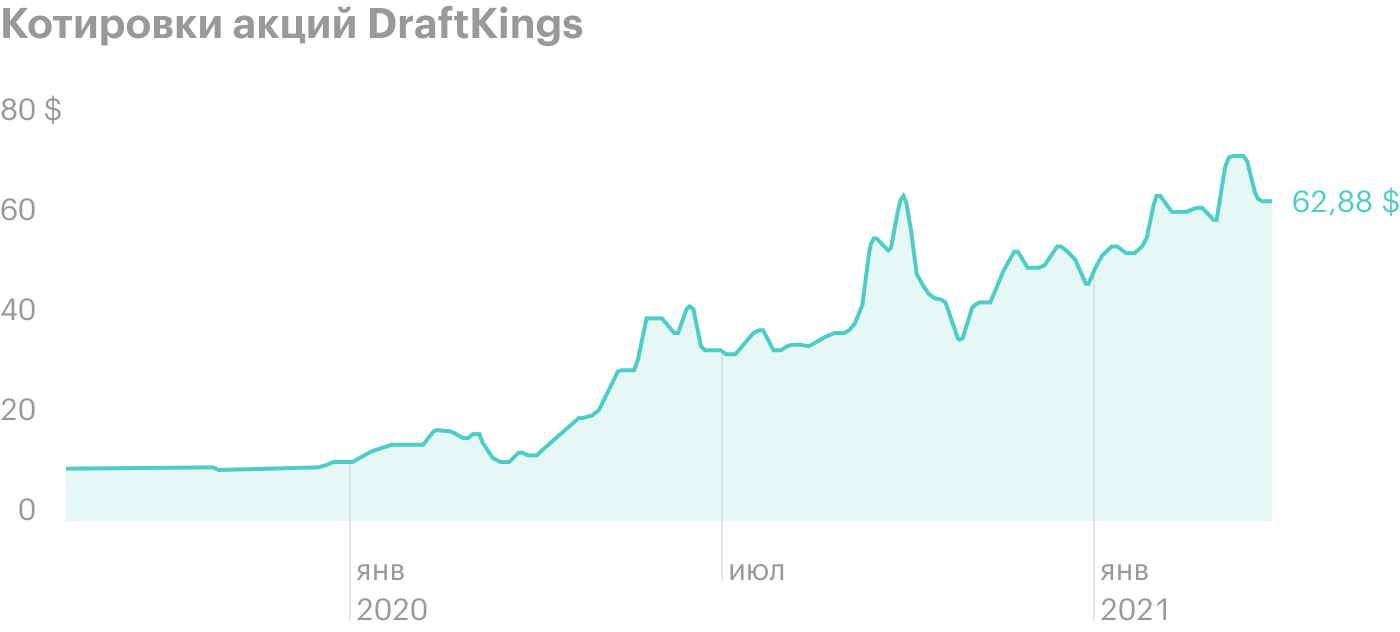

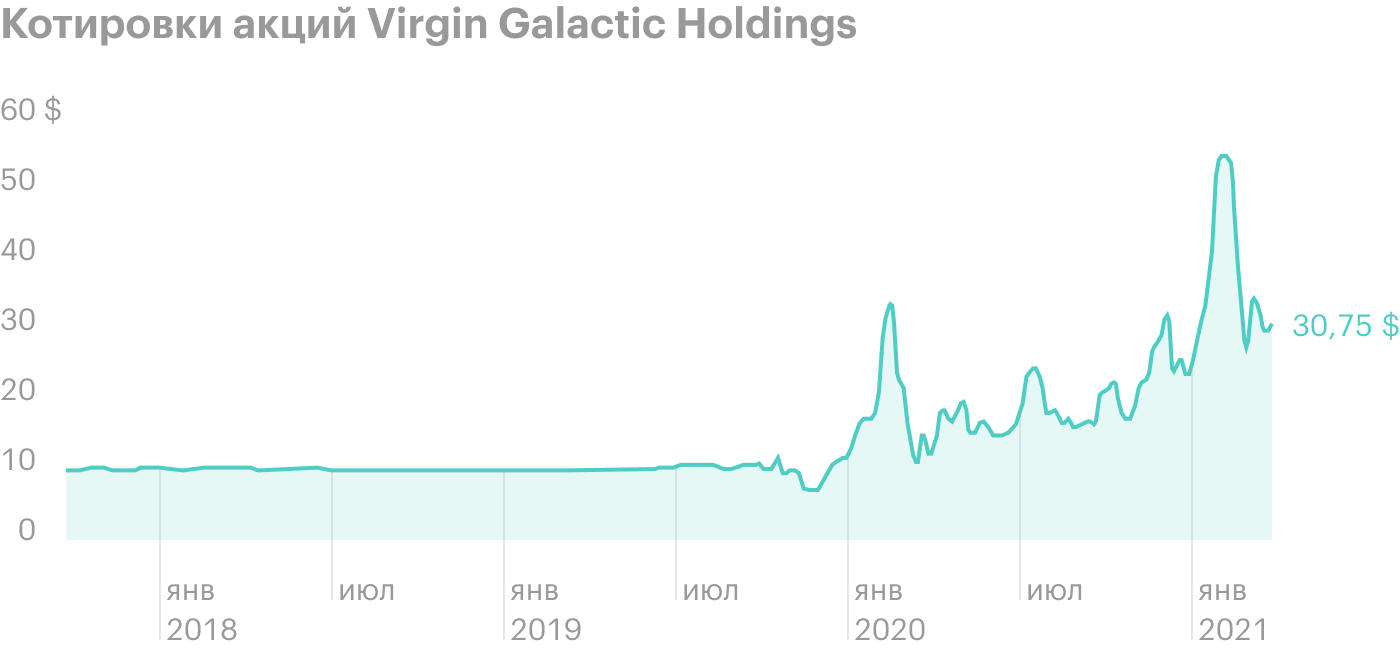

Обычные инвесторы тоже могут хорошо заработать на SPAC и на тех компаниях, которые из них получаются. Вот, например, вышедшие из SPAC сервис онлайн-ставок DraftKings (NASDAQ: DKNG) и оператор турполетов в космос Virgin Galactic Holdings (NYSE: SPCE) очень круто выросли. Пикантность ситуации в том, что обе компании глубоко убыточны, а Virgin еще пока не возила туристов в космос.

Сколько денег разные SPAC получили в 2020 — распределение по банкам, млрд долларов

| Credit Suisse | 13,36 |

| Citigroup | 10,21 |

| Goldman Sachs | 7,67 |

| Cantor Fitzgerald | 6,31 |

| Jefferies | 5,60 |

| UBS | 5,33 |

| Deutsche Bank | 4,70 |

| Morgan Stanley | 4,68 |

| J. P. Morgan | 3,63 |

| Bank of America | 3,41 |

Сколько денег разные SPAC получили в 2020 — распределение по банкам, млрд долларов

| Credit Suisse | 13,36 |

| Citigroup | 10,21 |

| Goldman Sachs | 7,67 |

| Cantor Fitzgerald | 6,31 |

| Jefferies | 5,60 |

| UBS | 5,33 |

| Deutsche Bank | 4,70 |

| Morgan Stanley | 4,68 |

| J. P. Morgan | 3,63 |

| Bank of America | 3,41 |

Процент от общего объема денег, полученных в ходе IPO разными SPAC в 2020, — указаны банки-андеррайтеры

| Credit Suisse | 16,21% |

| Citigroup | 12,39% |

| Goldman Sachs | 9,30% |

| Cantor Fitzgerald | 7,65% |

| Jefferies | 6,80% |

| UBS | 6,46% |

| Deutsche Bank | 5,70% |

| Morgan Stanley | 5,68% |

| J. P. Morgan | 4,40% |

| Bank of America | 4,14% |

Процент от общего объема денег, полученных в ходе IPO разными SPAC в 2020, — указаны банки-андеррайтеры

| Credit Suisse | 16,21% |

| Citigroup | 12,39% |

| Goldman Sachs | 9,30% |

| Cantor Fitzgerald | 7,65% |

| Jefferies | 6,80% |

| UBS | 6,46% |

| Deutsche Bank | 5,70% |

| Morgan Stanley | 5,68% |

| J. P. Morgan | 4,40% |

| Bank of America | 4,14% |

И в чем тогда смысл SPAC?

Частично смысл SPAC в том, чтобы облегчить выход на биржу тем, кого в ходе подготовки к обычному IPO инвесторы раскритиковали бы в хлам. Но основная причина популярности SPAC и мощного спекулятивного роста котировок компаний, вылупившихся из них, — неугасимый интерес инвесторов к новым компаниям и IPO.

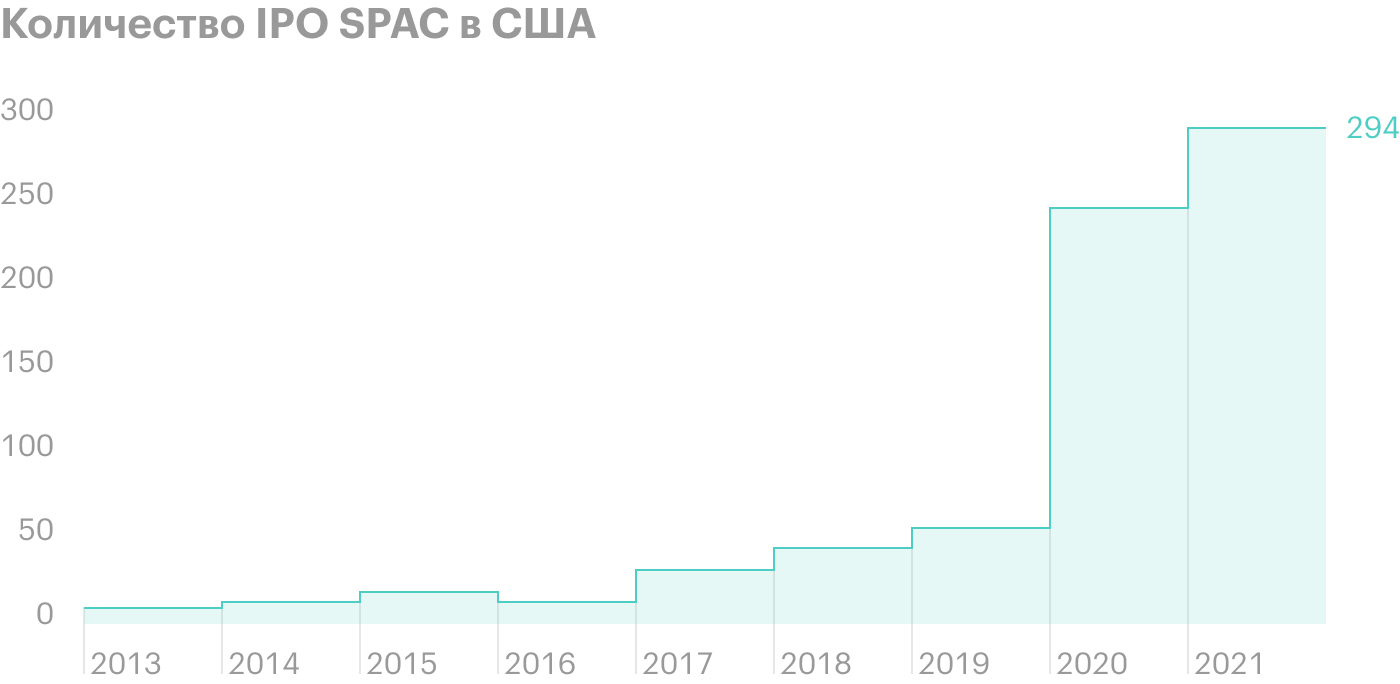

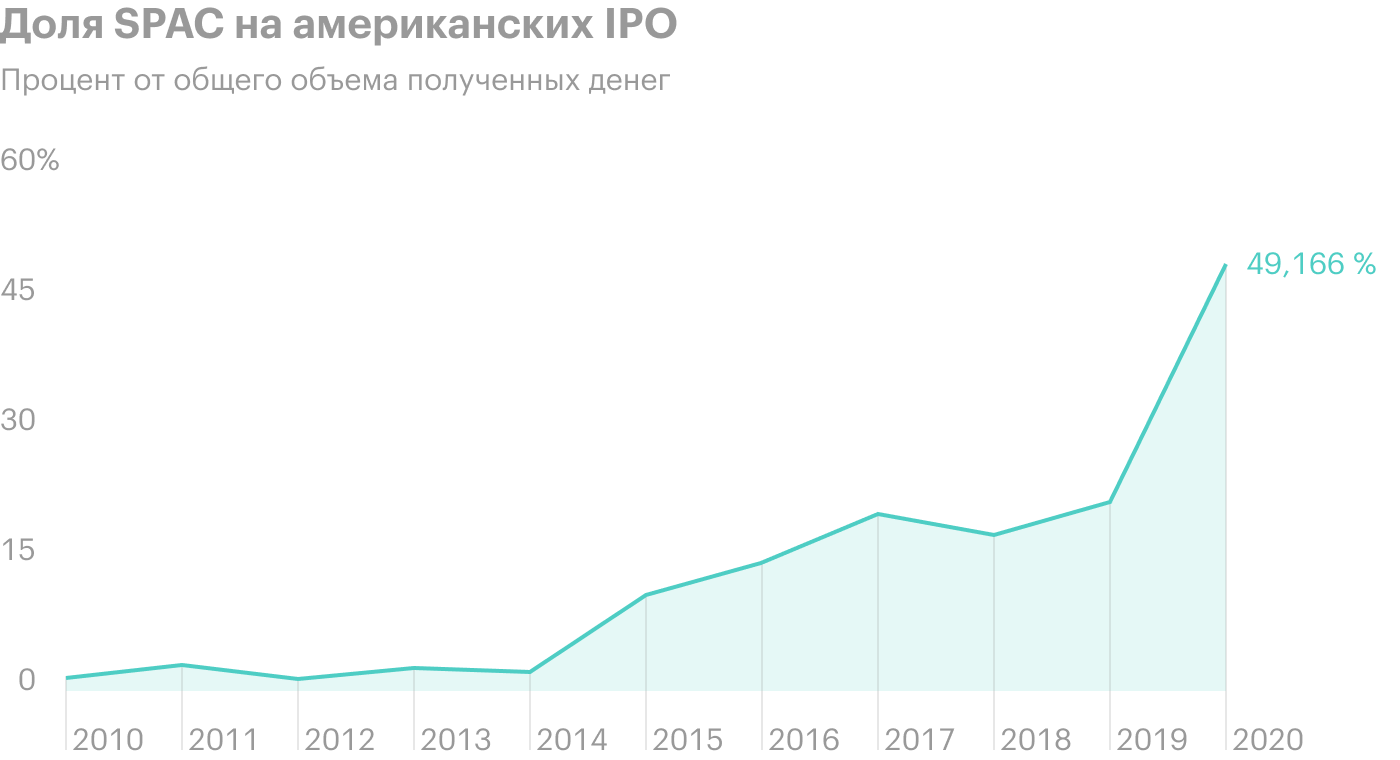

За последние 20 лет число компаний, доступных для инвестирования на американском фондовом рынке, снизилось из-за масштабной волны слияний и поглощений. В 21 веке количество IPO сильно упало, и поэтому инвесторы изголодались по свежим компаниям и готовы взять что угодно не глядя.

Также дикому росту популярности SPAC в 2020 году помогла пандемия. Многие компании отложили планы по проведению нормального IPO, а владельцы SPAC решили заполнить вакуум — и весьма успешно.

Где искать SPAC

На сайте Finviz можно искать SPAC по параметру «shell companies». На TradingView много инвестидей с анализом разных SPAC.

Есть тематический сайт SPAC Track, который отслеживает соответствующие компании. Тем же занимается фонд Cedalion. Еще SPAC стали активно освещать в рассылке Markets от Wall Street Journal.

Чтобы иметь возможность купить акции какой-нибудь SPAC напрямую, крайне желательно иметь брокерский счет со статусом квалифицированного инвестора — то есть с полным доступом ко всему американскому фондовому рынку, а не только к Санкт-Петербургской бирже. Ну или счет у американского брокера.

Есть информация об ограниченном доступе к конкретным SPAC у некоторых брокеров в РФ, но относительно общего объема SPAC-рынка это просто капля в море.

Альтернатива для неквалов тоже есть: Т-Капитал запустил биржевой фонд «Тинькофф SPAC» — он как раз инвестирует в компании, которые ищут что-нибудь интересное для поглощения.

Что в итоге

По существу, SPAC — это лотерея. Но, как показывает практика, в ней реально заработать и обычным людям — главное, успеть выйти. Да и сама по себе SPAC — это всего лишь инструмент для выхода на биржу, изначально ничего плохого в нем нет. Но простота использования привлекает в эту сферу много сомнительных компаний.

Та же Virgin Galactic вообще не внушает доверия, но благодаря SPAC компания смогла получить деньги и даже раскачаться до капитализации 7,3 млрд долларов. Пока что размещения SPAC на бирже относительно небольшие: самое крупное привлекло 4 млрд долларов, а более-менее крупное IPO обычно начинается с 5 млрд долларов.

Но если эта ситуация будет долго оставаться без внимания регуляторов, то в перспективе мы можем получить спекулятивный пузырь, взрыв которого может потрясти весь фондовый рынок и похоронить сбережения бесчисленного множества инвесторов. Впрочем, как говорил Высоцкий, «но это все потом!». Поэтому в соответствии с теорией большего дурака на SPAC можно делать деньги, даже отдавая себе отчет, что исход тут будет случайным.