Под прищуром: до 20% годовых на аренде магазинов и складов через «Симпл-эстейт»

Увидел рекламу «Симпл-эстейта»: предлагают инвестиции в коммерческую недвижимость с доходностью до 20% годовых. По идее, такая доходность — это очень рискованно, да и схема выглядит какой-то запутанной: там и конвертируемый заем, и акции, и АО под каждый объект недвижимости. Но при этом пишут, что входят в реестр инвестиционных платформ Центробанка. Помогите разобраться в рисках.

Александр

Схема работы «Симпл-эстейта» — что-то среднее между краудлендинговой платформой и закрытым паевым инвестиционным фондом недвижимости.

При краудлендинге частный инвестор выдает заем компании через инвестиционную платформу и получает деньги обратно частями с процентами. Об этой схеме мы рассказывали в статье о платформе «Джетленд». У «Симпл-эстейта» все выглядит немного иначе: на сумму займа инвестор покупает акции компании, открытой под объект инвестирования, и получает доход как дивиденды. Это чем-то похоже на ПИФ, только функции управляющей компании выполняет акционерное общество.

Попробую разобраться в рисках для инвесторов, опираясь на открытые источники.

Если коротко: рискованно, но интересно

👍 Компания зарегистрирована в России и принимает деньги инвесторов банковским переводом на номинальный счет. В спорной ситуации можно легко доказать факт инвестиций.

👍 «Симпл-эстейт» включен в реестр инвестиционных платформ ЦБ. Это повышает надежность инвестиций.

👍 Платформа открывает под каждый объект недвижимости отдельное АО и выпускает акции для продажи инвесторам по всем правилам ЦБ.

👍 Если что-то пошло не так и инвестиции не состоялись, «Симпл-эстейт» обещает вернуть деньги, в некоторых случаях — с процентами.

👎 Деньги инвесторов изначально привлекаются как конвертируемый заем, а он пока не регулируется законами РФ.

Риски инвестиций в коммерческую недвижимость

При инвестициях в коммерческую недвижимость инвестор получает доход от сдачи объекта в аренду.

Главный риск для инвестора — вложить деньги в неликвидный объект, который не будет пользоваться спросом у арендаторов. Чтобы снизить этот риск, нужно понимать, насколько выгодно местоположение, в каком состоянии находится недвижимость, все ли в порядке с документами и страховкой. Еще один риск — отказ арендаторов от аренды из-за высокой цены или других невыгодных условий.

Самый удобный вариант для инвестора — инвестиции в готовый арендный бизнес, когда на момент получения инвестиционного предложения у объекта уже есть арендаторы и с ними заключены долгосрочные договоры аренды. Это гарантирует инвестору доход на срок аренды и говорит о ликвидности недвижимости. Инвестиционные компании могут продавать инвесторам готовые объекты и помогать в управлении арендой, а могут предложить стать одним из собственников такого объекта. По такой схеме работают и ПИФы недвижимости.

Инвестиционные площадки, работающие с недвижимостью, обычно берут на себя всю работу по выбору ликвидных объектов, их проверке и анализу конкурентного окружения. Но это не гарантия безубыточности — хотя бы потому, что на рынок недвижимости может повлиять нестабильная экономическая ситуация. Нужно быть готовым к тому, что такие инвестиции — это все равно риск.

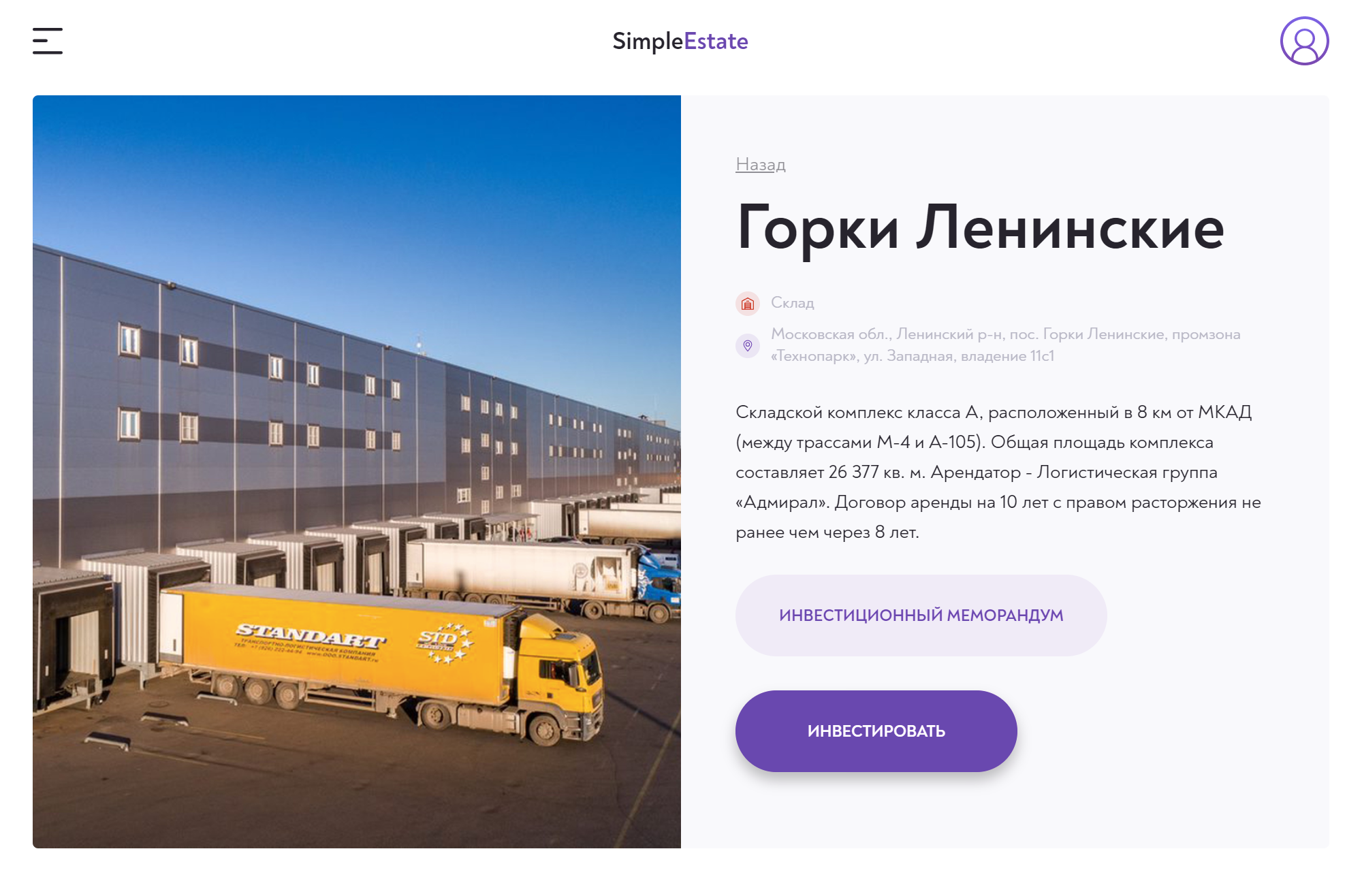

Если верить сайту «Симпл-эстейта», компания предлагает инвесторам проверенные и ликвидные объекты недвижимости с долгосрочными договорами аренды. Если это так, риск инвестиций через «Симпл-эстейт» снижается.

Компания «Симпл-эстейт»

Оргструктура. У компании есть юрлицо — ООО «Симпл Эстэйт». По данным «Руспрофайла», оно зарегистрировано в Москве в мае 2019 года с уставным капиталом 622 тысячи рублей. Основной вид деятельности — предоставление консультаций по купле-продаже недвижимости. Выручка компании за 2020 год — 2,8 млн рублей.

Директором и основным учредителем компании с долей 48% «Руспрофайл» называет Никиту Сергеевича Корниенко. По данным сервиса «РБК-компании», у «Симпл-эстейта» есть еще девять учредителей с долями от 1 до 27%.

Реестр инвестиционных платформ ЦБ. На сайте «Симпл-эстейта» я нашла информацию о включении компании в реестр инвестиционных платформ ЦБ РФ. По данным сайта Банка России, компания включена в реестр 19 января 2021 года.

Включение в реестр не означает, что инвестиции в безопасности. Риски все равно остаются. Это говорит только о том, что платформа соответствует требованиям ЦБ и занимается тем, о чем пишет.

Из кредиторов в совладельцы арендного бизнеса

Платформа выступает в роли посредника, который соединяет инвестора и заемщика — непубличное АО, созданное под сделку с конкретным объектом.

Если вкратце, схема работы с инвестором делится на два этапа. На первом этапе инвестор взаимодействует с «Симпл-эстейтом» как с краудлендинговой платформой, посредством которой он дает деньги заемщику на покупку объекта недвижимости. Деньги инвестор перечисляет платформе как конвертируемый заем.

На втором этапе на сумму своего займа инвестор покупает привилегированные акции АО, открытого под покупку объекта недвижимости. Став таким образом акционером, он получает дивиденды от сдачи недвижимости в аренду.

Расскажу подробнее о каждом этапе.

Конвертируемый заем — это как обычный заем, только его можно конвертировать в акции акционерного общества. Такая форма займа в России пока не регулируется законодательно. 15 июня 2020 в Госдуму был внесен законопроект о конвертируемом займе, но его рассмотрение было отложено.

Платформа объясняет такой подход тем, что на выпуск акций нужно 2—3 месяца и круг приобретателей должен быть закрытым. При инвестировании в любой объект через «Симпл-эстейт» количество инвесторов и, соответственно, приобретателей акций неограниченно, а привлечь деньги на покупку объекта с помощью конвертируемого займа можно быстро.

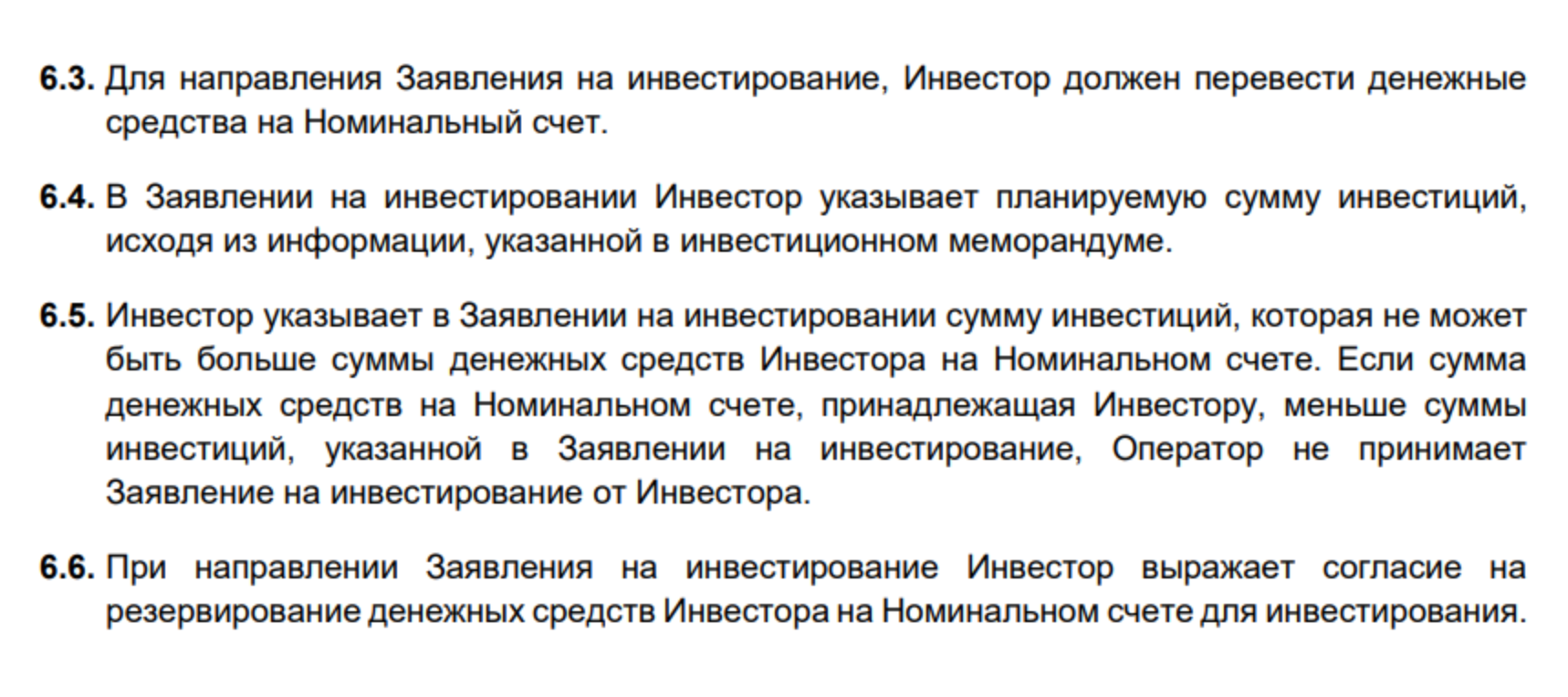

Перевод денег на платформу. Деньги инвестор перечисляет по безналичному расчету на номинальный счет в банке. Если инвестор передумал, он может запросить деньги обратно — в течение 5 дней с момента пополнения счета, но не позднее чем за день до окончания срока сбора средств.

Это достаточно надежный вариант: если что-то пойдет не так, инвестор всегда сможет доказать, кому и за что он переводил деньги.

Покупка привилегированных акций. Чтобы получить долю в объекте недвижимости, инвестор должен отправить заявление на покупку привилегированных акций акционерного общества, которое владеет этим объектом. Заявление отправляется внутри платформы и подтверждается смс. Покупка акций происходит на деньги, которые перечислены платформе как заем.

Права владельца привилегированных акций ограничены ФЗ «Об акционерных обществах». Он имеет право на дивиденды и на свою долю в ликвидационной стоимости объекта, но не имеет права влиять на принятие решений АО.

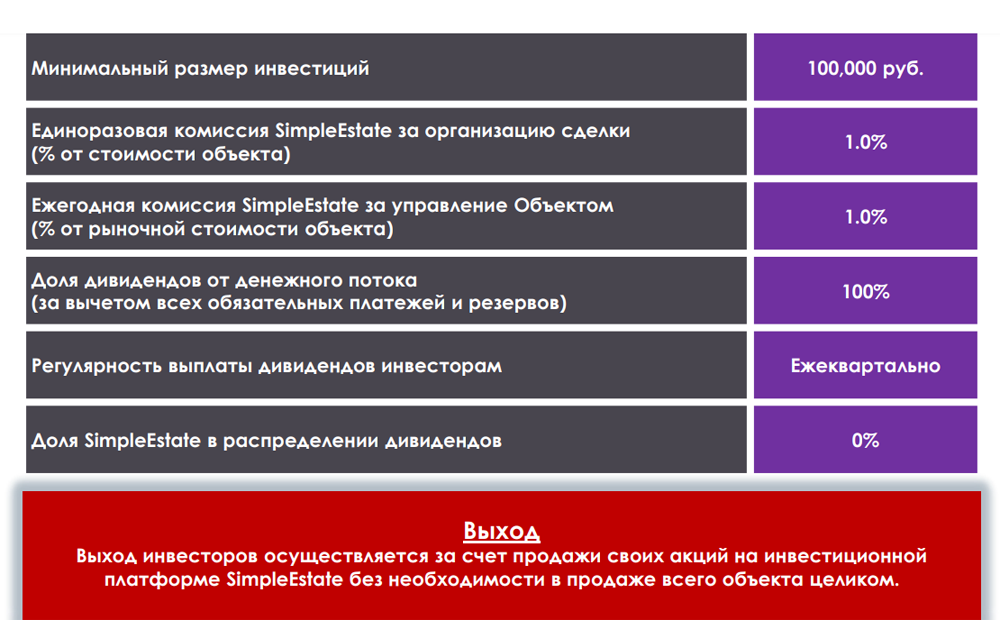

Инвестор получает доход как дивиденды. НДФЛ удерживает сама платформа «Симпл-эстейт». В инвестиционных предложениях я нашла информацию, согласно которой дивиденды выплачиваются раз в квартал — в размере 100% от чистой прибыли.

Владелец привилегированных акций может не получить дивиденды, если в текущем периоде предприятие понесло убытки. Также риски есть и при ликвидации АО: ликвидационная стоимость объекта всегда ниже рыночной и рассчитывается при продаже объекта в сжатые сроки. В этом случае из цены активов вычитают издержки на продажу. Это может снизить стоимость доли акционера.

Инвестор может выйти из состава акционеров и продать свою долю внутри платформы другим инвесторам. Цену акций устанавливает продавец, но «Симпл-эстейт» каждый квартал проводит переоценку объекта и указывает его рыночную стоимость. Из-за этого акции могут как подорожать, так и подешеветь.

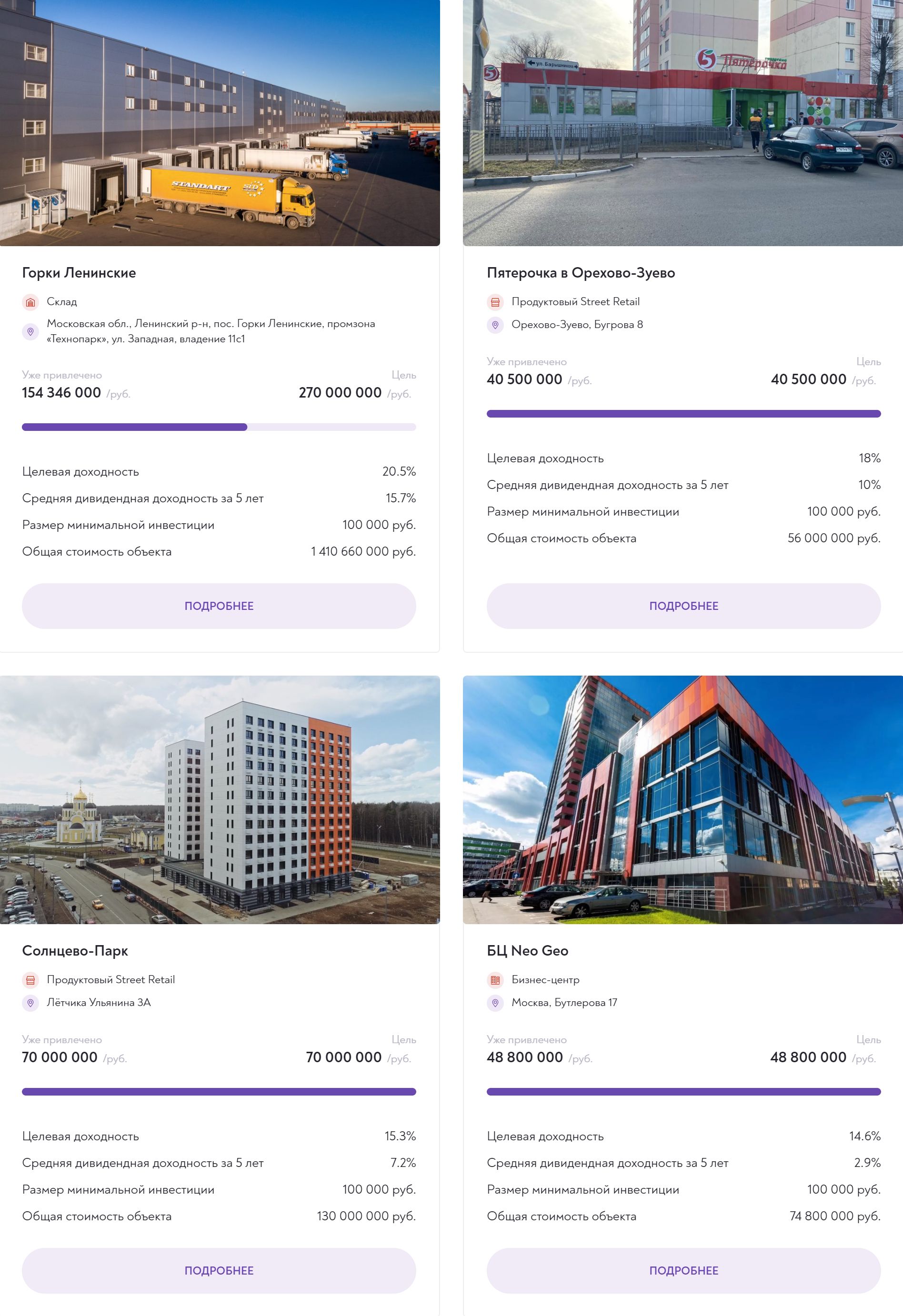

Какие объекты недвижимости предлагают

На сайте «Симпл-эстейта» я нашла четыре объекта недвижимости, один из которых на момент написания статьи был открыт для инвестирования. Минимальный порог входа по каждому — от 100 000 ₽.

Целевая доходность инвестиций разная: от 14,6 до 20,5% годовых. Это число показывает, на сколько процентов может вырасти стоимость акций компании за год плюс дивиденды. Средняя дивидендная доходность за пять лет также разная для всех объектов: от 2,9 до 15,7% годовых. Дивидендная доходность — это процент от рыночной стоимости акции, который уплачивается ее владельцу за год. Этот вид доходности дает инвестору возможность оценить окупаемость своих вложений.

По каждому объекту недвижимости «Симпл-эстейт» дает инвестиционное предложение с расчетом финансовых показателей, анализом конкурентного окружения и информацией об арендаторах.

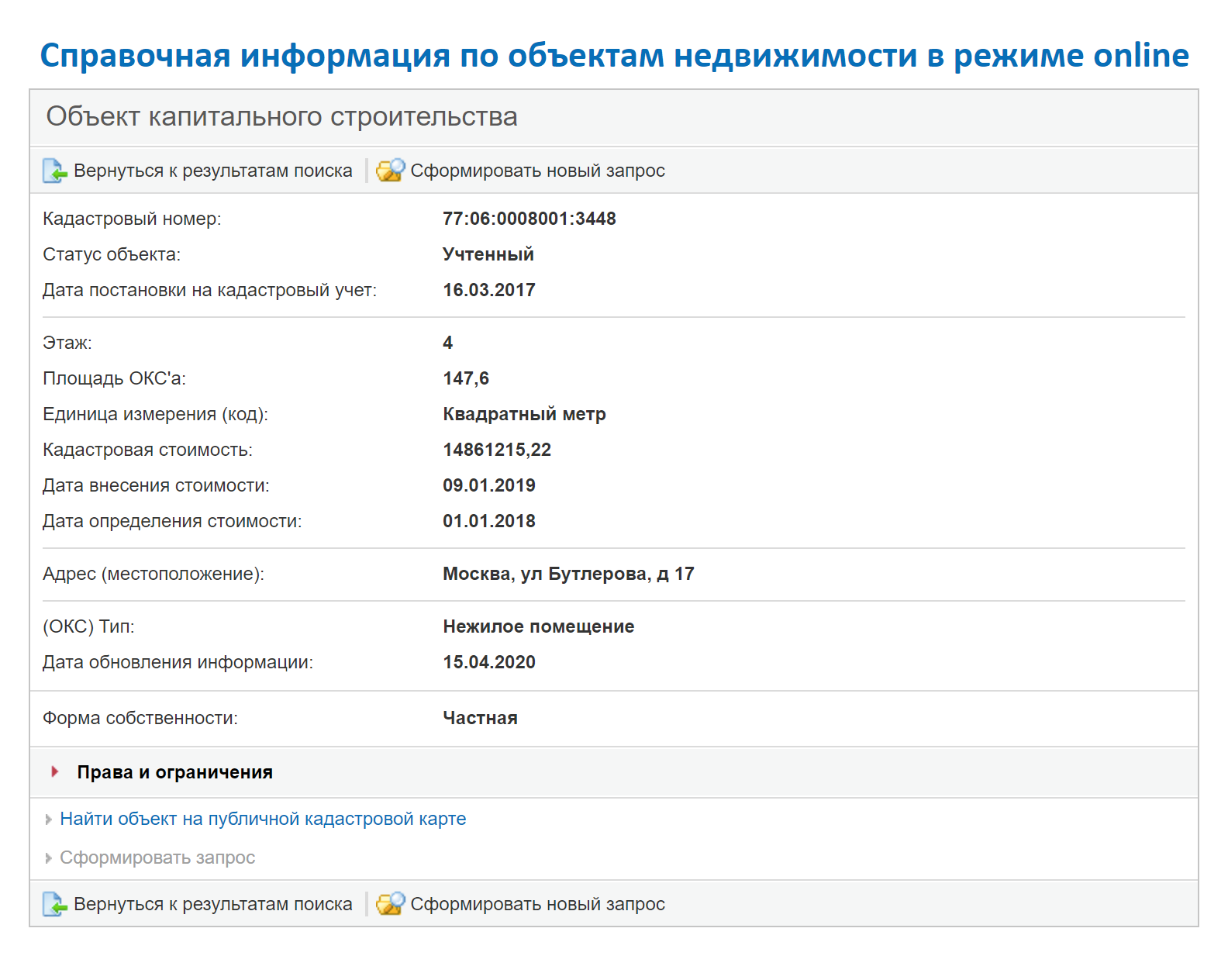

Документы на каждый объект недвижимости в описаниях оказались разные. Там я нашла информацию об этих объектах и наложенных на них ограничениях. Объекты можно проверить на сайте Росреестра по кадастровым номерам.

Иногда для проверки объектов платформа привлекает экспертов. Например, заключение об оценке рисков по объекту «Пятерочка» в Орехово-Зуеве подготовлено юридической компанией «Фривайзер».

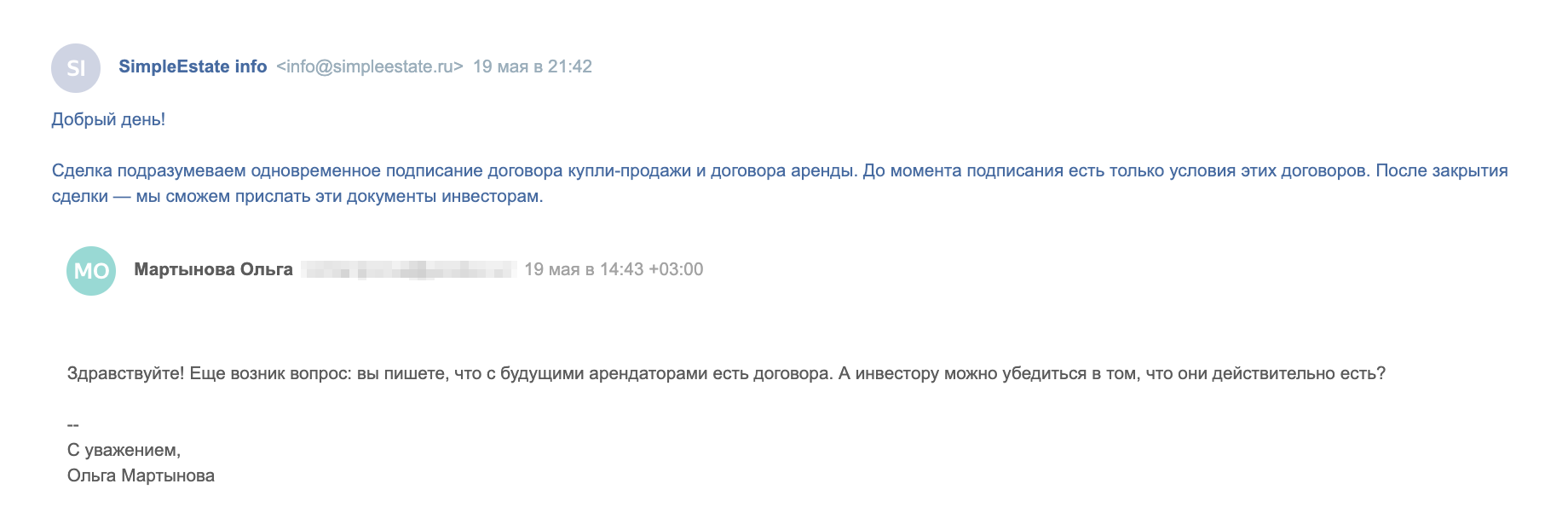

В инвестиционных предложениях «Симпл-эстейт» пишет, что для каждого объекта, кроме двух офисов в БЦ «Нео-гео», уже найдены арендаторы с подписанными долгосрочными договорами аренды. Правда, судя по переписке с компанией, здесь придется поверить на слово. Представитель компании ответил, что договоры аренды подписываются только после сделки купли-продажи объекта. До этого есть только условия этих договоров — и арендатор в любой момент может отказаться от подписания договора. Это увеличивает риск для инвестора.

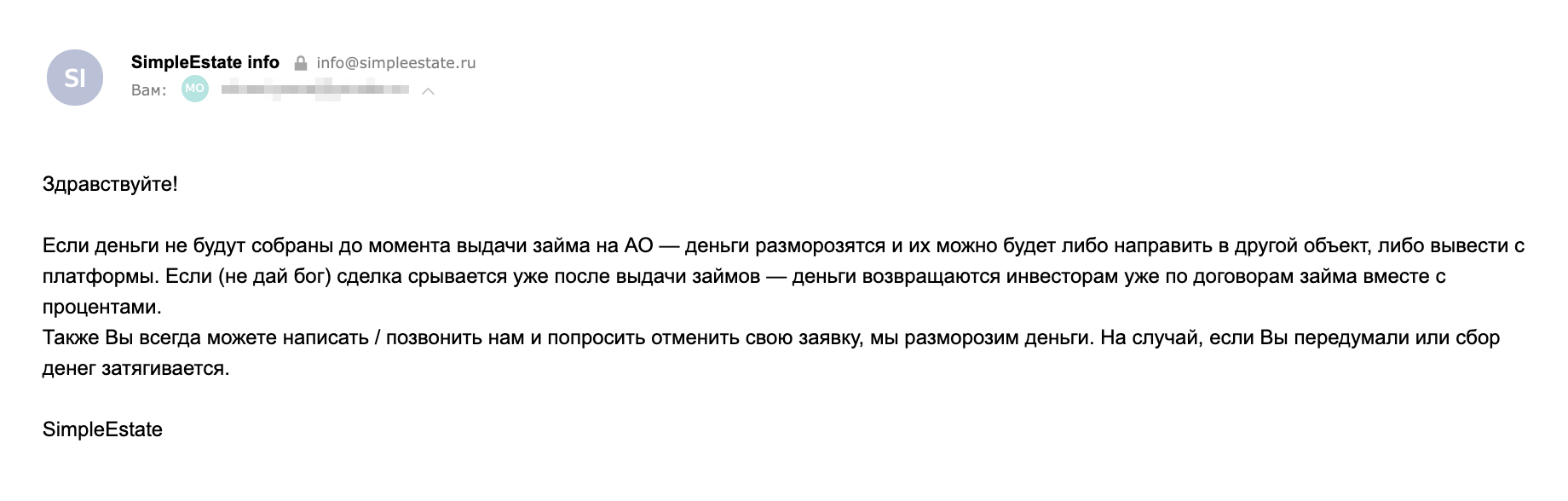

По словам представителей платформы, если сумма на покупку объекта недвижимости не будет собрана или сбор затянется, деньги вернут. Также можно перенаправить их на инвестиции в другой объект недвижимости внутри «Симпл-эстейта». Если по какой-то причине сделка сорвется, то платформа вернет деньги по договорам займа с процентами.

С одной стороны, платформа старается минимизировать риски для инвесторов: проверяет объекты недвижимости с привлечением экспертов. Это повышает надежность инвестиций. C другой — информацию о долгосрочных договорах аренды мне подтвердить не удалось. Это говорит не в пользу компании.

О заемщиках «Симпл-эстейта»

На платформе нет сторонних заемщиков, надежность которых нужно проверять, как у краудленлинговых платформ. В нашем случае заемщик — это непубличное акционерное общество, 100% обыкновенных акций которого принадлежит «Симпл-эстейту». Акционерное общество открывается под покупку каждого объекта недвижимости и становится его единственным собственником. Это означает, что компания будет полностью управлять объектом, оплачивать эксплуатационные расходы, платить налоги.

Акционерные общества для покупки объектов недвижимости зарегистрированы на директора «Симпл-эстейта» — Никиту Сергеевича Корниенко. Их основной вид деятельности — управление собственным или арендованным нежилым недвижимым имуществом. Уставный капитал — по 10 000 ₽. Управляющая организация во всех этих АО — ООО «Симпл Эстэйт».

Держателем реестра акционеров АО платформы Руспрофайл называет регистратора — АО «Регистраторское общество „Статус“». Это обеспечивает безопасность операций с акциями «Симпл-эстейта».

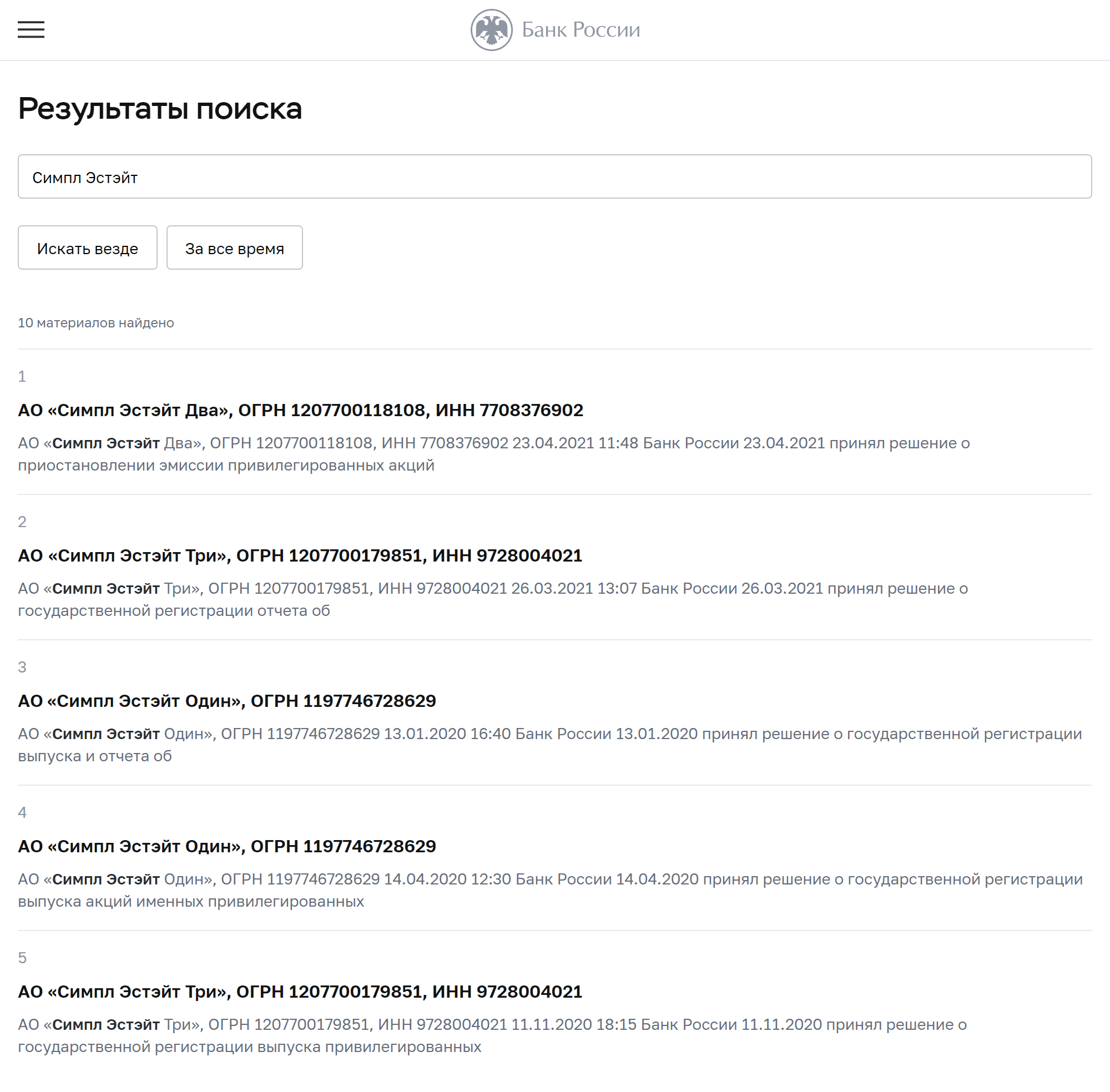

На сайте ЦБ РФ я также нашла информацию о государственной регистрации выпуска акций связанных с «Симпл-эстейтом» акционерных обществ.

Что в итоге

«Симпл-эстейт» выглядит интересным инструментом для инвестиций. Платформа работает в правовом поле, включена в реестр инвестплатформ Центробанка и ведет реестр акционеров. Это снижает риски для инвесторов. Правда, российские законы еще не регулируют конвертируемые займы, поэтому права и обязанности сторон по такому займу прописаны только в договоре — и его нужно изучать очень внимательно.

Риски все равно остаются. Если арендатор откажется от договора, то объект будет простаивать и инвестор не получит дивидендов. Если стоимость объекта упадет из-за внешних обстоятельств, то упадет стоимость акций и инвестор вернет меньше, чем вкладывал. Изменение регулирования подобных схем тоже может привести к убыткам. Это плата за повышенную доходность: все-таки 15—20% годовых — очень много. Я бы не стала инвестировать средства, которые не готова потерять.

Мнение редакции может не совпадать с мнением автора.