Разбираем инвестиции в ETF через сервис «Ямми»

Здравствуйте! Проанализируйте, пожалуйста, возможность безопасных инвестиций в сервис Яндекса «Ямми».

Спасибо!

С уважением, Алексей

«Ямми» — это сервис по доверительному управлению активами, который запустили компании «Яндекс-деньги» и «Финэкс-плюс». Он помогает инвесторам вкладывать средства в ETF «Финэкса».

Мы уже писали про ETF, поэтому не буду на них останавливаться подробно. Если вкратце, фонды — это готовый набор ценных бумаг. Поэтому покупка акций фонда — неплохой способ диверсифицировать инвестиционный портфель за небольшие деньги. К самим фондам вопросов нет.

С сервисом «Ямми» не все так просто. Он позиционируется как робоэдвайзер — автоматизированная система инвестиционных рекомендаций без участия людей. При классическом брокерском обслуживании инвестор сам решает, что и когда купить или продать. В «Ямми» портфель за инвестора формирует компьютерный алгоритм.

Попробую разобраться в плюсах и минусах сервиса, опираясь на общедоступные источники.

Мое мнение: интересно, но я бы не вложил

👍 Сервис работает легально, у него есть все необходимые лицензии.

👍 Открыть счет и начать инвестировать можно за 15 минут.

👎 Выбор ограничен 14 фондами «Финэкса».

👎 Автоматизированная система определения риск-профиля инвестора вызвала подозрения. У меня он умеренный, но сервис определил меня как агрессивного инвестора с готовностью к риску 10 из 10.

👎 Высокая комиссия за управление. Если инвестировать больше 400 тысяч рублей, сервис самого «Финэкса» выгоднее.

👎 Пополнение счета и вывод денег — только через кошелек «Яндекс-денег». Чтобы вывести средства с кошелька на банковский счет, придется заплатить еще 3,5% от суммы.

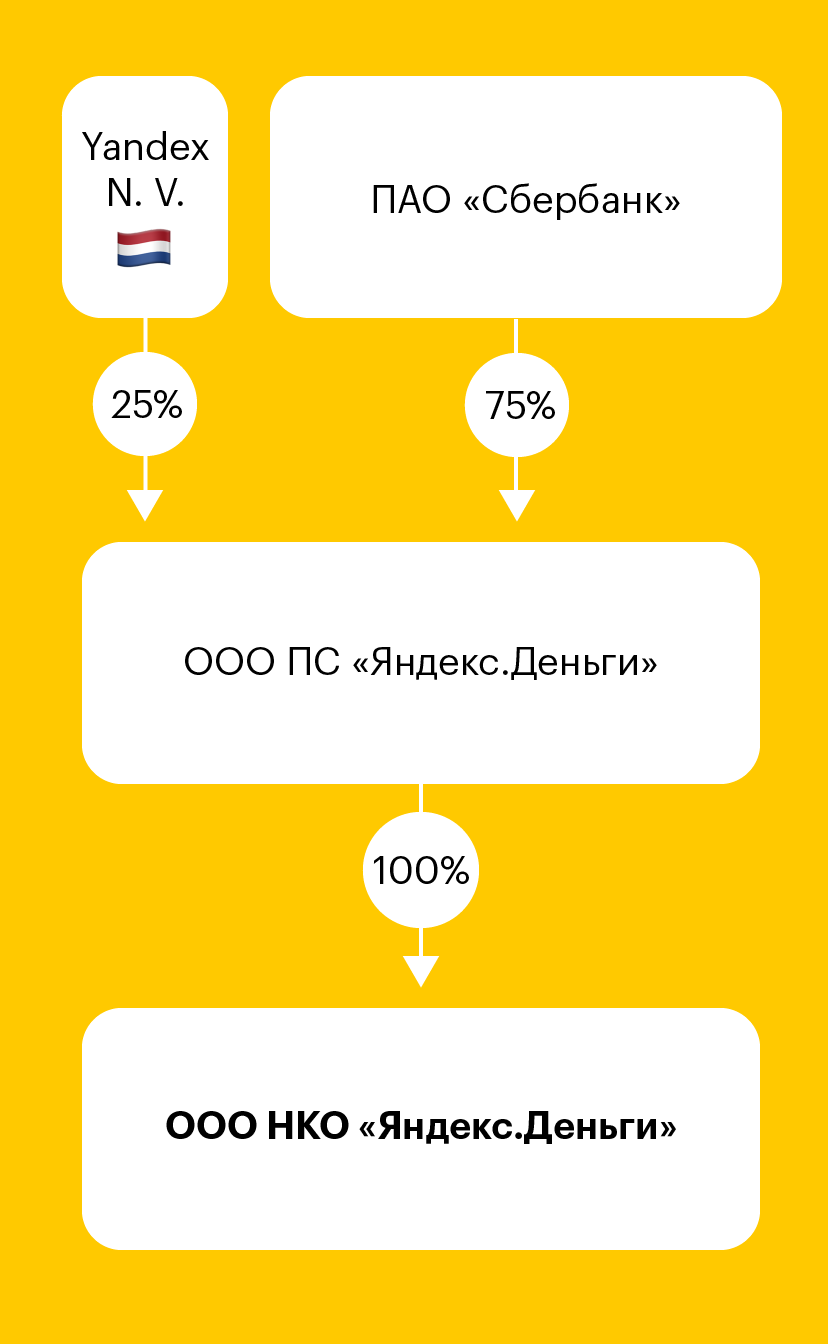

Оргструктура

Сначала поближе познакомлюсь с компаниями, которые запустили сервис «Ямми», — пусть в одной из них и засветилось слово «яндекс».

В работе сервиса участвуют два юридических лица: ООО НКО «Яндекс.Деньги» и ООО «УК „Финэкс плюс“». «Яндекс-деньги» выступают агентом по заключению договора доверительного управления инвестора с «Финэксом».

Если судить по информации с «Руспрофайла», у Яндекса все прозрачно. НКО «Яндекс.Деньги» на 100% принадлежит ООО ПС «Яндекс.Деньги», которой владеют ПАО «Сбербанк» (75%) и материнская компания «Яндекс Н. В.» (25%). Она зарегистрирована в Нидерландах и владеет остальными сервисами Яндекса.

У «Яндекс-денег» есть лицензия Банка России на осуществление банковских операций — 3510-К от 27.03.2015.

У компании «Финэкс-плюс» тоже есть все необходимые лицензии Центробанка: на осуществление брокерской деятельности — № 045-14001-100000 от 29.11.2016, на управление ценными бумагами — № 045-14002-001000 от 29.11.2016.

Но есть несколько моментов, которые меня насторожили:

- Компания зарегистрирована по одному адресу еще с 12 компаниями — и это не разные помещения бизнес-центра, а одна комната.

- Учредитель компании, Finex ETF (Holdings) Limited, зарегистрирован на Каймановых островах, в офшорной зоне.

- 30 сентября 2016 года Центробанк лишил УК «Финэкс плюс» лицензии на брокерскую и дилерскую деятельность, а также аннулировал квалификационные аттестаты руководителя и контролера компании за «неоднократные в течение одного года нарушения требований законодательства Российской Федерации о ценных бумагах». Правда, 29 ноября 2016 года лицензия была выдана снова.

Скорее всего, эти моменты не скажутся на работе сервиса и его клиентах, но все-таки, когда речь идет о деньгах, хочется, чтобы такого не было.

Что предлагает сервис

«Ямми» предлагает инвестировать средства в ETF «Финэкса». Для этого можно открыть индивидуальный инвестиционный счет или купить акции фондов по обычному договору доверительного управления. Вложить деньги в другие фонды, акции или облигации через «Ямми» не получится.

У «Финэкса» 14 ETF, поэтому вариантов инвестиций достаточно много. Но у него есть и свой сервис доверительного управления — «Финансовый автопилот». По принципу работы он похож на «Ямми», через него можно инвестировать в те же фонды. А еще все то же самое можно покупать и через обычных брокеров. Эти варианты интересно сравнить.

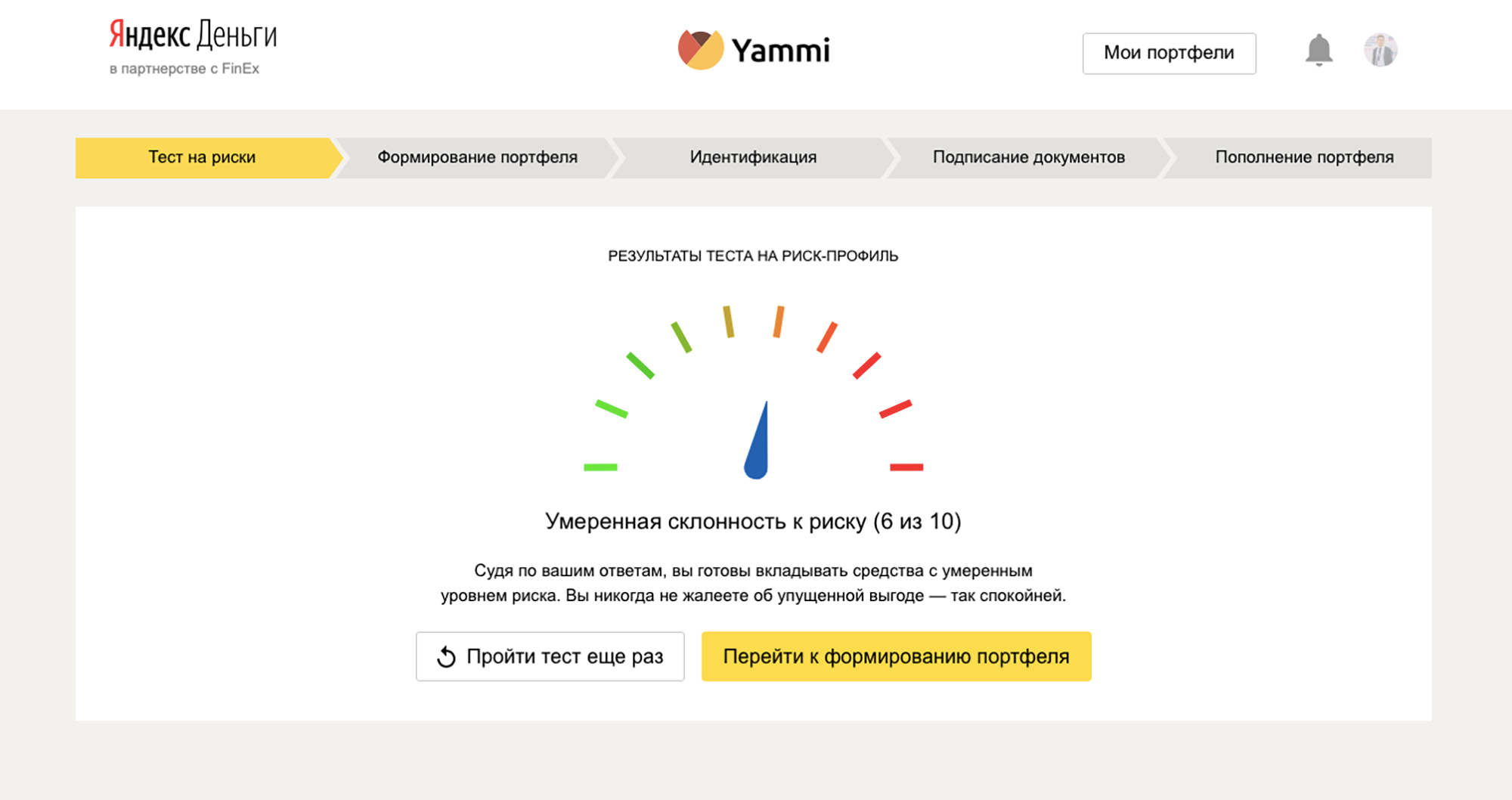

Роботизированное профилирование

Главное отличие «Ямми» и «Финансового автопилота» от обычных брокеров в том, что у брокеров портфель ETF нужно собирать самому, а здесь за инвестора это делает компьютер. Попробуем разобраться, насколько это хорошо.

Регистрация в сервисах похожа на открытие удаленного брокерского счета у обычного российского брокера: нужно заполнить и подтвердить паспортные данные, выбрать тип инвестиций, подписать договор. Но при этом сервис предлагает определить профиль риска инвестора и собирает под него портфель.

Все это происходит автоматически с помощью компьютерных алгоритмов, или, как их еще называют, робоэдвайзеров. Робоэдвайзеры — это модная тенденция, которая получила распространение в США и Европе. Например, согласно прогнозам Statista, глобальные активы под управлением автоматизированных советников в следующие четыре года будут расти на 27% в год и к 2023 году вырастут с текущих 0,98 трлн до 2,5 трлн долларов.

Благодаря тому что портфель собирает компьютер, начать инвестировать через «Ямми» или сервис «Финэкса» можно практически сразу. У меня это заняло примерно 15 минут.

Но пока к работе алгоритмов есть вопросы. Когда я проходил риск-профилирование «Ямми», то выбирал ответы, связанные с умеренным отношением к риску. Но робоэдвайзер определил мою готовность к риску как 10 из 10. Даже когда я поменял ответы на самые консервативные, она осталась достаточно высокой — 6 из 10.

Возможно, «умный помощник» пока недостаточно умен. Но может быть и так, что подобным образом сервис пытается повлиять на решения клиентов.

В линейке «Финэкса» 14 фондов, но только два относятся к консервативной стратегии — краткосрочные гособлигации США (FXMM) и валютные облигации российских компаний (FXRB). Чтобы купить акции других фондов, инвестор должен быть морально готов к повышенному риску. И когда «умное» профилирование определяет у инвестора готовность к риску 10 из 10, это оправдывает наполнение его портфеля акциями всех фондов, не только консервативных.

Конечно, советы робоэдвайзера — это только советы. Состав акций в портфеле всегда можно поменять. Но если у инвестора мало опыта, он может не разобраться и купить рискованные акции, даже если не собирался. На мой взгляд, это не выглядит хорошим началом долгой совместной работы.

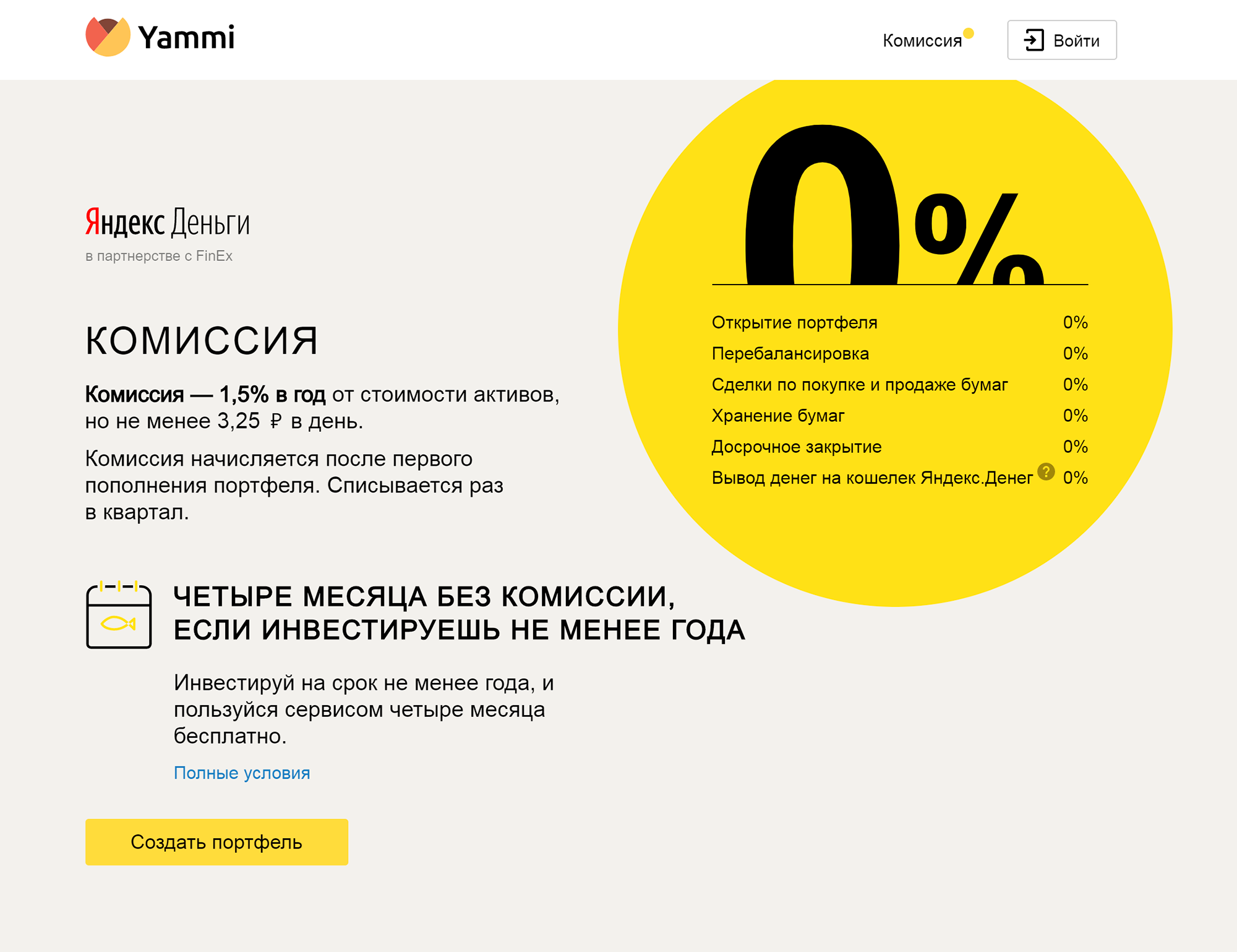

Комиссия за управление счетами

«Ямми» — это дорого, как и все робоэдвайзеры.

Обычные брокеры не берут комиссию за управление счетом — только за сами сделки. Например, в «Открытии» на одном из тарифов это 0,057% за сделку. Еще 175 ₽ в месяц нужно платить за депозитарий — но только если в этом месяце инвестор что-то покупал или продавал.

У робоэдвайзеров комиссии устроены иначе. Они берут плату не за отдельные сделки, а за управление счетом. Обычно это 0,5—2% от объема инвестиций в год, но не меньше какой-то определенной суммы. Например, комиссия сервиса «Финэкса» — 0,89% в год, но не менее 16,12 ₽ в день, или 5883,8 ₽ за год. «Ямми» за управление счетом в процентах просит больше — 1,5% от суммы счета. Но минимальная комиссия меньше — 3,25 ₽ в день, или 1186,25 ₽ в год.

Чтобы сравнить комиссии обычных брокеров и робоэдвайзеров, представим, что мы купили портфель акций ETF на 100 тысяч и на год о них забыли. У обычного брокера комиссия составит 232 ₽, у «Ямми» — 1500 ₽, у сервиса «Финэкса» — 5883,8 ₽.

Если нет цели активно торговать акциями, обычный брокер обходится на порядок дешевле. Чтобы комиссия брокера за год примерно сравнялась с комиссией «Ямми», нужно хотя бы раз в два месяца что-то покупать или продавать.

При этом сервис «Финэкса» выглядит еще более жадным. Но так получается за счет высокой минимальной комиссии. Если инвестировать 400 тысяч рублей или больше, комиссия «Ямми» уже станет выше — за счет более высокого процента.

Комиссии при единовременных инвестициях в ETF

| Комиссия | Минимальная комиссия | Комиссия при сумме инвестиций 100 000 ₽ | Комиссия при сумме инвестиций 400 000 ₽ | Комиссия при сумме инвестиций 1 000 000 ₽ | |

|---|---|---|---|---|---|

| «Ямми» | 1,5% в год | 1186 ₽ | 1500 ₽ | 6000 ₽ | 15 000 ₽ |

| «Финэкс» | 0,89% в год | 5884 ₽ | 5884 ₽ | 5884 ₽ | 8900 ₽ |

| «Открытие брокер» | 0,057% за сделку + 175 ₽ за депозитарий | 232 ₽ | 403 ₽ | 745 ₽ |

Комиссии при единовременных инвестициях в ETF

| «Ямми» | |

| Комиссия | 1,5% в год |

| Минимальная комиссия | 1186 ₽ |

| Комиссия при сумме инвестиций 100 000 ₽ | 1500 ₽ |

| Комиссия при сумме инвестиций 400 000 ₽ | 6000 ₽ |

| Комиссия при сумме инвестиций 1 000 000 ₽ | 15 000 ₽ |

| «Финэкс» | |

| Комиссия | 0,89% в год |

| Минимальная комиссия | 5884 ₽ |

| Комиссия при сумме инвестиций 100 000 ₽ | 5884 ₽ |

| Комиссия при сумме инвестиций 400 000 ₽ | 5884 ₽ |

| Комиссия при сумме инвестиций 1 000 000 ₽ | 8900 ₽ |

| «Открытие брокер» | |

| Комиссия | 0,057% за сделку + 175 ₽ за депозитарий |

| Комиссия при сумме инвестиций 100 000 ₽ | 232 ₽ |

| Комиссия при сумме инвестиций 400 000 ₽ | 403 ₽ |

| Комиссия при сумме инвестиций 1 000 000 ₽ | 745 ₽ |

Лимиты и комиссии «Яндекс-денег»

Пополнить счет и вывести деньги из «Ямми» можно только через «Яндекс-деньги», а у них свои лимиты и комиссии.

Лимиты. С анонимного кошелька можно перевести 15 тысяч рублей за один раз. В случае инвестиций это неудобно. Чтобы повысить лимит, нужно еще раз поделиться персональными данными — верификация «Ямми» не считается.

Если повысить статус кошелька до «именного», лимит возрастает до 60 тысяч. Для этого нужно ввести паспортные данные.

Максимальный статус — «идентифицированный», с лимитом до 250 тысяч. Чтобы его получить, нужно подтвердить свои данные через офис «Евросети», «Связного» или Почты России. Клиенты Сбербанка также могут сделать это через интернет.

Комиссии. «Ямми» не берет комиссий за вывод средств на кошелек «Яндекс-денег» и даже называет это одним из своих преимуществ. Но чтобы вывести их с кошелька на свой счет, придется заплатить 3,5% от суммы. Кроме того, для вывода средств нужен как минимум «именной» статус.

Для сравнения, в сервисе самого «Финэкса» комиссии за вывод нет. Инвестор подает заявку, «Финэкс» продает фонды на необходимую сумму и отправляет ему деньги банковским переводом на указанные реквизиты. Похожим образом это выглядит и у обычных брокеров.

Получается, что для работы с «Ямми» нужно совершить дополнительные действия и заплатить комиссии, которых можно избежать.

Что в итоге

Я не очень понимаю, зачем был нужен «Ямми». Через него можно инвестировать в ETF «Финэкса», но у самого «Финэкса» уже есть автоматизированный сервис, который позволяет делать все то же самое. Причем пользоваться им удобнее за счет того, что счет не привязан к кошельку «Яндекс-денег». А если инвестировать больше 400 тысяч рублей, он еще и выгоднее.

Другой вопрос — что лучше: обычный брокер или робоэдвайзер. Здесь многое зависит от опыта инвестора и количества сделок, которые он планирует совершать. Новичкам проще, когда инвестиционный портфель составляет компьютер. С другой стороны, за это приходится платить высокие комиссии, которые окупаются, только если постоянно что-то покупать или продавать.

С моей точки зрения, для начинающего инвестора идеальный вариант такой: получить состав портфеля у робоэдвайзера, а потом купить подобранные фонды самому — через брокерский счет.

Не только «Ямми»

После публикации статьи мне написал один инвестор с уточнением, что «Ямми» — не совсем самодостаточный продукт. Его создали на базе «Финансового автопилота» «Финэкса», чтобы популяризовать этот сервис. Похожие сервисы есть и у других партнеров: например, «Простые инвестиции» Сбербанка и «Смартинвест» «Росбанка». Они перечислены во второй части регламента доверительного управления ценными бумагами ООО «Финэкс-плюс». А приписка «и иные акцептованные Управляющим Системы» намекает, что их может быть еще больше.

Это ценное уточнение. Если все-таки инвестировать через один из этих сервисов, выбирать можно только по удобству и комиссиям. Компьютерные алгоритмы везде одинаковые.

Мнение автора может не совпадать с мнением редакции

В этой рубрике знающие люди разбирают работу финансовых инструментов. Но в первую очередь они примеряют их на себя. Если автор приходит к выводу, что инструмент ему не подходит, это не значит, что он не подойдет никому. Мнение эксперта полезно учитывать, но финансовые решения надежнее принимать самому.

С надеждой на всемирное процветание,

Редакция