Куда вложить 100 000 рублей

У вас появились свободные сто тысяч рублей.

На еду и квартиру есть, все айфоны куплены, на кредиты хватает. Теперь вы хотите вложить деньги так, чтобы они принесли еще больше денег. Или хотя бы не пропали. Для этого необязательно класть деньги на депозит, есть варианты получше. Разберемся.

В финансовую подушку

Почему. У каждого должна быть такая заначка, чтобы хватило хотя бы на два месяца жизни без зарплаты. Лучше на три месяца, а в идеале — шесть, но двухмесячного резерва для начала вполне достаточно.

Если тратите 50 тысяч рублей в месяц, нужна заначка 100 тысяч. На эти деньги вы сможете жить, пока не найдете новую работу. Если тратите 70 тысяч, заначьте не 140, а 150, а то и 200 тысяч.

Круглыми суммами проще копить: вы станете экономить, чтобы превратить некрасивое число 140 в ровные 150 или 200. Еще круглые суммы легче хранить: откусить 10 тысяч от 140 на тусовку в баре — просто шалость, от круглых 200 — надругательство.

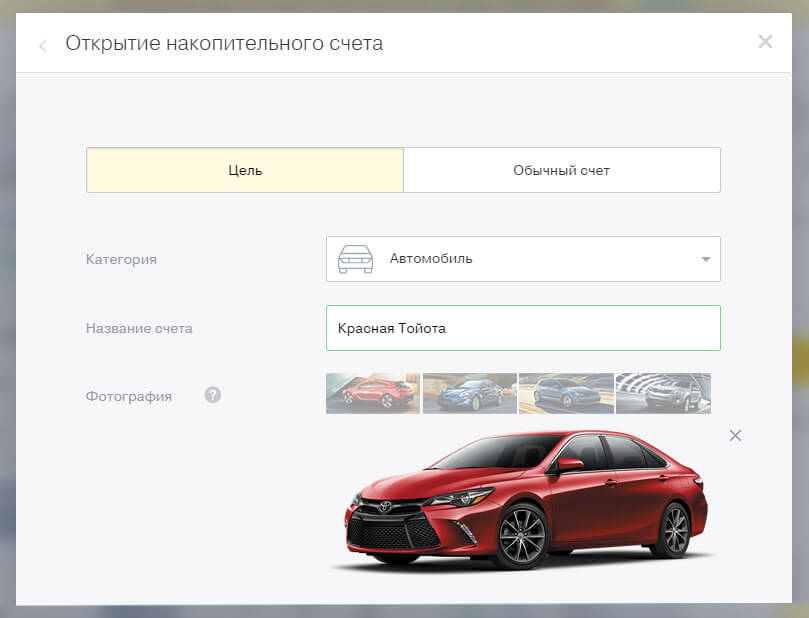

Как. Заначка должна быть доступной в любой момент, поэтому для нее лучше использовать накопительный счет. Открыть его можно через приложение:

Чтобы сделать то же самое в интернет-банке, нужно нажать справа «Все продукты», выбрать «Открыть накопительный счет», затем «Открыть счет».

Пополнять счет можно самостоятельно или настроить автоплатежи — банк будет отправлять на отдельный счет нужную сумму каждый месяц после зарплаты.

Вместо накопительного счета можно использовать вклады. Их доходность обычно немного выше, а невозможность снять деньги без потери процентов помешает растратить подушку по пустякам. Но вклады не так удобны — как минимум потому, что открываются на конкретный срок, в отличие от накопительных счетов.

Плюсы. Финансовая подушка выручит, если вы потеряете работу, заболеете или возникнут непредвиденные расходы. Не придется залезать в кредиты, чтобы справиться с ситуацией. Это дает и психологический комфорт: с финансовой подушкой спится лучше, чем с ортопедической.

При этом деньги лежат не просто так — есть доход за счет процентов плюс капитализация. Забрать их можно в любой момент без потери процентов, по крайней мере если речь о накопительном счете.

Минусы. Проценты по вкладам и накопительным счетам только спасают от инфляции, и то частично. Они не приносят реального дохода. Поэтому нет приятного чувства, что деньги приносят еще большие деньги.

В себя

Почему. Если подушка уже есть, а свободные деньги остались, не спешите нести их в банк или покупать валюту. Подумайте, как вам в следующий раз получить не 100, а 200 тысяч свободных денег.

Как. Вложите деньги в себя: обучение, здоровье, инструменты. Если вы не продвигаетесь в карьере из-за квалификации — учитесь. Если плохо работаете, потому что болит голова, — пройдите обследование и займитесь спортом. Если медленно работаете из-за старого компьютера — купите новый.

Плюсы. Ваша квалификация и здоровье — это активы, которые никуда не денутся. Если дом сгорит и деньги обесценятся, вы все равно сможете себя прокормить. Хороший инструмент вам поможет: сбережет время, расширит возможности.

Минусы. Чтобы повысить квалификацию, придется пахать: читать, слушать лекции, делать домашку, терпеть критику. Чтобы улучшить здоровье, придется менять привычки: следить за питанием, ходить на тренировки. И только компьютер можно просто купить.

В мечту

Почему. Вы для того и работаете, чтобы оплачивать свои желания. Если будете себе во всем отказывать, однажды сорветесь и разом прогуляете все сбережения или будете чувствовать себя несчастным.

Приятные траты — обязательная часть финансовой стратегии. Не пренебрегайте мечтами: накопите на отпуск, машину или электрогитару.

Как. Положите деньги на накопительный счет, но с четко поставленной целью. Укажите сумму и дату, когда мечта должна сбыться. А еще дайте ей название.

Наши эксперты говорят, что так проще копить: если вы видите мечту на картинке и называете по имени, то она становится почти осязаемой. Вы фокусируетесь, и это мотивирует экономить и откладывать деньги. Но, по-моему, проще настроить автоплатеж и забыть. А через год на счете незаметно скопится несколько сотен на мечту.

Далее откладывайте часть дохода, например 10—20%, на свою мечту. Чем больший процент дохода откладываете, тем быстрее придете к цели, но тем меньше сможете тратить здесь и сейчас. Придется поискать баланс, который вас устроит. А чтобы эффективнее копить, пригодится автоматическое пополнение счета.

Вместо накопительного счета можно использовать другие инструменты, например вклады или даже наличную валюту. Смотря на что копите и что вам удобно использовать.

Плюсы. Вы порадуете себя новыми впечатлениями или тем, что повысите уровень комфорта. Будет чувство, что вы не просто так работаете и зарабатываете, а реально улучшаете свою жизнь. Возможно, это придаст мотивации развиваться и зарабатывать больше.

Минусы. Потребности и желания могут расти быстрее, чем доход. Есть риск потратить слишком много денег и оказаться без финансовой подушки, а то и влезть в долги. Поэтому важно планировать крупные траты и стараться избегать спонтанных покупок, по крайней мере дорогих.

Накопительные счета и вклады не поспевают за инфляцией, и ваша мечта может дорожать быстрее, чем растет отложенная на нее сумма. В некоторых случаях разумно купить нужную вещь в кредит, а не копить годами нужную сумму.

В рост

Почему. С вкладами и счетами не получится ощутимо заработать. Например, открыв в конце 2021 года вклад на год, можно было заработать примерно 8% годовых. Однако инфляция за 2022 год составила почти 12% — в итоге вкладчик в убытке.

Чтобы заработать на деньгах, придется осваивать более сложные инструменты. Например, вкладывать в ценные бумаги на бирже.

Как. Изучите, как устроена биржа и работают разные инструменты: облигации, акции, фонды. Разработайте стратегию инвестиций и держитесь ее в любых обстоятельствах.

Важно контролировать эмоции и придерживаться плана, но это сложно, особенно когда все падает или, напротив, очень быстро растет. Даже если вы отлично играете в «Монополию», когда на кону будут реальные деньги, нервы сдадут.

Во время снижения новичок в панике сбрасывает акции, а профи следует плану, в том числе не продает в убыток, если видит перспективы у активов. На подъеме новичок психует и забирает деньги раньше времени или покупает на пике вместе с толпой, а профи спокойно ждет или вовремя фиксирует прибыль.

Если вы изучили рынок и психологию инвестиций, можете выходить на биржу или покупать валюту. Постарайтесь купить как можно дешевле и продать как можно дороже — вот и все.

При этом лучше не увлекаться активной торговлей: это сложно и рискованно. Проще и полезнее создать продуманный диверсифицированный портфель, периодически пополнять его и иногда пересматривать его состав.

Отличный вариант для начинающих инвесторов — создать портфель на основе биржевых фондов (БПИФов). В фондах содержится сразу много акций или облигаций, собранных по какому-то признаку, например стране. Несколько фондов акций и облигаций — и вот у вас диверсифицированный портфель, которым легко управлять.

Плюсы. Ценные бумаги, особенно акции, могут приносить огромную доходность. Например, с марта 1983 по февраль 2023 года акции Apple выросли в 737 раз — и это без учета дивидендов. Бывает так, что за несколько дней отдельные акции растут на десятки процентов.

Если у вас адекватный портфель и вы инвестируете хотя бы несколько лет, можно заметно увеличить капитал. Наконец, если использовать индивидуальный инвестиционный счет, можно получать налоговый вычет в дополнение к доходу от вложений.

Минусы. Истории про огромную доходность привлекают на биржу доверчивых обывателей. Но быстро зарабатывать на акциях, валюте и более сложных инструментах умеют только профессионалы — и даже у них бывают ошибки и убытки.

Доходность инвестиций никто не гарантирует. Можно не просто не заработать, а потерять часть вложенных денег, а в некоторых ситуациях — вообще всю сумму.

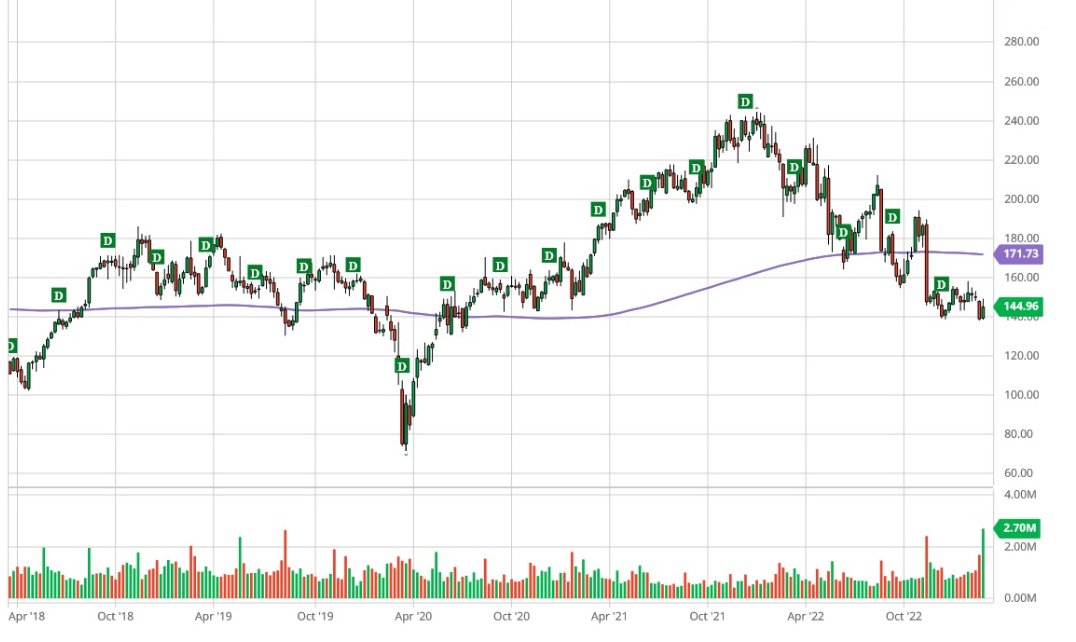

Многие думают, что риска не будет, если купить акции крупной компании. Это не так. Сильные падения бывали и у уже упомянутых акций Apple, например в коронавирусный кризис, и у Intel с Nvidia, а также у акций Сбербанка, «Газпрома» и многих других.

Может упасть даже весь рынок акций. Например, по итогам 2008 года американский индекс акций S&P 500 снизился почти на 37%, а если считать от пика до нижней точки, падение было еще более заметным.

В отдельных акциях все бывает куда хуже. Когда-то вместо Apple была Nokia: в начале 2000-х она занимала 41% рынка мобильных устройств. Тогда во время очередного кризиса ее акции сильно падали, но к 2008 году почти восстановились.

В 2008 акции компании снова стали терять в цене. Многие инвесторы были уверены, что это не продлится долго. Они покупали дешевеющие акции и думали на этом заработать. Но падение так и не остановилось, цена акций больше не выросла.

Часто новички теряют на валюте. Биржи они боятся, а валюты — нет. Думают, будет несложно вовремя купить евро и доллары и удвоить сбережения. Но я чаще встречаю людей, которые покупали евро по 110 ₽ и потом продали по 90 ₽, а то и дешевле, чем тех, кто хорошо заработал на скачках курса.

С любыми спекуляциями одна беда: вы не можете повлиять на рынок, чтобы совершить более выгодную сделку. А еще на активную торговлю может уходить много нервов и времени — вот почему лучше инвестировать надолго, а не спекулировать в надежде быстро заработать.

В стабильность

Почему. Финансовые инструменты надежны только до очередного экономического коллапса. Если хотите сохранить деньги для детей или внуков и не волноваться о рисках, купите актив, который не обесценится со временем. Например, драгоценные металлы.

Банки рушатся, компании банкротятся, купюры становятся бесполезными бумажками, но золото всегда в цене.

Как. На 100 000 рублей можно купить примерно 20 граммов чистого золота в виде банковских слитков, монет или ювелирных украшений. Физический металл подойдет, если вам хочется максимальной надежности.

Еще можно открыть металлический счет в банке — это способ купить золото виртуально. Такой счет привязан к цене золота, но остается обычным банковским инструментом со всеми рисками. В отличие от обычных вкладов и счетов, металлические счета не страхуются. Если с банком что-то случится, ваше виртуальное золото обнулится.

Еще есть биржевые фонды золота. Это удобный способ инвестировать в золото, но если что-то случится с финансовой системой, то… Ну, вы поняли.

Плюсы. Цена драгоценных металлов растет во время кризисов, войн и революций. Если боитесь таких событий, золото сохранит ваши сбережения. Оно не обесценится до тех пор, пока ученые не изобретут философский камень.

Минусы. Хранить золото в банковской ячейке дорого, а дома — рискованно.

Золото принесет доход только в случае продажи, ведь проценты по нему не выплачиваются. Еще разница между ценой покупки и продажи золотых монет и слитков может достигать 20—25% — это усложняет получение прибыли.

При этом доход не гарантирован. Цена металла может не только расти, но и падать.

Что в итоге

- Как распорядиться деньгами, зависит от того, какие у вас цели и потребности. Нет единственного правильного пути.

- Если у вас еще нет финансовой подушки, хорошая идея — положить свою сотню на накопительный счет и держать ее как запас на всякий случай. Ее нельзя разменивать по мелочам, она только на экстренный случай.

- Если подушка есть, появляются другие хорошие варианты использовать деньги: отправляйтесь учиться, накопите на машину, инвестируйте в ценные бумаги или купите золото.