Я ИП и хочу оказывать услуги своему же ООО

Я ИП, занимаюсь разработкой программного обеспечения, у меня есть несколько сотрудников на ГПД.

Недавно приняли решение с партнером зарегистрировать ООО и уже от имени компании продавать наши программные продукты, а возможно, и разрабатывать их тоже. Но не хочется терять часть дохода из-за необходимости платить НДФЛ и страховые взносы.

Как я понимаю, юридически я могу оказывать услуги своему же ООО, если договор от имени фирмы подпишу не я. То есть я не буду выступать от имени обеих сторон договора.

Но какие подводные камни могут быть? На что обратить внимание при такой организации работы, какие моменты продумать?

Пожалуйста, анонимно

Как я поняла, вы и ваш бизнес-партнер будете учредителями нового ООО. Доля участия каждого в уставном капитале фирмы будет равна 50%. При этом ваш партнер будет еще и директором ООО, он будет подписывать от имени компании управленческие и финансовые документы.

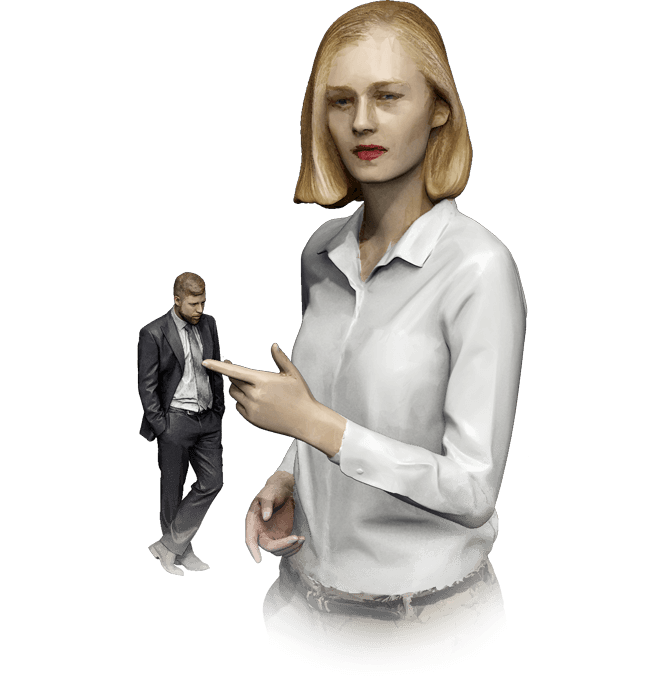

Если вы в статусе ИП или обычного физического лица будете оказывать по договору услуги своему же ООО, то по налоговому кодексу вы и ваша фирма считаетесь взаимозависимыми лицами. Из-за этого волноваться не надо.

Кто такие взаимозависимые лица

Это организации и физические лица, отношения между которыми могут влиять на условия их сделок. Взаимозависимость возникает из-за участия в уставном капитале, из-за наличия полномочий по назначению руководства фирмы, из-за должностного подчинения и семейных связей.

Примеры взаимозависимых лиц:

- Организация и ее директор.

- ООО и его участник, владеющий более чем 25% уставного капитала. Это ваш случай.

- Две организации, в каждой из которых один и тот же участник владеет более чем 25% уставного капитала.

- Две организации, у которых один директор.

- Директор ООО и ИП, приходящиеся друг другу близкими родственниками: мужем и женой, отцом и сыном, братом и сестрой и так далее.

Перечень ситуаций, когда лица взаимозависимы, есть в п. 2 ст. 105.1 НК РФ. В иных случаях признать взаимозависимость могут сами лица, считающие себя таковыми, или суд.

Как взаимозависимых лиц контролирует ФНС

Налоговая служба следит, чтобы цены сделок между взаимозависимыми лицами соответствовали рыночным. Если цены будут явно заниженными, ФНС может доначислить налог плюс пени и штрафы.

Но ФНС обращает внимание не на все сделки между взаимозависимыми лицами, а только на те, что в конкретном году признаются контролируемыми. На сегодняшний день к таким сделкам, например, относятся:

- Импорт и экспорт нефти, нефтепродуктов, цветных и драгоценных металлов при годовом доходе от таких сделок более 60 млн рублей.

- Сделки с офшорными компаниями при годовом доходе от таких сделок более 60 млн рублей.

- Сделки с фирмами, применяющими упрощенку, если годовой доход от таких сделок превысил миллиард рублей.

Как ФНС проверяет сделки

Местные инспекции ФНС при выездных и камеральных проверках могут проверять на рыночность цены обычных, неконтролируемых сделок между взаимозависимыми лицами. Но лишь тогда, когда у ИФНС есть основания подозревать фирму или ИП в получении необоснованной налоговой выгоды.

Например, в отношении какой-нибудь фирмы налоговики выявили факты многократного отклонения цен от рыночного уровня. При этом у них есть другие признаки того, что компания уходит от налогов с помощью различных схем. В числе таких признаков, например, отсутствие у взаимозависимого контрагента по ГПД персонала, техники, материалов и так далее, необходимых для выполнения работ по заключенному договору.

Необоснованная налоговая выгода — это уменьшение налогов, к примеру из-за применения налоговых льгот, вычетов по НДС или НДФЛ, спецрежимов, которое лишь формально соответствует закону, а на деле же происходит обогащение за счет бюджета. Типичный пример: операции с фирмами-однодневками, единственная цель которых — вернуть НДС из бюджета. Есть счета-фактуры, первичные документы, договор, но в реальности сделки не было, поэтому вычет по НДС и налоговые расходы необоснованны.

Таким образом, чтобы свести к минимуму риск претензий от налоговиков, взаимозависимым лицам — в вашем случае ИП и ООО — в сделках между собой не следует устанавливать цены, которые сильно завышены или, наоборот, занижены по сравнению с обычными ценами на аналогичные товары, работы или услуги. Либо надо быть готовым экономически обосновать разницу в ценах.

Вот пример успешного обоснования из суда. Один ИП в Амурской области продавал товары взаимозависимой компании почти в два раза дешевле, чем другим покупателям. Инспекторы доначислили ему НДФЛ и НДС, пересчитав реализацию по обычным ценам продажи. В судах ИП делал акцент на то, что другие клиенты закупали у него существенно меньше товаров, поэтому заниженная цена обоснована. В итоге этот довод услышал и принял во внимание только Верховный суд, который отменил решение инспекции о доначислениях.

Как составлять договоры подряда между ООО и ИП

Многие компании ради экономии на налогах предпочитают не нанимать работников, а заключить договоры подряда с несколькими ИП. В этом случае есть большой риск, что налоговая признает гражданско-правовые договоры с ИП трудовыми со всеми вытекающими неприятными последствиями, о которых мы подробно писали в отдельной статье.

Но рискуют лишь те фирмы, которые заключают договоры сразу по десятку ГПД. Причем на выполнение не разовых, а систематических работ или услуг, которые обычно делают штатные сотрудники. Например, ведение бухгалтерии или постоянную логистику грузов. Договоры с ИП на какие-то разовые работы или услуги, по идее, не должны вызвать подозрений.

Это касается всех, а не только взаимозависимых лиц.

Самое важное

Факт взаимозависимости ИП и ООО сам по себе не страшен. Главное, чтобы цены по договорам, заключаемым между ними, не отличались сильно от рыночных в ту либо в иную сторону. Никаких других значимых нюансов в отношениях между взаимозависимыми лицами нет.