Как многодетным родителям оформить льготу по транспортному налогу

В некоторых регионах многодетным родителям можно вообще не платить транспортный налог.

Я — многодетная мать из Красноярского края. Недавно я оформила для своей семьи льготу по транспортному налогу, и теперь буду экономить 1500 ₽ в год. Но в других регионах можно сэкономить еще больше, потому что условия получения льготы другие.

Я нашла и изучила законы о транспортном налоге всех 85 субъектов России, разобралась во всех нюансах этой льготы и теперь знаю, какие правила действуют по всей стране. В этой статье расскажу обо всем, что узнала: какие семьи считаются многодетными, в каких регионах вообще нет льгот, в каких они есть только у малоимущих и как оформить льготу онлайн.

Вы узнаете

Что такое транспортный налог

Транспортный налог обязаны платить все собственники транспортных средств — автомобилей, мотоциклов, яхт, самолетов, снегоходов, автобусов и других. Физлицам, включая ИП, самостоятельно рассчитывать ничего не нужно — налоговая инспекция знает, кому что принадлежит из транспорта, сама посчитает сумму к уплате и пришлет уведомление в личном кабинете или по почте.

Если хотите сами рассчитать сумму налога, можно воспользоваться налоговым калькулятором. Еще мне нравится калькулятор на сайте «Автокод» — он удобнее, но подходит только для Москвы и Московской области.

Если говорить об автомобилях, то сумма транспортного налога зависит от его мощности и налоговой ставки: чем мощнее машина, тем дороже она обойдется владельцу. Налоговую ставку определяют регионы. Иногда они учитывают год выпуска автомобиля — за более старый нужно платить больше.

Например, в Москве семья с автомобилем Лада Веста мощностью 122 л. с. в год платит 3050 ₽, а в Московской области — уже 4148 ₽. Владелец Ауди A4 мощностью 249 л. с. заплатит 18 675 ₽ и в Москве, и в области.

За дорогие автомобили придется платить с повышающим коэффициентом. Перечень легковых автомобилей, к которым применяют повышающие коэффициенты, ежегодно публикует Минпромторг.

Подробно о транспортном налоге в Т—Ж уже рассказывали в отдельной статье, поэтому я не буду останавливаться на матчасти, а сразу перейду к льготам для многодетных.

Как я написала выше, транспортный налог — это региональный налог, поэтому и льготы в каждом регионе свои. Тут не как с льготами по налогу на имущество для многодетных, которые действуют по всей стране. По транспортному налогу может быть разная ситуация даже в двух соседних регионах.

Например, в Рязанской области многодетные семьи полностью освобождены от уплаты транспортного налога за автомобили любой мощности. А в соседней Мордовии многодетные платят полную сумму. Территориально эти семьи может разделять всего несколько десятков километров, но регистрация автомобиля на территории льготного региона поможет каждый год экономить на транспортном налоге.

В следующем разделе я напишу расклад по льготам по всей стране.

В каких регионах есть льготы по транспортному налогу

Я составила таблицу, в которой сгруппировала все регионы России в зависимости от условий освобождения от уплаты транспортного налога за один легковой автомобиль.

В конце списка — регионы, в которых льгот для многодетных нет.

Налоговые льготы по регионам

Налоговые льготы по регионам

Из таблицы видно, что каждый регион устанавливает свои правила и нюансы освобождения от уплаты транспортного налога. Самые выгодные условия у регионов в первой строке таблицы: можно не платить транспортный налог на любой автомобиль, правда, только на один. Это может быть как ВАЗ 2110 мощностью 79 л. с., так и Ламборгини мощностью 700 л. с.

В остальныx регионах есть ограничения. Самые распространенные: по мощности автомобиля, по виду транспортного средства и по доходу семьи.

Ограничения по мощности действуют в большинстве регионов, где есть льгота. В Московской области льготу дадут за автомобиль не мощнее 250 л. с., а в Санкт-Петербурге — не мощнее 150 л. с. К сожалению, придется заплатить полную сумму даже при превышении порога всего на 1 л. с.

Ограничения по транспортному средству. В основном под действие льгот попадают легковые авто. Но в некоторых регионах можно не платить и за другие транспортные средства.

В Брянской области многодетные родители вправе отказаться от налога на мотоциклы, мотороллеры, автобусы и тракторы. А на Камчатке получить привилегии от местных властей можно на катер, моторную лодку и даже снегоход. В Курской области разрешается вообще не платить налог за отечественный автомобиль мощностью до 100 л. с., а также за автомобили марок ЗАЗ, «Таврия» и ЛуАЗ. Если мощность автомобиля свыше 100 л. с., но не более 150 л. с., можно платить по льготной ставке — 10 ₽ с каждой лошадиной силы. В Новосибирской области льгота в размере 80% распространяется на грузовые автомобили до 150 л. с. включительно.

Ограничения по доходу. В некоторых субъектах действуют ограничения по доходу семьи — тем, кто по мнению властей региона получает слишком много, льготу не дадут. В Приморском крае освобождаются от налога за легковой автомобиль мощностью до 150 л. с. семьи, в которых среднедушевой доход ниже двукратной величины прожиточного минимума — в 2024 году это 39 572 ₽. А в Костромской, Кировской, Псковской и Ярославской областях на одного члена семьи должно приходиться не более одного прожиточного минимума. На Сахалине для получения налоговой льготы многодетным родителям потребуется встать на учет в органы социальной защиты населения для получения статуса малоимущих и предоставить соответствующую справку в ФНС.

Как получить полную информацию о своем регионе

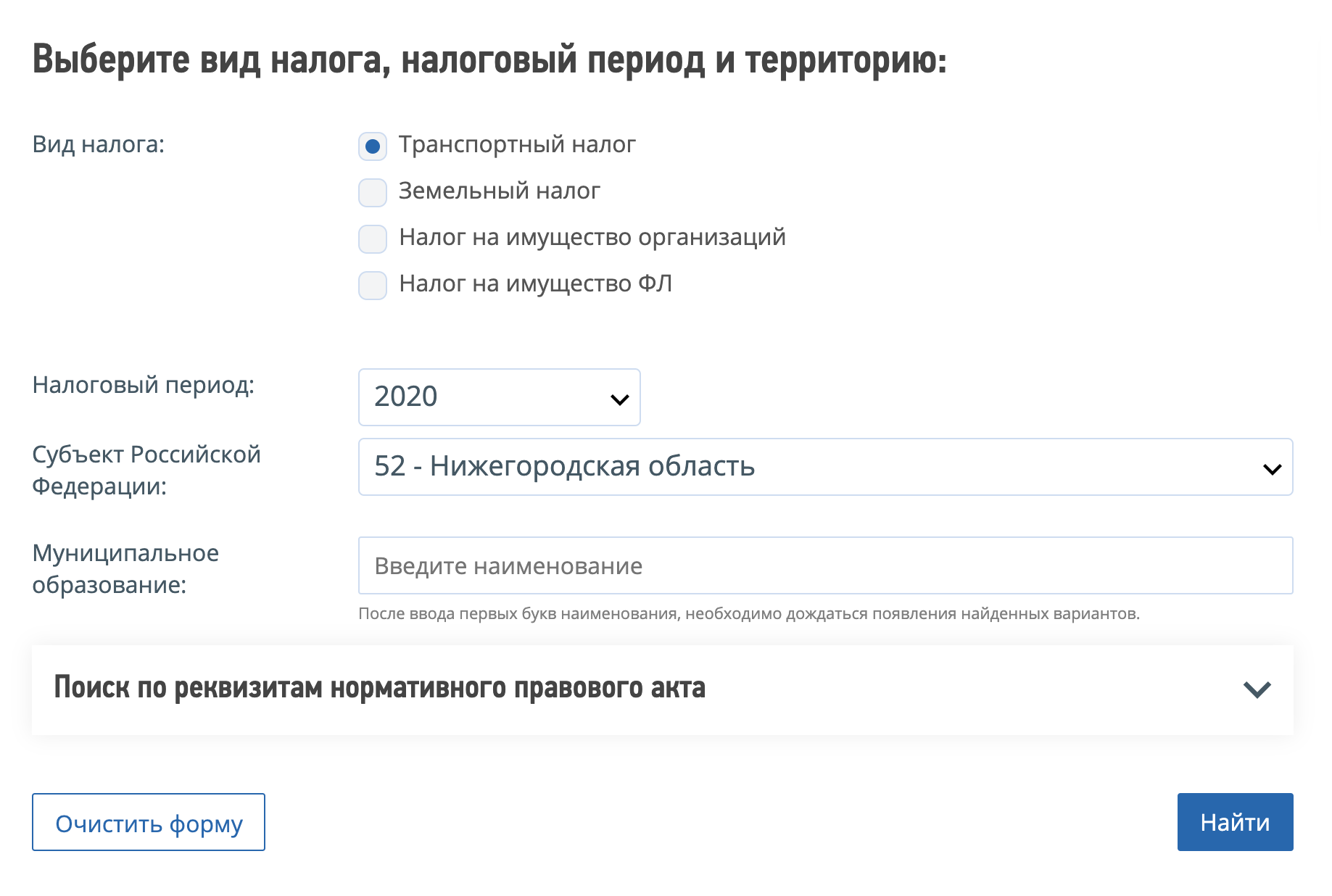

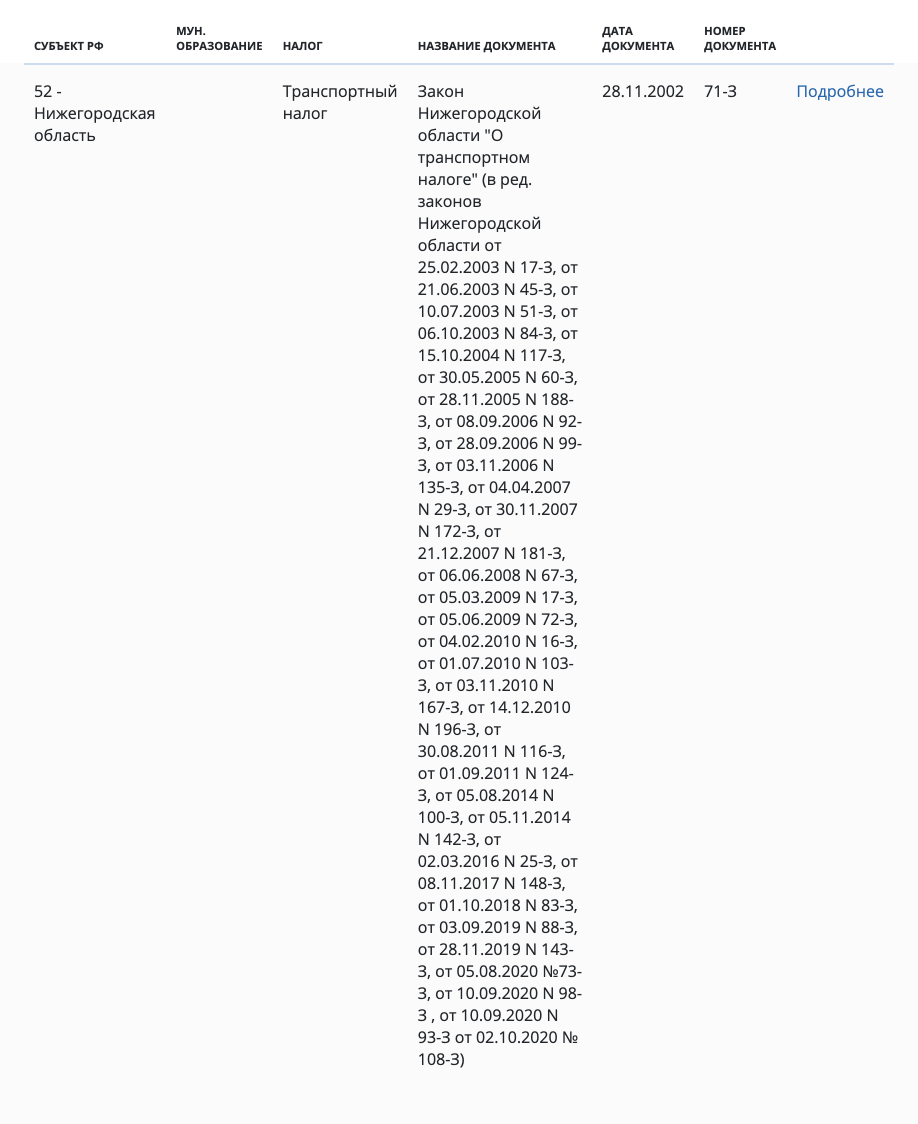

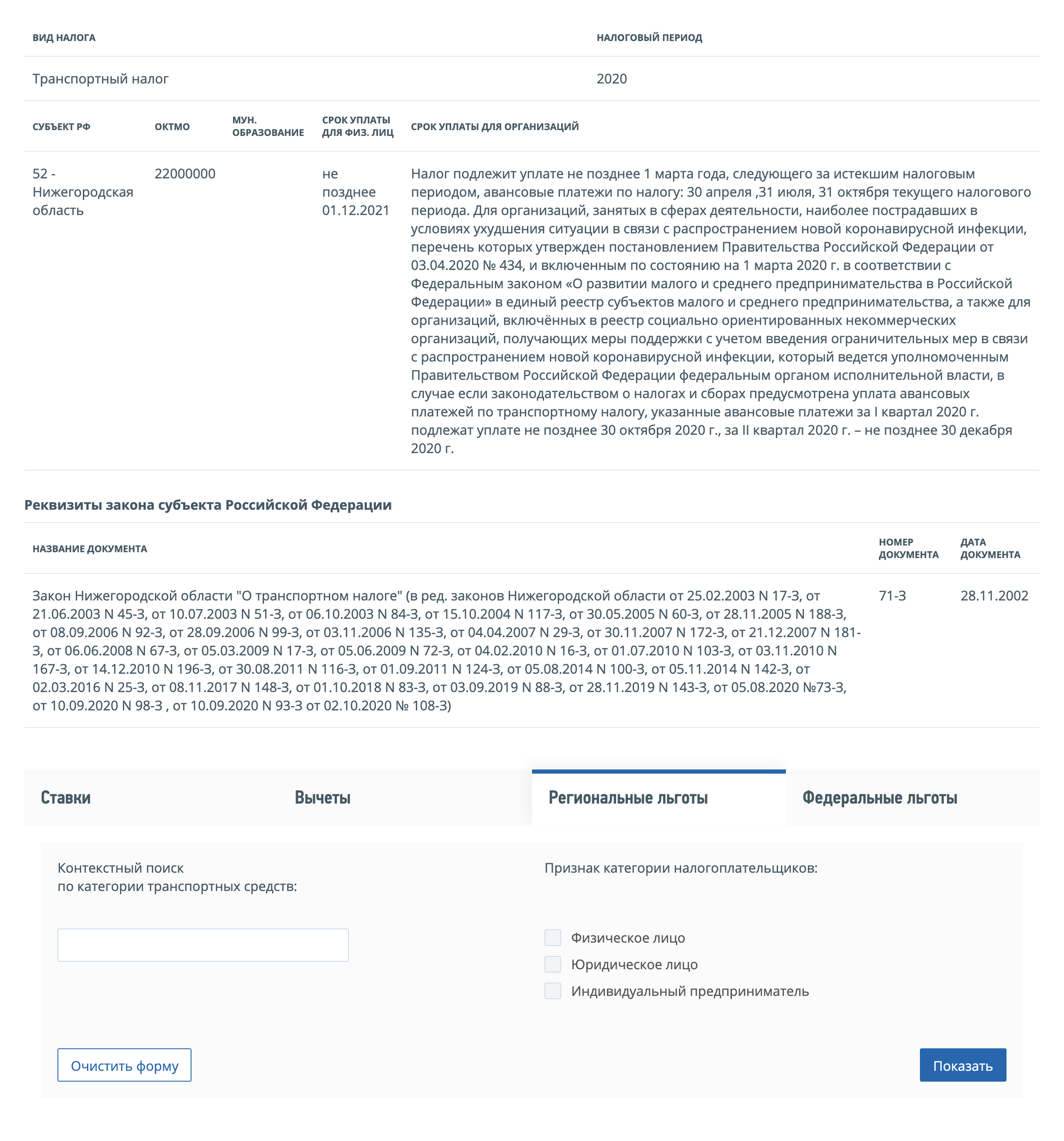

На сайте налоговой есть удобный онлайн-сервис, в котором можно получить актуальную информацию о ставках и льготах по транспортному налогу.

Выберите вид налога, ваш регион и нажмите «Найти». В появившейся таблице нажмите на слово «Подробнее».

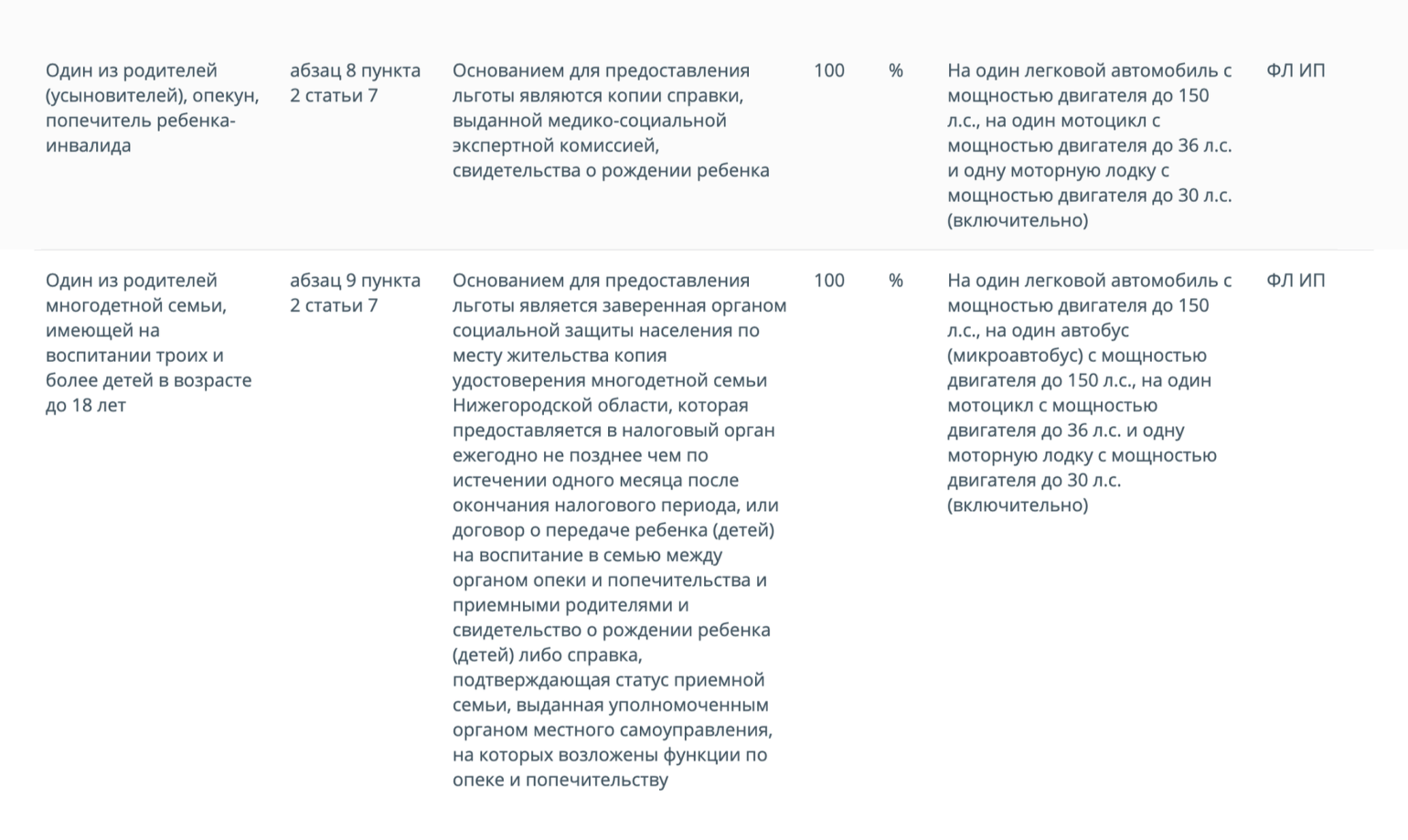

Перейдите во вкладку «Региональные льготы», поставьте галочку около строки «Физическое лицо» и нажмите «Показать».

В появившейся таблице будут перечислены все, кто имеет льготу в этом регионе. Еще вы найдете там необходимый документ для подтверждения права на льготу и ссылку на нормативный акт.

Кого относят к многодетным семьям

Какие семьи считать многодетными, а какие нет, также решают власти конкретного региона. Как правило, многодетной считается семья с тремя и более несовершеннолетними детьми. Но в контексте назначения льготы на транспортный налог есть исключения: в Воронежской и Костромской областях число несовершеннолетних на иждивении должно быть не менее пяти, а в Дагестане — не менее четырех.

Возраст детей тоже имеет значение. Обычно считаются только несовершеннолетние дети, но в некоторых субъектах возрастные рамки шире. В Иркутской области родители могут не платить налог, пока их сыну или дочери не исполнится 24 года, а в Новосибирской — 23 года, но для этого совершеннолетний ребенок должен учиться очно.

Независимо от места проживания многодетной семьи есть общие условия назначения льготы:

- Воспользоваться льготой может только один из родителей. Если и у мамы, и у папы в собственности есть автомобиль, только один из них сможет не платить налог. Второму родителю за свой автомобиль придется заплатить полную сумму.

- Многодетный родитель должен быть собственником ТС. Если многодетная мама вышла замуж за мужчину без детей, но с автомобилем, он не сможет получить льготу.

- Родитель обязан иметь официальный статус многодетного. Автоматически при рождении или усыновлении третьего или последующего ребенка такой статус не присваивается. Единого подтверждающего документа на федеральном уровне нет. В одних регионах это удостоверение многодетной семьи, в других — справка многодетной семьи, а в третьих будет достаточно справки о составе семьи. Эти документы можно оформить в МФЦ или органах соцзащиты. Если сомневаетесь, какие документы предоставить в налоговую службу, воспользуйтесь сервисом на сайте налоговой.

- Действие льготы распространяется только на один автомобиль. Если на папу зарегистрировано два автомобиля, то для получения льготы нужно будет выбрать один.

Дети от других браков. Считаются ли в составе многодетной семьи дети мужа или жены от других браков и дети под опекой, зависит от региона. В Москве, например, в состав многодетной семьи входят падчерицы и пасынки, а в Санкт-Петербурге — нет.

О детях, находящихся под опекой, тоже нет единого правила. В Санкт-Петербурге такое право закреплено официально. В Москве долгое время опекаемые в многодетной семье не учитывались. Но недавно одной семье удалось через суд добиться статуса многодетной семьи. Супруги воспитывали кровного сына и еще двоих детей взяли под опеку. Родители считали, что у них трое детей, а соцзащита — что только один. Мосгорсуд подтвердил, что получить удостоверение многодетной семьи может как один из родителей в многодетной семье, так и усыновитель, опекун, мачеха, отчим.

Если многодетные родители расторгли брак и разъехались, а дети остались, например, с матерью, то бывший муж теряет право на получение льгот. На привилегии от государства претендует только тот родитель, который проживает с детьми. Органы соцзащиты требуют подтвердить этот факт: документально доказать общую постоянную прописку по одному адресу с детьми.

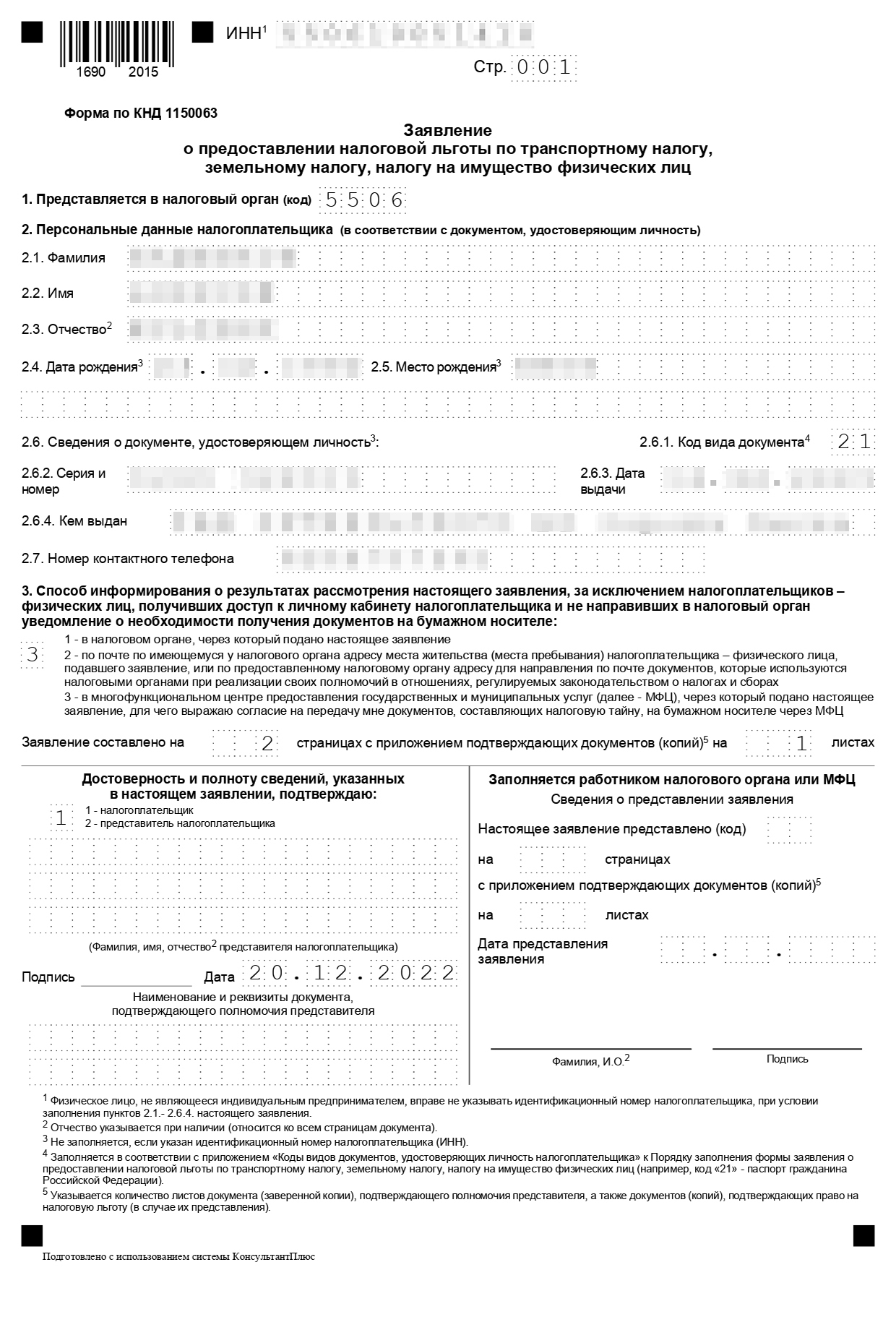

Где оформлять льготу по транспортному налогу

По почте. Сначала заполните, распечатайте и подпишите заявление о предоставлении налоговой льготы. Отправьте заявление в ФНС по месту прописки. Посмотреть контакты инспекций можно на сайте налоговой службы. Можно отправить заявление в любую ИФНС, но пока письмо будет ходить туда-сюда, процедура оформления может растянуться больше чем на месяц.

Заявление рассмотрят за 30 дней. Если налоговой потребуется запросить сведения, подтверждающие право на налоговую льготу, то этот срок могут продлить еще на 30 дней.

В МФЦ. Вы можете обратиться в любой МФЦ, но лучше заранее уточнить, принимают ли они заявления на такие льготы.

При себе надо иметь:

- Паспорт.

- Заполненный бланк заявления.

- Документ, подтверждающий статус многодетного родителя, если такой есть. Если нет — МФЦ запросит нужные сведения самостоятельно.

Срок рассмотрения заявления — также 30 дней, плюс три рабочих дня — на доставку документов в налоговую и обратно в МФЦ.

Лично в ИФНС. Обратиться с заявлением можно в любую налоговую инспекцию. Список документов будет такой же, как для МФЦ. Разница лишь в том, что бланк заявления можно попросить и заполнить прямо в налоговой инспекции. Именно от этого зависит, сколько времени вы проведете в учреждении.

В 2019 году я оформляла льготу таким способом — не знала, что можно принести в налоговую службу уже заполненное заявление, поэтому все делала на месте. Список документов из-за этого автоматически увеличился: добавились СТС и договор купли-продажи ТС. В ФНС была большая очередь, поэтому мне пришлось пробыть там около двух часов.

Но у этого метода есть и преимущества: специалист все проверил, подсказал, что надо еще дописать, а затем принял заявление. Если бы я заполняла его сама, мне бы отказали именно из-за ошибок в заявлении.

Онлайн в личном кабинете налогоплательщика. Так я и поступила в 2021 году. У этого способа есть ряд преимуществ:

- На все уходит около 15 минут, плюс примерно столько же — на создание ЭЦП.

- Потребуется только один документ, который подтверждает право на льготу, и то только в том случае, если вы захотите ускорить процесс. Можно и не прикреплять документ, тогда имейте в виду, что проверка затянется еще на 30 дней.

- Не надо вручную заполнять заявление.

- Можно исправить внесенные данные.

- Сведения обо всех ТС есть в личном кабинете. Заявителю надо только выбрать тот, на который будет оформлена льгота.

А главное для меня, как для многодетной матери, — не надо думать, с кем оставить маленького ребенка, как добраться до ФНС, волноваться, верно ли я заполнила заявление, все ли документы взяла.

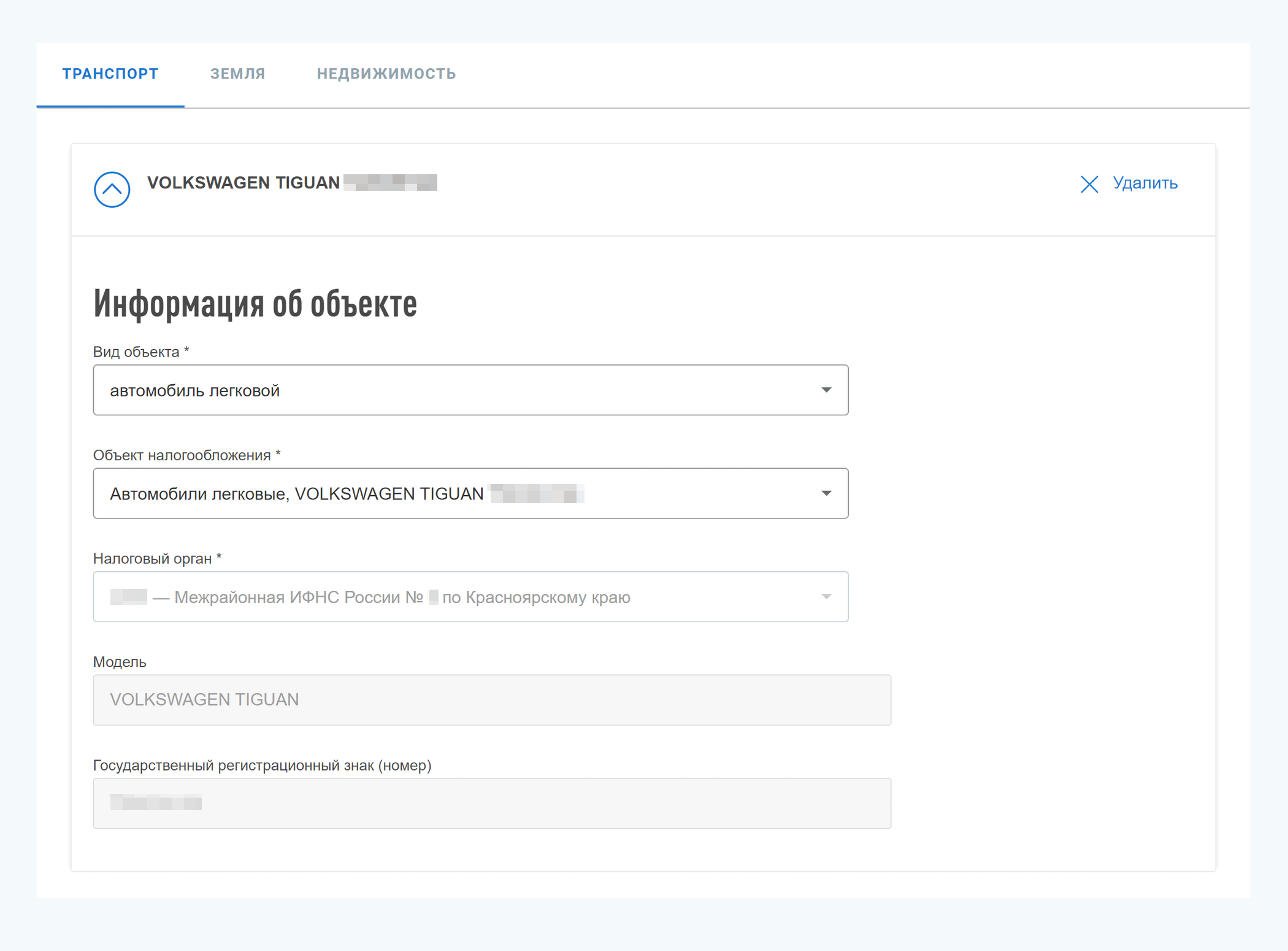

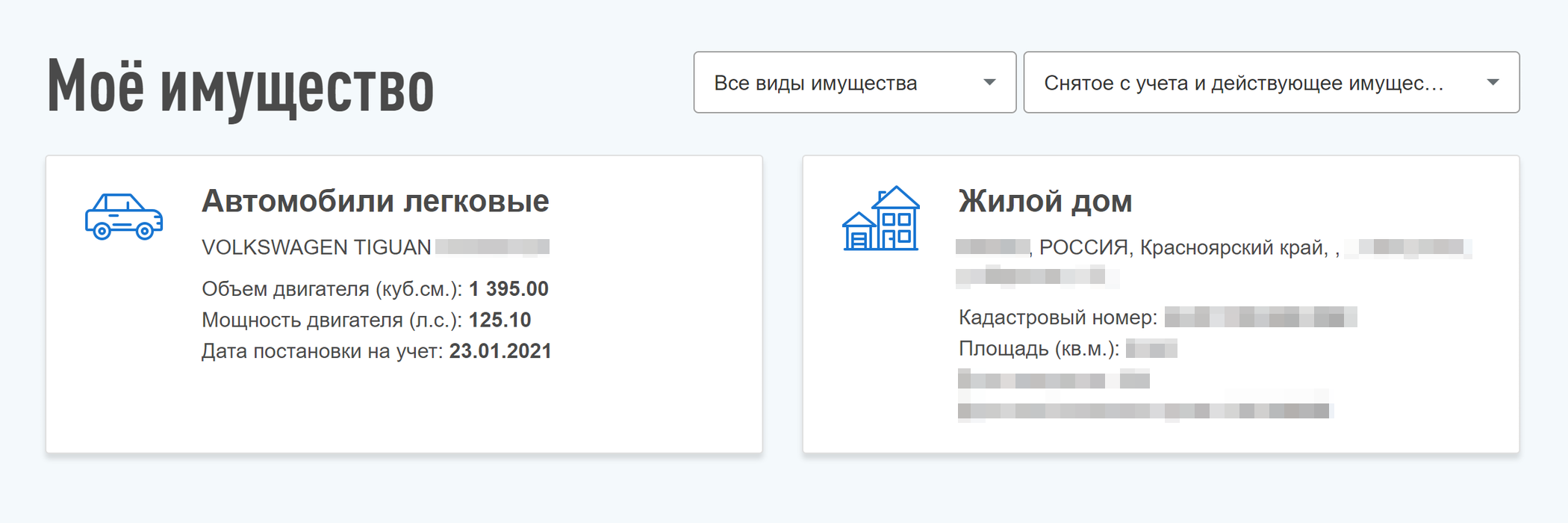

Как оформить льготу на транспортный налог онлайн

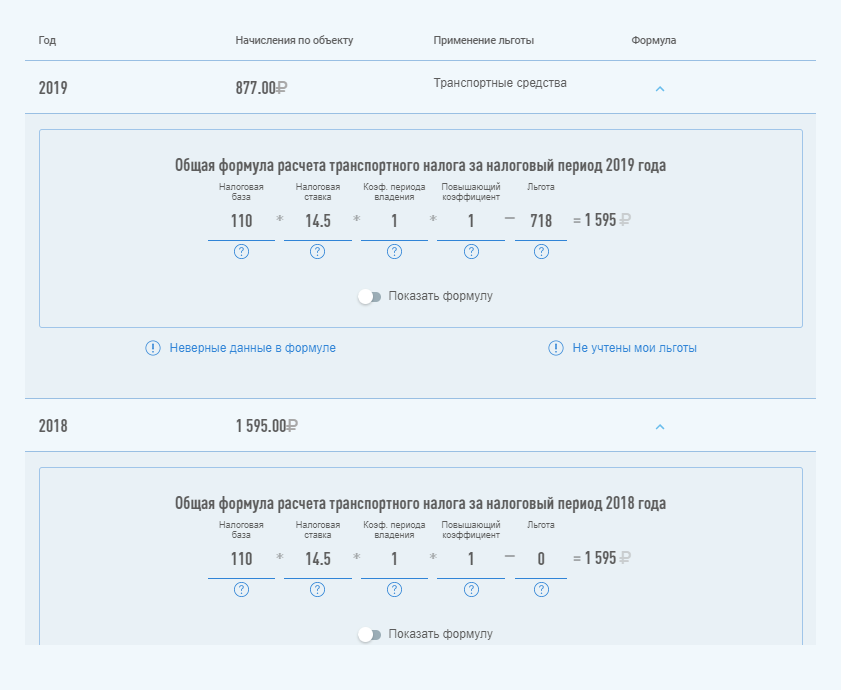

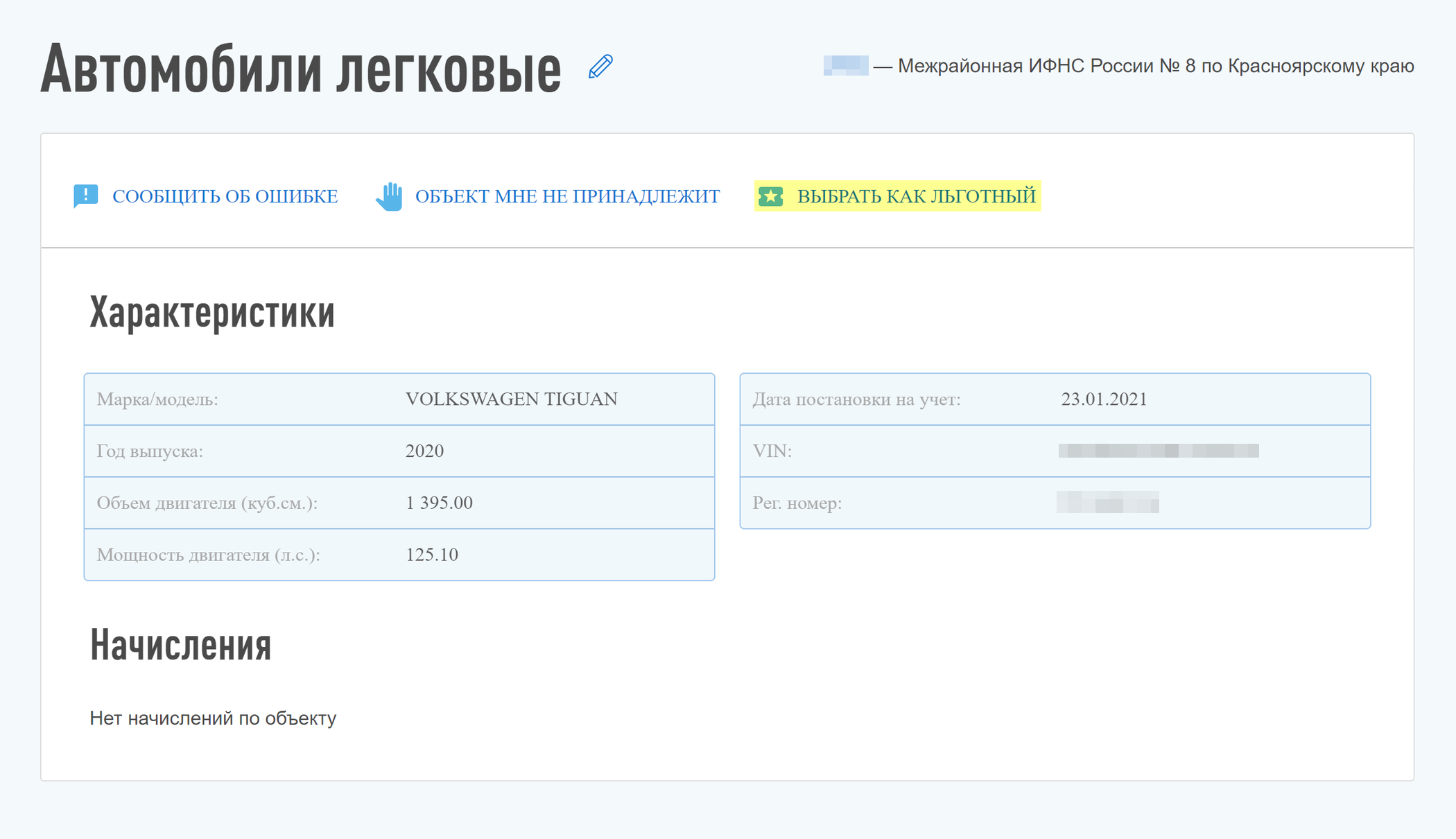

В 2021 году я оформила льготу на автомобиль через личный кабинет налогоплательщика на сайте nalog.ru. У нас с мужем трое детей, мы живем в Красноярском крае. В 2018 году мы купили автомобиль Фольксваген Джетта. Оформили машину на меня. На тот момент у нас было двое детей, поэтому никакими привилегиями по транспортному налогу мы воспользоваться не могли. В 2019 году я оплатила полную сумму налога — 1595 ₽ за 2018 год.

1 июля 2019 года у нас родился третий ребенок. Вскоре я поехала в ФНС и подала заявление на льготу. В Красноярском крае действует льгота в размере 90% на машины мощностью до 150 л. с. Но расчет идет с того момента, как родитель получил статус многодетного. Так как наш сын родился ровно в середине года, в 2020 году к оплате мы получили сумму чуть больше половины от общей за год.

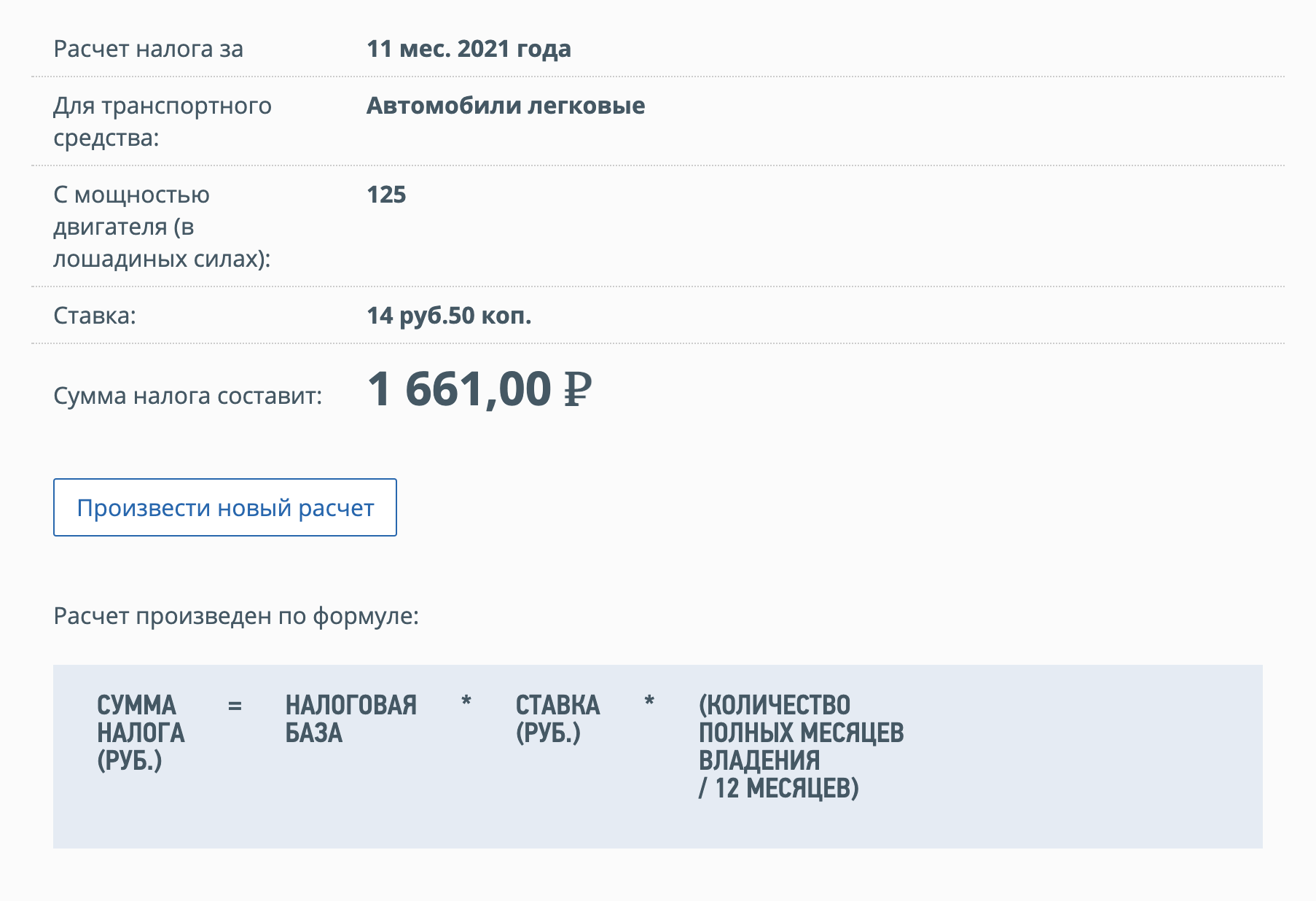

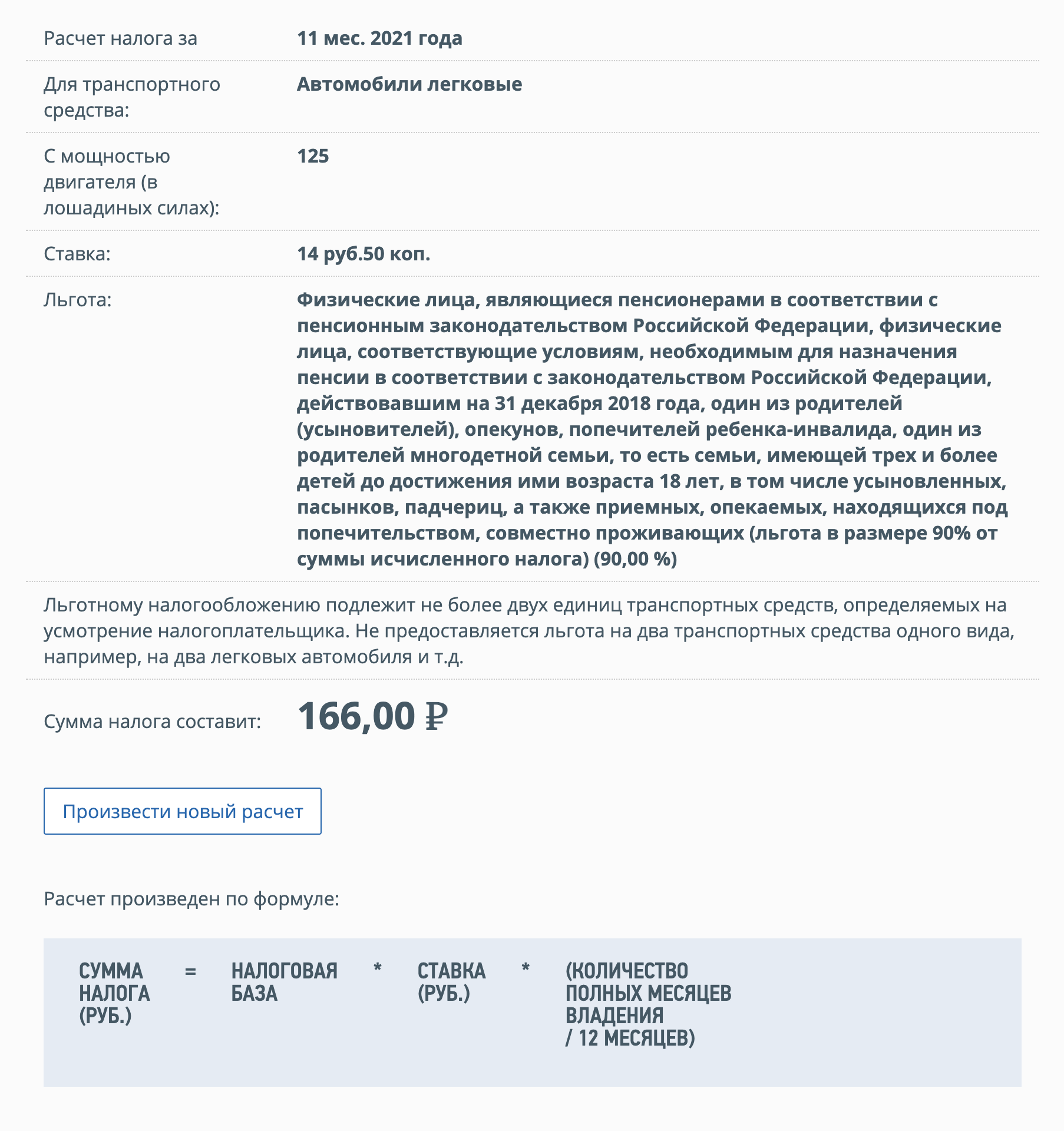

В начале 2021 года мы продали Джетту и купили Тигуан мощностью 125 л. с. Я посчитала примерную сумму налога на него без льготы и с ней в налоговом калькуляторе.

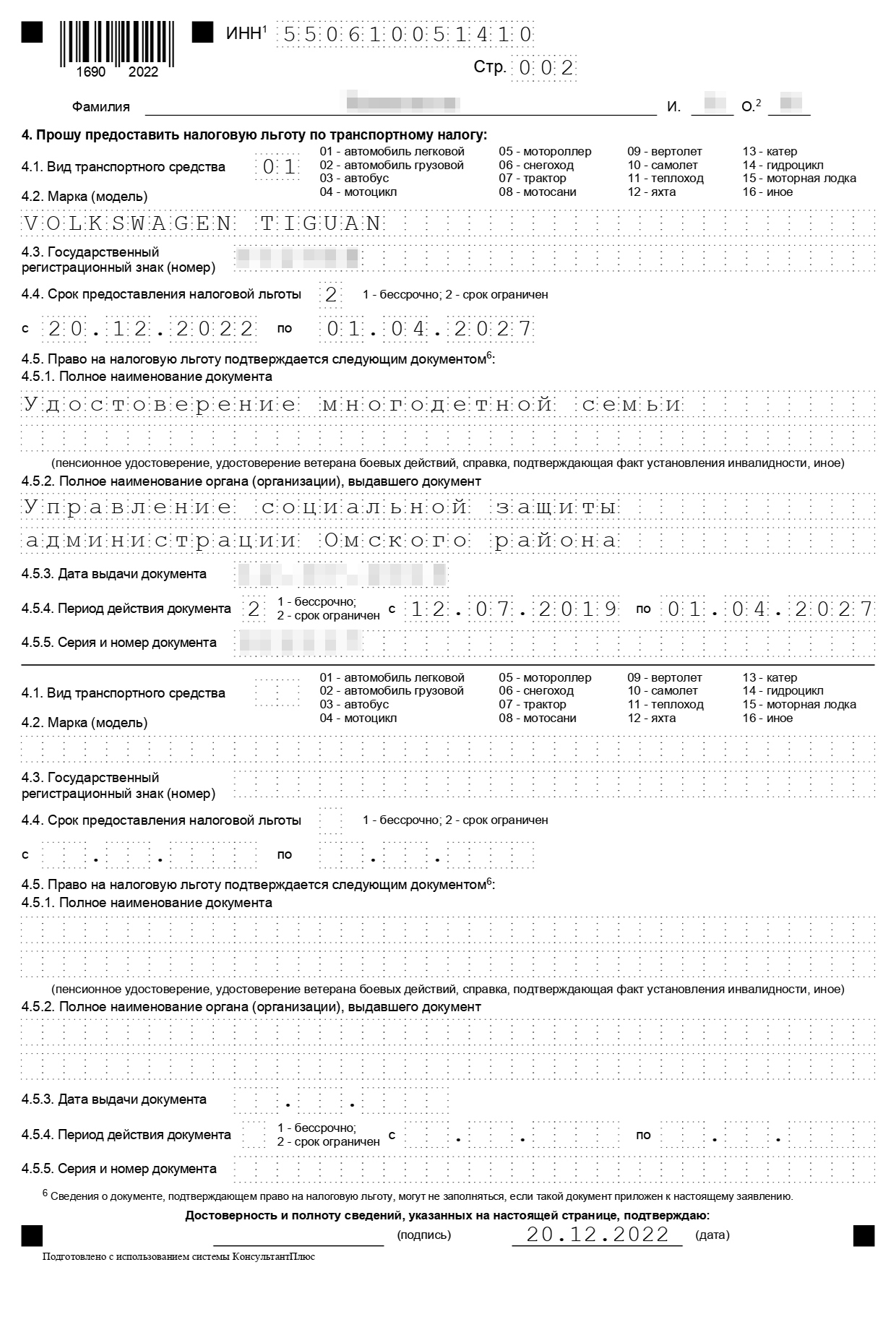

Расскажу, как оформить льготу через личный кабинет налогоплательщика.

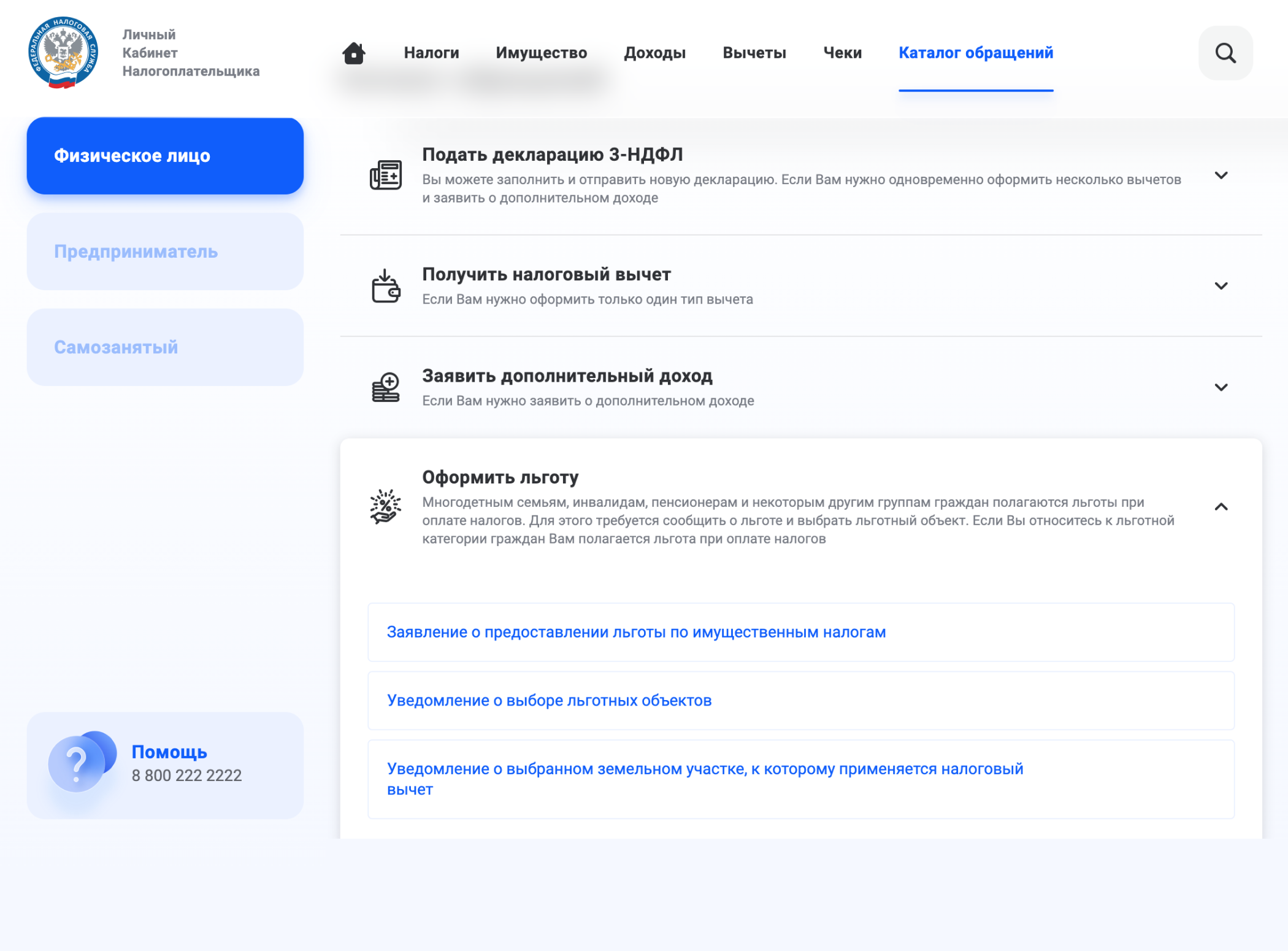

Вариант 1. Авторизуйтесь в личном кабинете через учетную запись ЕСИА. Подать заявление можно в разделе «Каталог обращений» → «Оформить льготу».

Вариант 2. Зайти в раздел «Мое имущество» и выбрать там объект, на который будет оформляться льгота.

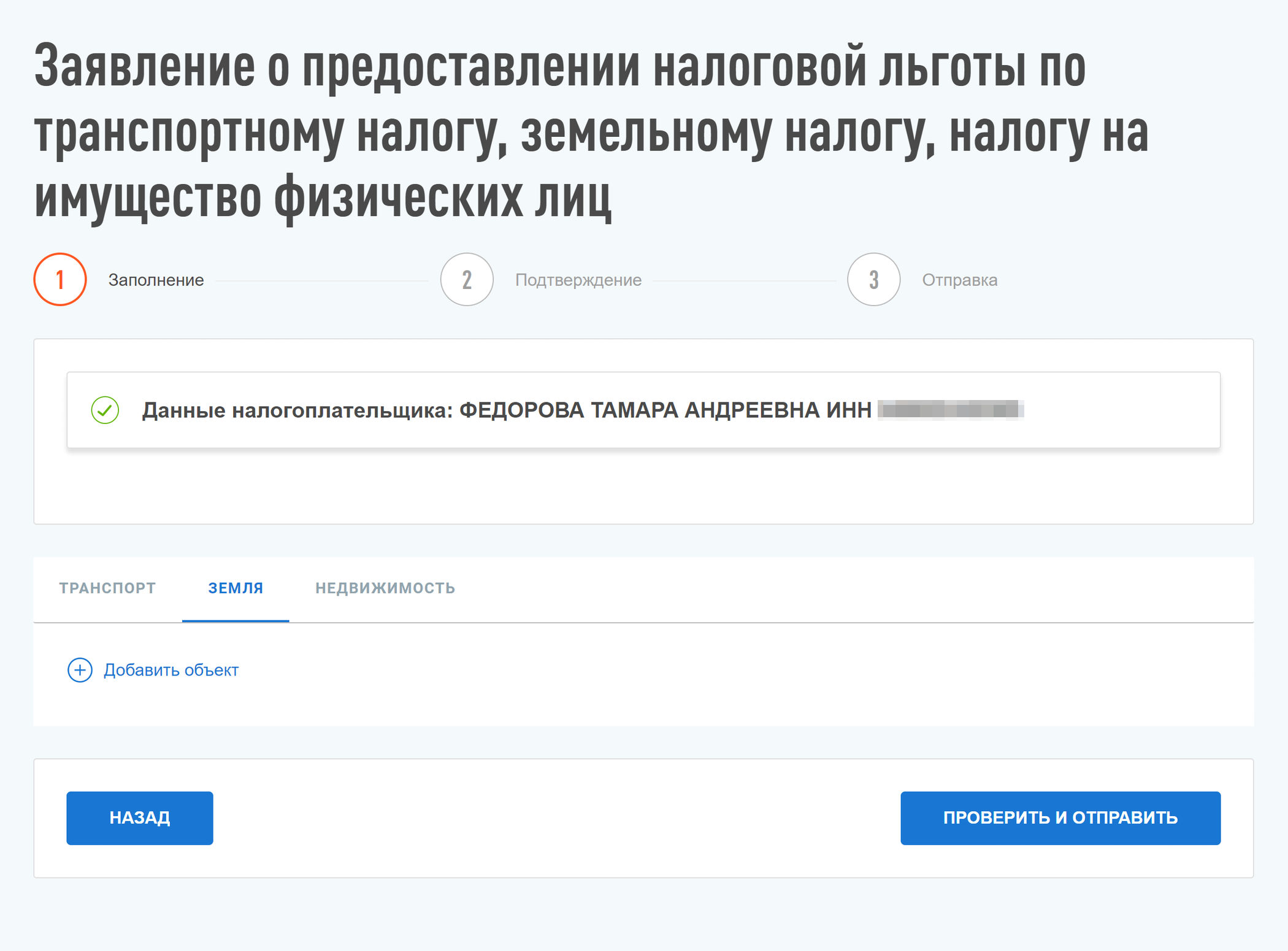

Остальные шаги будут идентичными для обоих вариантов:

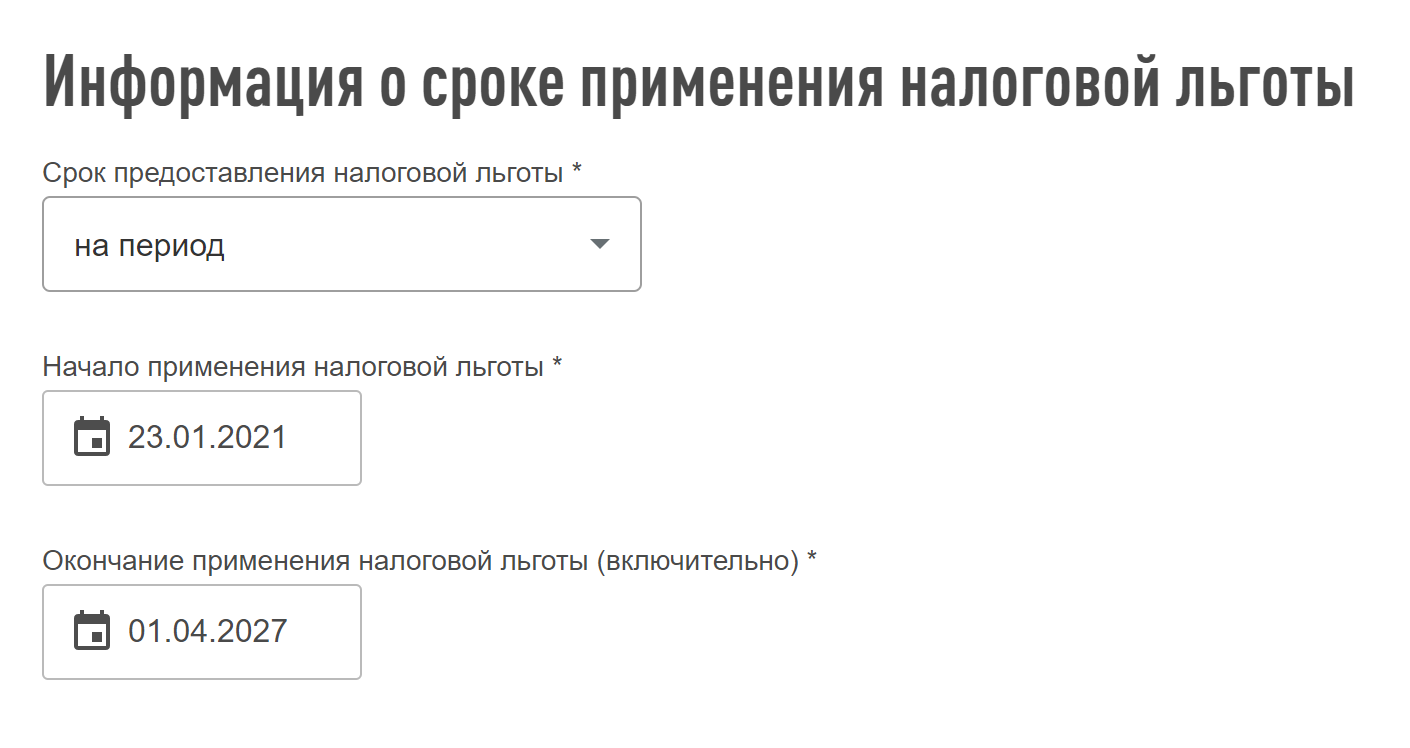

- Заполните информацию о сроке применения налоговой льготы. В качестве даты начала укажите дату регистрации автомобиля. Льгота перестанет действовать тогда, когда с родителя будет снят статус многодетного. Эта дата указана в справке, удостоверении или ином документе, который вам был выдан органами социальной защиты населения.

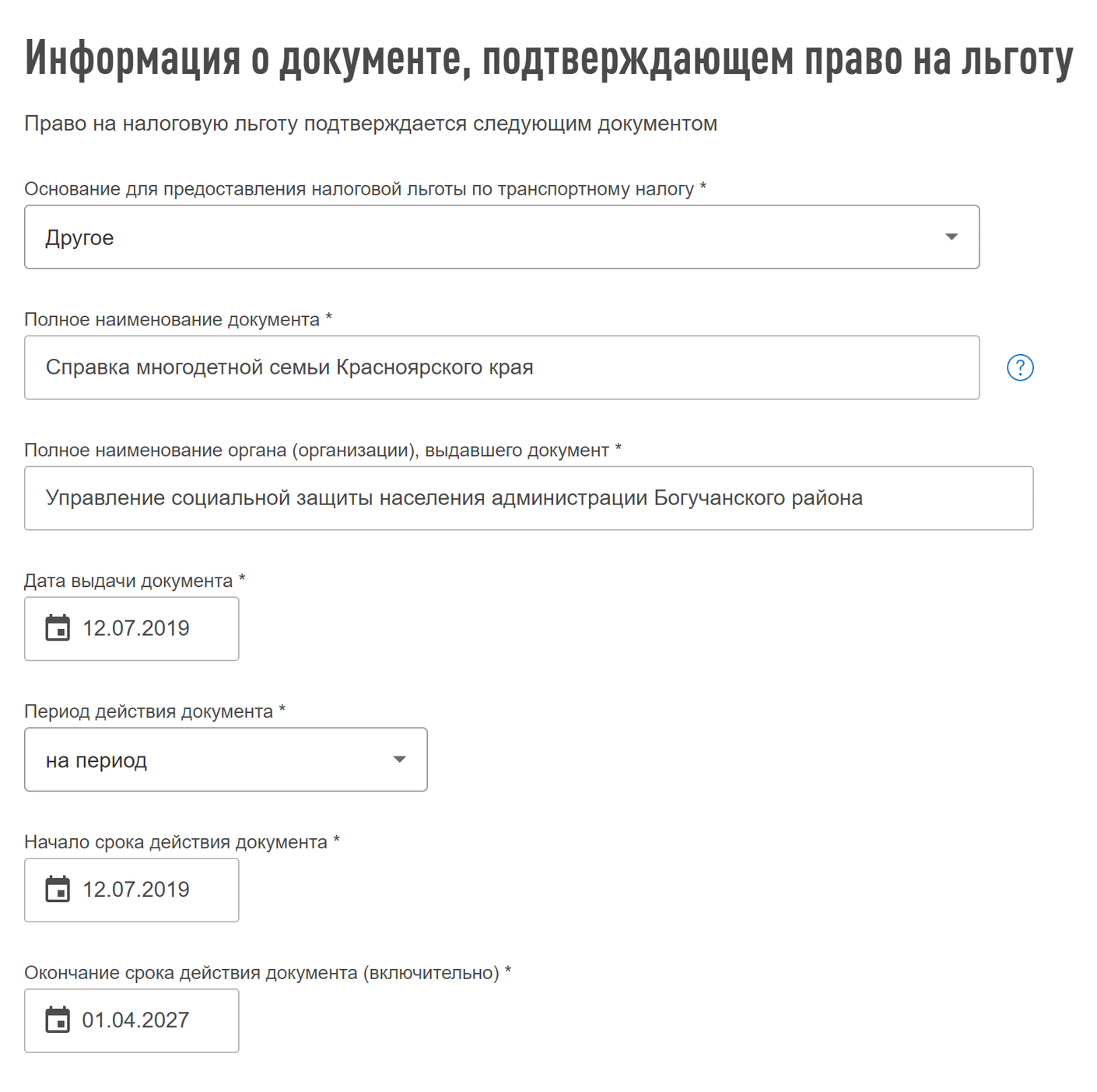

- Заполните информацию о документе, подтверждающем право на льготу. Это справка многодетной семьи.

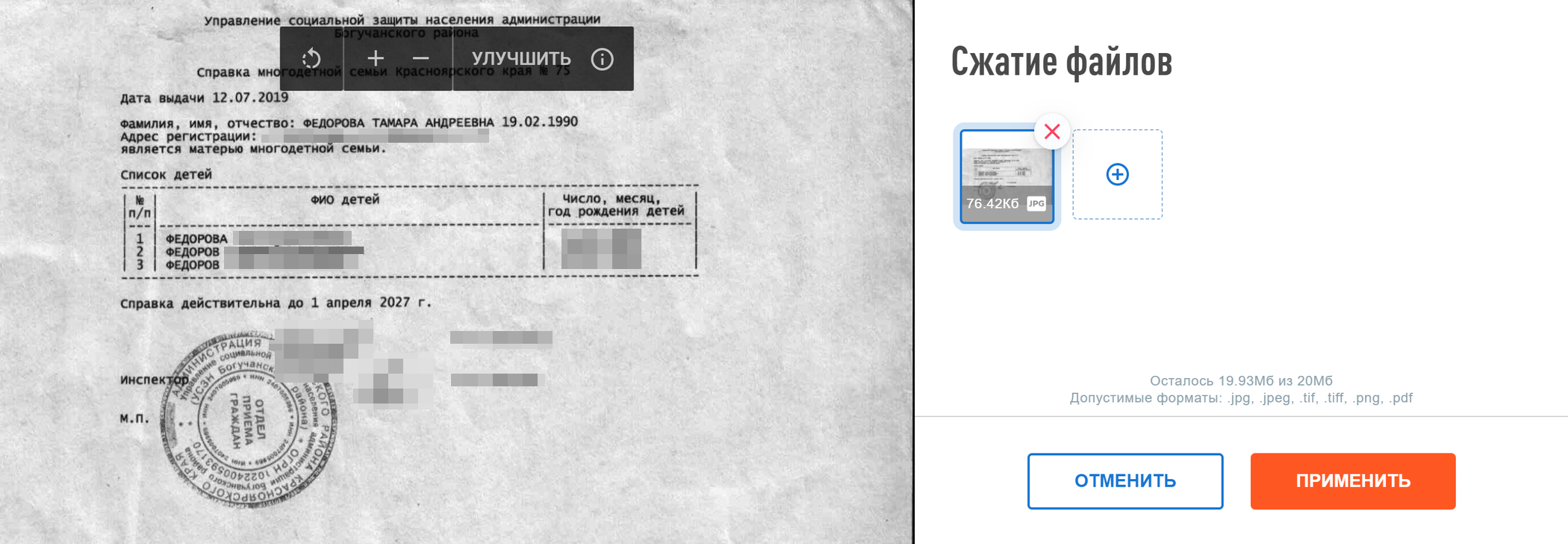

- Отсканируйте и прикрепите документ, подтверждающий статус многодетного родителя. Этот шаг можно пропустить, но тогда подтверждение права на льготу займет больше времени.

- Нажмите кнопку «Проверить и отправить».

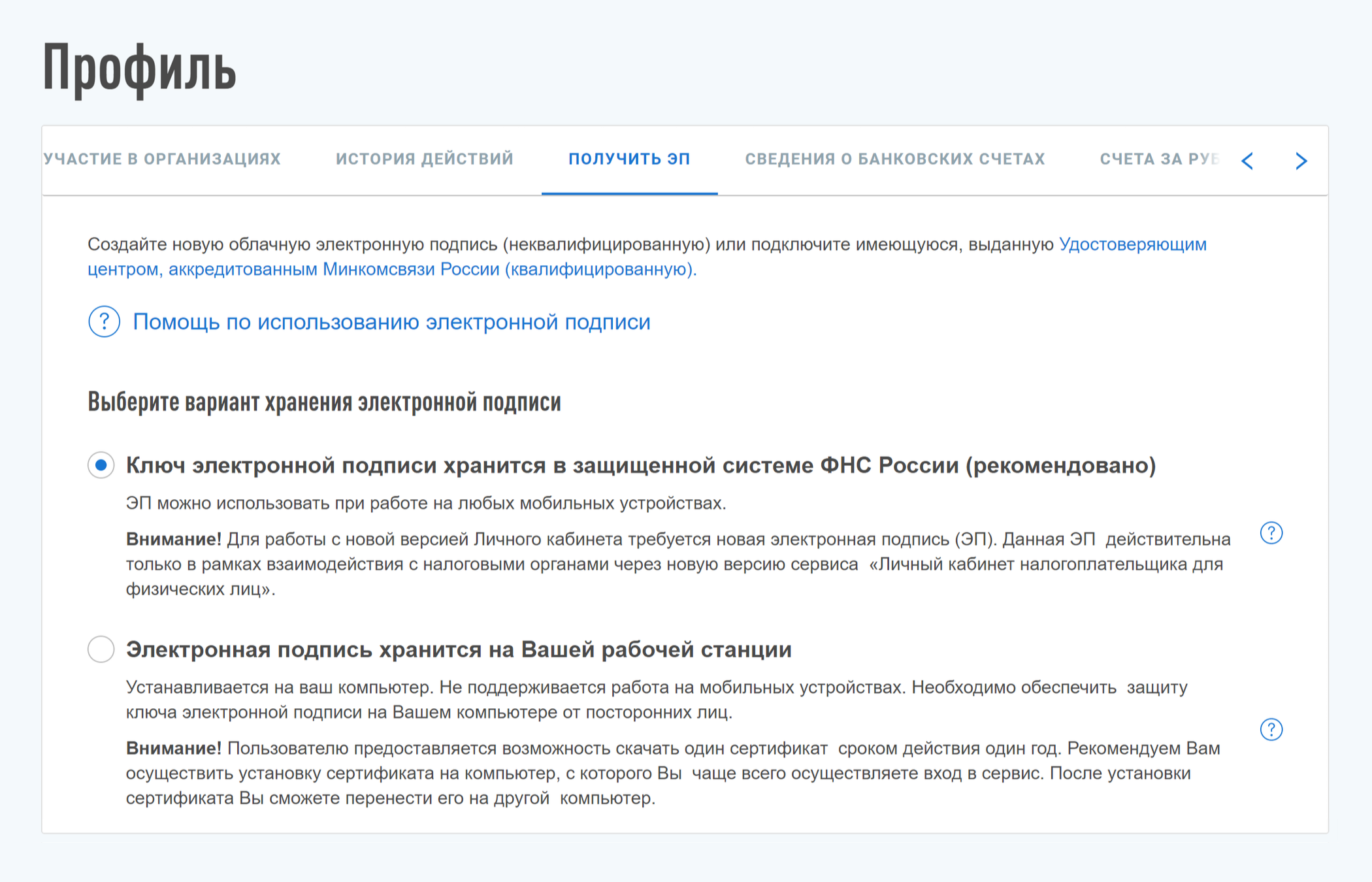

Электронная подпись. Для подтверждения отправки данных нужна облачная электронная подпись. Если у вас ее нет, то система предложит ее создать. Это делается быстро прямо на сайте налоговой.

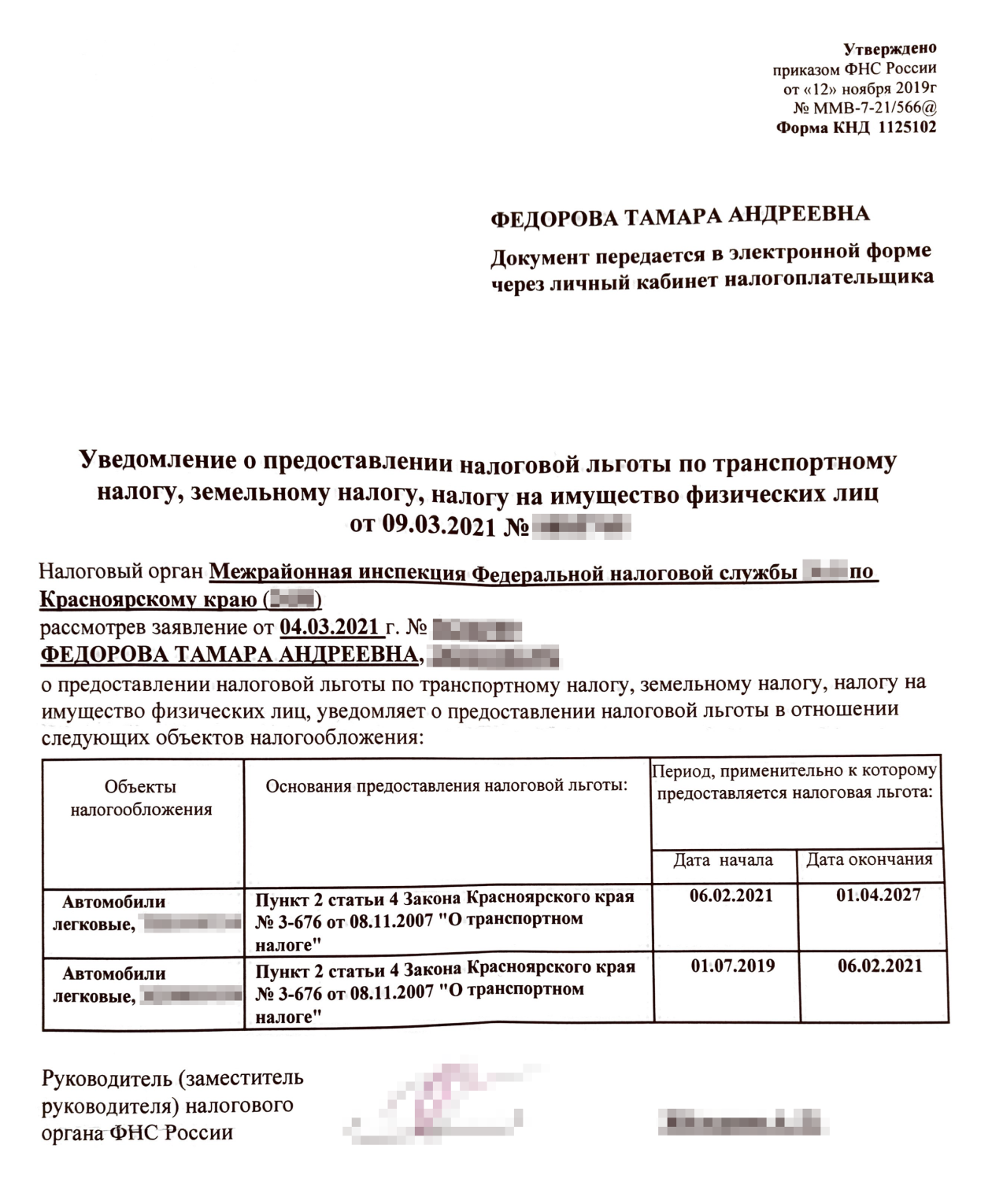

Как узнать решение ФНС

Следить за ходом рассмотрения заявления можно также в личном кабинете налогоплательщика, в разделе «Сообщения». В первые дни после подачи статус заявления будет изменяться несколько раз.

Спустя две недели с момента подачи заявления мне по почте пришло письмо с положительным решением.

Таким образом, за счет льготы я буду сохранять в семейном бюджете 1500 ₽ ежегодно до тех пор, пока старшему ребенку не исполнится 18 лет. Если я продам автомобиль и куплю новый, процедуру оформления придется пройти заново.

Перерасчет транспортного налога производится с момента наступления права на льготу. Если вы являетесь многодетным родителем в течение, например, двух лет и все это время платили транспортный налог на общих основаниях, ИФНС вернет вам излишне уплаченную сумму за весь период, но не более, чем за три года с даты переплаты.

Информацию о возврате излишне уплаченной суммы можно посмотреть в личном кабинете налогоплательщика, в разделе «Мои налоги». Чтобы перечислить средства на карту, потребуется нажать кнопку «Распорядиться» и заполнить заявление. Деньги поступят на счет в течение месяца.

Запомнить

- Условия получения льготы разные в каждом регионе.

- Перед подачей заявления изучите информацию о льготах на сайте ФНС.

- Получите в органах социальной защиты населения документ, подтверждающий ваш статус многодетного родителя.

- Быстрее всего оформить льготу через личный кабинет налогоплательщика.

- При продаже старого автомобиля и приобретении нового льготу придется оформлять заново.

- Налоговая вернет деньги даже за тот период, когда родитель мог воспользоваться льготой, но по каким-то причинам не подавал заявление. Правда, не более, чем за 3 года с даты переплаты.