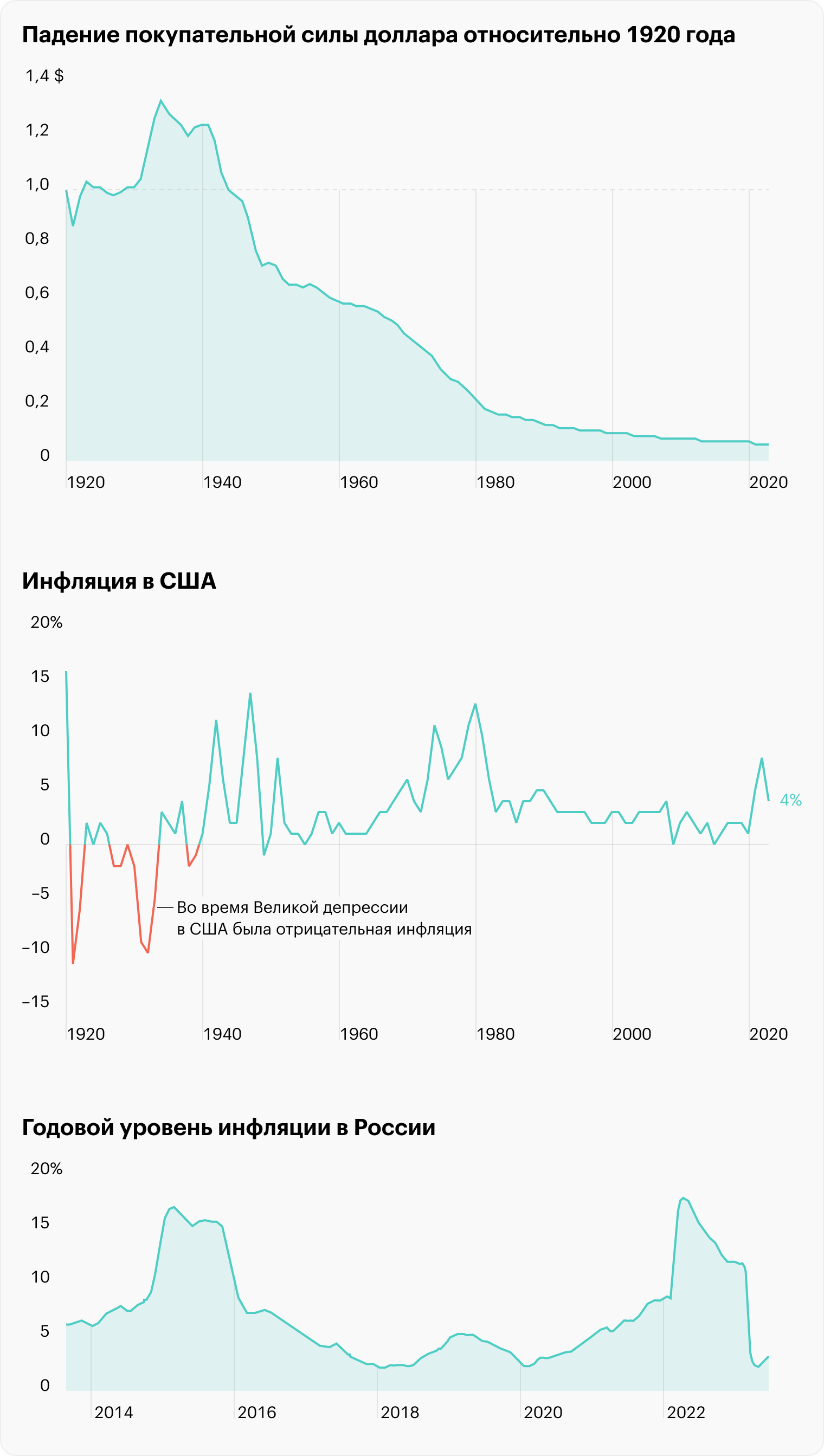

Инфляция — это рост цен на товары, из-за которого падает покупательная способность денег.

Обычно уровень инфляции составляет несколько процентов в год, но по итогам 2022 года во многих странах она двузначная. Так или иначе за много лет она ощутимо обесценивает деньги.

Чтобы капитал год от года прирастал, инвестор должен обеспечить доходность от вложений выше текущего уровня инфляции. Рассмотрим шесть популярных типов инвестиций и сравним их потенциал.

Зачем обгонять инфляцию

Инфляция со временем снижает покупательную способность денег.

- Например, согласно Official Data, 1 $ в 1920 году эквивалентен 14,96 $ в феврале 2023 года. За один и тот же товар сейчас нужно заплатить в 15 раз больше, чем век назад.

- А 1000 ₽ в феврале 2013 года соответствует 1975 ₽ к началу 2023 года. То есть суммарная инфляция за последние 10 лет — 97,5%.

В 2022 году инфляция в России, по официальным данным, составила 11,94%, а за январь 2023 года — 0,84%. Текущий ее уровень в годовом исчислении, то есть за последние 12 месяцев, — 11,76%. Это заметно выше, чем в среднем в последние годы.

Таким образом, чтобы по итогам 2022 года ваш капитал не только не ослаб, но и принес реальный заработок, доходность от рублевых инвестиций должна была превысить 11,92% годовых.

Положить на депозит в банке

В 2011—2021 годы в мировых экономиках наблюдались дефляционные процессы: инфляция снижалась, а в некоторых странах достигла почти нулевых или отрицательных значений. Центральные банки снижали ключевые ставки, поэтому ставки по банковским депозитам также упали.

- Так, в апреле 2011 года максимальная ставка по вкладам 10 крупнейших кредитных организаций составляла 8,3%. В середине июля 2021 года она была заметно ниже — 5,46%. В марте 2022 года ставки выросли: сначала резко взлетели до 20%, но к концу года опустились до 8,177%.

- При этом и тогда, и сейчас банковские ставки едва опережают уровень инфляции. За 10 лет с начала 2012 по конец 2021 года рублевые вклады дали всего 0,23% годовых сверх инфляции, а если взять отдельно 2021 и 2022 годы — инфляция превзошла ставки по депозитам. Что же касается долларовых вкладов, и до 2022 года было сложно на них заработать ввиду низкой доходности — обычно в районе 1% годовых. В 2022 году банкам стало некуда девать долларовую ликвидность, поэтому они снизили ставку еще и стали вводить комиссию за хранение валюты на текущих счетах.

Минимальный риск. Суммы на банковских счетах размером до 1,4 млн рублей, а в некоторых случаях — больше, застрахованы Агентством по страхованию вкладов — АСВ. Это касается счетов в любых банках с лицензией на работу в России.

Получается, что депозиты — одна из самых безопасных форм вложений. Но даже этот вариант не дает абсолютной гарантии сохранения средств в случае форс-мажорной ситуации, например дефолта государства.

В итоге депозиты — это простой и надежный инструмент для вложения 500 000—600 000 ₽. Но, скорее всего, их доходность только покроет инфляцию. То есть вклады позволят сохранить покупательную способность рублевого капитала, но заметно приумножить его не получится.

Купить валюту

Под валютой обычно понимаются иностранные денежные единицы — евро, доллар, йена, франк и т. д. Граждане вправе свободно покупать валюту через уполномоченные организации на территории России, например через банки.

Внимание: из-за геополитической обстановки вложение в валюту «недружественных» стран может повлечь дополнительные инфраструктурные риски. Так, обналичивание валюты сейчас затруднено, а за ее хранение на банковском счете может взиматься комиссия. Также в 2022 году Мосбиржа прекратила торговлю швейцарским франком, иеной и фунтом стерлингов. В то же время появилась возможность покупать новые валюты, например арабский дирхам.

Можно выделить валюты развитых стран и развивающихся. Развивающиеся экономики часто ориентированы на сырьевую и аграрную продукцию и зависят от спроса на нее со стороны развитых стран.

Валюты развивающихся стран исторически обесцениваются быстрее, чем твердые валюты развитых стран, например доллар США. Это называется «девальвация».

Девальвация может происходить, например, если центральные банки развивающихся стран искусственно обесценивают национальную валюту, чтобы за каждый доллар, полученный от экспорта, выручить больше денег в национальной валюте. Так государство компенсирует потери бюджета и поддерживает своих экспортеров.

Например, Китай периодически девальвирует юань в рамках торговой войны, чтобы удешевить экспортируемые товары и обойти ввозные пошлины США.

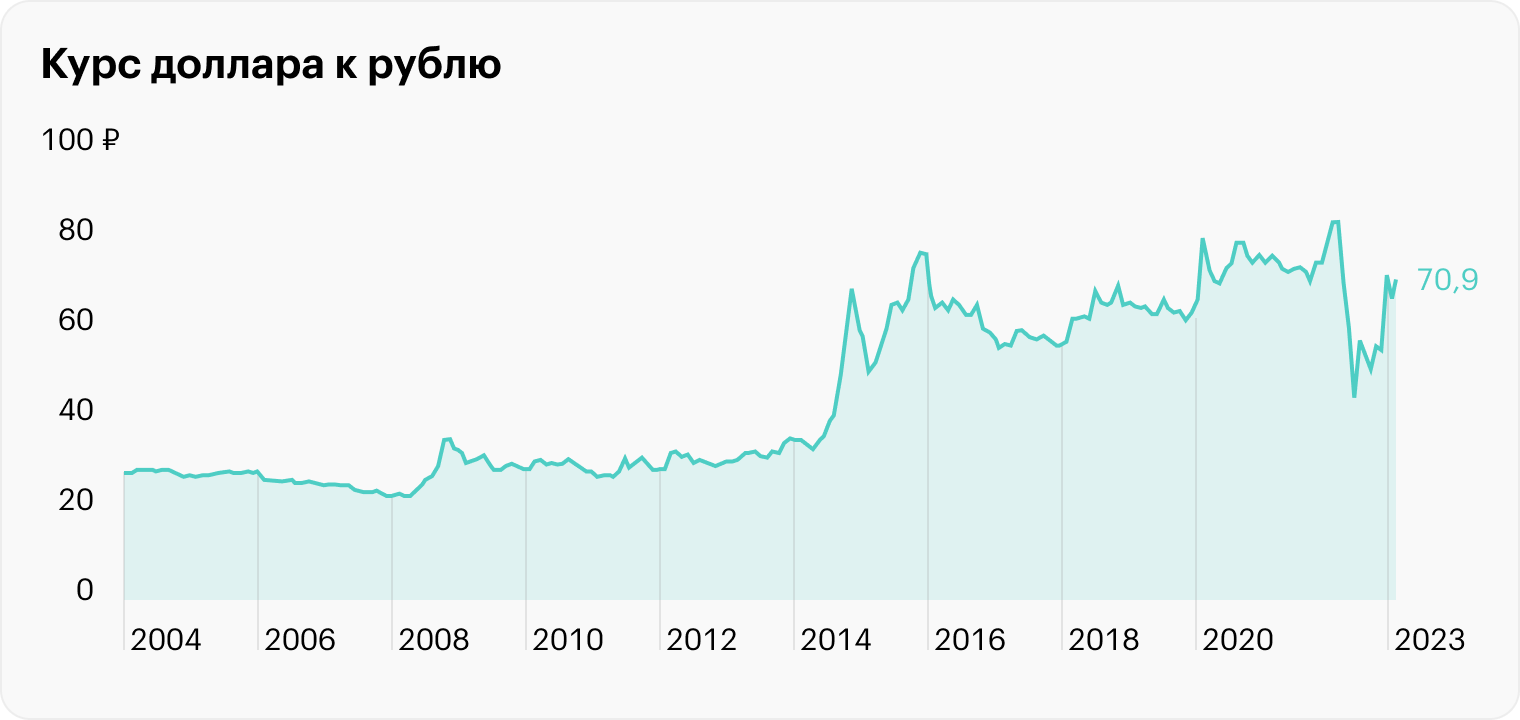

Если смотреть на историческую динамику валютной пары «доллар — рубль», то последний с ноября 2003 года по февраль 2023 года вырос на 154% — с 29,4 до 75 ₽. В отдельные годы рубль сильно падал к доллару, например за 2020 год — на 16%.

Когда рубль обесценивается, импортные товары и местная продукция с импортной составляющей дорожают. Это усиливает инфляцию и негативно сказывается на благосостоянии граждан.

Валюты других развивающихся стран со временем тоже ослабевают к доллару. Например, индекс десяти валют развивающихся стран, который отслеживает J. P. Morgan, с 2011 по 2021 год обесценился по отношению к доллару более чем на 40%.

В 2022 году доллар укрепился не только к валютам развивающихся стран, например на 8,6% к юаню и на 9,6% к индийской рупии, но и к корзине развитых стран. Так, иена и евро ослабли, соответственно, на 14,7% и 6%. Если взять индекс DXY, который противопоставляет доллар США шести твердым валютам, в 2022 году последние ослабли на 8,5%, а если смотреть с начала 2021 года — более чем на 15%.

Получить прибыль после продажи валюты. Учитывая процесс девальвации, инвестиция в твердые валюты может стать удачным вложением. Даже если держать валюту в наличном виде, не вкладывая в ценные бумаги или на депозиты, эффект от девальвации рубля может превысить действие инфляции.

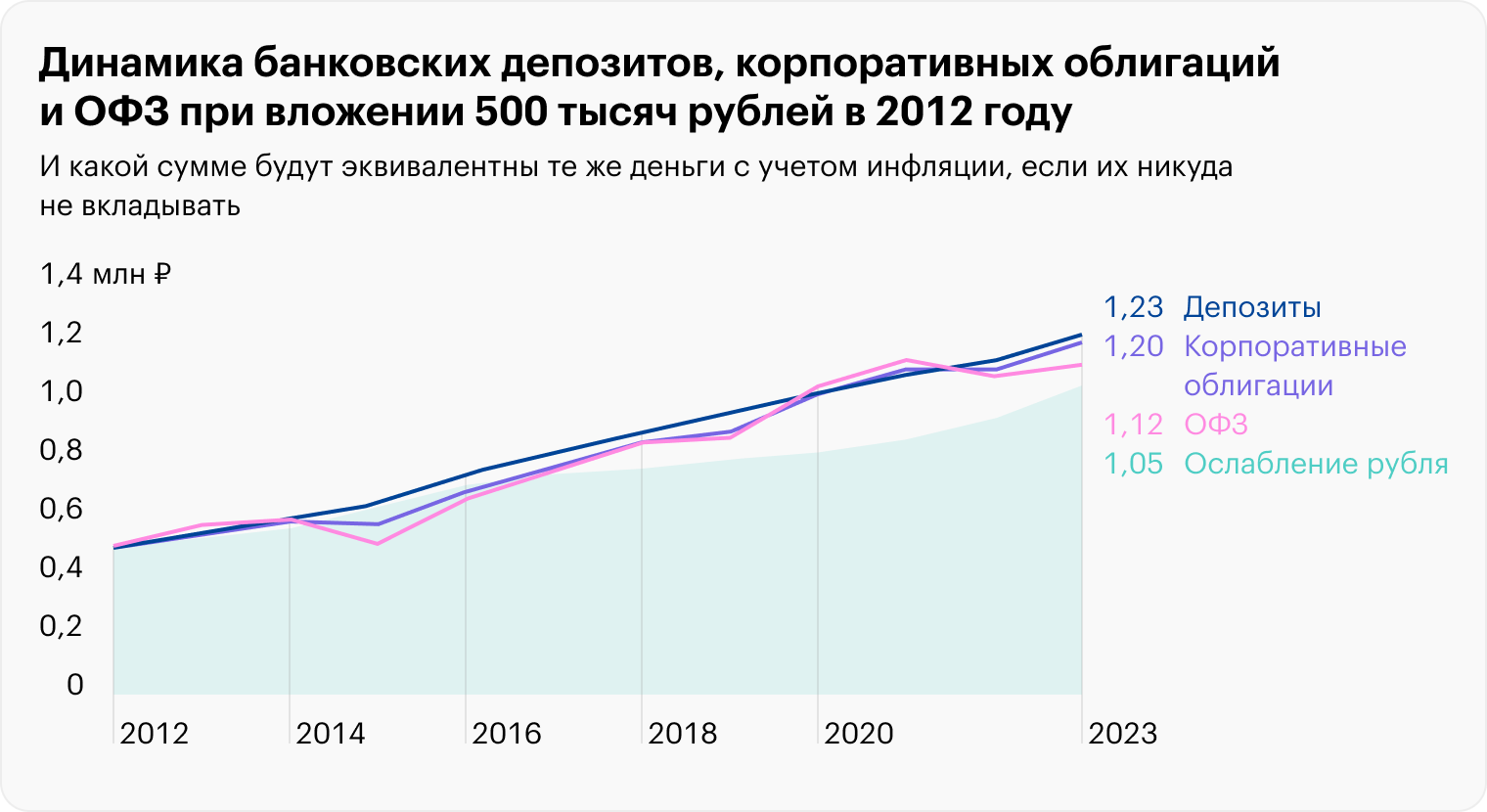

Если бы инвестор вложил в январе 2012 года 500 000 ₽ в доллары, к концу 2022 года его капитал превратился бы в 1 092 330 ₽. Это рост на 118,5%, или 10,8% годовых.

- За это время инфляция в США составила 30,3%, то есть в долларах покупательная способность капитала снизилась. Однако рост курса оказался выше рублевой инфляции, которая с января 2012 по декабрь 2022 равнялась 110,75%.

- Сделав ставку на девальвацию рубля, инвестор не только компенсировал инфляцию, но и заработал сверх того. Держи он просто 500 000 ₽, получил бы убыток — его капитал по покупательной силе составлял бы сейчас 237 270 ₽.

Данный пример показывает, что покупка валюты может стать хорошим вариантом размещения средств и даже принести доход.

С другой стороны, курс рубля и других валют развивающихся стран может укрепляться к доллару, в том числе довольно долго. Это надо учитывать. В очень долгосрочной перспективе изменение курсов валют, например курса доллара в рублях, скорее всего, окажется равным разнице в инфляции между двумя странами или разнице в процентных ставках между этими странами.

Многое зависит от выбранного интервала времени, и валюта вполне может отстать от инфляции. Так, если рассматривать период с 2000 по 2021 год, однократное вложение в доллары в начале периода привело бы к тому, что инвестор отстал бы от российской инфляции.

Чтобы увеличить отдачу от капитала, стоит рассмотреть вложение валюты в биржевые инструменты: так деньги будут «работать». Например, можно покупать иностранные акции или облигации в юанях. О ценных бумагах расскажем дальше.

При купле-продаже валюты стоит иметь в виду, что банк или брокер не отчитывается по таким операциям перед налоговой — обязанность декларировать прибыль от спекуляций с валютой лежит на инвесторе. Также возможны дополнительные комиссии за покупку валюты «недружественных» стран.

Купить ценные бумаги — облигации и акции

Вложение в ценные бумаги — один из самых распространенных способов увеличить капитал. Облигации, или долговые ценные бумаги, помогают защитить капитал. Акции более рискованны, но их доходность в долгосрочной перспективе обычно превышает доходность вкладов, облигаций и уровень инфляции.

Облигации. Это ценные бумаги, которые выпускают органы власти или компании, чтобы привлечь заемные средства. Чем выше кредитный рейтинг эмитента, тем надежнее облигации — меньше вероятность того, что долг не вернут.

Самыми надежными считаются государственные облигации — ОФЗ, или облигации федерального займа. Ведь вероятность того, что государство не сможет погасить свои долги в национальной валюте, ниже, чем то, что с долгами не справится какая-то компания. ОФЗ можно считать даже более надежными, чем банковские депозиты.

Корпоративные облигации обычно доходнее облигаций органов власти. Это связано с более высоким риском.

Среди корпоративных бумаг выделяют отдельную категорию высокодоходных облигаций — их обычно выпускают небольшие компании. Такие бумаги рискованнее, чем облигации крупных эмитентов, а повышенная доходность — награда за повышенный риск потерять деньги.

Инвестор обычно заранее знает, сколько денег он получит от облигаций в виде купонов (процентных выплат) и когда. Если держать облигации до погашения, можно точно рассчитать простую доходность к погашению и примерно узнать эффективную — с учетом реинвестирования купонов и амортизационных выплат. Но бывают и долговые бумаги с купоном, размер которых заранее неизвестен. Их доходность прогнозировать сложнее.

Облигации меньше колеблются в цене, чем акции. Поэтому они хорошо подходят тем, кто боится просадок, а также инвестирует на короткий срок — менее 3—5 лет.

Также надо помнить, что длинные облигации с фиксированным купоном могут стать опасным вложением. При росте процентных ставок они будут дешеветь сильнее, чем короткие облигации, из-за большей дюрации. При падении ставок они, напротив, будут сильнее дорожать — это плюс.

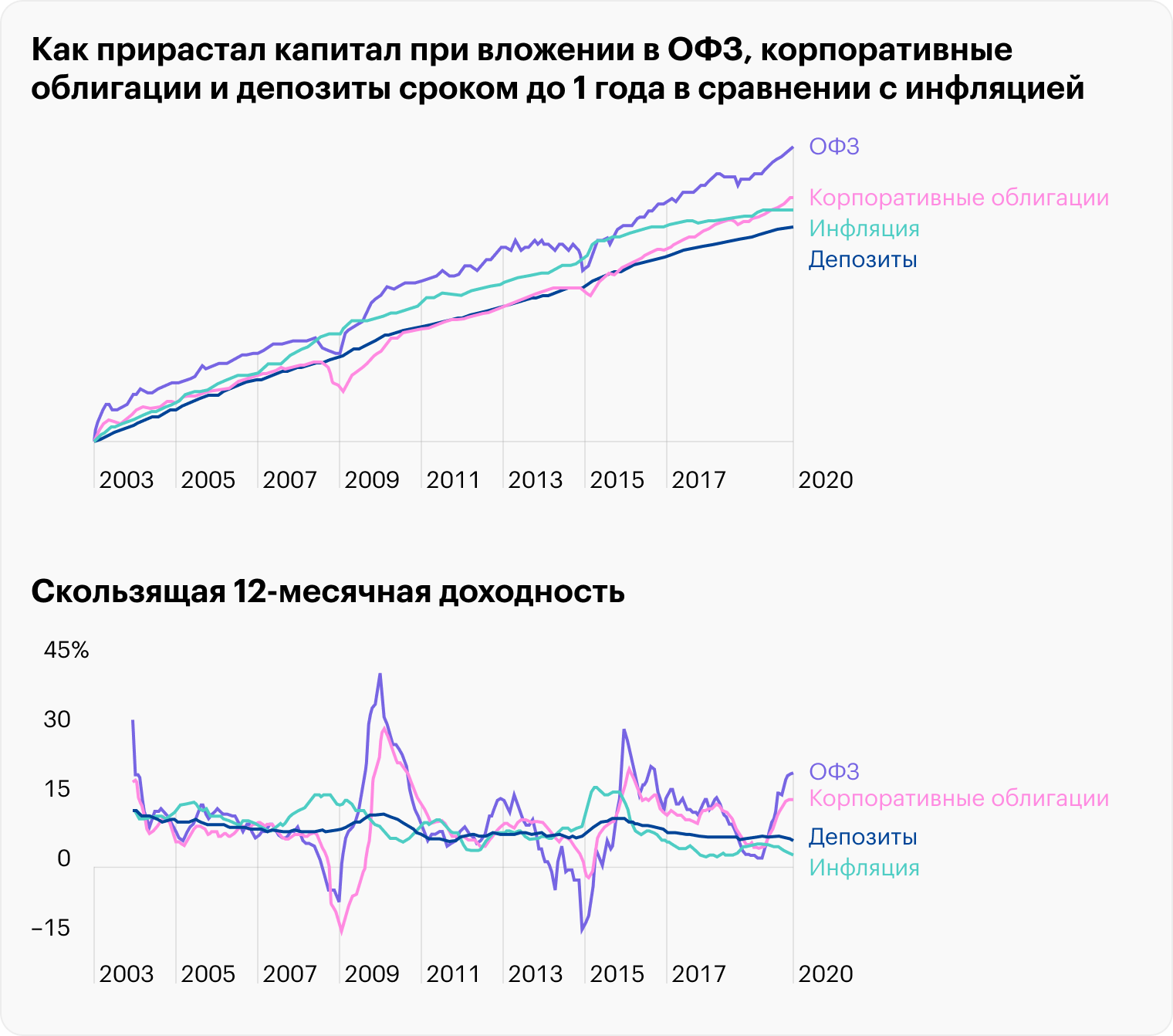

Доходность облигаций. Если бы инвестор вложил 500 000 ₽ в российские облигации в начале 2012 года, то его капитал вырос бы к концу 2022 года примерно в 2,2 раза. Итоговый результат портфеля из ОФЗ и корпоративных облигаций примерно одинаковый — 1 122 094 ₽ и 1 203 387 ₽.

Годовая доходность облигаций составила 7,63% и 8,31% соответственно. Если посчитать реальную доходность облигаций, то есть за вычетом инфляции, она составила 0,62% и 1,3% годовых соответственно.

Акции. Покупая акции, вы делаете вложение в работающий бизнес и становитесь его миноритарным совладельцем. В случае если компания распределяет часть прибыли в виде дивидендов, вы, как акционер, получаете свою долю.

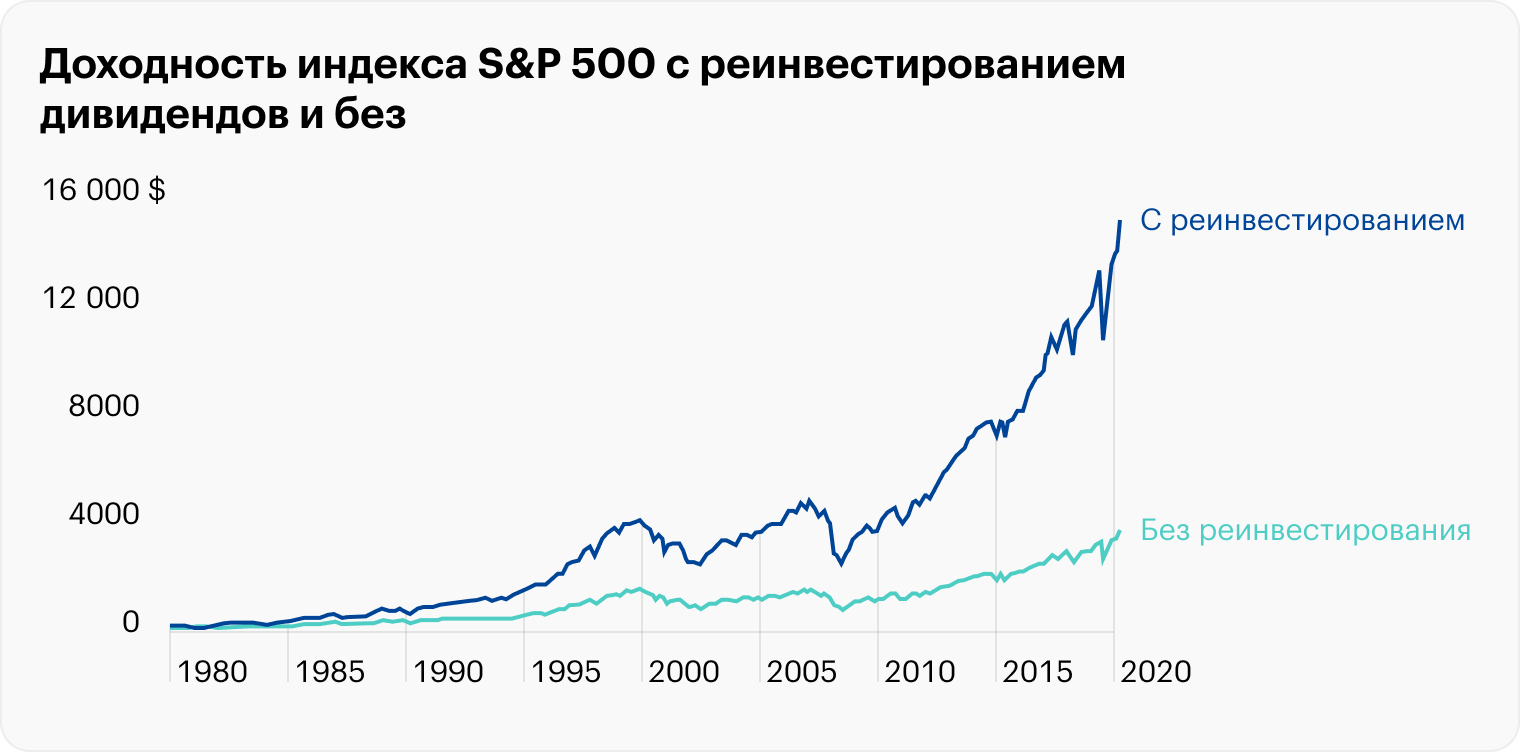

Инвестор может получать выгоду как от роста цены акций, то есть продавать их дороже, чем купил, так и от дивидендных поступлений. Если реинвестировать дивиденды, это ускорит рост портфеля благодаря эффекту сложного процента.

Акции подразделяются на разные категории — по размеру капитализации компании, отраслям и секторам, странам. В инвестиционный портфель разумно включать акции разных типов, чтобы не зависеть от ситуации в одной отрасли или одной стране.

Различают циклические и защитные бумаги. Первые представляют компании, чьи операционные потоки зависят от общего состояния экономики. Вторые показывают ровную выручку на протяжении всего бизнес-цикла. Например, это коммунальные предприятия или телекоммуникационные компании — ведь люди не перестают пользоваться электричеством и мобильной связью даже в кризис.

Выделяют такие категории акций, как растущие и дивидендные. Растущие компании — это чаще всего технологический бизнес, который находится в стадии расширения. Большую часть выручки такие компании направляют на исследования, совершенствование продукции и экспансию рынков.

Дивидендные бумаги чаще всего представляют устоявшийся бизнес, давно занявший свою нишу. У таких компаний нет потенциала взрывного роста, но есть стабильная выручка, часть которой направляется на дивидендные выплаты. Яркий пример: компания Coca-Cola, которая стабильно выплачивает дивиденды с 1964 года, год от года увеличивая размер выплат. Многие дивидендные компании ведут бизнес в защитных секторах.

Создавая портфель акций, стоит учитывать все перечисленные аспекты, понимать бизнес-модель растущих и дивидендных компаний. Еще надо помнить, что вложения в акции лучше делать хотя бы на несколько лет. Ведь при коротком сроке инвестирования из-за высокой волатильности акций велика вероятность, что ваш капитал временно уйдет в просадку — и чтобы обналичить деньги, придется продавать активы задешево. Поэтому при коротком горизонте инвестирования лучше выбирать облигации и депозиты.

Также не стоит выделять на одну акцию долю, превышающую 5% от портфеля. Иначе вы будете сильно зависеть от динамики акций одной компании. Еще лучше инвестировать в акции через биржевые фонды — о них чуть ниже.

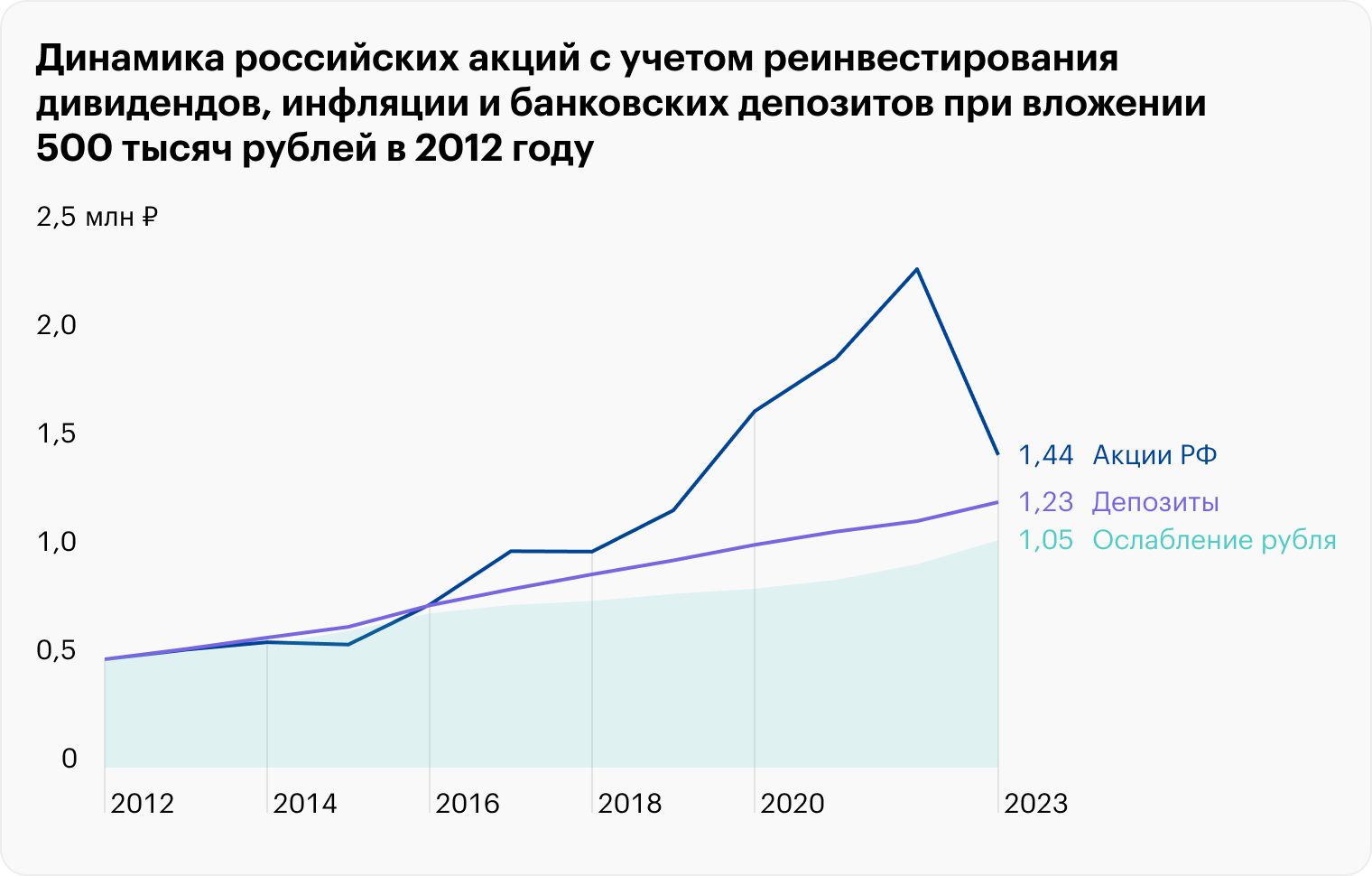

Доходность акций. Если бы инвестор в 2012 году вложил 500 000 ₽ в российские акции, то с учетом реинвестирования дивидендов его капитал за десять лет вырос бы в 4,59 раза — до 2 294 041 ₽ к концу 2021. Для сравнения: вклады за тот же период увеличили бы капитал до 962 740 ₽.

Годовая доходность российских акций составила 16,46% без учета инфляции. Реальная же доходность российских акций, то есть за вычетом инфляции, — 9,32% годовых.

В 2022 году из-за геополитических потрясений произошла сильная коррекция: индекс Мосбиржи просел на 37,26%. Но даже с учетом этого капитал инвестора в конце 2022 года составил бы 1 439 327 ₽. То есть доходность 10,09% в год без учета инфляции и 3,08% — реальная доходность.

С учетом того, что акции — волатильный инструмент, а кризисы исторически носят временный характер, в новом цикле экономического роста показатели акций, скорее всего, восстановятся.

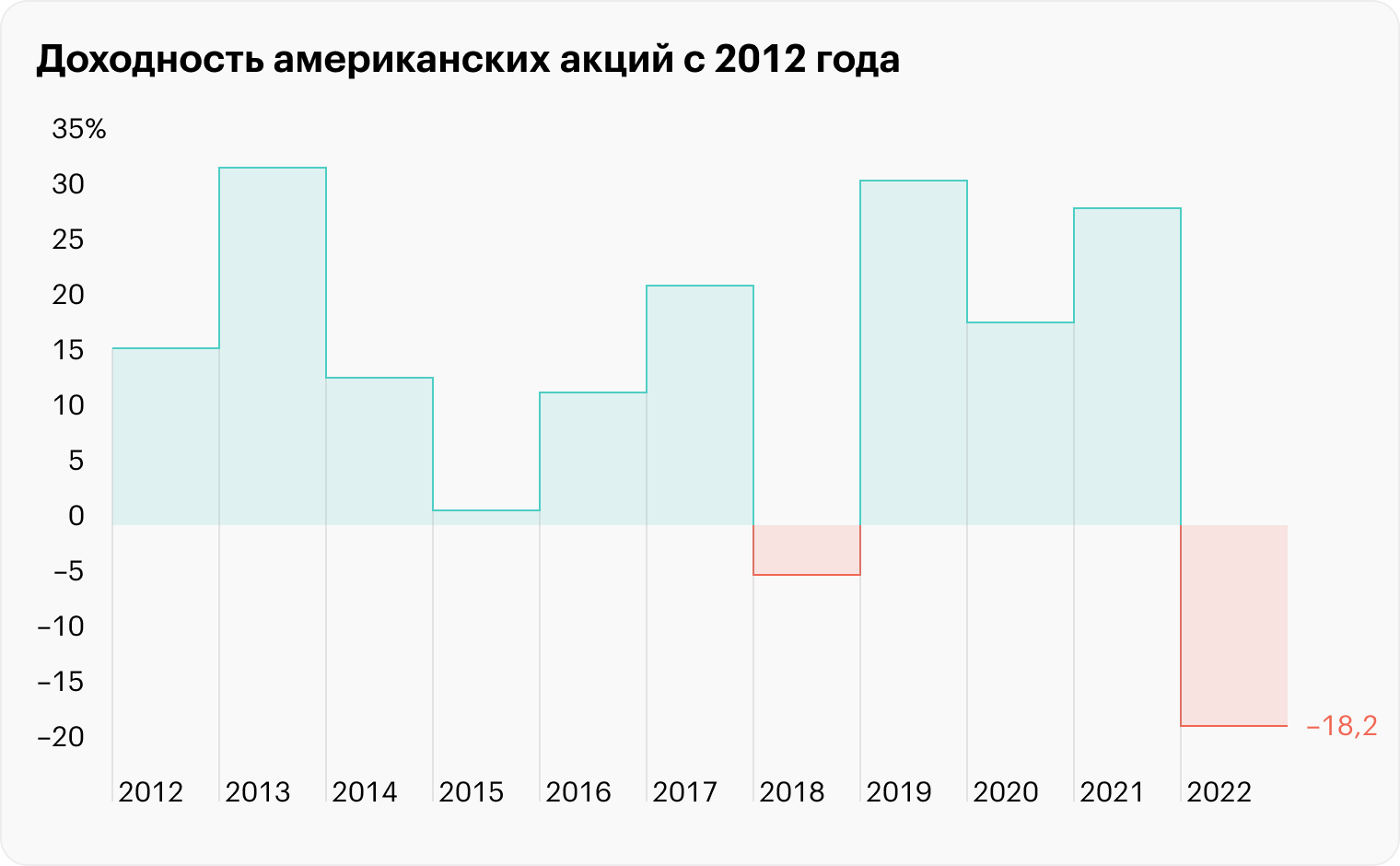

Если рассмотреть вложение в американские акции, то мы получили бы феноменальный результат — как за счет девальвации рубля, так и за счет роста самого индекса S&P 500, в котором представлены акции 500 крупнейших компаний с американских бирж.

Если бы инвестор вложил 500 000 ₽ в акции США в начале 2012 года, то к концу 2021 года его капитал с учетом реинвестирования дивидендов вырос бы до 5 073 421 ₽. За десять лет капитал вырос более чем в десять раз. И даже с учетом коррекции рынка на 24,11% в 2022 году, результат все равно был бы внушительным — 3 850 102 ₽. Это означает доходность 20,39% годовых без учета инфляции или 13,32% — без нее.

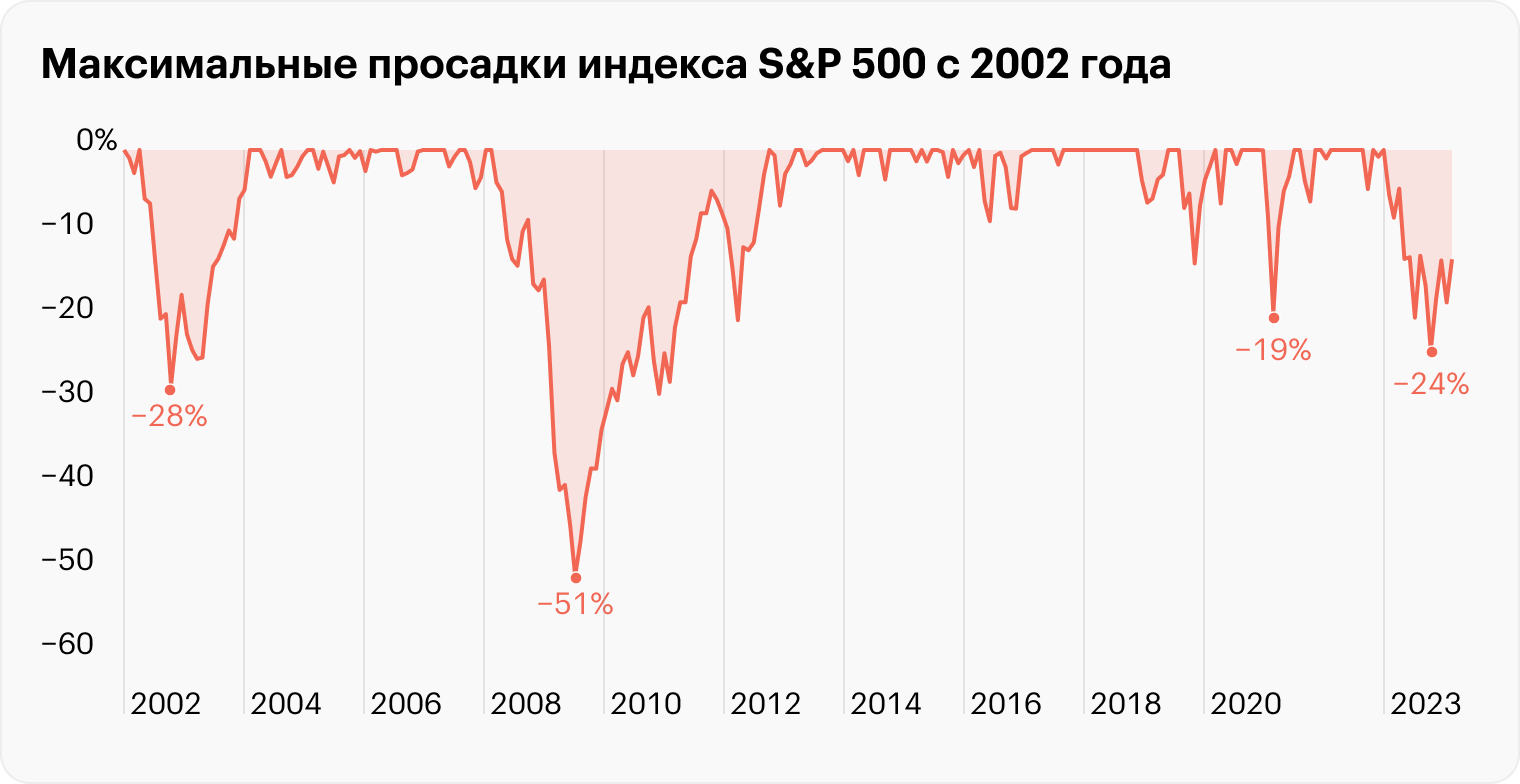

Важно помнить: прошлая доходность акций не гарантирует, что в будущем получится такой же хороший результат. Акции — это рискованный вид активов, и их цена может не только расти, но и падать.

Например, весной 2020 года американский рынок акций за месяц упал примерно на 30%, а в 2008 году падение с предыдущего максимума было около 50%.

Фонды. Биржевые фонды — это набор активов, долю в котором можно купить и продать на бирже. Фонд может состоять из облигаций, акций, драгоценных металлов или смеси таких активов. То есть это не отдельный вид активов, а упаковка для активов.

Например, фонд SBSP, торгующийся на Московской бирже, представляет набор из 500 крупнейших американских компаний. Покупая одну акцию — пай — данного фонда, вы разом делаете вложение во все эти компании.

Главный плюс фондов — это диверсификация: в фонде много акций или облигаций, что снижает риск. Еще в фонд можно инвестировать с небольшой суммой.

Из минусов можно отметить годовую комиссию, которую фонд взимает за управление. Эти расходы постепенно списываются из активов фонда и уже учтены в биржевой цене паев фонда — отдельно платить их не нужно.

- Так, стоимость одной акции упомянутого SBSP составляет порядка 1720 ₽, или 23,2 $. При такой малой сумме инвестор получает возможность вложиться в несколько сотен иностранных компаний — это плюс. Расходы ETF — 1,02% в год.

Большинство фондов, представленных на Московской бирже, не выплачивают дивиденды. Купоны от облигаций и дивиденды от акций, которые поступают в фонд, используются для покупки дополнительных активов, отчего цена доли в фонде растет.

Внимание: с фондами, которые содержат иностранные активы, также учитывайте инфраструктурные и курсовые риски. Так, в 2022 году по многим фондам остановили торги, а несколько от FinEx даже обнулились.

Открыть ИИС и получить вычет

ИИС — это не отдельный вид активов, а способ инвестировать в ценные бумаги. Это специальный брокерский счет или счет доверительного управления, с помощью которого налоговые резиденты России могут экономить на налогах, получая налоговые вычеты.

Важное ограничение по ИИС: чтобы вывести деньги, надо закрыть счет. Но если закрыть его менее чем через три года с даты открытия, потеряется право на налоговые вычеты по этому счету. Поэтому ИИС лучше использовать, если в ближайшие три года вам не понадобятся деньги, которые вы собираетесь туда внести.

Еще одно ограничение: одновременно можно иметь только один такой счет. Если их будет два и больше одновременно, вычета не будет ни по одному.

Вносить на ИИС можно не более 1 млн рублей в год. На счет можно заводить только рубли, при этом через ИИС можно покупать в том числе валюту и ценные бумаги иностранных эмитентов.

ИИС может быть с самостоятельным управлением и доверительным. Первый открывается через брокера, и вы сами решаете, какие активы и когда купить и продать на бирже.

Доступны облигации, акции российских и иностранных компаний, фонды, иностранная валюта. Второй открывается в управляющей компании, и ее специалисты все делают за вас за комиссию, вы лишь выбираете стратегию из предложенных.

Вычет по ИИС. Если инвестировать через ИИС, можно получить один из двух типов вычета.

Вычет типа А — на взносы. Можно вернуть 13% от вложенных на ИИС денег, но не больше 52 000 ₽ за год и не больше суммы НДФЛ, уплаченного за тот же календарный год.

Чтобы получить вычет по максимуму, надо за год внести на ИИС 400 000 ₽ или больше и при этом за год уплатить НДФЛ не менее 52 000 ₽. Если внесете меньше денег или у вас было уплачено меньше НДФЛ, налоговая вернет вам меньше денег.

Если хотите получать такой вычет каждый год, надо каждый год пополнять ИИС и при этом иметь НДФЛ, доступный для возврата. Возврат налога — хорошая прибавка к доходности инвестиций.

Вычет типа Б — на доход. Он позволяет освободить от налогов доход, полученный на ИИС. Если вы продадите ценные бумаги дороже, чем купили, то можно будет не платить налог с полученного дохода. Также этот вычет позволяет не платить налог с купонов облигаций. А вот налога с дивидендов не избежать.

Вычет типа Б можно получить, когда вы закрываете ИИС. При этом должно пройти не меньше трех лет с даты открытия ИИС. Если вы хоть раз по этому ИИС использовали вычет типа А, вычет типа Б к этому ИИС не применить, и наоборот.

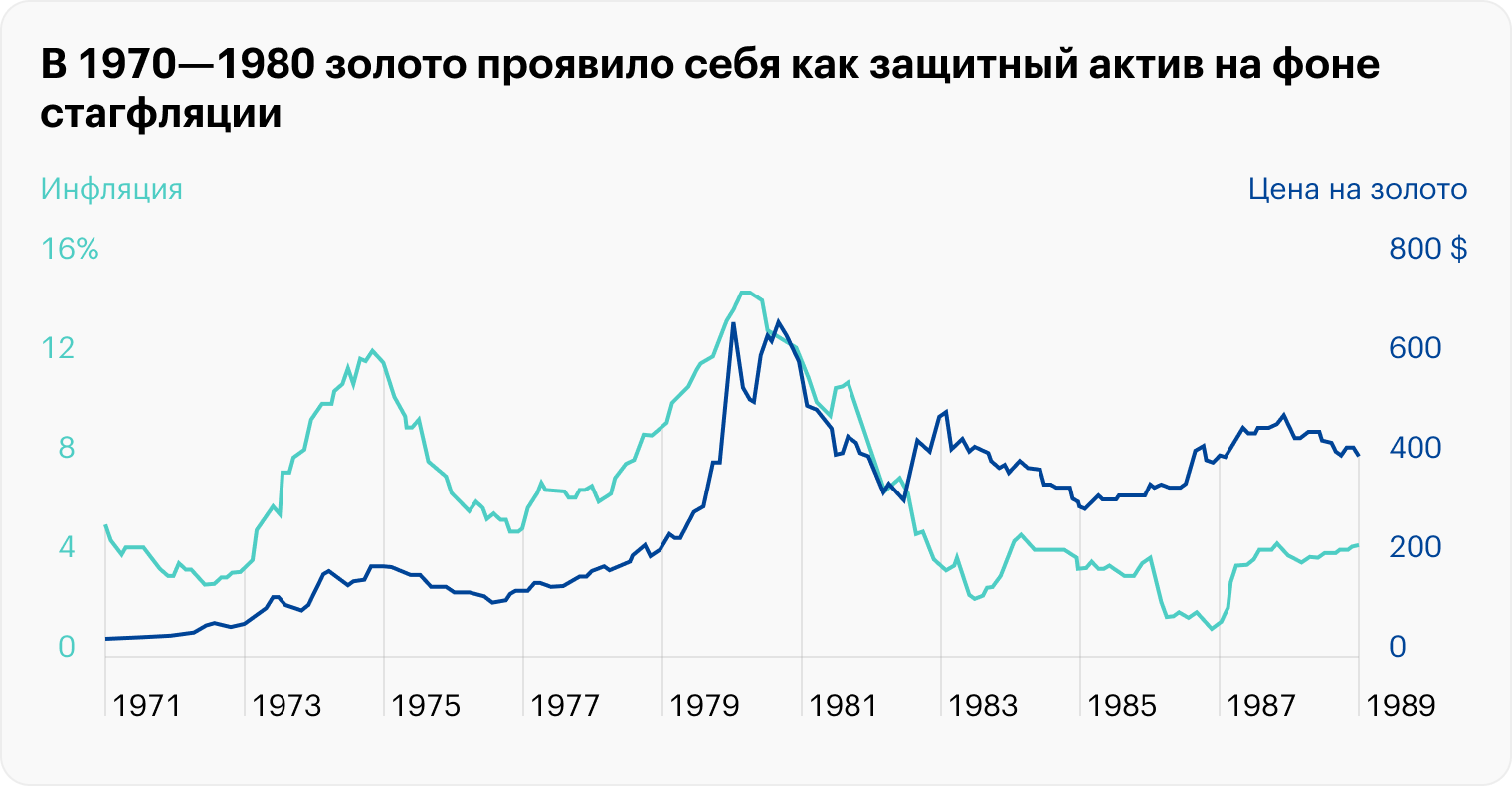

Вложить в драгоценные металлы

Инвестировать в золото и серебро можно как в материальном виде — покупая украшения, монеты и слитки, так и с помощью банковских и биржевых инструментов. Например, биржевой фонд FXGD отслеживает цену золота.

Преимущество материального золота в том, что оно не зависит от финансовой системы. Но нематериальное золото удобнее: нет проблем с ликвидностью и хранением.

Один из минусов покупки драгоценных металлов — то, что они не дают пассивного дохода. И если цена металла упала, инвестор может находиться продолжительное время в просадке, не получая купонов или дивидендов. Все это время его капитал будет «заморожен».

Нивелировать данный минус можно, покупая акции компаний-золотодобытчиков, например «Полюс» или «Полиметалл». Их котировки обычно коррелируют с ценой на золото и серебро. Так инвестор вкладывает в драгоценные металлы опосредованно, при этом получая доход посредством дивидендов. Правда, добавляется риск компаний: вдруг у бизнеса возникнут проблемы.

Плюс в том, что драгоценные металлы имеют слабую взаимосвязь с акциями и облигациями. А значит, их добавление в инвестиционный портфель может снизить его волатильность и улучшить отношение доходности к риску.

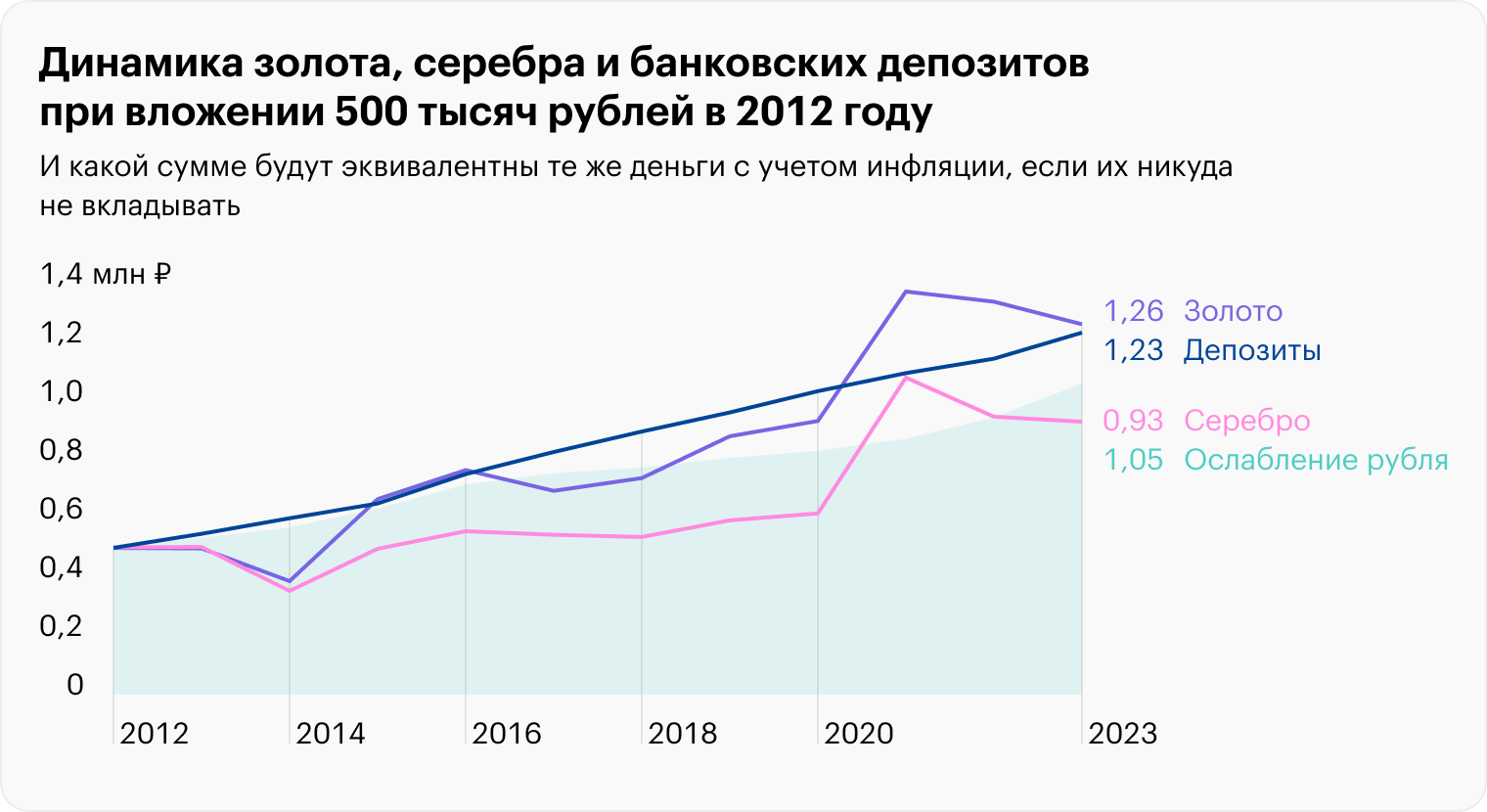

Доходность от инвестиций в драгметаллы. При вложении 500 000 ₽ в 2012 году к концу 2022 года результат портфеля из золота составил бы 1 257 282 ₽, из серебра — 928 170 ₽. Это 8,74% и 5,78% годовых соответственно, или 1,73% и −1,3% годовых с поправкой на инфляцию. Золото оказалось лучше вкладов и облигаций, а вот серебро отстало от них и от темпов инфляции. Если не брать в расчет 2022 год, реальная доходность золота и серебра была бы 3,55% и 0,04%. Это подтверждает тезис, что на короткой дистанции рисковые инструменты могут легко дать убыток, поэтому они лучше подходят для долгосрочного вложения.

Доходность золота в последнем десятилетии была сопоставима с ростом российских акций, а серебро показало себя по доходности чуть хуже облигаций.

Золото и серебро довольно волатильны. Их цена может сильно колебаться, в том числе годами падать. Будущую цену золота никто не знает.

В долгосрочной перспективе доходность драгоценных металлов будет примерно на уровне инфляции или немного выше. Инвестировать только в драгоценные металлы вряд ли разумно.

Открыть бизнес по франшизе

Открыть бизнес — это один из самых сложных и рискованных способов увеличить капитал, но в случае успеха можно получить отличный результат — лучше, чем от ценных бумаг и тем более вкладов.

Запускать бизнес совсем с нуля тяжело, особенно если нет опыта. Поэтому существуют варианты инвестировать в бизнес, не принимая в его создании активного участия. И получить выгоду как за счет части прибыли бизнеса, так и за счет его перепродажи.

Например, так работает венчурное инвестирование — вложение в инновационные стартапы. По данным Российской венчурной компании, в общемировой практике вложение в венчурные проекты приносит в среднем от 20 до 35% годовых.

Другой вариант запуска бизнеса с меньшими усилиями — запуск предприятия на основе франшизы.

Франшиза — это возможность для предпринимателя открыть бизнес, используя чужую бизнес-модель и бренд. Ему не нужно продумывать все с нуля — он сразу получает рабочую бизнес-модель, сеть поставщиков и лояльную базу клиентов. Таким образом, например, можно открыть «свои» рестораны «Сабвей» или «Бургер-кинг».

Для франчайзера — владельца сети — это возможность быстро и без капитальных затрат открыть десятки и сотни точек под своим брендом в разных городах и странах.

Стоимость франшизы, или паушальный взнос, обычно варьируется от нескольких сотен тысяч рублей до многих миллионов. В эту стоимость может входить первоначальная закупка и поставка сырья и помощь с запуском всех бизнес-процессов. Некоторые компании предлагают рассрочку на свою франшизу на несколько лет, таким образом бизнес можно начать с меньшим капиталом — с 25—50% от стоимости франшизы.

Помимо первоначального взноса предприниматель платит собственнику франшизы роялти — обычно ежемесячно, но может быть поквартально или раз в год. Это плата собственнику за пользование его торговой маркой. Роялти могут исчисляться как процент от выручки, чистой прибыли или в виде фиксированных выплат.

Все условия франшизы прописываются в договоре. И все это необходимо детально просчитать в своем бизнес-плане перед тем, как подписывать договор с франчайзером.

Получать ежемесячный доход. Как и обычный бизнес, открытое по франшизе предприятие начнет приносить какую-то прибыль. Как правило, срок окупаемости вложенных по такой схеме средств составляет 1—2 года. Иными словами, через этот срок прибыль от деятельности бизнеса вернет вам вложенные в него средства.

Но все риски несете вы сами. Если, например, в стране объявляют локдаун в связи с пандемией коронавируса и ресторан нужно закрыть — это повлечет убытки.

Кроме того, несмотря на то что предприниматель действует по уже готовой модели, данный вид инвестиций требует от него полноценного участия и времени. В отличие от вложения в компанию через покупку акций, данный вид вложения не может считаться пассивной формой инвестиций.

Риск при этом выше, чем при инвестициях в акции. Готовая бизнес-модель и известный бренд не гарантируют успех.

Список доступных бизнесов можно смотреть на сайтах-агрегаторах франшиз, например, подыскать предприятия стоимостью до 1 млн рублей.

Доходность бизнеса и срок его окупаемости зависит от каждого конкретного случая. Например, чтобы открыть зоомагазин, понадобится вложить от 350 000 ₽. Ожидаемая месячная прибыль при этом от 147 000 до 305 000 ₽. А значит, теоретически, срок окупаемости предприятия — от трех месяцев. Более детальную финансовую модель франчайзер отправляет по запросу.

Приведу пример, когда в 2014 году в Кирове открыли по франшизе сеть кофе-баров.

Сколько стоило открыть кофе-бар в Кирове в 2014 году

| Паушальный взнос | 150 000 ₽ |

| Оборудование | 120 000 ₽ |

| Зарплата бариста (на двоих) | 40 000 ₽ |

| Стойка | 30 000 ₽ |

| Аренда помещения в месяц | 27 000 ₽ |

| Реклама в социальных сетях | 5000 ₽ |

| Роялти в месяц | 4,5% |

| Ежемесячная прибыль всех точек сегодня | 1 500 000 ₽ |

| Время окупаемости | 5 месяцев |

Сколько стоило открыть кофе-бар в Кирове в 2014 году

| Паушальный взнос | 150 000 ₽ |

| Оборудование | 120 000 ₽ |

| Зарплата бариста (на двоих) | 40 000 ₽ |

| Стойка | 30 000 ₽ |

| Аренда помещения в месяц | 27 000 ₽ |

| Реклама в социальных сетях | 5000 ₽ |

| Роялти в месяц | 4,5% |

| Ежемесячная прибыль всех точек сегодня | 1 500 000 ₽ |

| Время окупаемости | 5 месяцев |

Приведенные расценки актуальны на 2014 год. Чтобы запустить аналогичное предприятие, в 2023 году, понадобится в 2,5—3 раза больший бюджет. Так, паушальный взнос на открытие кофе-киоска составляет от 350 000 ₽, а вложения в открытие точки — от 630 000 ₽.

Т-Бизнес и «Авито» посчитали, сколько нужно для старта бизнеса по разным моделям: делать все самому плюс аутсорс, делегировать все или же купить готовый бизнес. Хотя открытие бизнеса по франшизе отдельно не рассматривалось, статья пригодится и тем, кто интересуется франшизами.

Запомнить

- Считая доходность инвестиций, нужно обязательно учитывать инфляцию. Только доходность сверх инфляции позволяет по-настоящему увеличивать капитал.

- Депозиты — это просто и надежно, но их доходность только покрывает инфляцию.

- Вложение в иностранные валюты, например доллар, тоже может защитить от инфляции. Но курс доллара может не только расти, но и падать. Кроме того, доллар тоже обесценивается со временем, а рост курса может отстать от российской инфляции.

- Облигации могут предложить чуть большую выгоду, чем депозиты. У более рискованных облигаций более высокая доходность, но также выше шанс получить убыток.

- Акции содержат огромный потенциал роста, но это очень волатильный инструмент. В акции лучше инвестировать через фонды, а не выбирая отдельные бумаги, и на много лет.

- Драгоценные металлы хорошо дополняют портфель, но они не платят дивиденды. В качестве альтернативы можно рассмотреть покупку акций золотодобывающих компаний, но у них есть риски, которых нет у золота.

- Открыть свой бизнес — сложный и рискованный путь увеличить капитал. Обычно он требует больших вложений и много времени. Но если получится, можно много заработать.