Скринер позволяет быстро выбирать ценные бумаги по заданным критериям.

На ноябрь 2020 года на американских биржах NYSE и Nasdaq торговались акции 5153 компаний. Выбирать из такого количества сложно, но скринеры упрощают эту задачу.

Что такое скринер ценных бумаг

Допустим, вы пришли в магазин за колбасой. На полках лежат 100 видов разной колбасы, но вам нужна именно сырокопченая в нарезке по цене не более 150 ₽. Вручную выбирать подходящий вариант долго, поэтому вы просите продавца помочь с поиском и называете ему критерии: сырокопченая, в нарезке, и не дороже 150 ₽.

Скорее всего, продавец хорошо ориентируется в продукции на витрине, поэтому он за пару секунд найдет нужную колбасу. А если бы вы покупали продукты через интернет-магазин, то вместо продавца были бы фильтры для поиска.

Скринер работает так же. По сути, это сервис с набором фильтров: вы сообщаете, что именно хотели бы найти, а он показывает ценные бумаги, которые подходят под ваши требования. Слово «скринер» происходит от английского to screen — «просеивать» или «сортировать». Такие сервисы еще называют сканерами — в интернете встречаются оба термина.

Как работает скринер

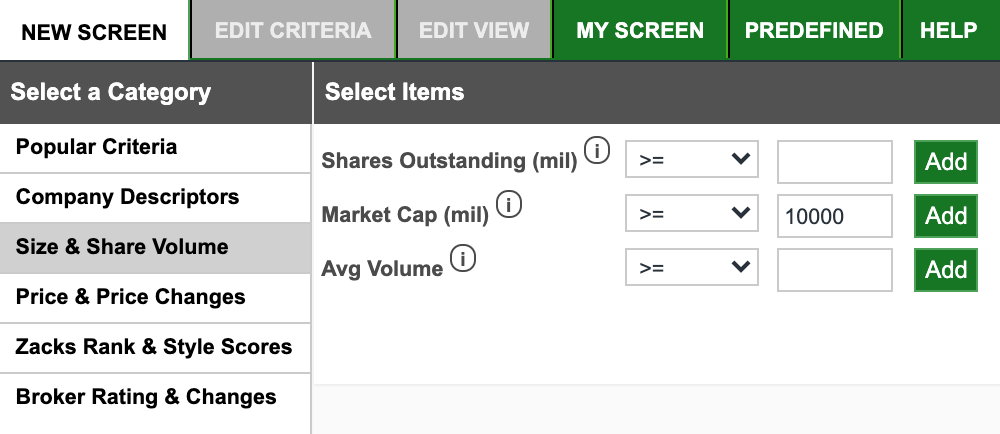

У каждого скринера есть фильтры, которые можно заполнить вручную или выбрать из готовых значений.

Фильтры позволяют делать выборку по критериям, которые относятся к данным о компании. Это могут быть фундаментальные характеристики, количество акций в обращении, прогнозы аналитиков, бухгалтерская и финансовая отчетность. Чем больше фильтров заполните, тем меньше и точнее выборка.

Скринеры бывают платными и бесплатными. Многие платные сервисы позволяют сначала попробовать их в работе, а только потом принимать решение о покупке. Обычно такой бесплатный тестовый период длится от 14 до 30 дней.

Преимущества и недостатки скринеров

Основное преимущество: скринеры ускоряют поиск ценных бумаг. Инвестору не нужно изучать информацию по тысячам компаний — он просто указывает, что ему нужно, а сервис предлагает варианты.

Но есть и минусы:

- Инвестор должен хотя бы минимально разбираться в мультипликаторах и финансовых показателях и понимать, что именно он ищет. Если нет торговой стратегии, то скринер только еще больше запутает.

- Большинство скринеров — на английском языке, а автоматический перевод иногда искажает смысл фильтров.

- Некоторые сервисы сложно устроены — нужно разбираться, как они работают.

- В скринере может не оказаться фильтров, которые вам нужны.

Ну и главное: скринер не избавляет от необходимости разбираться в бизнесе компании. Сервис не гарантирует, что вы выберете лучшие акции, которые наверняка принесут прибыль. Он фильтрует по заданным показателям, а как эти показатели соотносятся с реальным положением дел компании — уже забота инвестора.

Риски использования

В скринерах бывают ошибки: информация о компаниях и их сфере деятельности может быть заполнена неправильно. Иногда ошибки встречаются в финансовой отчетности и датах выхода отчетов. Если информация в скринере отличается от реальных значений, инвестор рискует принять неверное решение.

Кроме того, у каждого сервиса своя база для поиска, куда входят далеко не все компании на всех биржах мира, это искусственно сужает выбор. Если разным скринерам задать одинаковые параметры для поиска, выборки могут отличаться — и по объему, и по названиям эмитентов.

Как настроить скринер

В большинстве скринеров есть крупные разделы: например, «Описание компании», «Дивиденды», «Бухгалтерская отчетность», «Финансовые коэффициенты», «Ликвидность».

Каждый раздел состоит из подразделов. Допустим, раздел «Описание компании» включает биржу, где торгуются акции, отрасль и информацию о том, входит ли ценная бумага в индексы.

Фильтры в разделах и подразделах используются выборочно: если заполнить вообще все поля, то подходящих компаний может не оказаться.

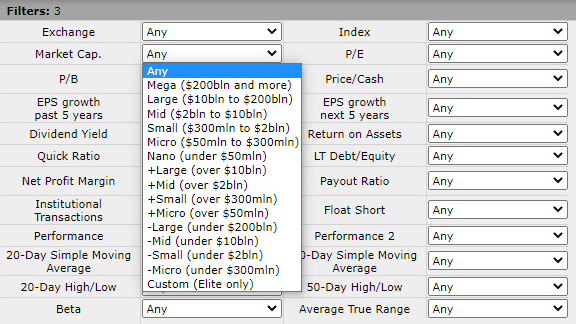

Вручную. Существует два варианта ручной настройки: прописать конкретные значения фильтра или выбрать из предложенных вариантов.

Допустим, вы хотите найти компании с капитализацией в 100 миллионов долларов. Практически в любом скринере есть графа Market Cap — рыночная капитализация компании. Чтобы задать это значение вручную, надо указать конкретное число или диапазон значений. Другой способ — выбрать подходящее значение фильтра из предложенных вариантов.

Выбрать готовый. Некоторые инвестиционные приложения и сайты предлагают скринеры с уже готовыми популярными выборками. При необходимости параметры можно изменить или дополнить своими критериями.

Как работать со скринером

Чтобы эффективно работать со скринером, надо хотя бы минимально представлять, какие компании вы ищете. Предположим, вы хотите купить у брокера акции европейских ИТ-компаний, которые торгуются в евро. Такую простейшую выборку можно попробовать получить прямо в приложении брокера — многие из них снабжены собственным скринером. Чтобы настроить фильтры, выберите евро в качестве валюты и «ИТ-отрасль» в характеристиках компании.

Что значат параметры скринера

Параметры скринера делятся на несколько групп: описание и рейтинги компании, фундаментальные показатели, бухгалтерская отчетность и фильтры технического анализа.

Это распределение очень условное — в разных сервисах встречаются и другие разделы. Поэтому до начала поиска пройдитесь по всем вкладкам и разберитесь в структуре скринера, ведь необходимый вам фильтр может находиться где угодно.

Описание компании. В этом разделе можно выбрать организации:

- по рыночной капитализации, сектору или отрасли;

- бирже, на которой торгуются ценные бумаги;

- индексу, в который входят акции, — это интересно для инвесторов, которые предпочитают работать только с крупными и надежными компаниями.

Например, в индекс S&P 500 включают только компании, торгующиеся на американских биржах и соответствующие критериям:

- Рыночная капитализация превышает 8,2 млрд долларов.

- Положительная суммарная прибыль за последние четыре квартала.

- Положительная прибыль по каждому из четырех кварталов по отдельности.

- За последние полгода на бирже ежедневно торгуются как минимум 250 000 акций компании.

- Более 50% всех акций находятся в свободном обращении.

Такие критерии отсеивают мелкие и ненадежные компании, которые способны внезапно обанкротиться.

Рейтинг компании можно сравнить с рекомендациями аналитиков «покупать», «продавать» или «держать». Некоторые сервисы считают рейтинг настолько ценной информацией, что показывают его только в платных подписках. В разных скринерах оценка одной и той же компании может отличаться — в каждом сервисе свои критерии и подходы.

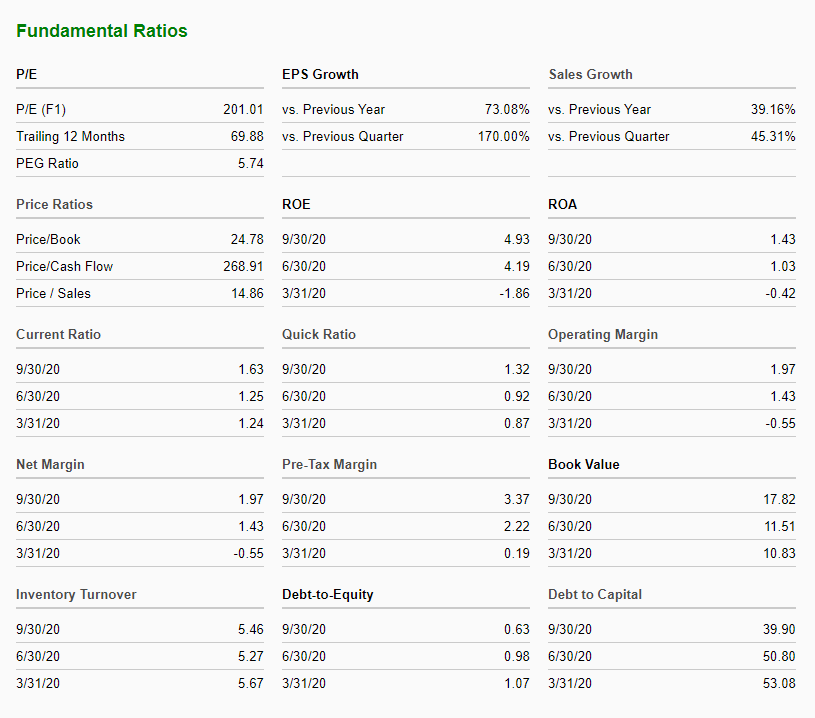

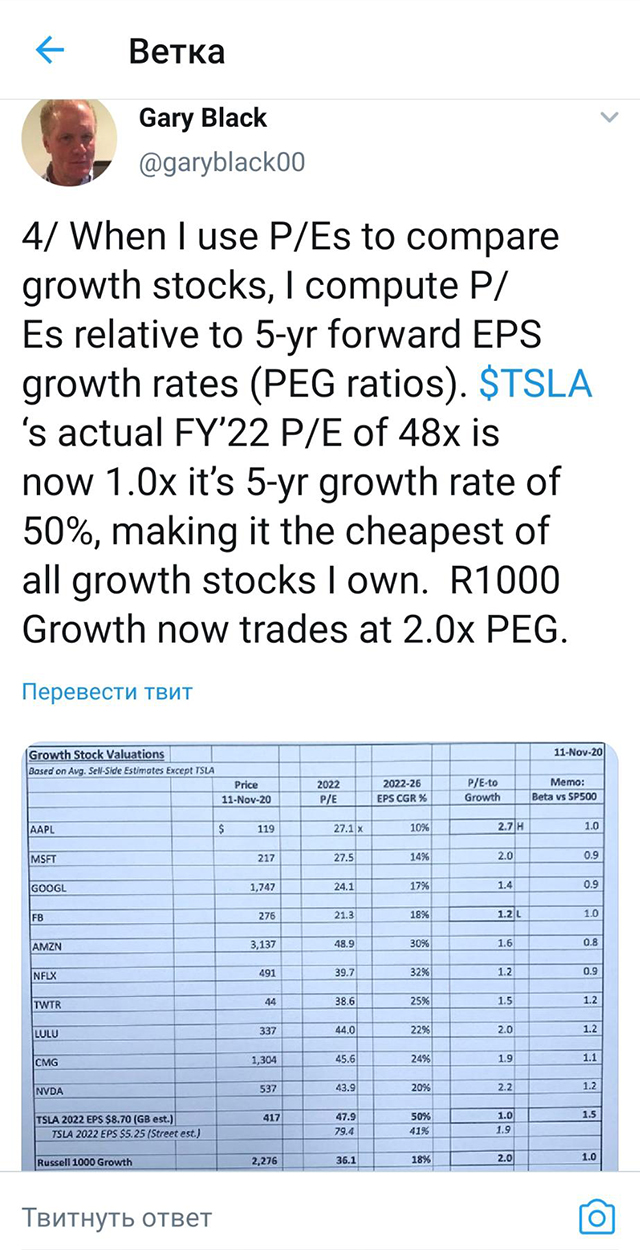

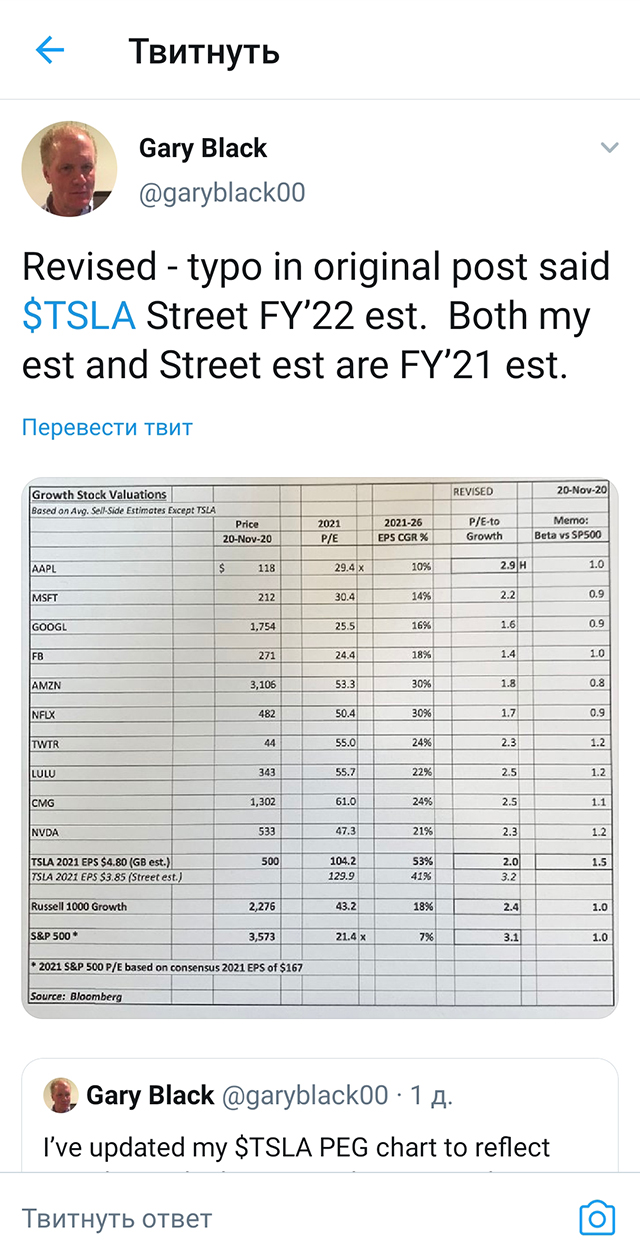

Фундаментальные показатели. В этом разделе находятся фильтры по мультипликаторам и финансовым показателям, таким как P/E, P/B, P/S, ROE, Debt/Equity, PEG, EPS, по размеру дивидендов и другим.

Мультипликаторы, в числителе которых находится P, сравнивают рыночную стоимость компании с различными показателями деятельности, например с чистой прибылью или продажами. По этим мультипликаторам инвесторы пытаются понять, переоценены или недооценены ли акции, и сравнивают их стоимость с ценами внутри отрасли.

Мультипликаторы ROE, ROA, ROI демонстрируют эффективность управления и инвестиций. Например, ROE показывает, какую прибыль компания получает на акционерный капитал, — с его помощью инвесторы ищут компании, которые генерируют активы, а не сжигают их. Хорошо, когда мультипликатор чуть выше, чем в среднем по отрасли и близок к ROE индекса S&P 500.

Мультипликаторы Debt/Equity, Current ratio, Quick ratio оценивают, сколько долгов у компании и способна ли она справляться с долговой нагрузкой.

Как правило, для каждого фундаментального показателя есть диапазон средних значений. Но ориентироваться только на обобщенные средние значения будет неправильно: в разных отраслях, странах и даже источниках информации эти числа отличаются. Например, аналитики «Закса» считают допустимым, когда коэффициент Debt/Equity — соотношение собственного капитала и заемного — находится в диапазоне от 0 до 10. А вот «Инвестопедия» придерживается менее рискованного подхода и пишет, что этот показатель должен быть меньше 2.

Инвесторы сравнивают мультипликаторы разных компаний и отраслей друг с другом или с индексом, чтобы оценить перспективы роста. Но нельзя зацикливаться на одних мультипликаторах.

Бухгалтерская отчетность. Это данные из бухгалтерского отчета и отчета о прибылях и убытках: например, Ebitda, Cash Flow, Net Income. С помощью этих показателей инвесторы оценивают финансовое здоровье компании и сравнивают организации с разными налоговыми режимами из различных отраслей и даже стран.

Фильтры по бухгалтерской отчетности встречаются не во всех скринерах.

Показатели технического анализа. А вот фильтры теханализа есть практически у всех сервисов. Эти фильтры полезны для позиционных инвесторов и трейдеров, потому что позволяют выбрать лучшее время для покупки.

К показателям теханализа относятся значения индикаторов, относительный объем торгов в разные периоды, текущий уровень цены относительно среднего значения. Долгосрочные инвесторы могут смело пропускать такие поля.

Список популярных скринеров акций

Скринеров много, но я расскажу о тех, которыми пользуюсь сама. Буду рада, если вы поделитесь любимыми сервисами в комментариях.

Обычно у скринеров есть платная и бесплатная версии — они отличаются функциями и удобством. Например, в бесплатных версиях нельзя сохранять результаты поиска, а часть полей может быть недоступна. Цены на платные версии, которые я буду указывать дальше, действовали в декабре 2020 года. К моменту, когда вы будете это читать, все уже может измениться.

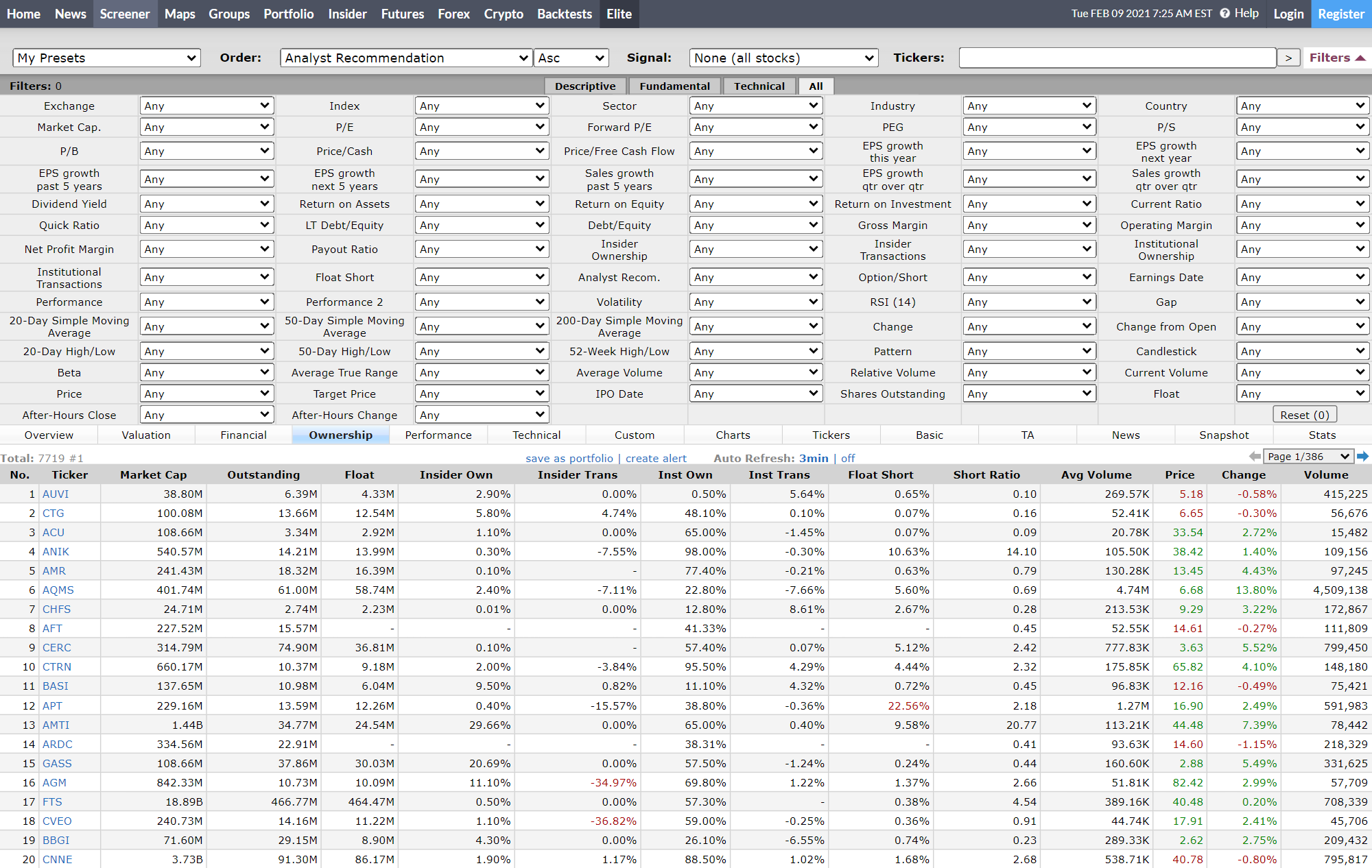

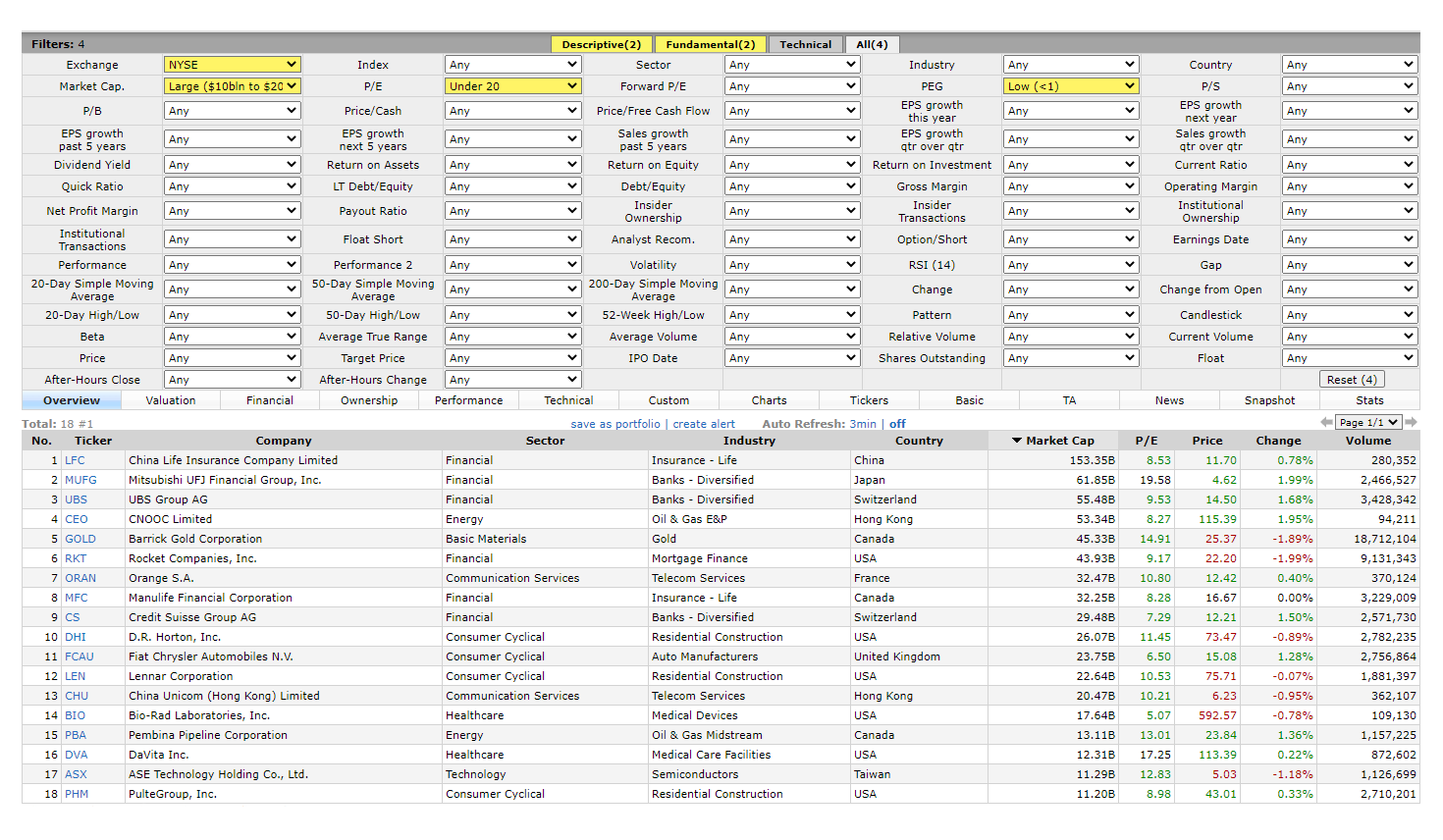

«Финвиз» — наиболее простой и известный сервис. Регистрация не нужна, можно сразу выбирать значения фильтров, а выборка обновляется автоматически. Скринер англоязычный, но интуитивно понятный.

Есть три большие группы фильтров:

- Descriptive — описание.

- Fundamental — фундаментальные характеристики.

- Technical — технический анализ.

Фильтры из разных групп можно объединить и увидеть все поля на одном экране.

Платная версия стоит 39,5 $ (2800 ₽) в месяц, а если покупать подписку сразу на год, то цена уменьшится до 24,96 $ (1800 ₽) в месяц. Для долгосрочных инвесторов достаточно бесплатной версии, но в ней есть ограничения: например, цены на акции показываются с 15-минутной задержкой, количество компаний в портфеле не должно превышать 50, отсутствуют фундаментальные графики — EPS и продажи, нельзя сохранить выборку.

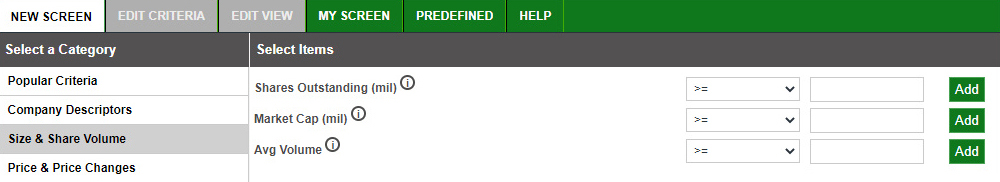

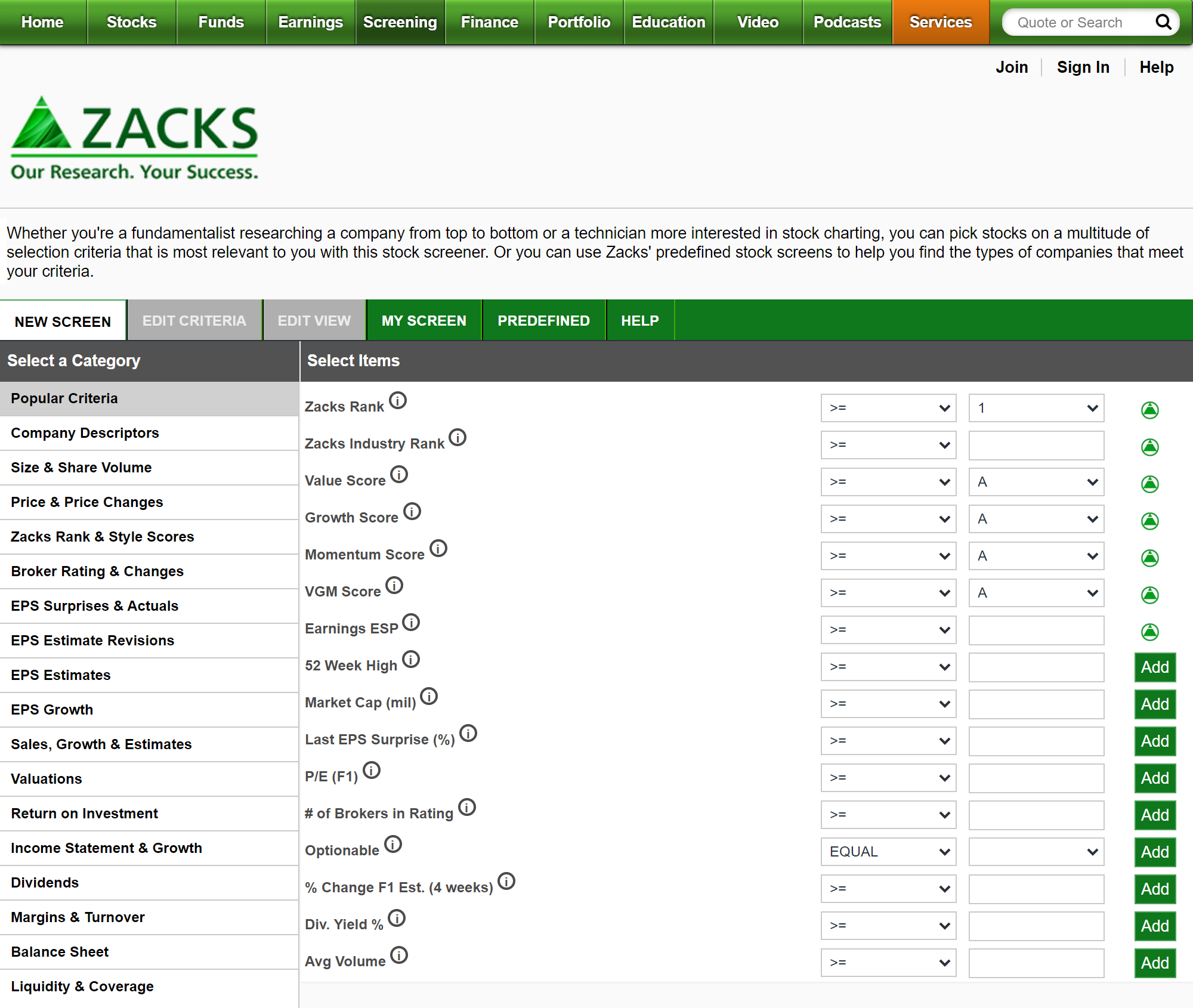

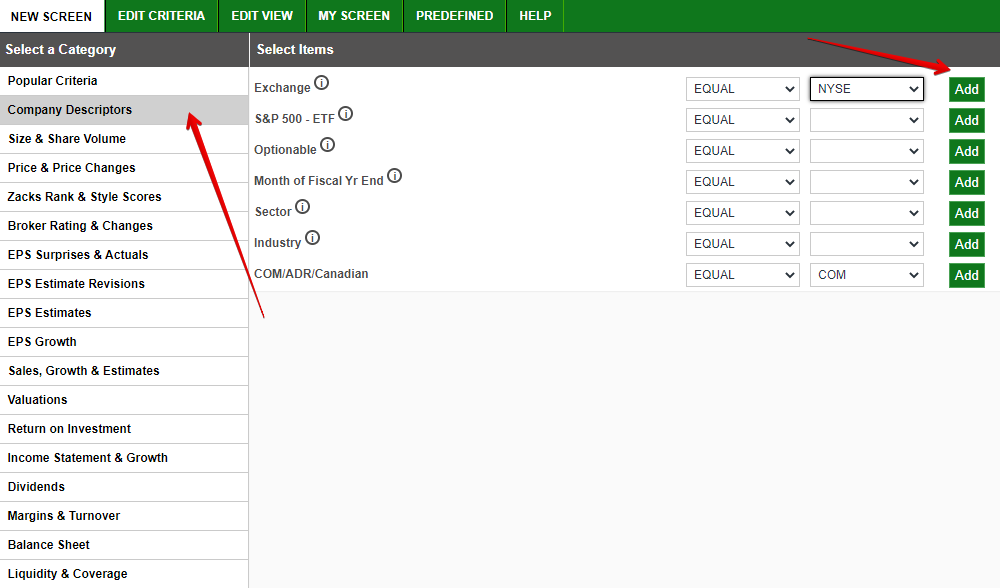

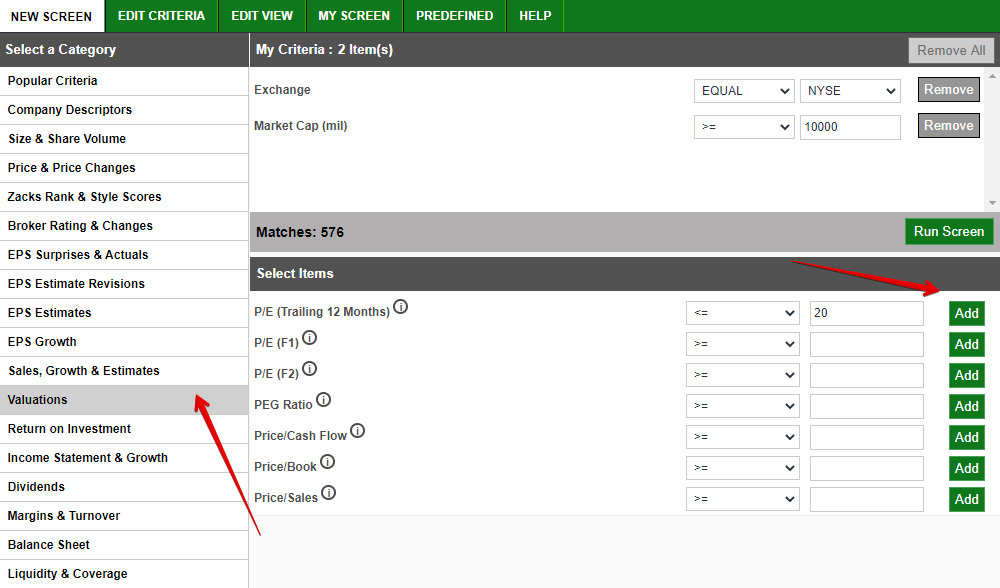

«Закс» практически обделен фильтрами технического анализа, зато в нем есть критерии по бухгалтерской отчетности. Сервис позволяет выбрать характеристики из 18 разделов и собрать собственный скринер. В каждом разделе еще 5—15 подразделов, так что набор настроек довольно большой. Здесь целых 4 раздела с фильтрами, которые касаются EPS, — это удобно, если нужно создать сложный скринер.

Самый простой платный тариф стоит 249 $ (18 400 ₽) за год, но есть 30-дневный тестовый период. Если до его окончания не отменить подписку, то с карты спишут всю сумму за год. Для отмены нужно связаться с персональным менеджером — по телефону или электронной почте.

В бесплатной версии доступны не все фильтры — например, нельзя отсортировать компании по рейтингу или потенциалу роста. Но можно схитрить: рейтинг указан в карточке компании, просто придется проверять его вручную. А еще в бесплатной версии не получится сохранить выборку.

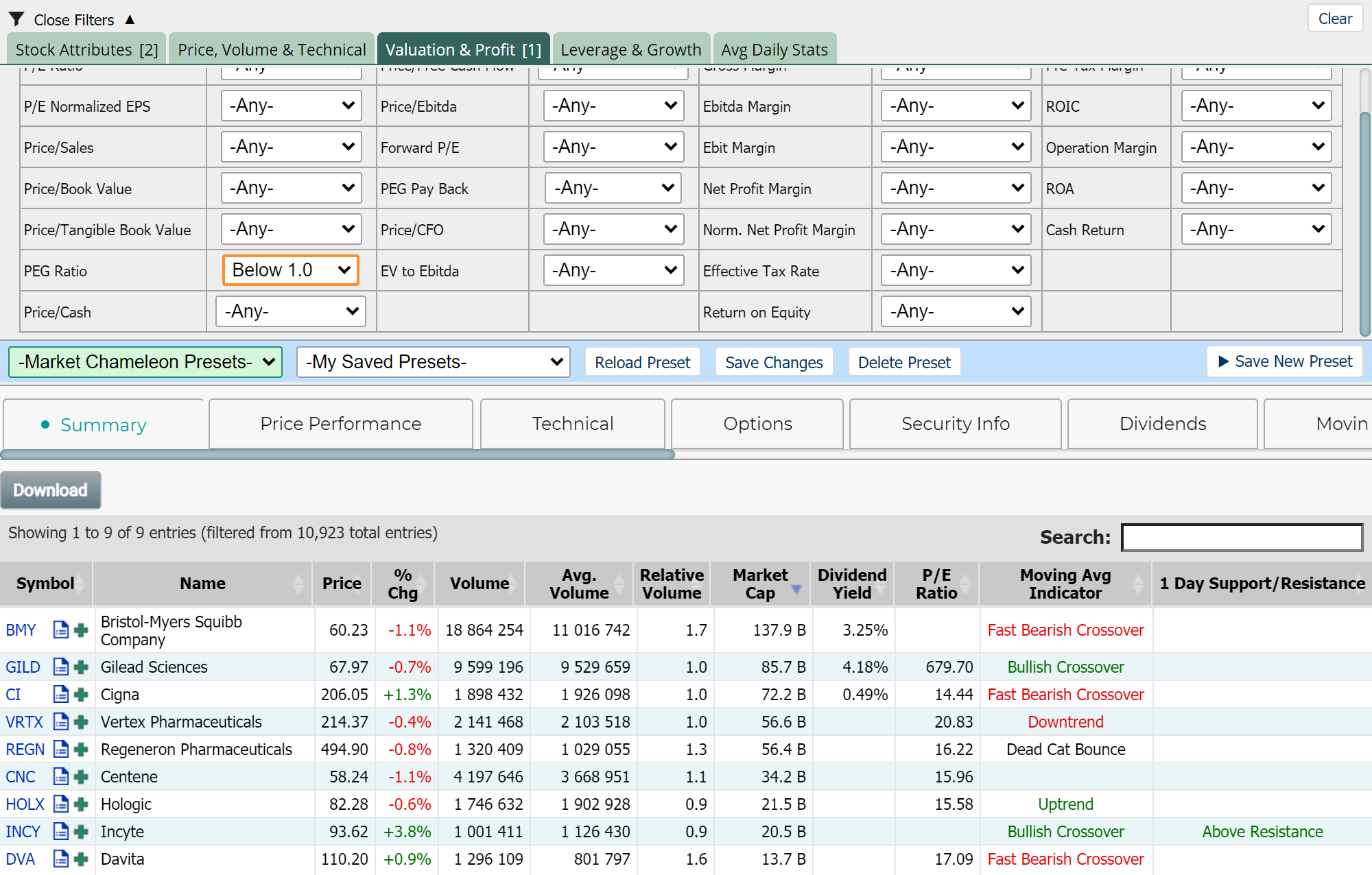

Скринер от «Маркетхамелеона». Пользоваться сервисом удобно: по мере заполнения полей в нижней части экрана сразу обновляется список подходящих компаний. Разобраться с ним несложно: доступна инструкция и обучающие видео на английском языке.

Есть бесплатная версия, но она не позволяет сохранять результаты поиска, а также заполнять некоторые поля, которые касаются теханализа. Чтобы снять ограничения, нужно купить премиум-версию: самый простой вариант стоит 39 $ (2800 ₽) в месяц, а продвинутый — 99 $ (7500 ₽) в месяц.

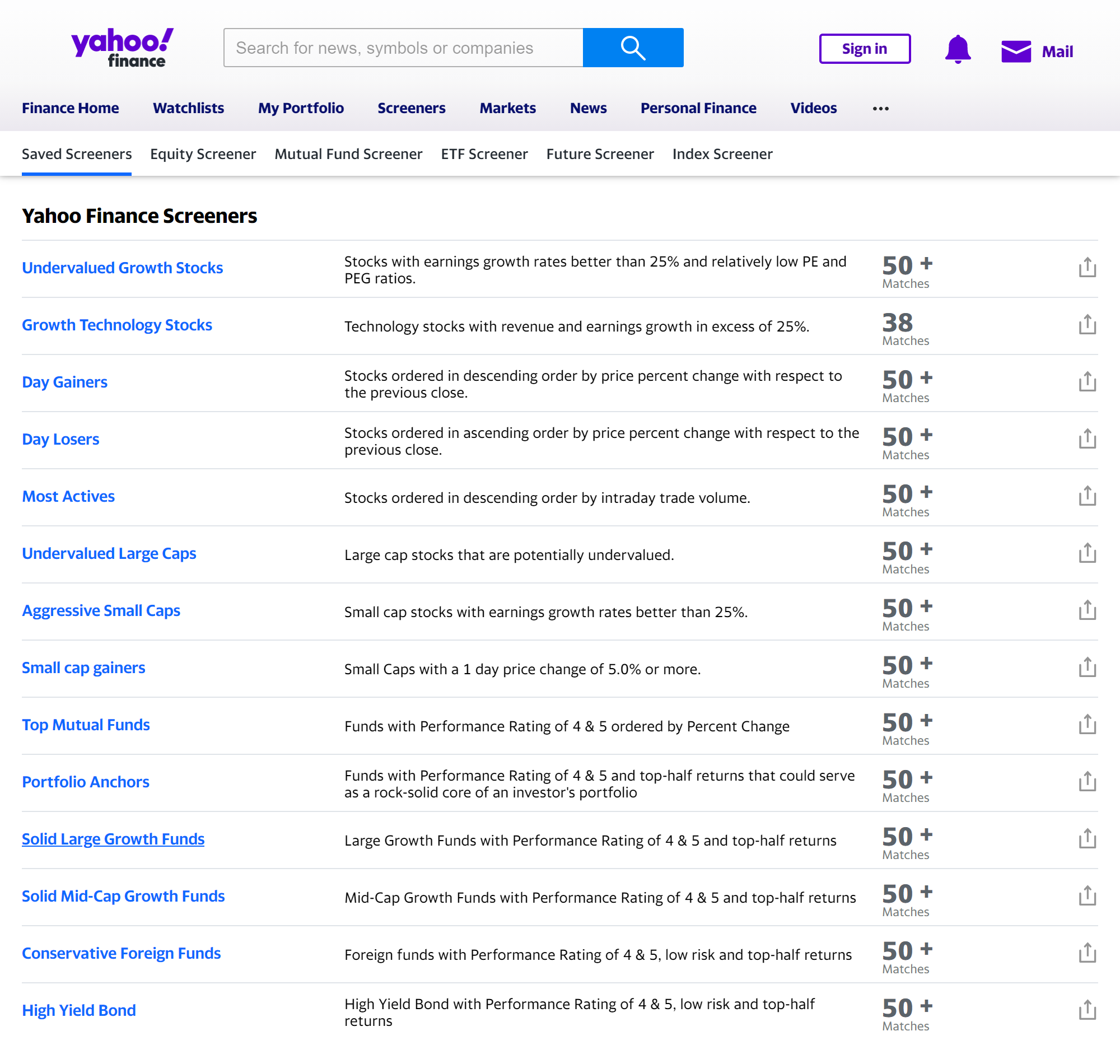

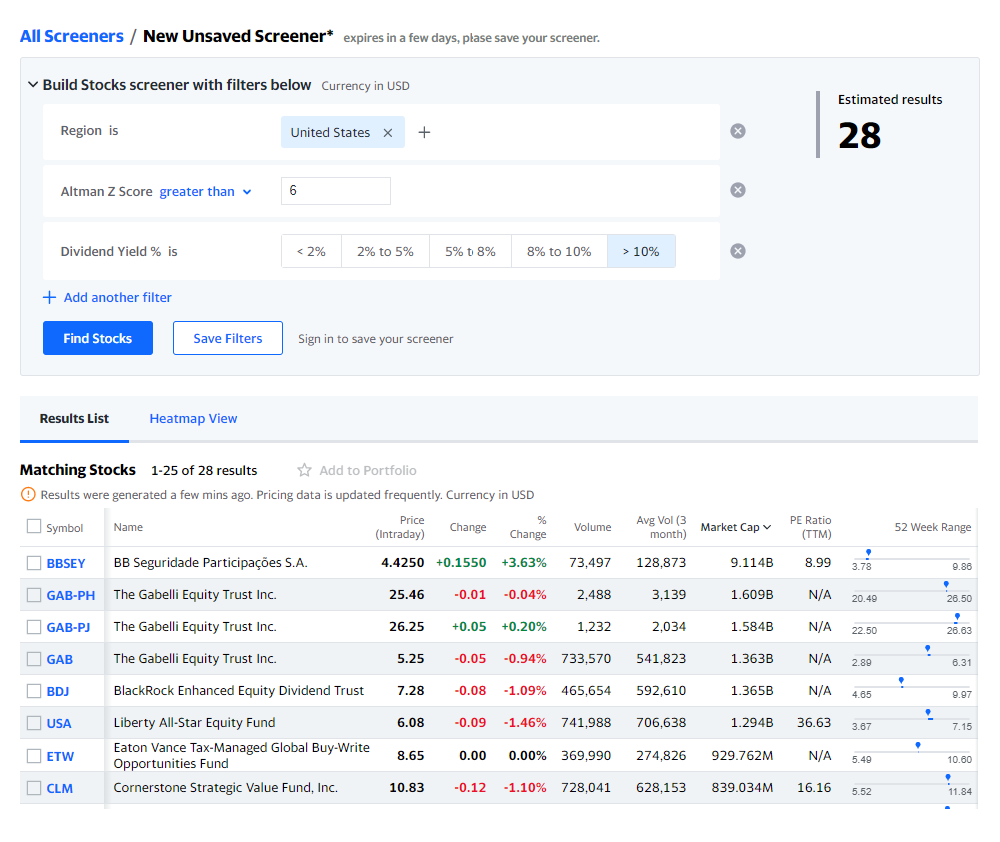

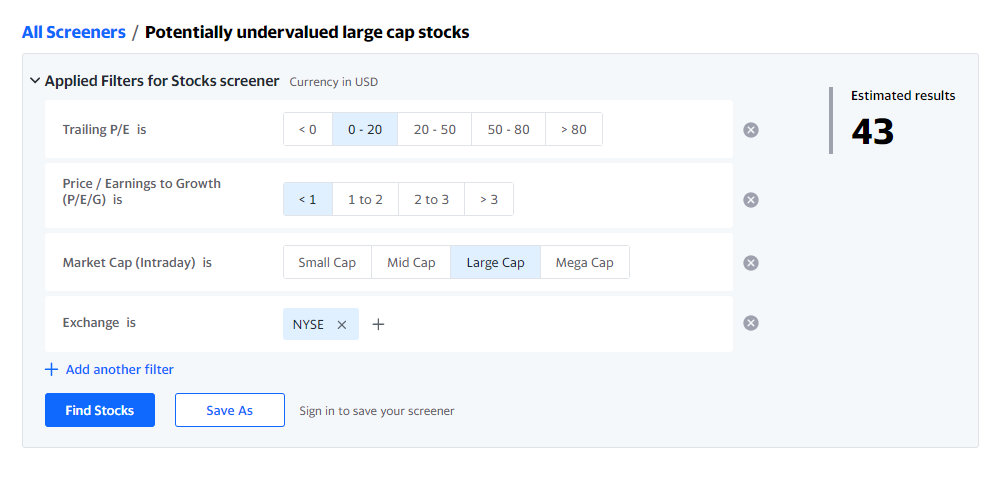

Скринер от Yahoo. На сайте есть уже готовые скринеры, но можно создать свой с нужными критериями. Часть полей придется заполнять руками — это может быть сложно для начинающих инвесторов.

Ряд важных параметров, например темпы роста и рентабельность, доступен только в премиум-версии, которая стоит от 34,99 $ (2800 ₽) в месяц.

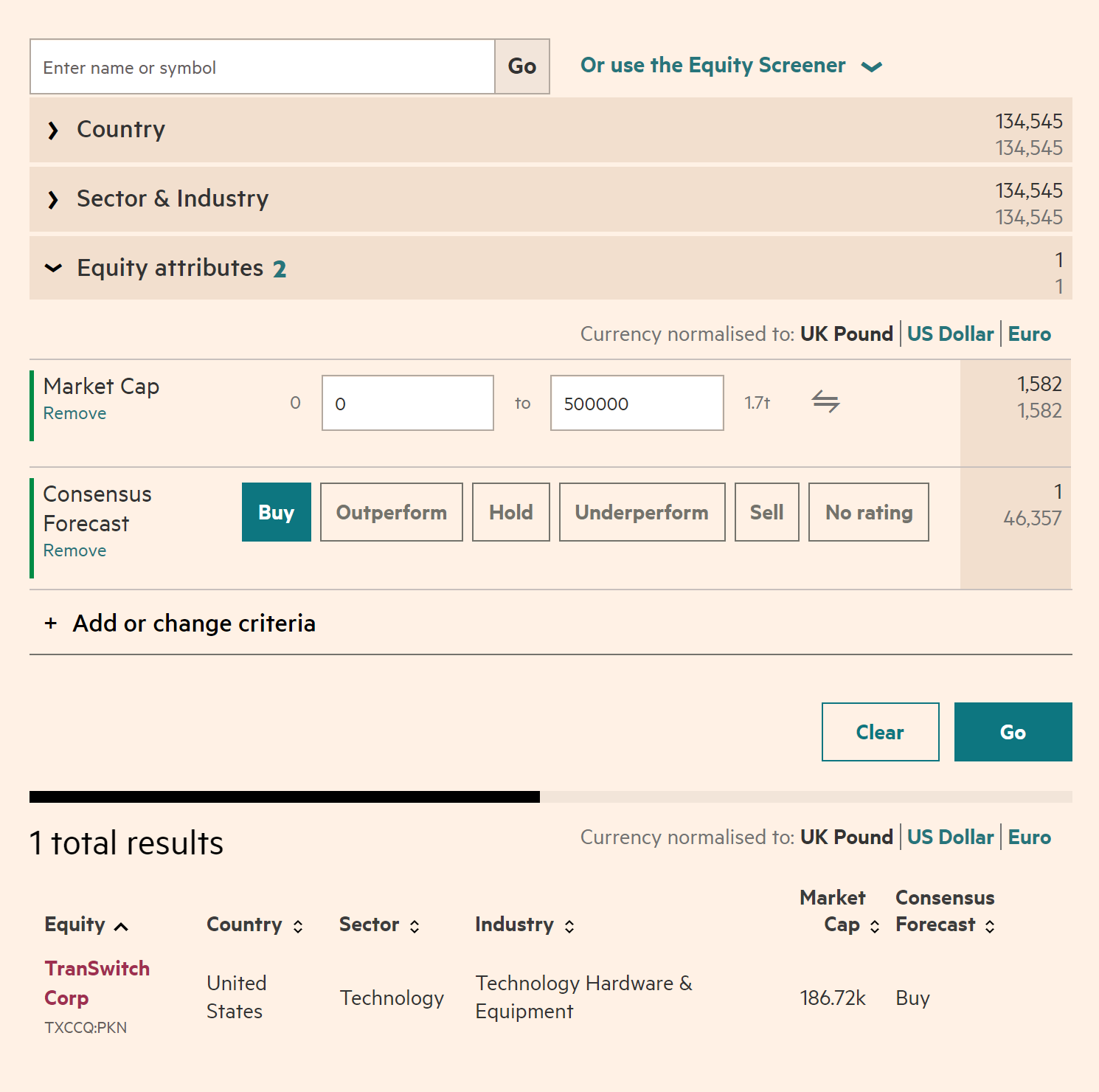

Financial Times Equity Screener — это сервис от международной деловой газеты. В нем тоже есть готовые скринеры, но все настройки скрыты, в отличие от Yahoo. Видна только выборка, и непонятно, какие фильтры позволили ее получить.

Создавать свои скринеры тоже можно, но не очень удобно. Все поля придется заполнять вручную, а критерии — выбирать из дополнительного списка. Чтобы посмотреть графики, нужно приобрести подписку — 39,5 $ (2800 ₽) в месяц.

Но у скринера от Financial Times есть преимущество: даже в бесплатной версии можно выбирать ценные бумаги по консенсус-прогнозу аналитиков. У конкурентов такая опция чаще всего доступна только за деньги.

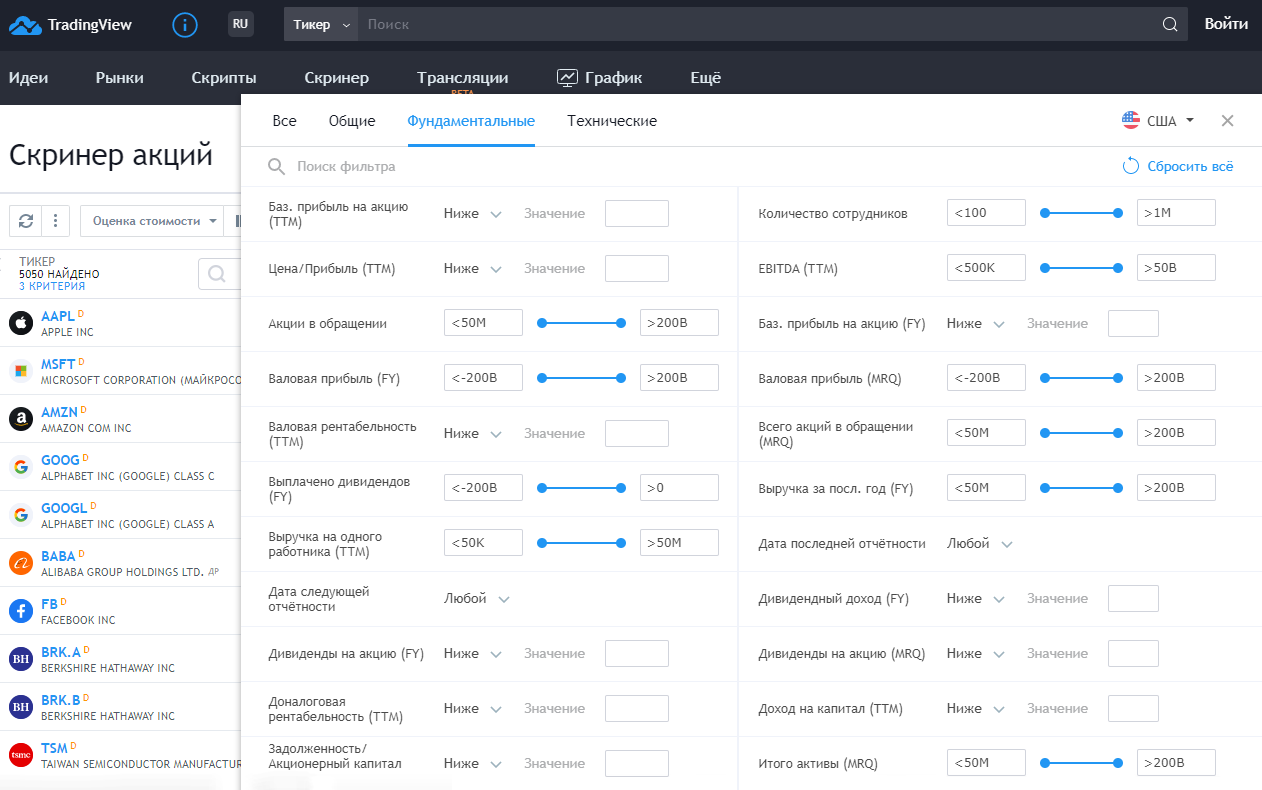

Скринер от TradingView доступен в русскоязычной версии: советую этот сервис тем, у кого сложности с английским.

Большинство фильтров относятся к техническому анализу, хотя фундаментальных характеристик тоже много. В главном окне отображается полная информация о выбранных компаниях: оценка стоимости, дивиденды, рентабельность.

Бесплатная версия ограничена: нельзя экспортировать выборку, меньше возможностей работы с ценовыми графиками, навязчивая реклама. Платный тарифный план обойдется минимум в 14,95 $ (1000 ₽) ежемесячно.

Сравнение скринеров

| «Финвиз» | «Закс» | «Маркетхамелеон» | Yahoo | Financial Times | TradingView | |

|---|---|---|---|---|---|---|

| Русская версия | Нет | Нет | Нет | Нет | Нет | Да |

| Готовые скринеры | Нет | Нет | Нет | Да | Да | Нет |

| Варианты заполнения полей | Нет | Да | Нет | Да | Да | Да |

| Теханализ | Да | Нет | Да | Нет | Нет | Да |

| Консенсус-прогноз в бесплатной версии | Нет | Нет | Нет | Нет | Да | Нет |

| Стоимость платной версии (за месяц) | От 39 $ (2800 ₽) | От 20,75 $ (1500 ₽) | От 39 $ (2800 ₽) | От 34,99 $ (2600 ₽) | От 39,5 $ (2800 ₽) | От 14,95 $ (1100 ₽) |

Сравнение скринеров

| «Финвиз» | |

| Русская версия | Нет |

| Готовые скринеры | Нет |

| Варианты заполнения полей | Нет |

| Теханализ | Да |

| Консенсус-прогноз в бесплатной версии | Нет |

| Стоимость платной версии (за месяц) | От 39 $ (2800 ₽) |

| «Закс» | |

| Русская версия | Нет |

| Готовые скринеры | Нет |

| Варианты заполнения полей | Да |

| Теханализ | Нет |

| Консенсус-прогноз в бесплатной версии | Нет |

| Стоимость платной версии (за месяц) | От 20,75 $ (1400 ₽) |

| «Маркетхамелеон» | |

| Русская версия | Нет |

| Готовые скринеры | Нет |

| Варианты заполнения полей | Нет |

| Теханализ | Да |

| Консенсус-прогноз в бесплатной версии | Нет |

| Стоимость платной версии (за месяц) | От 39 $ (2800 ₽) |

| Yahoo | |

| Русская версия | Нет |

| Готовые скринеры | Да |

| Варианты заполнения полей | Да |

| Теханализ | Нет |

| Консенсус-прогноз в бесплатной версии | Нет |

| Стоимость платной версии (за месяц) | От 34,99 $ (2600 ₽) |

| Financial Times | |

| Русская версия | Нет |

| Готовые скринеры | Да |

| Варианты заполнения полей | Да |

| Теханализ | Нет |

| Консенсус-прогноз в бесплатной версии | Да |

| Стоимость платной версии (за месяц) | От 39,5 $ (2800 ₽) |

| TradingView | |

| Русская версия | Да |

| Готовые скринеры | Нет |

| Варианты заполнения полей | Да |

| Теханализ | Да |

| Консенсус-прогноз в бесплатной версии | Нет |

| Стоимость платной версии (за месяц) | От 14,95 $ (1100 ₽) |

Чек-лист: как выбрать скринер

Чтобы выбрать подходящий сервис, определитесь:

- На каких биржах собираетесь покупать ценные бумаги — американских, европейских или российских. Если планируете торговать только на Московской бирже, то большинство американских скринеров не подойдет: они не работают с российским рынком.

- Через какого брокера будете покупать акции. Некоторые брокеры предоставляют бесплатный доступ к аналитическим ресурсам и скринерам — в таком случае сторонние сервисы не нужны.

- Зачем вам скринер. Например, вы планируете искать дивидендные акции крупных компаний или инновационные проекты роста, которые опережают свою отрасль. Это несложные задачи, которые уже решены: есть готовые скринеры с настроенными критериями. Тогда не нужно выбирать навороченные сервисы с сотнями фильтров и платной подпиской.

- Как глубоко вы готовы погружаться в фундаментальный анализ — возможно, для начала будет достаточно готовых скринеров.

- Нужен ли русскоязычный интерфейс или подойдет англоязычная версия сервиса.

- Достаточно ли вам возможностей бесплатной версии скринера.

Как работать с фильтрами

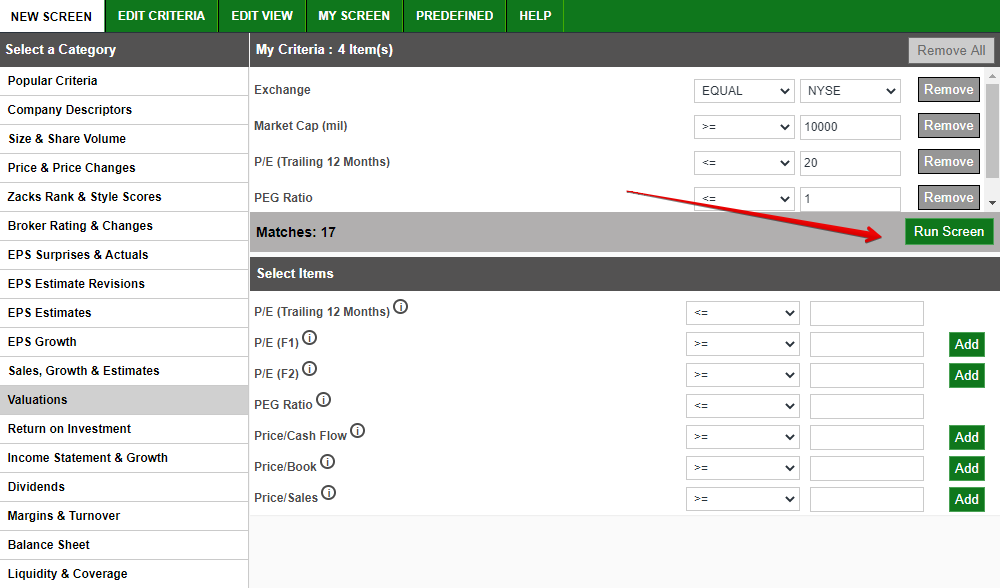

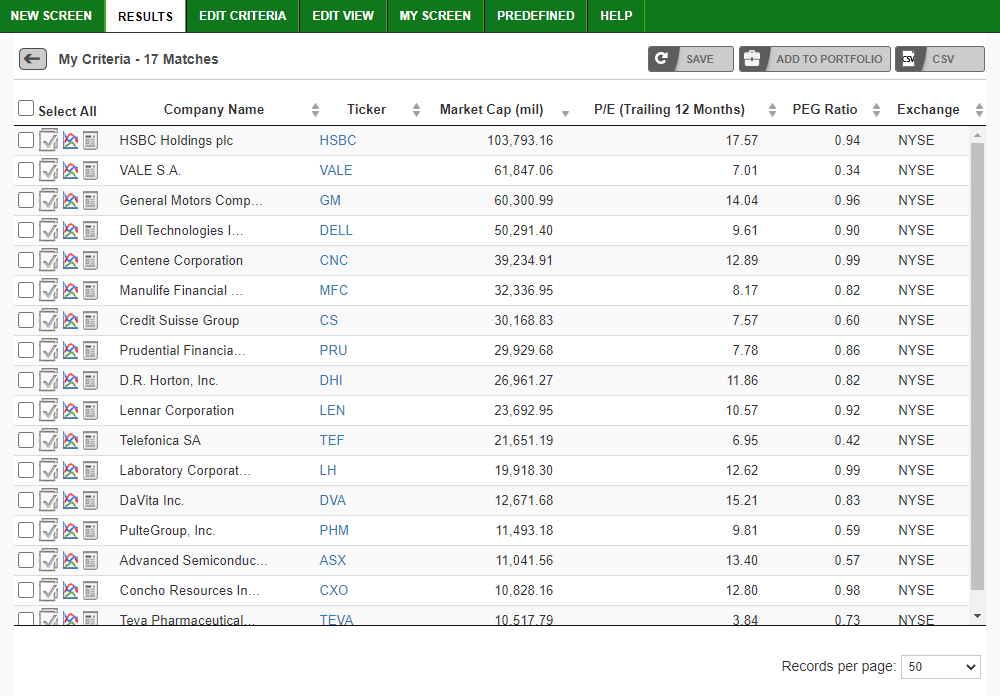

Допустим, нужно найти потенциально недооцененные крупные американские компании. Можно использовать готовый скринер, который подходит под эти требования. Другой способ — создать свой скринер с помощью фильтров:

- Рыночная капитализация — large или в числовом выражении >10 000 млн долларов.

- Биржи — NYSE или Nasdaq.

- Еrailing P/E или P/E — <20.

- PEG — <1.

Что нужно знать о скринерах

- Скринер упрощает и ускоряет выбор акций. Но это лишь помощник в реализации инвестиционной стратегии — он не выберет ценные бумаги за вас и не гарантирует доходность.

- Если инвестор сам не знает, что ищет, то скринер не поможет, а только еще больше запутает.

- Скринеры составляют люди, поэтому в них могут быть ошибки. Перед покупкой акций еще раз внимательно изучите информацию о выбранных компаниях.

- Скринеров много, выбрать наиболее удобный можно только опытным путем. Я предпочитаю «Закс» и «Финвиз».

- Начинающим инвесторам вполне подойдут готовые скринеры, где ничего не нужно настраивать.

- В большинстве случаев долгосрочному инвестору будет достаточно возможностей бесплатной версии практически любого скринера.