Как работает траншевая ипотека

Застройщики и банки для увеличения продаж вводят акционные программы — с льготными условиями по кредиту.

Например, пару лет назад на рынке была ипотека без первоначального взноса и ипотека по околонулевой ставке. Позже их по указанию ЦБ прекратили выдавать, так как они разгоняли цены на первичное жилье.

Одна из немногих акционных программ, которая еще действует, — ипотека траншами. Рассказываем, как она устроена, насколько выгодна и кому подойдет.

Что нужно знать о траншевой ипотеке

Что такое траншевая ипотека

Это когда кредит выдают частями — траншами. В день подписания ипотечного договора заемщик получает не всю сумму одобренной ипотеки, а часть. Например, 30 или 50% от суммы кредита. А через согласованный с банком и застройщиком срок он получает оставшуюся сумму для оплаты жилья. Обычно это происходит через 12—24 месяца, но до сдачи объекта в эксплуатацию. Покажу на примере.

Банк одобрил сумму кредита 5 млн рублей. В день сделки он выдал клиенту 2 млн рублей, на которые и будут первое время начислять проценты. Через 12 месяцев по условиям договора банк выдает заемщику оставшуюся сумму займа и процент начисляет уже на полную сумму — 5 млн.

Из-за того, что кредит выдают траншами, ежемесячный платеж разный. Первое время он ниже, ведь и сумма, на которую начисляют проценты, меньше. А после финального транша платеж становится таким, каким был бы при стандартном варианте ипотеки — с получением всей суммы сразу.

Одна из разновидностей ипотеки траншами — ипотека за 1 ₽. По такой программе первый транш символический: 100—1000 ₽. Соответственно, ежемесячный платеж на начальном этапе тоже символический.

Как и при обычной ипотеке, деньги от банка поступают на эскроу-счет и хранятся там до сдачи дома в эксплуатацию. Разница только в том, что переводы на счет идут траншами. Для заемщика такая ипотека так же безопасна, как и любая другая по договору долевого участия, ДДУ.

Условия траншевой ипотеки

Параметры такой ипотеки могут различаться: они зависят от застройщика и конкретного ЖК. Бывает так, что девелопер продвигает программу только по одному из строящихся комплексов и даже по определенной очереди или корпусу. С каждым застройщиком банк устанавливает собственную схему кредитования.

Вот основные особенности траншевой ипотеки:

- Ипотека траншами может работать и по стандартной ипотечной ставке, и по льготным программам, таким как господдержка 2020, семейная или ИТ-ипотека.

- Первый транш — от 10 до 50% от суммы кредита. Частый вариант — 30%.

- Первый транш банк выдает в день подписания кредитного договора. Последний — в зависимости от условий застройщика: за три месяца до ввода дома в эксплуатацию, накануне ввода, до получения разрешения на ввод дома в эксплуатацию или до определенной даты, которая есть в договоре.

- Траншей может быть от одного до четырех.

- Квартиры по траншевой ипотеке могут продавать с удорожанием до 10% — зависит от конкретного застройщика и ЖК.

- Перед выдачей второго транша не должно быть активных просрочек по текущей ипотеке.

- Максимальный срок перевода последнего транша — не позже 36 месяцев с момента подписания кредитного договора.

- Разделение кредита на транши не дает экономии на страховании жизни, так как при расчете страховки берут полную сумму кредита.

Ипотеку траншами нет смысла оформлять при скорой сдаче квартиры, например через два-три месяца, так как транши в этом случае близки по времени и теряется выгода. Большая экономия получается, когда до сдачи дома несколько лет.

Дольщик купил квартиру по льготной ипотеке под 8% и взял на нее кредит 3 млн рублей на 25 лет. Первый транш ему выдали на 600 000 ₽, ежемесячный платеж — 18 801,82 ₽. Переплата за три года в виде процентов — 76 922 ₽.

Через три года застройщик сдает дом и банк выдает второй транш — 2,4 млн на оставшиеся 22 года. Ежемесячный платеж — 19 348,27 ₽, а переплата за этот срок — 2 708 922 ₽. Общая переплата банку за 25 лет — 2 785 822 ₽. При стандартной ипотеке в 3 млн под 8% на срок 25 лет переплата на миллион больше — 3 947 897 ₽.

Если у заемщика главная цель — снизить ежемесячные выплаты в первые годы, лучше брать ипотеку с минимальным траншем, например 10%. Если дольщик хочет максимально сэкономить на процентах, лучше рассматривать предложения с первым траншем от 20%.

Какие банки выдают траншевую ипотеку

Весной 2024 года траншевую ипотеку выдает только один кредитор — Сбербанк. Вот по каким ипотечным программам:

- Стандартная ипотека с первоначальным взносом от 15—20% и ставкой от 19%, без ограничений суммы кредита.

- Льготная ипотека под 8% со взносом от 30% и суммой кредита до 6 млн рублей.

- Семейная ипотека под 6% со взносом от 20% и суммой кредита до 12 млн рублей.

- ИТ-ипотека под 5% со взносом от 20% и суммой кредита до 18 млн рублей.

- Дальневосточная ипотека под 2% — для покупки жилья на Дальнем Востоке. Взнос от 20%. Сумма кредита такая: до 6 млн или до 9 млн рублей — при покупке жилья общей площадью от 60 м².

По всем программам ипотеку можно оформить сроком до 30 лет.

Какие застройщики работают с траншевой ипотекой

Условия сотрудничества банка и застройщиков могут меняться, поэтому лучше сразу уточнять у девелопера или банка, есть ли такая программа. Они дадут список партнеров по программе и более подробные условия.

Ипотеку траншами выдают крупнейшие застройщики, но не в каждом городе. Перечислю основных, которые работают в Москве, Санкт-Петербурге, Казани, Екатеринбурге, Новосибирске, Ростове-на-Дону и Краснодаре. Но следует помнить, что траншевая ипотека работает не на все объекты застройщика, а лишь на определенные. Какие — решает сам застройщик.

Все эти программы предлагают в сотрудничестве со Сбером.

Основные программы траншевой ипотеки в России в 2024 году

| Застройщики с программой | Первый транш | Второй транш и оставшиеся |

|---|---|---|

| ЛСР, Setl City, Glorax, МСК и «Альфа-строй-инвест» | 30% | За 1—3 месяца до ввода жилья в эксплуатацию |

| ГК «ФСК» и ГК «Практика» | 10% при подписании кредитного договора | За 1—3 месяца до ввода дома в эксплуатацию |

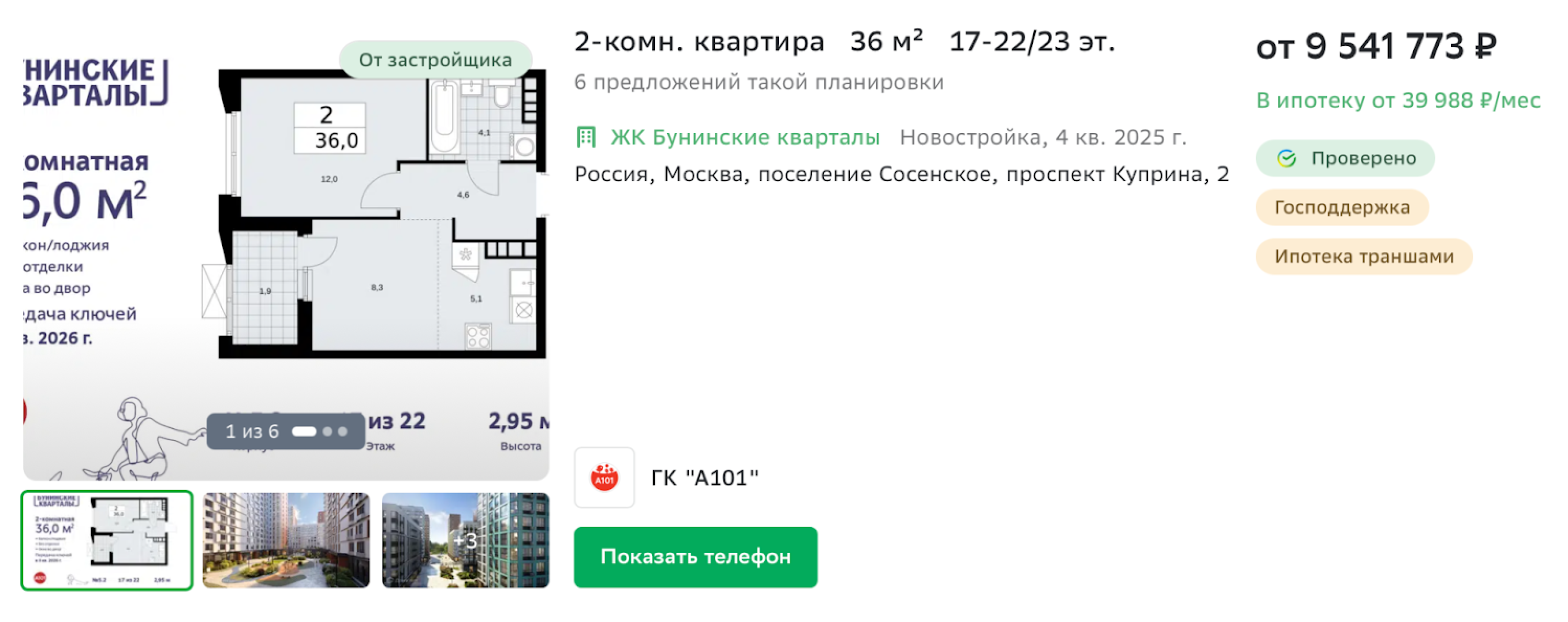

| «А 101» | 30% | 70% и не позднее, чем за 2—3 месяца до сдачи объекта |

| ГК «Самолет» | 35% | Второй — через год после первого, третий — за три месяца до сдачи объекта. У застройщика могут быть требования к покупаемой квартире: например, только для квартир с мебелью |

| «Лидер-групп» | 25—35% в зависимости от объекта | Свой срок для каждого ЖК |

| КВС | 20% | Второй — 30% до установленной застройщиком даты, например до конца 2024 года. Третий транш — оставшаяся сумма по решению девелопера |

| «Эталон» | 30—50% в зависимости от объекта | Второй — до ввода дома в эксплуатацию или до конкретной даты, указанной застройщиком в договоре |

| «Инград» | 10—20% в зависимости от объекта | За месяц до сдачи объекта в эксплуатацию, но не позже 36 месяцев после первого транша |

| «Страна-девелопмент» | На выбор два варианта: при подписании ДДУ банк выдает 5000 ₽ или 30% от кредита | В дату, которую застройщик укажет в договоре |

| «Центр-инвест» | 500 000 ₽ или 30% | До 1 февраля 2025 года |

| «Ак Барс-дом» | 20% от суммы кредита | Накануне ввода дома в эксплуатацию |

| «Девелопмент-юг», Краснодар | 10—40% в зависимости от города и ЖК | До конкретной даты по договору или за три месяца до сдачи дома |

| «Брусника. Сибакадемстрой» | 1—50% в зависимости от стоимости квартиры. Например, по квартирам до 7 млн транш — 50%, по объектам дороже 12 млн — 1% | В зависимости от ЖК |

Основные программы траншевой ипотеки в России в 2024 году

| ЛСР, Setl City, Glorax, МСК и «Альфа-строй-инвест» | |

| Первый транш | 30% |

| Второй транш и оставшиеся | За 1—3 месяца до ввода жилья в эксплуатацию |

| ГК «ФСК» и ГК «Практика» | |

| Первый транш | 10% при подписании кредитного договора |

| Второй транш и оставшиеся | За 1—3 месяца до ввода дома в эксплуатацию |

| «А 101» | |

| Первый транш | 30% |

| Второй транш и оставшиеся | 70% и не позднее, чем за 2—3 месяца до сдачи объекта |

| ГК «Самолет» | |

| Первый транш | 35% |

| Второй транш и оставшиеся | Второй — через год после первого, третий — за три месяца до сдачи объекта. У застройщика могут быть требования к покупаемой квартире: например, только для квартир с мебелью |

| «Лидер-групп» | |

| Первый транш | 25—35% в зависимости от объекта |

| Второй транш и оставшиеся | Свой срок для каждого ЖК |

| КВС | |

| Первый транш | 20% |

| Второй транш и оставшиеся | Второй — 30% до установленной застройщиком даты, например до конца 2024 года. Третий транш — оставшаяся сумма по решению девелопера |

| «Эталон» | |

| Первый транш | 30—50% в зависимости от объекта |

| Второй транш и оставшиеся | Второй — до ввода дома в эксплуатацию или до конкретной даты, указанной застройщиком в договоре |

| «Инград» | |

| Первый транш | 10—20% в зависимости от объекта |

| Второй транш и оставшиеся | За месяц до сдачи объекта в эксплуатацию, но не позже 36 месяцев после первого транша |

| «Страна-девелопмент» | |

| Первый транш | На выбор два варианта: при подписании ДДУ банк выдает 5000 ₽ или 30% от кредита |

| Второй транш и оставшиеся | В дату, которую застройщик укажет в договоре |

| «Центр-инвест» | |

| Первый транш | 500 000 ₽ или 30% |

| Второй транш и оставшиеся | До 1 февраля 2025 года |

| «Ак Барс-дом» | |

| Первый транш | 20% от суммы кредита |

| Второй транш и оставшиеся | Накануне ввода дома в эксплуатацию |

| «Девелопмент-юг», Краснодар | |

| Первый транш | 10—40% в зависимости от города и ЖК |

| Второй транш и оставшиеся | До конкретной даты по договору или за три месяца до сдачи дома |

| «Брусника. Сибакадемстрой» | |

| Первый транш | 1—50% в зависимости от стоимости квартиры. Например, по квартирам до 7 млн транш — 50%, по объектам дороже 12 млн — 1% |

| Второй транш и оставшиеся | В зависимости от ЖК |

При этом каждый застройщик сам устанавливает, по каким программам — стандартной или льготным — доступна ипотека траншами. Но обычно я наблюдаю у застройщиков такой набор:

- Стандартная по рыночной ставке.

- Господдержка 2020.

- Семейная под 6%.

Остальные — на усмотрение девелопера: например, ипотека траншами может быть по дальневосточной или ИТ-ипотеке.

Как получить траншевую ипотеку

Подать заявку можно двумя способами: в личном кабинете портала «Домклик» или через застройщика. При этом представители застройщика заводят заявку также на «Домклике».

При подаче сразу не указать, что заемщик рассчитывает на траншевую ипотеку. Поэтому сначала получают одобрение по кредиту, а потом, когда откроется личный кабинет с ипотечным менеджером банка, конкретизируют этот момент.

Что нужно для получения траншевой ипотеки:

- Подготовить необходимые документы. Пакет бумаг зависит от того, по какой программе клиент оформляет заявку: с подтверждением дохода или по паспорту, без справок о работе.

- Заполнить анкету и подать на рассмотрение. На сайте банка процесс подачи занимает 5—10 минут. При подаче через застройщика процесс займет примерно столько же.

- Получить одобрение. Обычно ответ приходит в течение 5—10 минут. Реже — в течение нескольких часов и до суток.

- После получения одобрения готовят документы по объекту — их представляет застройщик. Бумаги по недвижимости подгружают в личный кабинет заемщика на «Домклике». Банк их рассматривает и принимает окончательное решение. Обычно это происходит в течение дня: квартиры по ДДУ, как правило, одобряют быстрее, потому что у банка уже есть вся документация по объекту, а форма ДДУ согласована с застройщиком.

После одобрения объекта можно записываться на сделку — этот вопрос застройщик согласует с банком. После утверждения окончательных условий сделки заемщик приезжает к застройщику и подписывает договор ДДУ. После этого едет в банк и подписывает кредитный договор. Менеджер банка направляет документы застройщику онлайн, а тот подает бумаги на регистрацию в Росреестр в электронном виде.

Плюсы и минусы траншевой ипотеки

Такая ипотека может быть интересна многим, но подходит не каждому: у нее свои особенности.

Плюсы траншевой ипотеки. Вот главные преимущества:

- Первое время, до получения второго транша, клиент платит минимальный ежемесячный платеж. Особенно если первый транш минимальный, например 10%, а его срок максимальный — до трех лет.

- Из-за выдачи кредита частями можно совмещать аренду жилья и ежемесячные выплаты, пока дом не сдадут. Потом можно заехать в квартиру и не платить за аренду, а ежемесячный платеж станет на всю сумму кредита.

- Перед выдачей второго транша банк не проверяет повторно кредитную историю и финансовую нагрузку заемщика.

- Переплата получается меньше, потому что до выдачи последнего транша банк начисляет проценты на часть кредита, а не на всю сумму.

Минусы траншевой ипотеки. Перечислю их:

- Доступна по ограниченному количеству ЖК и даже квартир.

- Застройщики могут установить дополнительные требования. Например, не принимать в качестве первого взноса материнский капитал, хотя по стандартным программам принимают.

- С такой ипотекой работает мало банков: весной 2024 года — только Сбербанк. Если он откажет в кредите, оформить траншевую ипотеку не получится.

- В инвестиционных целях такая программа может не подойти. Ведь при траншевой ипотеке лучше брать объект с дальним сроком сдачи, тогда как инвестору зачастую выгоднее взять квартиру из ближайшей очереди, чтобы быстрее начать сдавать и за счет поступлений закрывать ипотечные платежи.

Что в итоге

- Ипотека траншами предлагает купить квартиру и зафиксировать ее цену сейчас, а платить за нее частями — траншами.

- Такой кредит можно оформить по разным программам: льготной, семейной или ИТ-ипотеке. Ставку банк фиксирует сразу, в день подписания кредитного договора, а выдавать ипотеку будет частями.

- Траншевая ипотека поможет сэкономить на процентах, потому что банк их начисляет не на всю сумму кредита, а отдельно на каждый выданный транш.

- Программа работает пока только в Сбербанке. Купить по ней можно определенные ЖК и по условиям, которые предложит застройщик.

- Траншевая ипотека помогает облегчить нагрузку на бюджет тем, кто арендует жилье, особенно если первый транш минимальный, например 10%, а срок на его погашение максимальный — 36 месяцев. Это позволит снизить ежемесячные платежи по ипотеке и совмещать их с арендой.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga