При переходе с упрощенки на общую систему компании или ИП придется перестроить весь учет, платить больше налогов и готовить дополнительную отчетность. Рассказываем, как максимально облегчить переход на новую систему и заплатить минимум налогов.

Что вы узнаете

- В чем различие между УСН и ОСН

- Какие основания для перехода на ОСН

- Когда происходит автоматический переход с УСН на ОСН

- Что важно знать при переходе на ОСН в 2025 году

- Когда можно перейти с упрощенной системы налогообложения на основную

- Как перейти с УСН на ОСН

- Какое уведомление подать в налоговую

- Что такое переходный период с УСН на ОСН

- Какую отчетность сдавать в переходный период

- Как учитывать доходы в переходном периоде

- Когда платить НДС в переходном периоде

- Как учитывать расходы при переходе на ОСН

- Как учитывать зарплату и страховые взносы

В чем различие между УСН и ОСН

УСН, или «упрощенка», — специальный режим налогообложения. На нем бизнес с доходами до 60 млн за предыдущий или текущий год не платит НДС и ведет минимальный учет.

ОСН — общая система налогообложения, на которой придется платить:

- Налог на прибыль — для компаний или налог на доходы физлиц — для ИП.

- НДС.

- Налог на имущество.

По каждому налогу добавятся отчеты, увеличится объем бухгалтерии, придется по-новому учитывать доходы и расходы. Поэтому переход на ОСН — трудоемкое дело.

Какие основания для перехода на ОСН

Компании или ИП переходят с упрощенки на общую систему в двух случаях.

По собственному желанию. Например, если основные поставщики и клиенты тоже работают на общей системе.

Вынужденно. Если бизнес больше не соответствует требованиям УСН. Например:

- Оборот превысил предельное значение. В 2025 году это 450 млн .

- В штате стало больше 130 сотрудников.

- Остаточная стоимость основных средств превысила 200 млн.

Когда компания или ИП вынужденно переходят на ОСН, говорят, что они «слетели с упрощенки». Еще такой переход называют автоматическим.

Когда происходит автоматический переход с УСН на ОСН

Компания обязана перейти с упрощенки на общую систему в этих случаях:

- Средняя численность сотрудников превысила 130 человек.

- Годовой оборот с начала года превысил 450 млн.

- Открылся филиал, сведения о котором внесли в ЕГРЮЛ.

- Остаточная стоимость основных средств превысила 200 млн.

- Доля участия других компаний стала больше 25%.

- Компания начала заниматься деятельностью, которая несовместима с УСН, например открыла ломбард, стала производить алкоголь или продавать ювелирные изделия из драгметаллов, кроме серебра.

Достаточно, чтобы произошло что-то одно из этого списка. Для ИП актуальны причины из пунктов 1, 2, 4 и 6.

Налоговая не отслеживает эти показатели в течение года. Бизнес обязан сам сообщить, если больше не может работать на упрощенке. Причем он должен платить налоги по-новому с начала месяца, в котором нарушены условия применения УСН.

Например, на 30 апреля 2025 года оборот компании — 451 млн. Значит, перейти на общую систему придется начиная с 1 апреля. Если этого не сделать, можно получить штраф.

Что важно знать при переходе на ОСН в 2025 году

Вернуться на упрощенку можно только с начала календарного года и не раньше чем через год после потери этого права .

Например, если доход компании в декабре 2025 года превысит 450 млн, фирма потеряет право на упрощенку. Казалось бы, с января оборот за год обнуляется и можно снова работать на УСН. Но нет: придется работать на общей системе еще год. Вернуться на УСН компания сможет только 1 января 2027 года. И только если будет соответствовать всем условиям перехода на УСН, в том числе по сумме дохода за девять месяцев предшествующего года . Это другой лимит. Он меньше, чем лимит дохода за год, который нельзя превышать, чтобы остаться на УСН.

Когда можно перейти с упрощенной системы налогообложения на основную

Дата перехода зависит от того, по какой причине компания или ИП уходит с УСН.

Добровольный переход. Можно перейти на общую систему только с 1 января. Для этого нужно с нового года вести учет на ОСН, а до 15 января сообщить в налоговую о смене системы налогообложения . Если опоздать с переходом, придется ждать еще год.

Вынужденный переход. Нужно вести учет по-новому с начала месяца, в котором бизнес перестал соответствовать критериям УСН. Например, если у компании 24 марта 2025 года открылся филиал, придется считать налоги по ОСН и готовить отчетность с 1 марта 2025 года.

Как перейти с УСН на ОСН

Порядок действий, чтобы организации перейти с упрощенки на общую систему:

- Сообщить в налоговую о переходе.

- Учесть доходы и расходы, которые формируют базу по налогу на прибыль в переходном периоде.

- Определить остаточную стоимость внеоборотных активов.

- Заполнить налоговую отчетность.

- Уплатить налог на прибыль и налог на имущество с основных средств, облагаемых по балансовой стоимости.

- Уплатить НДС.

С доходами, расходами и активами вам поможет бухгалтер. Учет сложный, и не стоит заниматься им самостоятельно, без специальных знаний. А мы разберем на примерах основные моменты, как перейти на ОСН и по возможности сэкономить на налогах.

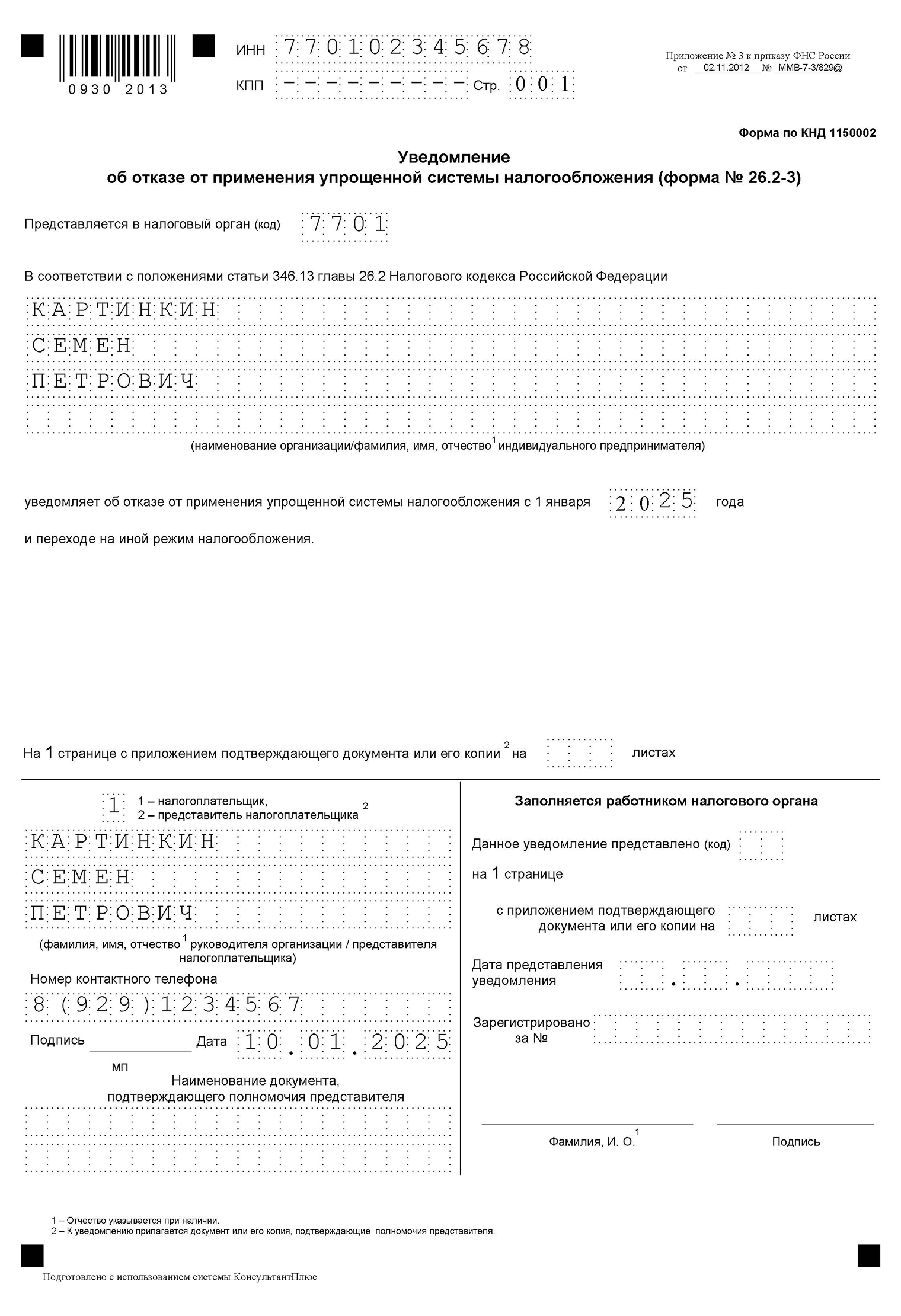

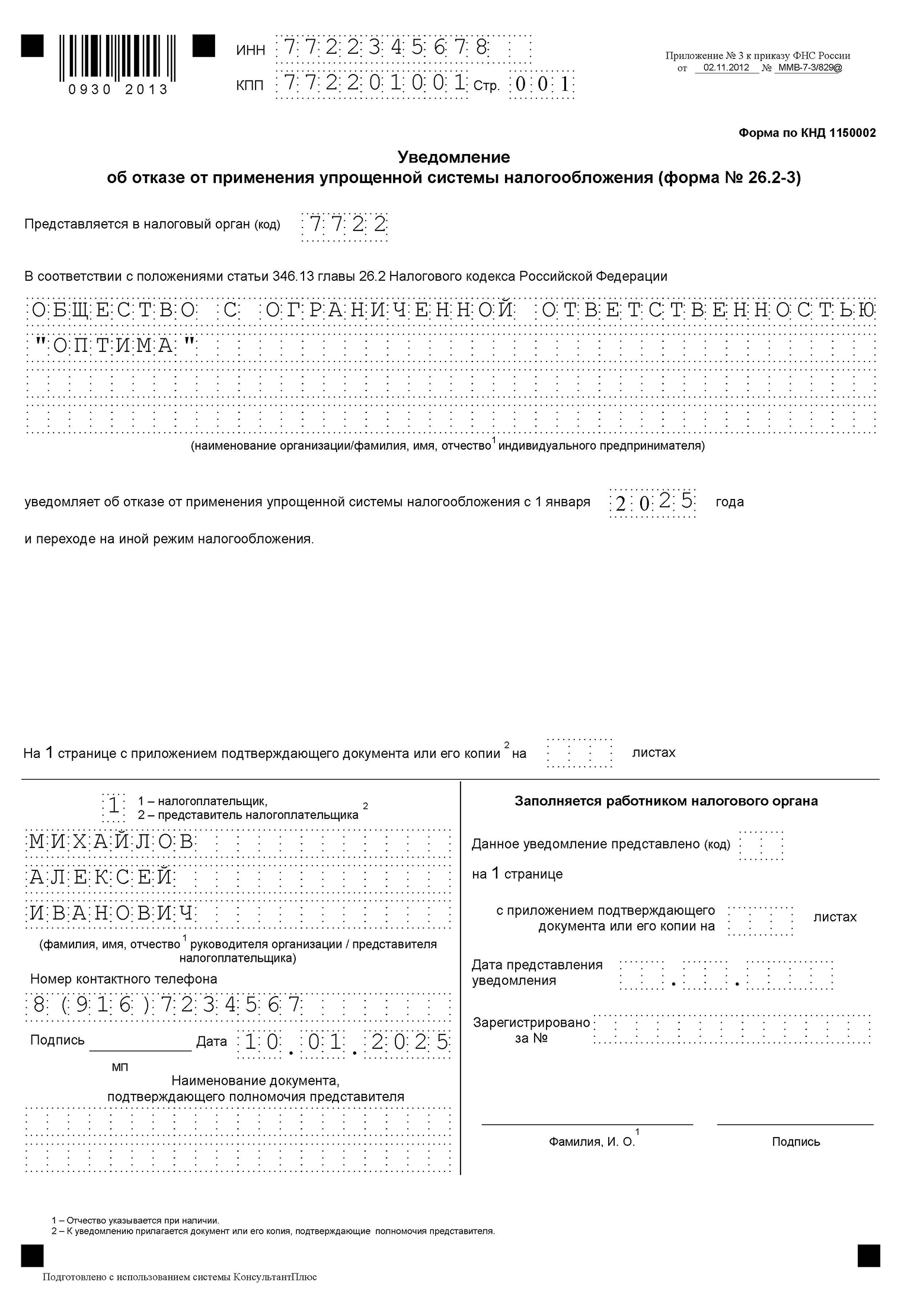

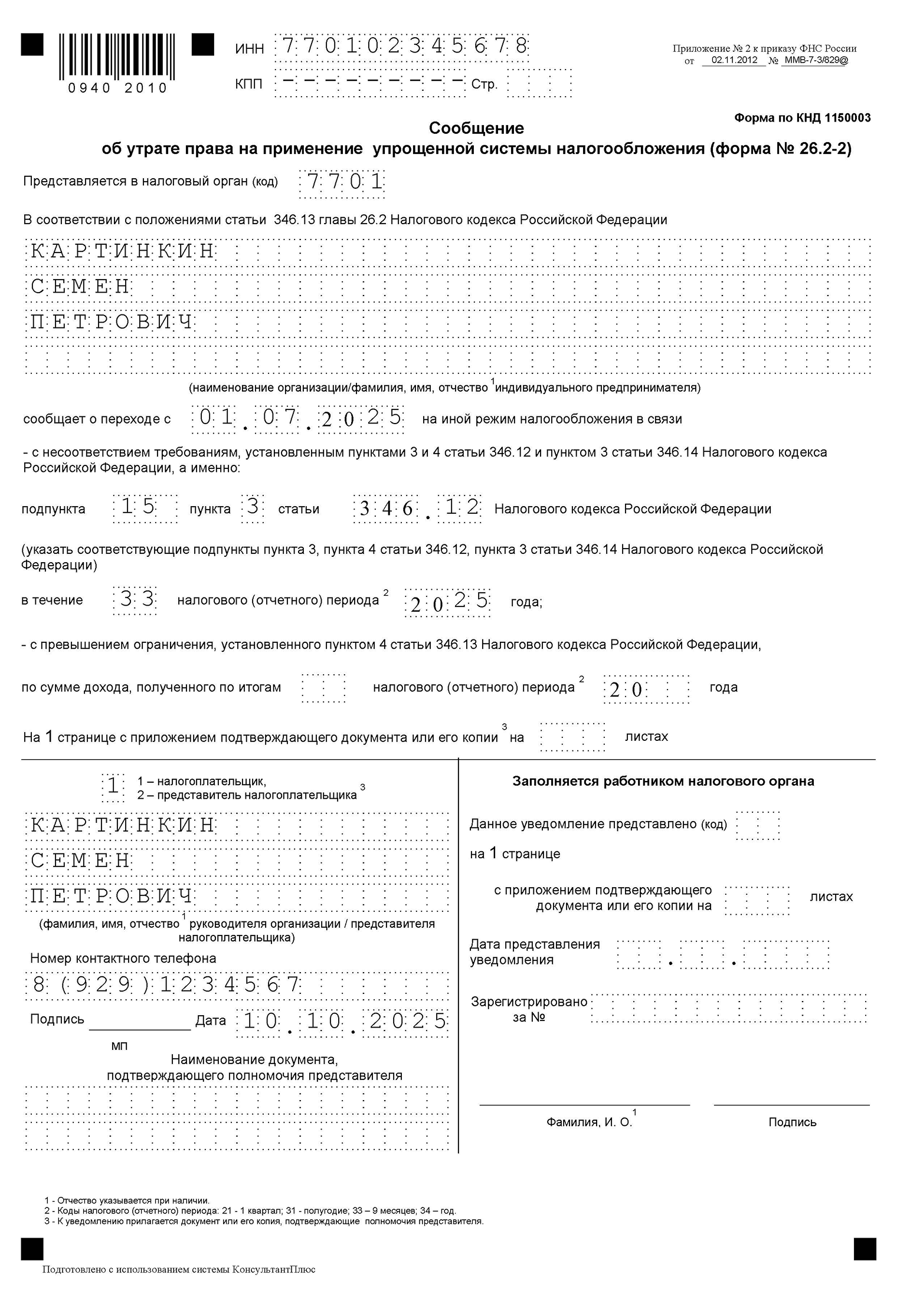

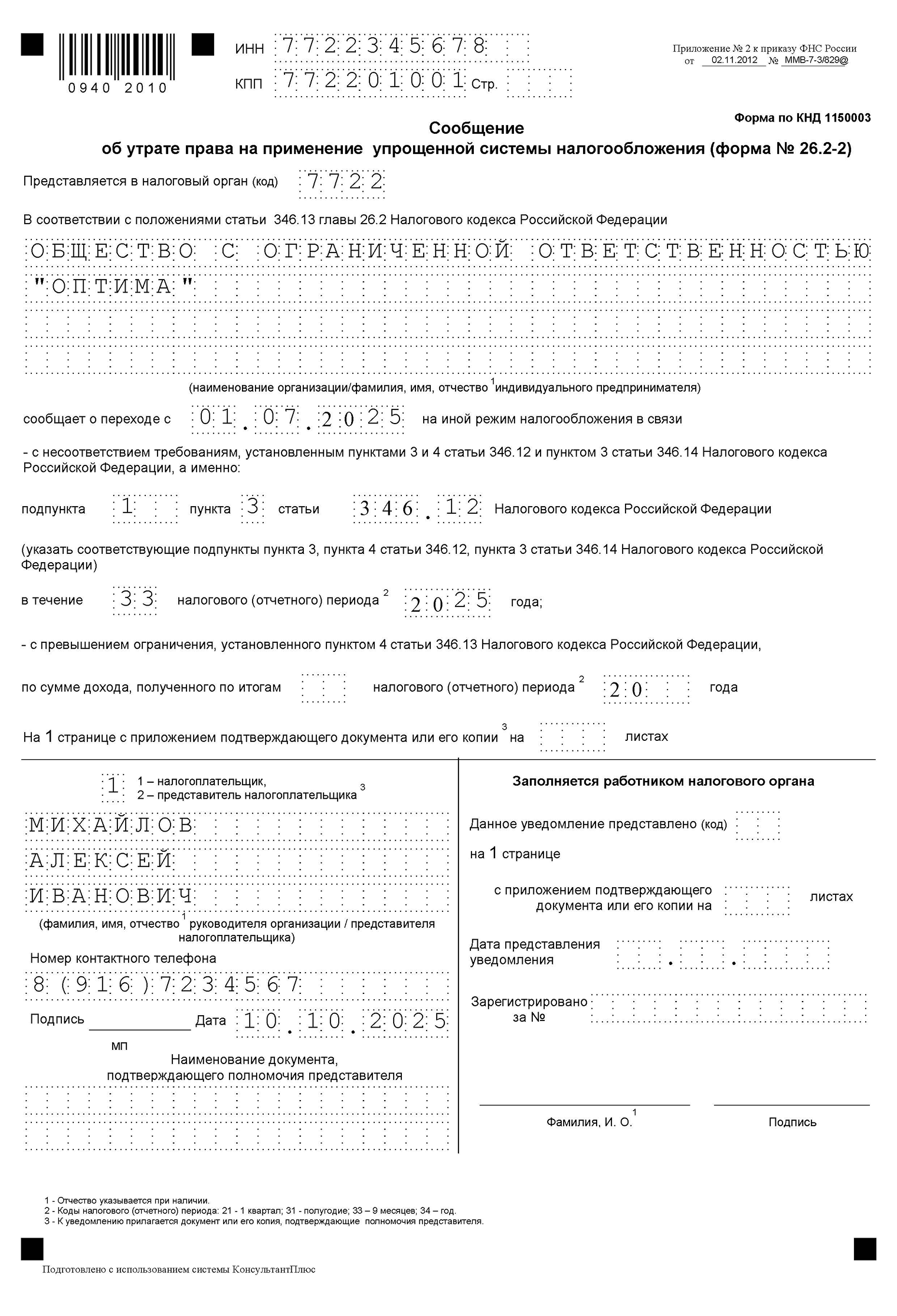

Какое уведомление подать в налоговую

Форма уведомления зависит от причины перехода.

Добровольный переход. Подавайте уведомление об отказе от применения упрощенной системы налогообложения по форме № 26.2-3. Укажите ИНН, для ООО — КПП, код налогового органа, название компании или ФИО предпринимателя, год перехода на общую систему.

Автоматический переход. Нужно подать сообщение об утрате права на применение упрощенной системы налогообложения по форме № 26.2-2. Указывают ИНН, для ООО — КПП, код налогового органа, название компании или ФИО предпринимателя, основания утраты права на УСН, срок перехода на общую систему.

Сообщение подают лично или через представителя по доверенности. Также можно направить его в электронном виде по ТКС или Почтой России ценным письмом с описью вложения.

Сделать это нужно в течение первых 15 дней месяца, следующего за кварталом, в котором перестали соблюдаться условия для спецрежима.

Что такое переходный период с УСН на ОСН

Бывает, что некоторые сделки бизнеса можно одновременно отнести к УСН и ОСН. Это время называют переходным периодом.

ООО продает оптом стройматериалы. Компания работала на УСН, но с 1 января перешла на ОСН. В декабре она закупила партию цемента и продавала его в январе и феврале. Переходным будет считаться весь период, пока компания не продаст цемент из этой партии.

И самое сложное здесь — правильно посчитать доходы, расходы и подать отчеты в налоговую.

Какую отчетность сдавать в переходный период

При переходе с упрощенки на общую систему нужно подать в налоговую несколько документов. Собрали их в таблицу для ИП и ООО.

При добровольном переходе

| Что подавать | Когда |

|---|---|

| Уведомление об отказе применения УСН | С 1 по 15 января года, в котором компания начинает вести учет по-новому |

| Декларация по налогу при УСН | С 1 января по 25 апреля — для ИП, с 1 января по 25 марта — для ООО |

При добровольном переходе

| Что подавать | Когда |

| Уведомление об отказе применения УСН | С 1 по 15 января года, в котором компания начинает вести учет по-новому |

| Декларация по налогу при УСН | С 1 января по 25 апреля — для ИП, с 1 января по 25 марта — для ООО |

При потере права на УСН внутри года

| Что подавать | Когда |

|---|---|

| Сообщение об утрате права на УСН | С 1 по 15 число первого месяца, следующего за кварталом нарушения условий для УСН |

| Декларация по налогу при УСН и декларация по НДС | С 1 по 25 число первого месяца, следующего за кварталом нарушения условий для УСН |

| Декларация по налогу на прибыль — для организаций | С 1 по 25 число первого месяца, следующего за кварталом нарушения условий для УСН |

| Декларация 3-НДФЛ — для ИП | Не позднее 30 апреля года, следующего за годом, в котором утрачено право на УСН |

При потере права на УСН внутри года

| Что подавать | Когда |

| Сообщение об утрате права на УСН | С 1 по 15 число первого месяца, следующего за кварталом нарушения условий для УСН |

| Декларация по налогу при УСН и декларация по НДС | С 1 по 25 число первого месяца, следующего за кварталом нарушения условий для УСН |

| Декларация по налогу на прибыль — для организаций | С 1 по 25 число первого месяца, следующего за кварталом нарушения условий для УСН |

| Декларация 3-НДФЛ — для ИП | Не позднее 30 апреля года, следующего за годом, в котором утрачено право на УСН |

Как учитывать доходы в переходном периоде

Когда бизнес меняет режим налогообложения, он может так организовать сделки, чтобы заплатить меньше налогов. Это законно и относится только к добровольному переходу.

Разбираем на примерах, с каких доходов платят налог при УСН, а с каких — при ОСН. Расчеты для ООО и ИП различаются.

Для ООО. Предположим, компания «Ива» продает оптом кофе розничным магазинам. С 1 января переходит на общую систему налогообложения. Четыре сделки попали в переходный период.

Нужно определить, в каком месяце учитывать доходы и по какой ставке платить с них налог.

Учет доходов ООО «Ива» в переходном периоде

| Ситуация | Пришли деньги в «Иву» | «Ива» отгрузила кофе магазину | «Ива» учла выручку и заплатила налог |

|---|---|---|---|

| Магазин оплатил партию кофе в декабре авансом, а «Ива» поставила ему кофе в январе | В декабре | В январе | Учла выручку в декабре, заплатила с нее налог при УСН |

| Магазин оплатил 50% в декабре, «Ива» поставила ему кофе в январе, магазин оплатил оставшиеся 50% в марте | 50% в декабре, 50% в марте | В январе | Учла 50% выручки в декабре, заплатила с нее налог при УСН. Оставшиеся 50% выручки учла в январе, заплатила с нее налог на прибыль |

| «Ива» в декабре отгрузила партию кофе, магазин заплатил за него в январе | В январе | В декабре | Учла выручку в январе, заплатила с нее налог на прибыль |

| «Ива» в декабре отгрузила партию кофе, магазин за него вообще не заплатил | Не пришли | В декабре | Учла выручку в январе, заплатила налог на прибыль с полной суммы выручки |

Учет доходов ООО «Ива» в переходном периоде

| Магазин оплатил партию кофе в декабре авансом, а «Ива» поставила ему кофе в январе. | |

| Пришли деньги в «Иву» | В декабре |

| «Ива» отгрузила кофе магазину | В январе |

| «Ива» учла выручку и заплатила налог | Учла выручку в декабре, заплатила с нее налог при УСН |

| Магазин оплатил 50% в декабре, «Ива» поставила ему кофе в январе, магазин оплатил оставшиеся 50% в марте. | |

| Пришли деньги в «Иву» | 50% в декабре, 50% в марте |

| «Ива» отгрузила кофе магазину | В январе |

| «Ива» учла выручку и заплатила налог | Учла 50% выручки в декабре, заплатила с нее налог при УСН. Оставшиеся 50% выручки учла в январе, заплатила с нее налог на прибыль |

| «Ива» в декабре отгрузила партию кофе, магазин заплатил за него в январе. | |

| Пришли деньги в «Иву» | В январе |

| «Ива» отгрузила кофе магазину | В декабре |

| «Ива» учла выручку и заплатила налог | Учла выручку в январе, заплатила с нее налог на прибыль |

| «Ива» в декабре отгрузила партию кофе, магазин за него вообще не заплатил. | |

| Пришли деньги в «Иву» | Не пришли |

| «Ива» отгрузила кофе магазину | В декабре |

| «Ива» учла выручку и заплатила налог | Учла выручку в январе, заплатила налог на прибыль с полной суммы выручки |

Получаем такое правило для компаний, которые переходят на общую систему:

- деньги на счет пришли при УСН — нужно заплатить с них налог при УСН;

- деньги должны прийти на ОСНО — нужно учесть все доходы в январе, как будто деньги уже на счету, и уплатить с них налог на прибыль. В каком месяце деньги поступили на счет и пришли ли вообще — неважно.

Обычно самая выгодная ситуация для компании — получить все оплаты по сделкам до перехода. Тогда она со всего дохода заплатит налог при УСН.

Для ИП. На ОСН предприниматель платит НДФЛ вместо налога на прибыль. НДФЛ считают только при поступлении денег на счет: если денег не было, ничего платить не нужно.

Поэтому предпринимателям проще, чем ООО:

- деньги на счет ИП пришли при УСН — нужно заплатить с них налог при УСН;

- деньги на счет ИП пришли при ОСН — нужно заплатить с них НДФЛ;

- ИП отгрузил товар, но деньги не пришли — налоги платить не нужно, пока не придут.

Общий алгоритм для ИП и ООО, которые собираются сменить систему налогообложения:

- В декабре прикинуть сделки, которые попадают в переходный период.

- Посчитать, сколько налогов придется заплатить, если выручка придет на УСН, а сколько — если придет уже в следующем году при ОСН.

- Постараться так организовать сделки, чтобы получить деньги на той системе, на которой выгоднее уплачивать налоги. Например, если УСН более выгодна, попросить поставщика хотя бы частично заплатить в декабре.

Когда платить НДС в переходном периоде

Предприниматели и компании на ОСН должны уплачивать НДС. Для него не имеет значения, когда деньги поступили на счет и пришли ли вообще. Важно, когда продавец отгрузил товар покупателям.

Рассмотрим на том же примере.

Учет НДС в переходном периоде

| Ситуация | Пришли деньги в «Иву» | «Ива» отгрузила кофе магазину | «Ива» заплатила НДС |

|---|---|---|---|

| Магазин оплатил партию кофе в декабре авансом, а «Ива» поставила ему кофе в январе | В декабре | В январе | Заплатила НДС с полной стоимости партии |

| Магазин оплатил 50% в декабре, «Ива» поставила ему кофе в январе, магазин оплатил оставшиеся 50% в марте | 50% в декабре, 50% в марте | В январе | Заплатила НДС с полной стоимости партии, потому что отгрузила всю партию при ОСН |

| «Ива» в декабре отгрузила партию кофе, магазин заплатил за него в январе | В январе | В декабре | НДС не заплатила, потому что всю партию отгрузила при УСН |

| «Ива» в декабре отгрузила партию кофе, магазин за него вообще не заплатил | Не пришли | В декабре | НДС не заплатила, потому что всю партию отгрузила при УСН |

Учет НДС в переходном периоде

| Магазин оплатил партию кофе в декабре авансом, а «Ива» поставила ему кофе в январе. | |

| Пришли деньги в «Иву» | В декабре |

| «Ива» отгрузила кофе магазину | В январе |

| «Ива» заплатила НДС | Заплатила НДС с полной стоимости партии |

| Магазин оплатил 50% в декабре, «Ива» поставила ему кофе в январе, магазин оплатил оставшиеся 50% в марте. | |

| Пришли деньги в «Иву» | 50% в декабре, 50% в марте |

| «Ива» отгрузила кофе магазину | В январе |

| «Ива» заплатила НДС | Заплатила НДС с полной стоимости партии, потому что отгрузила всю партию при ОСН |

| «Ива» в декабре отгрузила партию кофе, магазин заплатил за него в январе. | |

| Пришли деньги в «Иву» | В январе |

| «Ива» отгрузила кофе магазину | В декабре |

| «Ива» заплатила НДС | НДС не заплатила, потому что всю партию отгрузила при УСН |

| «Ива» в декабре отгрузила партию кофе, магазин за него вообще не заплатил. | |

| Пришли деньги в «Иву» | Не пришли |

| «Ива» отгрузила кофе магазину | В декабре |

| «Ива» заплатила НДС | НДС не заплатила, потому что всю партию отгрузила при УСН |

Общее правило такое:

- если продавец отгрузил весь товар, выполнил работы или оказал услуги до перехода на ОСН, платить НДС не придется;

- если из сделки на 1 млн отгрузили на 1 рубль на ОСН — НДС нужно заплатить с рубля.

Поэтому при переходе на общую систему продавцу выгодно, когда крупные партии товара он отдает при УСН, чтобы не платить потом с них НДС. Это актуально, если на упрощенке бизнес не платил НДС, то есть доходы за год не превышали 60 млн. Если же заработки были больше и упрощенцы платили НДС по ставкам 5 или 7%, при переходе на общую систему для них поменяется лишь ставка налога.

Как учитывать расходы при переходе на ОСНО

Расходы — это любые траты бизнеса: сырье, материалы, товары для перепродажи, зарплата сотрудникам, страховые взносы, аренда и коммунальные платежи. По расходам действует такое правило: неважно, когда тратишь деньги, важно, когда фактически получишь товар. Давайте опять к «Иве».

Учет расходов ООО в переходном периоде — покупка товаров

| Ситуация | «Ива» потратила деньги | «Ива» получила товары или услуги | «Ива» учла расходы |

|---|---|---|---|

| «Ива» в декабре заказала оптовую партию кофе, внесла аванс, а получила этот кофе только в январе | В декабре — аванс за кофе | В январе получила кофе | Учла расходы и уменьшила базу по налогу на прибыль в том месяце, когда перепродала кофе. Если кофе просто лежит на складе, учесть его в расходах нельзя. |

| «Ива» в декабре взяла оптовую партию кофе, а заплатила за него только в январе | В январе заплатила за кофе | В декабре взяла кофе для перепродажи | Учла расходы и уменьшила базу по налогу на прибыль в том месяце, когда перепродала кофе. Если кофе просто лежит на складе, учесть его в расходах на ОСНО нельзя. |

Учет расходов ООО в переходном периоде — покупка товаров

| «Ива» в декабре заказала оптовую партию кофе, внесла аванс, а получила этот кофе только в январе. | |

| «Ива» потратила деньги | В декабре — аванс за кофе |

| «Ива» получила товары или услуги | В январе получила кофе |

| «Ива» учла расходы | Учла расходы и уменьшила базу по налогу на прибыль в том месяце, когда перепродала кофе. Если кофе просто лежит на складе, учесть его в расходах нельзя. |

| «Ива» в декабре взяла оптовую партию кофе, а заплатила за него только в январе. | |

| «Ива» потратила деньги | В январе заплатила за кофе |

| «Ива» получила товары или услуги | В декабре взяла кофе для перепродажи |

| «Ива» учла расходы | Учла расходы и уменьшила базу по налогу на прибыль в том месяце, когда перепродала кофе. Если кофе просто лежит на складе, учесть его в расходах на ОСНО нельзя. |

Эти ситуации справедливы, когда компания берет товары или материалы, чтобы дальше использовать их в бизнесе: перепродать или пустить в производство. Если компания заказывает какие-то услуги, расходы нужно учитывать чуть иначе.

Учет расходов ООО в переходном периоде — заказ услуг

| Ситуация | «Ива» потратила деньги | «Ива» получила товары или услуги | «Ива» учла расходы |

|---|---|---|---|

| «Ива» в декабре оплатила рекламную кампанию, а реклама вышла только в январе | В декабре — аванс за рекламу | В январе вышла реклама | Учла расходы и уменьшила базу по налогу на прибыль в январе. |

| У «Ивы» в декабре вышла реклама, а заплатила за нее только в январе | В январе заплатила за рекламу | В декабре вышла реклама | Нельзя учесть расходы ни в УСН, ни в ОСН. Уменьшить базу по налогу не получится |

Учет расходов ООО в переходном периоде — заказ услуг

| «Ива» в декабре оплатила рекламную кампанию, а реклама вышла только в январе. | |

| «Ива» потратила деньги | В декабре — аванс за рекламу |

| «Ива» получила товары или услуги | В январе вышла реклама |

| «Ива» учла расходы | Учла расходы и уменьшила базу по налогу на прибыль в январе. |

| У «Ивы» в декабре вышла реклама, а заплатила за нее только в январе. | |

| «Ива» потратила деньги | В январе заплатила за рекламу |

| «Ива» получила товары или услуги | В декабре вышла реклама |

| «Ива» учла расходы | Нельзя учесть расходы ни в УСН, ни в ОСН. Уменьшить базу по налогу не получится |

Выходит, компании выгоднее, если она оплатила услугу, когда работала на УСН, а получила ее уже после перехода на ОСН. Тогда она может включить стоимость услуги в расходы и уменьшить налог на прибыль.

Для предпринимателей действует такой алгоритм:

- ИП понес расходы, будучи на УСН, — нужно уменьшить на эти расходы налог при УСН;

- расходы оплачены уже на ОСН — нужно уменьшить на них НДФЛ;

- ИП получил товар, но деньги за него не заплатил — затраты учесть нельзя;

- товары для перепродажи оплачены на УСН, но проданы уже на ОСН — затраты уменьшают НДФЛ.

Как учитывать зарплату и страховые взносы

Зарплата сотрудникам и страховые взносы — еще один вид расходов бизнеса. На них также можно сэкономить и уменьшить базу по налогу на прибыль.

Например, «Ива» в декабре перевела работникам зарплату. Теперь она должна заплатить с нее страховые взносы: это можно сделать в декабре или до 28 января следующего года.

Если заплатить взносы в январе, организация вправе учесть их в расходах при ОСНО и уменьшить налог на прибыль .

Важно

Мы прошлись только по основным моментам перехода на общую систему. В жизни нюансов гораздо больше.

Не рекомендуем вам решать сложные вопросы и считать налоги по статьям из интернета. Даже если это статья в нашем журнале. Даже если это текст в нашем Журнале. Законы меняются, статьи устаревают, из-за этого потом могут быть проблемы с налоговой. Обратитесь к опытному бухгалтеру.