Как инвестору дать в долг предпринимателю или компании

И не потерять деньги, а заработать

За последние пять лет ставки по вкладам снизились почти в два раза, поэтому некоторые инвесторы ищут альтернативы с повышенной доходностью.

Например, в 2015 году объем рынка краудфандинга — инвестиций частных инвесторов в компании — составлял лишь 1,5 млрд рублей, а в 2020 году — уже 7 млрд рублей.

Один из инструментов альтернативных инвестиций — заем предпринимателям или компаниям под более высокий процент по сравнению с облигациями. Такие инвестиции сопровождаются повышенными рисками, поэтому к ним следует относиться внимательнее.

Я инвестор и юрист в области корпоративного права, сопровождаю и заключаю инвестиционные сделки. Расскажу, почему инвесторам может быть интересно заключить договор займа и как снизить риски такого договора.

Как вообще инвесторы могут повысить доходность

Инвесторы используют разные инструменты, чтобы получить доход. Общее правило: чем выше риск, тем выше доходность.

Привычные инвестиционные инструменты. Чаще всего инвесторы используют такие инструменты:

- Вклады. Это наименее рискованный способ получить доход. Банки, которые привлекают деньги физических лиц, обязаны входить в систему страхования вкладов. Если лицензию банка отзовут, инвестору вернут деньги в пределах 1,4 млн рублей.

- Государственные и субфедеральные облигации. Инвесторы, которые покупают облигации федерального займа, дают в долг государству. Никаких гарантий возврата нет: если государство объявит дефолт — это риск инвестора. Доходность таких облигаций может быть выше на 2—5%, чем ставки по вкладам.

- Корпоративные облигации. Доходность облигаций, которые выпускают компании, зависит от многих факторов. Например, от изменения ключевой ставки, срока облигации, инфляции. Но в первую очередь от кредитного риска — риска дефолта эмитента. Доходность корпоративных облигаций в среднем выше ставок по вкладам на 5—12%.

- ETF и ПИФ. Доходность фондов акций и облигаций определяется составом портфеля фонда. Например, биржевой фонд «Тинькофф Вечный портфель RUB» прогнозирует доходность 14% годовых, а «Тинькофф Индекс IPO» — 25,75%.

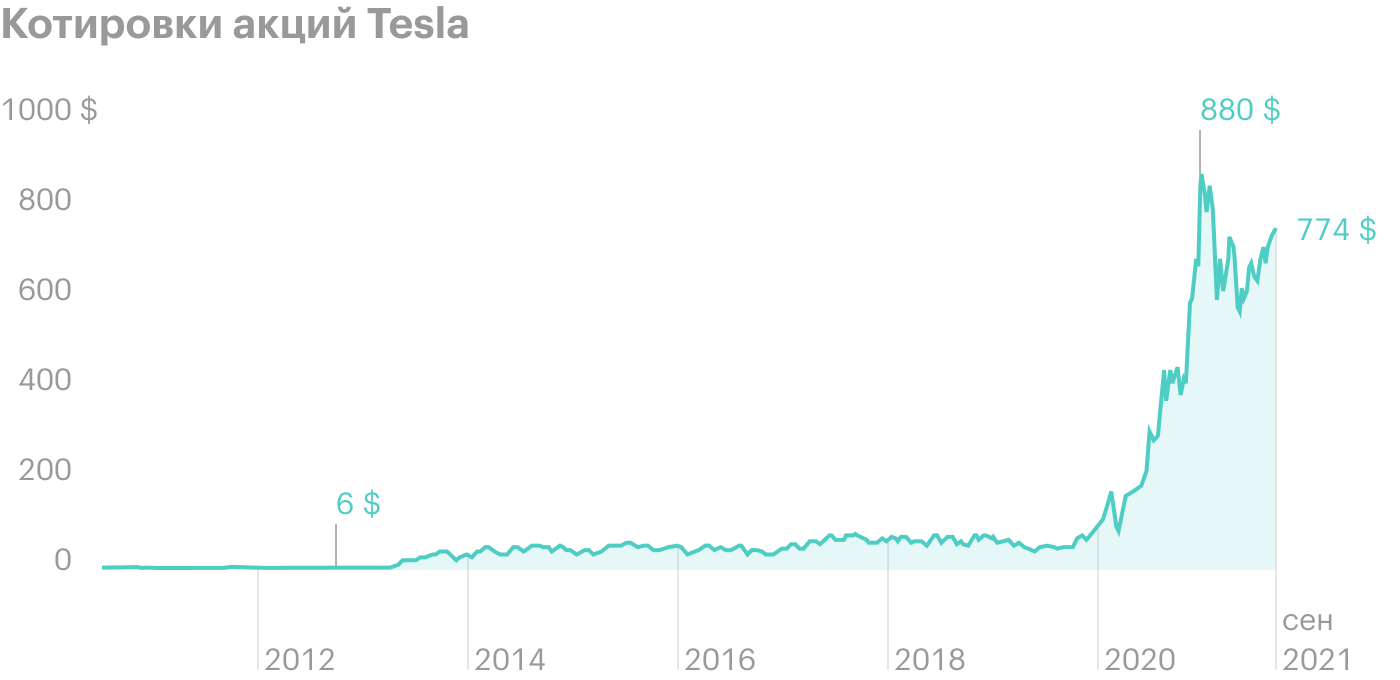

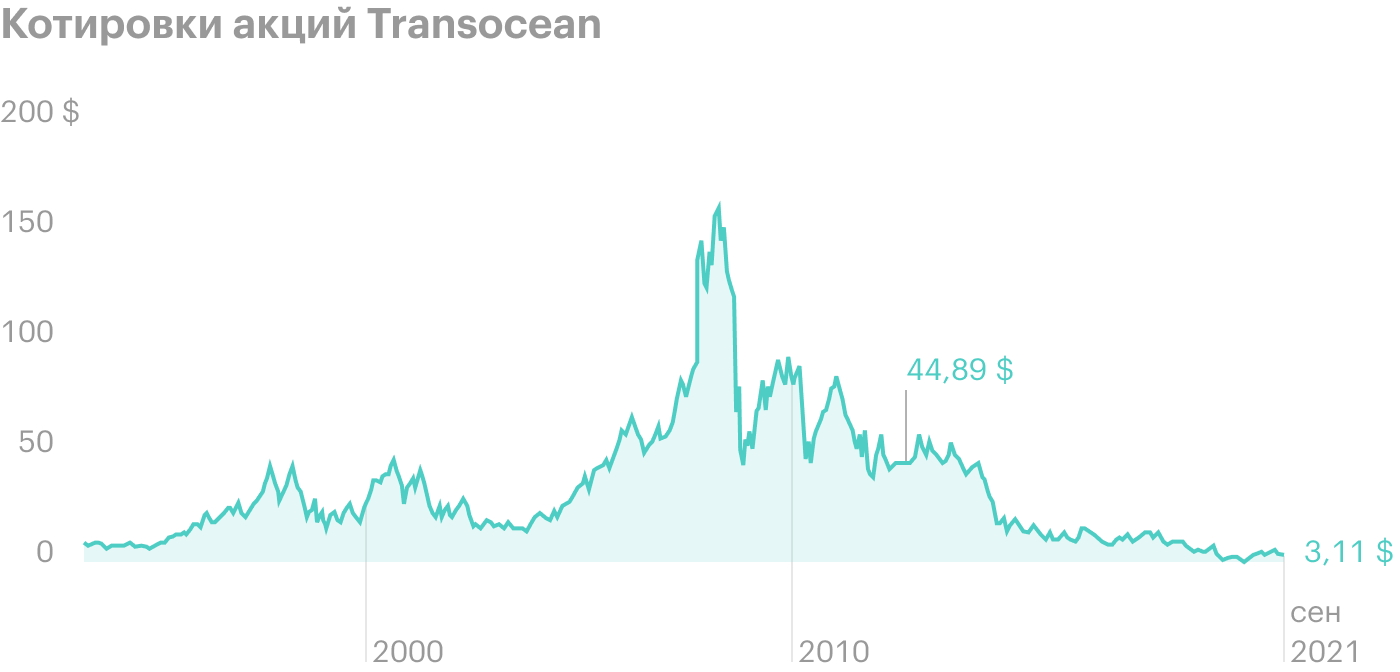

- Акции публичных компаний. Если вложиться в акции, можно как потерять деньги, так и приумножить. Например, если бы инвестор восемь лет назад купил акции Transocean, то потерял бы почти 100% от вложенного капитала. А если бы купил акции Tesla, то доходность была бы больше 2000%.

Альтернативные инструменты. Чтобы повысить доходность, инвесторы ищут более рискованные варианты. Это могут быть, например, краудлендинг, краудинвестинг, венчурные инвестиции, прямые инвестиции и займы.

Прямые инвестиции — это, например, покупка доли в ООО или акций непубличной компании. Инвестор становится совладельцем компании и вправе рассчитывать на дивиденды и рост стоимости доли.

Доходность может быть на том же уровне, как и при покупке акций публичных компаний. Но может быть и выше. Например, в 2000 году фонд Baring Vostok Capital Partners приобрел акции «Яндекса» за 5,28 млн долларов, а продал в период с 2011 по 2014 год за 1,5 млрд долларов.

Плюс прямых инвестиций в том, что у инвестора, как правило, больше рычагов влияния и контроля за бизнесом. Можно заключить корпоративный договор, по которому собственники бизнеса будут обязаны распределять полученную прибыль, отчуждать доли в определенном порядке и так далее.

Минус прямых инвестиций — их ликвидность гораздо меньше. Например, если инвестору не нравится компания, он продает акции на бирже. В прямых инвестициях все по-другому: много ограничений по продаже доли или вовсе запрет, могут быть требования по размеру цены продажи.

Краудлендинг — это заем, который частные инвесторы дают непубличным компаниям или ИП через инвестиционную платформу, например «Поток», «Джетленд», «Модуль-деньги». Владелец инвестиционной платформы предлагает скоринг заемщика, присваивает рейтинг, сам определяет процент займа, а некоторые даже судятся за инвестора в случае дефолта. Доходность займов через инвестиционные платформы доходит до 29%, но риски потерять деньги очень высокие.

Краудинвестинг похож на краудлендинг. Отличие в том, что инвестор покупает часть компании. Краудинвестинг подразумевает множество инвесторов, поэтому минимальная сумма инвестиций обычно меньше, чем в прямых инвестициях. Так средний инвестор может взять на себя большие риски и диверсифицировать их за счет небольшой суммы.

Некоторые инвестиционные платформы берут на себя и управлением бизнесом. Например, платформа Simple Estate привлекает инвестиции для покупки и сдачи в аренду коммерческой недвижимости. Целевая доходность — от 14 до 18%. Она же занимается управлением этой недвижимостью.

Венчурные инвестиции подразумевают покупку доли в молодой компании или, например, выдачу конвертируемого займа — когда инвестор вправе конвертировать долг в долю в компании.

Венчурные инвестиции наиболее рискованные и несут больше рисков неудачи: финансовые риски, риски ухода ключевого персонала, ошибки в стратегии. В среднем доходность венчурных фондов, которые занимаются такими инвестициями, — от 20 до 35%.

Почему инвестору может быть интересен договор займа

Прямой договор займа между инвестором и предпринимателем или компанией — тоже один из альтернативных способов инвестировать капитал. Вот почему это привлекательный инвестиционный инструмент.

Оговорюсь, что для простоты я буду использовать термин «заем предпринимателю», хотя подразумеваю займы и ИП, и юрлицам.

Высокая доходность в сравнении, например, с доходностью корпоративных облигаций или вкладов. Когда инвестор дает в долг предпринимателю, то принимает на себя большие риски.

Например, в отличие от эмитентов облигаций, которые должны соблюдать законодательство о раскрытии информации, закон о рынке ценных бумаг и прочее, предприниматели обязаны предоставлять инвестору только информацию, которая предусмотрена договором.

Отсюда большие риски недополучить сведения, чтобы оценить вложения. Но и выше доходность. Она может достигать 30% — зависит от условий, на которые договорились инвестор и предприниматель.

При этом, если грамотно составить договор займа и договориться о порядке обмена информацией, инвестор может получать и более детальные сведения о бизнесе в сравнении с тем, что обычно раскрывают эмитенты. О том, как это сделать, я расскажу дальше в статье.

Управляемость и контроль. Инвестор в прямом займе может требовать больших прав или ограничений для предпринимателя в сравнении с инвестором на публичном рынке. Например, можно требовать согласовывать решения по бизнесу, не совершать сделки или не продавать имущество.

Прямые займы — это большая вовлеченность. Если инвестор вложит деньги и не будет контролировать деятельность предпринимателя, то, скорее всего, потеряет вложения. Инвестору необходимо самому оценивать риски, считать доходность, думать об обеспечении займа.

Гибкость договора. Инвестор может требовать включить в договор займа положения, которые отвечают его интересам. Когда инвестор покупает облигации на рынке, то должен подстраиваться под их условия. В договоре займа инвестор может диктовать свои условия.

Еще инвестор может получить обеспечение, на которое не может рассчитывать при покупке тех же облигаций: например, залог или поручительство платежеспособного лица.

Каким должен быть договор займа предпринимателю или компании

Если договор займа заключается между физлицами на сумму более 10 000 ₽ или стороной по договору является компания, то его необходимо составить письменно. В договоре обязательно должна быть указана сумма займа. Как и в любом другом договоре, следует указать наименование сторон, их идентифицирующие признаки, банковские реквизиты, адреса.

Теоретически можно заключить и простой договор займа на три страницы, но тогда инвестор рискует попасть в неуправляемую ситуацию и потерять деньги. У инвестора может не быть контроля за отчетностью предпринимателя, права на досрочный возврат займа и достаточного обеспечения — залога или поручительства, которые создают дополнительные гарантии возврата денег.

- Например, инвестор выдал заем компании, которая владеет недвижимостью. По мнению инвестора, у этого займа низкие риски, ведь у компании есть актив, который можно продать в случае банкротства. Поэтому инвестор не предусмотрел право на досрочный возврат займа в случае привлечения нового займа.

- Чуть позже заем выдает другой инвестор, но получает в залог тот самый объект недвижимости. Еще позже компания стала банкротом, и у последнего инвестора появляется преимущество из-за залога, а первый инвестор теряет деньги.

Чтобы избежать таких рисков или снизить их, нужно стараться учесть как можно больше нюансов в договоре. Вот на что еще следует обратить внимание инвестору:

- Вид займа. Инвестор может дать деньги на покупку оборудования, здания, наем персонала или просто чтобы предприниматель пополнил оборотный капитал.

- Сумма и порядок предоставления займа. Сумма займа, как правило, предоставляется в рублях, но ее можно привязать к иностранной валюте, а также выдавать частями или сразу полностью.

- Срок возврата денег и процентов.

- Процентная ставка, которая может быть фиксированной или плавающей.

- Обеспечение. Инвестору следует понимать, как будет застрахован его риск, если предприниматель не выполнит свои обязательства.

- Ковенанты. Инвестор может ожидать определенного поведения от предпринимателя. Например, чтобы он предоставлял важную инвестору информацию или не заключал какие-то сделки. Все это следует зафиксировать в договоре.

- Заверения. Инвестору следует запросить у предпринимателя утверждение о наличии или отсутствии каких-либо обстоятельств. Например, что недвижимое имущество, которое дает основной доход предпринимателю, приобретено законно.

- Возможность конвертации долга в долю в компании. Инвестор может заранее согласовать с предпринимателем, в каком случае долг будет конвертироваться в долю в компании.

Расскажу подробнее о каждом пункте.

Вид займа: целевой или нет

Заем может предоставляться просто так или на определенные цели. В последнем случае заем называется целевым — например, на покупку оборудования, уменьшение задолженности перед банками, наем сотрудников, организацию выставки и так далее.

Вид займа зависит от потребностей предпринимателя. Если деньги нужны, чтобы просто пополнить оборотный капитал, то заем обычно нецелевой. А если на конкретную цель или вещь — целевой.

Если инвестор предоставляет заем на что-то конкретное, то лучше это прямо зафиксировать в договоре: так у инвестора появится право контролировать использование денег. Если предприниматель потратит их не на цель из договора, инвестор сможет отказаться исполнять договор займа и потребовать вернуть деньги досрочно с процентами.

Вот как это можно прописать в договоре:

- Сумму займа предприниматель обязуется потратить на покупку оборудования «Печь конвекционная LUXSTAHL L0434UP». Габаритные размеры: 590 × 695 × 590 мм. Тип парообразования: непрямое увлажнение. Вместимость: 4 уровня 429 × 345 мм. Температурный диапазон: от 100 до 260 °C.

Сумма и порядок предоставления займа

Заем чаще всего предоставляется в рублях. Но некоторые инвесторы фиксируют в договоре обязательство предоставить заем в валюте. Такая сделка может противоречить валютному законодательству, если участники сделки — резиденты РФ. В этом случае нужно указывать сумму в рублях и платить ими же.

Если договор займа заключается между резидентом РФ и нерезидентом, то, как правило, ограничений нет. Но нужно учитывать исключение: операции с иностранной валютой должны проводиться через уполномоченные банки.

Если необходимо привязать сумму займа к валюте, чтобы, например, снизить риски падения курса рубля по отношению к доллару, то нужно определить валюту и дату, на которую определяется курс. В договоре это может быть сформулировано так:

- Инвестор обязуется предоставить предпринимателю заем на сумму 1000 долларов США в рублях по курсу Центрального банка на день предоставления займа.

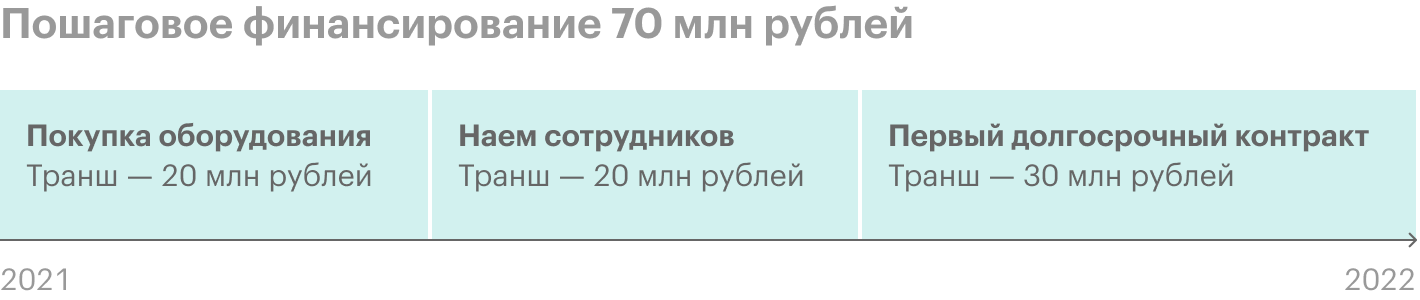

Заем не обязательно предоставлять единоразово всей суммой. Инвестор может включить в договор поэтапное финансирование, то есть предоставлять заем частями или шаг за шагом: предприниматель сделал что-то — инвестор перевел очередной транш.

Вот как это может выглядеть в договоре:

- Инвестор обязуется предоставить предпринимателю сумму займа в такие сроки и в таких размерах:

- 100 000 ₽ в течение трех рабочих дней после того, как предприниматель предоставит инвестору экземпляр заключенного договора купли-продажи нежилого помещения с кадастровым номером 52:01:000567:34 между предпринимателем и Ивановым Иваном Ивановичем; 900 000 ₽ в течение трех рабочих дней после того, как предприниматель предоставит инвестору экземпляр заключенного договора купли-продажи нежилого помещения с кадастровым номером 52:01:000567:34 с отметкой регистрирующего органа и выписки из ЕГРН, в которой единственным собственником указан предприниматель.

Другой вариант — предоставлять заем по запросу. В этом случае инвестор обязуется предоставить сумму не более той, что указана в договоре, если предприниматель об этом попросит. Такое финансирование требуется, когда точно не известно, сколько нужно денег на проект и когда.

Вот пример такого положения в договоре:

- Инвестор обязуется предоставить предпринимателю заем на общую сумму не более 500 000 ₽ по заявлению предпринимателя в соответствии с условиями договора.

Срок возврата денег и процентов

В договоре может быть указана конкретная дата возврата суммы займа и уплаты процентов. Но иногда, если денежные потоки предпринимателя предсказуемы, целесообразно прописать поэтапный возврат денег. Например, так:

Полученная предпринимателем сумма займа возвращается, а проценты уплачиваются в соответствии с графиком

| Сумма займа к возврату | Сумма процентов к выплате | Дата возврата (выплаты) |

|---|---|---|

| 150 000 ₽ | 1500 ₽ | 08.06.2021 |

| 150 000 ₽ | 1475 ₽ | 08.07.2021 |

Полученная предпринимателем сумма займа возвращается, а проценты уплачиваются в соответствии с графиком

| Дата возврата (выплаты) | 08.06.2021 |

| Сумма займа к возврату | 150 000 ₽ |

| Сумма процентов к выплате | 1500 ₽ |

| Дата возврата (выплаты) | 08.07.2021 |

| Сумма займа к возврату | 150 000 ₽ |

| Сумма процентов к выплате | 1475 ₽ |

В некоторых случаях предприниматели могут предложить вернуть сумму займа по их усмотрению, но в пределах определенного периода.

- Предприниматель возвращает инвестору сумму займа и уплачивает проценты не позднее 31 августа 2021 года. При этом инвестор в соответствии с пунктом 2 статьи 810 ГК РФ согласен на досрочный возврат суммы займа.

Такой заем более рискованный, потому что не обеспечивает стабильный денежный поток от заемщика, — инвестор не может быть уверен, что предприниматель вернет даже часть денег до определенной даты. Поэтому в таких договорах процентная ставка, как правило, выше.

Процентная ставка

Процентная ставка — это процент за пользование деньгами. Как правило, она указывается в годовом выражении. Например, заем в размере 1 млн рублей под 17% годовых означает, что за год будет начислено 170 000 ₽ процентов.

Процентная ставка может быть фиксированная, но иногда это дополнительные риски, особенно если заем долгосрочный. Например, Банк России может резко повысить ключевую ставку — тогда ставки по вкладам последуют вверх за ней. Выход здесь — плавающая ставка.

Плавающую ставку можно привязать ко многим показателям: ключевой ставке, ставке доходности ОФЗ, ставке LIBOR, ставке Mosprime и так далее. Процентная ставка может изменяться в определенных условиях. Например, в случае достижения определенного курса валюты.

Вот как это можно прописать в договоре:

- Предприниматель обязуется уплачивать инвестору проценты, которые начисляются на сумму фактической задолженности за каждый календарный день, в размере ключевой ставки Банка России, увеличенной на 5 п. п. В расчет берется ключевая ставка, действующая в соответствующие периоды со дня, который следует за днем предоставления суммы займа, до даты возврата всей суммы займа.

- Проценты увеличиваются на 2 п. п., если курс доллара США к рублю, установленный Банком России, превысит 80 ₽, на период такого превышения.

Обеспечение займа

Обеспечение гарантирует, что заемщик вернет заем. Это может быть залог, поручительство или неустойка. Обеспечений может быть и несколько — можно предусмотреть и поручительство, и неустойку.

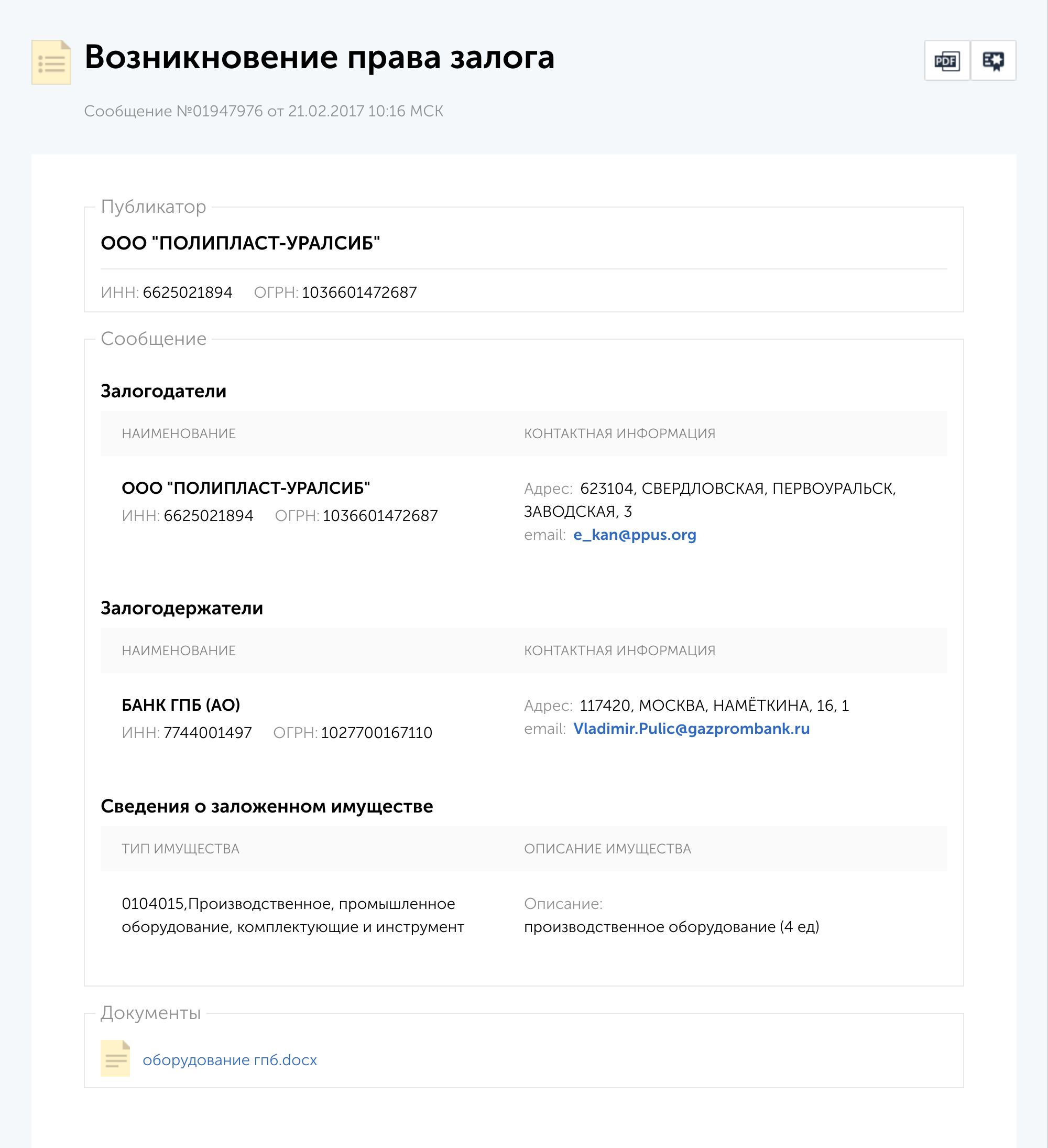

Залог. Если предприниматель не исполнит обязательства, инвестор может вернуть деньги за счет стоимости заложенного имущества преимущественно перед другими кредиторами. В залог можно передать недвижимое имущество, оборудование, акции, доли и прочее.

В некоторых случаях залог нужно регистрировать в Росреестре, и право на него возникает с момента такой регистрации. Например, если предмет залога — недвижимое имущество или доля в ООО.

Вот пример условия о залоге в договоре:

- В целях обеспечения надлежащего исполнения обязательств по возврату суммы займа предприниматель предоставляет инвестору в залог нежилое помещение, расположенное по адресу: г. Москва, пр-т Мира, д. 76, площадью 23 м², с кадастровым номером 54:87:000870:11.

- Помещение принадлежит предпринимателю на праве собственности на основании договора купли-продажи нежилого помещения от 10.06.2021, что подтверждается записью в Едином государственном реестре недвижимости от 09.02.2021 № 24-24-01/214/2010-992 и выпиской из Единого государственного реестра недвижимости от 09.06.2021.

Если залог предоставляет компания, то она обязана внести в Единый федеральный реестр сведений о фактах деятельности юридических лиц сведения об обременении имущества. Срок — три рабочих дня с даты возникновения залога.

Запись о залоге можно внести в реестр уведомлений о залоге движимого имущества, чтобы третьи лица были в курсе, что такое-то имущество находится в залоге.

Возвращать долг за счет стоимости предмета залога можно двумя путями: через суд или по соглашению об обращении взыскания. Конкретный способ предусматривается в договоре, например, так:

- Если предприниматель не исполнит свои обязательства по договору, инвестор полностью удовлетворяет свои требования за счет заложенного недвижимого имущества преимущественно перед другими кредиторами. В требования включаются неустойки за нарушение предпринимателем условий договора, возмещения убытков инвестору, расходов инвестора по взысканию суммы займа.

- Обращение взыскания на заложенное недвижимое имущество осуществляется по решению суда. Требования инвестора удовлетворяются за счет заложенного недвижимого имущества путем его реализации в порядке, установленном действующим законодательством Российской Федерации.

В некоторых случаях можно обратить взыскание только через суд. Например, если предмет залога — имущество, которое представляет значительную историческую, художественную или культурную ценность для общества.

Поручительство — это привлечение третьего лица, которое будет отвечать за исполнение обязательства. Например, если инвестор выдает заем ООО, то поручителем может выступить его участник. Если компания не вернет деньги, можно потребовать их от участника. Важно проверить платежеспособность поручителя. Вот как можно прописать условие о поручительстве в договоре:

- Поручитель обязуется солидарно отвечать перед инвестором за исполнение предпринимателем его обязательств по договору займа от 02.02.2021, заключенному между инвестором и предпринимателем.

- Обязательства предпринимателя, в обеспечение исполнения которого выдается поручительство:

- Сумма основного долга — 1 000 000 ₽. Срок исполнения обязательств по возврату суммы займа и уплате процентов — 17.09.2022. Проценты за пользование денежными средствами — 15% годовых.

Неустойка — это плата за нарушение обязательства. Это может быть твердая сумма или пеня за каждый день просрочки. Важно понимать, что в случае спора суд может снизить неустойку, если она явно несоразмерна последствиям нарушения обязательства — превышает ключевые ставки ЦБ.

Вот пример условия о неустойке в договоре займа:

- За несвоевременный возврат суммы займа инвестор вправе требовать с предпринимателя уплаты штрафной неустойки в размере 0,1% от не уплаченной в срок суммы займа за каждый день просрочки.

Ковенанты

Ковенанты — это обязательства стороны договора совершить действия, воздержаться от них или соответствовать определенным требованиям. Нарушение ковенантов — основание досрочно вернуть заем, поэтому ковенанты создают дополнительные гарантии для инвестора.

Вот некоторые ковенанты, которые можно предусмотреть в договоре:

- предоставление информации и бухгалтерской отчетности. Например, ежегодно предоставлять бухбаланс по состоянию на 31 декабря. Бухгалтерская отчетность дает инвестору возможность оценивать риски невозврата денег, требовать дополнительного обеспечения займа, если, например, чистая прибыль снизилась;

- запрет превышать определенный уровень долговой нагрузки или обязательство обеспечить определенное соотношения долга и чистой прибыли или EBITDA. Например, размер кредиторской задолженности компании не должен превышать 15 млн рублей;

- запрет менять собственника компании или бенефициара;

- не менять устав компании без согласия инвестора;

- запрет или ограничение распределять чистую прибыль или выплачивать дивиденды без согласия инвестора;

- запрет продавать основные активы компании без согласия инвестора.

Заверения

Инвестор рассчитывает на определенные обстоятельства перед заключением договора займа или после этого. Проверить некоторые из них почти нереально. Например, сложно установить достоверность бухотчетности без аудитора, а нарушение налогового законодательства может выясниться только после налоговой проверки.

Чтобы создать дополнительные гарантии для инвестора, в договоре устанавливают перечень существенных для инвестора заверений предпринимателя. Если заверения недостоверны, инвестор может требовать досрочно вернуть деньги. Вот как это можно прописать в договоре:

- Заемщик заверяет, что недвижимое имущество принадлежит ему на праве собственности, не состоит под арестом, не является предметом залога, не обременено иными правами третьих лиц и не ограничено в использовании, права на него не являются предметом судебного спора. Использование недвижимого осуществляется в соответствии с законодательством РФ и видом разрешенного использования.

Условия конвертации долга в долю

Бывает так, что предприниматель не может вовремя вернуть долг или у него вообще нет денег, чтобы расплатиться с инвестором. Один из вариантов избежать такой ситуации — конвертировать долг в долю компании. Это можно сделать и после дефолта, но договориться о цене компании — непростое дело. Поэтому лучше предусмотреть все заранее.

Дополнительно с договором займа можно заключить корпоративный договор. По нему собственники компании обязуются проголосовать за увеличение уставного капитала в пользу третьего лица — инвестора — с зачетом права требования по займу.

- Например, инвестор заключает договор займа с ООО, по которому предоставляет компании 500 000 ₽. Уставный капитал ООО — 10 000 ₽. Доля в размере 100% принадлежит одному из участников. ООО долг не вернуло — этот участник голосует за увеличение уставного капитала до 18 000 ₽ и зачет требований по займу.

Структурировать сделку по конвертации долга в долю можно по-разному. Но если такой механизм есть, то надо сразу внимательно изучить устав компании, предложить правки и предусмотреть обязательство не менять документ без письменного согласия инвестора до погашения или конвертации долга. Иначе есть риск потерять контроль над компанией.

13 сентября 2021 года вступил в силу федеральный закон № 354-ФЗ, благодаря которому появился новый инструмент — конвертируемый заем. Теперь инвестор может направить требование нотариусу или регистратору компании увеличить уставной капитал компании, то есть не зависеть от фирмы в вопросе получения доли или акций.

Нотариус или регистратор сам направляет документы в налоговую, чтобы зарегистрировать изменения, — это дополнительные гарантии для инвестора. Договор должен быть нотариально удостоверен и одобрен участниками ООО или акционерами АО.

Запомнить

- При заключении договора займа определите, деньги выдаются на конкретную цель или просто чтобы пополнить оборотный капитал.

- Установите порядок предоставления займа: единоразово или поэтапно.

- Определите график платежей или дату возврата займа и уплаты процентов.

- Взвесьте риски и думайте о гарантиях возврата денег заранее. Лучше заключить договор поручительства, залога или предусмотреть неустойку.

- Согласуйте обязанности заемщика: предоставить информацию, не совершать сделки, не менять устав и так далее.

- Оцените возможные изменения ставок, курсов валют, условий на рынке и учтите их в договоре.

- Возьмите с заемщика заверения, которые вам важны.