Банкам запретят брать комиссию за снижение ставки

С 1 января 2025 года в России вводят стандарт защиты прав и законных интересов ипотечных заемщиков.

Документ будет регулировать правила выдачи и обслуживания ипотечных кредитов. Стандарт приняли, чтобы снизить риски заемщиков и защитить их от невыгодных сделок. Он устанавливает ряд ограничений для банков — например, запрет на размещение денег дольщиков на аккредитивах, которые не защищены системой страхования вкладов.

Рассказываем, какие еще изменения вносит стандарт, зачем он понадобился и как будет работать.

Какие изменения вносит стандарт

Главное — это ограничение рискованных схем кредитования.

Запрет на сверхнизкие ставки. Стандарт запрещает банкам получать вознаграждение от застройщиков за пониженную ставку для клиента, если это приводит к удорожанию квартиры.

Речь про «субсидируемые ипотеки», когда покупатель переплачивает продавцу за квартиру, а тот отдает деньги банку в качестве комиссии за недополученные по процентам доходы.

Здесь предусмотрен переходный этап. С 1 января до 1 июля 2025 года банкам разрешили взимать комиссию за снижение ставки, но только если это собственные деньги заемщика, которые ему не пришлось брать в кредит или просить у девелопера в качестве кэшбэка.

Из этой нормы вытекает следующая.

Запрет на кэшбэк и взносы за счет кредитов. Банки должны будут запрашивать у заемщиков информацию, используют ли они для оплаты ипотеки кредиты или деньги застройщика.

Так покупателей хотят оградить от чрезмерной закредитованности, а банки — от просрочек. Если клиент не смог накопить на первоначальный взнос, велика вероятность, что и ежемесячные платежи ему окажутся не под силу.

Люди нередко берут потребительские кредиты, когда им не хватает на первоначальный взнос. В итоге им приходится обслуживать два долга сразу. В начале 2024 года в России было около шести миллионов человек, у которых кроме ипотечного есть еще как минимум один кредит наличными. Причем банкам не всегда удается отследить это вовремя. Иногда заемщик запрашивает одобрение на потребкредит и ипотеку одновременно. В этих случаях получить актуальную информацию от бюро кредитных историй банки просто не успевают.

Обязанность возвращать переплату. Если заемщик расплатится по субсидируемой ипотеке досрочно, банк должен компенсировать ему часть комиссии, «избыточно уплаченную в счет компенсации выпадающих процентных доходов». Это жесткое требование, которое лишает банки экономического интереса выдавать субсидируемую ипотеку.

Сейчас условия таковы, что заемщику невыгодно гасить досрочно, ведь своей комиссией он по факту оплачивает большую часть процентов сразу, в момент получения ссуды.

Теперь, зная, что он может вернуть часть переплаты, клиент будет стремиться погасить долг как можно быстрее, а банк может оказаться в минусе из-за того, что установил слишком низкий процент.

С 1 января до 1 июля 2025 года, когда банки еще смогут предлагать сниженную ставку клиентам, их также обязали показывать заемщикам разницу между итоговой переплатой по акции с учетом комиссии и без нее, по рыночной ставке. Так клиенту будет проще оценить, действительно предложение выгодно или это только маркетинговый ход.

Запрет на использование аккредитивов. А если быть точным, обязательство перевести деньги с таких счетов на эскроу в течение пяти рабочих дней . Эскроу-счет защищен системой страхования вкладов, то есть деньги не пропадут, если банк лопнет. На аккредитиве таких гарантий нет.

Сейчас банки могут зачислять деньги по ипотечному кредиту на аккредитив, и там они могут находиться сколько угодно долго: в законе сроки зачисления на эскроу не прописаны.

Зачем тогда вообще используют аккредитив? Все просто: банк может зарабатывать, пользуясь деньгами на аккредитиве. Это позволяет ему предлагать заемщикам более низкую ипотечную ставку. Выгода действительно получается обоюдной, но только если с банком все хорошо. В случае его краха заемщик может остаться без денег и без квартиры.

Ограничение размера кредита. Банкам рекомендуют не выдавать кредиты на сумму более 80% от справедливой стоимости залога. Исключения составляют случаи, когда банку заранее известно, что заемщик скоро частично погасит долг, например за счет материнского капитала или продажи другого жилья.

Эта норма также работает, чтобы не допустить завышения цен. Центробанку важно, чтобы не только заемщики были платежеспособны, но и банки сохраняли свою устойчивость. Когда должник не может расплатиться по ипотеке, квартиру могут изъять по решению суда, а потом продать с торгов. Переоцененное жилье, скорее всего, не получится продать по исходной стоимости. А значит, продажа не покроет долг и банк понесет убытки.

Стандарт обязывает банки перед заключением сделки информировать клиентов о реальной стоимости предмета залога и о рисках в случае просрочки. Сейчас при заключении таких сделок клиенты далеко не всегда осознают возможные последствия. С 2025 года продать квартиру с завышенной стоимостью втихую у застройщика уже не получится.

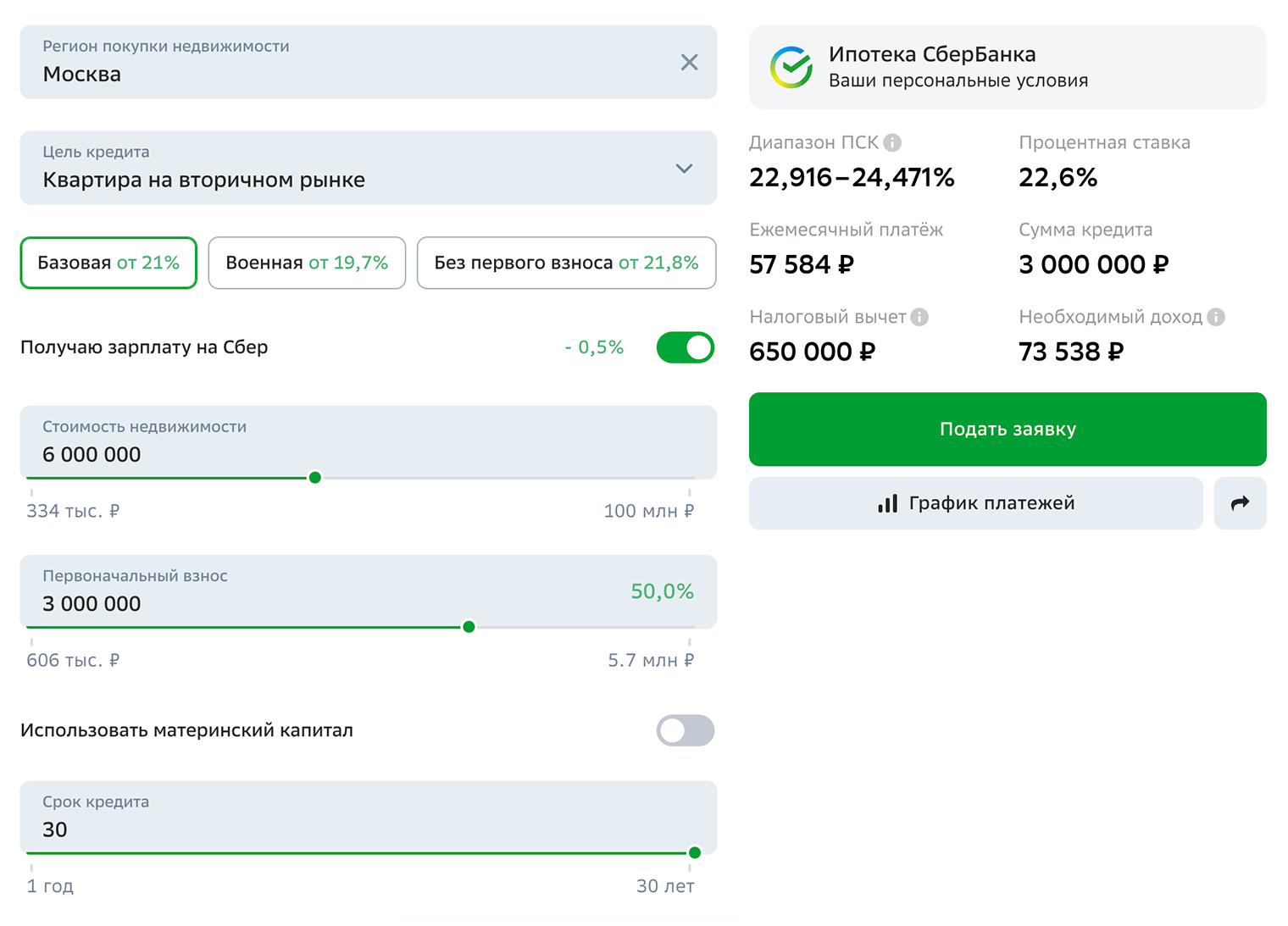

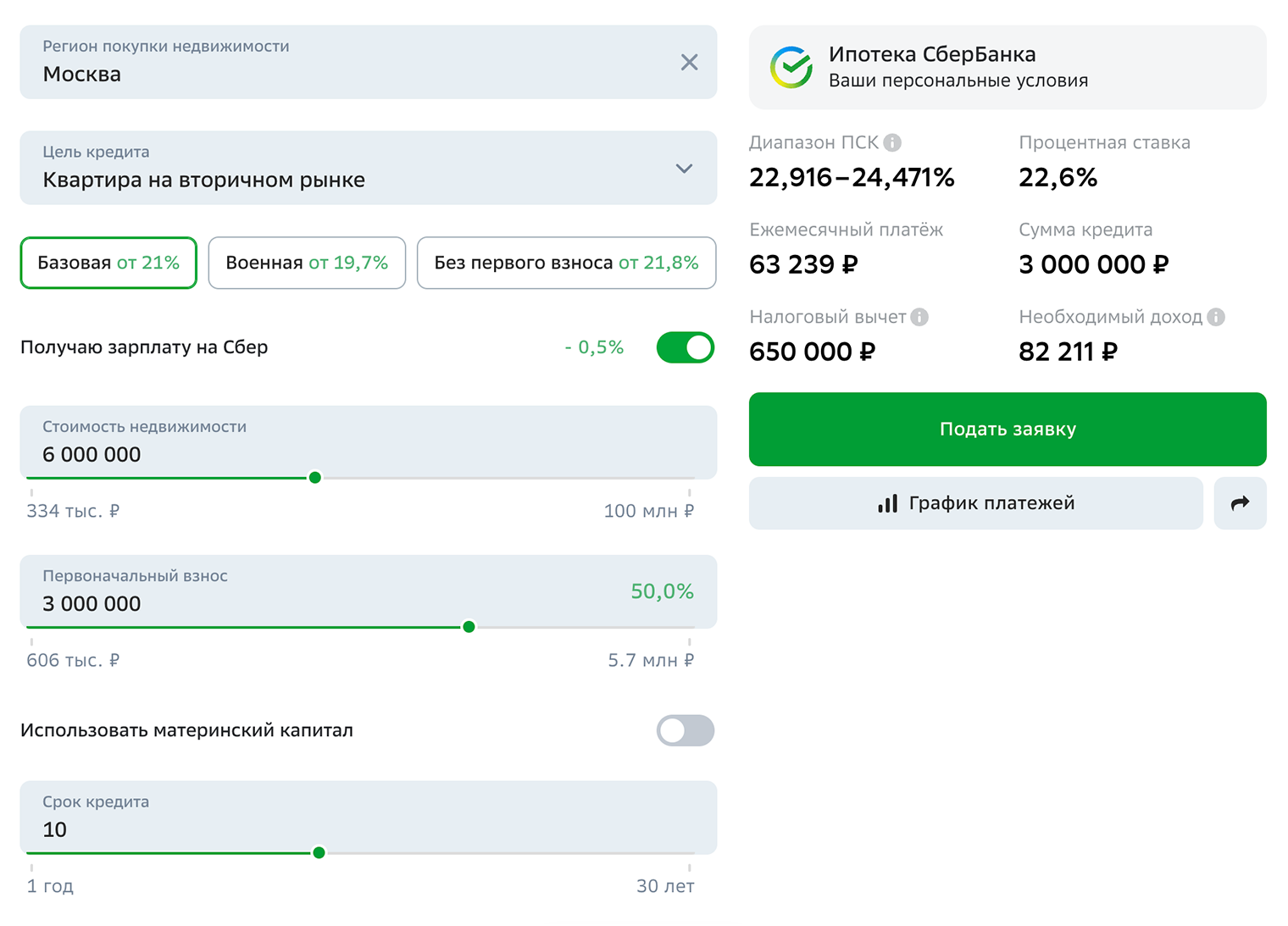

Ограничение срока договора. Рекомендуемый стандартом срок договора — не более 30 лет.

В последние годы банки стали злоупотреблять удлинением срока кредита. Это делается, чтобы снизить ежемесячный платеж и создать у покупателя иллюзию доступности жилья. Сейчас, по данным ЦБ, средний срок ипотечного договора составляет уже почти 26 лет. Для сравнения, еще пять лет назад было в районе 18.

Банку выгодно, чтобы клиент платил долго, особенно когда ставки по кредитам высокие, как в 2024 году.

Ниже — сравнение условий ипотеки размером 3 млн рублей под базовую ставку Сбербанка 21%. При сроке кредита 10 лет итоговая переплата составит 4,6 млн рублей, а если платить 30 лет — 17,7 млн рублей, то есть почти в шесть раз больше суммы самого кредита. А ежемесячный платеж отличается несущественно — при десятилетнем сроке он выше на 5655 ₽.

Часть норм нового стандарта направлена на то, чтобы заемщик был лучше информирован и понимал, какие обязательства он на себя берет. Так, банкам предписывают уведомлять клиента о риске обращения взыскания на предмет залога, то есть о том, что квартиру у него могут забрать, если он не будет вовремя погашать долг.

Как действовать, если платежи становятся непосильными, например при потере дохода, теперь тоже будут обязательно рассказывать. Не все знают, что в этом случае есть право на ипотечные каникулы.

Как будут контролировать соблюдение стандарта

Стандарт защиты ипотечного заемщика утвердил комитет по стандартам деятельности кредитных организаций. Он же будет контролировать соблюдение принятых норм.

Комитет — это новая структура, которая появилась в мае 2024 года. Она не входит в Банк России. Эта организация на две трети состоит из представителей банков и банковских ассоциаций. По данным на октябрь 2024, в состав комитета входили представители Сбербанка, «Альфа-банка», «Уралсиба», «Газпромбанка», ВТБ, Т-Банка и «Экспобанка», а также сотрудники ФАС, Минфина и ЦБ. То есть де-юре стандарт не навязан регулятором сверху, а принят самим отраслевым сообществом при участии ЦБ.

Стандарты будут обязательны только для новых кредитов, взятых с 1 января 2025 года. При этом они касаются лишь ипотечных договоров на покупку готового жилья или строящихся домов по ДДУ — на индивидуальное жилищное строительство требования не распространяются.

Будут ли штрафы для банков за несоблюдение стандарта

Новый стандарт — это уже не первая попытка урегулировать рынок ипотечного кредитования инициативой снизу. Так, в 2019 года стандарт ипотечного кредитования для рынка разработал «Дом-рф». Тогда это были исключительно рекомендации, без претензии на обязательность.

В этот раз общее детище рынка и ЦБ преподносится как нормативный документ. С 1 января 2025 года он будет обязательным для исполнения банками.

Что ждет нарушителей его положений, пока непонятно, но регулятор обещает это прояснить. О том, что на подходе другой документ, который установит ответственность для банков за исполнение стандарта, еще летом говорил руководитель службы по защите прав потребителей Банка России Михаил Мамута.

В марте глава ЦБ Эльвира Набиуллина пообещала, что штрафовать банки будут не сразу, но на кону репутационные риски: «На первом этапе в качестве дисциплинирующей меры рассматриваем публикацию на сайте комитета списка банков, которые нарушают ипотечный стандарт».

В сентябре Набиуллина пригрозила более действенными мерами: если банки продолжат использовать недобросовестные схемы, ЦБ будет настаивать на законодательном утверждении ипотечного стандарта. По ее словам, при таком сценарии банки смогут выдавать ипотеку только по тем продуктам, которые будут прописаны в законе.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga