Допустим, вы основатель российского стартапа про компьютеры. Ваши доходы растут, но растут и затраты.

Государство хочет, чтобы вы росли и развивались, поэтому для вас предусмотрены налоговые льготы. Расскажу подробнее, на что можно претендовать.

Вы ИТ?

ИТ-компании по российскому праву — это организации, которые занимаются информационными технологиями. В частности, разрабатывают и продают программы и базы данных. Или оказывают услуги и выполняют работы по разработке, адаптации, модификации программ и баз данных. Или устанавливают, тестируют и сопровождают эти самые программы и базы данных.

Если вы занимаетесь программами и базами — вы занимаетесь ИТ. Если нет — не ИТ.

Пониженный тариф страховых взносов

Если вы платите сотрудникам зарплату или вознаграждение за работу, вы должны платить страховые взносы в Социальный фонд РФ. Например, работник с зарплатой 100 000 ₽ до вычета НДФЛ обходится в месяц обычной компании примерно в 130 000 ₽. А ИТ-компании — в 107 600 ₽.

А все потому, что у них различается единый тариф страховых взносов:

- для обычных организаций — 30% с выплат работнику в пределах 1 917 000 ₽ и 15,1% с выплат, превышающих эту сумму;

- для малого и среднего бизнеса — 15% с зарплат выше МРОТ;

- для ИТ-компаний — 7,6% с выплат в пределах 1 917 000 ₽. Сверх этой суммы взносы не начисляют.

Для справки: взносы на травматизм в единый тариф не входят. Их ИТ-компании платят в общем порядке.

Льгота применяется, если совпадают два условия:

- У компании есть государственная аккредитация в Минцифры.

- В общей сумме доходов за расчетный период, то есть за год — не менее 70% составляют доходы от продажи, разработки и сопровождения ИТ-продуктов. В эту долю также входят, в частности, доходы от продажи онлайн-рекламы на своих платформах.

Численность сотрудников значения не имеет.

Чтобы аккредитоваться в Минцифры, подайте заявление о предоставлении аккредитации через единый портал госуслуг.

Компания имеет право на аккредитацию, если соблюдает четыре условия.

Условие 1. В едином госреестре юридических лиц, или ЕГРЮЛ, у организации указан основной код ОКВЭД из этого правительственного перечня.

На аккредитацию также могут претендовать компании, у которых указаны такие основные коды ОКВЭД — 26.20.4, 26.30.16, 46.51.2, 47.91.2, 58.11, 58.13, 58.14, 58.19, 58.21, 58.29, 59.14, 60.10, 60.20, 63.91, 71.20.9, 73.11, 73.12, 73.20.1, 74.90.9, 85.30, 85.41, 85.42, 95.11. Но тогда у них в качестве дополнительного кода должен фигурировать какой-нибудь код ОКВЭД из класса 62 «Разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги» и (или) группы 63.1 «Деятельность по обработке данных, предоставление услуг по размещению информации, деятельность порталов в информационно-коммуникационной сети Интернет».

Условие 2. Сотрудники компании получают зарплату не ниже средней по стране или по региону, в котором зарегистрирована организация. Это условие касается фирм, созданных не менее чем за квартал до подачи заявления о предоставлении аккредитации. Требования к зарплате не учитываются, если:

- доход компании за предыдущий год превышает 1 миллион рублей. А если она создана в текущем году, то за месяцы этого года;

- компания является правообладателем ПО, включенного в реестр российских программ Минцифры, и получает доход от его продаж.

Условие 3. Доля доходов от ИТ-деятельности по итогам года, предшествующего дате подачи заявления о госаккредитации, — более 30% всех доходов компании. Если фирме меньше года и ее доход за это время уже превысил 1 миллион рублей, доля доходов от ИТ-деятельности должна быть более 30% всех доходов за текущий год.

Условие 4. На сайте компании должно быть указано, в каких направлениях в сфере ИТ она работает и внесены ли ее продукты в единый реестр российских программ.

Когда Минцифры получит заявление на аккредитацию, оно само запросит в ЕГРЮЛ данные о кодах ОКВЭД.

Заявление на аккредитацию подписывается усиленной квалифицированной электронной подписью. До подачи заявления необходимо отправить согласие на раскрытие сведений, составляющих налоговую тайну.

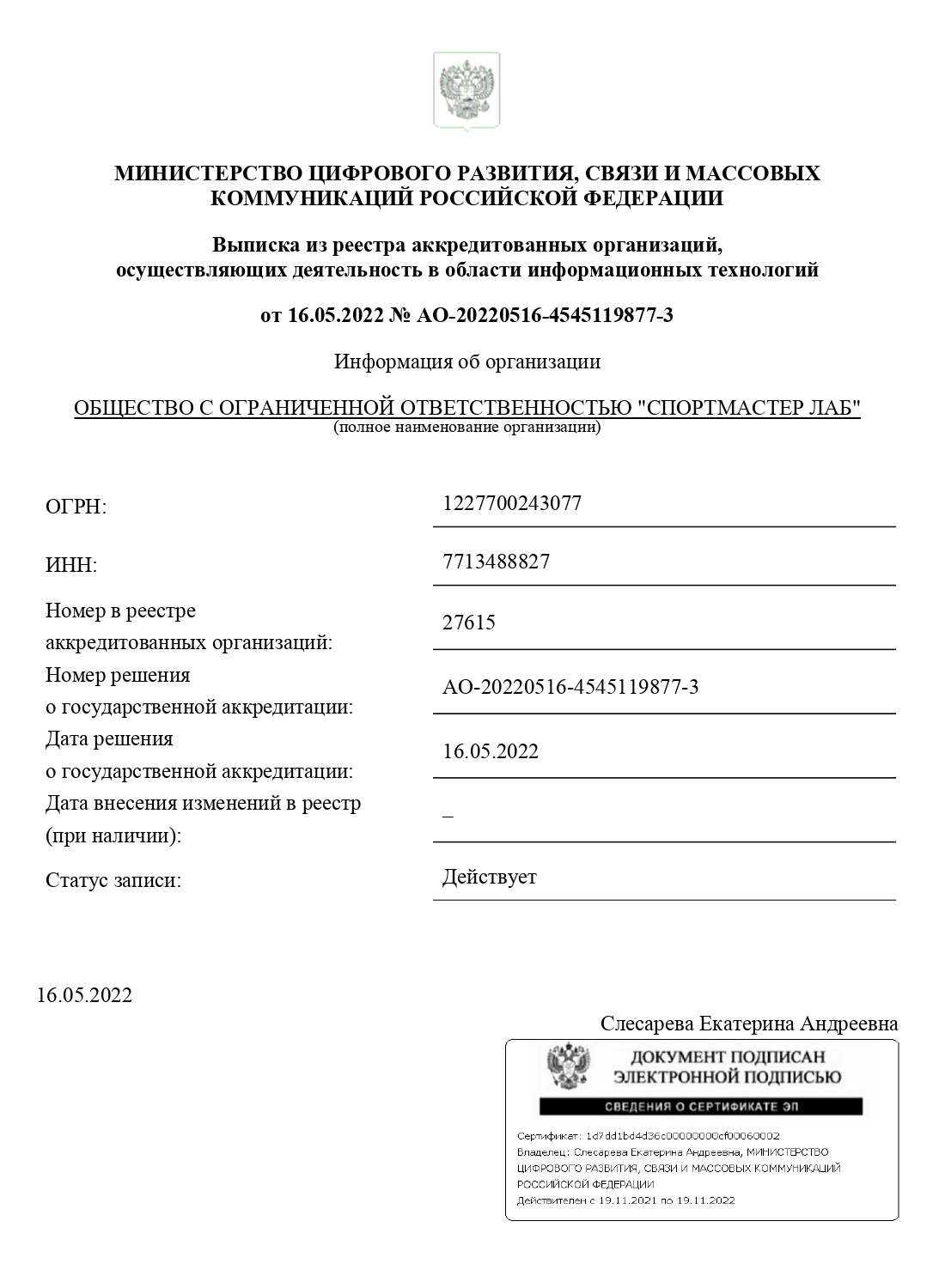

После получения заявления и проверки информации Минцифры примет решение в течение 15 рабочих дней. Если все условия соответствуют, то компания войдет в электронный реестр аккредитованных ИТ-компаний.

Факт аккредитации подтверждает выписка из реестра аккредитованных организаций. Минцифры в течение 1 рабочего дня вышлет ее автоматически через портал госуслуг.

Процедура внесения в реестр Минцифры бесплатная, аккредитация бессрочная.

Компания применяет пониженные тарифы на взносы с месяца, когда был получен документ об аккредитации.

Ускоренная амортизация ОС и НМА

Амортизация — это постепенное перенесение стоимости объекта основных средств или нематериальных активов в расходы. Объясню на простом примере.

Налог на прибыль рассчитывается как доходы минус расходы. Допустим, доход ООО «Сфера» за календарный год — 100 000 ₽. Такую же сумму — 100 000 ₽ — ООО «Сфера» потратило на закупку нового оборудования или программного обеспечения. Получается, что прибыли нет.

Чтобы такого не было, закон разрешает эти 100 000 ₽, потраченные на закупку оборудования или программного обеспечения, списывать в расходы частями. Например, каждый год по 25 000 ₽. Государству это выгодно, чтобы получать налоги.

С 01.01.2023 ИТ-компании могут воспользоваться ускоренной амортизацией, применив повышающий коэффициент не выше 3 к основной норме амортизации к следующему имуществу:

- амортизируемые ОС, которые на дату ввода в эксплуатацию включены в реестр российской радиоэлектронной продукции;

- НМА в виде исключительных прав на программы и базы данных, включенные в реестр российского ПО. Исключение — НМА, по которым налогоплательщик сам определил срок полезного использования.

А еще с 01.01.2023 можно увеличивать на коэффициент 1,5:

- первоначальную стоимость ОС, включенного в реестр российской радиоэлектронной продукции, относящегося к сфере искусственного интеллекта, ИИ;

- первоначальную стоимость НМА в виде исключительных прав на программы для ЭВМ и базы данных, включенные в реестр российского ПО, относящихся к сфере ИИ;

- расходы на приобретение неисключительных прав на программы, которые относятся к сфере искусственного интеллекта.

Нулевой налог на прибыль и уменьшенный налог при УСН

С 2022 и по 2024 год включительно для ИТ-компаний на ОСН ставка налога на прибыль — 0%, — при условии, что у компании есть аккредитация и доля доходов от ИТ в общем объеме — не менее 70%.

Для ИТ-компаний на упрощенке регионы могут устанавливать пониженные ставки налога. Например, в Подмосковье для УСН «Доходы» ставка — 1%, а для УСН «Доходы минус расходы» — 5%. Условия такие же, как выше: у компании должна быть аккредитация и доля доходов от ИТ в общем объеме — не менее 70%.

Освобождение от НДС

От налога освобождаются продажа и передача прав на программы из реестра российского ПО, а также их сопровождение — обновление и расширение функциональности.

Воспользоваться освобождением от НДС может как правообладатель, так и любое другое звено поставки ПО. Освобождение применяется независимо от вида договора, которым оформлена передача прав. Допускается и сублицензионный договор.

Передать права на российскую программу из реестра можно также, предоставив к ней удаленный доступ, без скачивания.

Чтобы ПО попало в реестр, должны соблюдаться эти условия.

Исключительное право. Только вы можете использовать ПО без каких-либо ограничений. Например, если вы вправе продавать свое ПО только в течение 10 лет, в реестр попасть не получится.

Доступность в России. ПО должно работать и продаваться на всей территории России.

Гражданство владельцев. ИТ-компания должна принадлежать российским гражданам или фирмам. Только наша компания может обновлять ПО из реестра и управлять им, а также обеспечивать гарантийное обслуживание, техподдержку, модернизацию.

Доля иностранной выручки. Выручка ИТ-компании от иностранцев или контролируемых ими российских компаний за последний год должна быть не более 30%. Учитывается выручка за все сделки с ПО: использование, разработку, модификацию.

Требования к ПО. Интерфейс ПО реализован на русском языке. А исходный текст и объектный код ПО хранится на территории РФ.

Для включения ПО в реестр подайте заявление в Минцифры через сайт реестра и приложите подтверждающие документы. Для этого компании понадобится учетная запись госуслуг и усиленная квалифицированная электронная подпись.

Освобождение от НДС — существенная экономия и конкурентное преимущество, потому что налог составляет 20%, а иностранные компании, например «Гугл», должны платить НДС. Бывают исключения, но, как правило, иностранные компании все-таки платят НДС.

Мораторий на проверки

До конца 2024 года аккредитованные ИТ-компании освобождаются от плановых неналоговых проверок, например от трудовых или миграционных.

Роскомнадзор может проводить внеплановые проверки аккредитованных ИТ-компаний, если выявит, что в сети распространяются принадлежащие им базы с персональными данными. Такие проверки назначаются по решению руководителя Роскомнадзора или его заместителя. Решение должно быть согласовано с прокуратурой.

Также до 3 марта 2025 года запретили выездные налоговые проверки ИТ-компаний. Они возможны только в качестве исключения по мотивированному запросу ИФНС и с согласия руководителя вышестоящего налогового органа или ФНС.

Запомнить

- Государственная аккредитация в Минцифры необходима для большинства налоговых льгот для ИТ-компаний. Если вы ИТ-компания, пройдите аккредитацию.

- Льгота по уплате страховых взносов — самая значительная, потому что доля расходов на фонд оплаты труда обычно самая большая в структуре расходов компании.

- Право на налоговые льготы тщательно проверяется налоговиками. Руководителям ИТ-компаний необходимо строго следить за соблюдением закона и оформлением документов.