Брокер дает доступ к торговле на бирже.

Он открывает брокерский счет или индивидуальный инвестиционный счет — ИИС, с которого вы можете покупать и продавать ценные бумаги. А еще считает вашу прибыль и удерживает с нее налоги.

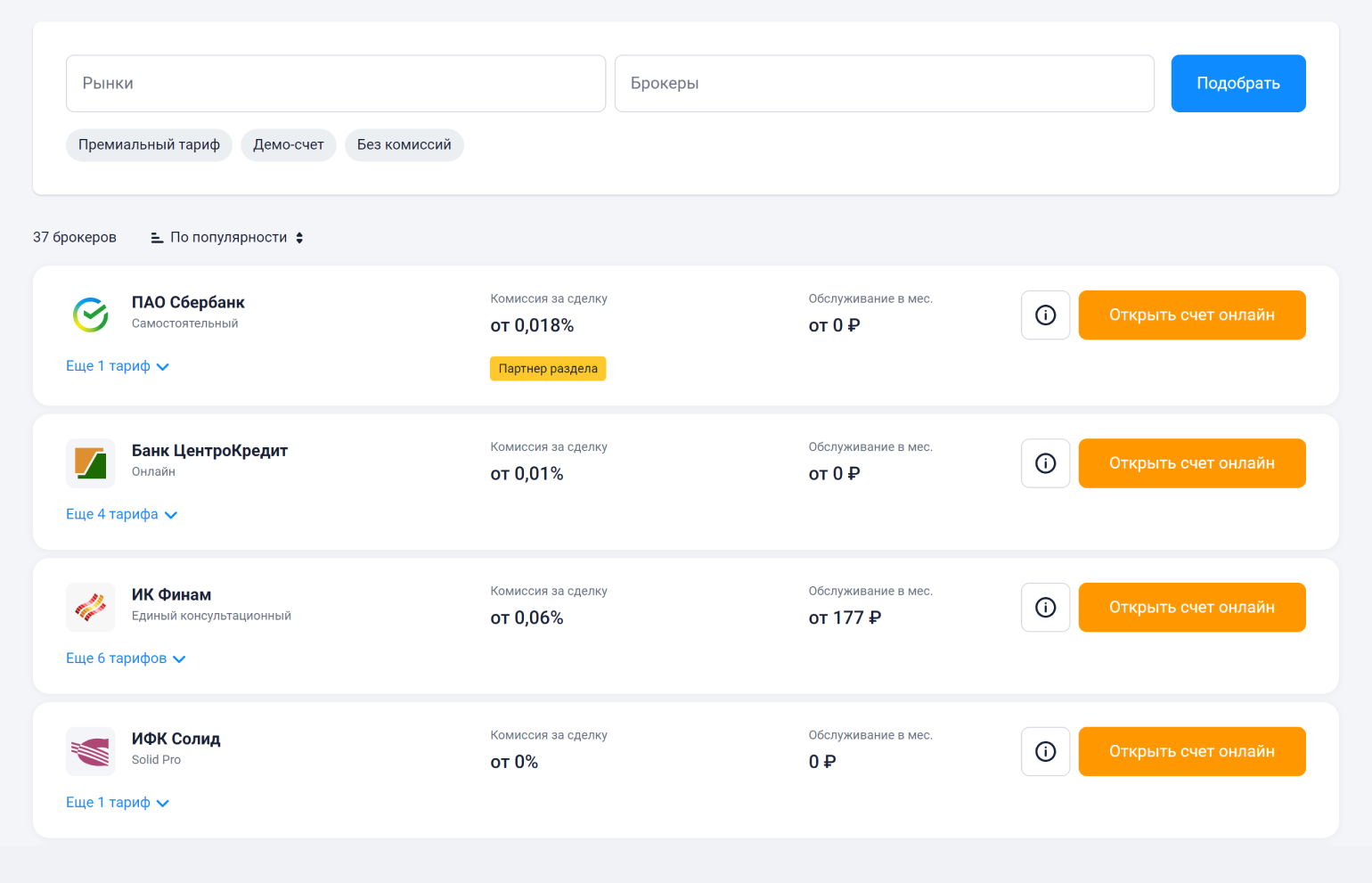

В России десятки брокеров. Вот на какие критерии стоит обратить внимание при выборе.

На что обратить внимание при выборе брокера

Надежность

Чем надежнее брокер, тем меньше вероятность, что он потеряет лицензию, обанкротится или сбежит с деньгами.

В первую очередь стоит ориентироваться на тех, у кого больше всего клиентов. Тут как с банком: чем он крупнее, тем меньше вероятность, что с ним что-то случится.

Многие крупные брокеры — это банки с брокерской лицензией либо связанные с банками компании. Например, брокерские услуги есть у Т-Банка, Сбера и ВТБ.

Еще можно посмотреть рейтинг брокеров на «Банки-ру» или на «Смарт-лабе». Эти рейтинги хороши тем, что они подкреплены отзывами пользователей. «Смарт-лаб» — крупнейшее сообщество инвесторов в России, а «Банки-ру» — самый крупный в России сайт про финансовые услуги.

Тарифы

Инвесторы платят брокеру комиссию за каждую сделку и иногда — фиксированную ежемесячную плату. Условия зависят от брокера и тарифа.

Фиксированную плату брокер берет за учет и хранение ценных бумаг или за обслуживание вашего брокерского счета. Такой платы может и не быть, а вот комиссия за сделки есть всегда.

Комиссия за сделку — это процент от суммы операции. Например, 0,1% от суммы, на которую вы купили или продали ценные бумаги. Купили бумаг на 10 000 ₽ — брокер возьмет 10 ₽ комиссии.

У одного брокера может быть несколько разных тарифов, меняется только соотношение платежей. Например, брокер может предлагать два тарифа: в одном фиксированная плата 100 ₽ в месяц, а комиссия — 0,5% от суммы сделок. А в другом фиксированная плата 500 ₽, но комиссия ощутимо меньше — например, 0,05% от суммы сделок.

Разберемся в тарифах на конкретных суммах. Допустим, вы хотите вложить 50 000 ₽. Вот какие у вас будут расходы:

- первый тариф: 50 000 ₽ × 0,5% + 100 ₽ = 350 ₽;

- второй тариф: 50 000 ₽ × 0,05% + 500 ₽ = 525 ₽.

Ситуация изменится, если вкладываете не 50 000, а 5 000 000 ₽:

- первый тариф: 5 000 000 ₽ × 0,5% + 100 ₽ = 25 100 ₽;

- второй тариф: 5 000 000 ₽ × 0,05% + 500 ₽ = 3000 ₽.

Если вкладываете небольшую сумму, важнее не низкие комиссии, а низкая фиксированная плата. Если планируете за один раз купить все нужные бумаги и потом несколько месяцев ничего не продавать — лучше выбрать тариф без ежемесячной комиссии.

Расходы = Вложения × Комиссия + Фикс

Расходы на брокера зависят от суммы вложений: если вкладываете небольшую сумму, важнее не низкие комиссии, а низкая фиксированная абонентская плата.

Некоторые брокеры предлагают тарифы с индивидуальной поддержкой, инвестиционными идеями и разными дополнительными возможностями. Такие тарифы дороже обычных, при этом доходность все равно никто не гарантирует.

Убедитесь, что вы понимаете, за что брокер берет деньги. Чем ниже расходы на брокера при прочих равных, тем лучше: меньше денег платите ему — больше достается вам.

Удобный доступ к бирже

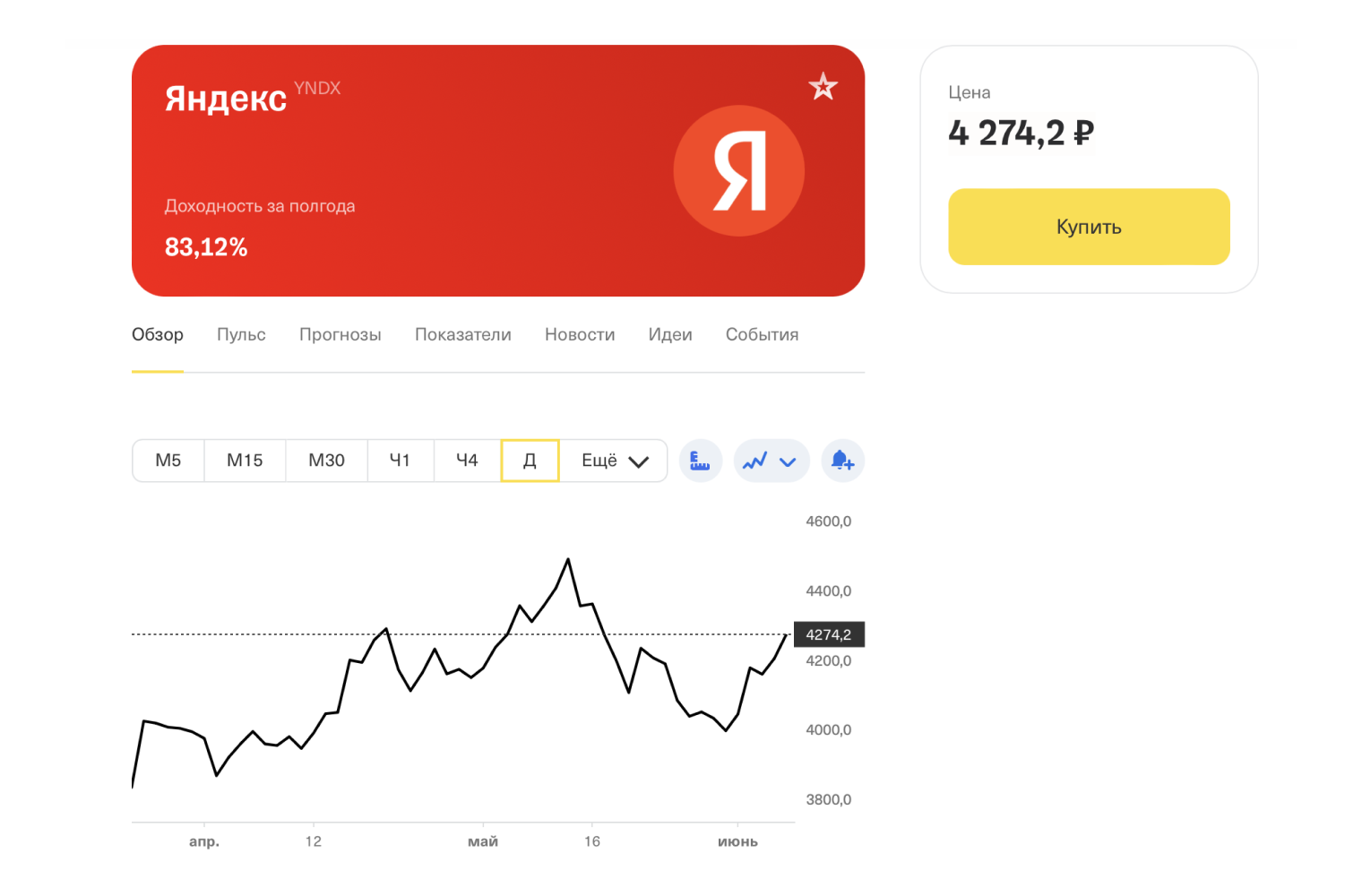

У всех крупнейших брокеров есть свое приложение для смартфона или личный кабинет на сайте. Вы заходите в него со своими логином и паролем — и можете покупать и продавать ценные бумаги.

Посмотрите на сайте брокера или спросите в его поддержке, предоставляет ли он приложение для торговли на бирже, подходящее для вашего устройства. Почитайте отзывы в магазинах приложений и на форумах: вдруг есть явные проблемы вроде неудобного расположения кнопок или постоянных вылетов.

У основных брокеров приложения и личные кабинеты на сайтах регулярно обновляются и дорабатываются. Обычно там есть все нужные функции: можно купить и продать ценные бумаги, посмотреть графики цен, увидеть состав вашего портфеля с прибылями и убытками.

Но то, как представлена эта информация, может сильно отличаться. Еще в одних приложениях могут быть новости, инвестиционные идеи и другие полезные вещи, а где-то такого может не быть. Новости, идеи и аналитика нужны не всем — это зависит от того, какие активы интересуют инвестора, как часто он планирует совершать сделки и по какой стратегии.

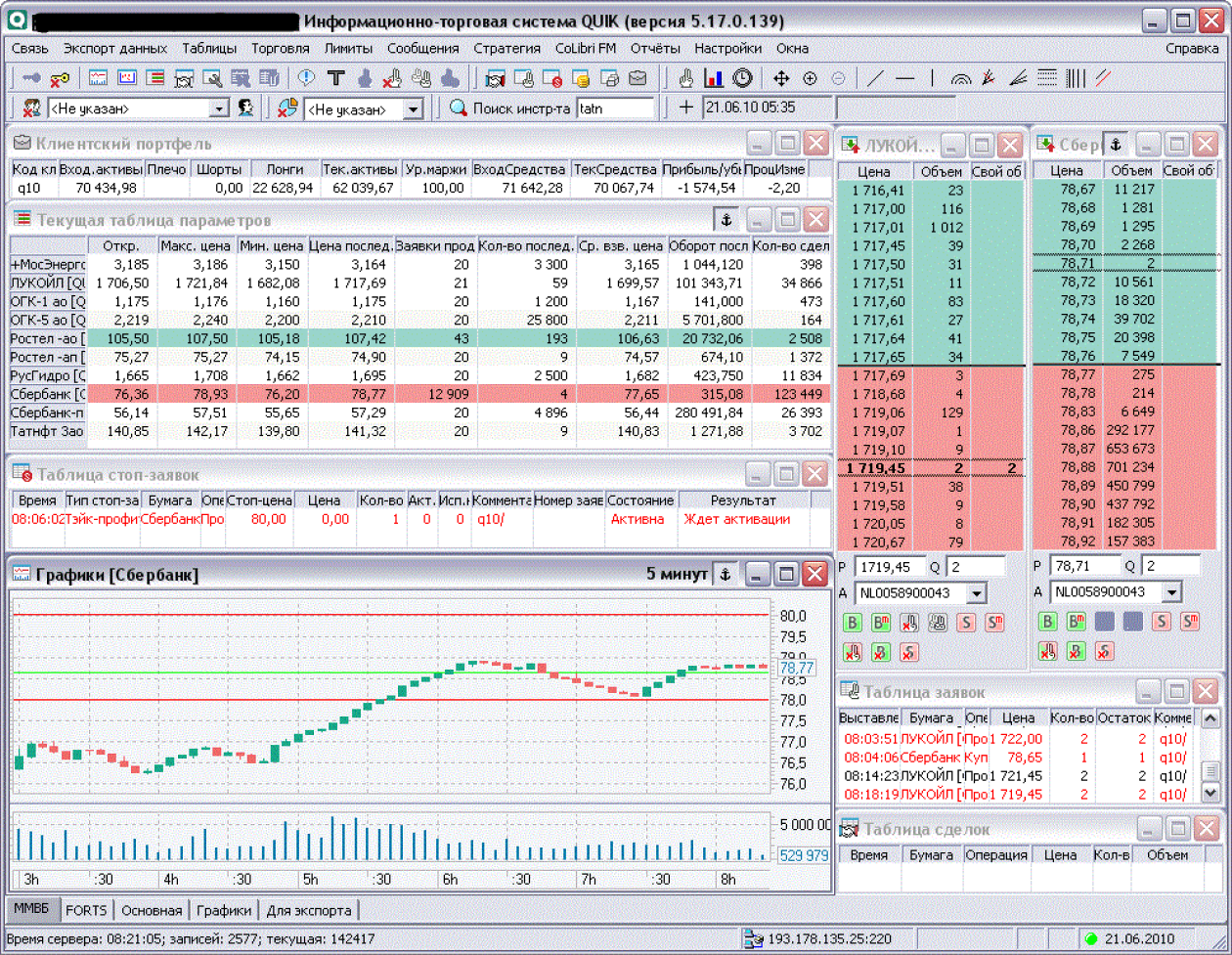

Если вдруг у брокера нет своего приложения или полноценного личного кабинета, для доступа к бирже придется устанавливать торговый терминал — специальную программу для компьютера. Самая популярная в России называется QUIK.

Проблема в том, что QUIK для компьютера — программа с не самым дружелюбным интерфейсом. Чтобы разобраться в ней, придется потратить время и силы, и на начальном этапе это может стать ненужным препятствием на пути к инвестициям.

QUIK есть и для смартфона. Например, «Твой брокер» (ранее — «Уралсиб-брокер») предлагает его в дополнение к QUIK для компьютера, собственного приложения у компании нет. Впрочем, для новичков будут удобнее приложения крупнейших брокеров.

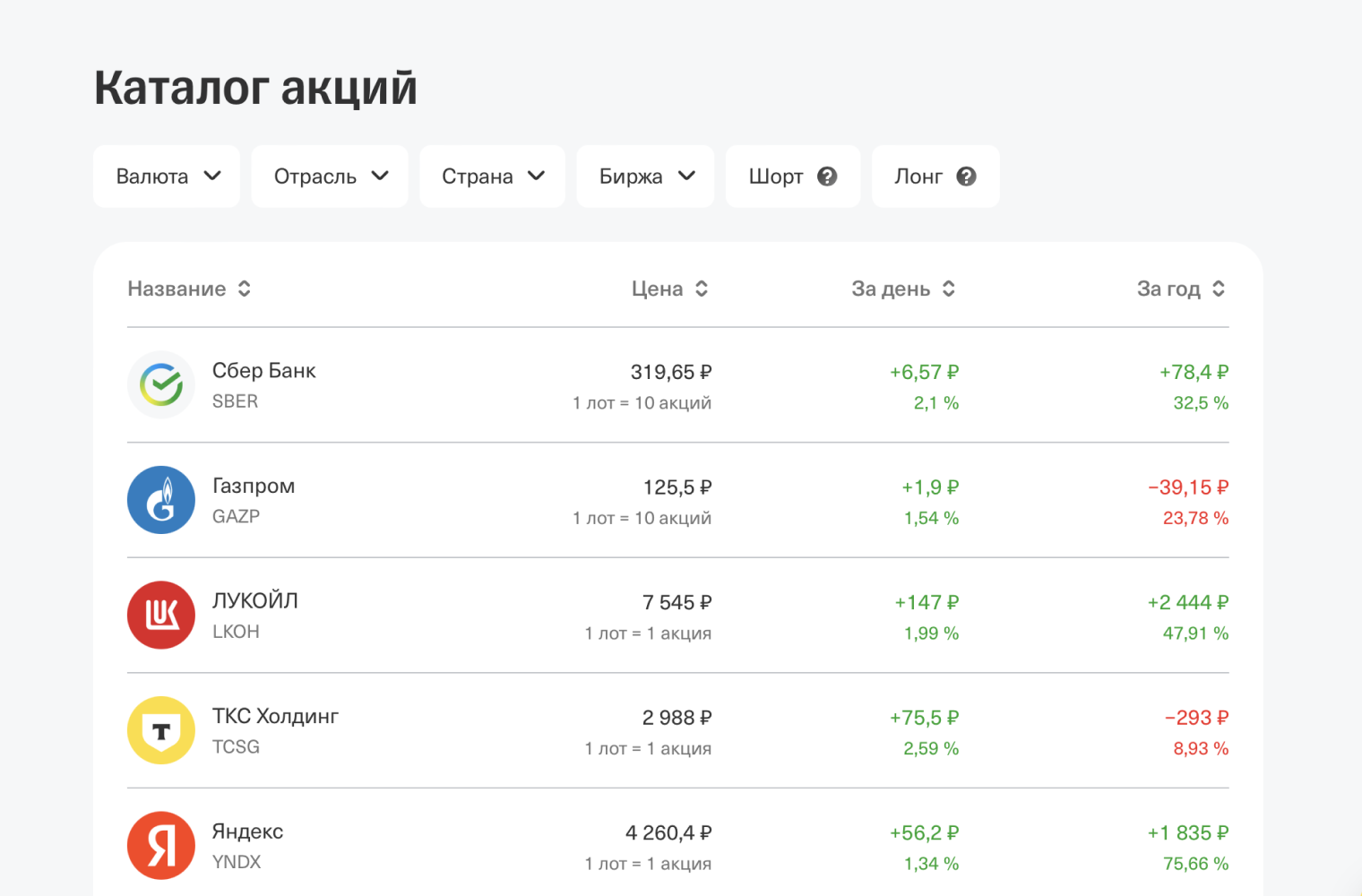

Доступные инструменты

В конце февраля 2022 года на Мосбирже прекратились торги иностранными акциями. Из-за санкций с конца 2023 года такие бумаги стали недоступны и на Санкт-Петербургской бирже. Поэтому, если вы хотите купить гособлигации и облигации крупнейших российских компаний, а также российские акции и фонды — подойдет практически любой брокер. Все они дают доступ к Московской бирже.

Если нужны другие инструменты, например фьючерсы и валюты, полезно спросить в службе поддержки брокера, будет ли к ним доступ. Некоторые брокеры из числа подпавших под санкции сейчас могут не давать торговать долларами и евро на бирже.

Больше советов по инвестициям для начинающих даем в бесплатном курсе Учебника Т—Ж «А как инвестировать». Вместе с редакцией журнала инвесторы простыми словами рассказывают, как устроена биржа, какие ценные бумаги можно купить и как собрать инвестиционный портфель, чтобы зарабатывать, а не терять деньги.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik