Как платить контрагентам вовремя даже в кризис

Платежеспособность бизнеса зависит от того, насколько грамотно управляют платежами.

Часто у бизнеса много поставщиков, и платить нужно всем, но не очень понятно, как и в какой очередности это делать, чтобы не уйти в минус.

В кризис все обостряется, долги копятся, а денег, чтобы расплачиваться по ним, не хватает. Расскажу, как подготовиться к подобным ситуациям. И какие шаги предпринять, если бизнес все-таки столкнулся с нехваткой средств.

Подход, о котором вы узнаете, неплохо работает в обычной рыночной ситуации, в том числе при сезонных колебаниях. В ситуациях резких кризисных изменений, например в пандемию 2020 года, он может помочь не дать компании закрыться.

Когда возникают проблемы с оплатами

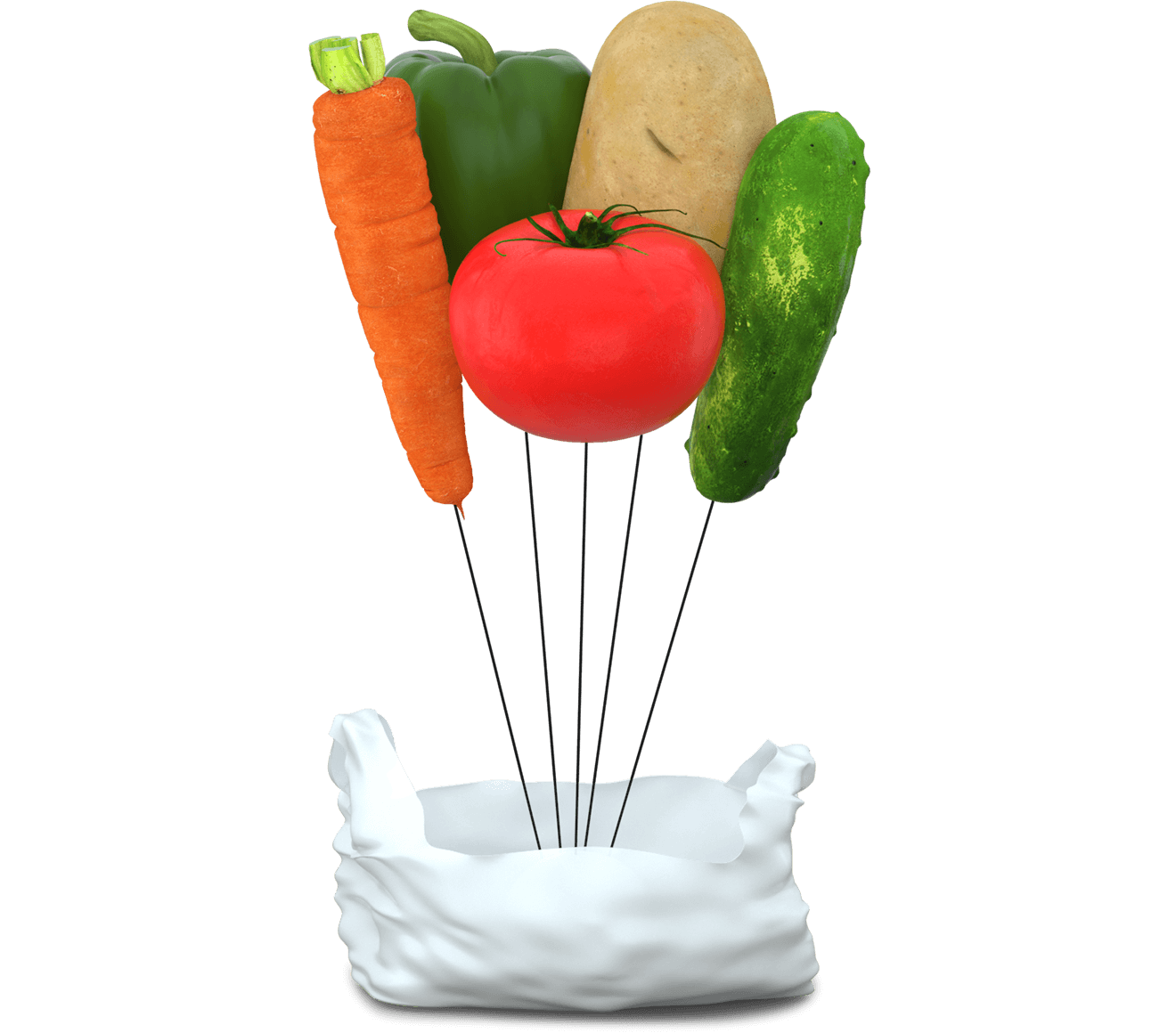

Первый вариант, самый частый — когда не хватает оборотных средств, чтобы заплатить текущим контрагентам. Например, интернет-магазин закупает ткани у поставщиков и продает оптовым покупателям. Покупатели получили ткань, но с оплатой затянули. Причины задержки могут быть разные: например, у покупателя не хватает свободных денег, продавец не вовремя оформил и предоставил отчетные или отгрузочные документы.

Второй вариант более тяжелый — когда кроме оплаты контрагентам не хватает и на внутренние платежи компании: зарплаты сотрудникам и налоги. Так обычно происходит, если проблемы с нехваткой оборота наложились на резкий спад продаж.

Расскажу про шаги, которые помогут лучше организовать процесс оплаты и справиться с кризисом платежеспособности бизнеса.

Поделите платежи по типам деятельности

Платежи компании я делю по типам деятельности. Это полезно, во-первых, чтобы понимать объем расходов, а во-вторых, расставлять приоритеты — кому и когда платить.

- Основная или операционная деятельность. То есть та, которая приносит доход компании. Например, интернет-магазин детских игрушек продает игрушки, а языковая онлайн-школа — курсы обучения иностранному языку.

- Текущая деятельность. Это текущие расходы компании. Например, на аренду и содержание офиса, зарплату сотрудников.

- Инвестиционная деятельность. Это расходы на развитие и расширение бизнеса. Например, вложения в новые проекты, открытие новых направлений бизнеса, покупка оборудования или программ, которые снизят затраты компании в будущем.

- Финансовая деятельность. Это кредиты, займы, дивиденды, любые внутренние денежные движения между счетами компании.

Составьте очередность выплат малым и средним поставщикам

Обычно я вместе с руководителями подразделений в компании делю платежи контрагентам по степени срочности и важности. На этом этапе можно брать только малых и средних поставщиков и подрядчиков, а крупным и важным пока платить вне очереди.

Выстраивайте очередность выплат по приоритетам. Сперва идет операционная деятельность компании. Например, интернет-магазин детских игрушек должен заплатить поставщикам, чтобы те привезли товар. Не будет товара — не будет продаж, а значит, и прибыли. Такие платежи будут первыми в очереди.

Затем идут важные подрядчики из текущей деятельности, без оплаты которым затормозится что-то в жизни компании. Если не заплатить за аренду офиса — арендодатель может попросить съехать или выставит штрафные санкции. И так далее по списку.

Важно периодически анализировать поставщиков и подрядчиков, с которыми работает компания. Может оказаться, что за долгое время сотрудничества с одними и теми же контрагентами их цены стали выше среднерыночных. Всегда можно пересмотреть условия договора, получить отсрочку, постоплату.

Например, во время карантина все работали из дома, но за аренду офиса все равно платили. Мы договорились с арендодателем о скидке на ближайшие шесть месяцев аренды на 20%, а текущие платежи делали в рассрочку. Так освободили деньги на важные расходы.

Другой пример: тарифы интернет-провайдеров время от времени меняются, появляются новые операторы, которые предлагают выгодные условия. Такие расходы легко быстро проанализировать и сменить тариф или оператора.

Составьте очередность выплат самым важным поставщикам

На начальных этапах появления сложностей с платежами достаточно сегментировать только малых и средних поставщиков. Но когда кризис усиливается, а платежеспособность снижается еще больше, приходится сегментировать даже основных и самых ценных партнеров.

Например, мы проанализировали поставщиков — условия поставок и отпускные цены, удобство и быстроту логистики, ассортимент. Потом сравнили аналогичные услуги с другими предложениями на рынке и договорились о новой ценовой политике, договорились о новых способах оплаты партнерам и о постоплате или отсрочке платежей, пересмотрели размер складских запасов.

Конечно, параллельно получаем зависшую дебиторскую задолженность, то есть деньги приходят уже после отгрузки товара или оказания услуги.

Но что делать, если денег нет, а платить нужно?

Крайняя мера: сокращайте внутренние платежи компании

Временно сократить зарплаты сотрудникам и налоги — крайняя мера. Например, текущие премии персоналу можно выплатить в рассрочку. При этом лучше предварительно обсудить общую картину с сотрудниками.

Главный риск — потеря ценных кадров. Поэтому всегда лучше компенсировать снижение зарплат и отсрочку выплат, когда бизнес вернется в нормальные условия.

Параллельно не забывайте работать с дебиторами и улучшать продажи.

Но когда нет средств на оплату внутренних платежей, а границы кризиса непонятны, как это было в 2020 году, нужно оптимизировать все расходы.

В моем опыте был случай, когда мы пошли на такую крайнюю меру. Чтобы временно снизить расходы компании, сократили зарплаты топ-менеджерам на 30%, а остальным сотрудникам — на 20%, но не ниже минимальной границы. Это помогло продержаться в самое тяжелое время и спасти компанию.

В этом примере всем сотрудникам были заранее разосланы письма с объяснением ситуации, принимаемыми мерами и обязательством компании возместить потери. В итоге так и получилось, и компания не потеряла ценные кадры.

Если же картина поступлений улучшается, то и погашение кредиторской задолженности восстанавливается.

Систему приоритетности платежей я иногда применяю и в обычном рабочем режиме. Бывают ситуации, когда на один день вдруг скапливается большой объем запросов на платежи, а поступления идут не так активно, хоть и по графику.

Какие есть инструменты, чтобы управлять платежами

Давайте разберемся с тем, какие у вас есть инструменты, чтобы управлять платежами в компании в кризисное время.

Кредитные продукты. Я стараюсь заранее, пока никакого кризиса нет, договориться с банками об открытии кредитных инструментов. В разных банках есть разные предложения. При возникновении неожиданных сложностей, в зависимости от тяжести и прогнозной долготы, пользуюсь кредитными продуктами, чтобы покрыть кассовые разрывы.

Но важно не злоупотреблять, чтобы компания не влезла в долги. Поэтому держу кредиты на крайний случай и обхожусь обычными мерами. Веду переговоры с поставщиками и подрядчиками, оптимизирую и снижаю расходные операции, ускоряю подготовку и подписание документов для поступлений.

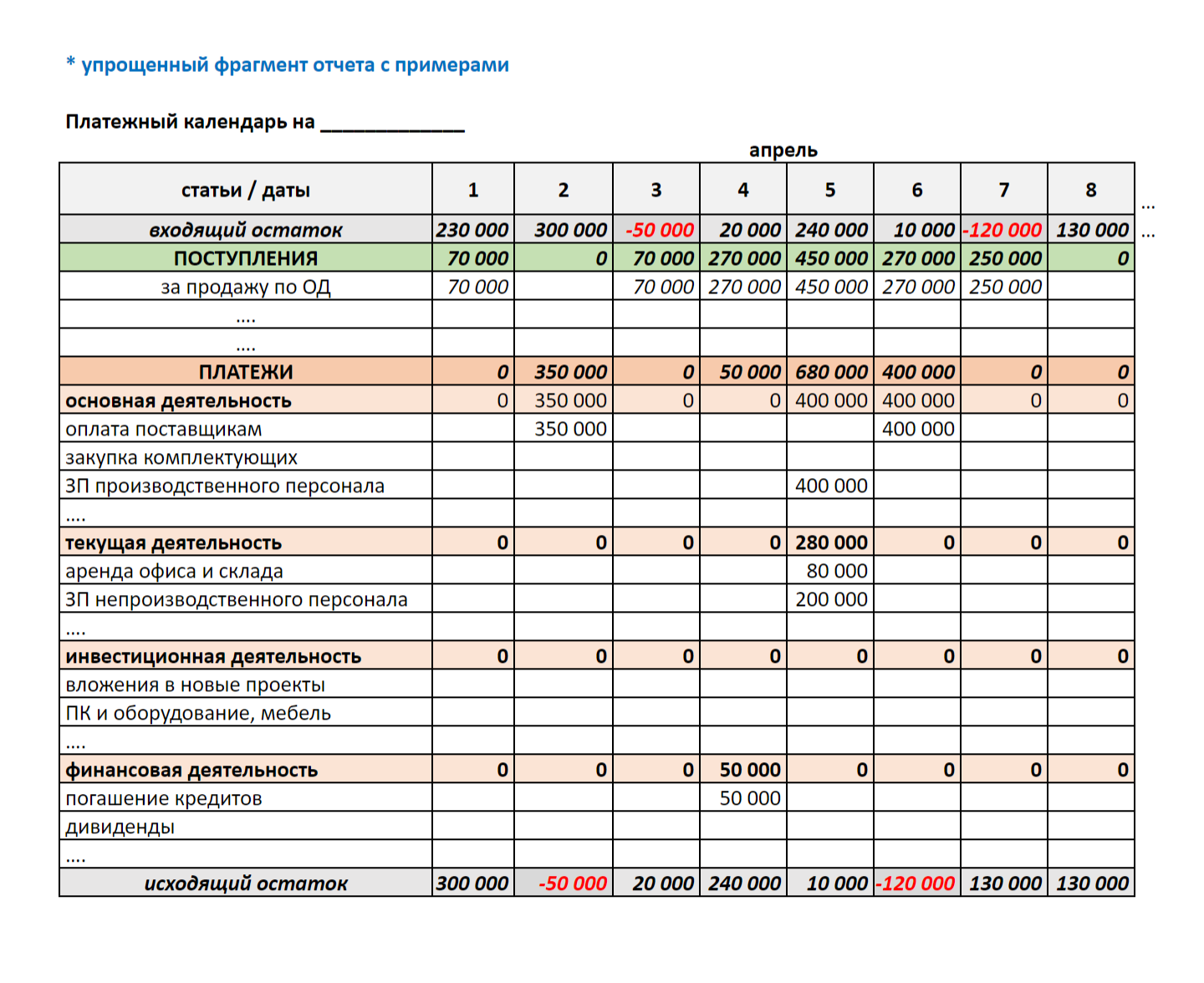

Платежный календарь. Платежный календарь — это таблица с планируемыми суммами доходов и расходов компании — на неделю или месяц. Он нужен, чтобы прогнозировать платежеспособность и сократить кассовые разрывы. В обычное время обновляю платежный календарь раз в неделю, этого достаточно. В кризис — каждый день, так как любая операция, как поступления, так и оплаты, могут влиять на общую картину.

В разделы поступлений и платежей под соответствующими датами вносим планируемые суммы по статьям. Если после разнесения сумм в строке «исходящий остаток» где-то показывается «красная» цифра, это и есть кассовый разрыв, и нужно принимать меры. А именно перераспределять денежные потоки так, чтобы остатки были без минусов. Идеальная картина платежного календаря — без единого кассового разрыва. Безусловно, вся информация должна быть актуальна как по суммам, так и по срокам.

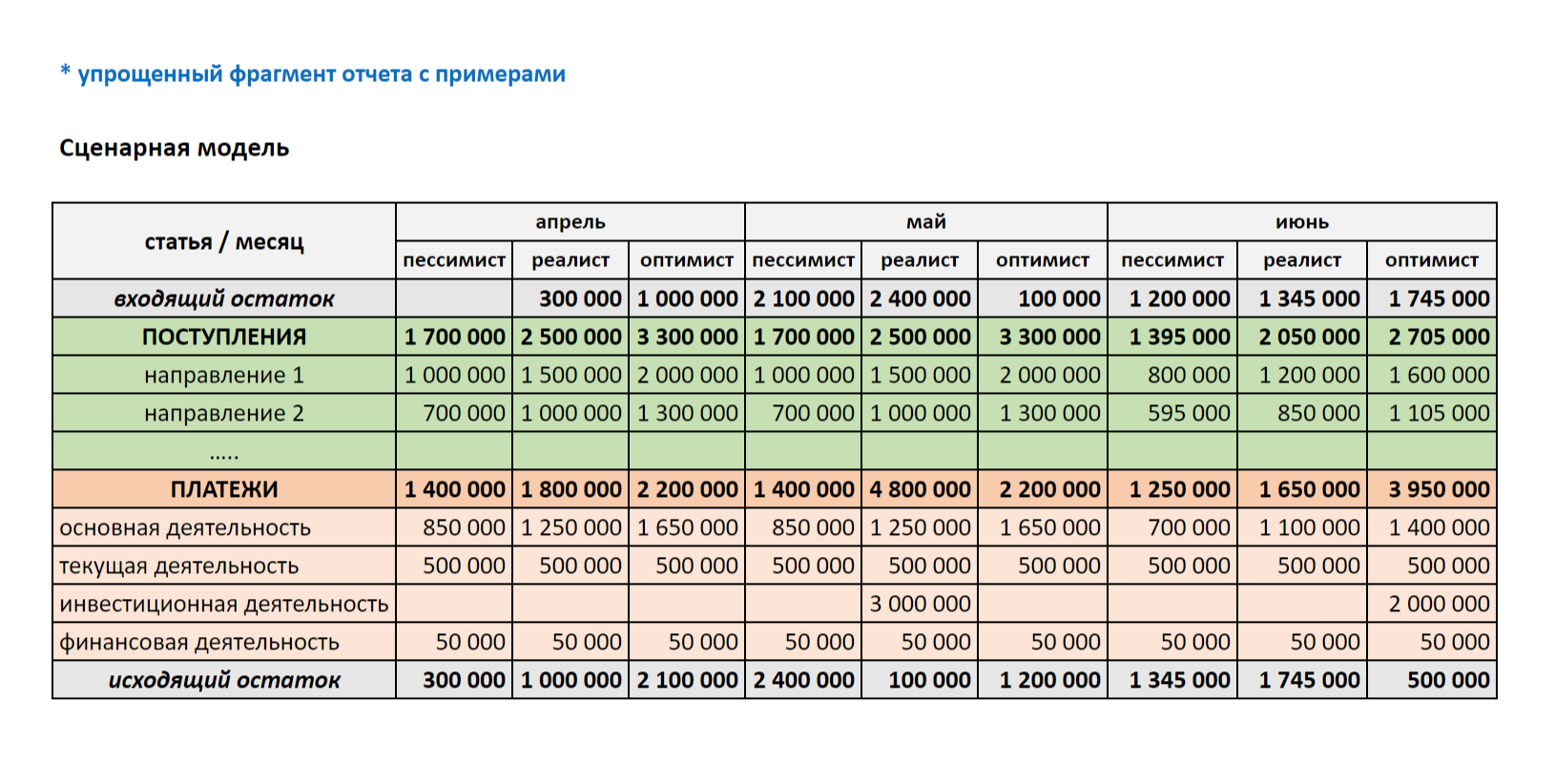

Сценарное моделирование. Еще одна таблица, ее можно составлять раз в год. В отличие от платежного календаря, в сценарном моделировании вносят информацию сразу на несколько месяцев вперед.

По сути, вы строите прогноз будущей картины по поступлениям и тратам. В прогнозе стоит отталкиваться от имеющихся планов развития компании, договоренностей с клиентами, заключенных договоров и других факторов. Самое важное, чтобы в итоге получилось три сценария: оптимистичный, реалистичный и пессимистичный.

- Оптимистичный сценарий — это когда есть постоянный поток новых проектов, все партнеры платят без задержек и в полном объеме.

- Реалистичный сценарий — похож на оптимистичный, но с отклонениями. Например, новые проекты появляются с сезонными перерывами или некоторые партнеры могут задержать платежи.

- Пессимистичный сценарий — худший вариант с разными сложностями. Например, кризисная приостановка платежей от партнеров или потеря хороших проектов.

При делении на сценарии опираемся на статистику, сезонность и общие планы развития компании. Например, компания имеет заключенные договоры с клиентами только на ближайший квартал, а на дальнейшее еще ведутся переговоры. Значит, сумма заключенных договоров ближайшего квартала — это реалистичный прогноз, а, например, готовящиеся сейчас к заключению договоры — это оптимистичный. И наоборот, второй квартал это, скорее всего, пессимистичный сценарий — либо отсутствие новых договоров, либо их минимальное значение.

В итоге можно посмотреть, хватает ли средств бизнесу — по месяцам. В зависимости от того, что получилось, в сценарное моделирование можно вносить необходимые корректировки. Например, если появляются остатки, перераспределять средства между периодами. То есть переизбыток относить туда, где есть нехватка средств, или планировать кредитование, где есть сильный дефицит.

В разделы поступлений и платежей под соответствующими сценариями вносим планируемые суммы по статьям. Статьи тут укрупненные, без подробностей. Для сценарной модели этого достаточно.

Выводы: как не допустить кризис в оплатах

Планирование и бюджетирование. Важно планировать поступления и платежи и в бюджете разносить их по соответствующим статьям. Как правило, горизонт планирования — год, с возможным обновлением планов 2—4 раза в год. В особых ситуациях планировать можно каждый месяц.

Планирование опирается на статистику поступлений и расходов прошлых периодов и на четкие планы на будущее. Руководители подразделений должны точно составлять свои прогнозы — как по поступлениям, так и по расходам. Тогда и общее планирование компании будет точным.

Согласование расходов. После того как утвердили бюджет компании, начинается подписание договоров с поставщиками и клиентами. Полезно иметь систему согласования всех подписываемых договоров. Например, менеджер по работе с клиентами готовит договор вместе с юристом. Но до подписания генеральным директором и отправки соглашения клиенту или поставщику лучше, чтобы его также согласовали ответственный финансист и бухгалтер. Это сократит риски. Юрист может не знать новые требования налоговой, но бухгалтер, скорее всего, знает — и внесет правки в договор.

Каждый фактический расход сразу разносите по бюджетным статьям, чтобы в режиме реального времени видеть исполнение статей и сравнивать с планами.

Контроль поступлений и платежей, а также общей платежеспособности. Любой перерасход, по сравнению с утвержденным планом, лучше рассматривать внимательно с подробным пояснением руководителей подразделений. Обсуждайте сильное отклонение от плана — то есть более 10% — и оперативно сглаживайте картину. Тут как раз помогут переговоры с поставщиками и подрядчиками и текущие оптимизации.