По данным ВЦИОМ, вторая по популярности мечта россиян — улучшить жилищные условия для себя или своих детей. Все чаще россияне берут ипотечные кредиты, чтобы купить квартиру.

У будущих заемщиков возникает много вопросов: под требования каких программ в банках они подходят, можно ли подавать заявки сразу в несколько банков и как взять ипотеку по выгодной ставке. Есть вопросы и о сумме первоначального взноса — например, есть ли в действительности ипотека без него или это маркетинговая уловка.

Отдельная проблема — кредитная история, документы и отказы банков. Есть мнение, что если у заемщика нет кредитной истории, она плохая либо он не трудоустроен официально, то ипотеку ему не дадут. Самозанятые тоже переживают.

В течение недели ипотечный брокер Елена Грудинина будет на связи, чтобы ответить на вопросы читателей и разобраться с популярными мифами об ипотеке. Если сомневаетесь, стоит ли вам подавать сразу несколько заявок, какой банк выбрать и как совместить комфортную жизнь с ежемесячными выплатами, спросите в комментариях — только сначала прочитайте правила.

Правила игры

- Пишите свои вопросы в комментариях с 11 по 18 февраля — до 15:00. Если вы пришлете вопрос позже, возможно, на него ответит кто-то из читателей.

- Ответы получат только вопросы с положительным рейтингом и только на заданную тему. Поэтому, если вам интересен какой-то вопрос, ставьте ему лайк. Если считаете, что вопрос не по теме или неуместен, ставьте дизлайк.

- Эксперт начнет отвечать на вопросы в понедельник, 14 февраля, и закончит в пятницу, 18 февраля, в 19:00.

- Мы оставляем за собой право не отвечать на самые каверзные вопросы: для сложных случаев возьмем дополнительное время, чтобы позже посвятить им подробные разборы.

- Не стесняйтесь задавать любые вопросы по теме и помогать друг другу — мы будем рады каждому комментарию.

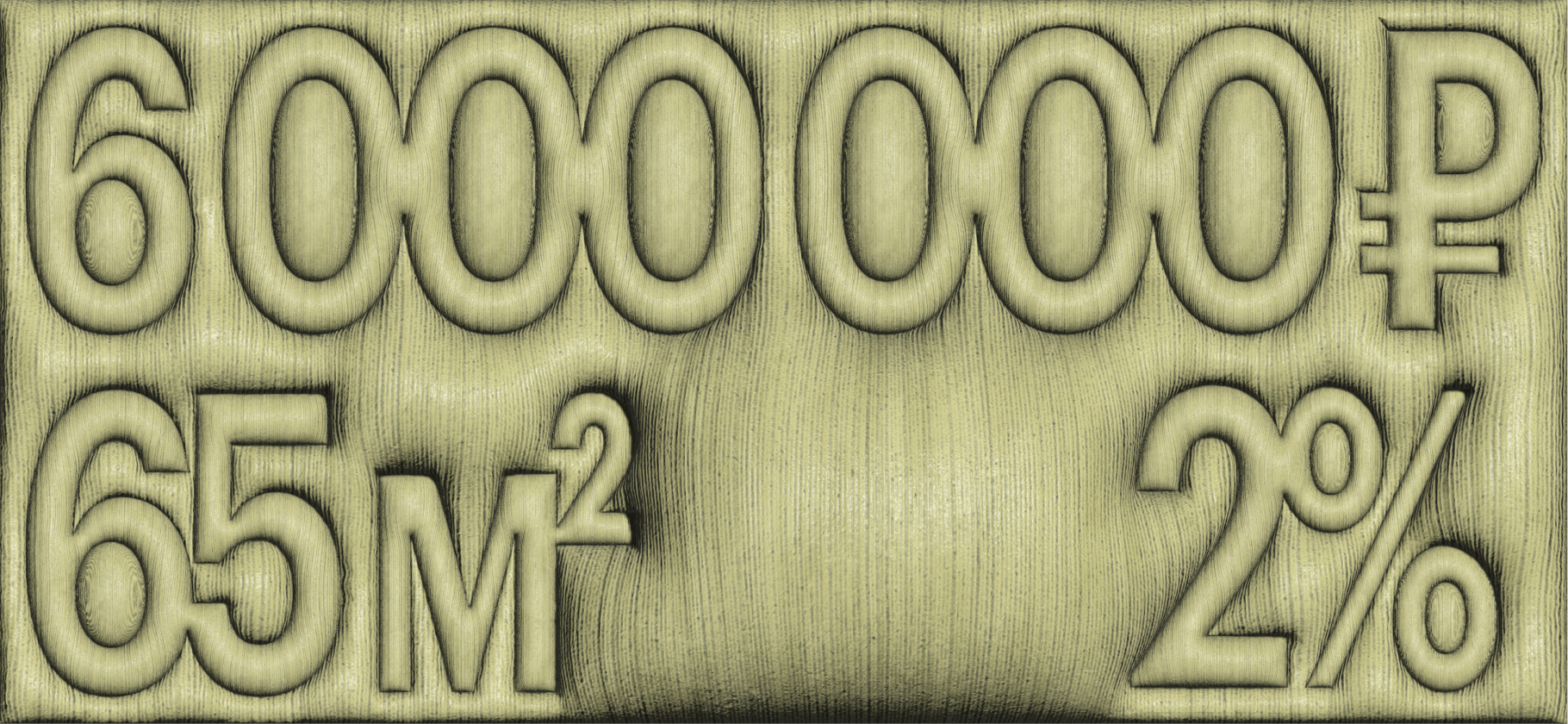

- ВладимирСтоит ли брать ипотеку на строительство загородного дома или взять кредит под залог квартиры? Есть участок и фундамент, около 1 миллиона на счетах. Нужно 6 миллионов, готов гасить по 50 -70 тыс в месяц9

- Dima_tВозможно ли взять ипотеку гражданину РФ, проживающему заграницей? При этом прописка в РФ есть, но доходов в РФ нет. Пойдет как ипотека без подтверждения дохода, или банк может принять иностранные доходы? Какой первый взнос, лимиты без подтверждения дохода / с подтверждением иностранного дохода (возьмем например чистый доход 500тр/месяц), какие банки реально выдают эту ипотеку? Какая-то разница между новостройками/вторичкой/загородный дом/кредит под постройку дома? Какие-то риски с российской налоговой, придется потом им объяснять что нерезидент?) Можно ли в таком случае взять ипотеку по какой-нибудь гос программе? В интернете много теоретической информации по этому поводу ("скорее всего взнос будет побольше, скорее всего пойдете как без дохода по двум документам"), поэтому интересуют реальные случаи из практики13

- ВикторияСлышала, что некоторые застройщики предлагают субсидированные варианты ипотеки без первого взноса. Действительно ли такое возможно, и каковы шансы найти хороший объект (квартиру), которую можно приобрести без ПВ? Так же очень интересны нюансы ипотеки для самозанятых, или имеющих неофициальные источники дохода10

- a bit of workРасскажите, пожалуйста, подробно про процедуру в случае невозможности выплачивать кредит или если просто захотелось другую квартиру (больше или меньше, в другом регионе). А то в других темах много комментов о том, что это на всю жизнь, никуда уже больше никогда в жизни не переехать, а просрочка карается смертью в тот же день.32

- Mishka PandaВиктория, позволю вставить свои пять копеек: да возможно, только учтите, что все издержки уже будут включены в цену объекта. Довольно весомая надбавка, кстати, в районе 10-20%.7

- ВикторияCrazy, да, я это предполагала) но для кого-то это более удобный и доступный вариант, чем сразу закинуть тысяч 700 первого взноса. Поэтому интересно насколько много хороших объектов предлагается для покупки по такой схеме, без ПВ2

- user1943478Возможно ли взять ипотеку без подтверждённого дохода?3

- Доктор кноКогда цены пойдут вниз?26

- Мария ИвановаЕлена, так в том и дело, непонятно кто по таким ценам может позволить купить себе жилье. Тем более сейчас, после повышения ставки.25

- Мария ИвановаДобрый день. Если есть кредитная карта (без просрочек, бралась для появления положительной кредитной истории), стоит ли ее закрывать перед подачей заявки на ипотеку?4

- alena_lanskayaВладимир, не стоит. С домом всегда кажется, что есть какая-то финальная цена, которой хватит. Возьмёте 6, а когда их потратите выяснится, что нужно ещё 3, потом ещё 1 млн и тд. Если есть возможность платить 50-70 в месяц, лучше копите и стройте частями5

- Dinara YavorskiДопустим, квартира принадлежит моему отцу. Вторичка. Из-за возраста ему предложили не самые лучшие условия по проценту плюс заставили купить дорогую страховку. Платить ещё 16 лет. Есть я и мой муж. Как мы можем «рефинансировать» папину ипотеку? Сможем ли мы сделать это с учётом материнского капитала? Квартира куплена недавно, поэтому рассматриваем в перспективе через 3-5 лет, чтобы не платить налог.6

- invest_adviserМария, покупал квартиру в 2013, ипотека была под 14%! Тоже шли разговоры про перегретость рынка жилья, «да кто покупает по таким ценам?» и тд и тп. На горизонте был рост ставок ФРС, Украина, у нас так вообще в моменте ключевая ставка была 17%. Прямо история повторяется 100%. Сейчас смотрю на график цен на жилье - понимаю, что цены тогда были сказочно смешные. Как и ежемесячный платёж - сначала он казался огромным, но через год-два зарплата выросла - инфляцию никто не отменял. Единственное что было сложно - в первый год совмещать ипотеку с ремонтом - тк была новостройка.12

- invest_adviserВладимир, тут проблема ещё - у вас фактически получается самострой - ставка по ипотеке будет как у потребительских кредитов. Обычно ипотеку на строительство дают при условии строительства через аффилированных застройщиков. Вот ещё недавно приходила рассылка в тему https://www.forumhouse.ru/journal/themes/192-deneg-net-no-vy-postrojtes2

- Елена ГрудининаNutella, здравствуйте! Если я правильно поняла - первая часть вопроса о том, что происходит в случае невыплат по ипотечному кредиту? Иными словами - у заемщика возникли сложности и он вышел на просрочку. Еще Вы отметили - "просрочка карается смертью в тот же день" такое можно иногда прочитать в сети. В общем виде происходит следующее: Не только клиенту, но и банку просрочки приносят проблемы. Заемщику - постоянные звонки с распросами и требованиями погасить долг и т.п А закончится все может торгами и последующим выселением - ипотечная квартира, как предмет залога может быть продана даже, если это единственное жилье. Еще до наступления сложностей всегда можно обратиться к кредитору с просьбой предоставить ипотечные каникулы, например, или сделать реструктуризацию. Последние годы банки активнее идут на уступки. Также можно заранее найти покупателя на ипотечную квартиру и провести сделку. Насколько мне известно большинство банков спокойно дают разрешение на продажу ипотечной квартиры. Если это не помогло или по другим причинам просрочка появилась и клиент не может справиться с выплатами, дело переходит на другую стадию. Кредитор готовится и обращается в суд за разрешением на реализацию залога. Потом судебный пристав исполняет решение суда - проходят торги. Если на них никто не выкупает объект (такое тоже может быть), то залог предлагают банку в счет погашения долга. Банк может его принять и потом пытаться самостоятельно реализовать. Но, конечно, лучше не доводить ситуацию до этого. Вторая часть вопроса - если просто захотелось другую квартиру (больше или меньше, в другом регионе). Если я правильно поняла - можно ли купить квартиру в другом регионе в ипотеку? Да, многие банки проводят региональные сделки. Или если квартира сейчас в ипотеке, а хочется другую - побольше. Схема примерно таже - продаем ипотечную (заранее нужно получить разрешение у банка) по одной из схем, которую предложит банк и параллельно получаем ипотеку на новую квартиру и проводим сделку. Самое простое - если новая ипотека также будет в банке, где активная. Эта такая же альтернативная сделка - продаем одну квартиру и сразу покупаем другую, только с использованием ипотечных средств, а значит, все немного дольше и сложнее, но реализуемо.6

- Елена ГрудининаDima_t, здравствуйте. Насколько мне известно, пока только один банк принимает иностранные доходы - ТКБ. Но все постоянно меняется) И речь обычно идет о кредитовании иностранцев, которые живут и работают на территории РФ или за границей и хотят оформить ипотеку в России. Все банки, за исключением одного (если я не ошибаюсь, опять же) принимают доходы только на территории России. На моей практике обычно иностранные клиенты были с доходом на территории РФ. Наоборот - таких клиентов пока не было) Мне кажется Вам лучше рассмотреть ипотеку на Западе - там банки более охотно кредитуют нерезидентов и смотрят доходы, получаемые как в стране проживания, так и за пределами. Конечно, в таком случае они скорее запросят взнос выше стандартного, который вносят резиденты - обычно в пределах 40%. У нас с этим все гораздо сложнее) Иностранцев кредитуют, но доход хотят видеть на территории РФ, но зато и взнос обычно стандартный, как для других категорий клиентов. С другой стороны, есть такая категория клиентов, как моряки - они граждане РФ, но зарплату им выплачивают зарубежные компании через крюинговые, находящиеся в России, то есть у них иностранные доходы, как в Вашем случае. И есть банки, которые без проблем кредитуют такую категорию клиентов - Росбанк или Райф, например. Я думаю, что можно уточнить у них. Но шансов мало. Потому что тот же Райф точно смотрит доходы только на территории РФ. Ипотека без подтверждения дохода Вам может подойти. Одно уточнение - без подтверждения - это без предоставления справки о доходах и заверенной компии ТК (если такое требует кредитор), но в анкете мы указываем полные данные о работодателе: название компании, ИНН, адрес, дату трудоустройства и т.п. Если у Вас есть возможность предоставить такую информацию, то можно попробовать. Это будет самым простым решением вопроса. Но есть другие сложности - служба безопасности банка при проверке может выяснить, что Вы проживаете не на территории РФ и тут вопрос будет в том, каким способом получаете доход, как работаете и т.п. По такой программе банки не так строго проверяют клиента, например, не станут запрашивать выписку СЗИ (по официальным отчислениям в ПФР). И взнос в таком случае обычно от 30%, но некоторые банки иногда снижают до 20%. Госпрограммы в некоторых банках тоже можно оформить по такой программе. Стандартный взнос - от 10% при подтверждении дохода. Лимиты могут зависеть от первоначального взноса, чем он выше, тем больше банк готов предоставить, но в пределах 50% от дохода с учетом текущей и будущей кредитной нагрузки. "Какая-то разница между новостройками/вторичкой/загородный дом/кредит под постройку дома?" - разница по ставкам, первоначальному взносу и условиям. Например, первоначальный взнос на первичке или вторичном рынке минимальный - можно и от 0% найти. Минимальные ставки по квартирам, загородная подороже обычно. "Какие-то риски с российской налоговой, придется потом им объяснять что нерезидент?" - как мне кажется, налоговой все равно - лишь бы были оплачены налоги). Если доход получаете за границей, то и налоги там платите. Также банки не имеют права разглашать информацию о доходах и т.п. - это относится к банковской тайне. По крайне мере, в теории. Плюс покупка идет за счет кредитных средств, не собственных. А на первый взнос накопили деньги.4

- Хрюша НюшаВиктория, насколько я знаю, пик такое практикует. Насчёт качества постройки я не знаю, но варианты симпатичные бывают по локации (смотрела в спб). *подписана в Инстаграм на девушку, которая живет в пиковской квартире, она вполне довольна качеством застройки1

- invest_adviserКузьма, свою ипотеку закрыл за 5 лет - так что могу говорить «купил»11

- kentДают ли реально* ипотеку Самозанятым? Есть ли сложности? Из двух зол: ИП и Самозанятый - какое менее злое? Под "реально" имел ввиду - массовый и нормальный характер, а не рекламные акции. Надо ли самозанятому "показывать доход" и влияет ли это не решение банка? К слову, брал ипотеку как ИП, показав справку о доходах, которую сам себе и написал. Сейчас хочу расширяться и хочу понять где выше вероятность. PS: сила формулирования вопроса - пока писал понял что надо просто идти и писать заявление, а если откажут, то всего лишь через полгода можно вернуться с запросом с новыми данными.8

- Вован из Сибири-матушкиВторая часть вопроса сформулирована действительно непонятно..0

- Natali MiЗдравствуйте. Можете рассказать про ипотеку с завышением в Договоре куплепродажи при покупке вторички? Был ли у вас такой опыт, или слышали от коллег, как это вообще происходит? Рекомендуете ли вы этот способ на консультациях тем, кто обращается к вам без первоначального взноса? В особенности, интересуют проблемы, которые случались на практике. Да и вообще, что на практике происходит. Я продавала квартиру и за несколько часов нашелся покупатель, но с условием завышения в договоре. Нагуглила, что завышение - это мошенничество с кредитными средствами и за это грозит уголовная ответственность. Возможная судимость меня испугала, отказалась от покупателя. Скажите, как часто возникают проблемы с такими видами сделок? Реально ли у кого-то судимость за это? Сейчас близкая родственница собирается продавать квартиру и я агитирую её сразу риелтору сказать, чтобы покупателей с завышением отсекала, но она говорит, что я слишком тревожусь и ничего не случится, если будет завышение. Так ли это?7

- Елена ГрудининаМария, здравствуйте! Кредитную карту не обязательно закрывать. Объясню подробно. При рассмотрении заявки на ипотеку с банком можно договориться об отлагательном условии - заявление одобрят на нужную сумму, но если карта будет мешать пройти из-за нагрузки, то ее попросят закрыть к сделке и предоставить подтверждающие документы. Достаточно этот момент заранее проговорить с ипотечным менеджером и указать в заявлении. Это важно. Заодно менеджер подскажет, как проходит проверка не просто кредитной истории, а нагрузки. Здесь есть 2 варианта. Одни банки сразу при первоначальной проверке клиента (на скоринге) могут учитывать карту в нагрузку (а это 5-10% от лимита в зависимости от политики кредитора, то есть, если лимит карты 400 000 рублей, то будут считать платеж по ней 20 000 - 40 000 рублей). А есть такие, которые проверяют качество кредитной истории и далее аналитик в ручном режиме будет рассчитывать текущую кредитную нагрузку и может вынести решение с условием закрытия карты. А еще есть и такие банки, которые в принципе не учитывают кредитные карты. Поэтому не переживайте, просто при подаче заявки на ипотеку заранее обсудите с ипотечным менеджером наличие карты и как лучше поступить. Поделюсь опытом. У меня сейчас в работе клиентка у которой кредитная карта с лимитом в 400 000 рублей. Она тоже ее планирует закрыть. Мы подали заявку, но я заранее проговорила с нашим менеджером про наличие карты и то, что мы готовы ее закрыть при необходимости, чтобы банк одобрил нужную сумму кредита. В итоге аналитик написал, что при текущей нагрузке банк готов предложить 3400, а если к сделке закроем карту, то готовы одобрить 5 млн - сумму, которая нам требуется.4

- user1985420Какие шансы получить ипотеку у ИП?5

- Natali MiКонстантин, так в кредитном договоре в графике написанно, что и как погашается. В моем сперва примерно 80% это процент банка, остальное тело кредита, а в конце кредита наоборот. Почему миф, если это не миф?6

- kentNatali, в конкретный момент, в начале, действительно долю погашения кредита выше чем тела долга. Но я о другом. Люди думают что они в принципе сначала платят банку процент за те 20 лет. Другими словами, часто говорят фразу, например через 10 лет - "я уже выплатил проценты, нет смысла спешить", так вот это неверно, условия одинаковые на всём протяжении и в любой момент одинаково выгодно или невыгодно закрывать.5

- Мария Ивановаinvest_adviser, если я правильно помню, после кризиса 14 года цены на квартиры упали примерно на 20-30%. Сама ставка меня не сильно напрягает, скорее та последовательность действий государства, которая привела к тем ценам, которые есть сейчас на рынке.6

- kentКотомать, это иллюзия или конгнитинвая ошибка. Попробуйте представить гипотетическую ситуацию что вы в начале месяца берете ипотеку, а в конце месяца погашаете. И так каждый месяц в течении 20 лет, но каждый месяц уменьшая сумму вновь взятого кредита. Там вы увидите те же цифры. Если герой статьи не ответит, то я уж вернусь с расчётами. Только хз чего вы меня дизите, люди не хотят узнать что банки их не надувают что-ли?4

- invest_adviserКонстантин, ну эту же тему есть миф, что дифференциированный платёж выгоднее аннуитетного, что при досрочном погашении выгоднее сокращать срок. Вопрос как вернуть проценты за досрочно погашённую ипотеку - вообще топчик. Одна дама даже со Сбером судилась по этому поводу.4

- Елена ГрудининаВладимир, Здравствуйте. Опишу возможные варианты, как я вижу ситуацию. Эти две кредитных программы имеют важные отличия. Ипотека на строительство загородного дома - такая программа, в принципе предусмотрена, в ограниченном количестве банков. На эту тему у нас на сайте есть статья, в которой подробно разбираются особенности такого кредита https://journal.tinkoff.ru/news/ipoteka-v-domrf/ Поэтому получается, что такую ипотеку можно взять именно на строительство дома или под залог построенного. Но главное условие - строить можно не своими силами, а с привлечением аккредитованных подрядчиков. В этом такая программа схожа с сельской ипотекой, когда клиенты покупают участок и строят на нем дом. Средняя ставка 10%. При сроке 15 лет и сумме кредита в 6 млн ежемесячный платеж будет примерно 64 500 рублей. Вы пишите, что фундамент на участке есть - нужно уточнить у банков, практикующих подобную программу, готовы ли они рассмотреть такую постройку, подходит ли она под их требования? Может получится так, что банк не примет строение... Кредит под залог квартиры - это ипотека в силу договора, здесь также есть особенности. - Во-первых, банки выдают под залог квартиры не более 80%, а чаще ограничивают до 60-70% от оценочной стоимости квартиры, особенно, если клиент не подтверждает целевое использование. - Ставки по таким кредитам в среднем 11%-14%. То есть, чтобы получить требуемую сумму - 6 млн, квартира должна стоить по рынку примерно 8 млн. Если больше - то, это отлично. 6 млн под ставку 12%, например, на срок 15 лет - это примерно 70 000 ежемесячного платежа. Можно подтвердить целевое использование полученных средств, тогда можно снизить ставку на 0,5-1 п.п. или оплатить комиссию за снижение ставки, но даже тогда ставка вряд ли будет ниже 9,5%, какой сейчас является ключевая( Таким образом, согласно нашим расчетам, конечно, ипотека на строительство дома выгоднее - это все-таки целевой кредит и ставка будет ниже, чем при кредите под залог недвижимости. Еще можно рассмотреть потребительский кредит. Объясню почему я его предлагаю, как вариант. В последние годы многие банки увеличивают максимальный срок кредита и можно оформить на 10 и даже 15 лет. Ставки по потребкредитам сейчас на минимальных уровнях, однако при таких ставках предусмотрена страховка, которая увеличивает общую сумму кредита. Она обычно составляет до 10-30% от суммы кредита, чем ниже ставка - тем выше сумма страховки. Отказаться можно, тогда ставка увеличивается на 4-6 п.п. в зависимости от условий банка. Максимальные суммы также увеличивают - если 3 года назад 3 млн считалось огромной суммой кредита, то теперь и 5 млн и 7 млн могут предложить. Но оно дело - условия кредитной программы, а другое - реальность или как банк одобряет на самом деле) На сайте одного из них я рассчитала примерный ежемесячный платеж при сумме кредита 5 млн ( если не хватит, то можно запросить в двух банках по 3 млн, например, мы так иногда делаем с клиентами), важно, чтобы заявку подавали не в 5 и более банков. 5 млн под ставку 8,4 (хотя другие банки еще предлагают и ниже - от 5,5%) платеж вышел 48 944 на срок 15 лет. Другой вопрос, что такие крупные суммы потребкредитов банки одобряют не всем клиентам: нужно быть либо бюджетником и т.п. или иметь положительную кредитную историю. На моей практике новому клиенту, каким бы положительным (идеальная КИ, нет текущей нагрузки и официальная работа) он не был, более 3 млн не одобряли. Поэтому можно сравнить условия по всем 3 видам кредитов и выбрать самые выгодные для себя. Но я всегда говорю клиентам - если можно обойтись без кредита, то лучше так и поступить.1

- Елена ГрудининаВиктория, здравствуйте! Да, все верно. Такие программы существуют. Постараюсь рассказать, что узнала по своему опыту с клиентами. Оформить ипотеку без первоначального взноса реально и не только на первичке. Есть банки с программой ПВ от 0% на покупку квартиры и речь не о том, что взносом полностью будет маткапитал. Некоторые банки, как Вы правильно отметили, вместе с застройщиками на регулярной основе проводят акции. В рамках которых, взнос реально от 0%. Если правильно помню в 2020 году такая акция была в РСХБ с ЛСР, но по таким объектам, которые не всем "по карману" скажем так. По крайней мере, я так заметила. Поэтому ограничения такие - это программа работает по конкретным застройщикам и даже по конкретным ЖК, по крайней мере, как я этому заметила. Какие шансы найти там выгодные объекты? Это другой вопрос и довольно сложный. Вполне логично предположить, что такие условия застройщики вместе с банками предлагают по объектам, которые на общих условиях сложнее продать. Это один вариант, как я его вижу). Сейчас, в принципе, цены на первичку сильно поднялись и даже субсидированная ставка иногда такой разницы в цене не покрывает и проще вторичку рассмотреть.... Еще есть такие уловки - застройщики с банками предлагают ставку 0,1%, например или 1,99%. Она может быть на один год или дольше, но такая низкая ставка компенсируется более высокой стоимостью квартиры. Как верно заметила Crazy Elka. С самозанятыми, как и с другими собственниками бизнеса (учредителями ООО или ИП) одни и те же сложности - насколько бизнесмен может подтвердить документально получаемый доход. Самозанятых с каждым годом или даже кварталом начинают смотреть и реально кредитовать многие банки. Вопрос в том, чтобы банк в приницпе спокойно относился в собственникам бизнеса. Есть такие, кто принимает только официальные доходы от бизнеса и т.п., а есть другие банки, которые примут и неофициальный доход и без проблем одобрят. Еще не стоит забывать про программу "ипотека по паспорту", иногда проще одобриться по ней и не предоставлять никаких документов по бизнесу. Неофициальные доходы - можно рассмотреть, но вопрос в том, что в анкете мы всегда должны указать какое-то место работы даже если не подтверждаем документами.4

- ВикторияЕлена, благодарю за ответ! Полезно0

- Елена ГрудининаВиктория, всегда пожалуйста!1

- Михаил ЖаровПетров, 2024 год. Может сильно вниз и не пойдут, но предложений будет в разы больше2

- glebКакие способы есть продать квартиру с ипотекой?3

- Андрей АндреевЗдравствуйте, Елена! Мои вопросы к вам: 1. Я ИП с 2015 года, у ИП есть кредит на бизнес от Сбера, сумма около 4,5 млн. Этот кредит не отображается в кредитной истории. Другой банк кроме Сбера сможет его увидеть? Видимо мне в Сбер и не стоит идти? 2. По ипотеке идет страхование жизни заемщика. Уточните что будет в случае кончины кредитора? Есть жена и маленький ребенок. Жена обязательно идет созаемщиком? 3. Можете немного раскрыть как относятся банки к ИП?4

- Родинка под носомЕлена, а процент на ипотеку на новую квартиру, соответственно, поменяется же? Т.е. можно ли перенести ипотечный кредит в том же объеме и под тот же процент только на новую квартиру?0

- Anton BoldyrevЕлена, честно говоря, ответ не понял. Вы хотите сказать, что моряки-граждане РФ, получающие зарплату от иностранных компаний не могут взять ипотеку? Это не так. В Калининграде моряки берут ипотечные кредиты, это абсолютно нормальная практика. Доход подтверждается договорами моряков с работодателем с указанием зарплату. Договора естественно на английском языке, для банка делается нотариально заверенный перевод.0

- Елена ГрудининаAnton, здравствуйте. Наверно неправильно выразилась, конечно же, могут и получают ипотеку) и я об том пишу в ответе и примеры банков привела. Просто некорректно выразилась. Моряков я упомянула, как категорию клиентов по которым банки смотрят доходы, получаемые за рубежом. Примут ли эти же банки от обычного клиента, не моряка, иностранные доходы - вот в чем вопрос. Один - Райффайзен, точно нет (по крайней мере так было, когда я уточняла по другому кейсу). Другие тоже скорее нет, кроме одного, какой я упомянула. Но все постоянно меняется у банков.1

- Anton BoldyrevЕлена, так понятнее, спасибо.0

- Елена ГрудининаРодинка, здравствуйте! Здесь получится, что оформляется новая ипотека на новый объект и ставка устанавливается согласно действующим на момент одобрения кредита условиям. Допустим, сейчас есть ипотека на квартиру под 10,9%. Вы хотите продать эту квартиру. Договорились банком - разрешение получено, нашли покупателя - не важно в наличными или ипотекой и провели сделку. Получаете новую ипотеку под новые условия на новую квартиру. Перенести текущие условия кредита на новую квартиру не получится. По крайней мере я не знаю таких программ. Ипотека выдается под конкретный залог и поменять его у кредитора скорее не получится. Как вариант можно предложить другой залог, но это должна быть недвижимость в собственности. В таком случае возможно и получится поменять залог по действующему кредиту. У каждого банка свои условия и все нужно уточнять и читать условия подписанного кредитного договора и договора залога.2

- Елена ГрудининаКонстантин, здравствуйте. "реально* ипотеку Самозанятым? Есть ли сложности? " Все верно отметили, есть банки, которые заявляют, что кредитуют ИП или самозанятых, а по факту - заявку примут и откажут, потому что не хотят или не умеют работать с такой категорией клиентов. А зря) Кто одобряет ИП - такими банками считаются не самые крупные, например, а те, которые могут более гибко подходить к анализу профиля клиента и рассматривать клиентов в индивидуальном порядке. Хотя и здесь все индивидуально. "Есть ли сложности? Из двух зол: ИП и Самозанятый - какое менее злое?" - сложности есть хотя бы потому, что такую категорию бизнеса банки кредитуют с опаской. Большой разницы между ИП и самозанятым нет, потому что, если банк кредитует эти категории, то знает, как с ними работать. Другое дело, что, например, с ИП в отличие от НПД может быть разная официальная отчетность. То есть, система налогообложения и от этого тоже зависит выбор банка. Больше всего банки, конечно же, рады видеть ИП на УСН, например, а вот с Патентом все сложнее: реальный доход в декларациях не отражен и как подтверждение мы делаем выписку по оборотам по всем счетам, где вижны финансовые потоки и тп. Поэтому Патент принимают не все. "Надо ли самозанятому "показывать доход" и влияет ли это не решение банка?" - желательно, тем более, если обращаемся по стандартной программе. От самозанятого в качестве подтверждения дохода можно показать выписку по счету (или по всем картам-счетам) или справку с личного кабинета ФНС о состоянии расчетов по НПД. Лучше показать, если есть возможность - так банку будет спокойнее - он увидит обороты по счету и пойдет, что реальный доход есть и платить клиент сможет по кредиту. в одной из статей в Т-Ж автор подробно рассмотрел особенности подтверждения дохода самозанятыми https://journal.tinkoff.ru/news/dohod-na-npd/ Здесь еще есть такой выход - подать заявку на ипотеку по двум документам. Именно так мы обычно и стараемся делать с клиентами ИП, учредителями ООО или самозанятыми. Взнос будет немого выше, например, 20-40% (зависит от банка и условий ипотечной программы, иногда взнос снижают в рамках акции) и еще ставку могут немного поднять. Однако, не все банки предлагают собственниками бизнеса программу "ипотека по двум документам", а просят предоставить полный пакет документов, в том числе, документально подтвердить получаемые доходы. "К слову, брал ипотеку как ИП, показав справку о доходах, которую сам себе и написал." - совершенно верно, так работают некоторые банки, хотя есть и такие, которые категорически запрещают клиенту-собственнику бизнеса самому себе подписывать справку о доходах. Хотя он имеет на это полное право. Много полезной информации еще можно найти в нашей статье, где героиня рассказывает, как взяла ипотеку на ИП https://journal.tinkoff.ru/ipoteka-na-ip/3

- Ivan KhorinРасскажите, как купить квартиру, за которую не платят, на торгах. Ходит слух, что это сделать можно, но это всегда наличка и вся сумма, и то только приближенным к банкам не сильно чистым на руку. Поскольку банку надо быстрее риски свои минимизировать, он не будет сам что-то продавать людям, а сбросит по минимальной для себя цене.5

- Елена ГрудининаNatali, здравствуйте! Да. конечно, сейчас коротко опишу схему и свое отношение к ней. Например, квартира стоит 6 млн рублей. Клиентам одобрил банк лимит до 7 млн. Своих денег на первоначальный взнос нет совсем. Заемщики или их риелтор договаривается с оценочной компанией, которая будет проводить оценку о том, чтобы они немного завысили стоимость квартиры, на сумму, которая нуна банку для первоначального взноса. Сейчас многие принимают от 10%. Конечно, недвижимость должна позволят сделать небольшое завышение, то есть ее продают по рынку или чуть ниже или цена в 6600 будет "в рынке". Оценщик оценивает квартиру на условленную сумму - 6600. Покупатели параллельно договариваются, что для банка продавец напишет расписку, согласно которой он якобы получил от них 600 000 рублей, которые для банка проходят, как первоначальный взнос. И по документам - везде сумма сделки будет проходить 6 600 000 рублей. Хотя по факту продавец квартиры получит первоначальную сумму, которую запросил - 6 млн. "Был ли у вас такой опыт, или слышали от коллег, как это вообще происходит?" - я против такой схемы, и не провожу ее принципиально. "Рекомендуете ли вы этот способ на консультациях тем, кто обращается к вам без первоначального взноса?" - нет, потому что по сути, это можно квалифицировать и как мошенничество, Вы правильно написали и по сути - это так и называется - покупатели квартиры или заемщики намеренно вводят банк в заблуждение, чтобы получить кредит на более крупную сумму. Другой вопрос, что никто не будет доводить дело до такой статьи и т.п. Продавец тоже сильно рискует - он пише расписку о якобы полученных деньгах, которых не получал. Если сделка будет признана недействительной, то возвращать за квартиру он будет сумму 6 600 000, а ведь в реальности получил всего 6 млн. Поэтому, как говорится, делайте выводы. Но я не советую такую схему. Тем более Вам, как продавцу. И больше всего меня поражает,с какой легкостью риелторы советуют проводить такие сделки. Еще бы, все участники этой схемы, кроме риелтора, по факту, если случится самое страшное, буду отвечать, а риелтор как рискует? Никак, поэтому и будет предлагать любые схемы, чтобы провести сделку. Сейчас минимальный взнос по ипотеке многие банки снизили до 10%. Плюс есть и такие, у кого вообще от 0%, их немного, но найти можно.4

- Andrey ZagreevAlyona, если доходы позволяют - банк даст хоть 10 ипотек3

- Ivanius PetroniusВладимир, ещё важно упомянуть что при ипотеке на строительство загородного дома, как правильно пишет Елена, вы можете тратить деньги только у аккредитованных застройщиков. у которых, как правило, цены выше рынка на 30-50%. на то они и аккредитованные. те сразу смело умножайте процент по ипотеке на строительство дома на 1,3 - 1,5. если по простому - вдруг увидели со скидкой канализацию или забор - с вероятностью 99% на кредит на строительство загородного дома вы их не купите. а вот на кредит под залог квартиры - пожалуйста.0

- Тима Пятов-КолонскийЕлена, не могли бы пояснить. Речь у спросившего скорее всего идет об условной ситауции “работаю в лондонском гугле, но присматриваю однушку в Бирюлёво”. Вы предлагаете обращаться в банки Великобритании, это весьма странно, они просто не смогут взять такую квартиру в залог. Наверное стоит обратиться всё-таки в банки РФ, но вопрос как подтвердить доход, и были ли случаи из практики? Спасибо0

- Елена ГрудининаUser, здравствуйте! Наверно выразилась некорректно, я предлагала, как вариант, попробовать получить ипотеку там же. Нет, через зарубежный банк на нашу недвижимость- такое не реально, как Вы правильно отметили. У меня таких клиентов пока не было. Только консультации и до сделок не доходили. А вот у коллег удалось выяснить, можно попробовать у нас в некоторые банки. Почти все из них- это банки, которые кредитуют иностранцев на ипотеку. В том числе, которые я упоминала - Росбанк или ТКБ. Подтвердить доход - здесь, как обычно, но с учётом особенностей работодателей и формы подтверждения за границей - справка от работодателя (pay roll) и выписка по оборотам по счёту.1

- invest_adviserКузьма, при покупке квартиры в ипотеку сразу оформляется собственность на покупателя. учите матчасть4

- Миша ЛопатинAnton, Брал прошлым летом ипотеку первоначальный взнос был больше 30 процентов. Банки давали гораздо больше займа чем просил даже и было все равно что официально в стране я безработный, работа по контракту, вообщем нет никаких проблем0

- Елена ГрудининаРодинка, извините, проглядела Ваш вопрос. Нет, если Вы оформляете другую или новую квартиру в ипотеку, то ставка будет другая- Вас банк будет заново рассматривать и при одобрении установит ту ставку, которая будет действовать на момент одобрения. Перенести действующие ипотечные условия на новую ипотеку не получится. Только если предложите по активной ипотеке банку в залог свою другую квартиру. И не факт, что кредитор согласится на такую схему. Тогда уже другая ипотечная программа задействуется- кредит под залог недвижимости, но не на покупку (ипотека в силу договора), а под залог своего жилья. Им проще разрешить Вам продать ипотечную квартиру, закрыть кредит и потом покупать новую квартиру.0

- Т—ЖМы больше не принимаем вопросы, но собрали ответы эксперта в отдельных материалах. Часть 1: https://journal.tinkoff.ru/ipoteka-bez-voprosov/. Часть 2: https://journal.tinkoff.ru/ipoteka-bez-problem/0