Инвестидея: Affirm, потому что уже пора

Сегодня у нас крайне спекулятивная идея: взять акции сервиса рассрочки Affirm (NASDAQ: AFRM), дабы заработать на отскоке этих акций.

Потенциал роста и срок действия: 22% за 12 месяцев; 67% за 3 года.

Почему акции могут вырасти: потому что они сильно упали.

Как действуем: берем акции сейчас по 42,31 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Это американский финтех-сервис платежей в рассрочку. Мы публиковали подробный обзор бизнеса компании, так что повторяться не будем. Подсветим основные моменты:

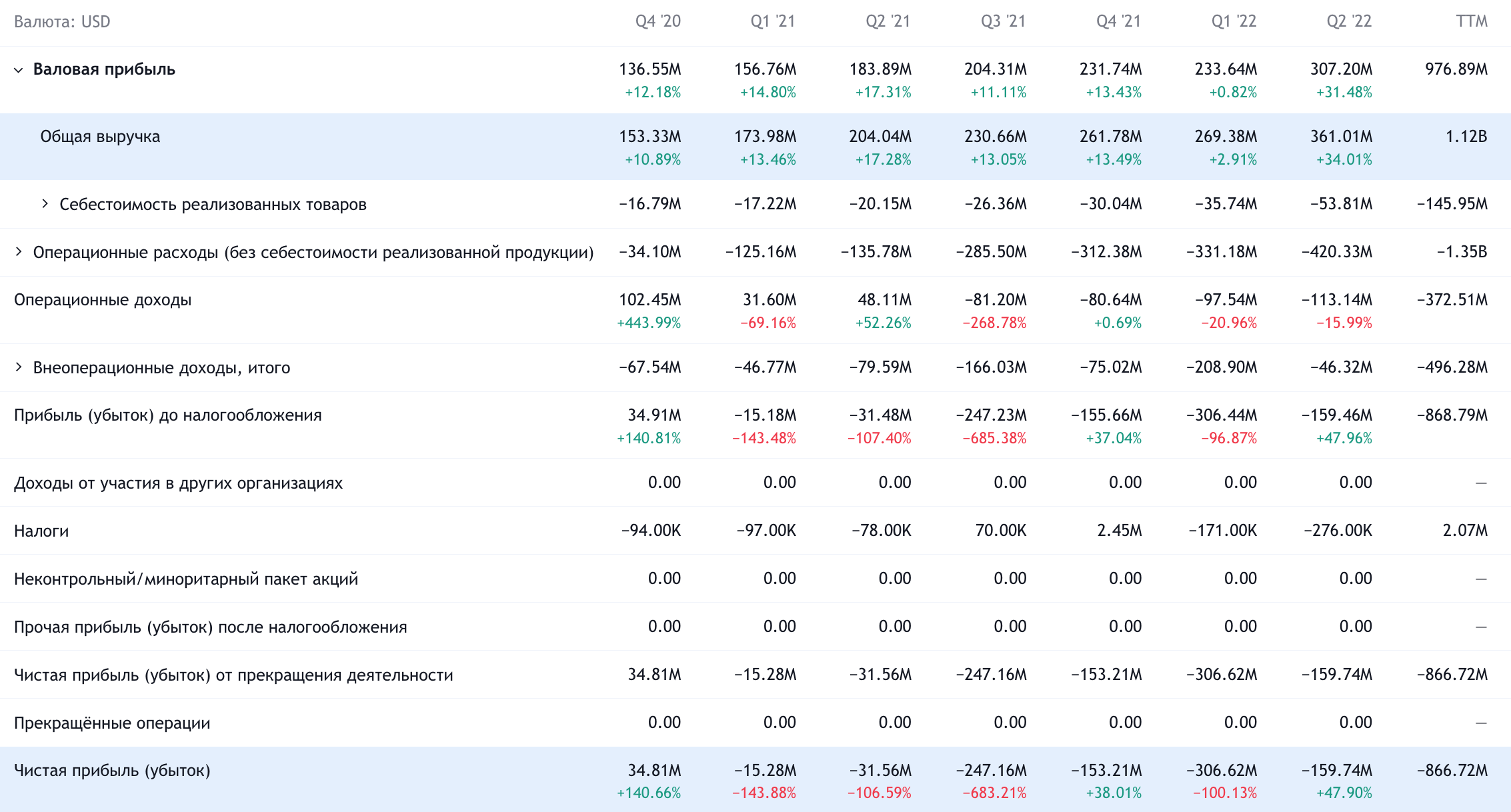

- Компания убыточна.

- На Западе идея рассрочки кажется потребителям и инвесторам очень новаторской и необычной.

- Основную выручку Affirm получает, собирая комиссии с потока платежей на своей платформе. А больше платежей — это больше выручки.

- По сути, компания занимается кредитно-карточным бизнесом: большая часть платежей на ее платформе, несмотря на слова про рассрочку, производится с процентами.

- Сервисы рассрочки типа Affirm крайне популярны среди людей с плохой кредитной историей или полным ее отсутствием.

- До недавнего времени информация о платежах в рассрочку не поступала в кредитное бюро и не влияла на кредитный рейтинг потребителей.

Аргументы в пользу компании

Упало. В обзоре, когда за акции Affirm просили больше 100 $, я сказал, что им красная цена 70 $. Сейчас акции стоят 42,31 $. И хотя я по-прежнему, мягко говоря, скептически отношусь к бизнесу компании, я все же считаю, что мы можем попробовать заработать на отскоке этих акций в связи с некоторыми обстоятельствами, — о которых ниже.

Планеты выстроились в ряд. Нынешние экономические условия в США располагают к росту бизнеса компании.

ФРС планирует повышать ставку. Это значит, что потребительские кредиты выдавать будут реже. Учитывая планы американских домохозяйств, особенно самых небогатых, по увеличению трат в будущем, это наверняка приведет к росту популярности сервисов рассрочки.

Начиная с 28 февраля американское кредитное бюро Equifax будет учитывать данные сервисов платежей в рассрочку в кредитной истории. Другие бюро тоже планируют это делать в ближайшее время. Это может принести негативные последствия для Affirm. Но очень велика вероятность, что это подстегнет развитие бизнеса Affirm. И вот почему.

Сервисом рассрочки пользуются люди с отсутствующей или плохой кредитной историей. Учитывая важность кредита в США, там часто распространена практика «взять кредит на какую-нибудь фигню и вовремя его закрыть не потому, что деньги нужны, а просто чтобы создать себе хорошую кредитную историю». Я думаю, что многие американцы начнут делать через сервисы рассрочки покупки просто для того, чтобы искусственно накачать себе кредитную историю.

Тестовый рост. Поскольку рассрочка набирает популярность на Западе, это отражается на показателях Affirm. Так, показатели минувшего квартала у компании продемонстрировали следующую динамику по сравнению с аналогичными показателями годом ранее: объем транзакций вырос на 115% — до 4,5 млрд, количество активных продавцов на платформе компании выросло на 2030% — до 168 тысяч, число активных потребителей выросло на 150% — до 11,2 млн.

Думаю, что все числа роста при отсутствии реальных достижений могут очаровать среднестатистического инвестора, который «прочитал тут в ТГ-чате, что рассрочка — это перспективная тема».

Но, кроме этого, акции компании вполне могут вырасти за счет появления новостей о ее сотрудничестве с финансовыми и коммерческими организациями, которые будут экспериментировать с рассрочкой.

Время приключений. В ходе IPO акции компании размешались по цене 49 $ — сейчас они стоят ощутимо дешевле. А если сравнивать с историческими максимумами, акции компании подешевели раза в четыре. Я считаю, что это должно вызвать бунт среди акционеров и они могут потребовать смены руководства и продажи компании. Не факт, что компанию купят: со своими 11,89 млрд капитализации и P / S 10,6 Affirm генерирует убытков почти на миллиард долларов в год. Но все же вести такого рода могут привести к росту котировок.

Что может помешать

Как раньше. Основные минусы у компании, указанные мной в обзоре, остались прежними.

Недружественный менеджмент. Компания дала Amazon ордера на покупку акций с большой скидкой, что привело к размытию долей акционеров. К слову, я бы использовал это как один из аргументов в случае начала кампании за смену руководства Affirm. Эта проблема также усугубляется тем, что у руководства Affirm большая часть голосов в компании.

У компании полно конкурентов. Есть куча других подобных бизнесов: Quadpay, Klarna. Большая часть рассрочек у Affirm оформляется через банк Cross River. Пересмотр отношений с ним может негативно сказаться на бизнесе Affirm.

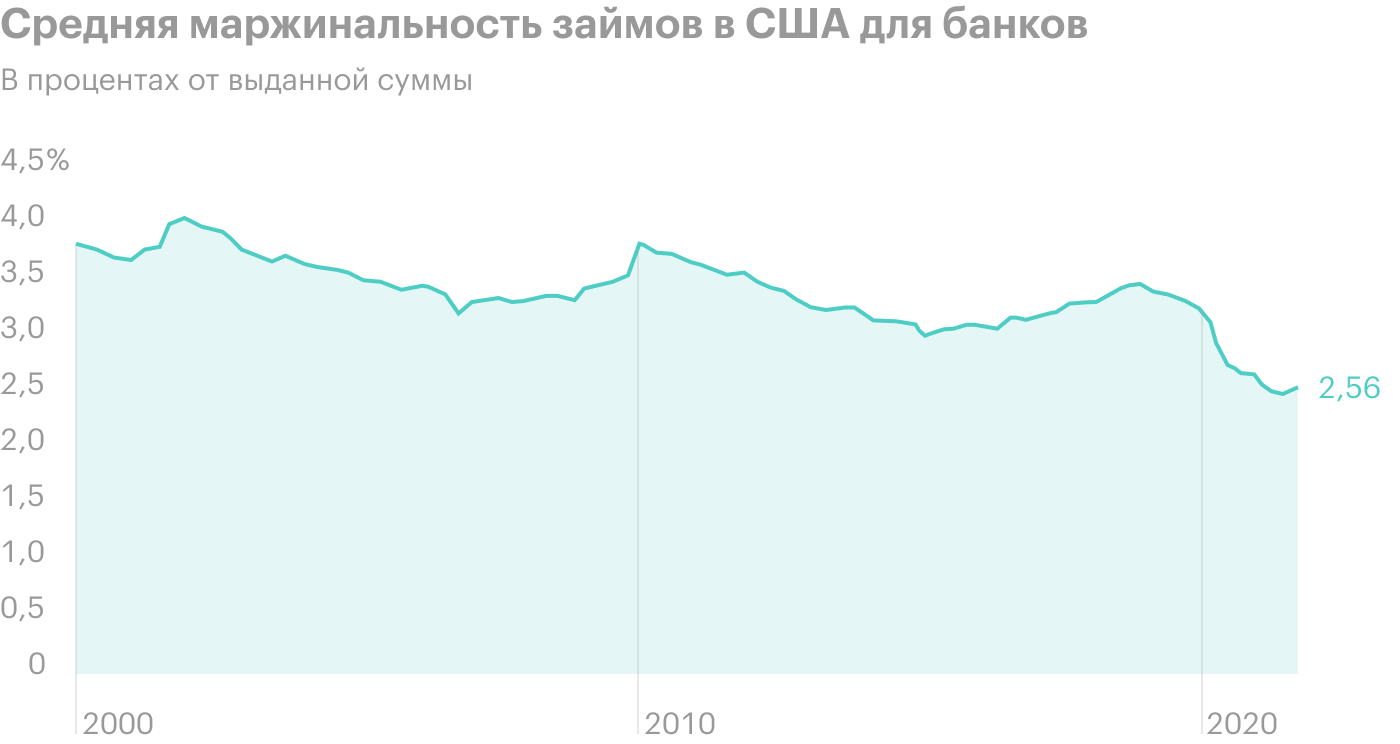

У крупнейших финансовых организаций США, а также у крупных партнеров компании типа Amazon есть ресурсы и мотивация стать конкурентами Affirm. Денег у них много, а маржинальность бизнеса выдачи займов в целом стала очень низкой еще до пандемии и снижения ставок, и изменение политики ФРС не сильно исправит положение.

Так что если бизнес-модель рассрочки покажет себя выгодной, то у Affirm появятся хорошо фондированные конкуренты, за которыми будут стоять гигантские корпорации с огромными пользовательскими базами.

Потребители могут задуматься. По большому счету Affirm — это почти тот же кредит, и не всегда его условия выгоднее банковских. Так что, как только пользователи как следует распробуют рассрочку, они могут решить, что это не такая уж и выгодная тема, — и тогда показатели Affirm упадут.

Это не бизнес, а эксперимент. Экономическая жизнеспособность компании под вопросом: фактически это большой эксперимент по внедрению рассрочки в экономику США. Эти акции будут очень волатильными, и вообще я бы не исключал вероятности банкротства компании в недалеком будущем.

Бюро упоительных историй. Сюжет с включением данных по рассрочке в кредитную историю может иметь и негативные последствия. Информация о просрочках в платежах начнет сказываться на кредитной истории людей, а ведь именно возможность платить не вовремя без последствий была важна для многих пользователей. Так что объемы платежей на платформе компании могут упасть.

Что в итоге

Берем акции сейчас по 42,31 $. А дальше перед нами раскрывается целый веер возможностей:

- ждать возврата акций к цене чуть выше цены IPO — 51 $. Думаю, мы можем достигнуть этого уровня за следующие 12 месяцев;

- ждать возвращения акций к уровню 70 $. Думаю, тут следует приготовиться ждать следующие три года.

Имейте в виду, что идея эта волатильная и акции будет трясти.