Инвестидея: Gilead Sciences, потому что уже пандемия

Сегодня суперспекулятивная идея: купить акции биотехкомпании Gilead Sciences на фоне серьезного ухудшения ситуации с коронавирусом.

Потенциал роста: до 20% в абсолюте.

Срок действия: до 9 месяцев.

Почему акции могут вырасти: Gilead придет и порядок наведет. А также потому, что объявление о начале пандемии коронавируса может привести к большему инвесторскому энтузиазму в отношении компаний, которые разрабатывают вакцину от вируса, — к их числу относится и наш сегодняшний эмитент.

Как действуем: можно взять акции сейчас.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнать, сработала ли инвестидея, подпишитесь на Т—Ж в Телеграме: как только это станет известно, мы сообщим.

Любим, ценим,

Инвестредакция

На чем зарабатывает компания

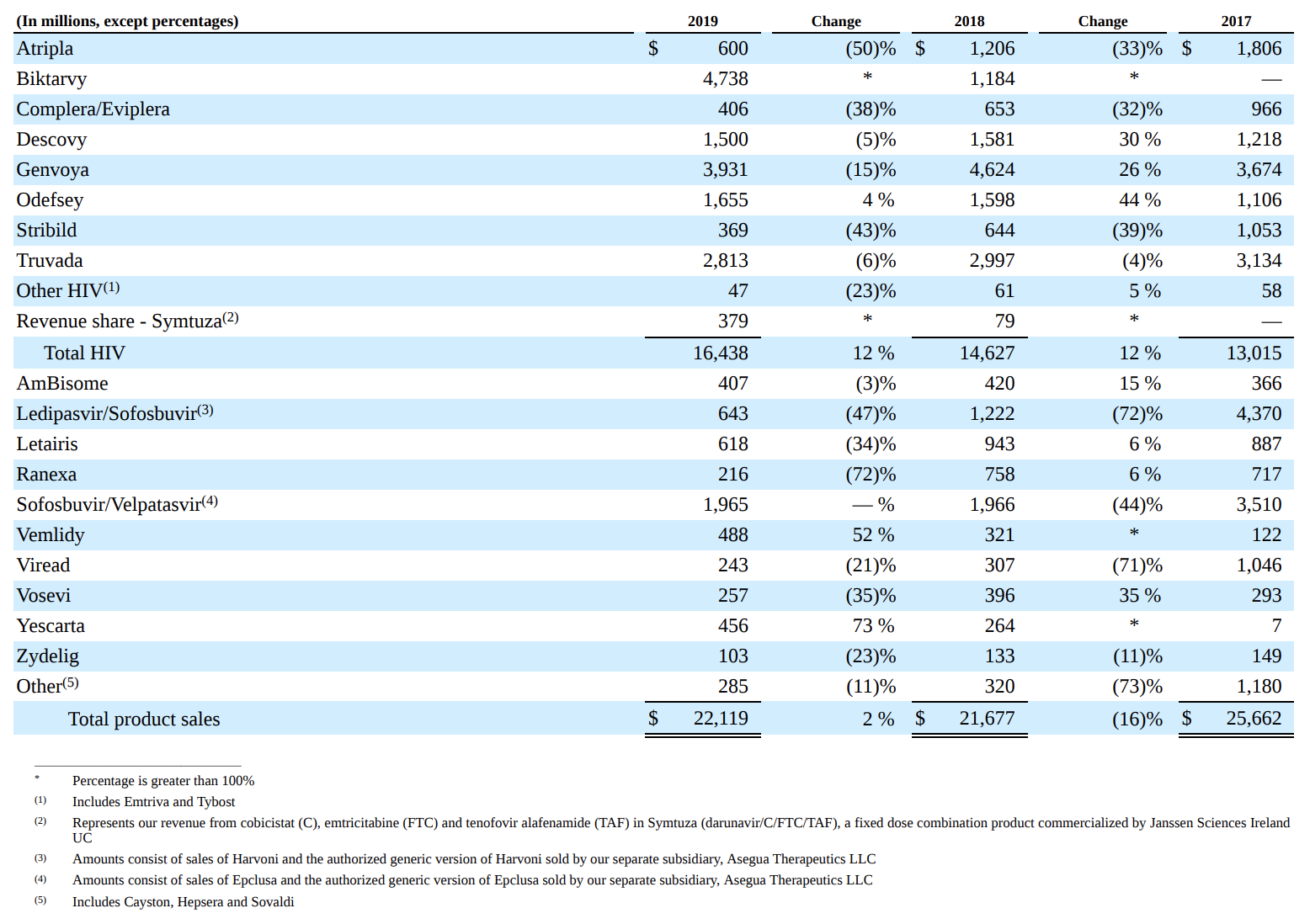

Gilead Sciences разрабатывает и продает лекарства. Согласно годовому отчету, их линейка весьма разнообразна: от препаратов для лечения ВИЧ-инфекций до средств от болезней печени и рака. Но большую часть выручки — 74,3% — дают именно лекарства для лечения людей с ВИЧ. Еще 8,8% дает софосбувир — для лечения гепатита С. Еще Gilead разрабатывает вагон и маленькую тележку новых лекарств, но неизвестно, когда они окажутся на рынке: впереди еще много испытаний.

75% выручки компания получает в США, но ее продукция востребована также за рубежом: 13,7% продаж дает Европа, остальное приходится на другие — неназванные — страны.

Аргументы в пользу компании

Истерия с коронавирусом еще не отыграна до конца. Вчера ВОЗ объявила, что масштабы распространения коронавируса достигли уровня пандемии. Последний раз такое было в 2009 году со вспышкой свиного гриппа. А Трамп тем временем запретил пассажирские рейсы между США и странами шенгенской зоны.

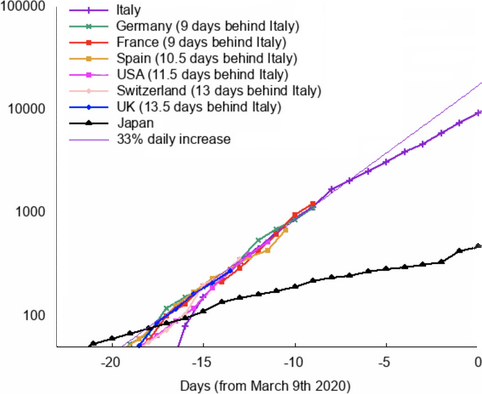

Коронавирус уже есть в 114 странах, и, что особенно важно для инвесторов, он очень быстро распространяется в «странах-мажоритариях» — то есть в богатых, развитых государствах. Распространение болезни в странах типа КНР, как бы цинично это ни звучало, инвесторов волнует не так сильно, как заражение в Америке: в случае вечно развивающихся стран основные акторы экономического процесса зарабатывают деньги в вахтовом режиме, а на Западе они живут — ну или в худшем случае там живут их семьи — и вывозят туда заработанное-наворованное.

Из «перспективной китайской экономики» долларовые миллионеры бегут тысячами каждый год и без вируса. А вот распространение смертельного вируса в финансовых и потребительских центрах Запада — это проблема. Вот уже, например, Италия живет в условиях жесткого карантина, фактически на военном положении.

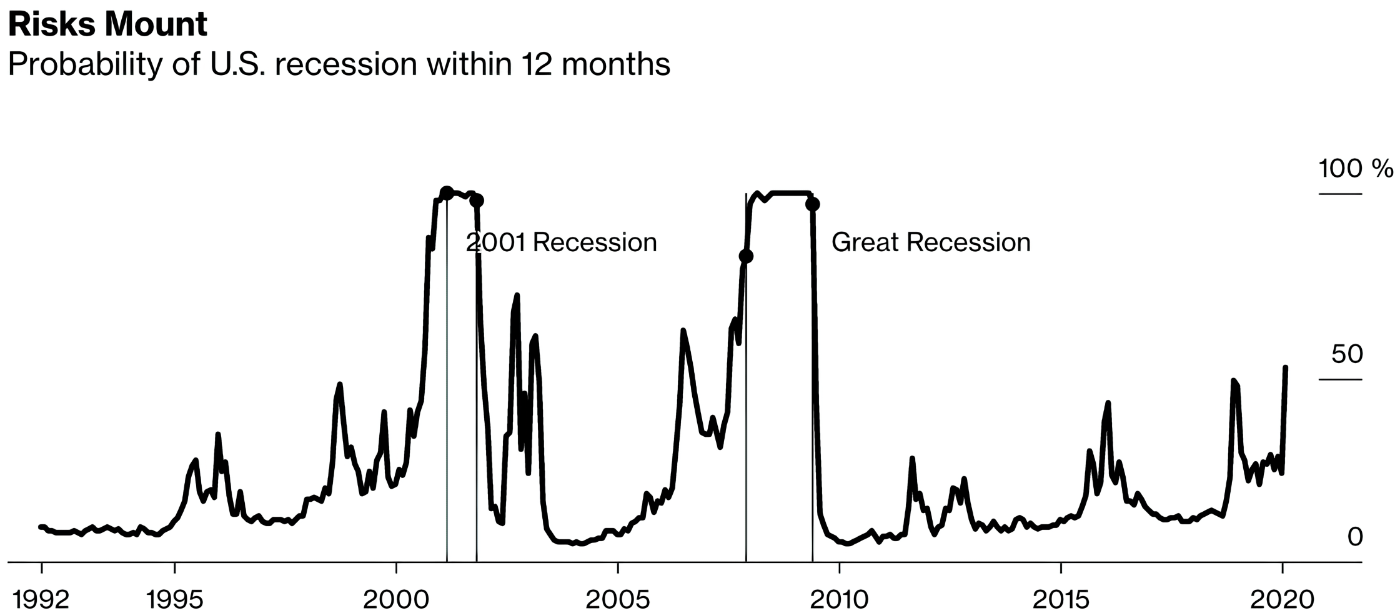

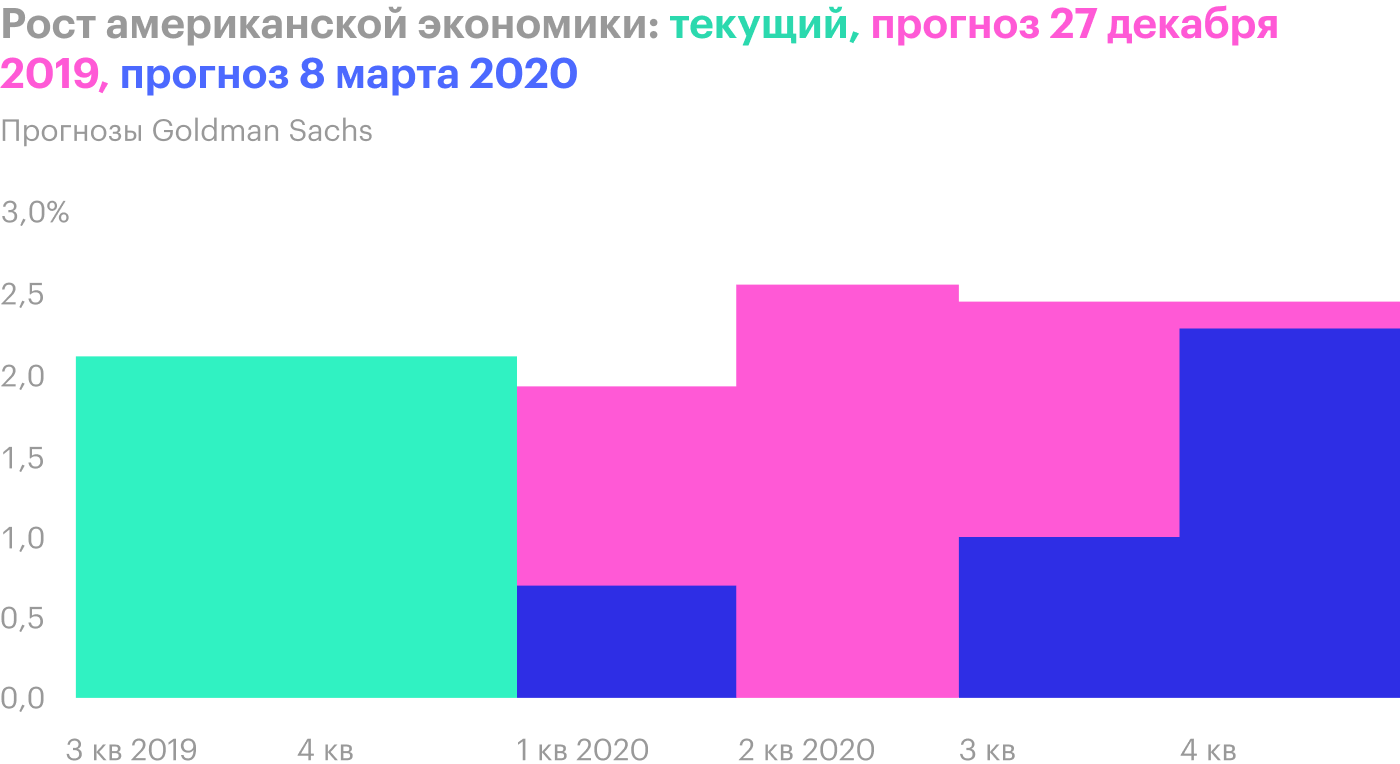

В связи с этими событиями экономисты порезали прогнозы роста американской экономики, также выросли ожидаемые риски рецессии в США.

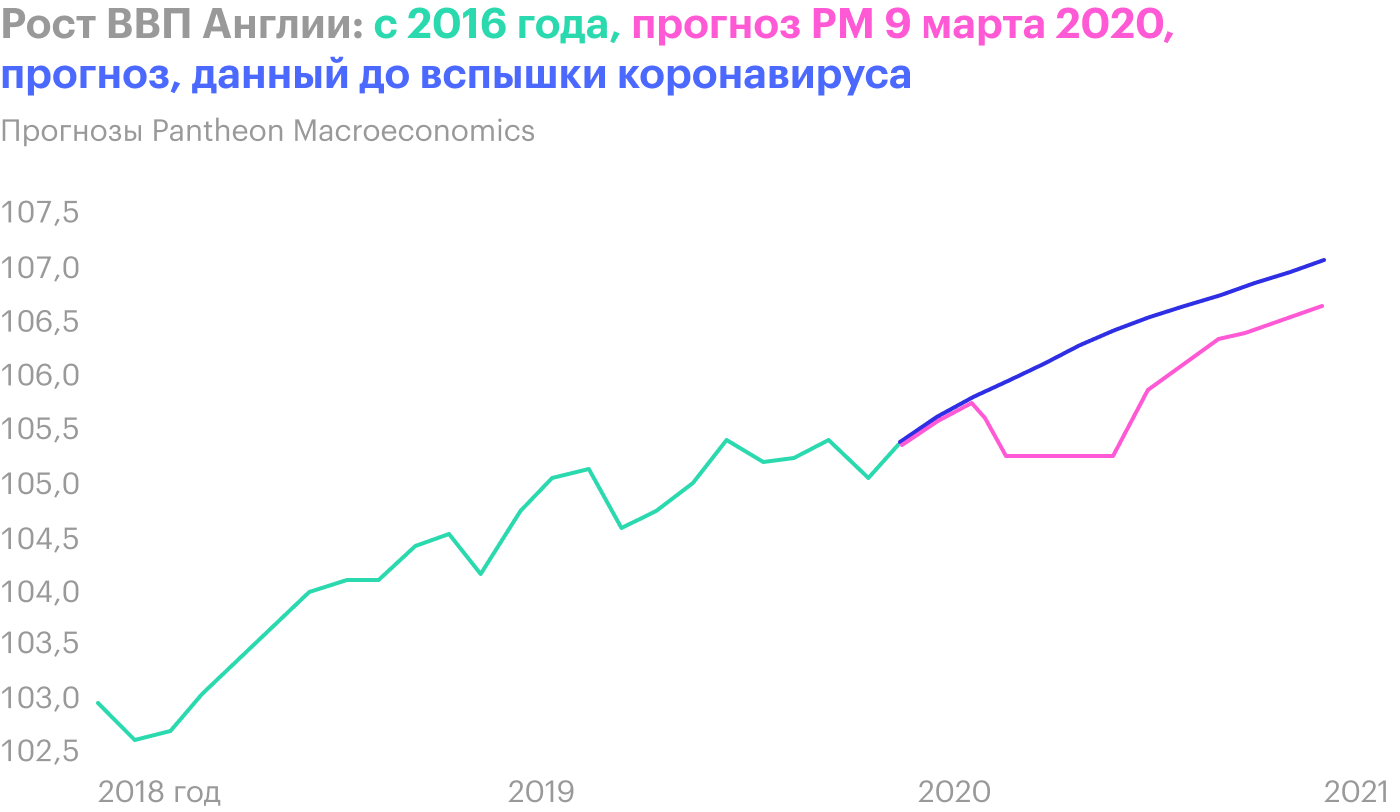

Такая ситуация характерна и для других развитых стран: Англия снижает прогноз роста, Италии вообще грозит рецессия.

Как мы уже видели во вчерашней статье по Costco, коронавирус не так страшен. Но у страха глаза велики, и я думаю, что на фоне таких мрачных новостей со страшными заголовками про карантин и пандемию инвесторы будут суетиться и искать любую компанию, которая может предоставить спасительное лекарство от коронавируса.

Gilead очень удачно делает как раз такое лекарство — точнее, оно уже есть и его тестируют. Я считаю, что акции компании могут спекулятивно вырасти из-за ожидания такого чуда.

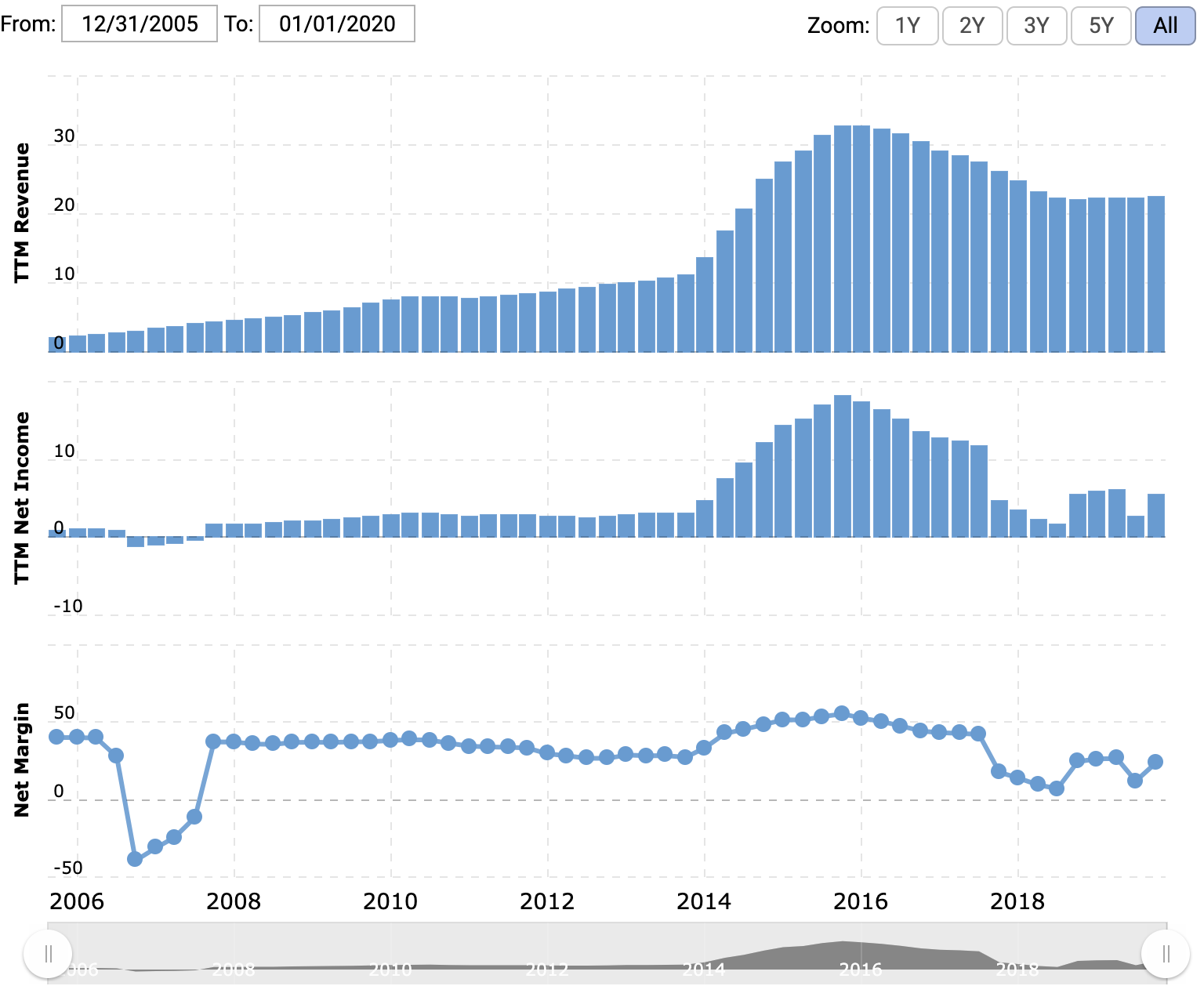

Работающий — пусть и не всегда стабильный — бизнес. В отличие от коллег по борьбе с коронавирусом из Moderna, Gilead — безубыточный бизнес с хорошей маржой. Конечно, выручка и доходность компании могут сильно скакать, потому что таковы ритуал и воля неба: подробнее о неприятной специфике фармацевтического бизнеса мы поговорим в разделе «Что может помешать». Но, по крайней мере, это работающее предприятие, а не завиральный «перспективный стартап».

Что может помешать: весь мир против компании

Основной драйвер роста — это спекулятивная фикция. Если даже лекарство от коронавируса производства Gilead получит все необходимые одобрения и будет использоваться для лечения пациентов, это даст компании около 2,5 млрд долларов разовой выручки — примерно 10% от ее годовой выручки. И это при условии, что лекарство пройдет все испытания, а таких гарантий нет. Так что это русская рулетка.

При этом стоит иметь в виду, что инвесторы могут не только вознаградить акции ростом в случае успешных испытаний, но и обрушить их на фоне новостей о том, что испытания оказались провальными — ну или что лекарство другой компании сработало и работа Gilead уже неактуальна.

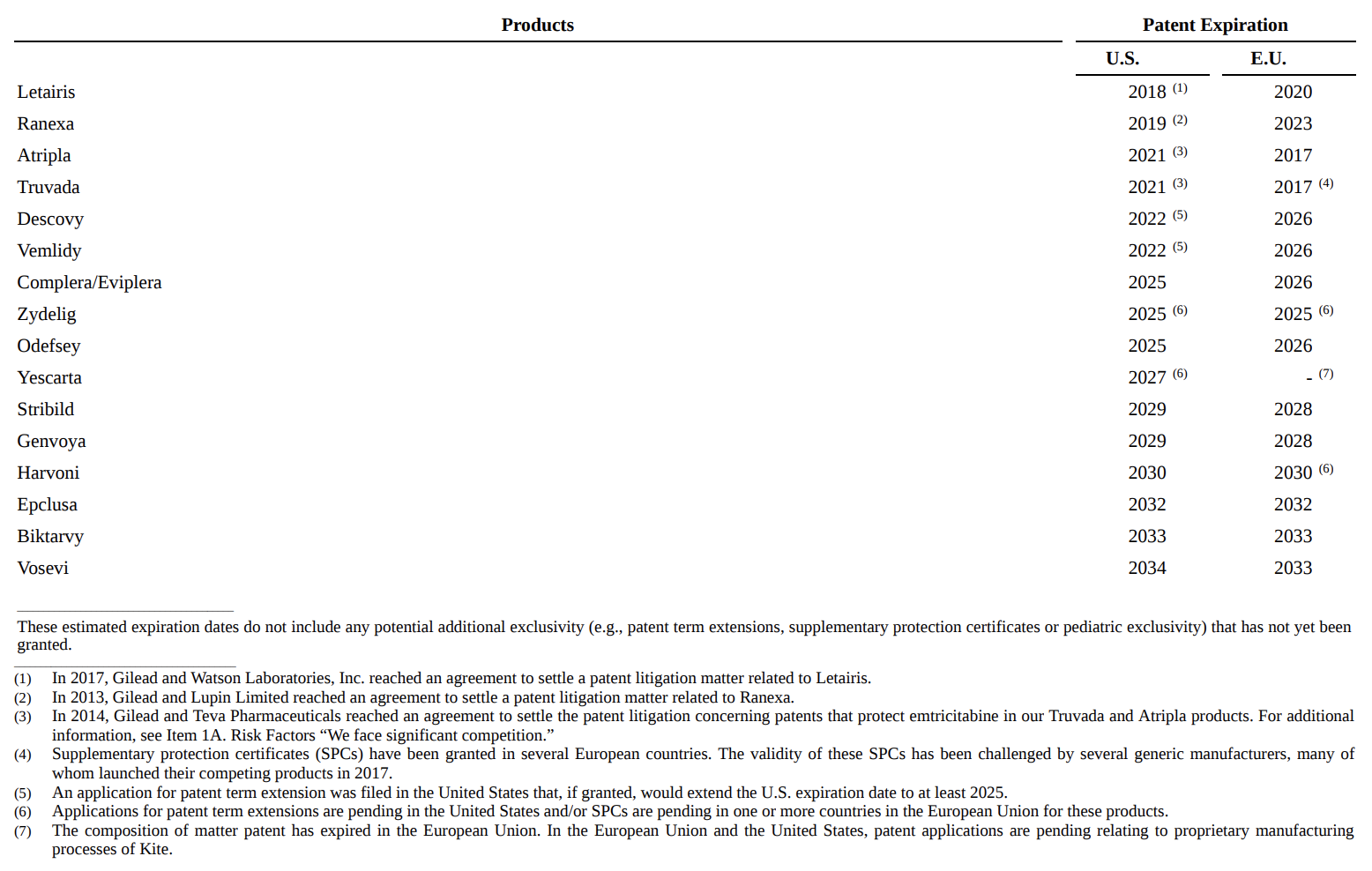

Патентный вопрос. Падение продаж, прибыли и маржи компании, которое вы могли увидеть на соответствующем графике выше, объясняется истечением срока действия патентов компании на определенные лекарства. Это значит, что компания потеряла эксклюзивное право производить эти лекарства — теперь их могут производить конкуренты и, соответственно, делать это дешевле, провоцируя снижение цен на рынке.

Ниже в таблицах можно посмотреть на структуру продаж компании по конкретным лекарствам и сравнить с датой окончания срока действия патентов на них в США и ЕС. Этот момент объясняет бешеный рост расходов компании на научно-исследовательские и опытно-конструкторские работы (НИОКР) в последние годы: компания стремится создать лекарства, которые будут качать выручку вместо старых.

В ближайшие несколько лет ряд лекарств Gilead, приносящих в общей сложности около 17% выручки компании, потеряет патентную защиту — и нет никаких гарантий, что к тому моменту новые лекарства успешно пройдут все испытания и выйдут на рынок.

Отрасль весьма прожорлива и капризна. В 2019 году Gilead потратила на НИОКР 9,1 млрд долларов. Для сравнения: в 2018 году компания потратила 5 млрд, а в 2017 — 3,7 млрд долларов. И тратиться ей приходится все больше и больше: помним про историю с патентами. При этом инвесторы будут очень резко реагировать не только на новости об испытаниях лекарства от коронавируса, но и на новости о других лекарствах компании: хорошие результаты испытаний = рост акций, плохие результаты = падение акций. Гарантий успешных испытаний тут нет — акции могут упасть в случае негативных новостей, появление которых спрогнозировать невозможно.

Долг. Компания может рассчитывать на 15,2 млрд долларов — против примерно 39 млрд долларов задолженностей. Соотношение долга к доступным средствам не самое страшное по американским меркам и даже вполне приемлемое. Но стоит помнить, что компания каждый год тратит кучу денег на исследования, — вполне возможно, что ей придется увеличить долговую нагрузку в скором времени. Тем более Gilead объявила, что собирается купить биотехкомпанию Forty Seven за 4,9 млрд долларов.

Что в итоге

Это очень спекулятивная идея вроде покупки акций Moderna. Но, как вы помните, та идея при худших предпосылках — изначально убыточная компания без продаж — дала крутой результат, и нет разумных причин считать, что Gilead, будучи более успешной компанией, не привлечет внимание спекулянтов.

Но все же следует помнить о том, что это сверхспекулятивная идея и инвестировать в нее стоит только те деньги, которые вам будет не жалко потерять. В связи с этим брать акции можно уже сейчас: раз угрозе коронавируса присвоили статус пандемии, это поможет создать соответствующий настрой в инвесторской среде, благо на начальном этапе распространения вируса акции Gilead не выросли чересчур сильно — P / E компании сейчас составляет здоровые (каламбур) по меркам отрасли 17.