Инвестидея: Huntington Ingalls Industries, потому что война — отец всего

Сегодня у нас умеренно спекулятивная идея: взять акции оборонной компании Huntington Ingalls Industries (NYSE: HII), дабы заработать на росте напряженности в отношениях между США и КНР.

Потенциал роста и срок действия: 14,5% без учета дивидендов за 16 месяцев; 43% в течение 4 лет без учета дивидендов; 9% в год на протяжении 14 лет с учетом дивидендов.

Почему акции могут вырасти: ситуация для компании всегда хорошая, а сейчас особенно.

Как действуем: берем акции сейчас по 193,63 $.

Подробный разбор бизнеса компании уже есть в Т—Ж, так что не будем повторяться.

При создании материала использовались источники, недоступные пользователям из РФ.

Аргументы в пользу компании

«Давай, расскажи ей, ведь ночь коротка, как черту морскому свинтили рога». Для компании актуальны все плюсы из старой идеи, но есть и новые. Появилось большое военно-морское соглашение между США и Австралией, направленное против КНР. HII станет бенефициаром этой сделки с американской стороны как производитель подлодок и вообще поставщик услуг в этой сфере. Но даже если австралийские контракты компании не обломятся, хоть это и маловероятно, на руку ей все равно играют свежие тренды в американском флотостроении.

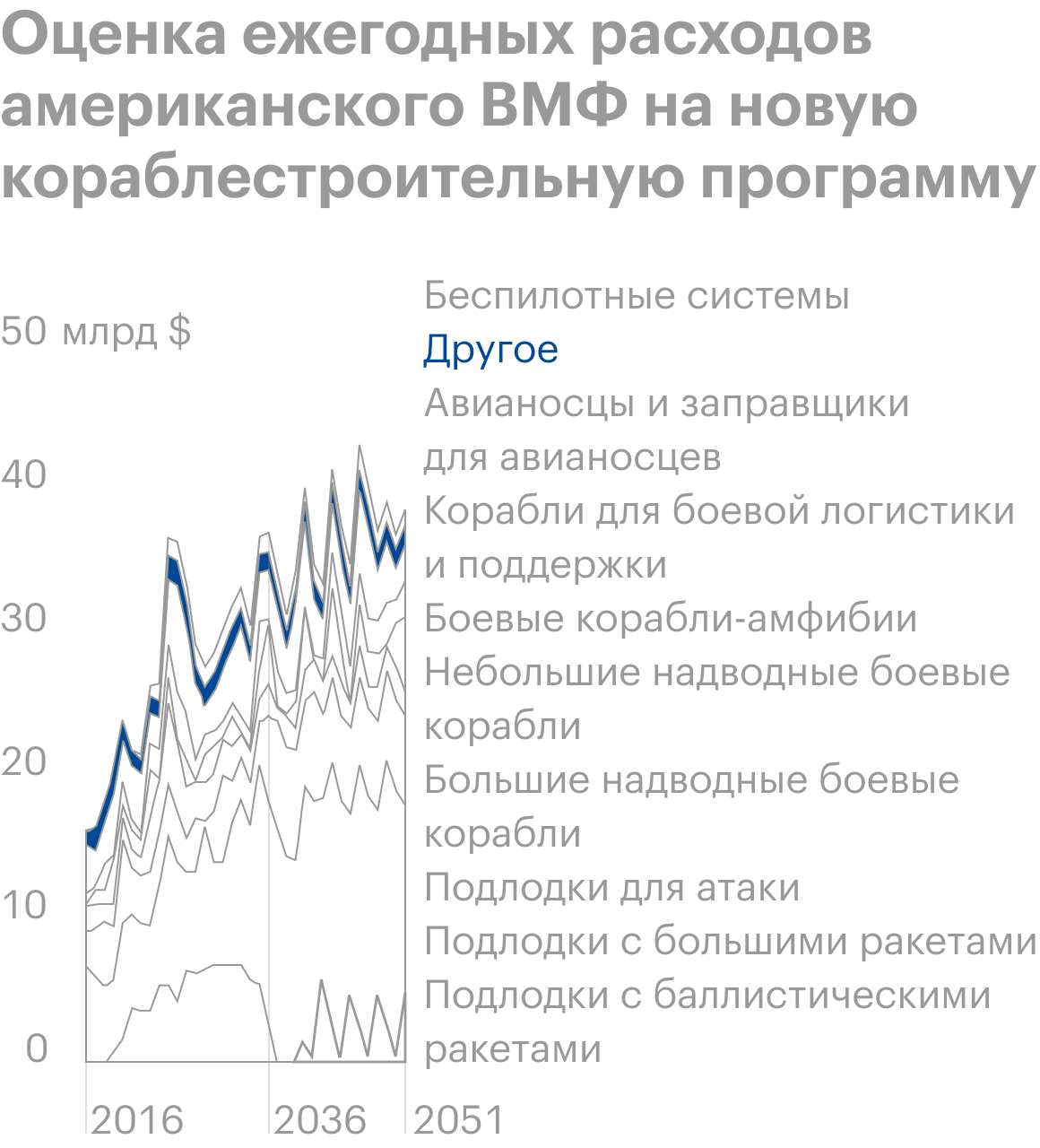

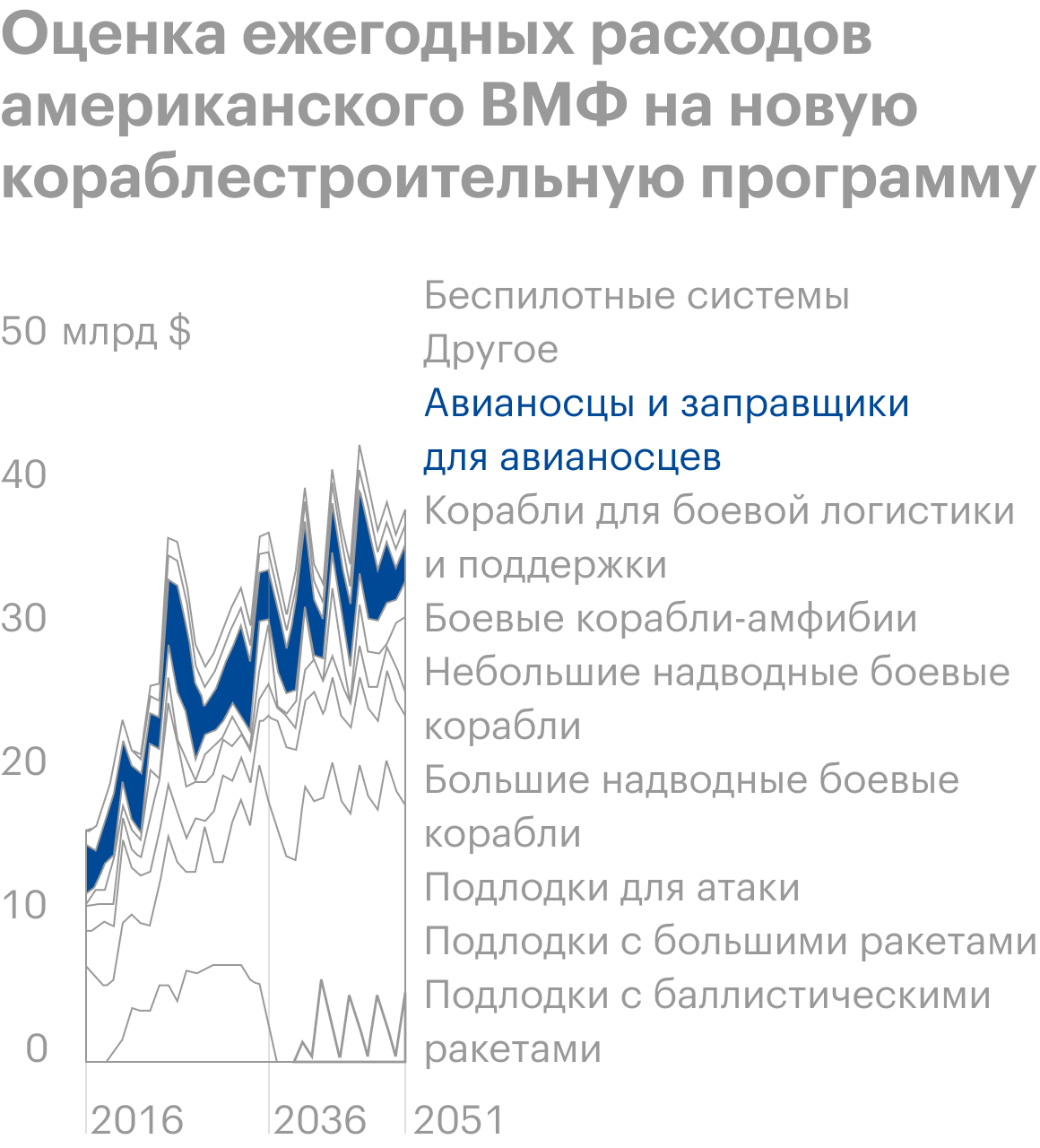

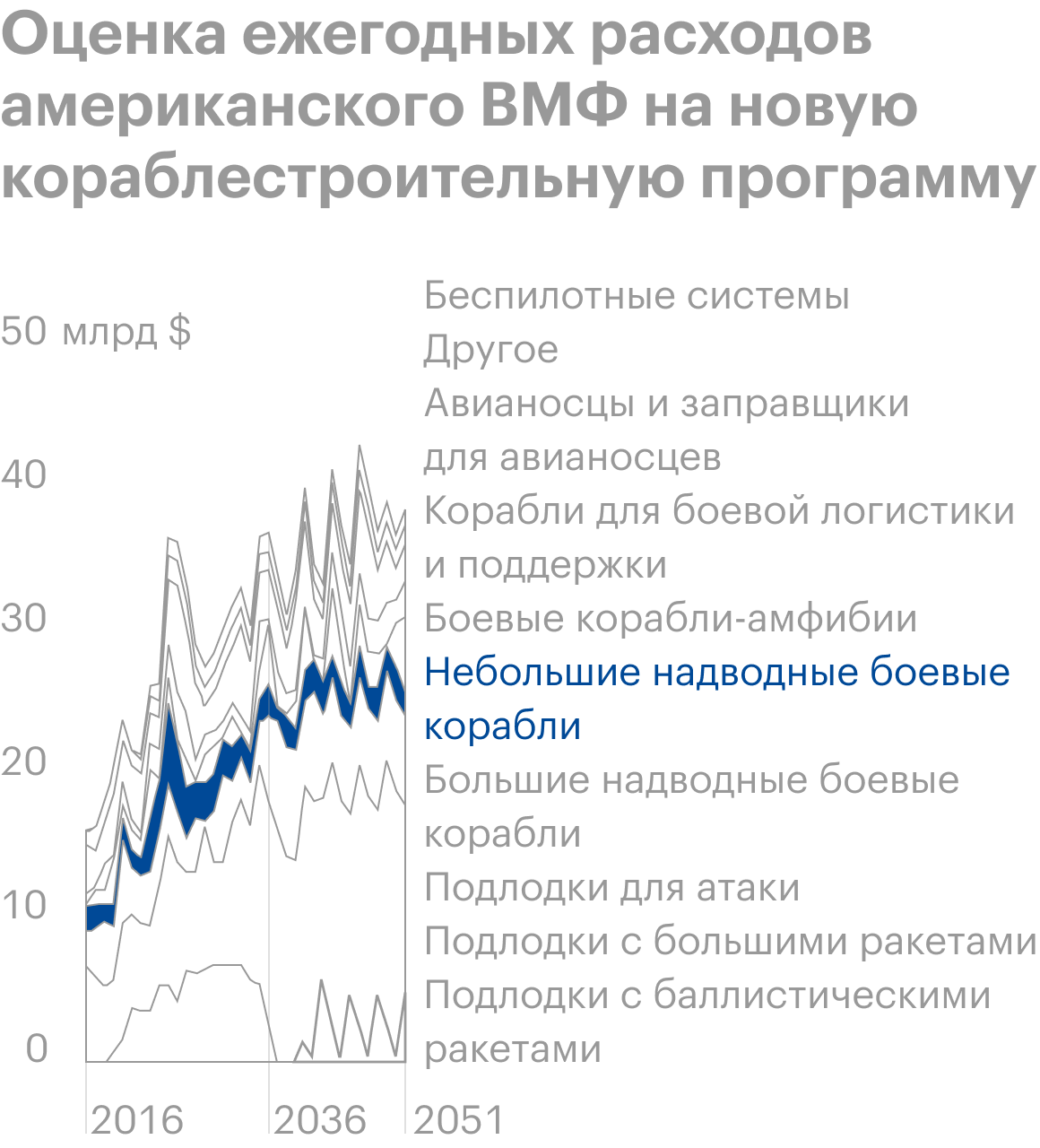

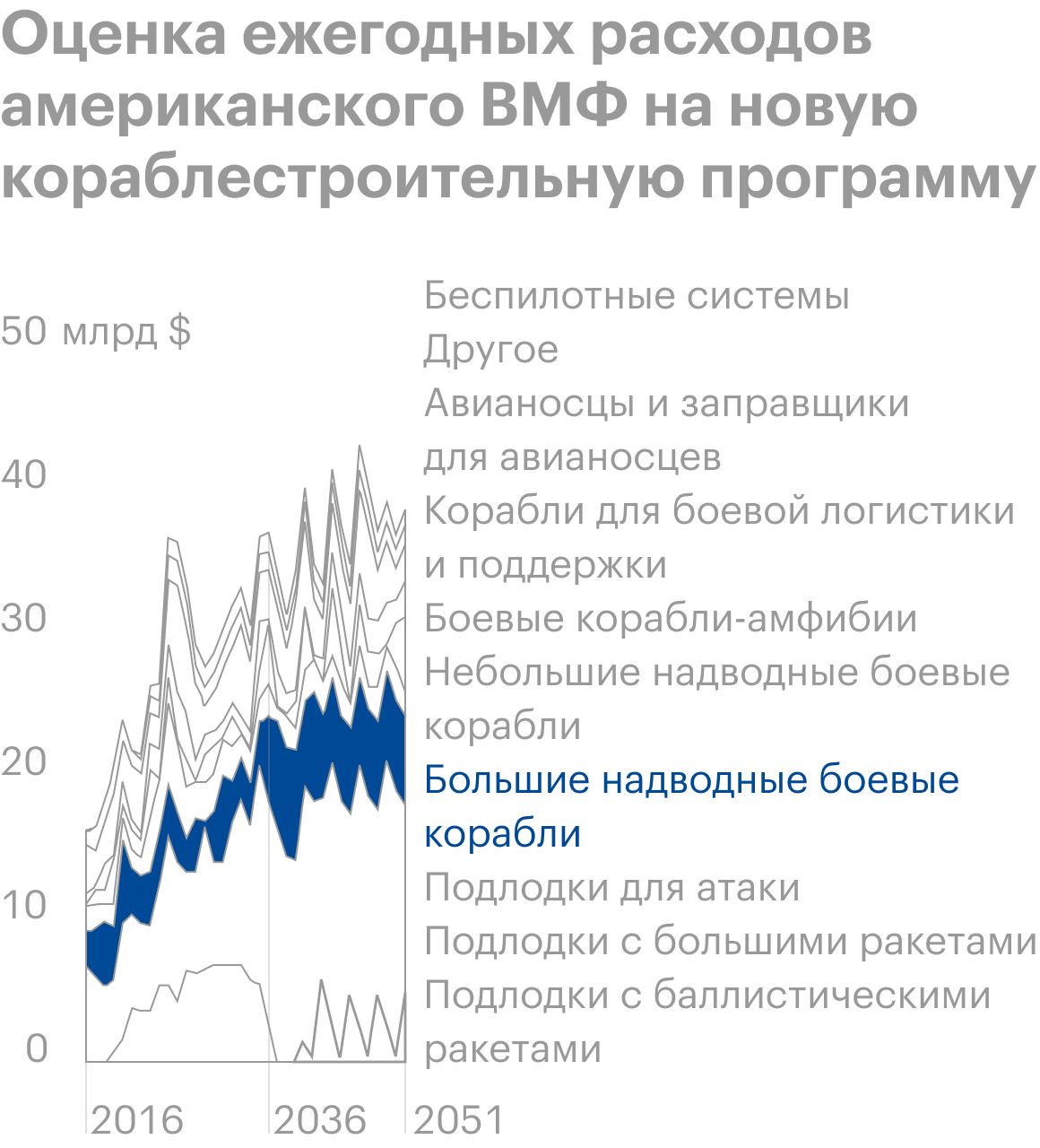

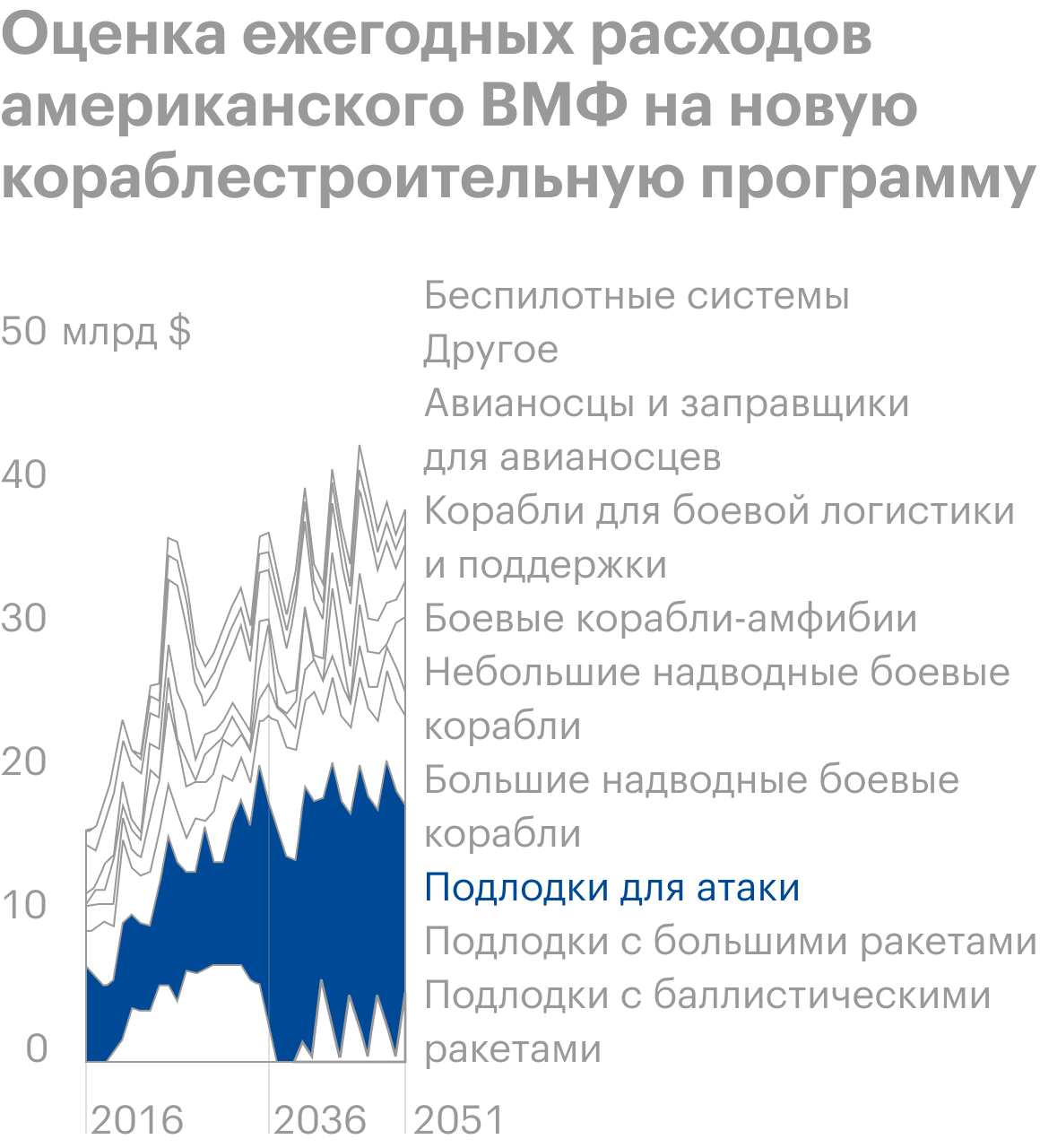

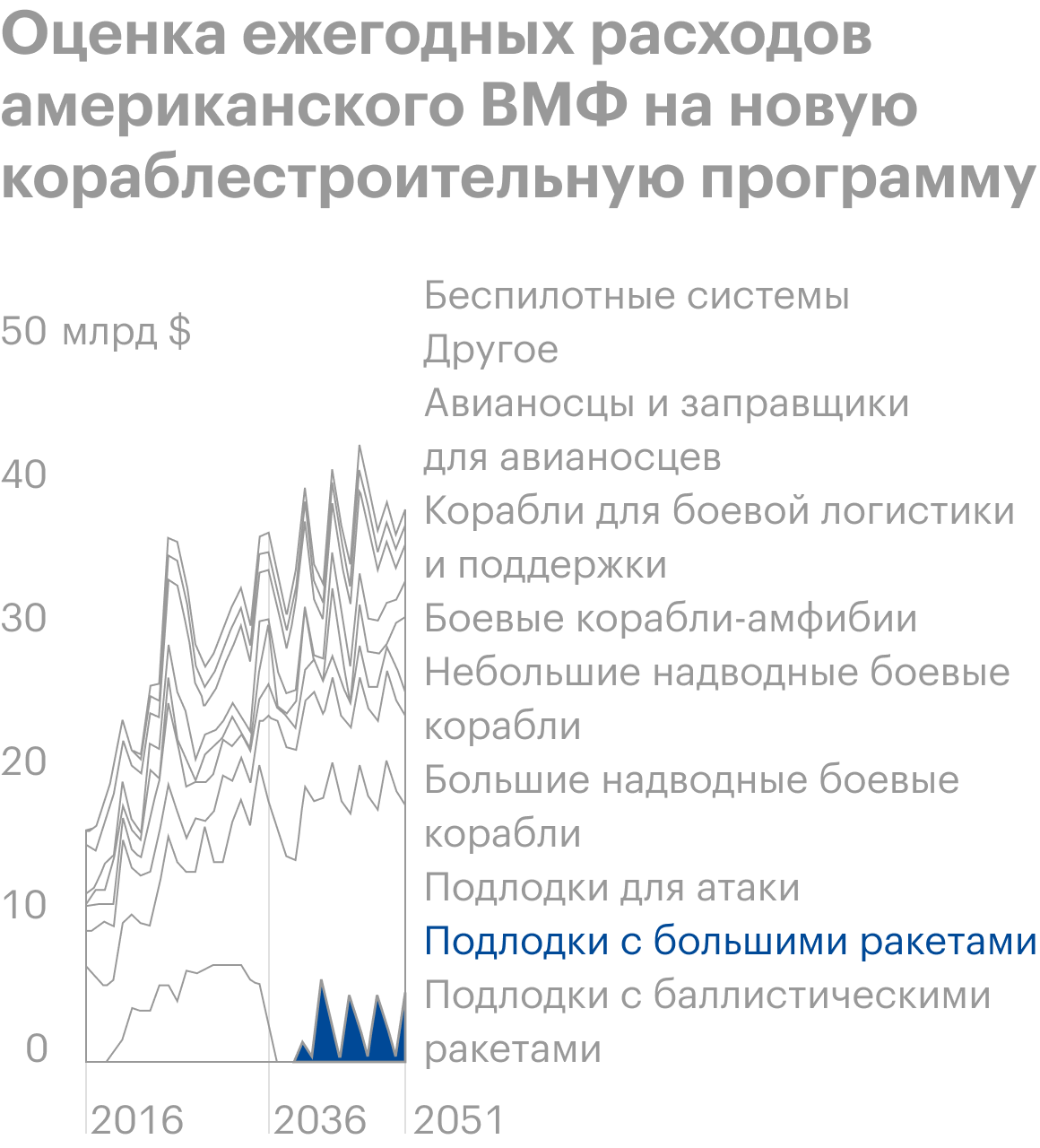

Руководство американского ВМФ планирует увеличить расходы на строительство флота в ближайшие годы: в среднегодовом объеме расходы будут на 6,25% выше, чем изначально планировалось. А к 2026 ежегодные расходы вырастут на 72% по сравнению с текущим уровнем трат. Понятно, что это еще должен одобрить конгресс США, но денег флоту, скорее всего, дадут: противостояние с КНР — это стратегический проект для США и эффективным оно может быть лишь в случае, если США сохранят свое превосходство на море. Так что долгосрочная перспектива у HII стала еще лучше, чем была.

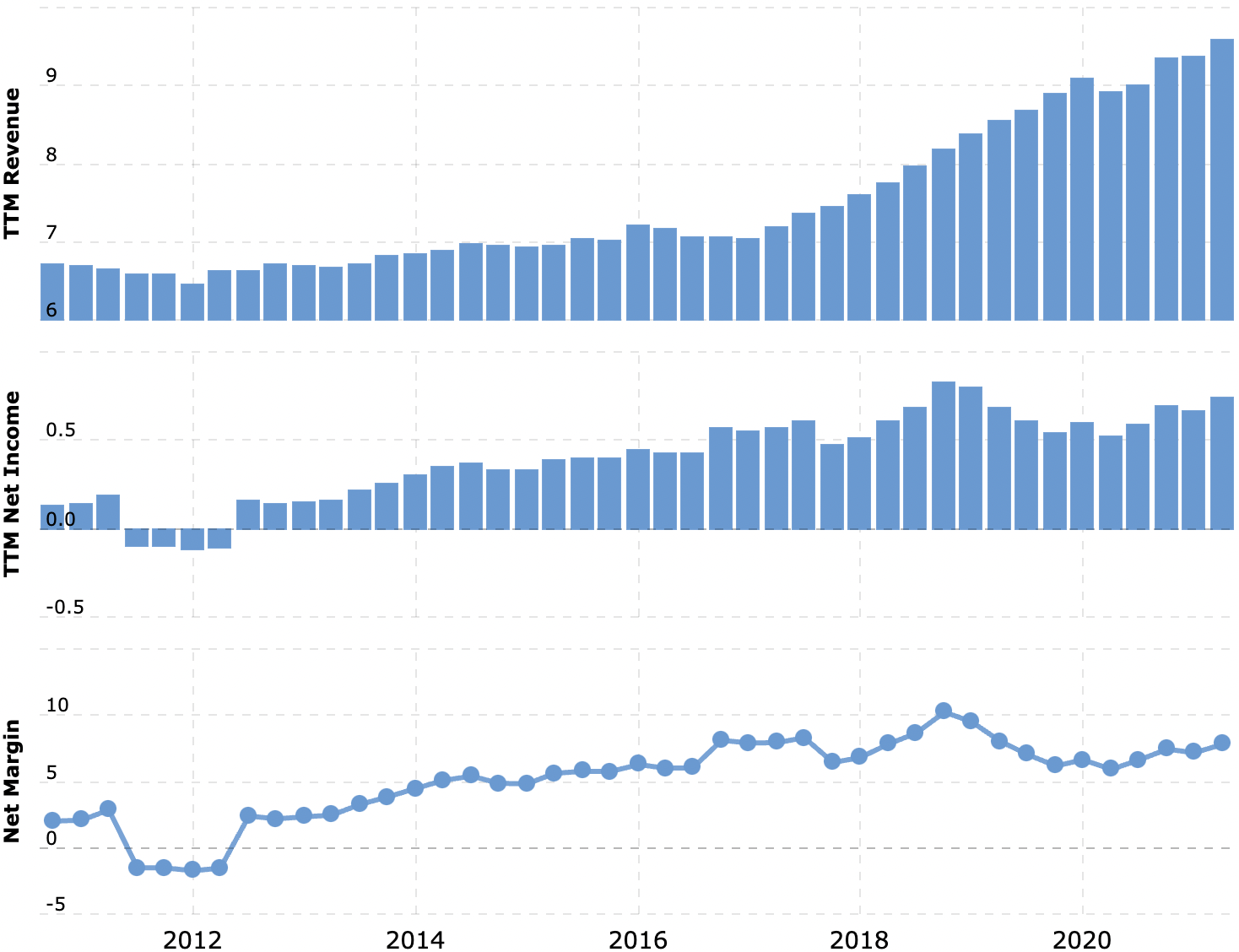

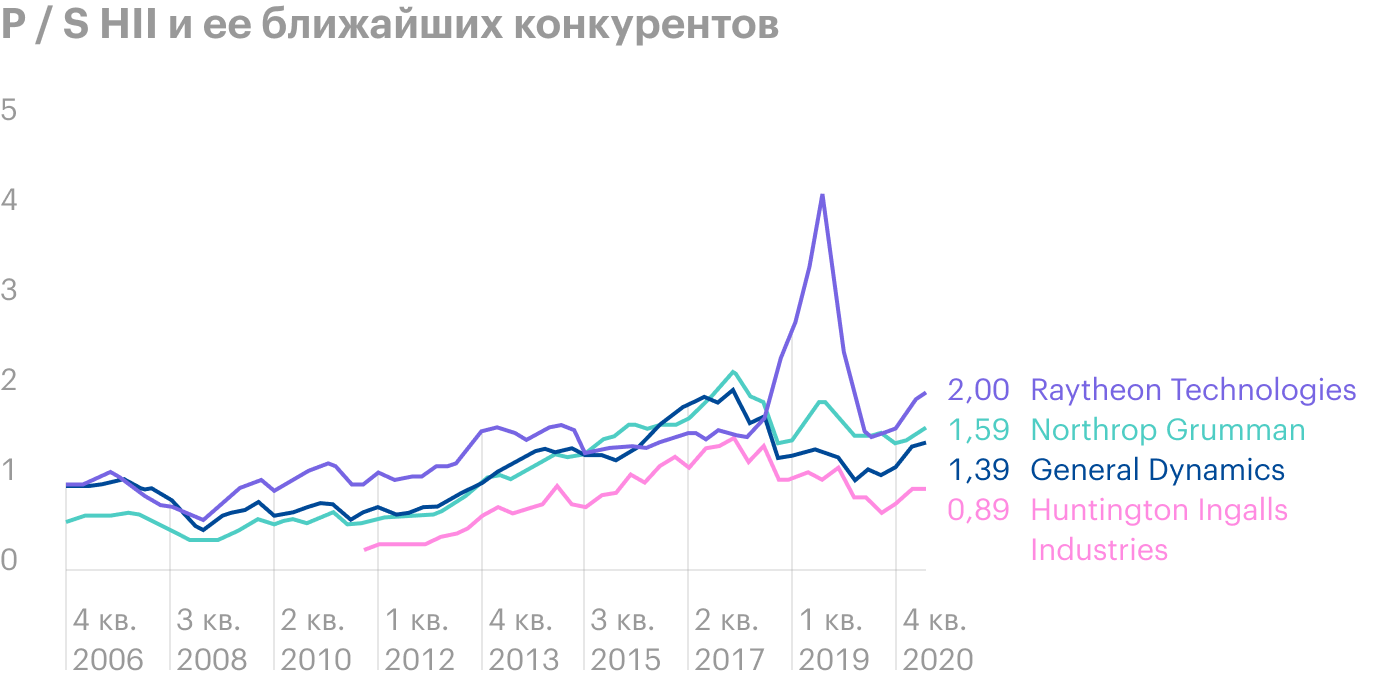

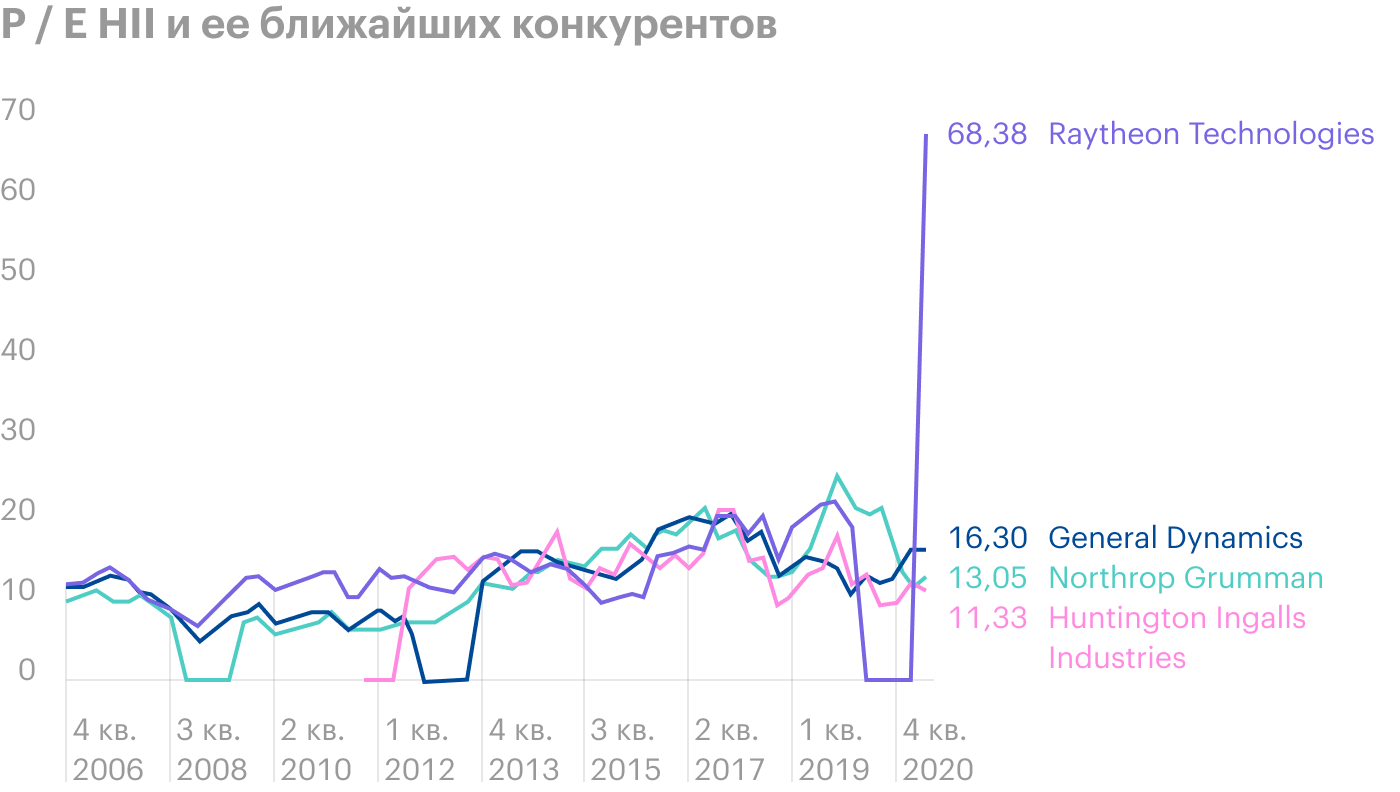

Как-то дешево. Компания стоит недорого в абсолютных и относительных цифрах. Если сравнивать ее с конкурентами, то она выглядит гораздо дешевле в плане соотношения цены акции и выручки. P / E у HII тоже ниже «среднего по больнице» — около 11.

Капитализация у компании не сильно большая — 7,77 млрд долларов. Так что думаю, что акции HII легко будет накачать толпе инвесторов, которые зайдут в них потому, что «они стоят дешево».

Стабильность. Большую часть денег компания получает от правительства США, так что можно ожидать, что в акции набьются желающие найти стабильность в нынешние нестабильные времена. Это успешный бизнес с хорошими перспективами, стоит дешево даже по меркам свой отрасли, поток заказов тут стабильный. А еще есть и пассивная доходность для сомневающихся.

Дребеденды. Компания платит 4,56 $ дивидендов на акцию в год, что дает примерно 2,53% годовых. Это не то чтобы безумно много, но гораздо больше среднего по S&P 500 в 1,28% годовых, что поможет нагнать в акции сторонников постулата «деньги должны работать». Учитывая все описанные выше моменты, эффект от набега дивидендных инвесторов может быть очень значительным.

Что может помешать

Компания может начать расширяться. На фоне австралийских событий HII может начать агрессивно расширяться и, например, попробует купить BWX Technologies. Это увеличит долговое бремя HII: задолженностей у компании на 6,065 млрд долларов, из которых 2,123 млрд нужно погасить в течение года.

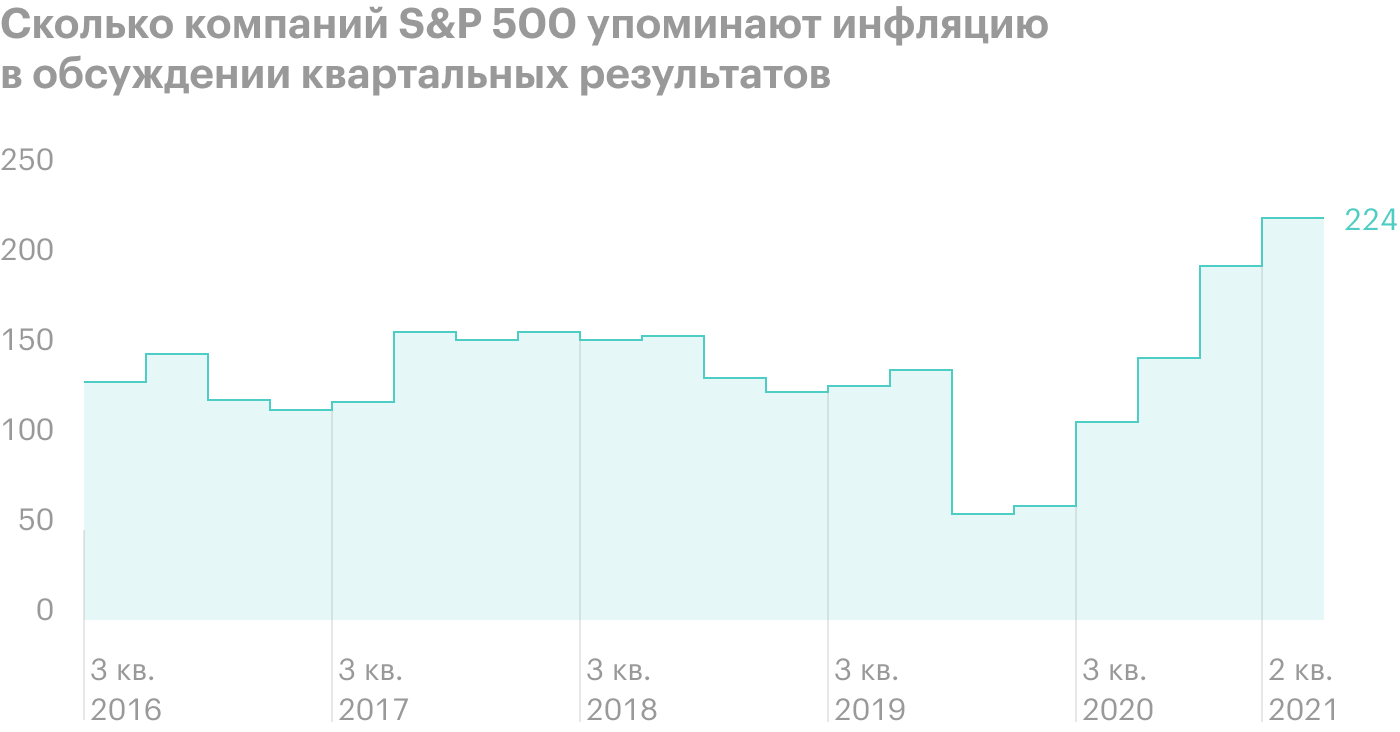

Расходные статьи. Как производственное предприятие, HII, скорее всего, пострадает от роста расходов на сырье, работников и логистику.

Выплаты могут порезать. На дивиденды компания тратит 184 млн долларов в год — примерно 24,53% от ее прибыли за минувшие 12 месяцев. Конечно, стабильность бизнеса компании сильно нивелирует риски урезания выплат, но, учитывая описанные выше обстоятельства, выплаты могут порезать — и акции сильно упадут.

Что в итоге

Акции можно взять сейчас по 193,63 $ за штуку. А дальше есть три варианта:

- держать акции до цены 222 $. Столько за них просили еще в июне, так что думаю, здесь мы достигнем цели за следующие 16 месяцев;

- держать акции до их исторического максимума 277 $. Столько акции стоили в январе 2020, и, учитывая все позитивные моменты, этого уровня мы можем достигнуть за следующие 4 года;

- держать акции следующие 14 лет.

А если вы выбрали долгосрочный путь инвестирования в HII, описанный в предыдущем издании этой идеи, то сейчас можно докупить эти акции.