Инвестидея: Kirby, потому что нужно возить топливо

Сегодня у нас спекулятивная идея: взять акции перевозчика сырья Kirby (NYSE: KEX), дабы заработать на росте потребления сырья в США.

Потенциал роста и срок действия: 11% за 12 месяцев.

Почему акции могут вырасти: компания может рассчитывать на увеличение объема операций.

Как действуем: берем акции сейчас по 63,67 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

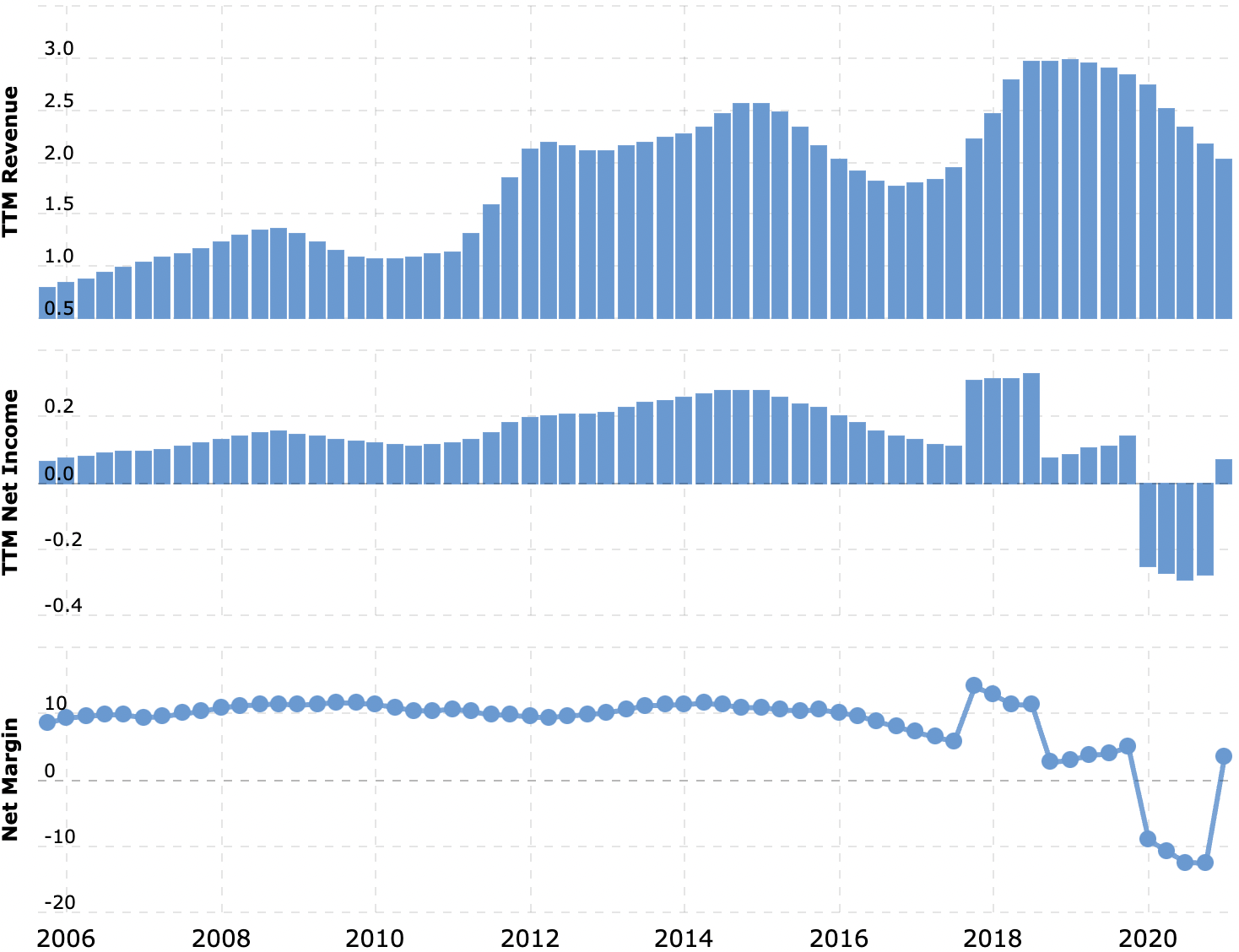

Kirby занимается перевозкой жидких грузов внутри США и вдоль побережья этой страны на баржах. В 2020 Kirby перевезла 45 млн тонн такого груза. Согласно презентации компании, выручка делится на следующие сегменты.

Перевозки — 65%. Согласно годовому отчету, в этом сегменте такое распределение выручки по видам транспортируемых грузов:

- нефтехимическая продукция. Это бензол, стерол, бутан, пропан и прочее — 52%;

- нефть и производные — 26%;

- продукты нефтепереработки: дизель, бензин и прочее — 19%;

- химическая продукция сельскохозяйственного назначения — аммоний и прочее — 3%.

Основные клиенты этого сегмента — нефтехимические и нефтеперерабатывающие заводы (НПЗ). Операционная маржа сегмента — 11,7% от его выручки.

Услуги продажи и обслуживания техники — 35%. Структура выручки сегмента такая:

- запчасти и детали — 93%;

- услуги — 7%.

Примерно 26% выручки сегмента дают нефтегазовые компании, а остальные 74% — другие перевозчики и обслуживающие предприятия, многие из которых прямо или косвенно связаны с нефтяным бизнесом. Операционная маржа сегмента отрицательная: −1,6% от его выручки. Справедливости ради стоит отметить, что так было не всегда: в 2019 маржа составляла 5,4%, а в 2018 — 8,7%.

У компании есть зарубежные продажи, но доля их незначительна и в отчете не указана.

Аргументы в пользу компании

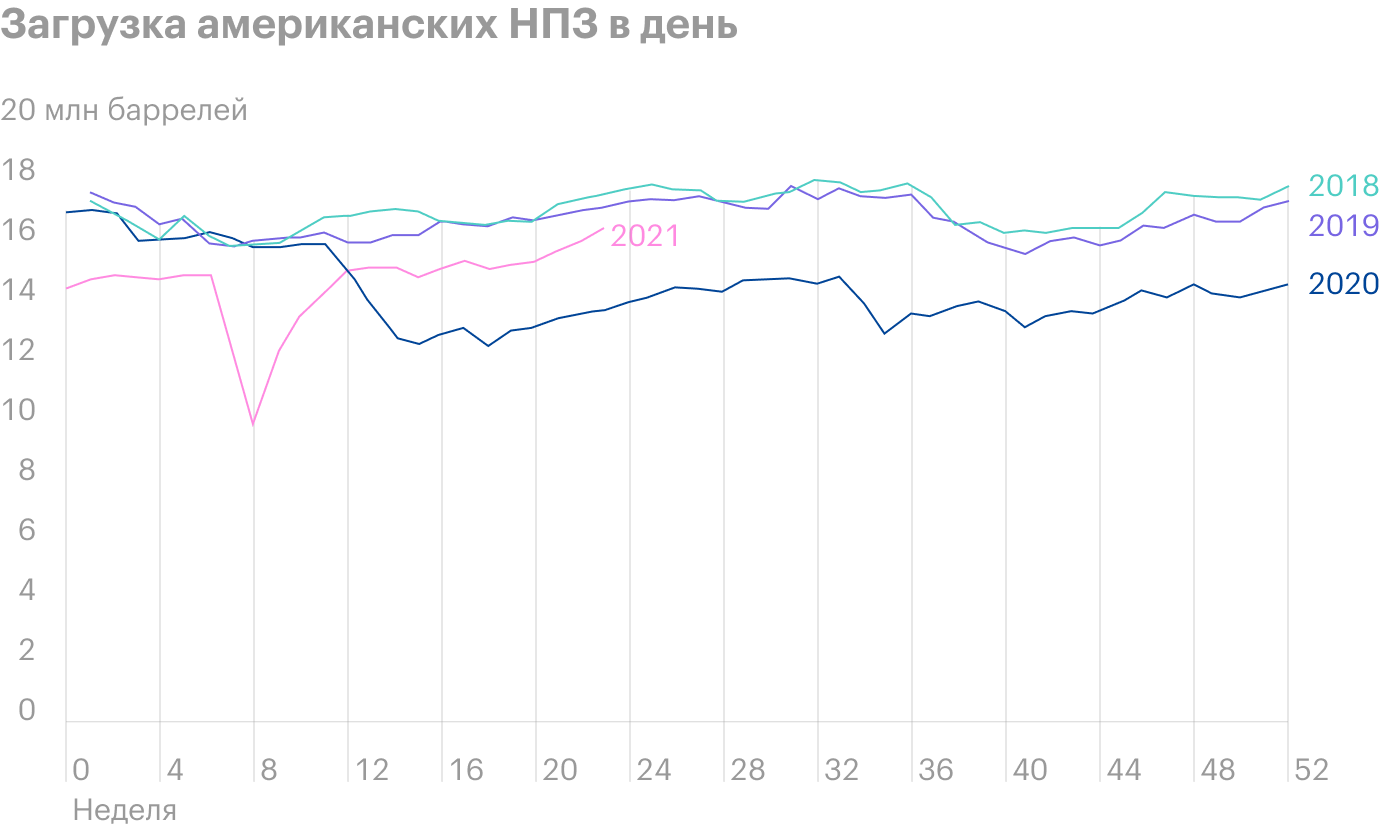

Логистический бум. Коронакризис сильно ударил по бизнесу компании: если в нормальные времена уровень загруженности барж компании составлял от 90% и выше, то карантин и последующее падение экономической активности привели к тому, что уровень загруженности упал до 60%. Также компания потерпела крупные убытки из-за списания стоимости активов.

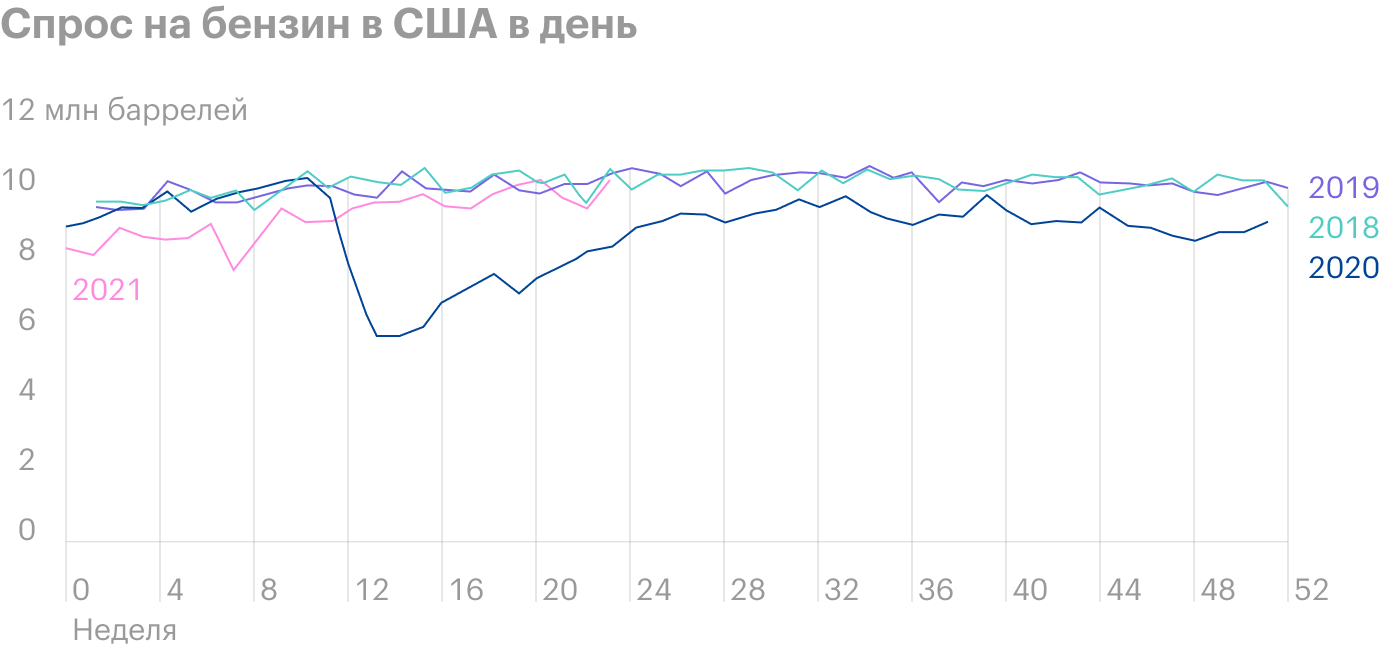

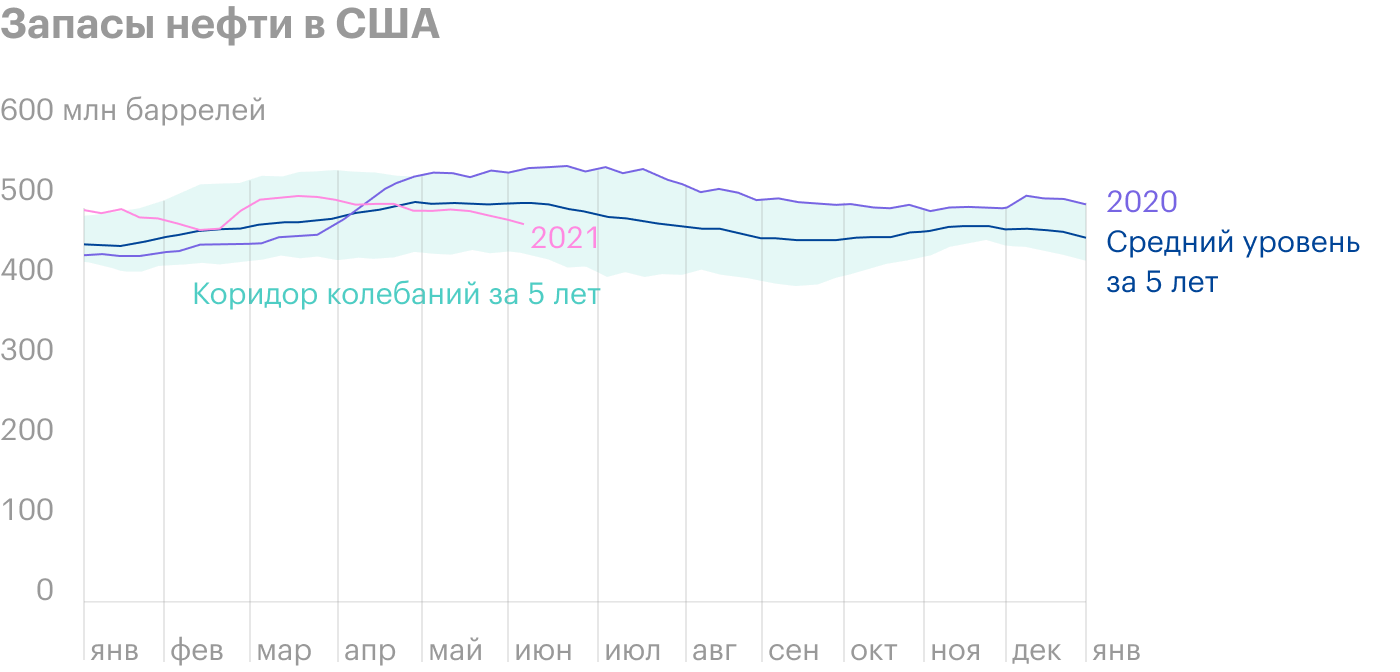

И последний квартал тоже был очень тяжелым: страшная техасская зима повлияла на операции НПЗ по всей Америке и привела к убыткам. Но я считаю, что все плохое уже закончилось и американский логистический бум, о котором мы говорили в идеях по Knight-Swift и C. H. Robinson, вкупе с загруженностью заводов, уменьшением запасов сырья на складах, ростом активности НПЗ и увеличением потребления топлива в США приведет к улучшению финансовых показателей компании. Ну а это должно будет привести к росту котировок.

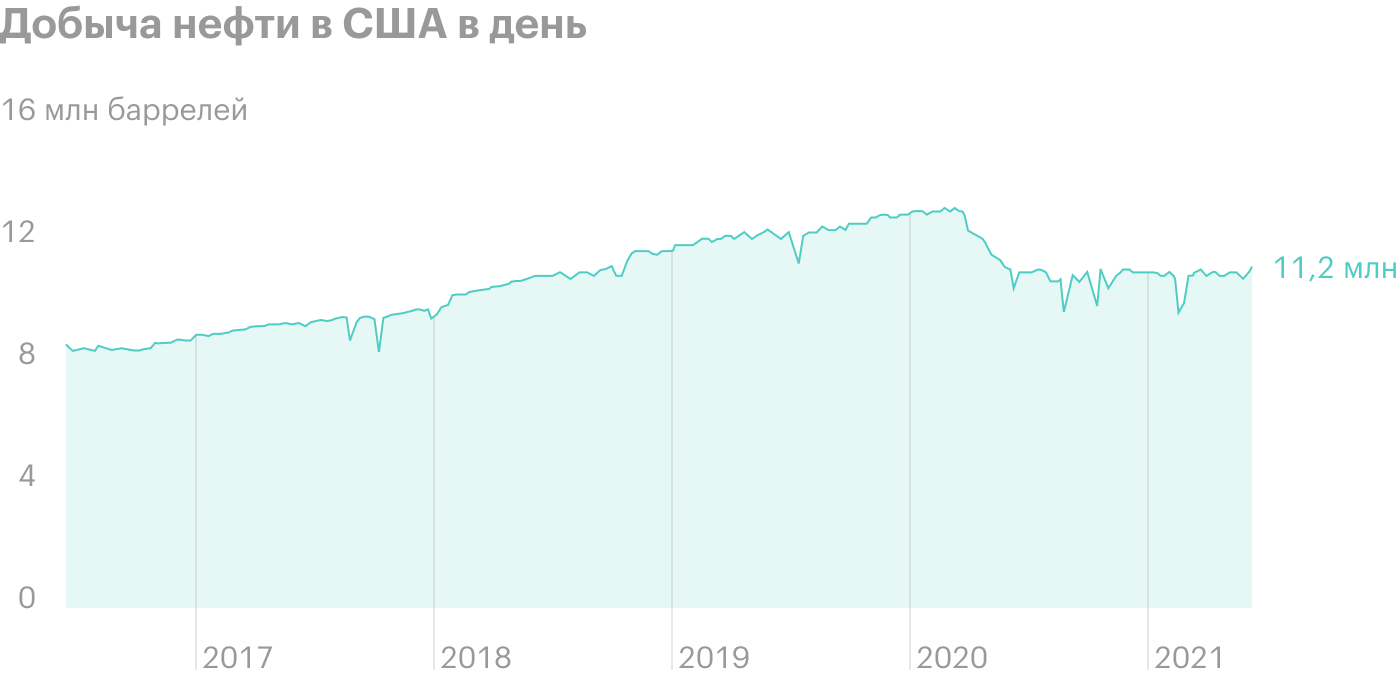

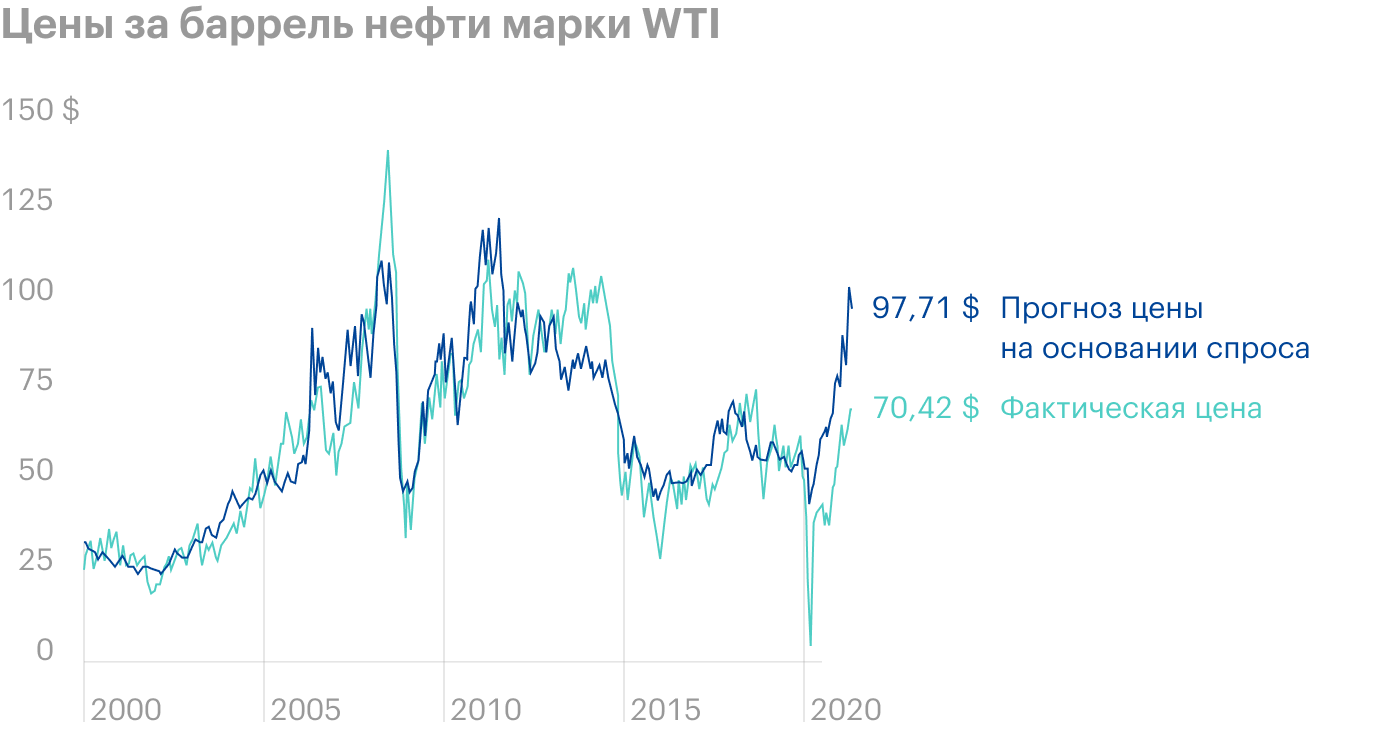

Единственное, что может подпортить отчет, так это результаты сегмента продажи и обслуживания техники, который плотно завязан на ситуации в нефтегазовом секторе. Некоторый рост добычи нефти в США и спекулятивные прогнозы роста цен на нефть могут вызвать оживление и в этой сфере. Ничего сверхъестественного тут, конечно, ждать не стоит, просто есть основания надеяться, что результаты этого сегмента не будут сильно тянуть отчетность назад.

Что может помешать

Неудачный личный опыт. Основываясь на тех же предпосылках, 29 января 2018 я взял эти акции за 77,75 $. В итоге все пошло немного не так, ибо вмешалась биржевая коррекция. В общем, 5 апреля того же года я продал эти акции по 81,1 $, заработав всего лишь 4,3% в абсолюте. Сейчас у компании, прямо скажем, немаленький P / E — 53,44, и если на бирже случится падение, то этим акциям наверняка достанется.

Бухгалтерия. У компании 2,245 млрд долларов долгосрочных задолженностей и 453,44 млн долгов, которые нужно закрывать в течение года. Денег в ее распоряжении не так много: всего 52,33 млн на счетах и 347,275 млн задолженностей контрагентов. А маячащее на горизонте повышение ставок сделает обслуживание этого долга более сложным. Соотношение долга компании к EBITDA сейчас составляет 6,24, что довольно много, и ситуация с задолженностями непростая.

Что в итоге

Можно взять акции сейчас. Я считаю, что за следующие 12 месяцев они вырастут до 71 $. Но все же стоит иметь в виду проблемы обслуживания долга компании.