Инвестидея: SAP, потому что настало их время

Сегодня у нас умеренно спекулятивная идея: взять акции немецкого производителя программного обеспечения SAP (ETR: SAP), дабы заработать на росте спроса на услуги этого предприятия.

Потенциал роста и срок действия: 14% за 16 месяцев без учета дивидендов; 11% в год на протяжении 15 лет с учетом дивидендов.

Почему акции могут вырасти: им благоприятствует конъюнктура.

Как действуем: берем сейчас по 122,7 €.

Идею предложил наш читатель Cabo da Roca в комментариях к обзору Innovative Industrial Properties. Предлагайте свои идеи в комментариях.

При создании материала использовались источники, недоступные пользователям из РФ.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

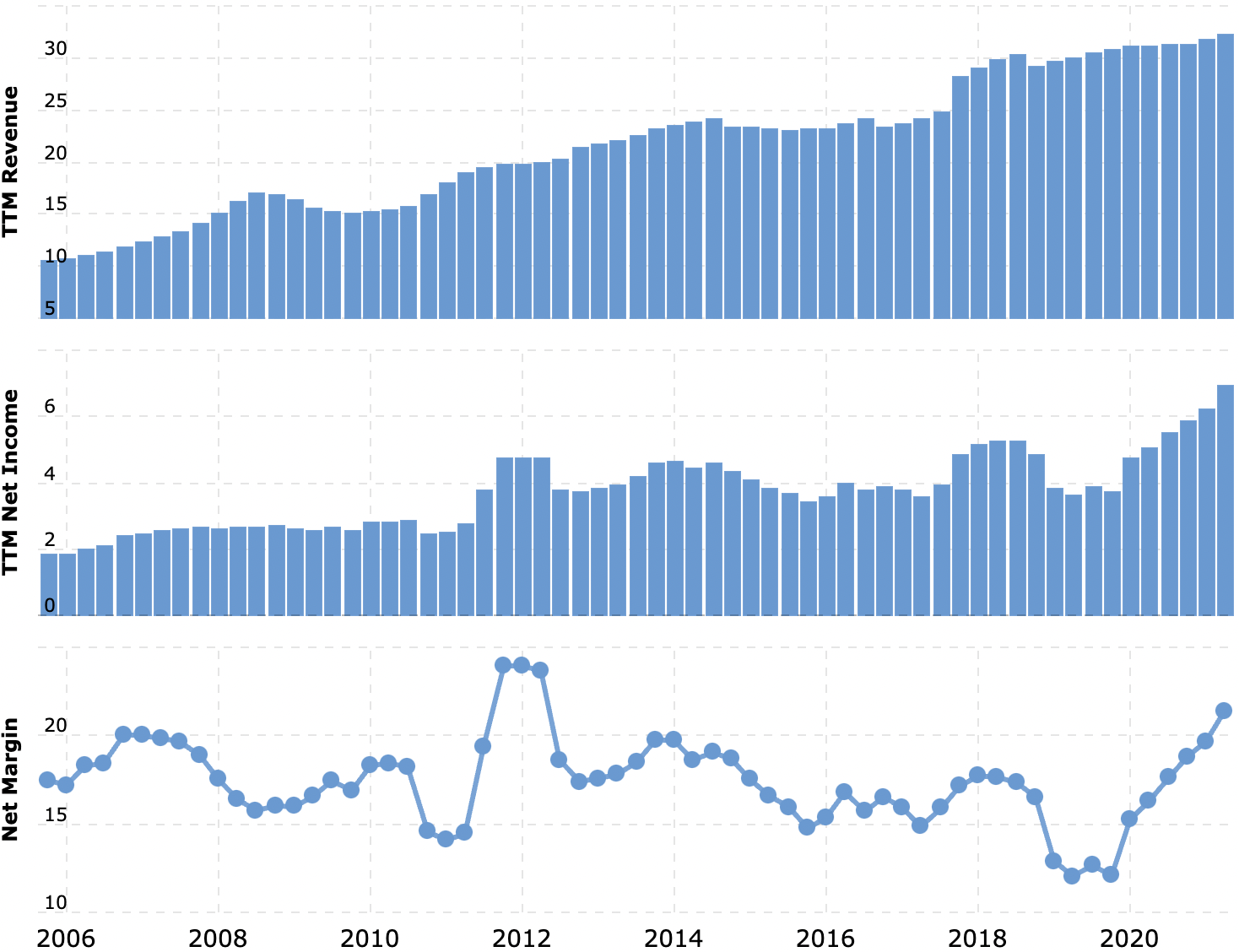

На чем компания зарабатывает

Согласно подробному, но чрезвычайно запутанному отчету, выручка компании распределяется так.

Облачные технологии и техподдержка — 84,96%. Это ПО компании и услуги его обслуживания. Валовая маржа сегмента — 79,74% от его выручки.

Услуги — 15,04%. Консалтинг, премиумная техподдержка и обучение. Валовая маржа сегмента — 22,68% от его выручки.

Выручка по регионам:

- Европа, Ближний Восток и Африка — 44%.

- Америки — 41%.

- Азиатско-Тихоокеанский регион — 15%.

Аргументы в пользу компании

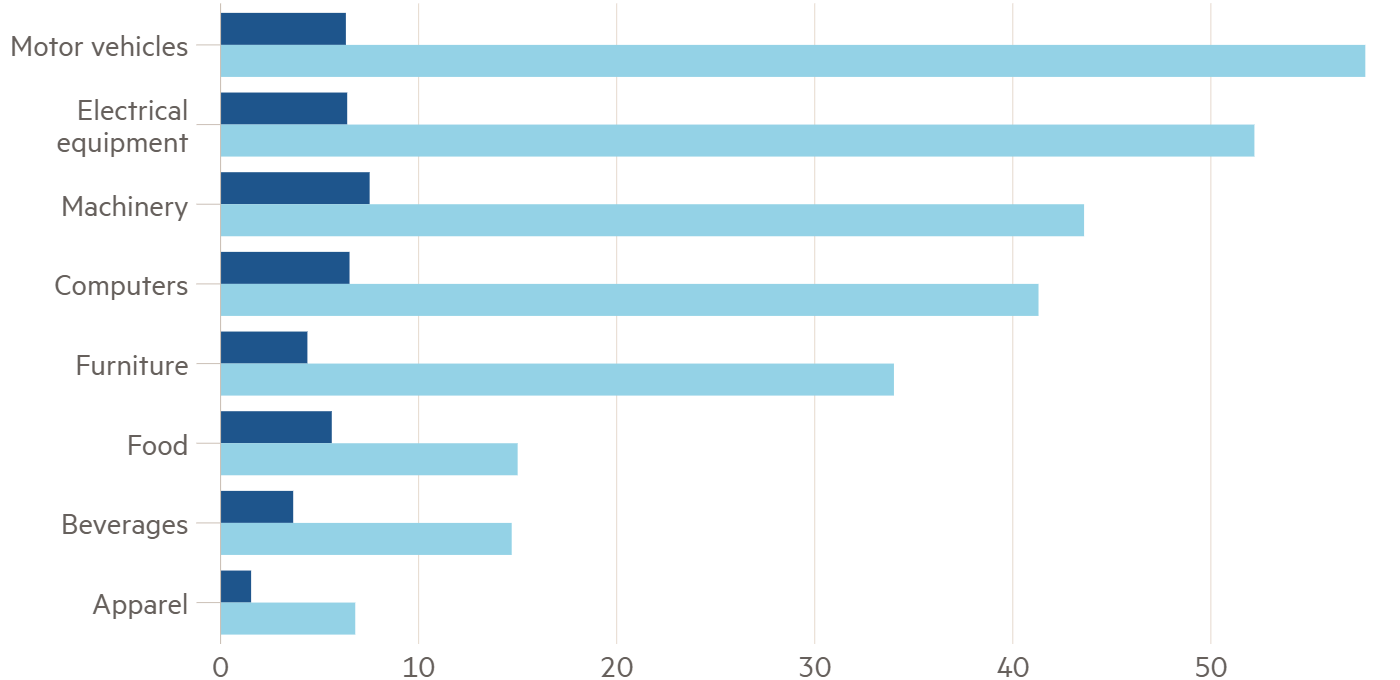

Сейчас и потом. SAP благоприятствует набор тех же факторов, что и американцам из Cognizant: компании будут все больше тратиться на цифровые решения для повышения маржинальности бизнеса. Собственно, сейчас для этого самое подходящее время. В ЕС, например, большая часть промышленных предприятий страдает от дефицита сырья и оборудования. Так что имеет смысл начать вкладываться в решения для автоматизации и цифровизации бизнес-процессов с целью выжимать максимум из имеющихся ресурсов.

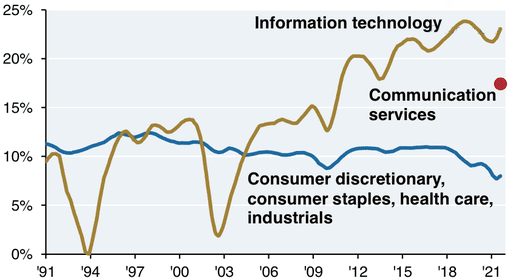

Собственно, в США так и происходит: наибольшие вложения американский бизнес осуществляет в сфере ИТ — как оборудования, так и программного обеспечения. За последние 30 лет наиболее значимое увеличение маржинальности S&P 500 было именно в ИТ.

Так что можно ожидать вала инвестиций в ИТ, от которого кое-что перепадет как минимум сегменту услуг SAP. Причем это будет актуально как на коротких дистанциях, так и на длительную перспективу — сейчас традиционная экономика находится в самом начале пути цифровизации всего и вся: облака, автоматизация и прочая кибербезопасность пока только развиваются, но уже критически важны для большинства предприятий. Посредники вроде SAP в этом нелегком деле будут чрезвычайно востребованными, поскольку большинство заказчиков не обладают необходимым уровнем экспертности.

Немецкий фактор. В обзоре Deutsche Börse подробно описано, почему немецкие эмитенты могут стать бенефициарами притока на биржу немецких инвесторов, крайне недовольных низкой доходностью депозитов. SAP выглядит как «крутая» компания в сфере высоких технологий — большая редкость для немецкой биржи. P / E у SAP всего лишь 24,7. Так что немецкие обыватели, выражаясь словами капитана Зеппа Браннигана, налетят на акции SAP, как мухи на кусок сочного пирога.

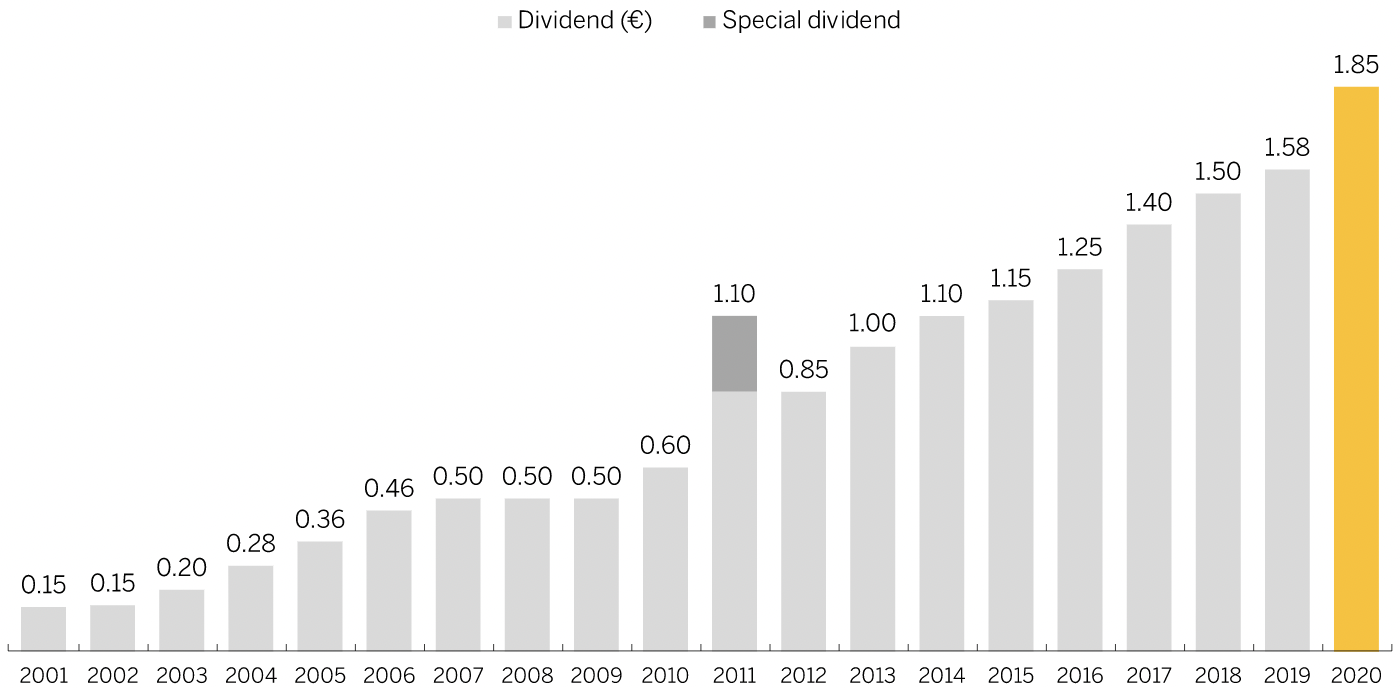

Дребеденды. Компания платит 1,85 € дивидендов на акцию в год — примерно 1,5% годовых. Это не то чтобы безумно много, но это очень крутые деньги для ФРГ, ведь там уже есть депозиты с отрицательной доходностью. Так что думаю, что акции могут вырасти от притока любителей инвестировать «под дивы».

Что может помешать

Оценка. Свой целевой рынок компания оценивает в примерно 360 млрд долларов. Со своими 32,2 млрд долларов годовой выручки SAP занимает 8,94% рынка. Но со 177,84 млрд долларов капитализации SAP стоит как 49,4% своего целевого рынка. В общем, можно решить, что компания стоит довольно дорого. Конечно, к 2025 ее целевой рынок вырастет до 600 млрд долларов, но даже с учетом этого стоит сказать, что SAP стоит дороговато. Так что котировки может поштормить.

Не все сразу. С позиции предложения различных продуктов SAP напоминает холдинг, предлагающий много разных решений своим клиентам. Какие-то решения могут становиться менее популярными у заказчиков — как, например, ПО для управления бизнес-поездками и расходами Concur: понятно, что в ситуации с ограничением мобильности на планете спрос на это ПО будет меньше, чем хотелось бы компании. В принципе, я не ожидаю, что подразделения с внезапно ухудшившейся бизнес-конъюнктурой типа Concur сильно испортят отчетность, — но все же следует быть готовыми к тому, что они будут тянуть назад общий результат.

Конкуренты. У SAP есть немало соперников: Microsoft, Oracle, IBM, Amazon и многие другие. По итоговой марже SAP не особо заметно, чтобы наличие конкурентов негативно сказывалось на ее бизнесе. Но вообще, чтобы оставаться на плаву, компании приходится много тратиться на НИОКР, так что нужно быть морально готовыми к новостям о крупных тратах SAP.

И траты эти не всегда могут оправдывать себя, поскольку менеджмент компании не может предвидеть будущее так же хорошо, как Муад’Диб в романе «Дюна». Так, упомянутый выше Concur купили за 8,3 млрд долларов, а теперь это подразделение по понятным причинам не может работать в полную силу.

Эти деньги уже поработали, несите новые. На дивиденды у компании уходит 2,2 млрд евро в год — примерно 38,8% от ее прибыли за минувший год, что в принципе не так много. Но и задолженностей у компании немало: в общей сложности 28,973 млрд евро, из которых 15,362 млрд евро нужно погасить в течение года. Денег в распоряжении компании не так много: 7,764 млрд евро на счетах и 5,617 млрд евро задолженностей контрагентов, так что дивиденды могут при необходимости и порезать.

Учитывая, что частично наша идея основана на дивидендном факторе и что компания много лет подряд наращивала выплаты, из-за чего среди акционеров очень много тех, кто брал акции ради выплат, эффект от гипотетического сокращения дивидендов может оказаться очень болезненным — акции могут серьезно упасть.

Что в итоге

Акции компании можно взять сейчас по 122,7 €. А дальше есть два варианта действий:

- дождаться, когда акции превысят исторические максимумы, и продать за 140 €. Думаю, что этого уровня мы достигнем за следующие 16 месяцев;

- держать акции следующие 15 лет.

Обычно я советую следить за сайтом компании, чтобы оперативно узнать о сокращении дивидендов и скинуть акции, но в случае с SAP это бессмысленно: разница во времени с Германией у нас небольшая, так что времени отреагировать на новости не будет.