Инвестидея: Schneider National, потому что грузы сами себя не довезут

Сегодня у нас умеренно спекулятивная идея: взять акции грузоперевозчика Schneider National (NYSE: SNDR), чтобы заработать на росте заказов у компании.

В материале есть ссылки, недоступные пользователям из РФ.

Потенциал роста и срок действия: 11% за 12 месяцев без учета дивидендов.

Почему акции могут вырасти: в США большой спрос на перевозчиков.

Как действуем: берем сейчас за 21,47 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Согласно годовому отчету компании, ее выручка делится на следующие сегменты.

Перевозки грузов на грузовиках — 44%. Операционная маржа сегмента — 10,14% от его выручки.

Интермодальные перевозки — 23%. Операционная маржа сегмента — 7,69% от его выручки.

Логистика — 27%. Это управление процессом доставки грузов, а также хранение товаров — эти услуги Schneider оказывает не для конечных потребителей, а для своих коллег из сферы перевозок. Операционная маржа сегмента — 3,81% от его выручки.

Другое — 6%. Это услуги лизинга оборудования и страхования. Операционная маржа сегмента отрицательная: −5,34% от его выручки.

Работает компания не только в США, но также в Мексике, Канаде и Китае. Точная доля этих стран в структуре бизнеса компании неизвестна, да и сама Schneider говорит, что эта доля несущественна.

Структура заказов компании

| Розница | 20% |

| Потребительские продукты | 11% |

| Товары для ремонта дома | 9% |

| Транспорт | 6% |

| Автомобили | 4% |

| Онлайн-розница | 4% |

| Прочее | 33% |

Структура заказов компании

| Розница | 20% |

| Потребительские продукты | 11% |

| Товары для ремонта дома | 9% |

| Транспорт | 6% |

| Автомобили | 4% |

| Онлайн-розница | 4% |

| Прочее | 33% |

Аргументы в пользу компании

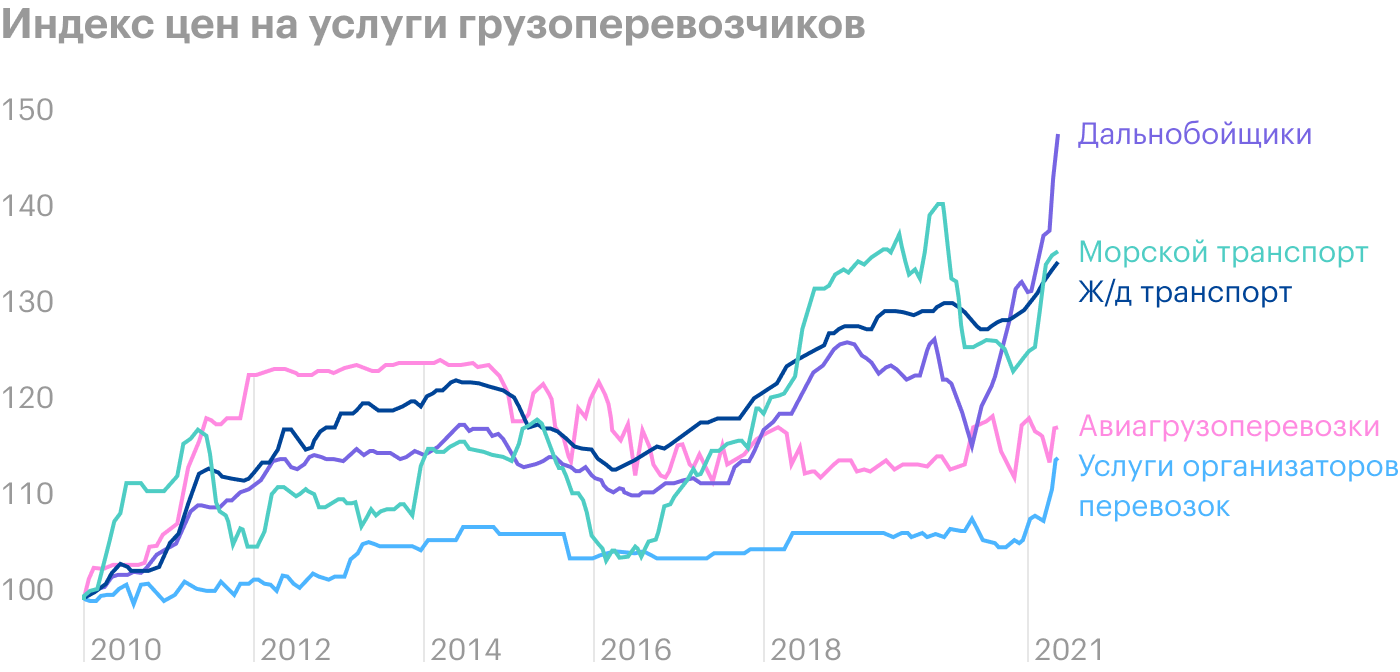

Логистический бум. В наших идеях по Knight-Swift и C. H. Robinson мы уже говорили о том, как в США растет спрос на доставку грузов. Там наблюдается серьезный дефицит перевозчиков, что приводит к росту расценок на их услуги. Я считаю, что в этих условиях Schneider может ожидать увеличения заказов.

Размеры. У компании небольшая капитализация — 3,78 млрд долларов — и не очень большой P / E — 16,99. Это, во-первых, облегчает накачку акций инвесторами, которые ищут возможности заработать на «растущем логистическом секторе». А во-вторых, компанию может купить кто-то из более крупных конкурентов. Например, J. B. Hunt Transport Services.

Что может помешать

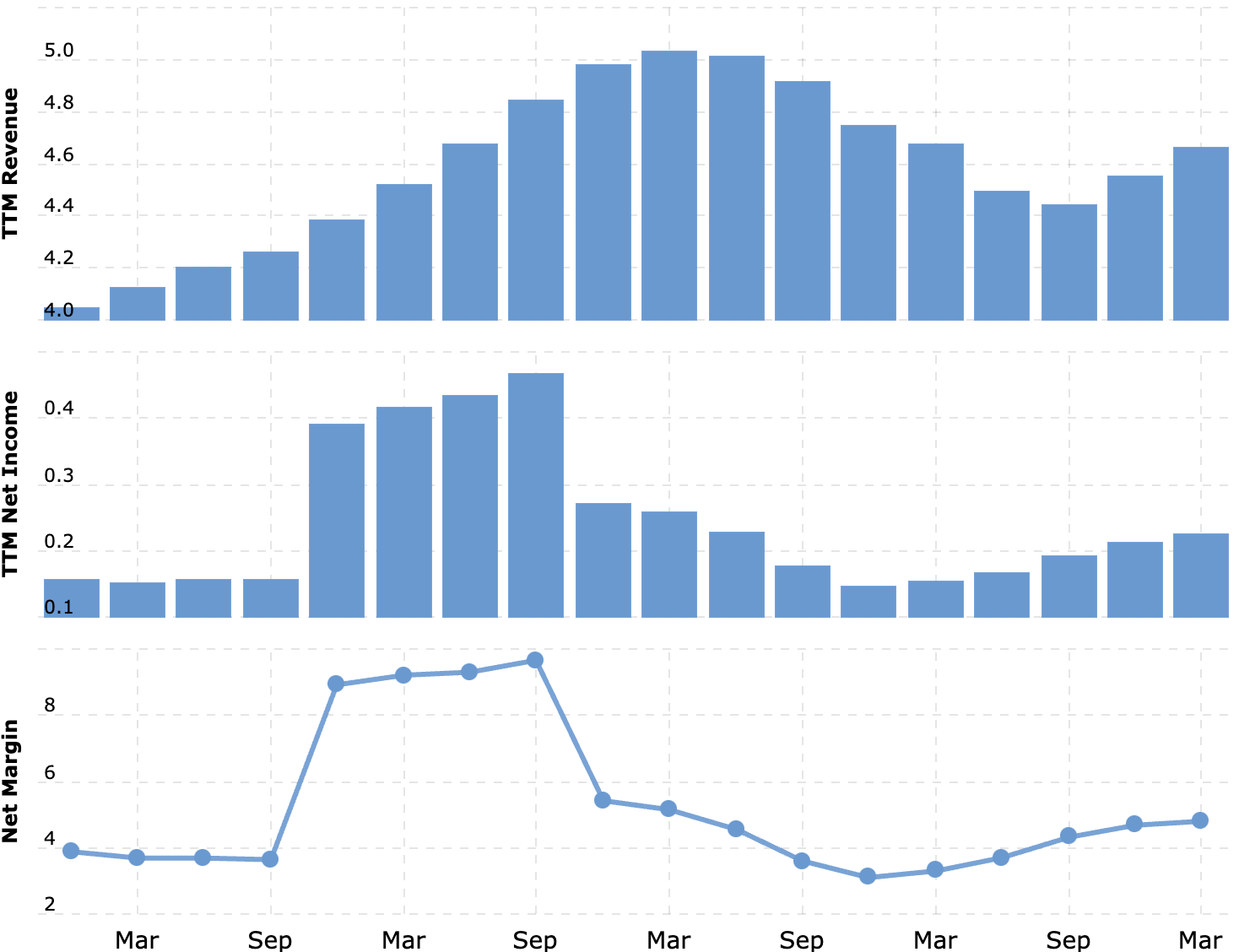

Издержки профессии. То, что должно привести к росту выручки компании, может привести и к падению ее прибыли. Сложности найма водителей и рост расходов могут вызвать сильное снижение прибыльности этого бизнеса. Тем более у компании небольшая итоговая маржа — 4,8% от выручки.

Бухгалтерия. Компания платит 28 центов дивидендов на акцию в год, что дает примерно 1,31% годовых. На это у нее уходит примерно 55,2 млн долларов в год. Это примерно 25% от прибыли компании за последние 12 месяцев. В принципе, в отчетности Schneider нет ничего ужасного — у нее вполне хватит денег и на «дребеденьды», и на покрытие срочных задолженностей. Но, учитывая все, что было сказано выше про возможное падение прибыли из-за роста расходов, следует быть морально готовыми к урезанию выплат и вытекающему из этого падению котировок.

Что в итоге

Берем акции сейчас за 21,47 $. Думаю, что с указанными позитивными моментами они достигнут уровня 24 $ за следующие 12 месяцев — это заметно дешевле, чем они стоили еще в мае.