В 2022 году на российском рынке начали появляться замещающие облигации — долговые бумаги российских эмитентов, выпущенные в рамках российского права взамен евробондов, подпавших под ограничения со стороны «недружественных» стран.

Параметры замещающих облигаций аналогичны параметрам еврооблигаций, которые они заменили: инвесторы получают облигации с тем же сроком погашения, купонным расписанием, номинальной стоимостью и размером дохода. Единственное отличие в параметрах выплаты: все платежи по замещающим облигациям проходят в рублях по курсу ЦБ на дату выплаты.

Стоит ли инвестировать в замещающие облигации и какие перспективы у инструмента — разберем в этом материале.

Почему замещающие облигации падали

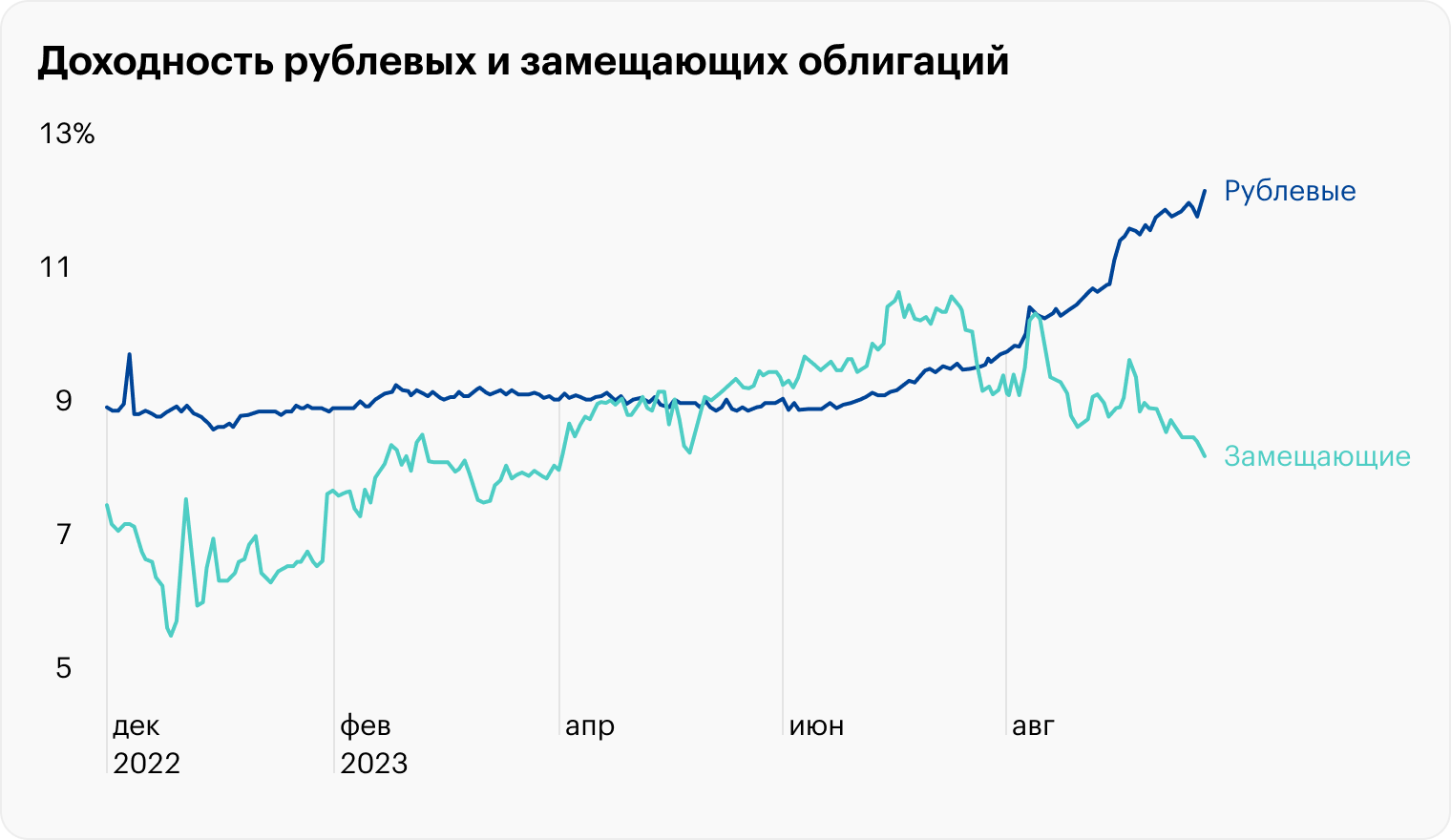

В 2023 году настроения на рынке замещающих облигаций несколько раз менялись: после сильного ценового падения в первой половине года последовал резкий рост с начала осени и падение доходностей.

Как менялся рынок в течение года. Летом доходность по замещающим облигациям поднималась почти до 11% и превышала доходность по рублевым выпускам. В июле доходность индекса замещающих облигаций Cbonds была на уровне 10,78%, а доходность индекса рублевых облигаций инвестиционного уровня Cbonds — 9,35%.

В первой половине года цены на замещающие облигации находились под давлением из-за ослабления рубля: инвесторы стремились зафиксировать прибыль от роста курса доллара и перераспределяли капитал в пользу рублевых инструментов. Распределение шло, кроме прочего, в пользу российских акций, которые показывали хороший рост, — с января по июль индекс Мосбиржи вырос на 40%.

В июле ситуация начала меняться: Банк России перешел к циклу ужесточения и начал повышать ключевую ставку, которая выросла с 7,5% в июне до 15% в декабре. На фоне укрепления рубля рост акций замедлился, а спрос на замещающие облигации постепенно начал расти: инвесторы использовали снижение курса доллара для увеличения валютной позиции.

По состоянию на 6 декабря 2023 года доходность индекса замещающих облигаций Cbonds снизилась до 6,7%, что близко к уровням начала года.

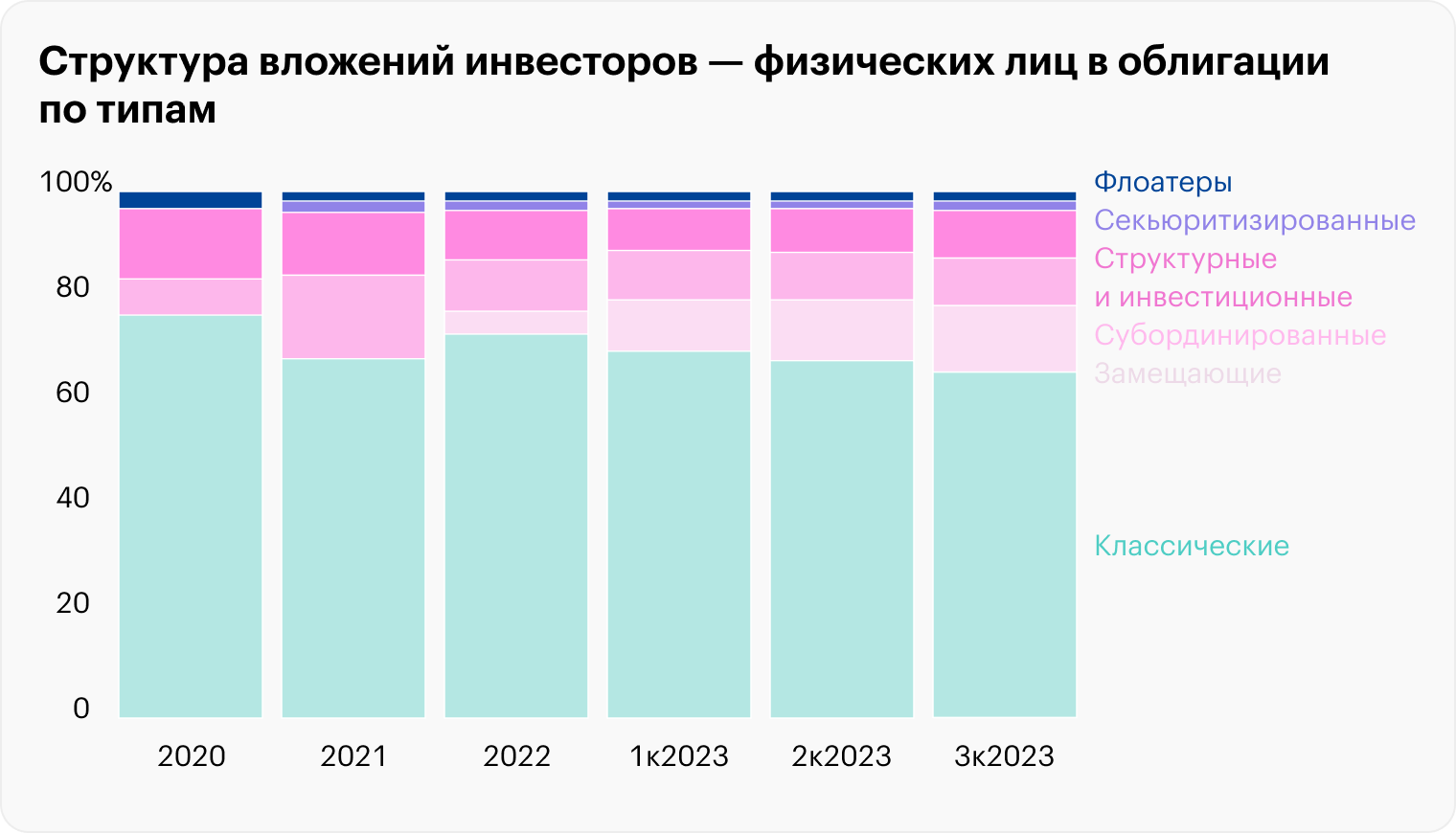

Осторожный интерес. Согласно отчету Банка России по ключевым показателям брокеров за 3 квартал, вложения российских инвесторов в замещающие облигации растут. Если по итогам 2022 года доля вложений в замещающие облигации от общих инвестиций в облигации составила 4%, то по итогам 3 квартала этот показатель увеличился в 3 раза — до 12%.

В целом с января по октябрь 2023 года объем вложений российских инвесторов — физических лиц в облигации вырос на 30% и составил 4,2 трлн рублей.

Несмотря на то что замещающие облигации торгуются в рублях и купоны по ним выплачиваются также в рублях, этот класс активов считается валютным, поскольку выплаты привязаны к курсу.

Таким образом, покупая замещающие облигации, инвесторы наполняют валютную часть портфеля и защищают капитал от девальвации. С учетом ограничений, которые наложили на СПб-биржу, и сложности инвестиций через иностранных брокеров у инвесторов может возникнуть дополнительный интерес к этому классу активов.

Размеры рынка. На начало декабря на Мосбирже торговалось 37 выпусков замещающих облигаций от 12 эмитентов, и до конца 2023 года их должно стать еще больше в связи с требованиями законодательства о замещении еврооблигаций локальными выпусками.

Согласно прогнозам «Эксперт РА», объем рынка замещающих облигаций может превысить 30 млрд долларов, хотя еще в августе он оценивался в 16 млрд.

При этом по состоянию на конец октября незамещенными оставались еврооблигации на сумму более 32 млрд долларов. Из них на долговые бумаги приходилось:

- РЖД — 13%;

- Московский кредитный банк — 11%;

- ГТЛК — 10%;

- ВТБ — 8%;

- «Альфа-банк» — 7%;

- ВЭБ.РФ — 7%.

На выпуски остальных эмитентов, среди которых «Норникель», НЛМК, «Полюс» и «Алроса», приходилось менее половины объема незамещенных бумаг.

По оценкам председателя правления «Совкомбанка» Михаила Автухова, случаи, когда компании не смогут заместить облигации, будут единичными. Если в начале года некоторые бизнесы сталкивались с трудностями при замещении еврооблигаций, то сейчас большинство этих проблем решены.

Для того чтобы отказаться от размещения замещающих облигаций, эмитент должен заручится поддержкой большинства держателей евробондов и получить специальное разрешение правительственной комиссии.

Пока единственная компания, получившая такое разрешение и одобрение владельцев облигаций, это «Северсталь». В конце октября она сообщила, что не будет замещать еврооблигации номинальной стоимостью 800 млн долларов с погашением в 2024 году. При этом она продолжит исполнять обязательства перед держателями в рамках текущих возможностей и ограничений.

Какие перспективы у замещающих облигаций

Ожидаемые замещения. Среди самых ожидаемых замещений до конца 2023 года — бумаги РЖД, на долю которой приходится самый большой объем незамещенных еврооблигаций. Инвесторов привлекает разнообразие не только сроков погашения, но и валют: у компании 17 выпусков еврооблигаций в долларах, евро, швейцарских франках и фунтах стерлингов.

Среди других ожидаемых замещений — еврооблигации «Домодедова» и ГТЛК. О планах выпуска замещающих облигаций «Домодедова» заявляли еще в июле и хотели сделать это до конца 2023 года. При этом компания продолжает выплачивать купоны держателям, но делает это в рублях и в российской инфраструктуре. В случае с ГТЛК долгое время ситуация оставалась сложной: компания не сообщала о планах выпуска замещающих облигаций и не выплачивала купоны, в том числе российским держателям в НРД.

Инвесторы начали подавать иски к компании, и это помогло: ГТЛК начала постепенные выплаты купонов и планирует заместить до конца года все 6 выпусков еврооблигаций на общую сумму 3,25 млрд долларов. Компания уже сообщила, что 12 и 13 декабря откроет книги заявок для замещения двух выпусков еврооблигаций с погашением в 2028 и 2029 годах.

1 декабря Тинькофф Банк сообщил о замещении «вечных» еврооблигаций в долларах объемом 288,65 млн долларов. Неделей ранее компания заместила другой «вечный» выпуск на 146,2 млн долларов.

4 декабря «Совкомбанк» начал размещение локальных облигаций, замещающих «вечный» выпуск субординированных облигаций в долларах объемом 300 млн долларов.

О начале замещения еврооблигаций также сообщили в «Норникеле». 5 декабря компания начала размещение локальных облигаций в качестве замещения еврооблигаций с погашением в 2025 году на 500 млн долларов и с годовым купоном 2,55%.

«Навес предложения». В декабре рынок замещающих облигаций может столкнуться с «навесом предложения», когда инвесторы, покупавшие еврооблигации с дисконтом во внешнем контуре, захотят зафиксировать прибыль и будут продавать замещенные бумаги. Резкий рост предложения на рынке может привести к падению цен и росту доходностей.

Во время первичного размещения замещающих выпусков их держатели получают возможность выхода, что оказывает давление на цены и толкает доходности вверх. Это открывает перед инвесторами возможность для покупки качественных облигаций по привлекательным ценам.

Привлекательные выпуски. Аналитики «БКС Мир инвестиций» в качестве наиболее привлекательных выпусков на декабрь выделяют замещающие облигации «Газпрома» и ПИК.

Выбор «БКС Мир инвестиций»

| Выпуск | ISIN | Валюта | Дата погашения | Доходность к погашению |

|---|---|---|---|---|

| «Газпром капитал ЗО37-1-Д» | RU000A105RH2 | Доллар | 16.08.2037 | 6,7% |

| «Газпром капитал ЗО34-1-Д» | RU000A105A95 | Доллар | 28.04.2034 | 6,8% |

| «ПИК-Корпорация 001Р-05» | RU000A105146 | Доллар | 19.11.2026 | 8,4% |

Выбор «БКС Мир инвестиций»

| «Газпром капитал ЗО37-1-Д» | |

| ISIN | RU000A105RH2 |

| Валюта | Доллар |

| Дата погашения | 16.08.2037 |

| Доходность к погашению | 6,7% |

| «Газпром капитал ЗО34-1-Д» | |

| ISIN | RU000A105A95 |

| Валюта | Доллар |

| Дата погашения | 28.04.2034 |

| Доходность к погашению | 6,8% |

| «ПИК-Корпорация 001Р-05» | |

| ISIN | RU000A105146 |

| Валюта | Доллар |

| Дата погашения | 19.11.2026 |

| Доходность к погашению | 8,4% |

Коллеги из Тинькофф Инвестиций также положительно смотрят на замещающие облигации ПИК и «Газпрома» с погашением в 2037 году и в дополнение к ним рекомендуют обратить внимание на бессрочный выпуск Тинькофф Банка RU000A107746 с офертой в декабре 2026 года и доходностью 12,8% годовых к дате оферты и бессрочный выпуск «Газпром-капитала» RU000A105QX1 в евро с офертой в январе 2026 и доходностью 16,8% годовых к дате оферты.

Любителям высокого купонного дохода стоит обратить внимание на бессрочные банковские выпуски. Например, по «вечным» замещающим облигациям Тинькофф Банка 1 серии RU000A107738 доходность к оферте в сентябре 2024 года составляет 9,16% годовых. Сопоставимую доходность могут давать замещающие облигации «Совкомбанка», торги по которым начнутся в начале декабря.

Альтернативы. Но не всем инвесторам доступны замещающие облигации из-за их высокой стоимости: большинство облигаций торгуется по цене около 100 тысяч рублей за штуку. В качестве альтернативы можно использовать биржевые фонды, инвестирующие в такие выпуски. Например, в ноябре Тинькофф Капитал запустил биржевой фонд «Тинькофф локальные валютные облигации», который торгуется на Мосбирже по цене около 10 ₽ за штуку.

В портфель фонда покупаются замещающие облигации с валютным номиналом, торгуемые за рубли, и облигации российских эмитентов, номинированные в юанях. Ожидаемая доходность фонда — 6% годовых в валюте. Ранее компания запустила закрытый паевой инвестиционный фонд, ориентированный исключительно на замещающие облигации, — «Тинькофф Замещающие облигации», но он доступен только для квалифицированных инвесторов.

Похожий фонд работает под управлением УК «Альфа-капитал» — открытый ПИФ «Валютные облигации». Деньги фонда инвестируются преимущественно в замещающие облигации, привязанные к курсу доллара и евро.

Что в итоге

Замещающие облигации — хороший инструмент для валютной диверсификации портфелей инвесторов в условиях ограниченных возможностей инвестиций на глобальных рынках. Доходности по замещающим облигациям в большинстве своем превышают доходности по выпускам в китайских юанях. Для многих инвесторов доступность замещающих облигаций ограничена высоким порогом входа, но в качестве альтернативы можно рассматривать покупку фондов на эти активы или покупку облигаций в китайских юанях, которые также защитят от девальвации.

У рынка замещающих облигаций очень ограниченный потенциал для развития. После замещения существующих выпусков новых размещений в долларах или евро не предвидится — даже при условии потепления отношений с Западом и снятия санкций на финансовую инфраструктуру. В этом мнении сходится большинство аналитиков. Компании будут использовать либо займы в рублях, либо займы в «дружественных» валютах — и преимущественно в китайских юанях.

Сейчас для инвесторов в России осталось крайне мало вариантов для инвестиций в долларах и евро, поэтому спрос на замещающие облигации должен вырасти по мере замещения текущих выпусков и роста информированности инвесторов об этом инструменте.

Увеличение активности в замещении выпусков в декабре инвесторы могут использовать себе на пользу, покупая по привлекательным ценам замещаемые выпуски. Но резкий рост ключевой ставки, доходностей по рублевым облигациям и ставок по вкладам может охладить спрос на замещающие облигации. Если рублевые ставки продолжат расти, это будет оказывать дополнительное давление на динамику и доходность замещающих выпусков.

На мой взгляд, оптимальным периодом для принятия решения о покупке таких бумаг будет конец декабря. 15 декабря Банк России проведет очередное заседание по ключевой ставке и, как ожидается, повысит ее до 16%. Важное значение будут иметь комментарии регулятора по дальнейшим перспективам ставки.

По итогам макроэкономического опроса Банка России в декабре большинство опрошенных ждут постепенного снижения ключевой ставки в следующем году, что позитивно скажется на динамике замещающих облигаций. Также к концу декабря многие компании заместят выпуски еврооблигаций, и выбор станет больше.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique