Могло быть и хуже: итоги года и перспективы

2022 год был очень тяжелым для российской экономики. Это сказалось и на компаниях, которые торгуются на Московской бирже. Посмотрим, как они справились с вызовами этого года.

На фоне обострения геополитической ситуации, введения многочисленных санкций и общемирового роста инфляции в 2022 году экономика России испытала стресс, а компаниям пришлось столкнуться с многочисленными вызовами и изменениями реалий. К ним можно отнести:

- Ажиотажный спрос на многие товары в начале года и переход к более сберегательной модели ближе к его концу.

- Резкое обесценение рубля ко многим валютам, а затем резкое его укрепление.

- Активный переход на торговлю в национальных валютах вместо резервных. Заметно ускорившаяся дедолларизация экономики.

- Рост инфляции, который вызвал рост издержек.

- Резкий рост ключевой ставки ЦБ РФ и постепенное ее снижение.

- Ограничения на денежные операции.

- Уход многих иностранных компаний — в основном западных — с российского рынка и отказ от деловых отношений с российскими компаниями.

- Проблемы с экспортом и импортом и, как следствие, переориентация товарооборота и сотрудничества с Европы на Азию. Легализация параллельного импорта.

- Потеря заграничных активов некоторыми компаниями.

- Уже свершившееся или ожидаемое изменение состава крупных акционеров в компаниях.

- Смена руководства из-за подпадания многих топ-менеджеров крупных компаний под персональные санкции.

Перечисленные пункты в той или иной степени затронули практически все публичные компании, торгующиеся на Московской бирже. Я проанализировал их отчеты — в основном речь про отчеты по МСФО за первые 6 или 9 месяцев года — и разделил на группы в зависимости от результатов и возможных перспектив их бизнеса.

К сожалению, многие компании воспользовались разрешением не раскрывать отчетность до 1 января 2023 года, а информацию, чувствительную к санкционным рискам, — и далее. Правда, часть из этих компаний продолжила публиковать пресс-релизы с некоторой информацией о результатах своей деятельности. Для таких компаний постараемся предположить их результаты исходя из косвенных признаков: успехов конкурентов, рыночной конъюнктуры и прочих данных.

Компании с хорошими результатами и перспективами

Продуктовые ретейлеры. Большинство компаний, торгующих продуктами питания, сумело нарастить операционные и финансовые показатели и оправдать звание представителей защитного сектора. К ним можно отнести:

- X5 Group.

- «Белуга».

- «Магнит».

- «Окей».

Их перспективы также выглядят хорошо: компании планируют увеличивать количество своих магазинов и осваивать новые территории. X5 объявила о будущем начале операционной деятельности в Дальневосточном федеральном округе.

Кроме того, ведущие ретейлеры видят тенденции роста популярности дискаунтеров и активно развивают данный формат: у X5 это «Чижик», у «Магнита» — «Моя цена», а у «Окей» — «Да!».

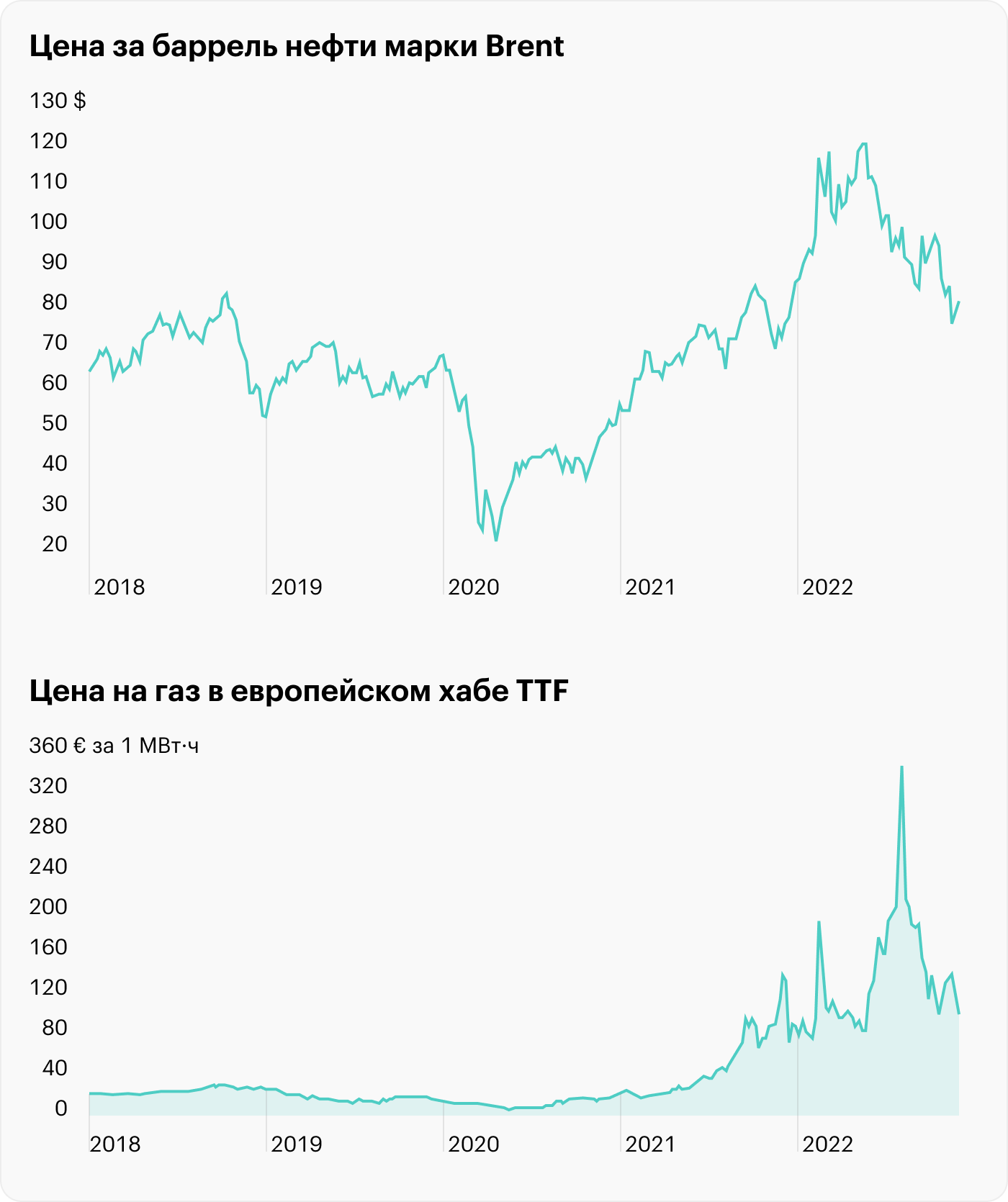

Производители нефти и газа. Цены на углеводороды в 2022 году были на хороших уровнях, что позволило неплохо заработать их производителям. Из компаний, опубликовавших отчетность, можно выделить «Татнефть».

Вполне вероятно, что некоторые конкуренты компании также смогли нарастить финансовые показатели, хоть и не опубликовали отчетность. Косвенным признаком этого могут служить хорошие дивиденды, которые выплатили или планируют выплатить в ближайшее время такие компании, как «Газпром-нефть» и «Новатэк».

Возможно, цены на углеводороды будут держаться на солидном уровне и в среднесрочной перспективе: инфляция не спешит уходить, ОПЕК+ готова снижать добычу, Китай ослабляет антиковидные ограничения, а США только начинают закупать нефть в сильно опустевшие за этот год стратегические резервы.

Кроме того, фундаментом для этих аргументов служит систематическая недоинвестированность в добычу углеводородов во второй половине 2010-х — начале 2020-х на фоне экологической повестки и пандемии коронавируса.

Введенные в декабре ограничения на российскую нефть не факт, что сработают так, как ожидается: скорее всего, есть пути обхода. Кроме того, если ограничения будут успешно действовать, российские компании могут объявить о сокращении добычи, что, вполне вероятно, приведет к резкому росту цен на нефть, которые могут компенсировать снижение объемов продаж.

На рынке газа тоже все неплохо для производителей: цены весь год находились на высоких или очень высоких уровнях, а российский СПГ пользовался большой популярностью даже в Европе. Да и в долгосрочной перспективе спрос на СПГ сильно вырастет, предсказывает Shell.

Также стоит отметить, что в конце года рубль начал ослабевать к резервным валютам — вполне вероятно, что это отображение изменения торгового баланса: экспорт несколько снижается, а импорт, наоборот, восстанавливается. А ослабление рубля выгодно для экспортеров.

Таким образом, перспективы нефтегазовых компаний также выглядят хорошо.

Производители удобрений. Также отличная ценовая конъюнктура в 2022 году была у производителей удобрений. Это помогло показать великолепные результаты и выплатить рекордные дивиденды «Фосагро».

Вполне вероятно, что и ее конкуренты, «Акрон» и «Куйбышевазот», также хорошо отчитались бы, если бы сделали это.

Основными причинами роста цен на удобрения могут быть проблемы с российским экспортом, ограничения экспорта со стороны Китая, а также высокие цены на газ — основное сырье для производства удобрений, из-за чего европейские страны были вынуждены сокращать производство, даже останавливая заводы.

Дефицит удобрений в мире и инфляция вполне способны поддерживать цены на рекордных уровнях, а сами российские производители удобрений продолжают активно инвестировать. Например, «Фосагро» в ближайшие 5 лет планирует потратить на свою инвестпрограмму 250 млрд рублей.

Технологические компании продолжили показывать хорошие темпы роста бизнеса. Qiwi, специализация которой на денежных переводах была еще более востребованна в 2022 году, чем обычно. «Позитив» стал бенефициаром ухода иностранных конкурентов с российского рынка.

«Циан» показал себя очень эффективной компанией, которая нарастила бизнес на фоне нелучшей конъюнктуры на рынке недвижимости и удержала расходы ниже уровня инфляции.

Вполне вероятно, что данные сильные стороны продолжат играть существенную роль и в будущем, что поможет компаниям сохранять высокие темпы роста бизнеса.

Прочие компании. Показали хорошие результаты и выглядят перспективными также еще несколько компаний.

Globaltrans. Показатели железнодорожного оператора серьезно зависят от конъюнктуры — цен на аренду вагонов. В 2022 году они были на приятных для компании уровнях. И хотя во второй половине года цены несколько снизились, к концу года они снова пошли вверх.

«Самолет». Девелопер продолжает демонстрировать великолепные темпы роста операционных и финансовых показателей, активно развиваясь как в основной деятельности, так и в смежных областях: в конце 2021 года компания запустила мебельный маркетплейс, в 2022 — онлайн-платформу по покупке, продаже и аренде недвижимости и цифровой банк.

ТМК. Занимает лидирующие позиции на рынке производства труб и прочих товаров для нефтегазовых компаний. Раз мы ожидаем хороших перспектив от ее клиентов, то и ТМК должно быть неплохо. К тому же переориентация нефтегазовых компаний на азиатские рынки может потребовать еще большего количества труб для строительства трубопроводов.

Компании с хорошими результатами и противоречивыми перспективами

Сырьевые компании. Благодаря хорошей ценовой конъюнктуре многие сырьевые компании сумели показать отличные результаты. Но в отличие от перечисленных выше у некоторых перспективы несколько противоречивы.

К таким компаниям можно отнести производителя угля «Распадскую»: планируется увеличение налоговой нагрузки на отрасль, есть сложности с логистикой.

В похожей ситуации находится и «Газпром». Компания, хотя и не публиковала отчетность, сообщала о рекордных финансовых показателях. Но впереди у «Газпрома» возобновление огромных капитальных затрат на строительство новых трубопроводов. Цены на газ, вполне вероятно, останутся на довольно высоких уровнях, но продажи компании ощутимо упали — в основном речь о европейском направлении. Ну и не забываем про увеличение НДПИ.

Электроэнергетики. Некоторые компании, такие как «Россети Московский регион» и «Юнипро», сумели показать хорошие результаты, но, вполне вероятно, в будущем их догонит рост затрат и потенциальные проблемы с ранее импортировавшимся оборудованием.

Да, ведутся работы по его замещению, но там все непросто. Вместе с тем вряд ли они смогут переложить рост затрат на потребителя в своем достаточно сильно регулируемом государством секторе. Но и падения спроса ожидать не стоит, так как электроэнергия относится к товарам первой необходимости, из-за чего и сектор по праву считается защитным.

Компании со сменой акционеров и реорганизацией. Технологический гигант «Яндекс» уже объявил о разделении бизнеса на российский и международный, место в руководстве занял Алексей Кудрин. Скорее всего, компания продолжит расти, но в том, насколько и какие сервисы останутся в периметре компании, появилось больше неопределенности.

В случае Дальневосточного морского пароходства большие вопросы о перспективах вызывает очередной иск Генеральной прокуратуры к ее акционерам. Если и доля нынешних ключевых акционеров отойдет государству, могут измениться топ-менеджмент и стратегия компании.

Прочие компании. Девелопер «ЛСР» сумел показать положительные результаты, но на рынке жилой недвижимости все непросто: например, на важнейшем рынке недвижимости — в Московском регионе — цены снижались. С другой стороны, программу льготной ипотеки все же продлили.

Inarctica, бывшая «Русская аквакультура», хоть и не опубликовала отчетность, но вполне вероятно, что у нее год прошел неплохо: из-за проблем с логистикой импорт красной рыбы в Россию заметно сократился.

Скорее всего, компания нарастила долю рынка. О том, что дела идут неплохо, может говорить и то, что компания выплатила хоть и не очень большие, но рекордные для себя дивиденды двумя платежами.

Перспективы же компании противоречивы, так как много необходимого для бизнеса Inarctica закупает в Норвегии, что вносит риски, особенно в последнее время. Да и спрос на красную рыбу мог несколько просесть на фоне кризиса.

Компании с противоречивыми результатами и хорошими перспективами

Банки. Данный сектор оказался одним из самых пострадавших из-за кризиса: многие из банков подпали под санкции, резкое повышение ключевой ставки отрицательно сказалось на объеме выдачи кредитов, банкам пришлось существенно нарастить резервы по выданным кредитам.

Тем удивительнее, что к концу года TCS Group и Сбер начали публиковать пресс-релизы, в которых указали, что они вернулись на прибыльную траекторию. Полноценные отчеты банки не могут публиковать из-за запрета ЦБ РФ, но обнародованных результатов достаточно, чтобы понять, что результаты для кризисного года положительные.

Банк «Санкт-Петербург» не публиковал результаты, но еще летом неожиданно выплатил довольно щедрые дивиденды, что также может говорить о том, что дела у него идут лучше, чем ожидалось.

Кажется, что острая фаза кризиса миновала, финансовая система адаптировалась к новым реалиям, а сами банки смогли нарастить клиентскую базу. Таким образом, перспективы бизнеса этих банков выглядят хорошо. К тому же в 2023 году вполне вероятен роспуск части созданных в этом году резервов, что должно положительно сказаться на чистой прибыли банков.

Производители нефти и газа. Некоторые нефтяные компании показали не такие хорошие результаты, как конкуренты: например, «Роснефть» получила разовые многомиллиардные убытки из-за потери своих европейских активов и чистая прибыль компании снизилась год к году.

Скорее всего, похожие результаты показал бы и «Лукойл», у которого также большое количество активов в Европе, если бы опубликовал отчетность. Например, его итальянский завод собирались национализировать, но пока еще ведутся переговоры о возможной его продаже. Но даже если продажа состоится, вряд ли она будет по выгодной для «Лукойла» цене, что в итоге могут отразить в отчетности как убыток.

С точки зрения перспектив же кажется, что у компаний будет все неплохо, причины чего мы рассмотрели выше на примере их конкурентов по сектору.

Ретейлеры. У Fix Price единоразово возросли расходы, из-за чего компания снизила чистую прибыль год к году. Несмотря на это, бизнес продолжает развиваться: увеличилось число магазинов, выручка выросла. К тому же компанию можно отнести к выгодному формату — дискаунтерам, которые сейчас набирают популярность. Так что перспективы Fix Price выглядят такими же хорошими, как и у конкурентов из смежного сегмента продуктового ретейла.

Компании с противоречивыми результатами и перспективами

Электроэнергетики. Представители данного сектора в массе своей показали рост выручки, но снижение чистой прибыли из-за роста себестоимости или стоимости обслуживания долга. К ним можно отнести:

- «Россети Ленэнерго».

- «Россети Северо-Запад».

- «Россети Урал».

- «Россети Центр».

- «Россети Центр и Приволжье».

- «Русгидро».

- «Энел Россию».

Перспективы у всех этих компаний противоречивые, их мы обсудили выше.

Кроме того, их конкуренты по сектору, не опубликовавшие отчеты, скорее всего, показали сопоставимые результаты и перспективы. Это:

- «Интер РАО».

- «Мосэнерго».

- ОГК-2.

- ТГК-1.

- ФСК ЕЭС.

Телекомы. У них похожие проблемы и перспективы: рост себестоимости и возможные проблемы с импортом оборудования, пристальное внимание антимонопольных органов, но при этом принадлежность к защитному сектору, продающему товары и услуги первой необходимости. Сюда входят:

- МТС.

- МГТС.

- «Таттелеком».

Скорее всего, у не опубликовавшего отчет «Ростелекома» результаты и перспективы аналогичны конкурентам.

Сырьевые экспортеры, не относящиеся к нефтегазу. Многие из них столкнулись с одинаковыми проблемами: поиск новых рынков сбыта, налаживание логистики, — а укрепление рубля ухудшило финансовые показатели.

Тем не менее зачастую их показатели в целом неплохи из-за того, что многие санкции ввели не сразу, а в первой половине года курс рубля, наоборот, благоволил экспортерам. К таким компаниям можно отнести:

- En+.

- «Норникель».

- «Русал».

- «Сегежу».

- «Селигдар».

Перспективы этих компаний во многом зависят от курса рубля и способности данных компаний эффективно находить рынки сбыта при возможном подпадании под санкционные ограничения. Похожая ситуация, скорее всего, и у не опубликовавших отчеты «Алросы» и «Мечела».

Не самые эффективные нефтяники. Мы уже обсуждали лидеров нефтегазовой отрасли, но есть еще пара компаний поменьше, которые в последние годы показывали не самые лучшие результаты. Это «Башнефть» и «Русснефть».

Скорее всего, и в 2022 году они не смогли быть так же эффективны, как более крупные конкуренты. Но все равно их показатели сильно зависят от конъюнктуры на нефтяном рынке, так что и перспективы у них видятся более-менее неплохими.

Финансовые холдинги. На Московской бирже торгуется несколько компаний, основная деятельность которых — профессиональные инвестиции в публичные и непубличные компании. К ним можно отнести АФК «Система» и «Эсэфай». Так как показатели и перспективы многих их дочерних компаний ухудшились, аналогичная ситуация и с самими холдингами.

Медицинские компании. На бизнес EMC и «Мать и дитя» влияют противоположные тренды: с одной стороны, компании работают в защитном секторе здравоохранения, с другой стороны, в достаточно дорогом его сегменте, так что часть клиентов могла уйти от них к конкурентам с более низкими ценами.

В целом на состав клиентов также влияют противоположные тренды: с одной стороны, многие состоятельные люди могли уехать из страны в этом году и перестать пользоваться услугами данных компаний, с другой, те, кто остался, могли, наоборот, стать их клиентами, хотя раньше предпочитали лечиться за границей.

Производители продуктов питания. Такие компании, как «Русагро» и «Черкизово», пострадали из-за курсовых разниц, переоценки активов и роста себестоимости производства. Аналогичные проблемы могут сопровождать компании и в будущем, но принадлежность к защитному сектору несколько спасает ситуацию и их перспективы.

Прочие компании. У некоторых компаний, которые опубликовали отчетность, есть ряд проблем как сейчас, так и в перспективе.

HeadHunter пострадал из-за ухода части крупных компаний из России, но все же сумел нарастить выручку. Вряд ли в среднесрочной перспективе конъюнктура на рынке труда заметно изменится.

Ozon все еще растет бурными темпами и даже начал показывать положительную скорректированную EBITDA по итогам двух кварталов подряд, но убытки по чистой прибыли и свободному денежному потоку только увеличились. Перспективы Ozon выглядят продолжением тренда: рост бизнеса и убытки.

VK — компания не сумела в полной мере воспользоваться уходом иностранных конкурентов с российского рынка, но очень активно трансформировалась в 2022 году, избавившись от многих активов, которые посчитала непрофильными. В следующем году мы начнем видеть результаты того, как VK работает в новой структуре бизнеса и насколько эти изменения сделали компанию эффективнее.

«Лента» пытается активно развивать формат магазинов у дома, но пока у нее не получается добиться таких же успехов, как у публичных конкурентов. На это влияет большая доля в бизнесе увядающего формата гипермаркетов и немалая долговая нагрузка. Соответственно, и перспективы «Ленты» приходится оценивать ниже, чем у конкурентов.

У Московской биржи уменьшился объем торгов на многих рынках за счет ухода нерезидентов, уменьшения интереса частных инвесторов и снижения цен на многие активы. Пока у биржи получается компенсировать эти потери ростом процентного дохода и комиссий. Но ставка ЦБ РФ уже не такая высокая, как в первой половине года, так что процентные доходы могут уменьшиться, а повышение комиссий может еще уменьшить объемы торгов.

Часть компаний не опубликовала отчеты, но их позиции кажутся похожими.

ПИК. В отличие от конкурентов, часть из которых показала хорошие результаты, лидер рынка строительства не стал отчитываться, что может намекать, что его результаты не так хороши. Ну а нелучшие перспективы рынка недвижимости мы уже обсудили.

НМТП и «Транснефть». Глава «Транснефти» в интервью рассказал о неплохих производственных результатах компании и дочернего НМТП, но неизвестно, получилось ли преобразовать их в хорошие финансовые результаты, или же помешал рост затрат и стоимости обслуживания долга. Аналогично и с перспективами: выше мы обсуждали возможный сценарий с некоторыми снижением добычи нефти в России и то, что, скорее всего, добывающие компании компенсируют это возросшей ценой. НМТП и «Транснефть» снижение добычи и, следовательно, необходимости в их услугах вряд ли смогут чем-то заметно компенсировать.

Компании с негативными результатами и противоречивыми перспективами

Банки. ВТБ и МКБ и до 2022 года в целом уступали по эффективности публичным конкурентам, так что можно предполагать, что и кризис прошел для них тяжелее. Косвенными признаками этого можно считать отсутствие информации о выходе на прибыльную траекторию ближе к концу года. ВТБ к тому же приостановил выплаты купонов по своим субординированным облигациям. Таким образом, вполне вероятно, что при восстановлении банковской отрасли показатели ВТБ и МКБ улучшатся, но все равно будут хуже, чем у публичных конкурентов.

Металлурги. Оказались одними из главных пострадавших из-за ограничений на экспорт стали в Европу и укрепившегося рубля. Тем удивительнее, что к концу года некоторые из них стали публиковать довольно неплохие операционные отчеты, а кое-кто даже объявил дивиденды. К пострадавшим металлургам можно отнести:

- ММК.

- НЛМК.

- «Северсталь».

Золотодобытчики. «Полиметалл» и «Полюс» сильно пострадали от санкций на банки, через которые они раньше продавали свою продукцию, а также от санкций на золото, произведенное в России. Кроме того, цена самого золота в 2022 году демонстрировала нисходящий тренд.

Тем не менее перспективы этих компаний выглядят неплохими: многие аналитики и инвесторы прогнозируют рост цены золота на фоне возможного достижения пика процентных ставок по доллару в 2023 году — и цена уже начала расти, — сами компании заявляют о налаживании экспорта и распродаже накопленных запасов. Ну и не забываем, что «Полюс» и «Полиметалл» все еще остаются золотодобытчиками с одной из самых низких в мире себестоимостей производства.

Прочие компании. Несколько компаний показали негативные результаты, но у них не такие плохие перспективы.

Softline объявила о разделении бизнеса на российский и международный и планирует, что они оба будут стабильно развиваться по отдельности. Посмотрим, насколько у Softline это получится.

НКХП серьезно снизил финансовые показатели, во многом из-за квот и ограничений на вывоз зерна из России. После окончания действия ограничений компания могла неплохо заработать на перевалке зерна, но в будущем вполне вероятны очередные квоты и ограничения.

«Россети Волга» скатилась в убытки, во многом из-за роста процентных расходов. Но в связи со снижением ключевой ставки ЦБ РФ они должны были несколько сократиться, так что компания может вернуться к прибыли. В целом это стабильный бизнес, как и другие электросетевые компании.

«Соллерс». Автомобильная компания в первом полугодии серьезно снизила выручку и скатилась в убытки, но во втором дела у нее наладились, запустили производство новых моделей автомобилей, а топ-менеджмент даже ожидает выхода чистой прибыли в положительную зону по итогам года.

Нефтегазовая компания «Сургутнефтегаз» не опубликовала отчетность, но, скорее всего, она была провальной из-за того, что значительное влияние на результаты оказывает переоценка долларовых активов компании, а рубль в этом году серьезно укрепился. Вместе с тем в следующем году вполне возможно его ослабление — и тогда результаты «Сургутнефтегаза», наоборот, могут быть очень хорошими.

Если даже компания за этот год каким-то образом избавилась от своих долларовых активов, кроме них у нее есть еще довольно крупный — собственно, нефтегазовый бизнес, который, вполне вероятно, будет неплохо себя чувствовать в следующем году.

Компании с негативными результатами и перспективами

«М-видео-эльдорадо» опубликовала отчет. Компания достаточно закредитована и испытывает большое давление со стороны маркетплейсов.

«Эталон». Компания тоже опубликовала отчет и также достаточно закредитована, на что накладывается нелучшая конъюнктура на рынке жилой недвижимости.

«Аэрофлот». У бизнеса компании уже несколько лет ощутимые проблемы: сначала международные перелеты были серьезно ограничены из-за пандемии коронавируса, а затем из-за санкций, а именно на них «Аэрофлот» в основном и зарабатывал. Отчет компания не публиковала.

СПб-биржа. На ее бизнес крайне негативно повлияли блокировка активов и ограничения на покупку иностранных ценных бумаг для неквалифицированных инвесторов. Вряд ли в среднесрочной перспективе биржа сумеет восстановить объем торгов до уровней 2021 года. Отчет компания не публиковала.

«Совкомфлот». Для снижения долгового бремени компания даже продала часть флота. К тому же есть большие вопросы по поводу того, как «Совкомфлот» будет работать на фоне потенциальных проблем со страхованием из-за введенного потолка цен на нефть. Отчет компания не публиковала.

Уходящие компании

ГМС. Компания появилась на Московской бирже лишь в 2021 году, получив вторичный листинг, а в середине 2022 ее мажоритарный акционер выкупил российское подразделение у компании. Также сообщили, что делистинг депозитарных расписок не планируется, пока не произведут расчеты, заблокированные из-за ограничений. Похоже, что если ограничения снимут, то делистинг возможен.

«Детский мир». В ноябре лидер в сфере ретейла детских товаров объявил о том, что планирует стать частной компанией.

Ушедшие компании

«Квадра». У электроэнергетика сменился акционер: структуры олигарха Михаила Прохорова продали контрольный пакет акций «Квадры» структурам «Росатома». Новый акционер принял решение о делистинге компании.

«Петропавловск». Еще в начале года входивший в индекс Мосбиржи крупный золотодобытчик обанкротился, что мы подробно разбирали в отдельной статье.

«Россети». Компанию присоединит к своей дочерней структуре ФСК ЕЭС. 26 декабря торги акциями «Россетей» прекратились.

Соликамский магниевый завод. Мосбиржа прекратила торги акциями эмитента после того, как контрольный пакет акций в результате решения суда возвратили государству.

Появившиеся компании

Несмотря на кризис, за пару недель до конца года на Мосбирже появилась новая компания: прошло IPO лидера рынка кикшеринга Whoosh. В публичном статусе компания еще не публиковала отчетность, а о бизнесе и перспективах Whoosh мы писали в отдельной статье перед IPO.

Что в итоге

2022 год выдался очень тяжелым для российской экономики и компаний. Многие из них столкнулись с необходимостью срочно искать новые рынки сбыта, новых партнеров, резко менять логистику, вести бизнес в условиях высокой инфляции и резкого подорожания кредитов, решать множество других проблем.

Тем не менее некоторые компании сумели показать хорошие результаты даже в таких тяжелых условиях и имеют хорошие перспективы и в будущем. Более того, некоторые компании, которые серьезно пострадали в кризис, к концу года стали давать понять инвесторам, что с ними не все так плохо и их бизнес активно восстанавливается.

Таким образом, можно сказать, что российская экономика достойно пережила кризисный год и ближе к его концу многие даже сильно пострадавшие компании уверенно встали на траекторию восстановления.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.