Новые облигации облачной компании «Селектел»

Сеть дата-центров «Селектел» планирует 10 ноября провести сбор заявок на свои новые облигации серии 001Р-02R объемом 3 млрд рублей. Сначала компания хотела разместить этот выпуск на Московской бирже 15 сентября 2022 года, но была вынуждена перенести его из-за технических проблем. Привлеченные деньги компания планирует направить на расширение бизнеса, финансирование инвестиционной программы и погашение текущих банковских займов.

- Эмитент — сеть дата-центров «Селектел».

- Объем выпуска — 3 млрд рублей.

- Срок обращения — 3 года.

- Оферта и амортизация — нет.

- Номинал облигации — 1000 ₽.

- Минимальная заявка — не менее 10 000 ₽.

- Возможность отмены поданного поручения — до 14:00 мск 10.11.2022. После этого срока брокер приступает к исполнению поручения.

- Брокерская комиссия за сделку — 0,15%.

- Предварительный ориентир доходности — 12,2—12,4%.

- Периодичность выплат — 2 раза в год, на полугодовой основе.

- Тип купона — постоянный.

Точная финальная ставка купона будет известна в день завершения сбора поручений.

Об эмитенте

«Селектел» — ведущий российский провайдер ИТ-инфраструктуры, работающий на рынке IaaS и PaaS. Компания специализируется на сдаче собственных серверов и вычислительных мощностей клиентам, которым необходимо решать задачи, связанные с хранением своих данных.

Например, это может быть любой пользовательский веб-сайт или мобильное приложение. Все ИТ-оборудование «Селектел» размещает в своих дата-центрах.

Дата-центр — это специализированное отдельное здание, в котором хранится большое количество компьютеров и серверов. Такой объект всегда обеспечен бесперебойным электроснабжением, постоянным температурным режимом и подключением к интернету. За 15 лет существования компания смогла построить с нуля шесть новых дата-центров и обзавестись тремя партнерскими точками: в Новосибирске, Узбекистане и Нидерландах.

- Приватное облако и облако bare metal — основной бизнес, который зарабатывает компании около 60% доходов в общем результате.

- Публичное облако и PaaS-продукты — занимает долю 23% в продажах.

- Аренда стоек — 12%.

- Прочие услуги — 6%. К ним относятся: managed services, CDN и защищенное облако.

- X5 Group.

- VK.

- ПИК.

- «2ГИС».

- «Самокат».

- «Додо-пицца»

- Amediateka.

- Ostrovok.ru.

- Igoods.

- Uchi.ru.

Российский рынок IaaS-услуг:

- «Ростелеком» — общерыночная доля компании — 24%.

- MTS Cloud — 15%.

- «Селектел» — 10%.

- «Крок» — 9%.

- SberCloud — 8%.

- Onlanta — 6%.

- Softline — 5%.

- «Яндекс Облако» — 2%.

- Mail.Cloud — 2%.

- Cloud4Y — 2%.

Финансовые результаты

«Селектел» — это развивающаяся технологическая компания, которая сейчас много инвестирует в свой будущий рост. В 2022 году уход с российского рынка зарубежных конкурентов открыл новые перспективы для всех местных облачных игроков: доли покидающих Россию иностранцев нужно будет поделить оставшимся представителям.

Именно поэтому в 2022 году «Селектел» решил выйти на облигационный рынок Мосбиржи, чтобы еще сильнее увеличить свои темпы роста. Если в первом полугодии текущего года продажи компании прибавили 63%, то уже во второй половине они могут улучшиться на 81% — с 2,6 до 4,7 млрд рублей.

В будущем рост финансовых результатов компании, вероятно, продолжится ввиду увеличения всего российского облачного рынка, а также благодаря строительству новых ЦОД и M&A-сделкам — например, недавно «Селектел» объявил о покупке дата-центра «Берзарина» в Москве, который рассчитан на 1500 серверных стоек.

Финансовые результаты «Селектела», млрд рублей

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Выручка | 1,798 | 2,339 | 3,301 | 4,847 | 8—8,3 |

| EBITDA | 0,766 | 1,091 | 1,540 | 2,253 | 3,7—4 |

| Рентабельность по EBITDA | 43% | 47% | 47% | 46% | 46—48% |

| Чистая прибыль | 0,063 | 0,132 | 0,253 | 0,310 | — |

| Чистый долг | 1,614 | 1,991 | 3,918 | 5,478 | 7,2—7,4 |

| Чистый долг / EBITDA | 2,1× | 1,82× | 2,54× | 2,43× | 1,85—1,94× |

Финансовые результаты «Селектела», млрд рублей

| Выручка | |

| 2018 | 1,798 |

| 2019 | 2,339 |

| 2020 | 3,301 |

| 2021 | 4,847 |

| 2022 | 8—8,3 |

| EBITDA | |

| 2018 | 0,766 |

| 2019 | 1,091 |

| 2020 | 1,540 |

| 2021 | 2,253 |

| 2022 | 3,7—4 |

| Рентабельность по EBITDA | |

| 2018 | 43% |

| 2019 | 47% |

| 2020 | 47% |

| 2021 | 46% |

| 2022 | 46—48% |

| Чистая прибыль | |

| 2018 | 0,063 |

| 2019 | 0,132 |

| 2020 | 0,253 |

| 2021 | 0,310 |

| 2022 | — |

| Чистый долг | |

| 2018 | 1,614 |

| 2019 | 1,991 |

| 2020 | 3,918 |

| 2021 | 5,478 |

| 2022 | 7,2—7,4 |

| Чистый долг / EBITDA | |

| 2018 | 2,1× |

| 2019 | 1,82× |

| 2020 | 2,54× |

| 2021 | 2,43× |

| 2022 | 1,85—1,94× |

Аргументы за

Бизнес. «Селектел» — это привлекательный российский бизнес, который по доле рынка в своем секторе входит в ведущую тройку. За последние четыре года у компании увеличились не только финансовые показатели, но и операционные метрики — например, количество клиентов выросло более чем на 40%, а их средний чек практически удвоился.

Операционные метрики «Селектела»

| 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|

| Клиенты, тысяч | 15,1 | 16 | 18,3 | 21,3 |

| Средний чек, тысяч рублей | 10,6 | 12,8 | 16,1 | 20,9 |

Операционные метрики «Селектела»

| Клиенты, тысяч | |

| 2018 | 15,1 |

| 2019 | 16 |

| 2020 | 18,3 |

| 2021 | 21,3 |

| Средний чек, тысяч рублей | |

| 2018 | 10,6 |

| 2019 | 12,8 |

| 2020 | 16,1 |

| 2021 | 20,9 |

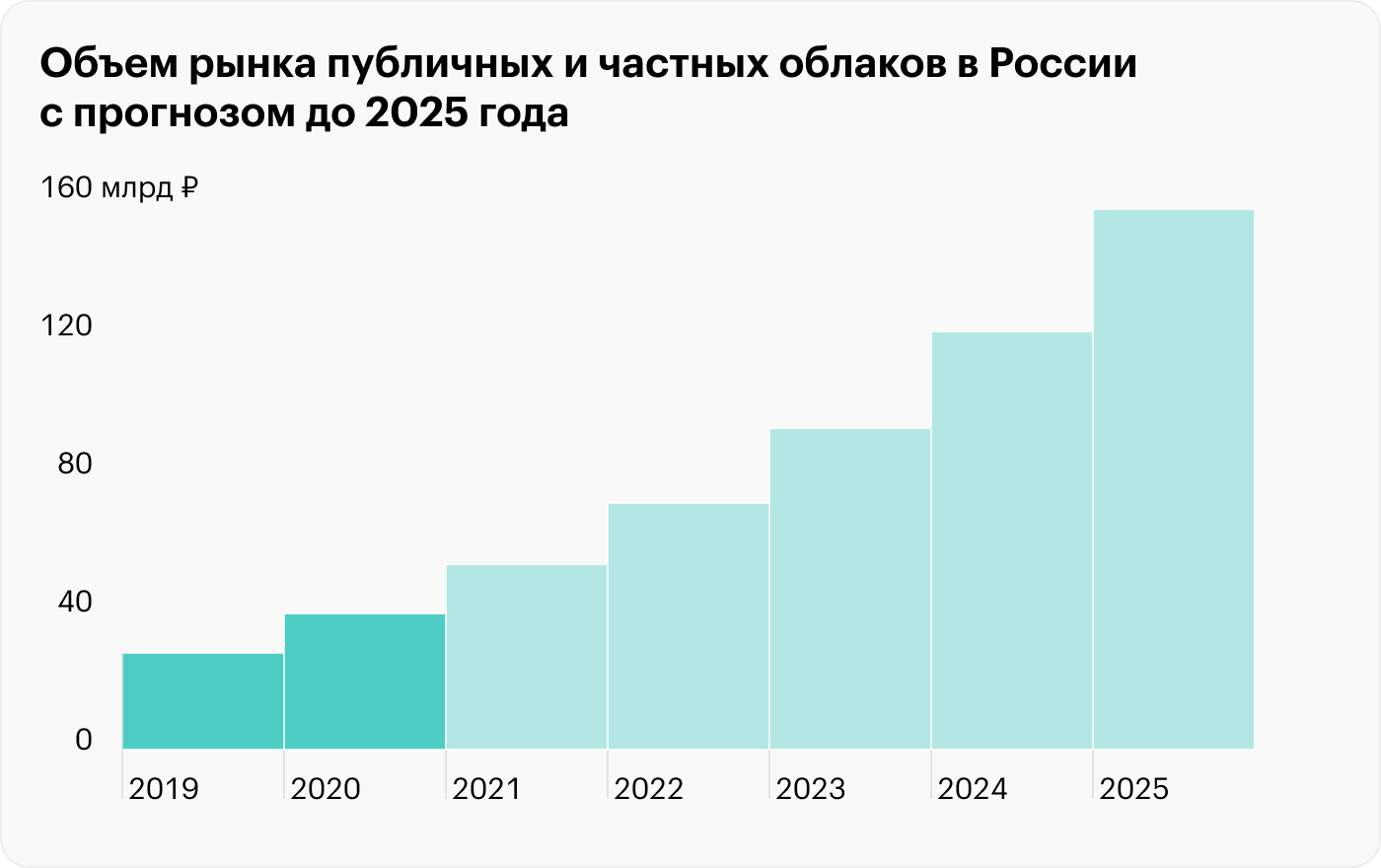

Перспективы. «Селектел», работая на российском облачном рынке, обладает огромными перспективами благодаря наличию стабильно растущего спроса на IaaS- и PaaS-решения со стороны местного бизнеса. По прогнозам компании, объем российского рынка к 2025 году должен увеличиться почти в 3 раза с текущих значений.

Долговая нагрузка. Чистый долг компании с начала эпидемии COVID-19 увеличился в три раза ввиду больших инвестиций провайдера в свой будущий рост. Тем не менее финансовое состояние «Селектела» сейчас не вызывает беспокойства, так как текущий мультипликатор «чистый долг / EBITDA» все еще находится на умеренном уровне — 1,96.

Высокая доходность. В настоящее время на Московской бирже в обращении находится еще один трехлетний выпуск облигаций «Селектела» с очень похожими параметрами, но с куда меньшей доходностью к погашению — 10,48% против 11,8% у новой долговой ценной бумаги компании.

Диверсификация. Одно из главных конкурентных преимуществ «Селектела» — низкая зависимость от одного клиента. Доходы компании сильно диверсифицированы из-за огромного числа пользователей и невысокой концентрации пяти крупнейших клиентов в общих продажах — их доля всего 12%.

Структура продаж «Селектела»

| Топ-5 | 12% |

| Топ-10 | 17% |

| Топ-50 | 37% |

| Топ-100 | 45% |

Структура продаж «Селектела»

| Топ-5 | 12% |

| Топ-10 | 17% |

| Топ-50 | 37% |

| Топ-100 | 45% |

Аргумент против

Непрямые санкции. «Селектел», вероятно, столкнется с побочным эффектом от новых европейских и американских санкций, так как вырастут закупочные цены на новое ИТ-оборудование после ухода из России многих иностранных производителей компьютерной техники.

Что в итоге

Новый облигационный выпуск «Селектела» должен понравиться российским частным инвесторам по двум причинам.

Первая: низкие санкционные и долговые риски, бизнесу и финансовому состоянию компании сейчас мало что угрожает.

Вторая причина: высокая доходность, особенно если сравнивать ее с другими бондами быстрорастущих ИТ-компаний.

Сравнение с биржевыми конкурентами

| Инструмент | Доходность |

|---|---|

| Максимальная депозитная ставка топ-10 банков | 6,839% |

| «ПозитивТекнолоджи-001P-01» | 7,84% |

| «Хэдхантер-001Р-01R» | 9,37% |

| «КИВИ Финанс-001Р-01» | 10,21% |

| «Мэйл.Ру Финанс-001Р-01» | 10,31% |

| «Селектел-001Р-01R» | 10,34% |

| «Новый выпуск Селектел-001Р-02R» | 12,2% |

Сравнение с биржевыми конкурентами

| Инструмент | Доходность |

| Максимальная депозитная ставка топ-10 банков | 6,839% |

| «ПозитивТекнолоджи-001P-01» | 7,84% |

| «Хэдхантер-001Р-01R» | 9,37% |

| «КИВИ Финанс-001Р-01» | 10,21% |

| «Мэйл.Ру Финанс-001Р-01» | 10,31% |

| «Селектел-001Р-01R» | 10,34% |

| «Новый выпуск Селектел-001Р-02R» | 12,2% |

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.