Обзор Enphase Energy: инвестируем в инверторы и солнечную энергетику

Enphase Energy (NASDAQ: ENPH) — американский поставщик систем питания для солнечной энергетики. Это успешный и эффективный бизнес. Однако его стоимость вызывает вопросы.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем зарабатывают

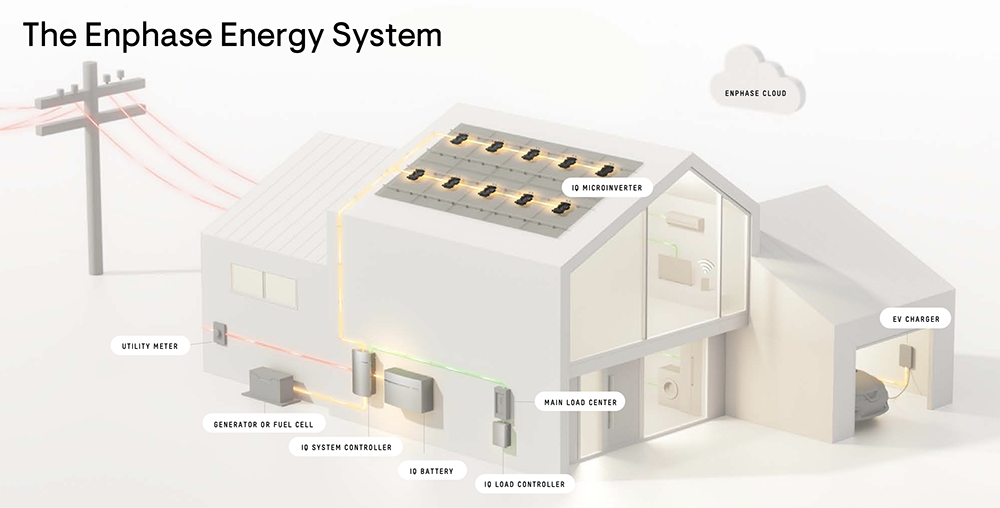

Компания проектирует и продает солнечные микроинверторы — по сути, это основная деталь для солнечных панелей, которая превращает солнечную энергию в электричество. Еще Enphase Energy продает модули для управления солнечными панелями. В отчете нет разбиения по сегментам, но это в принципе не важно.

Годовой отчет компании богат на технические подробности, но вот особой информации о бизнесе там нет, и это плохо. Известно, что Enphase Energy не только продает сами микроинверторы, но и оказывает услуги в сфере солнечной энергетики, развивая подразделение ПО.

Аргументы в пользу компании

Энергетика энергична. Enphase Energy — одна из лучших компаний в своей области. А сама ее область, солнечная энергетика, — бенефициар прямого и скрытого субсидирования со стороны правительств разных стран. Это может способствовать накачке ее котировок ESG-лобби.

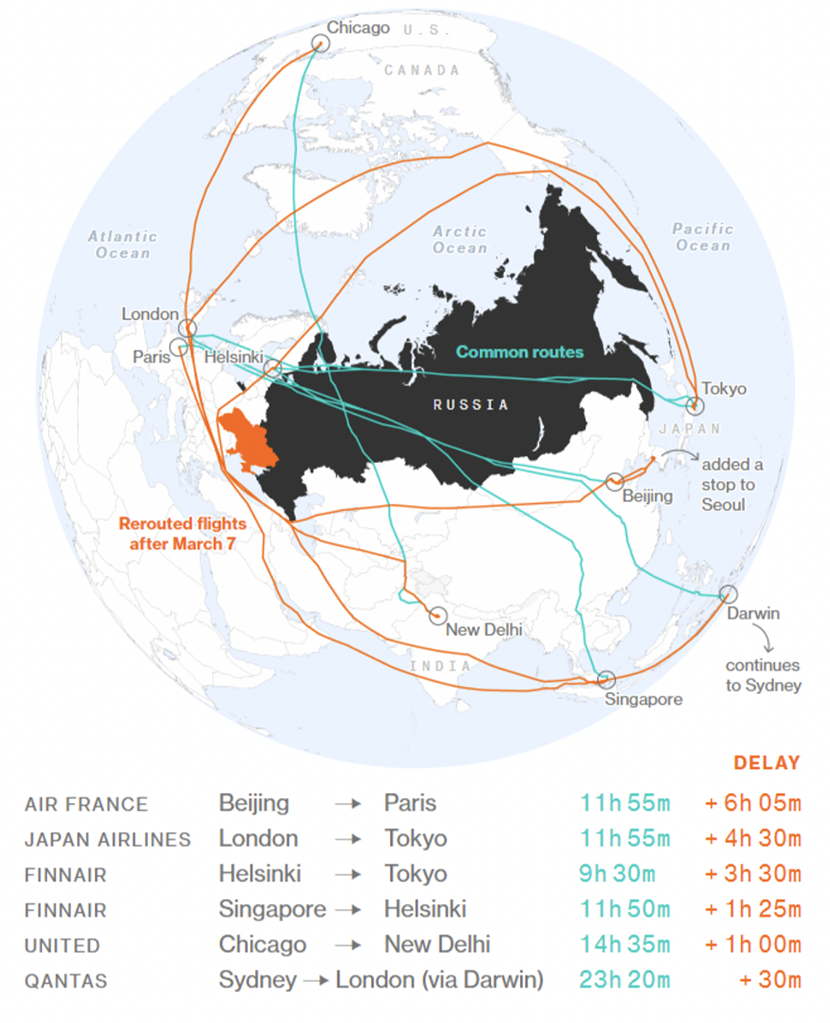

На руку ей играет рост цен на традиционные энергоносители и наметившийся агрессивный переход ЕС на чистые источники энергии с целью сокращения энергетической зависимости от России.

Это мне видится одним из основных драйверов роста бизнеса компании в будущем. Хотя основной рынок для нее сейчас — США, и это может стать проблемой. Но я все же думаю, что Enphase Energy сможет заработать на гиперактивном переходе ЕС на чистую энергетику. К слову, в Евросоюзе уделяли чистой энергетике огромное внимание в 2020 году в структуре трат на стимулирование экономики в эпоху коронакризиса, так что там настроены очень серьезно.

Развитие развивается. Кроме микроинверторов, компания начала продавать своим клиентам компоненты и устройства для управления системами солнечной энергетики, а также собственные системы.

Ее эволюция в этом плане очень наглядна: в 2019 году Enphase Energy продавала среднестатистическому домохозяйству только инверторы и могла заработать с них только их стоимость — 2 тысячи долларов. В 2021 году к подорожавшим на 300 $ инверторам добавились батареи стоимостью в диапазоне 6,2—7,2 тысячи.

В 2023 году инверторы будут более продвинутые, а еще к линейке товаров компании добавятся заправочные компоненты для электрокаров, пульты для управления, предложения в сфере ПО и другие штуки, которые увеличат потенциал получения выручки с одного домохозяйства в районе 12 тысяч. В общем, по планам компании видно, что ее бизнес развивается в верном направлении.

Что может помешать

Вопрос льгот. Сейчас в США действует льгота для тех, кто устанавливает солнечные панели: они получают вычет 22% от стоимости панели. Это уже меньше, чем было в 2021 году — 26%.

С 2024 года льгота перестанет действовать — останется вычет 10% для предприятий, которые устанавливают солнечные панели. Из-за отмены льготы продажи у компании могут упасть, если она не снизит цены. Ну, или цены она снизит, но с негативными последствиями для рентабельности своего бизнеса.

Следует учитывать и ситуацию с возможной отменой щедрой системы льгот для пользователей солнечных панелей в Калифорнии — на основном рынке солнечной энергетики в США. Если отмена произойдет, это станет проблемой для Enphase: продажи у нее вполне могут упасть. А еще примеру Калифорнии могут последовать другие штаты — и негативный эффект может усилиться.

Бухгалтерия. На данный момент у компании 1,649 млрд задолженностей, из которых 439,796 млн нужно гасить в течение года. Денег в ее распоряжении хватит на закрытие срочных задолженностей. Но все же долг высоковат, если учитывать возможное торможение роста показателей Enphase Energy из-за отмены льгот в США.

Логистика. Значительная доля активов у компании в Азии, как и операции ее производственных контрагентов. В связи с известными событиями вокруг РФ и развивающимся логистическим коронакризисом в китайских портах я бы готовился к тому, что отчетность Enphase Energy ближайшие пару кварталов будет страдать. Не забываем о росте стоимости сырья и компонентов у компании, в частности чипов. Эта проблема тоже будет сказываться на ее бизнесе. Хотя я, конечно, буду рад ошибиться.

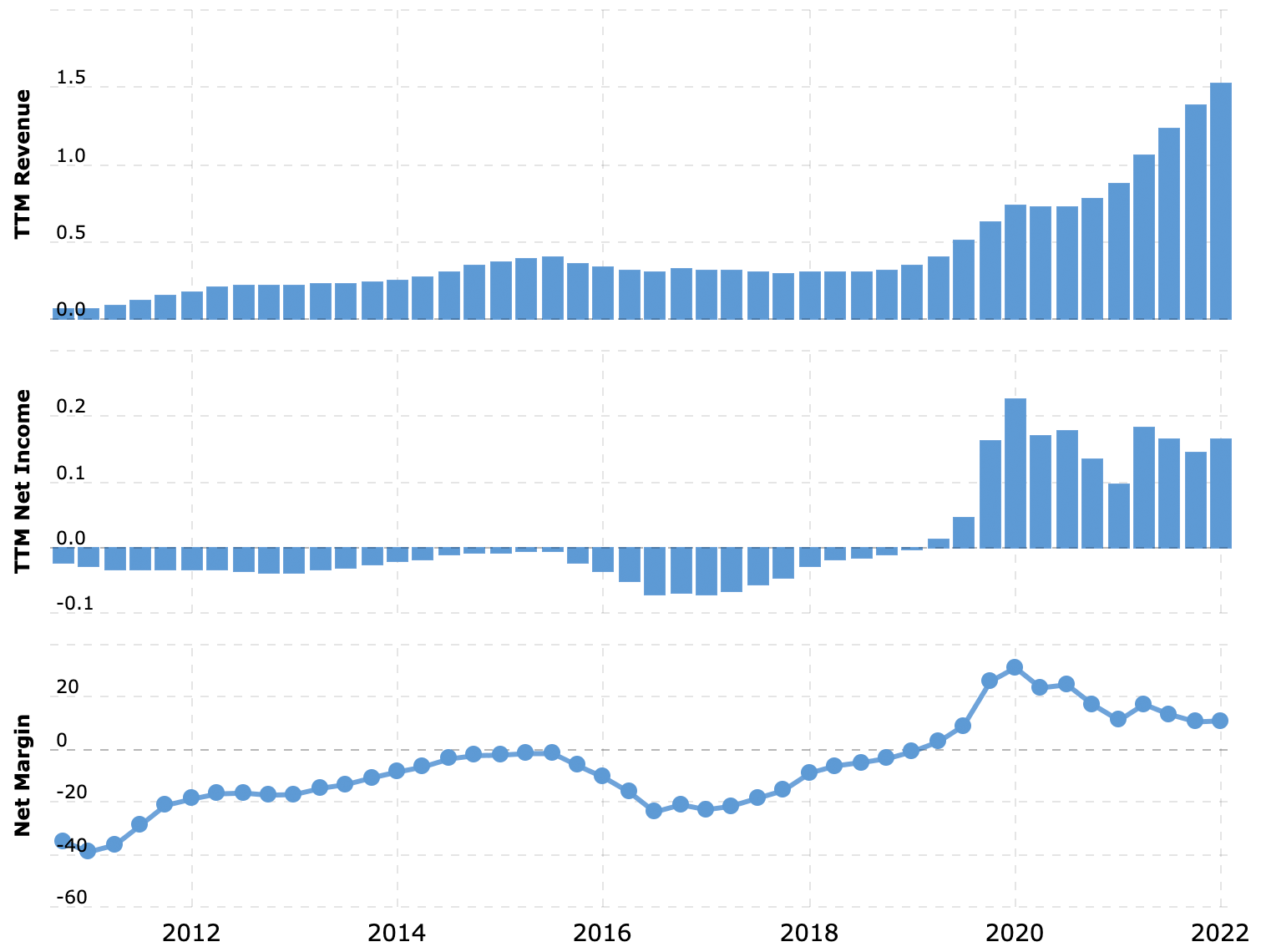

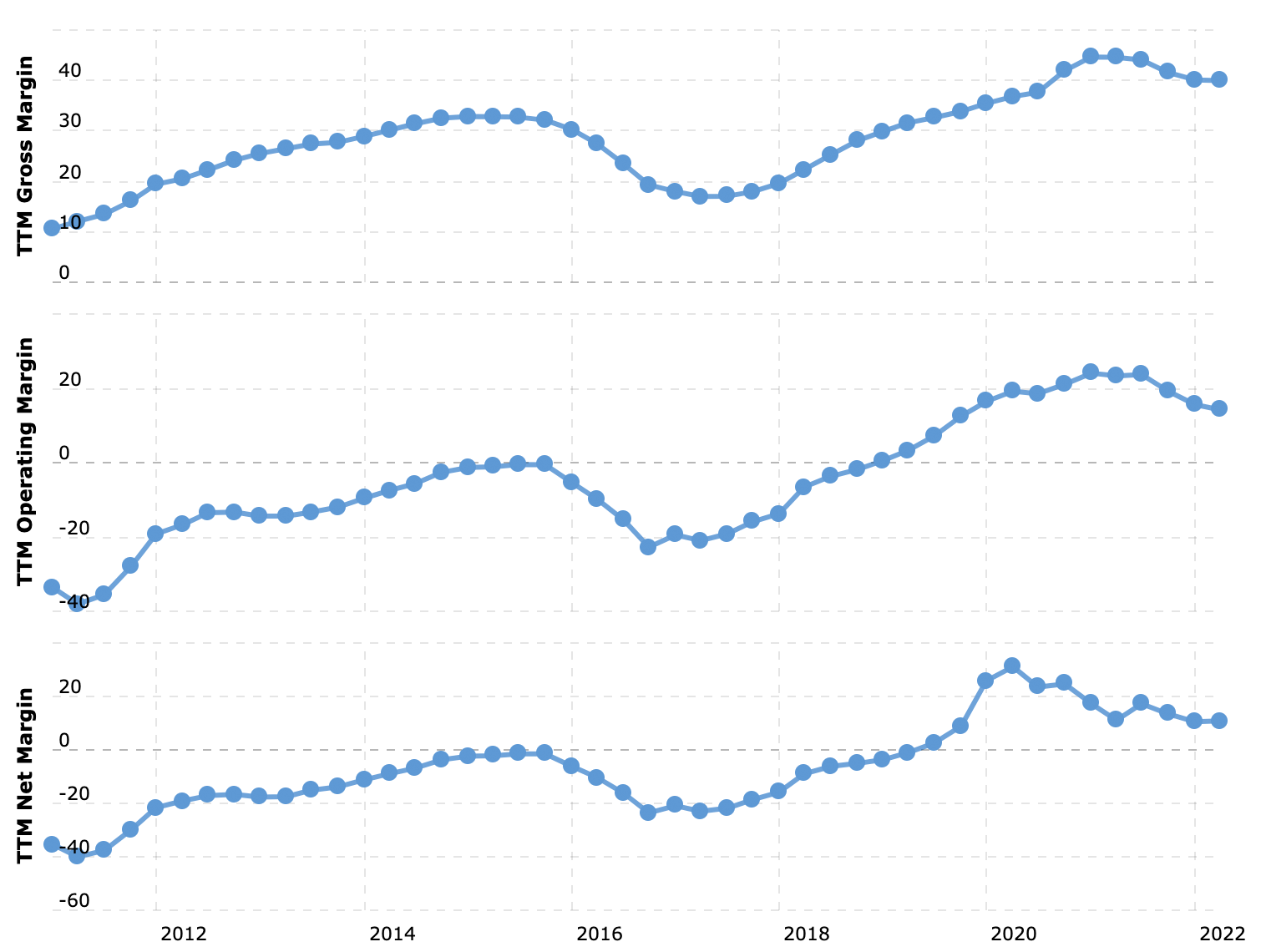

Но показатели компании уже страдают из-за указанных факторов: маржинальность понемногу снижается.

Дорого. Цена компании повергает в недоумение: P / S = 20 и P / E = 191,4. Капитализация составляет больше 27 млрд — это немало, и потому для ее дальнейшей накачки потребуются значительные усилия зеленого лобби. Вопрос тут в том, готовы ли будут ангажированные банки и фонды входить в акции компании по такой цене, как сейчас, — и уже тем более накачивать ее ощутимо выше этого уровня.

Активы компании в разных странах, тысяч долларов

| 2020 | 2021 | |

|---|---|---|

| США | 19 870 | 37 685 |

| Индия | 4371 | 17 490 |

| Китай | 9948 | 12 906 |

| Мексика | 4808 | 8735 |

| Новая Зеландия | 3837 | 4622 |

| Другое | 151 | 729 |

| В целом | 42 985 | 82 167 |

Активы компании в разных странах, тысяч долларов

| США | |

| 2020 | 19 870 |

| 2021 | 37 685 |

| Индия | |

| 2020 | 4371 |

| 2021 | 17 490 |

| Китай | |

| 2020 | 9948 |

| 2021 | 12 906 |

| Мексика | |

| 2020 | 4808 |

| 2021 | 8735 |

| Новая Зеландия | |

| 2020 | 3837 |

| 2021 | 4622 |

| Другое | |

| 2020 | 151 |

| 2021 | 729 |

| В целом | |

| 2020 | 42 985 |

| 2021 | 82 167 |

Резюме

24 марта 2021 я купил эти акции по 155,97 $, чтобы продать их по 190 $ в течение следующих 15 месяцев. Купил, буквально «потому что ESG», в расчете, что неадекватное ESG-лобби будет поддерживать котировки на плаву вопреки экономической логике.

В ноябре акции стоили уже 267 $, превысив исторические максимумы, и я зафиксировал прибыль 71%.

Имеет ли смысл брать эти акции сейчас? Как мне кажется, здесь лучше будет подождать развития ситуации хотя бы в одном из двух ключевых для компании сюжетов:

- Как себя будут вести цены на традиционные энергоносители. Чем дольше они будут находиться на нынешних высоких уровнях, тем активнее будет происходить рецепция солнечной энергетики в мире.

- Как будет развиваться ситуация с отменой льгот для пользователей солнечных панелей в Калифорнии. К сожалению, здесь определенности еще меньше: регуляторы Калифорнии должны были принять решение еще месяц назад, но отложили голосование по этому вопросу на неопределенный срок.

Уже отталкиваясь от этого, следует принимать решение по инвестициям в Enphase. На мой взгляд, текущая цена ее акций в сочетании со зримыми логистическими проблемами может привести к распродаже. Хотя есть вероятность, что зеленое лобби накачает ее котировки из идеологических соображений.