Изучаем результаты HeadHunter: хуже было только в разгар COVID-19

HeadHunter (MOEX: HHRU) — онлайн-платформа по подбору персонала в России и странах СНГ со средней ежемесячной аудиторией в 2022 году в 15 млн уникальных пользователей. Сайт компании в мировом профильном рейтинге занимает второе место в категории «Работа и трудоустройство», уступая только indeed.com.

В отчете за второй квартал 2022 года компания неожиданно зафиксировала слабые темпы роста. Вот основные моменты:

- Выручка онлайн-платформы увеличилась всего на 1,1% до 3,955 млрд рублей на фоне снижения деловой активности в России после ухода зарубежных компаний. Для сравнения: темпы роста прошлого квартала — +57%.

- Скорректированная EBITDA снизилась на 26% до 1,676 млрд рублей в результате решения менеджмента не сокращать расходы компании на персонал и маркетинг.

- Чистый убыток во втором квартале 2022 года составил −0,321 млрд рублей по сравнению с прибылью в размере 1,279 млрд рублей годом ранее. Основная причина — негативная валютная переоценка в текущем отчетном периоде.

- Скорректированная чистая прибыль уменьшилась на 36,9% до 0,961 млрд рублей ввиду сильного роста операционных расходов.

- Чистый долг вырос на 201,7% с 1,214 до 3,663 млрд рублей благодаря выплате щедрых дивидендов.

Структура продаж компании

Основной доход HeadHunter приносит собственная онлайн-платформа, которая предлагает потенциальным работодателям и рекрутам платный доступ к своей обширной базе данных резюме и порталу объявлений о вакансиях. Кроме этого, компания также пытается интегрировать как можно больше дополнительных услуг в основные продукты, чтобы повысить эффективность всего процесса найма.

Свои доходы HeadHunter делит тремя разными способами.

Доходы по видам услуг. Эта группа состоит из четырех сегментов:

- Объявления о вакансиях. Клиенты компании покупают право разместить на HeadHunter определенное количество объявлений о своих вакансиях на некий срок.

- Доступ к базе резюме. HeadHunter предоставляет доступ к своей базе резюме на основе подписки на срок от одного дня до двенадцати месяцев.

- Комплексная подписка. Компания открывает доступ к своей базе резюме и разрешает клиентам размещать объявления о вакансиях на своем сайте.

- Дополнительные продукты. Это медийная реклама, эйчар-брендинг, эйчар-аналитика, lead generation, офлайн-мероприятия в сфере управления персоналом и премиум-услуги для соискателей.

Во втором квартале 2022 года только сегмент «Комплексная подписка» продемонстрировал положительную динамику, увеличившись на 17% до 1,195 млрд рублей. Основная причина позитивных результатов — клиенты обычно оплачивали подписку сразу на несколько месяцев. Остальные направления деятельности в среднем показали снижение доходов на 5%. Причина — уход зарубежных компаний из России.

Доходы по типу клиентов. Своих клиентов компания делит на три группы:

- Ключевые клиенты — это клиенты, которые одновременно размещали более 10 вакансий или пользовались подпиской на 180 дней и более.

- Средние и малые счета — это клиенты, не прошедшие в первую группу. Обычно к ним относятся небольшие компании со штатом менее 100 работников.

- Прочее. Это в основном иностранные клиенты в России и остальные клиенты в других странах.

Результаты у сегментов диаметрально противоположные. «Ключевые клиенты» выросли на 7,9% на фоне ежегодной индексации цен, «Средние и малые счета» сократились на 2,3% за счет уменьшения количества клиентов. Показатели группы «Прочее» не изменились.

Доходы по географическому принципу. Компания выделяет три бизнес-направления:

- Москва и Санкт-Петербург.

- Другие регионы России.

- Прочее. Сюда компания относит доход от иностранных клиентов в России и остальных клиентов в других странах.

Практически все эти сегменты остались на прошлогоднем уровне, за исключением «Других регионов России», который увеличился на 7,5% до 1,417 млрд рублей благодаря росту количества «Ключевых клиентов» на 9%.

Структура продаж HeadHunter

| По видам услуг | 2к2021 | 2к2022 | Изменение |

|---|---|---|---|

| Объявления о вакансиях | 1,700 | 1,637 | −3,7% |

| Комплексные подписки | 1,021 | 1,195 | +17% |

| Доступ к базе резюме | 0,807 | 0,753 | −6,7% |

| Другие услуги | 0,382 | 0,369 | −3,4% |

| По типу клиентов | 2к2021 | 2к2022 | Изменение |

| Ключевые клиенты | 1,205 | 1,300 | +7,9% |

| Средние и малые счета | 2,250 | 2,198 | −2,3% |

| Прочее | 0,456 | 0,456 | 0% |

| По географии | 2к2021 | 2к2022 | Изменение |

| Москва и Санкт-Петербург | 2,080 | 2,081 | 0% |

| Другие регионы России | 1,375 | 1,417 | +7,5% |

| Прочее | 0,456 | 0,456 | 0% |

Структура продаж HeadHunter

| Объявления о вакансиях | |

| 2к2021 | 1,7 |

| 2к2022 | 1,637 |

| Изменение | −3,7% |

| Комплексные подписки | |

| 2к2021 | 1,021 |

| 2к2022 | 1,195 |

| Изменение | 17% |

| Доступ к базе резюме | |

| 2к2021 | 0,807 |

| 2к2022 | 0,753 |

| Изменение | −6,7% |

| Другие услуги | |

| 2к2021 | 0,382 |

| 2к2022 | 0,369 |

| Изменение | −3,4% |

| Ключевые клиенты | |

| 2к2021 | 1,205 |

| 2к2022 | 1,3 |

| Изменение | 0,079 |

| Средние и малые счета | |

| 2к2021 | 2,25 |

| 2к2022 | 2,198 |

| Изменение | −2,3% |

| Прочее | |

| 2к2021 | 0,456 |

| 2к2022 | 0,456 |

| Изменение | 0% |

| Москва и Санкт-Петербург | |

| 2к2021 | 2,08 |

| 2к2022 | 2,081 |

| Изменение | 0% |

| Другие регионы России | |

| 2к2021 | 1,375 |

| 2к2022 | 1,417 |

| Изменение | 0,075 |

| Прочее | |

| 2к2021 | 0,456 |

| 2к2022 | 0,456 |

| Изменение | 0% |

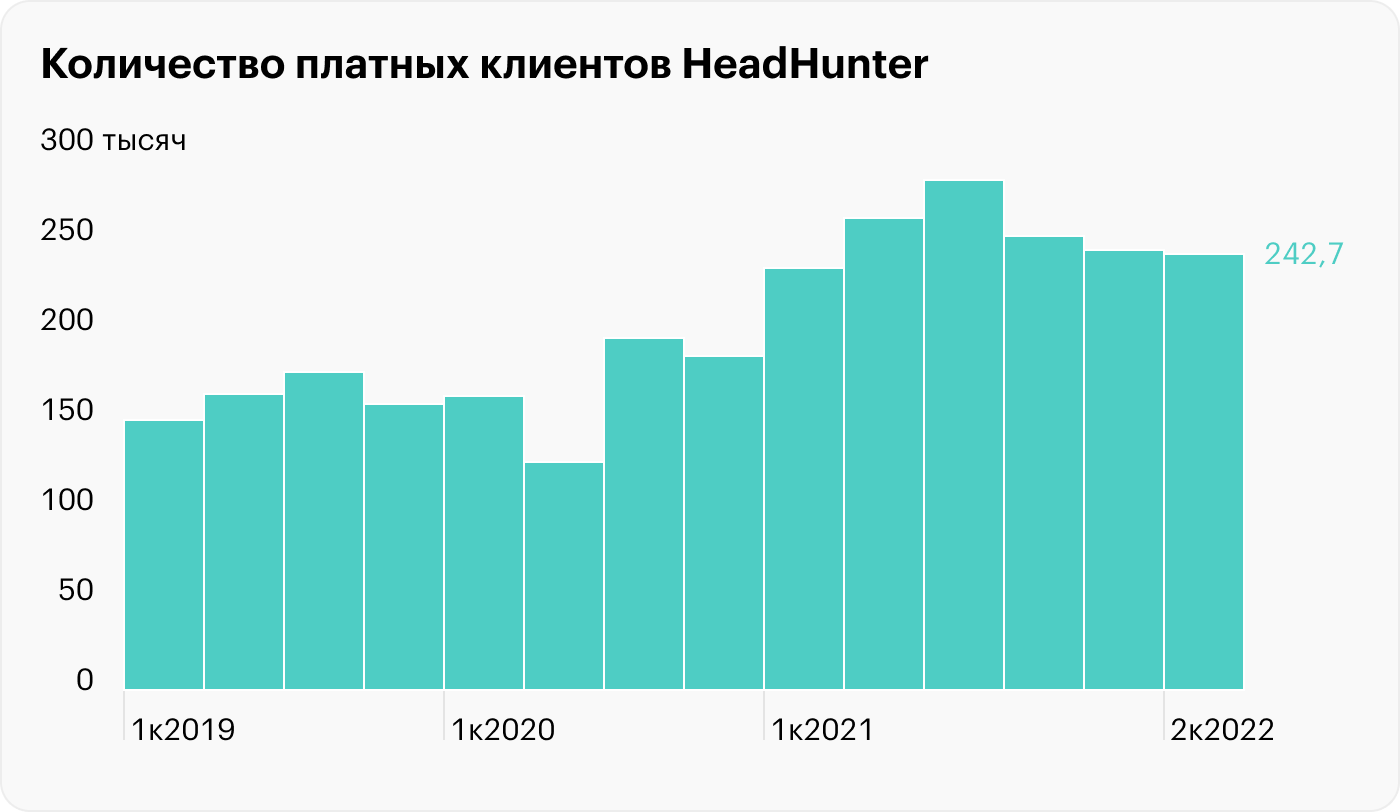

Операционные результаты HeadHunter

Менеджмент HeadHunter раскрывает только два операционных показателя. Первый — количество платных клиентов, которое во втором квартале 2022 года сократилось на 7,6% до 242 тысяч пользовательских аккаунтов на фоне падения спроса в сегменте «Средние и малые счета».

Второй операционный показатель — ARPC, или средний доход на одного клиента, который рассчитывается с помощью деления суммарной выручки компании на общее количество платных пользователей. В отчетном периоде ARPC у «Ключевых клиентов» вырос на 3%, а у «Средних и малых счетов» — на 6,6% благодаря ежегодному повышению цен в январе.

Кроме этого, еще есть один сторонний профильный операционный показатель, который рассчитывает среднесуточную уникальную аудиторию основного сайта HeadHunter. Во втором квартале 2022 года этот показатель уменьшился на 4,4% с 16,252 до 15,544 млн просмотров в сравнении с аналогичным периодом прошлого года.

Финансовые результаты

Выручка HeadHunter во втором квартале 2022 года увеличилась на 1,1% до 3,955 млрд рублей на фоне роста ARPC и неплохих результатов сегмента «Ключевые клиенты». Тем не менее после роста на 57% в прошлом квартале и роста на 93% в 2021 году текущие показатели выглядят плохими, хотя в 2021 году и присутствовал эффект «низкой базы» после пандемии.

Скорректированная EBITDA онлайн-платформы сократилась на 26% до 1,676 млрд рублей из-за операционных расходов, которые увеличились на 42%. Основные статьи расходов — маркетинг и персонал. Рентабельность по EBITDA снизилась на 15,5 процентных пункта до 42,4%.

В текущем отчетном периоде курс российского рубля сильно укрепился: стоимость 1 $ упала с 84 до 51 ₽. Это привело к отрицательной валютной переоценке вложений HeadHunter в размере 0,976 млрд рублей и появлению чистого убытка −0,321 млрд рублей. Скорректированная чистая прибыль составила 0,961 млрд рублей.

Основные финансовые результаты HeadHunter, млрд рублей

| 2к2021 | 2к2022 | Изменение | |

|---|---|---|---|

| Выручка | 3,911 | 3,955 | +1,1% |

| Скорректированная EBITDA | 2,264 | 1,676 | −26% |

| Рентабельность по EBITDA | 57,9% | 42,4% | −15,5 п. п. |

| Чистая прибыль | 1,279 | −0,321 | — |

| Скорректированная чистая прибыль | 1,523 | 0,961 | −36,9% |

| Чистый долг | 1,214 | 3,663 | +201,7% |

| Чистый долг / EBITDA | 0,1 | 0,4 | 300% |

Основные финансовые результаты HeadHunter, млрд рублей

| Выручка | |

| 2к2021 | 3,911 |

| 2к2022 | 3,955 |

| Изменение | 1% |

| Скорректированная EBITDA | |

| 2к2021 | 2,264 |

| 2к2022 | 1,676 |

| Изменение | −26% |

| Рентабельность по EBITDA | |

| 2к2021 | 57,9% |

| 2к2022 | 42,4% |

| Изменение | −15,5 п. п. |

| Чистая прибыль | |

| 2к2021 | 1,279 |

| 2к2022 | −0,321 |

| Изменение | — |

| Скорректированная чистая прибыль | |

| 2к2021 | 1,523 |

| 2к2022 | 0,961 |

| Изменение | −36,9% |

| Чистый долг | |

| 2к2021 | 1,214 |

| 2к2022 | 3,663 |

| Изменение | 201,7% |

| Чистый долг / EBITDA | |

| 2к2021 | 0,1 |

| 2к2022 | 0,4 |

| Изменение | 300% |

Что мешает компании

Есть два негативных фактора, которые мешают компании восстановить свою капитализацию. Первый — падение российской экономики. Согласно последнему докладу ЦБ, правительство в базовом сценарии ожидает, что пик снижения ВВП придется на четвертый квартал 2022 года. Это значит, что финансовые результаты онлайн-платформы во второй половине 2022 года могут быть еще хуже.

Второй отрицательный фактор — инфраструктурные риски, которые не позволяют российским эмитентам распределять на свои депозитарные расписки дивиденды и другие купонные выплаты. ADR HeadHunter с 26 февраля не торгуются на NASDAQ, но продолжают торговаться на Мосбирже, хотя дивиденды по ним получить невозможно из-за действующих ограничений. С начала весны российские инвесторы стали обходить их стороной, опасаясь блокировки ценных бумаг со стороны западных правительств.

Кроме этого, ADR HeadHunter не попадают под автоматическую конвертацию депозитарных расписок, которая началась 15 августа и должна продлиться до 19 августа. Текущий процесс позволит российским инвесторам получить акции вместо расписок, минуя иностранную учетную инфраструктуру.

Что в итоге

Уход зарубежного бизнеса из России и геополитическая неопределенность привели к тому, что HeadHunter во втором квартале 2022 года продемонстрировал слабые финансовые результаты: выручка компании выросла всего на 1,1%, а скорректированная EBITDA и чистая прибыль сократились на 26 и 36,9% соответственно.

Учитывая последний прогноз от ЦБ РФ, вероятно, худшее у онлайн-платформы еще впереди, поэтому инвесторам лучше взять небольшую паузу в вопросе новых покупок акций компании.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.