Зарабатываем на аренде в долларах

Mid-America Apartment Communities (NYSE: MAA) — американский фонд, инвестирующий в квартиры для сдачи в аренду. Из-за дикого роста цен на недвижимость для компании сложилась благоприятная конъюнктура. А тут еще и дивиденды неплохие и с перспективами увеличения. Но есть пара нюансов.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса иностранных эмитентов. Идею разбора Mid-America Apartment Communities предложил наш читатель Alex Freeman в комментариях к инвестновостям. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

При создании обзора использовались источники, недоступные пользователям из РФ.

В обзоре много скриншотов с таблицами из отчетов. Чтобы было удобнее ими пользоваться, мы перенесли их в гугл-таблицы и перевели на русский язык. Обратите внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в отчетах, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

На чем зарабатывают

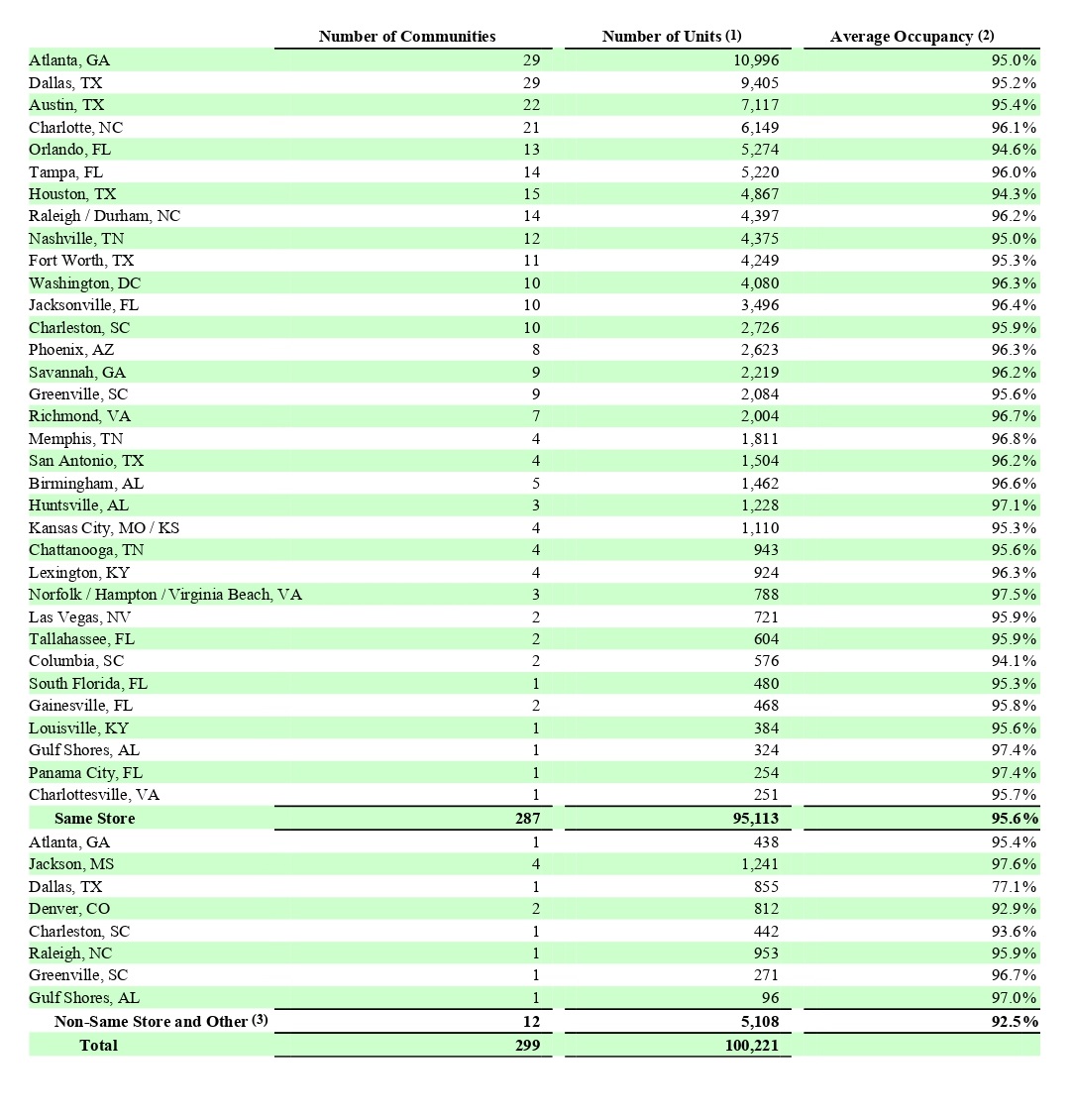

Компания относится к REIT — фондам, которые управляют недвижимостью и большую часть прибыли обязаны распределять среди акционеров. Конкретно этот REIT владеет жилыми зданиями и сдает в аренду квартиры, расположенные в них. Согласно отчету, выручка компании делится на следующие сегменты:

- Сдача квартир в аренду — 99,29%.

- Взносы — 0,71%. Уход за территорией и доход от прочих дел, связанных с обслуживанием жилплощадей.

- Работает компания только в США и в основном в южных штатах.

Годовая выручка и прибыль компании

| Выручка, млрд долларов | Прибыль, млн долларов | Маржа прибыли | |

|---|---|---|---|

| 2017 | 1,53 | 352,16 | 23,03% |

| 2018 | 1,57 | 238,85 | 15,20% |

| 2019 | 1,64 | 353,29 | 21,51% |

| 2020 | 1,68 | 245,57 | 14,63% |

Годовая выручка и прибыль компании

| Выручка, млрд долларов | |

| 2017 | 1,53 |

| 2018 | 1,57 |

| 2019 | 1,64 |

| 2020 | 1,68 |

| Прибыль, млн долларов | |

| 2017 | 352,16 |

| 2018 | 238,85 |

| 2019 | 353,29 |

| 2020 | 245,57 |

| Маржа прибыли | |

| 2017 | 23,03% |

| 2018 | 15,20% |

| 2019 | 21,51% |

| 2020 | 14,63% |

Квартальная выручка и прибыль компании

| Выручка, млн долларов | Прибыль, млн долларов | Маржа прибыли | |

|---|---|---|---|

| 2 кв. 2020 | 413,03 | 72,3 | 17,50% |

| 3 кв. 2020 | 423,2 | 57,71 | 13,64% |

| 4 кв. 2020 | 423,66 | 80,28 | 18,95% |

| 1 кв. 2021 | 425 | 47,14 | 11,09% |

Квартальная выручка и прибыль компании

| Выручка, млн долларов | |

| 2 кв. 2020 | 413,03 |

| 3 кв. 2020 | 423,2 |

| 4 кв. 2020 | 423,66 |

| 1 кв. 2021 | 425 |

| Прибыль, млн долларов | |

| 2 кв. 2020 | 72,3 |

| 3 кв. 2020 | 57,71 |

| 4 кв. 2020 | 80,28 |

| 1 кв. 2021 | 47,14 |

| Маржа прибыли | |

| 2 кв. 2020 | 17,50% |

| 3 кв. 2020 | 13,64% |

| 4 кв. 2020 | 18,95% |

| 1 кв. 2021 | 11,09% |

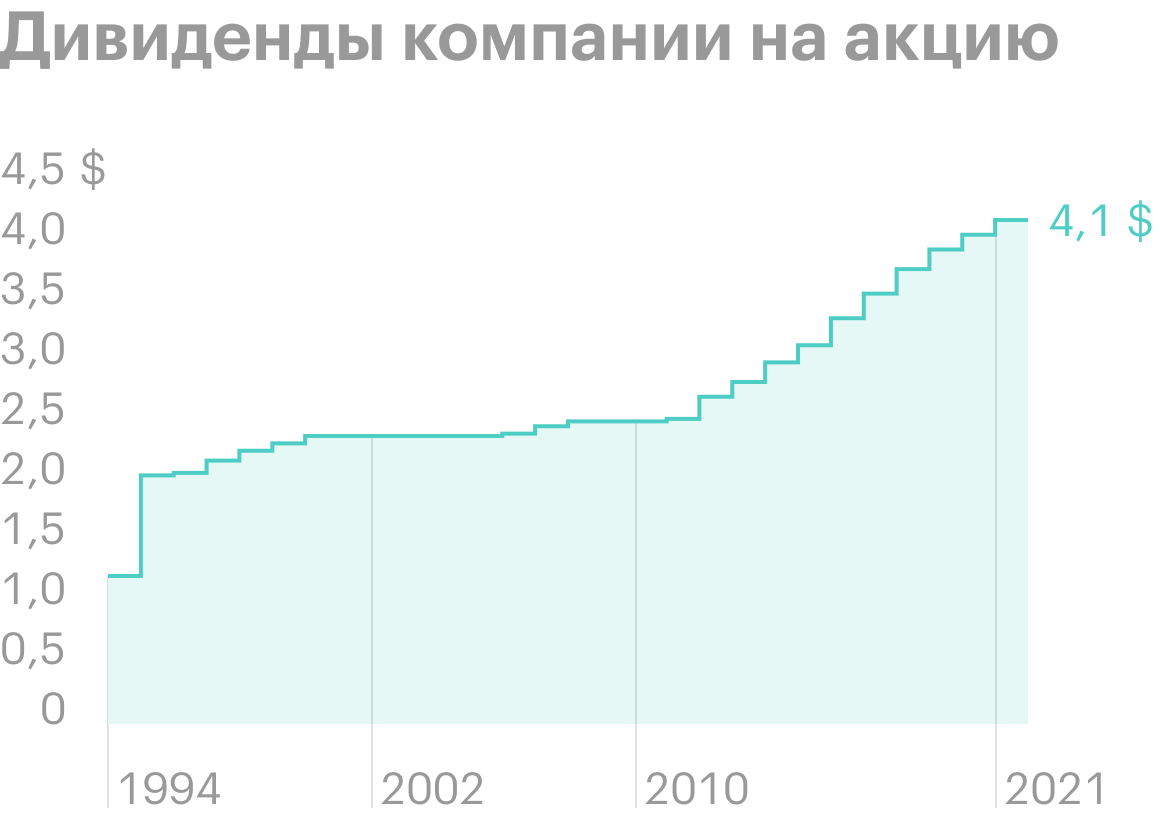

Выплаты и перспективы их увеличения

MAA платит 4,1 $ на акцию в год, что дает примерно 2,42% годовых. По нынешним меркам это не самая маленькая доходность, но и не самая большая. Так что есть некоторая вероятность того, что доходность эта вырастет.

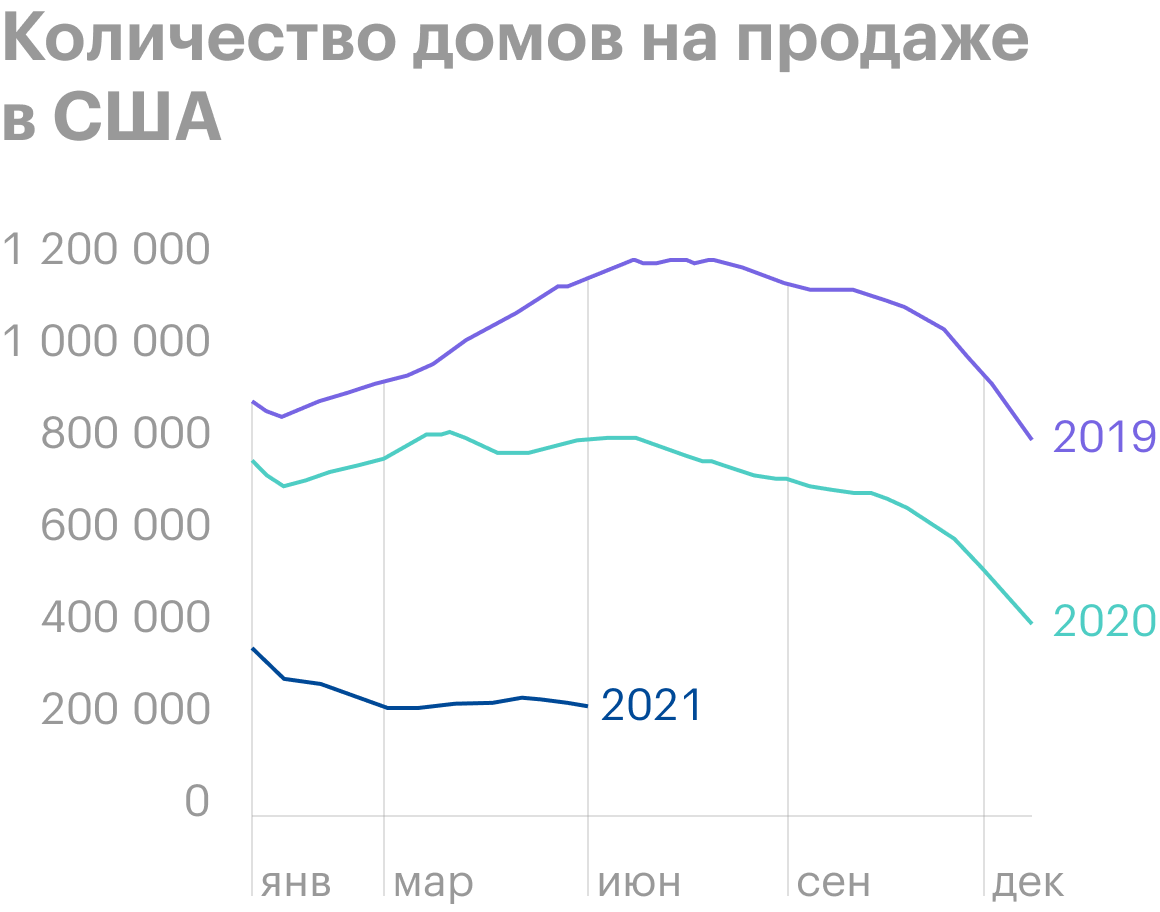

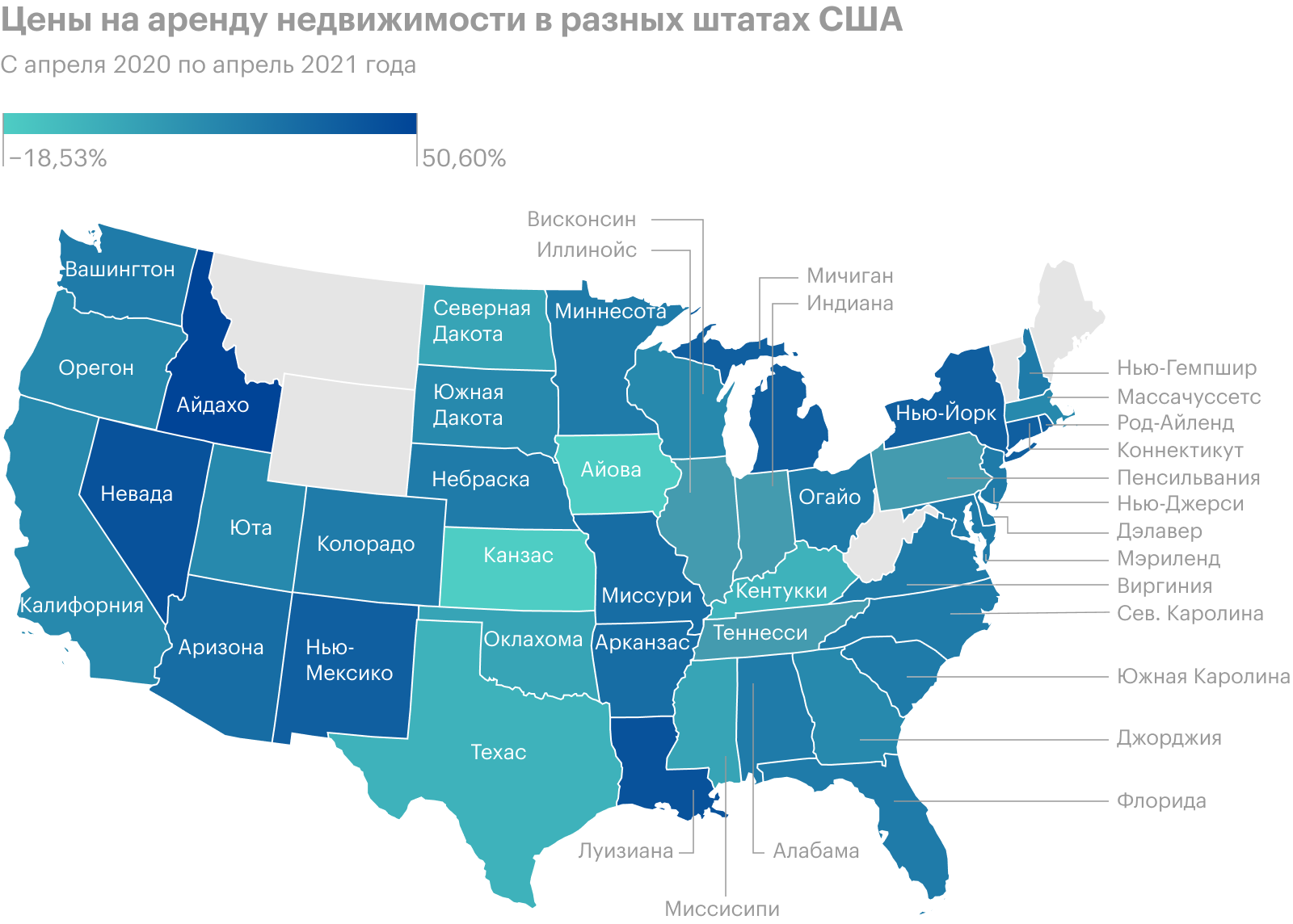

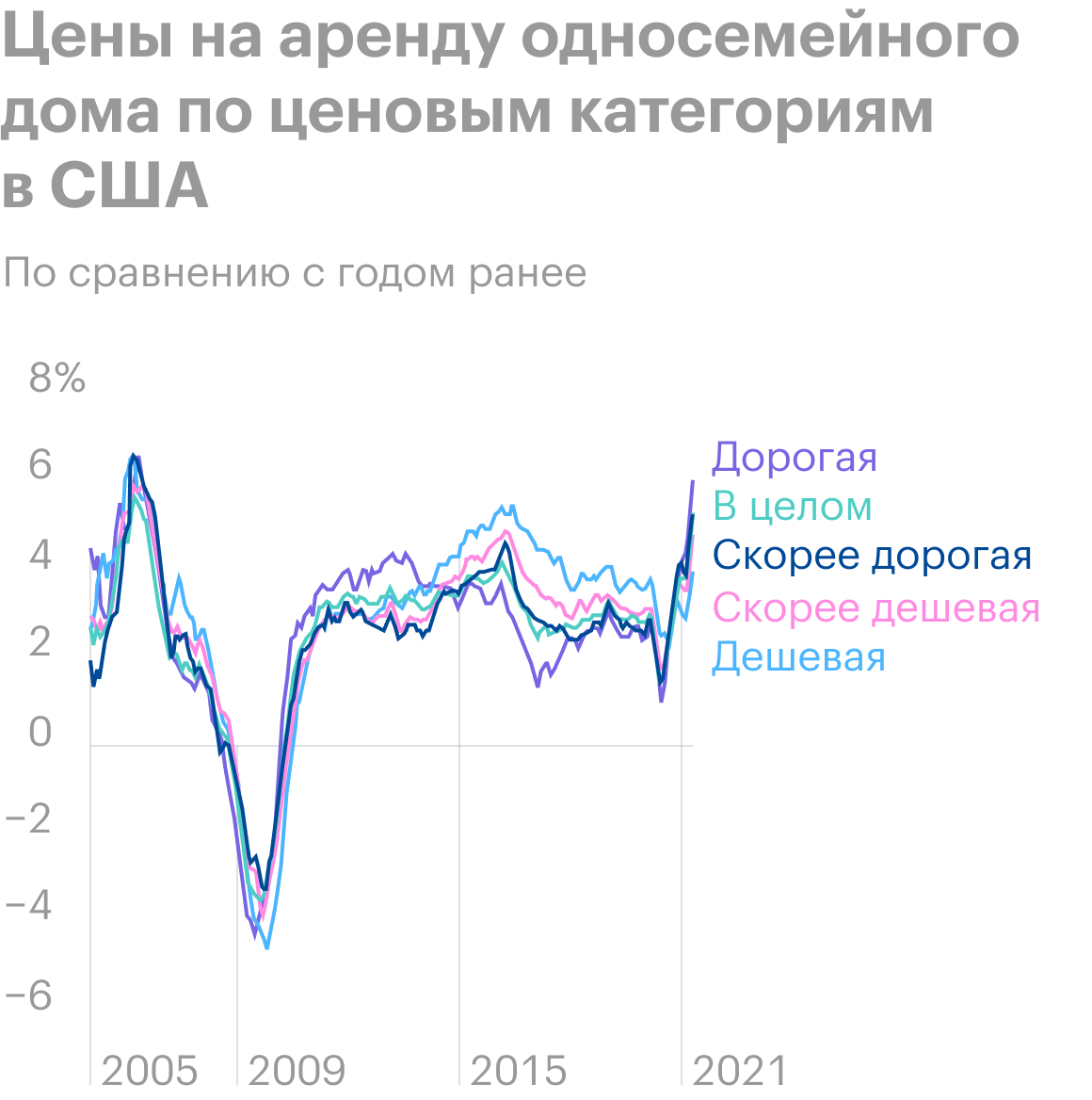

В нашем разборе строительной отрасли США мы сказали очень много о том, как и почему цены на недвижимость в США будут расти. В связи с этим сильно ухудшаются условия для покупки жилой недвижимости. Домов в США мало, и их цена в обозримом будущем продолжит рост, хотя уже сейчас она бесстыдно высока.

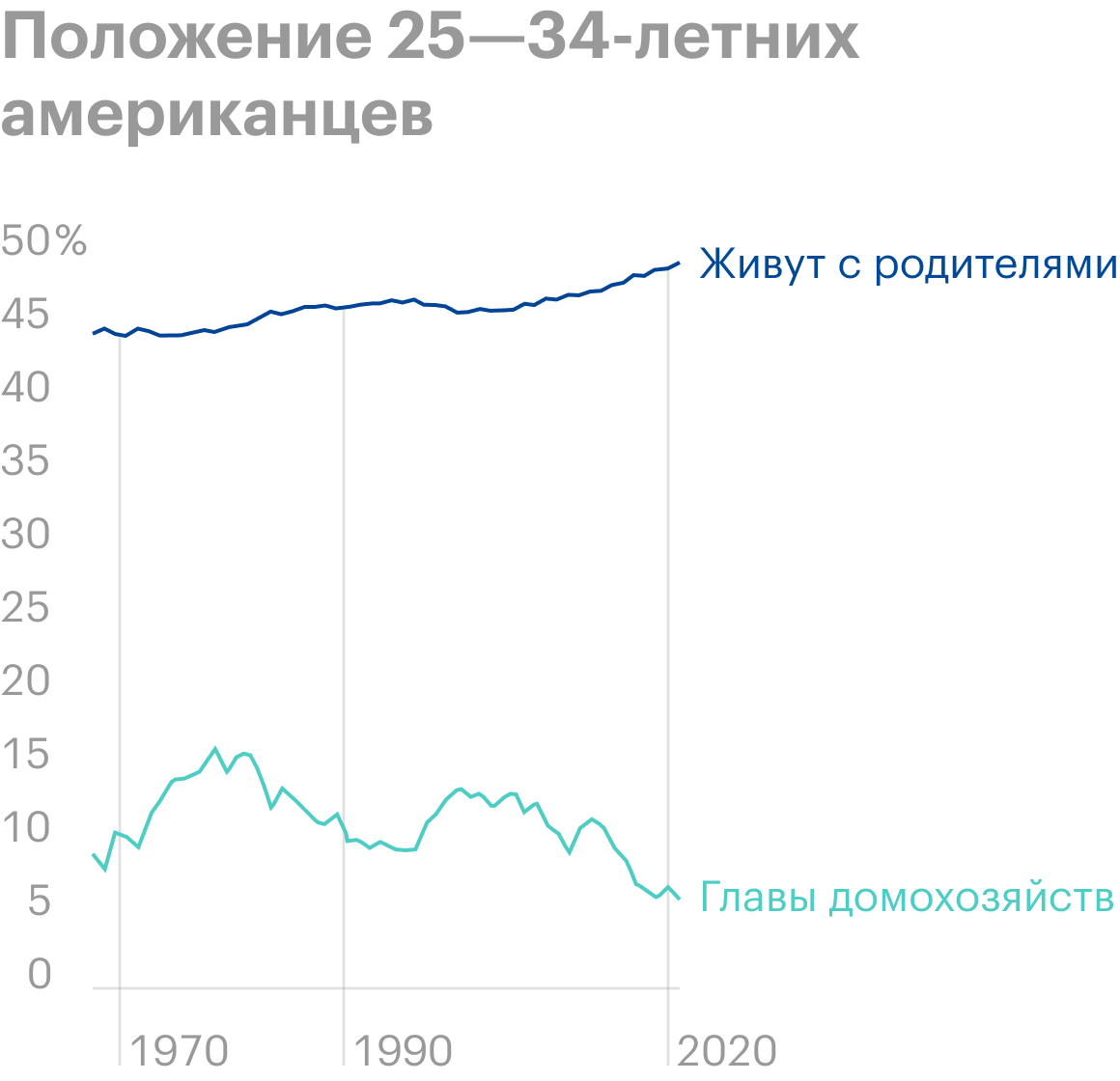

В то же время в США рекордное количество молодежи проживает с родителями. Поэтому нет ничего удивительного в том, что в США растет интерес населения к аренде. Для многих аренда жилья — это реальная альтернатива неоправданно дорожающим домам. Также не будем забывать о том, что ситуация с доходами населения в США вообще не очень хорошая, так что аренда для многих — это безальтернативный вариант практически на всю жизнь. При этом в США относительно невысокий процент жильцов-арендаторов, так что тут есть еще куда расти. И с ростом спроса вместе с ростом цен на недвижимость цены на аренду растут вместе с доходами арендодателей.

Акционеры MAA вполне могут надеяться на увеличение собираемой компанией арендной платы в долгосрочной перспективе — значит, есть вероятность увеличения дивидендов. Плюс компания работает в горячем арендном сегменте, так что котировки могут вырасти просто от притока тех, кто искал «чего там по аренде на бирже есть». Но есть тонкие моменты.

Количество арендаторов в разных странах

| Швейцария | 62% |

| Германия | 54% |

| Дания | 47% |

| Австрия | 44% |

| Франция | 36% |

| США | 34% |

| Великобритания | 34% |

| Австралия | 33% |

| Канада | 30% |

| Италия | 21% |

| Испания | 17% |

Количество арендаторов в разных странах

| Швейцария | 62% |

| Германия | 54% |

| Дания | 47% |

| Австрия | 44% |

| Франция | 36% |

| США | 34% |

| Великобритания | 34% |

| Австралия | 33% |

| Канада | 30% |

| Италия | 21% |

| Испания | 17% |

Делайте ставки — или повышайте их

Я взял акции компании по 136,54 $ 9 марта 2020 — с тех пор они мне дали почти 24% в абсолюте плюс дивиденды. Идея присмотреться к «арендным» акциям возникла в конце 2018 года, и сейчас я склоняюсь к тому, чтобы зафиксировать прибыль. Как мне кажется, потенциал роста котировок при текущих ценах серьезно ограничивается следующими факторами.

Сама цена. У компании не самый маленький P / E — 74,05. Конечно, он может еще вырасти благодаря притоку инвесторов, верящих в перспективность аренды. Например, у American Homes 4 Rent (NYSE: AMH), которые я тоже взял, P / E еще выше — 126,83, а дивидендная доходность упала до 1,02%, но все же стоит MAA, прямо скажем, недешево.

Возможность увеличения ставки ФРС. У компании огромный объем задолженностей: 5,155 млрд долларов на примерно 43 млн в ее распоряжении. Поэтому обслуживать старые долги и делать новые, как завещал Тирион Ланнистер в последней серии «Игры престолов», компании будет гораздо сложнее в условиях, когда займы станут дороже. Есть зримые риски урезания дивидендов ради выплаты долгов. Также более высокие ставки увеличат доходность по корпоративным и государственным облигациям, что заметно снизит привлекательность MAA в глазах инвесторов.

Дивидендная доходность. 2,4% годовых — это не так круто, если учитывать все вышесказанное. Что касается возможности увеличения дивидендов за счет роста доходов, то тут не все так просто.

Во-первых, все, кто работал в аренде, знают, что жильцы в массе своей портят жилплощадь всеми мыслимыми и немыслимыми путями и на ее ремонт в целом нужно тратить большие деньги или будет такая жилплощадь, на которую ни с каким уровнем спроса жильцов не найдется. Это будет тормозить процесс получения прибыли MAA — и, соответственно, выплаты дивидендов из этой прибыли.

Во-вторых, стоимость аренды не может взлететь до небес за ночь — процесс повышения арендной платы растянут во времени и длится достаточно долго, так что инвесторы не скоро увидят результат в отчетности. Собственно, компания прогнозирует рост арендной платы в районе 3% в год.

Так что я бы не стал надеяться, что скоро в акции набежит много новых дивидендных инвесторов.

Резюме

Я не вижу рациональных оснований для роста этих котировок, а дивидендная доходность компании не очень большая. С другой стороны, мне свойственна большая осторожность, так что я могу ошибаться и здесь еще может быть пространство для роста за счет притока инвесторов, верящих в перспективность «арендных эмитентов».