Обзор Pentair: инвестируем в американскую систему водоснабжения

Pentair (NYSE: PNR) — американский поставщик решений в сфере водоснабжения. Ей благоприятствует тренд на инвестиции в американскую инфраструктуру. Но ее котировки слишком сильно выросли при отсутствии реальных достижений.

При создании материала использовались источники, недоступные пользователям из РФ.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса иностранных эмитентов. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

На чем зарабатывают

Часто при составлении отчетности компаний числа округляются, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

Компания производит товары и компоненты в сфере водоснабжения. Согласно отчету, выручка компании делится так:

- Потребительские решения — 58%. Оборудование и компоненты для бассейнов и систем водоснабжения. Операционная маржа сегмента — 24,04% от его выручки.

- Технологии промышленности и направления потока — 42%. Технологии и компоненты для управления жидкостями. 40% выручки сегмента дают ирригация и жилые дома, 30% — другие компании и те, что обслуживают инфраструктуру, а оставшиеся 30% приходятся на промышленные компании. Операционная маржа сегмента — 12,92% от его выручки. Непосредственно бассейны дают примерно 41,6% продаж компании.

Выручка компании по структуре продаж:

- Жилая недвижимость — 62,3%.

- Промышленные заказчики — 20%.

- Коммерческая недвижимость — 17,7%.

Выручка компании по странам и регионам:

- США — 66,66%.

- Западная Европа — 12,43%.

- Развивающиеся страны — 14,16%.

- Развитые страны, кроме США, — 6,75%.

Аргументы в пользу компании

Подлецу все к лицу. По большей части «бассейновая» часть бизнеса компании ориентирована на реконструкцию и обслуживание существующих бассейнов, так что эта часть бизнеса если и не будет расти, то будет достаточно стабильной.

В строительном секторе сейчас наблюдается замедление, о чем мы писали в обзоре DR Horton, и безумного спроса на новые бассейны не будет — тут придется подождать еще пару лет, когда начнется достаточно масштабное строительство новых объемов жилплощади.

Наиболее многообещающим видятся промышленный сегмент компании и коммерческая недвижимость.

В случае с промышленностью большим плюсом будет как текущий промышленный подъем в США, требующий инвестиций уже сейчас, так и грядущий рост инвестиций в обновление основных фондов и инфраструктуры в США. В случае с коммерческой недвижимостью большой спрос компании может дать корпоративный сектор, инвестирующий в защиту своих владений от ураганов или в ликвидацию последствий сих ураганов, которые мы обсуждали в недавней пачке инвестновостей.

Что может помешать

Концентрация. Согласно отчету компании, Pool дает 15% выручки Pentair. Пересмотр отношений с этой компанией может негативно повлиять на отчетность Pentair.

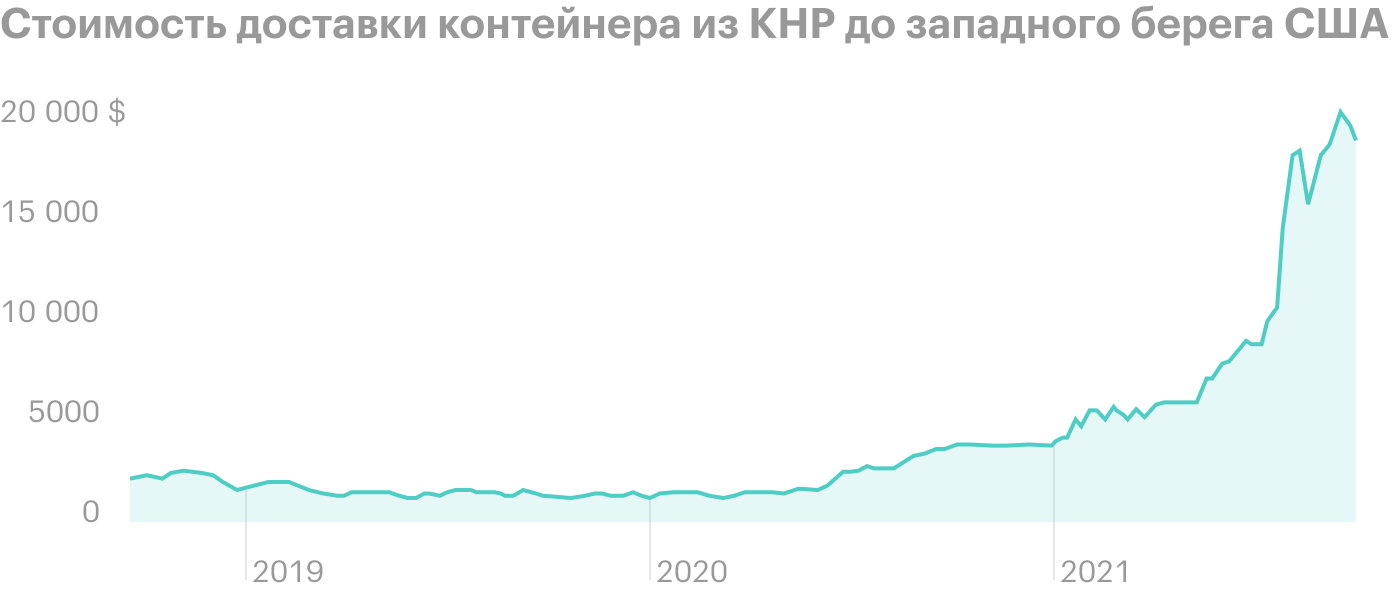

Все. Стоимость труда и подорожание сырья, а также логистические проблемы — все это может крайне негативно отразиться на отчетности компании. И, скорее всего, отразится.

Бухгалтерия. Компания платит 80 центов дивидендов на акцию в год — примерно 1,1% годовых. Не думаю, что дивидендная доходность ниже среднего по S&P 500 в 1,3% годовых привлечет в эти акции толпу инвесторов.

На дивиденды у компании уходит примерно 133 млн долларов в год — примерно 27,7% от ее прибыли за минувшие 12 месяцев. Это не так чтобы безумно много, но следует учитывать, что у Pentair немалый объем задолженностей: 2,083 млрд, из которых 931,1 млн нужно погасить в течение года. Денег в распоряжении компании не так много: 95,9 млн на счетах и 435,3 млн задолженностей контрагентов. Так что есть риски, что дивиденды порежут и акции от этого упадут.

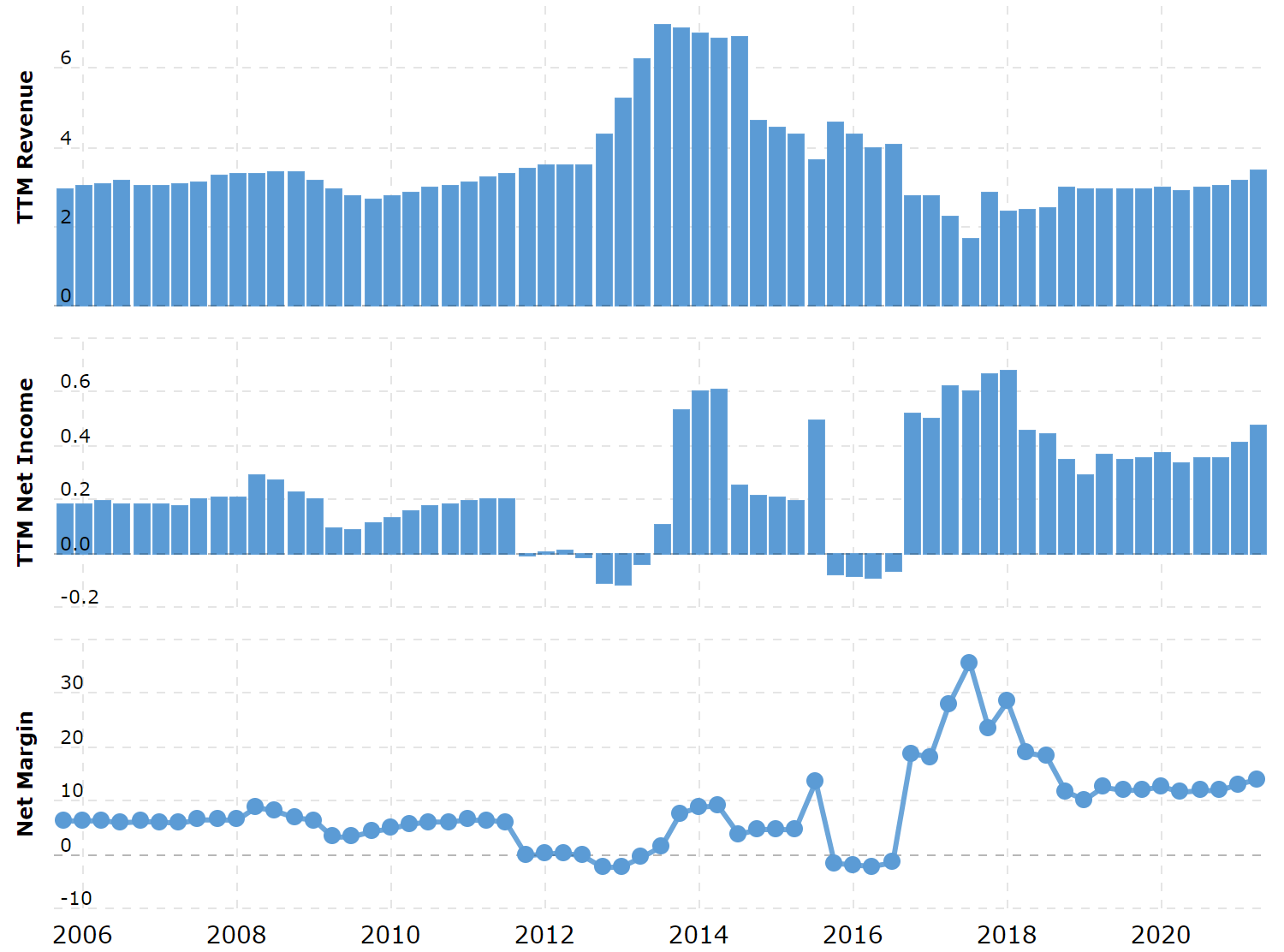

Необоснованный рост. Главная проблема эмитента — это необоснованный рост акций. За минувшие два года котировки выросли почти на 100%. Рост же финансовых показателей компании за это самое время был куда более скромным, что наводит на мысли о том, что акции немного переоценены. P / E у компании не очень большой, но и не маленький — 25,47.

Резюме

Это очень интересный эмитент, впечатление от которого сильно портит динамика котировок. Складывается впечатление, что все позитивные моменты, о которых я говорил, по мнению инвесторов, заложены в цену, поэтому не вижу тут предпосылок для серьезного роста в ближайшие год-два. Впрочем, я могу ошибаться, поэтому, может быть, здесь можно отыграть рост инвестиций в реконструкцию водяной инфраструктуры США на долгой дистанции.