Отчеты девелоперов за 2022 год: очень разная динамика показателей

Спрос на недвижимость в 2022 году то падал, то восстанавливался из-за экономических и геополитических проблем. Как это пережили публичные девелоперы ПИК, «Самолет» и ЛСР, а также «Эталон», рассмотрим в статье.

В основном компании работают в самых платежеспособных регионах России: в Москве, Санкт-Петербурге, Московской и Ленинградской областях, — но у многих из них есть объекты и в других регионах, например в Екатеринбурге.

Операционные результаты

«Самолет». В 2022 году компания продолжила расти по всем основным показателям. Объем новых контрактов в натуральном выражении прибавил с 804,6 до 1067,1 тысячи квадратных метров — рост на 33%. В денежном выражении результат еще лучше: рост составил 42%, с 126,4 до 178,9 млрд рублей. Ну а лучшая динамика у денежных поступлений: рост с 119,3 до 183,5 млрд рублей — на 54%.

ЛСР. Объем новых контрактов у ЛСР снизился: на 17% в натуральном выражении, с 613 до 506 тысяч квадратных метров, и на 4%, с 96 до 93 млрд рублей, — в денежном. Вырос только объем ввода в эксплуатацию — с 641 до 700 тысяч квадратных метров, на 9%.

«Эталон». Объем новых контрактов уменьшился с 446,5 до 292,4 тысячи квадратных метров — на 35%. В денежном выражении падение составило 30%, с 84,4 до 58,7 млрд рублей. На 28% упали и денежные поступления, с 84,1 до 60,4 млрд рублей. При этом «Эталон» сумел нарастить ввод в эксплуатацию: рост составил ощутимые 74%, с 421,2 до 734,8 тысячи квадратных метров. Но стоит учитывать, что такой результат стал возможен, кроме всего прочего, за счет покупки конкурента — российского подразделения финского девелопера «ЮИТ».

Операционные результаты «Самолета»

| 2021 | 2022 | Изменение | |

|---|---|---|---|

| Заключено новых контрактов, тысяч м² | 804,6 | 1067,1 | 33% |

| Заключено новых контрактов, млрд рублей | 126,4 | 178,9 | 42% |

| Денежные поступления, млрд рублей | 119,3 | 183,5 | 54% |

Операционные результаты «Самолета»

| Заключено новых контрактов, тысяч м² | |

| 2021 | 804,6 |

| 2022 | 1067,1 |

| Изменение | 33% |

| Заключено новых контрактов, млрд рублей | |

| 2021 | 126,4 |

| 2022 | 178,9 |

| Изменение | 42% |

| Денежные поступления, млрд рублей | |

| 2021 | 119,3 |

| 2022 | 183,5 |

| Изменение | 54% |

Операционные результаты ЛСР

| 2021 | 2022 | Изменение | |

|---|---|---|---|

| Заключено новых контрактов, тысяч м² | 613 | 506 | −17% |

| Заключено новых контрактов, млрд рублей | 96 | 93 | −4% |

| Введено в эксплуатацию, тысяч м² | 641 | 700 | 9% |

Операционные результаты ЛСР

| Заключено новых контрактов, тысяч м² | |

| 2021 | 613 |

| 2022 | 506 |

| Изменение | −17% |

| Заключено новых контрактов, млрд рублей | |

| 2021 | 96 |

| 2022 | 93 |

| Изменение | −4% |

| Введено в эксплуатацию, тысяч м² | |

| 2021 | 641 |

| 2022 | 700 |

| Изменение | 9% |

Операционные результаты «Эталона»

| 2021 | 2022 | Изменение | |

|---|---|---|---|

| Заключено новых контрактов, тысяч м² | 446,5 | 292,4 | −35% |

| Заключено новых контрактов, млрд рублей | 84,4 | 58,7 | −30% |

| Денежные поступления, млрд рублей | 84,1 | 60,4 | −28% |

| Введено в эксплуатацию, тысяч м² | 421,2 | 734,8 | 74% |

Операционные результаты «Эталона»

| Заключено новых контрактов, тысяч м² | |

| 2021 | 446,5 |

| 2022 | 292,4 |

| Изменение | −35% |

| Заключено новых контрактов, млрд рублей | |

| 2021 | 84,4 |

| 2022 | 58,7 |

| Изменение | −30% |

| Денежные поступления, млрд рублей | |

| 2021 | 84,1 |

| 2022 | 60,4 |

| Изменение | −28% |

| Введено в эксплуатацию, тысяч м² | |

| 2021 | 421,2 |

| 2022 | 734,8 |

| Изменение | 74% |

Финансовые результаты

«Самолет». Финансовые показатели компании выросли сильнее операционных. Выручка прибавила с 93 до 172,2 млрд рублей, то есть 85%. Скорректированная EBITDA выросла на 108%, с 23,1 до 48,2 млрд рублей. Еще больший рост показала операционная прибыль — на 125%, с 17,8 до 40,1 млрд рублей. Чистая прибыль также показала отличный результат, прибавив 81%, с 8,4 до 15,3 млрд рублей. Чистый долг с учетом счетов эскроу вышел из отрицательной зоны, достигнув значения 20,3 млрд рублей, — против −8,1 годом ранее, — но такой уровень долга считается небольшим.

Результаты «Самолета» говорят о том, что компания не только наращивает бизнес отличными темпами, но и операционно эффективна.

ЛСР. Большая часть показателей выросла: выручка прибавила 7%, с 130,5 до 139,7 млрд рублей. Почти такую же динамику продемонстрировали скорректированная EBITDA — рост с 35,8 до 38,6 млрд рублей, то есть на 8%, — и операционная прибыль, которая прибавила 9%, с 31,7 до 34,4 млрд рублей. А вот чистая прибыль снизилась на 18%, с 16,3 до 13,4 млрд рублей. Чистый долг прибавил ощутимые 65%, рост с 68,8 до 113,5 млрд рублей.

Снижение чистой прибыли во многом объясняется ростом процентных расходов из-за увеличения как самого размера долга, так и более высоких процентных ставок по нему.

«Эталон». Выручка компании показала снижение на 7%, с 87,1 до 80,6 млрд рублей. Следом за ней на 8% снизилась и скорректированная EBITDA, с 17,9 до 16,5 млрд рублей. А вот операционная и чистая прибыль показали совершенно другую динамику: первая прибавила с 13,3 до 25,1 млрд рублей, то есть увеличилась на 92%, а вторая — 332%, рост с 3 до 13 млрд рублей. Существенно вырос и чистый долг, увеличившись с 38,8 до 69,3 млрд рублей, то есть на 78%.

Противоречивые результаты «Эталона» — результат нелучших операционных результатов бизнеса. Но еще на показатели влияет сделка по покупке «ЮИТ России»: компания признала многомиллиардную прибыль от переоценки купленных активов, так как посчитала, что купила их ниже справедливой стоимости.

Финансовые показатели «Самолета», млрд рублей

| 2021 | 2022 | Изменение | |

|---|---|---|---|

| Выручка | 93 | 172,2 | 85% |

| Скорректированная EBITDA | 23,1 | 48,2 | 108% |

| Операционная прибыль | 17,8 | 40,1 | 125% |

| Чистая прибыль | 8,4 | 15,3 | 81% |

| Чистый долг | −8,1 | 20,3 | — |

Финансовые показатели «Самолета», млрд рублей

| Выручка | |

| 2021 | 93 |

| 2022 | 172,2 |

| Изменение | 85% |

| Скорректированная EBITDA | |

| 2021 | 23,1 |

| 2022 | 48,2 |

| Изменение | 108% |

| Операционная прибыль | |

| 2021 | 17,8 |

| 2022 | 40,1 |

| Изменение | 125% |

| Чистая прибыль | |

| 2021 | 8,4 |

| 2022 | 15,3 |

| Изменение | 81% |

| Чистый долг | |

| 2021 | −8,1 |

| 2022 | 20,3 |

| Изменение | — |

Финансовые показатели ЛСР, млрд рублей

| 2021 | 2022 | Изменение | |

|---|---|---|---|

| Выручка | 130,5 | 139,7 | 7% |

| Скорректированная EBITDA | 35,8 | 38,6 | 8% |

| Операционная прибыль | 31,7 | 34,4 | 9% |

| Чистая прибыль | 16,3 | 13,4 | −18% |

| Чистый долг | 68,8 | 113,5 | 65% |

Финансовые показатели ЛСР, млрд рублей

| Выручка | |

| 2021 | 130,5 |

| 2022 | 139,7 |

| Изменение | 7% |

| Скорректированная EBITDA | |

| 2021 | 35,8 |

| 2022 | 38,6 |

| Изменение | 8% |

| Операционная прибыль | |

| 2021 | 31,7 |

| 2022 | 34,4 |

| Изменение | 9% |

| Чистая прибыль | |

| 2021 | 16,3 |

| 2022 | 13,4 |

| Изменение | −18% |

| Чистый долг | |

| 2021 | 68,8 |

| 2022 | 113,5 |

| Изменение | 65% |

Финансовые показатели «Эталона», млрд рублей

| 2021 | 2022 | Изменение | |

|---|---|---|---|

| Выручка | 87,1 | 80,6 | −7% |

| Скорректированная EBITDA | 17,9 | 16,5 | −8% |

| Операционная прибыль | 13,3 | 25,1 | 92% |

| Чистая прибыль | 3 | 13 | 332% |

| Чистый долг | 38,8 | 69,3 | 78% |

Финансовые показатели «Эталона», млрд рублей

| Выручка | |

| 2021 | 87,1 |

| 2022 | 80,6 |

| Изменение | −7% |

| Скорректированная EBITDA | |

| 2021 | 17,9 |

| 2022 | 16,5 |

| Изменение | −8% |

| Операционная прибыль | |

| 2021 | 13,3 |

| 2022 | 25,1 |

| Изменение | 92% |

| Чистая прибыль | |

| 2021 | 3 |

| 2022 | 13 |

| Изменение | 332% |

| Чистый долг | |

| 2021 | 38,8 |

| 2022 | 69,3 |

| Изменение | 78% |

Сравнение и перспективы

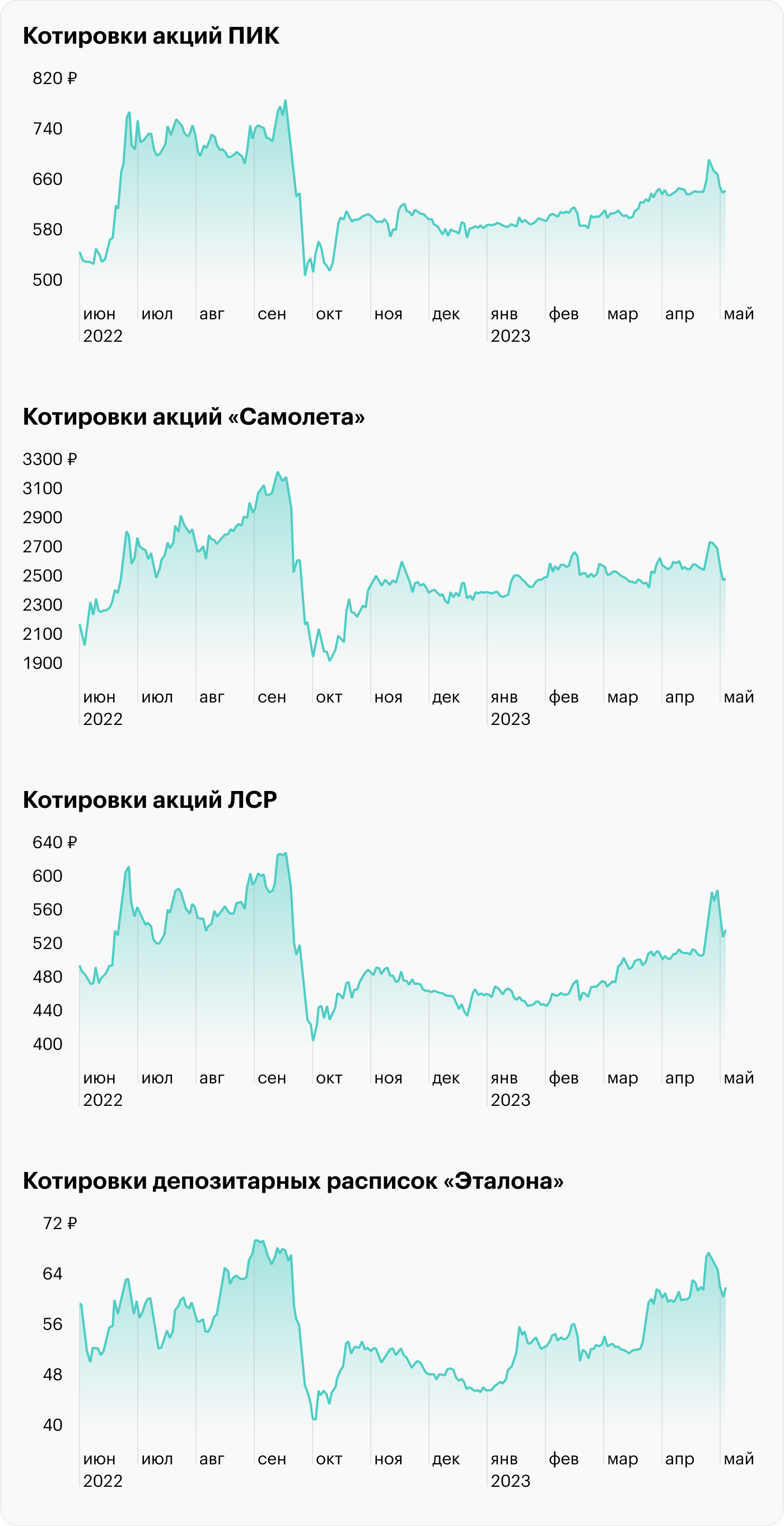

«Самолет». Самые сильные результаты у «Самолета»: компания растет отличными темпами как по операционным, так и по финансовым показателям и не планирует на этом останавливаться.

«Самолет» не только расширяет традиционный бизнес, выходит в новые регионы и наращивает объем строительства, но и активно занимается созданием экосистемы и цифровизацией. Компания планирует трансформироваться из традиционного девелопера в бизнес в сфере PropTech, то есть в технологическую компанию в сфере девелопмента.

Один из драйверов возможного роста акций «Самолета» в среднесрочной перспективе — IPO дочернего сервиса по продаже недвижимости.

У компании отличные показатели и перспективы, из-за этого ее акции оценены достаточно дорого, что видно по мультипликатору P / E. Такая оценка характерна для компаний роста, к которым, безусловно, относится «Самолет». Стоит учитывать, что как только динамика роста показателей компании начнет замедляться, это может вызвать бурную переоценку ее акций до более низких мультипликаторов.

ЛСР. Компания достойно провела этот непростой год: операционные результаты показали некоторое снижение, но за счет роста цен ЛСР сумела нарастить выручку, скорректированную EBITDA и операционную прибыль. Рост чистого долга и стоимости его обслуживания привел к падению прибыли, но в целом результаты можно считать неплохими для сложного года.

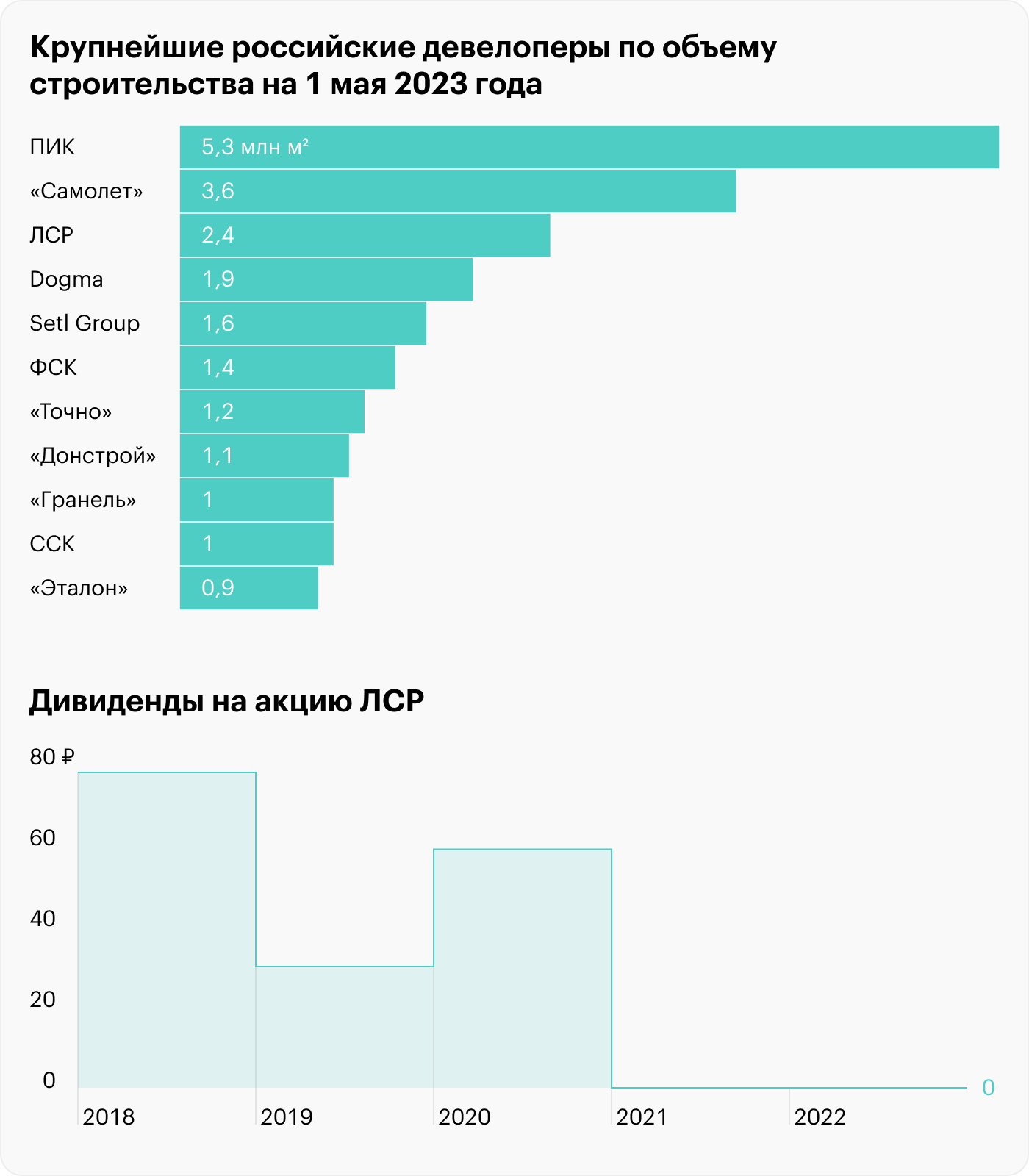

Так как ЛСР не компания роста, динамика котировок ее акций в немалой степени зависит от дивидендов, а ЛСР в последнее время не слишком радует инвесторов выплатами. Ожидаются дивидендные рекомендации по итогам 2022 года, но в последние два года компания отказывалась от выплаты дивидендов.

«Эталон». Компания показала самые слабые результаты. Вместе с тем покупка «ЮИТ России» не только принесла «бумажную» прибыль в отчетность, но действительно помогла дешево приобрести активы, которые увеличили и диверсифицировали бизнес компании.

Самые важные для котировок расписок «Эталона» в среднесрочной перспективе даже не показатели бизнеса, а новости о возможной редомициляции и выплате дивидендов. Сейчас «Эталон» — иностранный эмитент и зарегистрирован на Кипре.

ПИК. Лидер рынка вообще не отчитывался за 2022 год. Это не очень хорошо сразу по нескольким причинам.

Во-первых, бизнес компании практически полностью сосредоточен в России и вряд ли у него есть существенные санкционные риски. Кажется, что ПИК мог отчитаться перед инвесторами, не опасаясь серьезных проблем, но не стал этого делать.

Во-вторых, тезис выше подтверждают конкуренты, которые регулярно публиковали отчетность. Есть опасения, что ПИК не отчитывается из-за нелучших операционных и финансовых результатов.

Что в итоге

Строительная отрасль достойно провела крайне непростой 2022 год. Объем строительства показал рекордный результат, но с ценами все было непросто из-за экономических и геополитических сложностей.

Публичные девелоперы продемонстрировали очень разные результаты: «Самолет» продолжил бурно расти, ЛСР выглядела достойно, показатели «Эталона» вызывают некоторые вопросы, а лидер рынка ПИК вообще решил не отчитываться.

Аналогичная ситуация и с драйверами роста котировок ценных бумаг компаний — они очень разные. «Самолету» важнее всего продолжать бурно расти, чтобы оправдывать свою дорогую оценку, для ЛСР — платить дивиденды, для «Эталона» — решить ситуацию с редомициляцией, а ПИК неплохо бы в принципе начать отчитываться.

Мультипликаторы некоторых публичных девелоперов за 2022 год

| «Самолет» | ЛСР | «Эталон» | |

|---|---|---|---|

| P / E | 13,1 | 3,57 | 1,37 |

| ROE | 42% | 13,8% | 17,5% |

| Net debt / EBITDA | 0,42 | 2,94 | 4,2 |

Мультипликаторы некоторых публичных девелоперов за 2022 год

| «Самолет» | |

| P / E | 13,1 |

| ROE | 42% |

| Net debt / EBITDA | 0,42 |

| ЛСР | |

| P / E | 3,57 |

| ROE | 13,8% |

| Net debt / EBITDA | 2,94 |

| «Эталон» | |

| P / E | 1,37 |

| ROE | 17,5% |

| Net debt / EBITDA | 4,2 |

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique