Как повышение налогов отразится на эмитентах и фондовом рынке

28 мая Минфин сообщил, что внес в правительство пакет законопроектов, среди которых предложения по изменению налоговой системы. С 2025 года налоги планируют существенно повысить, чтобы увеличить доходы федерального бюджета.

Налоговые изменения могут принести дополнительно 1,6 трлн рублей в 2025 году. Минфин поясняет, что деньги перенаправят на инвестиции в технологические и инфраструктурные проекты.

В частности, государство планирует ввести пятиступенчатую прогрессивную шкалу НДФЛ для физлиц, а для компаний — изменить НДС, ставки налога на прибыль и порог доходов для УСН.

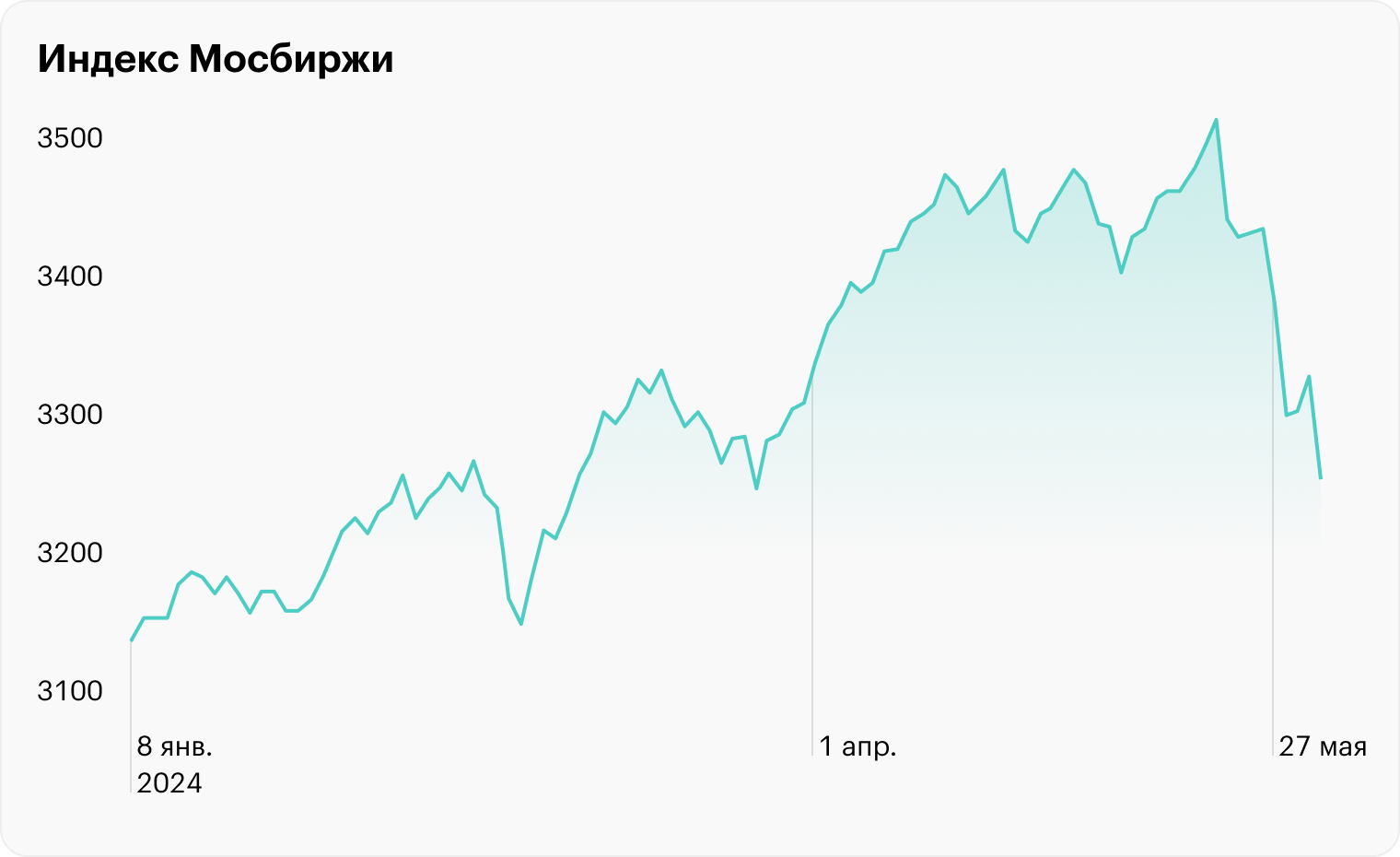

Но рост налоговой нагрузки повышает издержки бизнеса и снижает рентабельность. Поэтому фондовый рынок отреагировал на новость негативно — продолжив коррекцию до примерно 3200 пунктов.

Эксперты подсчитали, как рост налогов может отразиться на прибыли и капитализации российских эмитентов. В этом материале мы собрали для вас прогнозы брокерских компаний и аналитиков.

Что планируют изменить

Минфин предлагает с 2025 года повысить стандартную ставку налога на прибыль для компаний с текущих 20 до 25%. Для ИТ-компаний ставку повысят с нуля до 5%.

Также увеличат налог на добычу полезных ископаемых (НДПИ) для рентных отраслей «с высокой рентабельностью и низкими инвестициями». Для добычи железной руды НДПИ хотят увеличить в 1,15 раза, для отрасли производства калийных удобрений — в 2,3 раза, а для фосфорных удобрений — в два раза. Для производителей азотных удобрений предлагается ввести акциз на приобретение газа для выпуска аммиака в размере 2400 ₽ за тысячу кубометров.

Взамен государство может отменить курсовые экспортные пошлины, которые ввели осенью 2023 года для широкого круга отраслей.

Кроме того, государство хочет увеличить меры поддержки компаний, проводящих обновление фондов и основных средств. Например, предприятия обрабатывающей промышленности, которые приобретают российское высокотехнологичное оборудование, смогут учитывать через амортизацию расходы на их приобретение в двукратном размере.

В качестве еще одной меры поддержки бизнеса предлагается сделать бессрочной возможность применения инвестиционного налогового вычета и режима региональных инвестиционных проектов. Также планируется ввести федеральный инвестиционный вычет, но конкретные параметры и требования для его получения пока не определены.

Потенциальное влияние на прибыль и капитализацию

Как повлияет на рынок в целом. По оценке аналитиков «Синары», общая чистая прибыль компаний, входящих в индекс Мосбиржи, составит почти 10 трлн рублей, а дополнительное изъятие налогов у публичных компаний составит около 600 млрд рублей в год. Это естественным образом сократит дивидендную базу на соответствующую величину.

По мнению аналитиков «ВТБ Мои инвестиции», повышение ставки налога на прибыль снижает справедливый уровень индекса Мосбиржи примерно на 6%. У аналитиков БКС схожие прогнозы: прибыль снизится примерно на 6%, а рынок должен упасть на 5—7%.

Аналитики Т-Инвестиций оценили, как повлияет рост налогов на эмитентов в зависимости от рыночной капитализации бизнеса. По их расчетам, наибольшее давление на прибыль от повышения налоговой нагрузки ощутят компании из финансового сектора, энергетики, электроэнергетики и ЖКХ, потому что в этих секторах мультипликаторы в среднем ниже, чем на рынке в целом.

Аналитики SberCIB подсчитали, что без отмены пошлины рост налогов может сократить чистую прибыль на 2—8% в зависимости от отрасли: для нефтегазовых компаний — на 5—7%, для компаний потребительского сектора — на 6—7%, для финансового сектора — на 6%, для транспортных, электроэнергетических компаний и девелоперов — на 7—8%, для ИТ-компаний — на 2%.

Влияние изменений в налоговых ставках на капитализацию

| Финансы | 1,7% |

| Энергетика | 1,5% |

| Электроэнергетика, ЖКХ | 1,5% |

| Недвижимость | 1,2% |

| Потребительские товары и услуги | 1,1% |

| Сырьевая промышленность | 1,0% |

| Машиностроение и транспорт | 1,0% |

| Телеком | 0,9% |

| ИТ | 0,4% |

Влияние изменений в налоговых ставках на капитализацию

| Финансы | 1,7% |

| Энергетика | 1,5% |

| Электроэнергетика, ЖКХ | 1,5% |

| Недвижимость | 1,2% |

| Потребительские товары и услуги | 1,1% |

| Сырьевая промышленность | 1,0% |

| Машиностроение и транспорт | 1,0% |

| Телеком | 0,9% |

| ИТ | 0,4% |

На кого изменения повлияют меньше всего. Если отменят курсовые экспортные пошлины с 1 января 2025 года, то это сгладит эффект от повышения налога на прибыль для ориентированных на экспорт компаний. Аналитики SberCIB считают, что в таком случае производители удобрений, угля, черных и цветных металлов смогут частично компенсировать потери от роста налога на прибыль.

Аналитики «ВТБ Мои инвестиции» думают, что наибольший положительный эффект будет для «Норникеля» и «Русала». В SberCIB заявляют, что общий эффект окажется положительным для «Фосагро» и нейтральным для «Акрона». Ведь в 2025 году размер пошлины для компаний мог ориентировочно составить 24,8 млрд рублей и 11,6 млрд рублей соответственно.

ИТ-компании ощутят минимальное влияние на капитализацию изменений в налогах. Такие компании быстро растут, вкладывают ресурсы в новые или быстрорастущие продукты, и инвесторы готовы высоко их оценивать. Потенциальные налоги для «Яндекса» и Ozon составят менее 2% от их текущей капитализации.

Чья прибыль пострадает сильнее всего. Если курсовые экспортные пошлины не отменят, то производители минеральных удобрений пострадают сильнее всего. Аналитики SberCIB подсчитали, что новые сборы для «Фосагро» могут составить около 15,5 млрд рублей, — это 19% свободного денежного потока и 18% скорректированной чистой прибыли. Для «Акрона» — около 11,3 млрд рублей, или 37% свободного денежного потока и 23% скорректированной чистой прибыли.

Под ударом акции ВТБ: эмитент может заплатить в казну налоги в размере 24% от текущей капитализации. Больше 10% могут заплатить также «Сургутнефтегаз», «Мечел», «Газпром» и «Интер РАО».

Что в итоге

Все аналитики сходятся во мнении, что рост налогов — негатив для фондового рынка, поскольку снижает чистую прибыль. А значит, у эмитентов останется меньше денег, чтобы инвестировать в развитие и платить дивиденды своим акционерам, что сказывается на оценке инвесторами перспектив российских акций.

Но окончательные выводы делать рано, потому что итоговые параметры изменений пока не согласовали, а у компаний есть время, чтобы адаптироваться к новым условиям. Рост налогов могут частично смягчить увеличением доходов в 2024 году на фоне экономического роста и отменой курсовых экспортных пошлин с 2025 года.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique