Вода, вентили и отопление: как устроен бизнес Watts Water Technologies

Watts Water Technologies — американский производитель товаров для водо- и газоснабжения. У компании ровный бизнес с неплохой маржой. А еще она работает в очень перспективном секторе.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса американских эмитентов. Идею разобрать бизнес Watts предложил наш читатель Евгений Камаев в комментариях к обзору Amazon. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

На чем зарабатывают

Это довольно старая компания, которой лет побольше, чем многим из существующих ныне стран: она работает с 1874 года. Watts делает оборудование и запчасти для обеспечения бесперебойного потока жидкостей и энергии и управления этим самым потоком.

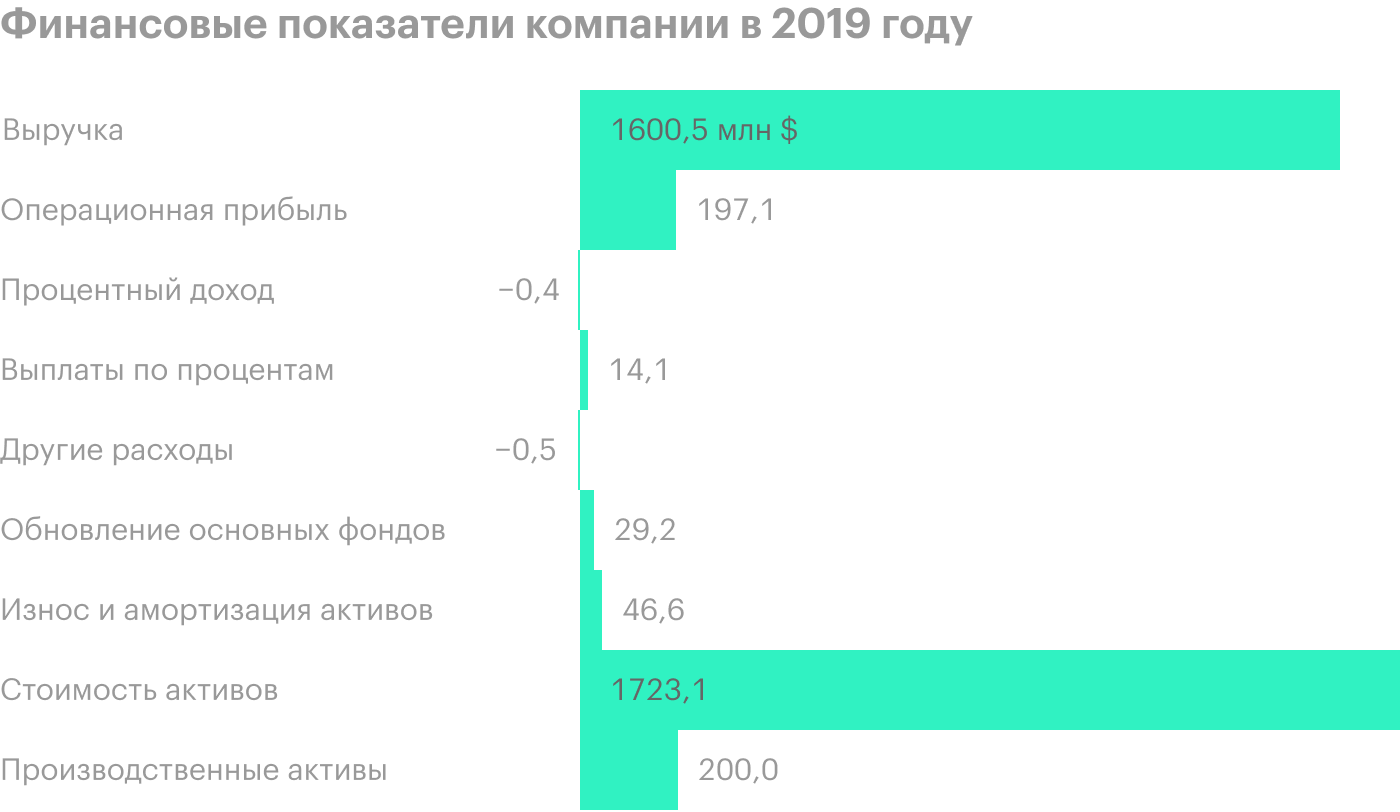

Согласно годовому отчету, выручка компании делится на следующие сегменты:

- Контроль потока для жилой и коммерческой недвижимости. Это всякие штуки из сферы сантехники: ограничители обратного потока, регуляторы давления воды, вентили и пр.

- Системы вентиляции, отопления и воздухоснабжения, а также газоснабжения. Это бойлеры, обогреватели, помпы, кондиционеры.

- Сток и повторное использование воды. Системы стока воды и ее дальнейшего использования для жилых домов и коммерческих предприятий.

- Контроль качества воды. Фильтрация воды, мониторинг ее качества и пр.

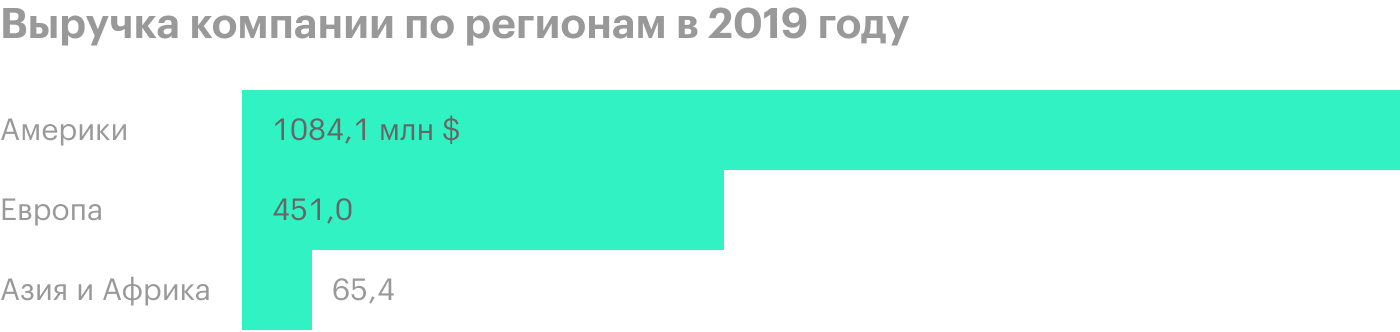

Компания любезно предоставила сведения о том, какие сегменты сколько выручки ей приносят и в каких странах или регионах.

Максимально пристрастное отношение к бухгалтерскому отделу

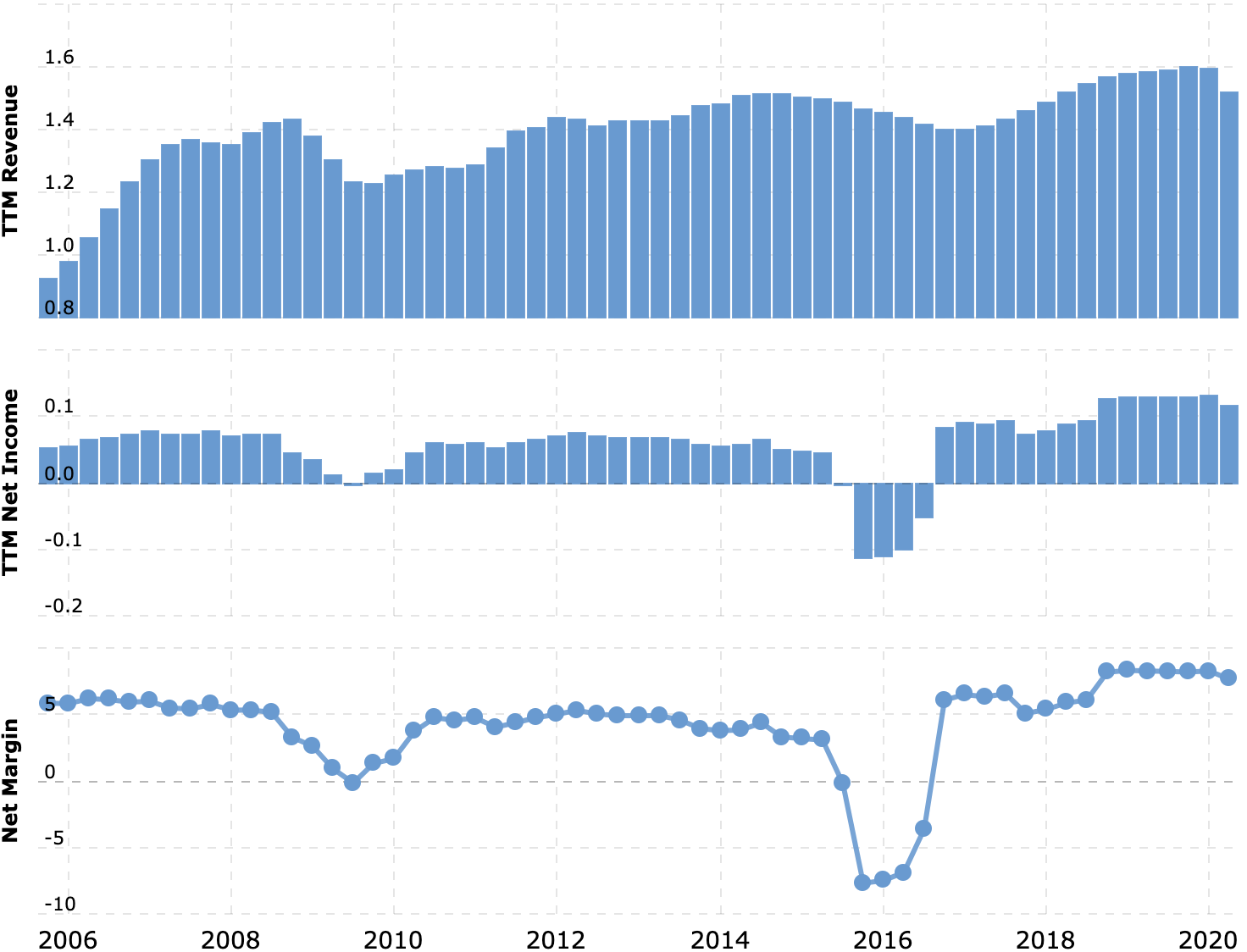

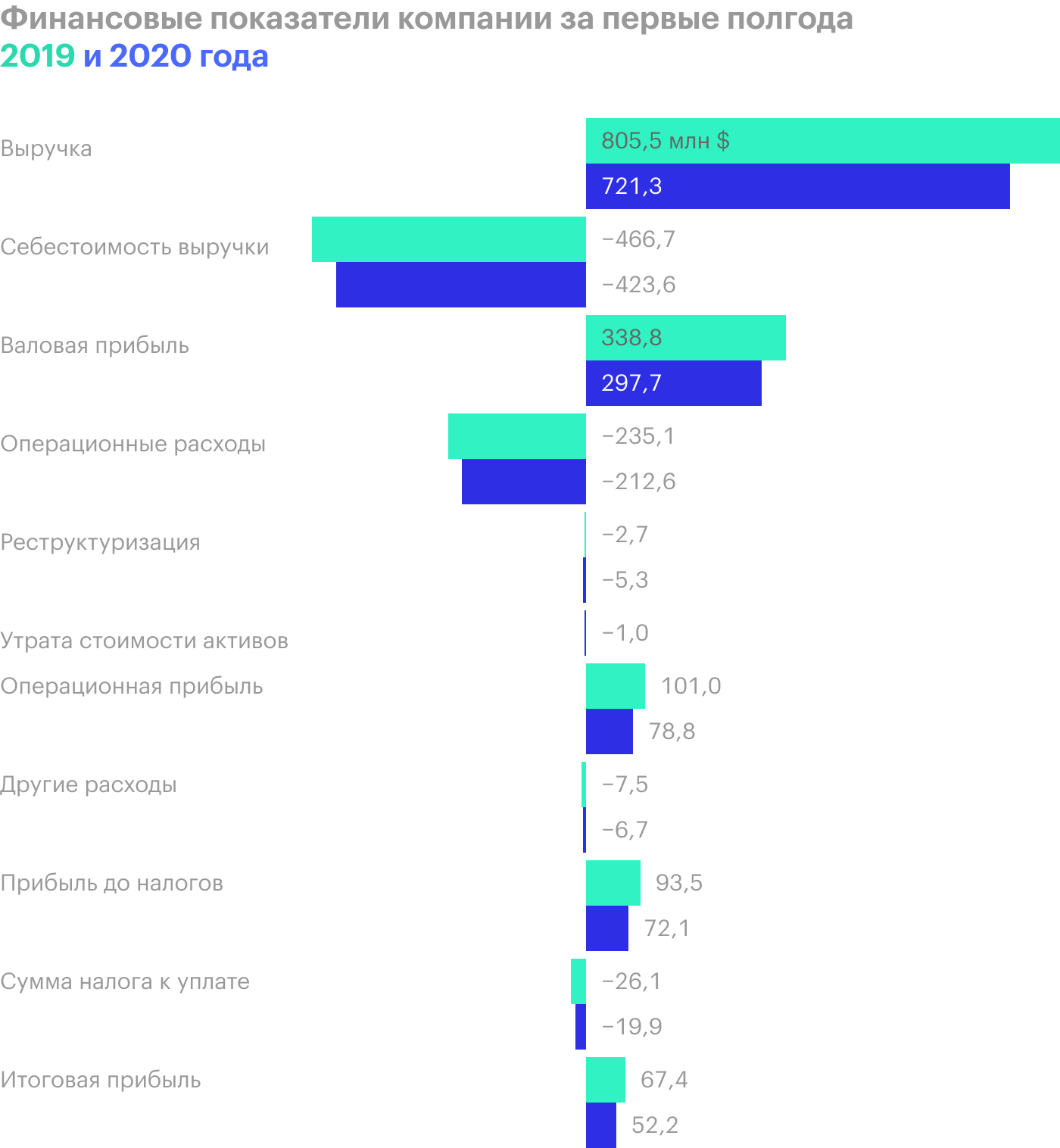

Страшный 2 квартал 2020 не очень хорошо отразился на финансах компании: выручка и прибыль ощутимо упали. Само по себе это не так страшно: все-таки компания сохранила прибыльность и не скатилась в убытки. Но это может стать проблемой по двум причинам.

Во-первых, сейчас компания стоит на 17,4% дороже, чем в августе 2019, притом что ее прибыль и выручка сейчас заметно ниже, чем на тот момент. А значит, есть хороший повод для падения акций.

Во-вторых, могут произойти события, которые приведут к исходу из акций толпы любителей пассивной доходности. Компания платит 0,92 $ дивидендов на акцию в год — с нынешней ценой акций 110,36 $ получаются головокружительные 0,83% годовых. На это у нее уходит примерно 7,9 млн долларов каждый квартал.

Ничего страшного в этих цифрах нет: на дивиденды уходит меньше половины итоговой прибыли компании, но следует иметь в виду, что непредвиденные обстоятельства, например срыв продаж из-за повторения истории с карантинной заморозкой экономики, могут негативно повлиять на продажи компании и заодно увеличить ее производственные издержки. А это может привести к существенным потерям и заставить ее в итоге сократить дивиденды — тем более у нее долгов на 663,1 млн долларов, из которых 278,9 млн нужно погасить в течение следующих 12 месяцев. Правда, компания может рассчитывать на неплохую сумму в своем распоряжении: 148,7 млн долларов на счетах плюс 209,2 млн долларов в форме задолженностей контрагентов.

Возможно, с дивидендами я дую на воду. Например, находящаяся в несравнимо худшем положении Shell на днях увеличила дивиденды, а Exxon свои дивиденды сохранила на прежнем уровне — хотя я был уверен, что обе компании сократят выплаты. Впрочем, расслабляться тут не стоит: Watts — это небольшая компания с капитализацией всего 3,72 млрд долларов и продажами меньше чем на 1,7 млрд долларов в год, поэтому к ней потенциальные заимодатели будут более строгими. Хотя риск урезания дивидендов небольшой, его следует учитывать: от таких новостей акции упадут.

«Деньги, деньги давай!»

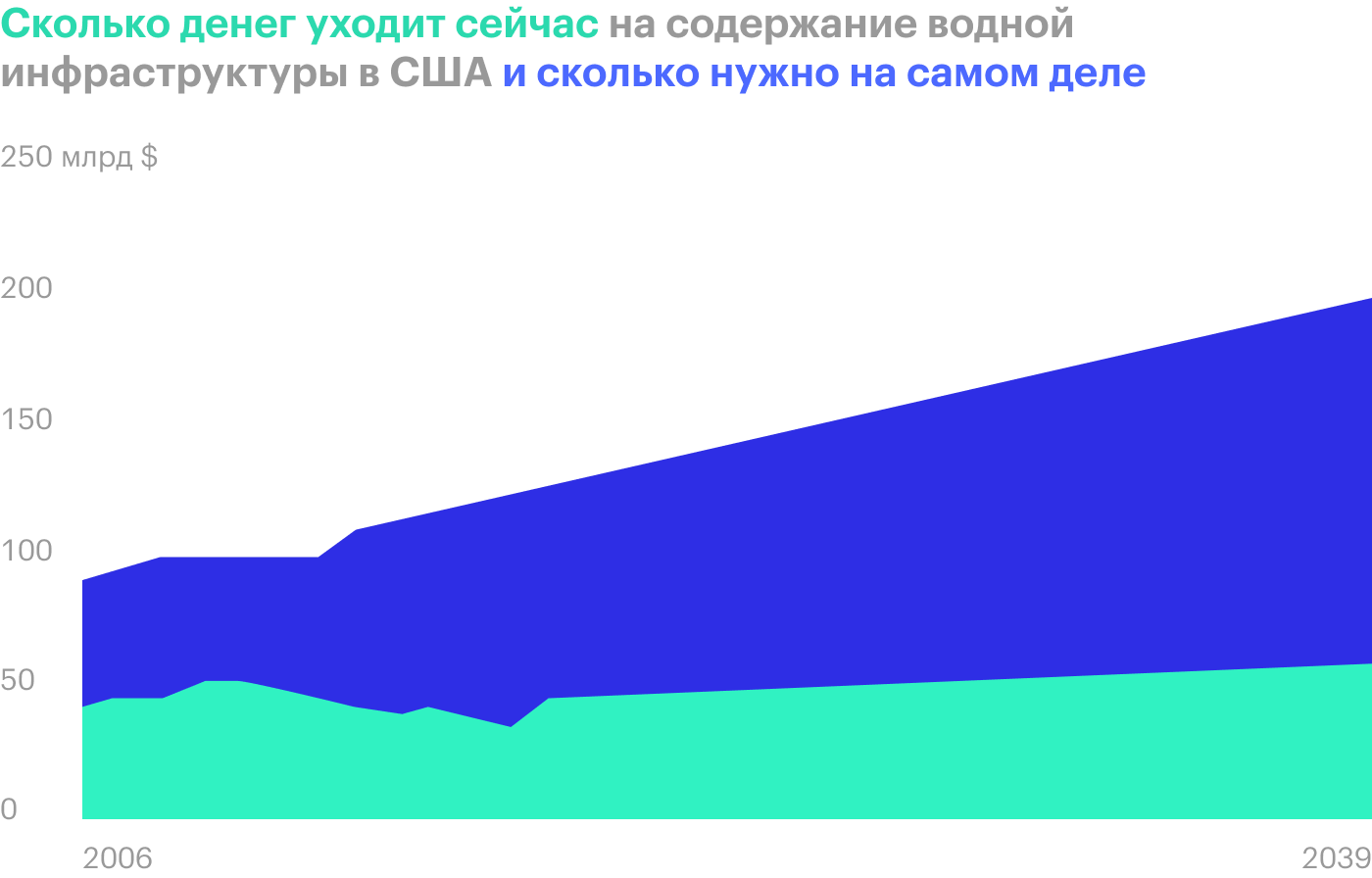

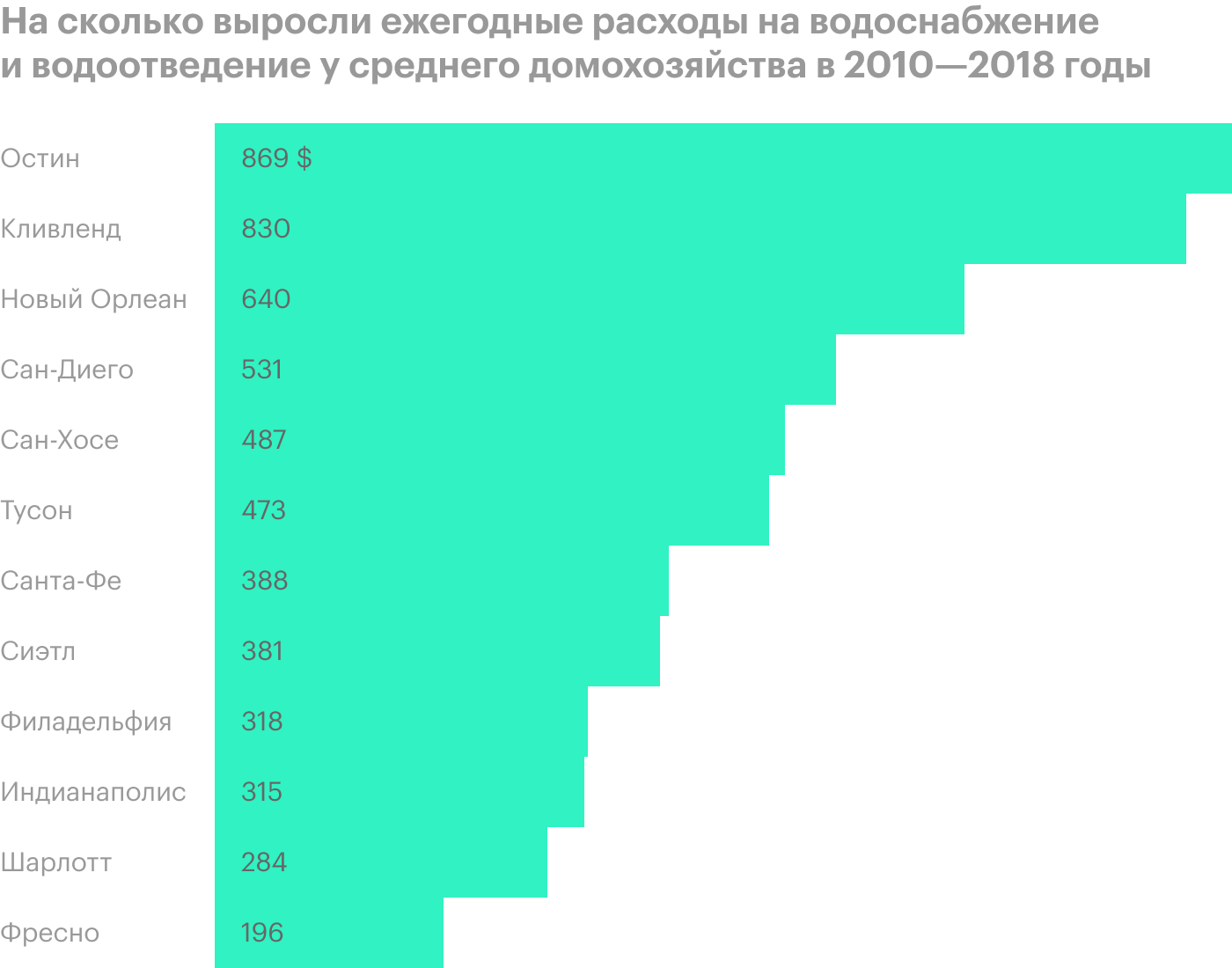

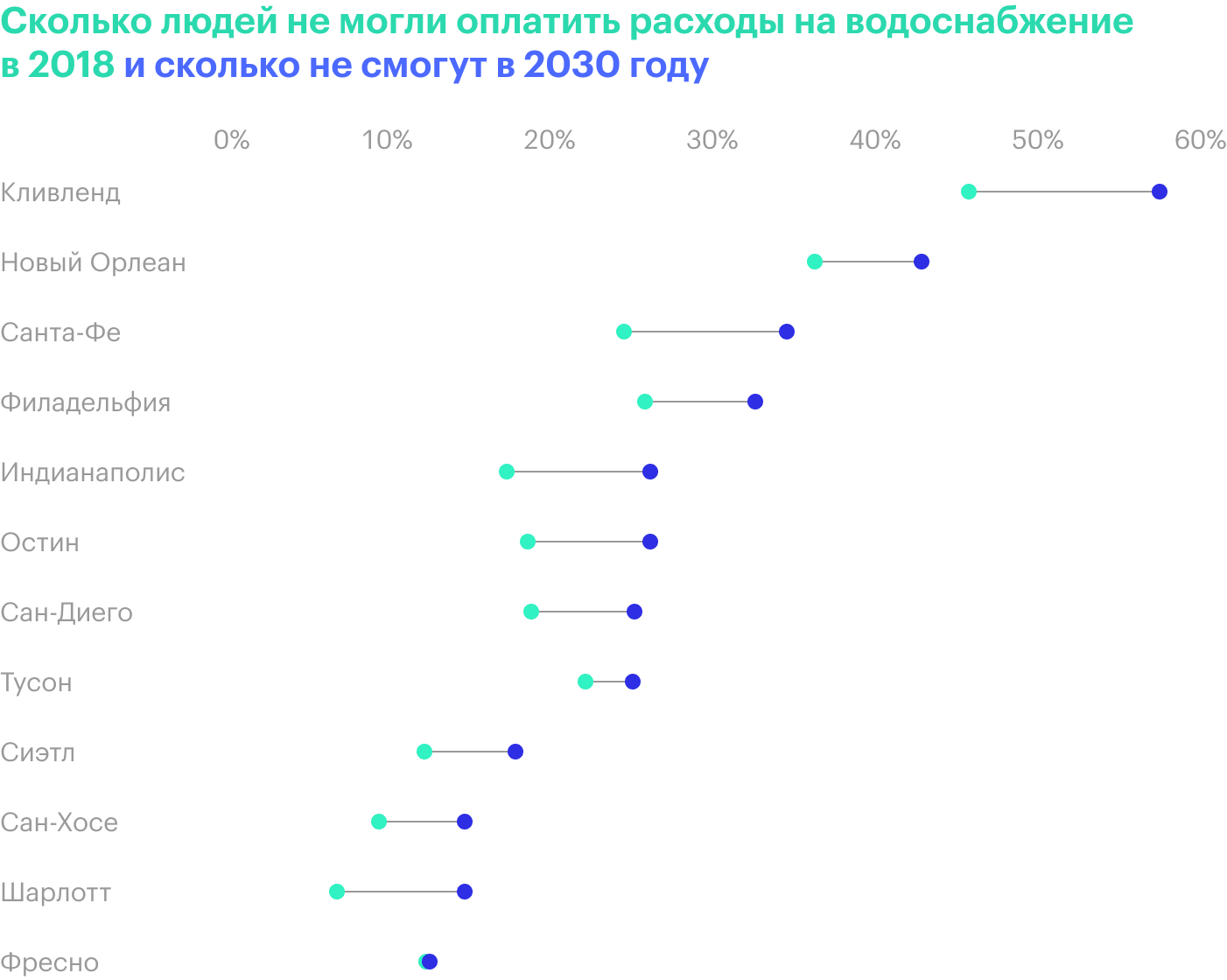

«Водяная» инфраструктура в США изнашивается. НПО US Water Alliance, в котором куча компаний в сфере ЖКХ, а также муниципальные ЖКХ-учреждения, в этом году выпустило доклад «The Economic Benefits of Investing in Water Infrastructure», посвященный проблемам, вытекающим — оцените каламбур — из недофинансирования водной инфраструктуры в США. Как можно увидеть ниже, проблемы действительно большие: денег на содержание и ремонт имеющихся мощностей нужно очень много, а потери от недостатка финансирования разным отраслям грозят огромные. То есть из-за ветшающих мощностей вода становится дороже и начинаются перебои в поставках.

Я отношусь к цифрам выше с некоторым недоверием. На Западе часто пишут панические памфлеты, чтобы какие-то вещи не произошли в отдаленном будущем, а не потому, что люди там реально боятся, что эти вещи непременно произойдут в скором времени, — ну, как с прогнозами 1894 года о том, что «с текущим уровнем городского планирования Лондон утонет в навозе через 50 лет».

Но как требования «зеленых» возымели действие, так и запрос на инвестиции в водную инфраструктуру к чему-нибудь да приведет. Watts находится в хорошем положении: можно выиграть и за счет роста продаж, и за счет привлечения инвесторов, ищущих «чего бы там взять на тему водной инфраструктуры». Но в случае Watts Water Technologies у компании есть не только перспективное направление работы, но и крепкий бизнес.

К слову, проблема дорожающей воды уже ощущается многими потребителями в США, поэтому очень вероятно, что следующий президент раскошелится на модернизацию водной инфраструктуры.

Резюме

Watts — это хороший, маржинальный бизнес, работающий в перспективной сфере. Если забыть о возможных колебаниях котировок, связанных с неадекватным ростом стоимости акций при падении финансовых показателей, то компания выглядит как неплохой вариант для долгосрока. Тем более учитывая ее небольшую капитализацию и не сильно наглую цену: P / E составляет 32,39. Последние два параметра, кстати, могут привести к покупке компании кем-то покрупнее — отчего акции улетят в стратосферу.