Как X5 Group обошла конкурентов

Рассказываем, какие решения принесли группе успех и почему от нее отстает «Магнит»

Среди ведущих ретейлеров, которые раскрыли свои показатели за 1 квартал 2023 года, резко выделяются результаты X5 Group . Бизнес не только сохранил лидерство на российском рынке, но и продемонстрировал самый быстрый рост выручки и сопоставимых продаж среди основных конкурентов.

Предлагаю разобраться, что позволяет группе демонстрировать рост даже в кризис и оставаться ведущим продуктовым ретейлером на российском рынке на протяжении долгих лет.

Доля рынка ведущих продуктовых ретейлеров России в 2022 году

| X5 Group | 13,2% |

| «Магнит» | 9,5% |

| Mercury | 5,9% |

| «Лента» | 2,2% |

| «Светофор» | 1,9% |

| Прочие | 67,3% |

Доля рынка ведущих продуктовых ретейлеров России в 2022 году

| X5 Group | 13,2% |

| «Магнит» | 9,5% |

| Mercury | 5,9% |

| «Лента» | 2,2% |

| «Светофор» | 1,9% |

| Прочие | 67,3% |

Как X5 Group конкурировала с «Магнитом»

Компания X5 Group возникла в мае 2006 года после объединения торговых сетей «Пятерочка» и «Перекресток». Уже на тот момент общее количество магазинов превысило 600. Это позволило X5 Group стать лидером в России по объемам продаж среди розничных компаний.

При слиянии «Пятерочки» и «Перекрестка» объединенная компания получила опцион на право покупки сети гипермаркетов «Карусель», которым воспользовалась в 2008 году. Так возник костяк бизнеса, в который вошли три крупные сети, каждая из которых развивала свой формат:

- «Пятерочка» — сеть небольших магазинов в формате «у дома».

- «Перекресток» сосредоточился на супермаркетах — крупных магазинах самообслуживания с торговой площадью от 400 до 2500 кв. м.

- «Карусель» управляла гигантскими магазинами — гипермаркетами с площадью от 5000 до 60 000 кв. м, которые часто занимали целое здание.

Примерно в этот же период другой крупный ретейлер, «Магнит», начал активную экспансию на российском рынке, сконцентрировался на розничном бизнесе, вышел на биржу и запустил собственный формат гипермаркетов. Между компаниями началась активная конкуренция за лидерство. При этом оба ретейлера имели принципиально разную управленческую модель.

X5 Group возникла в результате слияния нескольких крупных ретейлеров. Основным акционером бизнеса оказались Михаил Фридман и его партнеры, которые не вмешивались активно в операционное управление, делегируя полномочия топ-менеджменту.

«Магнит» изначально был частной компанией, которую Сергей Галицкий начал развивать с нуля. После выхода на биржу основатель сохранил за собой крупный пакет акций и место генерального директора — ключевые бизнес-процессы находились под его прямым контролем.

На среднесрочной дистанции в конкурентной гонке модель «Магнита» с более жестким вертикальным управлением показала себя лучше.

В начале 2013 года «Магнит» впервые обошел X5 Group по объему продаж, став компанией № 1 на российском рынке. Чтобы вернуть утраченное лидерство, руководство X5 Group провело реструктуризацию компании: с 2013 по 2015 год полностью разделили логистику, закупки, маркетинг и производство собственных торговых марок сетей X5 Group. Кроме того, произошла децентрализация многих бизнес-процессов — часть полномочий передали напрямую главам сетей. В результате в сентябре 2016 года холдинг вернул себе лидерство и сохраняет его до сих пор.

Одновременно с этим темпы роста «Магнита» стали падать: по итогам 2016 года компания продемонстрировала худшую за 11 лет динамику. Кризис достиг пика в 2018 году, когда на фоне неудовлетворительных результатов основатель сети Сергей Галицкий продал большую часть своих акций банковской группе «ВТБ» и покинул компанию. К началу 2019 года акции «Магнита», которые на пике торговались выше 12 200 ₽, рухнули до 3500 ₽ за штуку.

До февраля 2022 года ценные бумаги X5 Group демонстрировали лучшую динамику по сравнению с конкурентом.

При этом на Московской бирже торговались депозитарные расписки X5 Group. Фактически компания — иностранный эмитент, хотя и ведет основную деятельность в России, поскольку головная компания зарегистрирована в Нидерландах. Поэтому в 2022 году ценные бумаги ретейлера рухнули на фоне реализации инфраструктурных рисков, несмотря на хорошие финансовые результаты.

За счет чего лидирует X5 Group

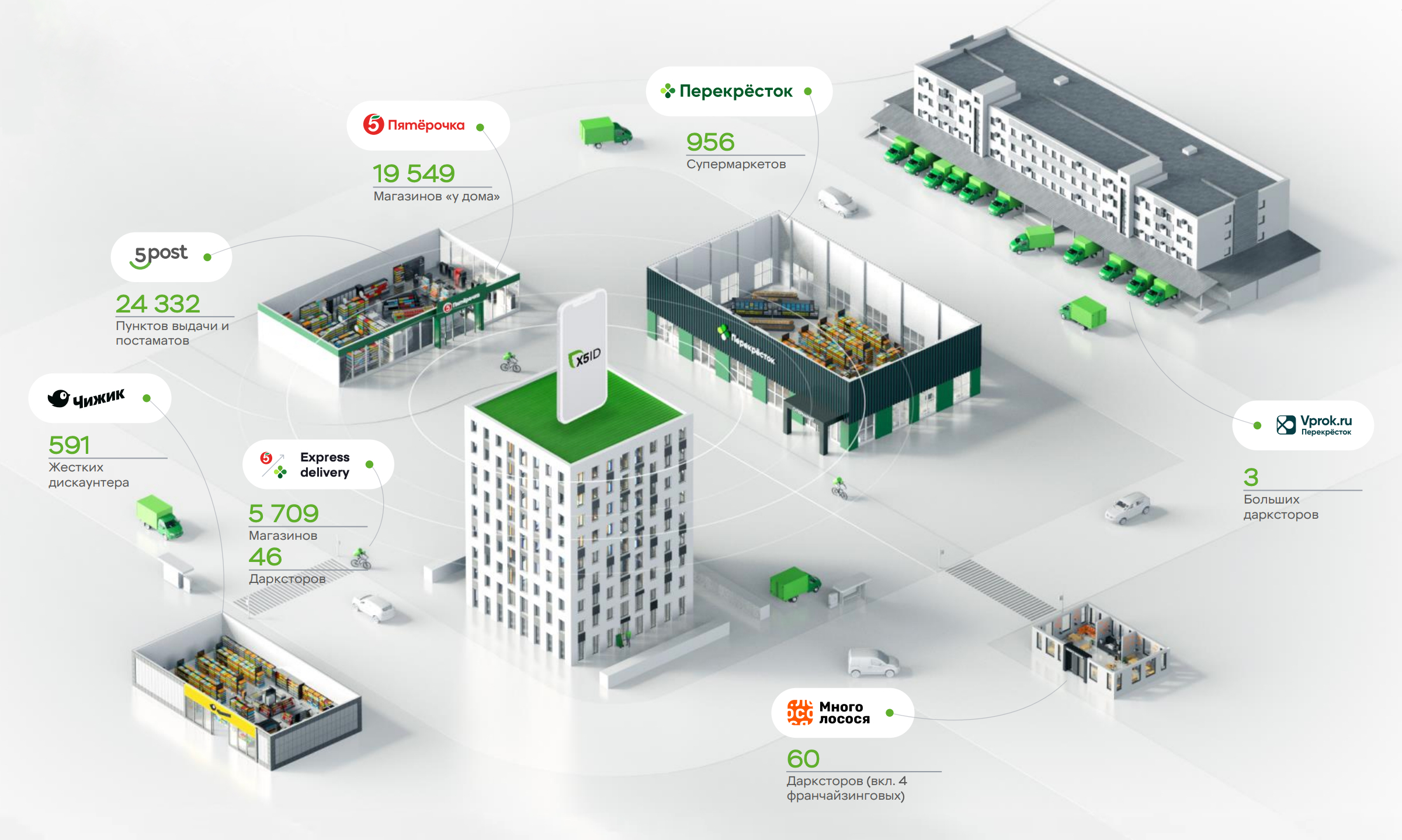

Холдинг одновременно развивает разные форматы продуктовой розницы и экспериментирует с новыми направлениями — это позволяет менеджменту проанализировать, какие форматы наиболее востребованны и эффективны, а также своевременно выявить новые тренды на рынке ретейла.

Вот какие бизнес-решения больше всего повлияли на операционные и финансовые результаты компании.

Расширение торговой сети. Несмотря на кризис, X5 Group продолжила расширять свое присутствие на розничном рынке. По итогам 2022 года общая торговая площадь магазинов группы выросла на 8%, до 9,1 млн квадратных метров, при этом количество магазинов различных форматов выросло на 11,5%, до 21 323.

К концу марта 2023 года количество магазинов достигло рекордных 21 760, а их торговая площадь составила свыше 9,2 млн квадратных метров. При этом стоит отметить, что средняя торговая площадь одного магазина с 2018 года неуклонно падает. Это связано с фокусом на развитии магазинов малого формата, а также с отказом компании от формата гипермаркетов.

Динамика торговой сети X5 Group

| 2018 | 2019 | 2020 | 2021 | 2022 | 1к2023 | |

|---|---|---|---|---|---|---|

| Торговые площади, тысяч м² | 6464 | 7239 | 7840 | 8410 | 9107 | 9203 |

| Количество магазинов | 14 431 | 16 297 | 17 707 | 19 121 | 21 323 | 21 760 |

| Средняя торговая площадь на магазин, м² | 447,9 | 444,2 | 442,8 | 439,8 | 427,1 | 422,9 |

Динамика торговой сети X5 Group

| Торговые площади, тысяч м² | |

| 2018 | 6464 |

| 2019 | 7239 |

| 2020 | 7840 |

| 2021 | 8410 |

| 2022 | 9107 |

| 1к2023 | 9203 |

| Количество магазинов | |

| 2018 | 14 431 |

| 2019 | 16 297 |

| 2020 | 17 707 |

| 2021 | 19 121 |

| 2022 | 21 323 |

| 1к2023 | 21 760 |

| Средняя торговая площадь на магазин, м² | |

| 2018 | 447,9 |

| 2019 | 444,2 |

| 2020 | 442,8 |

| 2021 | 439,8 |

| 2022 | 427,1 |

| 1к2023 | 422,9 |

Отказ от формата очень больших магазинов — гипермаркетов. До недавнего времени холдинг управлял сетью гипермаркетов под брендом «Карусель». Но в 2019 году менеджмент принял решение трансформировать, а фактически — упразднить свою сеть гипермаркетов, отдав предпочтение более рентабельным направлениям бизнеса. На тот момент сеть насчитывала 91 гипермаркет.

Более 40 гипермаркетов передали под управление торговой сети «Перекресток» и переделали в супермаркеты, часть гипермаркетов задействовали для внутренних процессов группы, например в качестве складов онлайн-гипермаркета Vprok.ru, а остальные продали или закрыли. В феврале 2023 года последний магазин под брендом «Карусель» прекратил свою работу.

Развитие сети дискаунтеров — формат магазинов с низкими ценами. В октябре 2020 года X5 Group объявила об открытии первых двух магазинов нового формата жестких дискаунтеров под брендом «Чижик». К концу марта 2023 года сеть выросла до 591 магазина — то есть за последние два года это самая быстрорастущая сеть группы.

На фоне активной экспансии новой сети выручка «Чижика» по итогам 1 квартала 2023 года выросла в 5 раз, до 18,7 млрд рублей, что составило лишь 3% от консолидированной выручки за период. Вероятнее всего, в ближайшие годы именно формат дискаунтеров станет основным драйвером роста для компании, а его доля в выручке продолжит расти.

Средняя площадь одного магазина «Чижик» составляет 250—300 кв. м, а ассортимент товара — около 750—800 наименований, наиболее популярных у покупателей. При этом фокус делается на реализации товаров собственных торговых марок — в планах увеличить их долю в продажах до 60%.

Создание отдельного онлайн-сегмента бизнеса. Летом 2022 года завершили выделение онлайн-бизнесов в отдельную структуру — X5 Digital. Новая компания управляет технологической платформой экспресс-доставки и инфраструктурой дарксторов — специальных складов, на которых формируются онлайн-заказы для последующей доставки товаров, — в том числе крупных дарксторов под брендом Vprok.ru. В 2022 году X5 Group начала сотрудничать с такими крупными агрегаторами, как «Яндекс-еда», «Сбермаркет» и «Маркет Деливери».

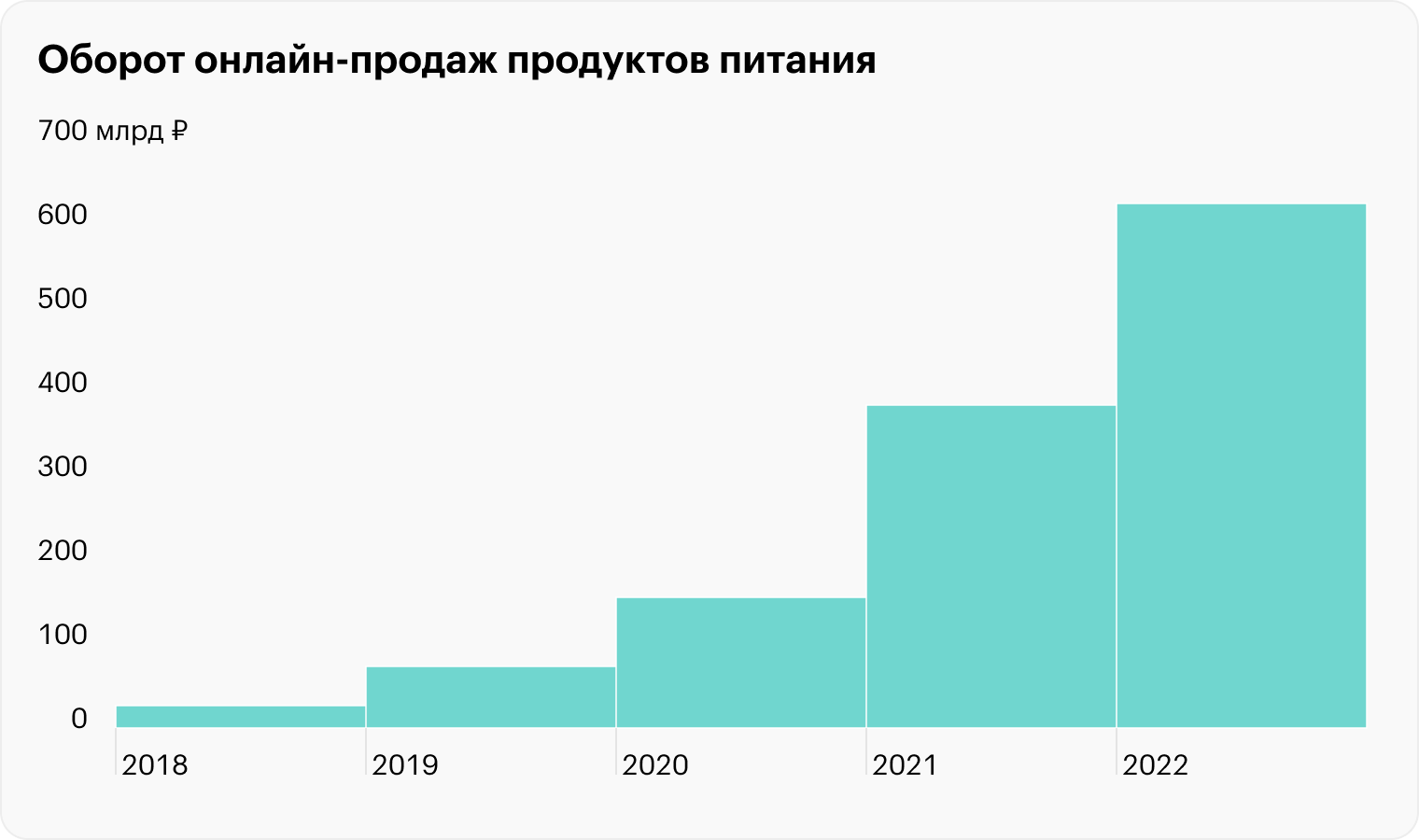

Онлайн-сегмент демонстрирует самую сильную динамику в продуктовой рознице на российском рынке.

По итогам 1 квартала 2023 года количество ежемесячных пользователей цифровых сервисов X5 Group превысило 21 млн пользователей, а сервис экспресс-доставки из 5,7 тысячи магазинов был доступен в 69 регионах России. При этом онлайн-сегмент пока находится в начальной стадии развития и имеет большой потенциал для дальнейшего роста: по итогам 2022 года на долю цифровых бизнесов пришлось лишь 2,7% выручки, в 1 квартале 2023 года эта доля выросла до 3,7%.

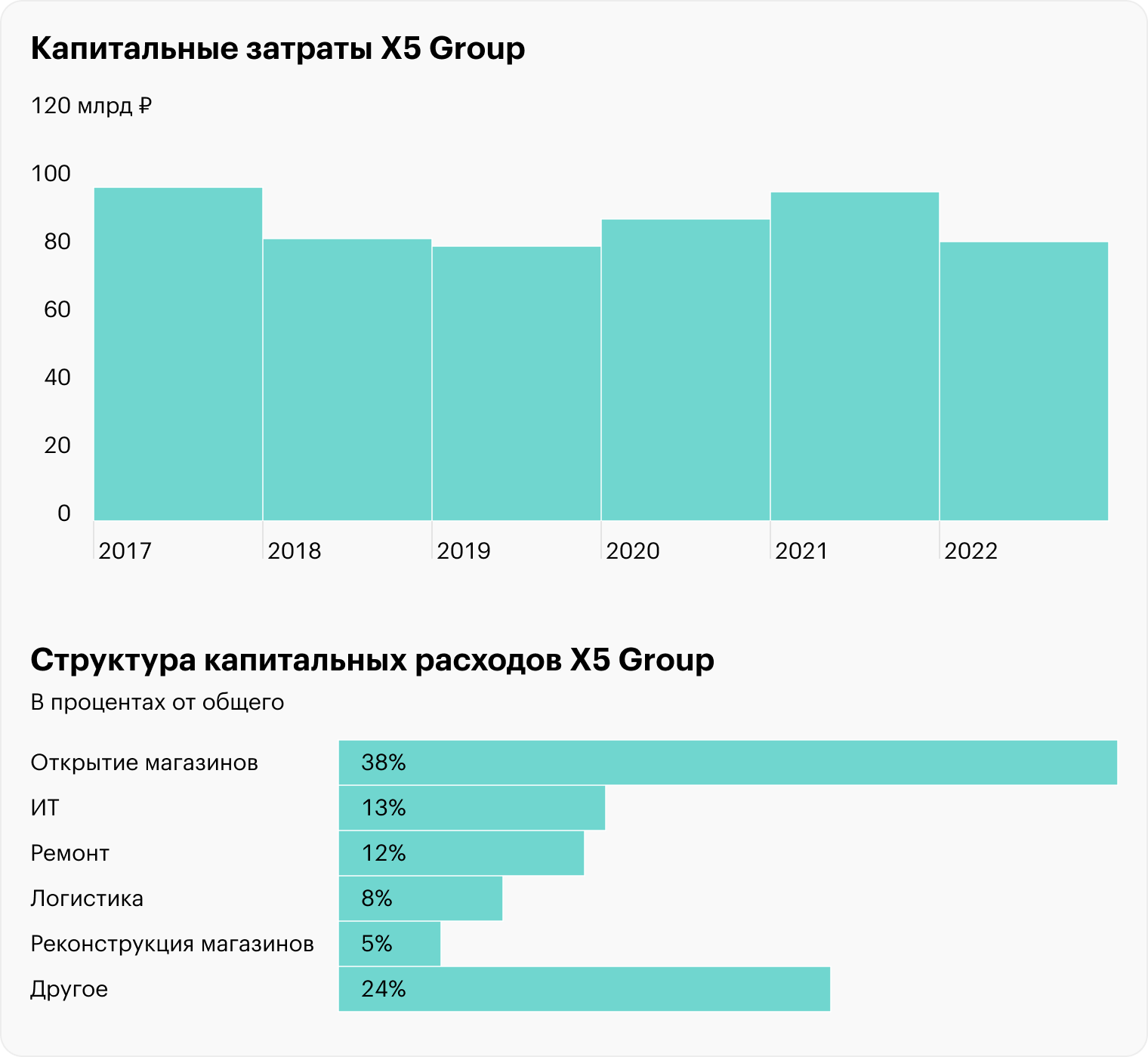

Оптимизация расходов в условиях кризиса. На фоне неблагоприятной рыночной конъюнктуры бизнес сократил свои капитальные расходы по итогам 2022 года почти на 17% год к году, до 81,6 млрд рублей. Расходы сократились не только в денежном выражении — до минимума упала и доля капитальных затрат от общей выручки. Данный тренд наблюдается с 2017 года.

Приоритет отдавался наиболее доходным направлениям с хорошим потенциалом роста, в то время как расходы на низкорентабельные инвестиции сокращались. Около 43% капитальных расходов по итогам 2023 года составили инвестиции в открытие новых и реконструкцию старых магазинов.

Еще в 2021 году X5 Group провела ребрендинг и сменила логотип компании: из названия исчезло слово Retail. Таким образом менеджмент подчеркнул, что бизнес выходит за рамки классического розничного ретейла, в том числе за счет развития цифровых направлений.

Действия X5 Group нельзя назвать уникальными. Похожим путем идет и основной конкурент «Магнит», который также развивает онлайн-продажи и формат жестких дискаунтеров. Но многие решения X5 Group внедрила раньше, поэтому быстрее получила отдачу от инвестиций.

Еще в 2017 году X5 Group начала строить большие дарксторы «Перекрестка» — позднее проект превратился во Vprok.ru, — а в 2019 году запустила пилотный проект экспресс-доставки из «Пятерочки». «Магнит» пришел на этот рынок позже — во второй половине 2020 года на фоне ковидных ограничений. По итогам 1 квартала 2023 года общий онлайн-оборот цифровых бизнесов X5 Group — сервисов экспресс-доставки и Vprok.ru — вырос на 34,5%, до 27,9 млрд рублей. У «Магнита» онлайн-оборот сократился на 5,4%, до 8,7 млрд рублей.

Формат жестких дискаунтеров «Магнит» также начал развивать позже конкурента: в 1 квартале этого года открыли первый магазин в таком формате под брендом В1. На конец марта функционирует всего 4 магазина в подобном формате — против 74 магазинов «Чижик», которыми владеет X5 Group. При этом у «Магнита» есть еще один формат дискаунтеров — мягкие дискаунтеры «Моя цена» — они меньше по площади, но имеют больший ассортимент в наиболее дешевом сегменте. Только за 1 квартал «Магнит» открыл 164 магазина «Моя цена», а общий размер сети на конец марта достиг 890 дискаунтеров.

Риск для российских инвесторов

X5 Group демонстрирует сильные результаты даже в условиях кризиса. Но основной риск для российских инвесторов, которые хотели бы вложиться в ценные бумаги эмитента, связан не с операционными и финансовыми показателями бизнеса.

Несмотря на то что активы и клиенты группы находятся в России, сам бизнес зарегистрирован в «недружественной» юрисдикции. То есть компания считается иностранным эмитентом, чьи депозитарные расписки торгуются на Московской бирже. Это создает дополнительные инфраструктурные риски для акционеров и мешает бизнесу вернуться к выплате дивидендов. Пока этот вопрос не удалось разрешить, ценные бумаги компании, вероятно, продолжат торговаться с определенным дисконтом.

При этом компания выпустила годовой отчет за 2022 год на английском языке, в то время как русская версия до сих пор не опубликована. То есть менеджмент продолжает ориентироваться на международных инвесторов, видимо рассчитывая, что листинг на Лондонской бирже удастся сохранить. Напомню, что с марта прошлого года торги ценными бумагами российских компаний, включая X5 Group, приостановили.

X5 Group рассматривает вопрос редомициляции из «недружественной» в «дружескую» страну, но пока «переехать» в новую юрисдикцию не получается. «Сейчас нет ни технической, ни юридической возможности переезда в любую другую юрисдикцию из Голландии, — говорила Екатерина Лобачева, которая занимает должность управляющего сетями «Пятерочка», «Перекресток» и «Чижик». — Сейчас как в русской сказке: туда пойдешь — без головы останешься, сюда — без руки, направо — без коня». То есть пока инфраструктурные риски в депозитарных расписках эмитента остаются высокими, как и потенциал роста в случае благоприятного разрешения ситуации.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique