Как работает в России программа долгосрочных сбережений

Государство поможет россиянам накопить на старость. В январе 2024 года в стране заработала программа долгосрочных сбережений граждан.

Она предусматривает софинансирование накоплений: на каждый рубль, вложенный ее участником, добавят еще один сверху. Но для людей с высокими доходами пропорции будут менее выгодными. А общая сумма вклада государства не превысит 36 тысяч рублей в год.

Разбираемся в плюсах и минусах новой программы и оцениваем ее перспективы в качестве инструмента для инвестиций.

Что вы узнаете

Как устроена программа

В июле 2023 года в России приняли закон, который регламентирует работу программы долгосрочных сбережений (ПДС). Участвовать в ней может любой гражданин РФ с 18 лет. Программа заработала в 2024 году.

Суть в том, что вы платите добровольные взносы, а оператор программы — негосударственный пенсионный фонд (НПФ) — инвестирует их, обеспечивая доходность вложений. Через 15 лет вы сможете воспользоваться деньгами с учетом накопленного дохода. Есть и варианты вывести сбережения раньше, например при тяжелой болезни.

Одно из главных преимуществ программы — обязательство государства софинансировать накопления людей.

Софинансирование от государства. Сбережения участников программы будут увеличивать за счет перечислений от государства. Деньги для этого возьмут из Фонда национального благосостояния (ФНБ) и резервов Социального фонда России (СФР, бывший ПФР). Максимальная сумма участия государства — 36 тысяч рублей в год.

Чтобы завлечь в программу людей с невысокими доходами, власти придумали для них самую выгодную формулу софинансирования. Всего их предполагается три:

- Один к одному: на каждый вложенный рубль накоплений вносится еще один от государства. Доходы человека при этом не должны превышать 80 тысяч рублей в месяц. Максимальную доплату в 36 тысяч за год можно получить, если инвестировать в программу такую же сумму, то есть 3 тысячи рублей в месяц.

- Один к двум: за рубль инвестиций дадут 50 копеек сверху. Формулу применят к участникам с доходами от 80 до 150 тысяч рублей. Для получения максимальной доплаты им понадобится вкладывать минимум по 6 тысяч рублей в месяц.

- Один к четырем, или 25 копеек от государства на каждый рубль от участника. Применимо к самым состоятельным россиянам, которые получают свыше 150 тысяч в месяц. От них потребуется 12 тысяч рублей ежемесячных инвестиций, чтобы получить софинансирование 36 тысяч рублей в год.

Важно, что речь идет о совокупном доходе участника программы. То есть считается не только зарплата, но и, например, проценты по вкладам, доход от инвестиций или от сдачи жилья в аренду. В расчет идет доход до вычета налогов. То есть, если участник программы получает зарплату 70 тысяч рублей чистыми, рассчитывать на 100% софинансирования уже не получится: господдержка составит только 50% от его взносов.

А еще нужно учитывать, что государство обязалось поддерживать участников программы не весь 15-летний срок, а только в первые 10 лет. То есть максимум, который может получить человек в дополнение к своим вложениям, — 360 тысяч рублей. Но изначально условия были жестче — три года с максимальной суммой 108 тысяч. В июле 2024 года президент РФ подписал закон, продлевающий срок софинансирования.

Кстати, у одного человека может быть несколько счетов ПДС. Но получить больше денег от государства все равно не получится: софинансирование по всем счетам в сумме не превысит установленный лимит. При этом государство перестанет помогать деньгами через три года после того, как участник пополнит свой первый счет, независимо от того, когда открыли последующие. А еще есть минимальный порог собственных взносов: софинансирование полагается только тем, кто пополняет счета не менее чем на 2 тысячи рублей в год.

Кроме софинансирования государство предлагает в ПДС и другие бонусы.

Использование замороженных пенсионных накоплений. Участники программы получат возможность привлекать в качестве взносов свои накопления, которые формировались в 2002—2013 годы. Они есть у всех россиян, кто в это время работал официально. По действовавшей тогда системе до 6% от заработка зачислялось на персональный счет работника. Эти деньги должны были в течение всего трудового стажа формировать индивидуальную прибавку к его государственной пенсии.

С 2014 года эту систему заморозили и деньги стали направлять на текущие выплаты пенсионерам. При этом уже сформированные накопления остались за их владельцами. Частично они продолжают числиться в СФР, а часть денег россияне вывели в НПФ. И если в нынешней конфигурации системы получить эти деньги можно только при выходе на пенсию, то при переводе их в программу долгосрочных сбережений доступ к накоплениям откроется по истечении срока договора, то есть через 15 лет. Для молодых участников это неплохой стимул.

На переведенные в ПДС пенсионные накопления не начисляется государственное софинансирование. А еще в законе отдельно оговаривается, что вернуть их в систему обязательного пенсионного страхования не получится.

Налоговые вычеты. Ежегодно можно будет получать дополнительный доход за счет возврата НДФЛ на сумму внесенных накоплений. Чем выше взносы, тем больше будет возврат. Но его максимальная сумма — 52 тысячи рублей в год . Чтобы вернуть налог по максимуму, нужно внести на счет 400 тысяч рублей.

Аналогично эта схема работает сегодня при использовании индивидуального инвестиционного счета (ИИС). При этом важно, что потолок по сумме распространяется на все инвестиционные инструменты, по которым предусмотрен вычет. Это ИИС, ПДС, ДСЖ и классические взносы в НПФ. То есть если вы инвестируете за год 400 тысяч через ИИС и получите вычет в полном объеме, то по программе долгосрочных сбережений эта опция для вас уже будет закрыта.

А еще налоговыми льготами не позволят воспользоваться тем, у кого будет больше трех действующих договоров ПДС одновременно.

Страхование накоплений. Сбережения россиян будут защищены от возможных банкротств операторов программы. Если НПФ прогорит, то государство вернет участнику всю сумму накоплений в пределах 2,8 млн рублей.

Примерно так же сейчас страхуются банковские счета и вклады, но потолок компенсаций, кроме нескольких особых случаев, вдвое ниже — 1,4 млн рублей. Если сумма больше, то после разорения банка или отзыва лицензии вернуть деньги получится только через суд. Но если хранить деньги в разных банках, то каждый из вкладов будет защищен на такую же сумму.

Как и в случае с банками, деньги пострадавшим участникам НПФ будет выплачивать Агентство по страхованию вкладов (АСВ). С 2023 года система, гарантирующая страховую защиту накоплений, распространяется и на негосударственные пенсионные фонды. В апреле в России приняли закон, который увеличивает сумму страхового возмещения для добровольных накоплений в НПФ с 1,4 до 2,8 млн рублей. Это касается не только участников программы долгосрочных сбережений, но и всех, кто вкладывает деньги через пенсионные фонды.

Увеличение потолка вдвое можно считать стимулирующей мерой государства, которое хочет показать безопасность таких вложений. Кстати, размер гарантий по программе может быть даже больше 2,8 млн рублей. В законе предусмотрено, что если человек перевел в качестве взноса средства пенсионных накоплений, то потолок компенсации увеличивается на эту сумму. Дополнительно он вырастет на сумму софинансирования со стороны государства.

Но есть и минусы — государство не страхует инвестиционный доход. Так что в случае банкротства НПФ, его клиенты вернут только собственные вложения.

Право наследования. Сбережения по программе можно будет наследовать, поэтому при смерти участника его накоплениями смогут воспользоваться дети или другие родственники. Исключение — случаи, когда по истечении срока накопления участник начнет получать деньги обратно и выберет вариант с пожизненными выплатами. О нем мы расскажем ниже.

Куда будут инвестироваться накопления

Разработчики программы не скрывают, что ее внедрение продиктовано не только заботой о благосостоянии россиян, но и желанием получить их деньги для нужд государства. «Программа долгосрочных сбережений направлена, с одной стороны, на получение гражданами дополнительного дохода в будущем, с другой стороны, на стимулирование источников внутреннего финансирования экономики», — отмечали в Минфине, представляя программу в конце 2022 года.

Это значит, что добровольные накопления будут не просто храниться на счетах — их инвестируют в различные активы. Среди них облигации федерального займа (ОФЗ), инфраструктурные, корпоративные облигации и прочие ценные бумаги. То есть своими сбережениями россияне будут помогать федеральному бюджету и предприятиям, представленным на фондовой бирже.

Очевидно, что вкладывать в криптовалюту и прочие сверхволатильные активы государство не позволит. Контролировать инвестирование накоплений будет ЦБ, известный своей консервативной позицией в отношении подобных рисков. По действующим правилам НПФ не может держать в высокорискованных инструментах больше 10% клиентских денег.

Сегодня НПФ инвестируют пенсионные накопления россиян в основном в облигации — на корпоративные бумаги приходится 35% совокупного портфеля, на государственные — 43%. Для сравнения: в акции вложены только 5,6% накоплений пенсионеров. Таковы данные ЦБ на конец сентября 2024 года.

Доход, полученный от участия в новой программе, будет приумножать накопления и реинвестироваться. Это как вклад с капитализацией процентов, которые начисляются каждый месяц, увеличивая сумму депозита и его доходность. С учетом длинного срока инвестирования сложный процент должен существенно увеличить сумму накоплений.

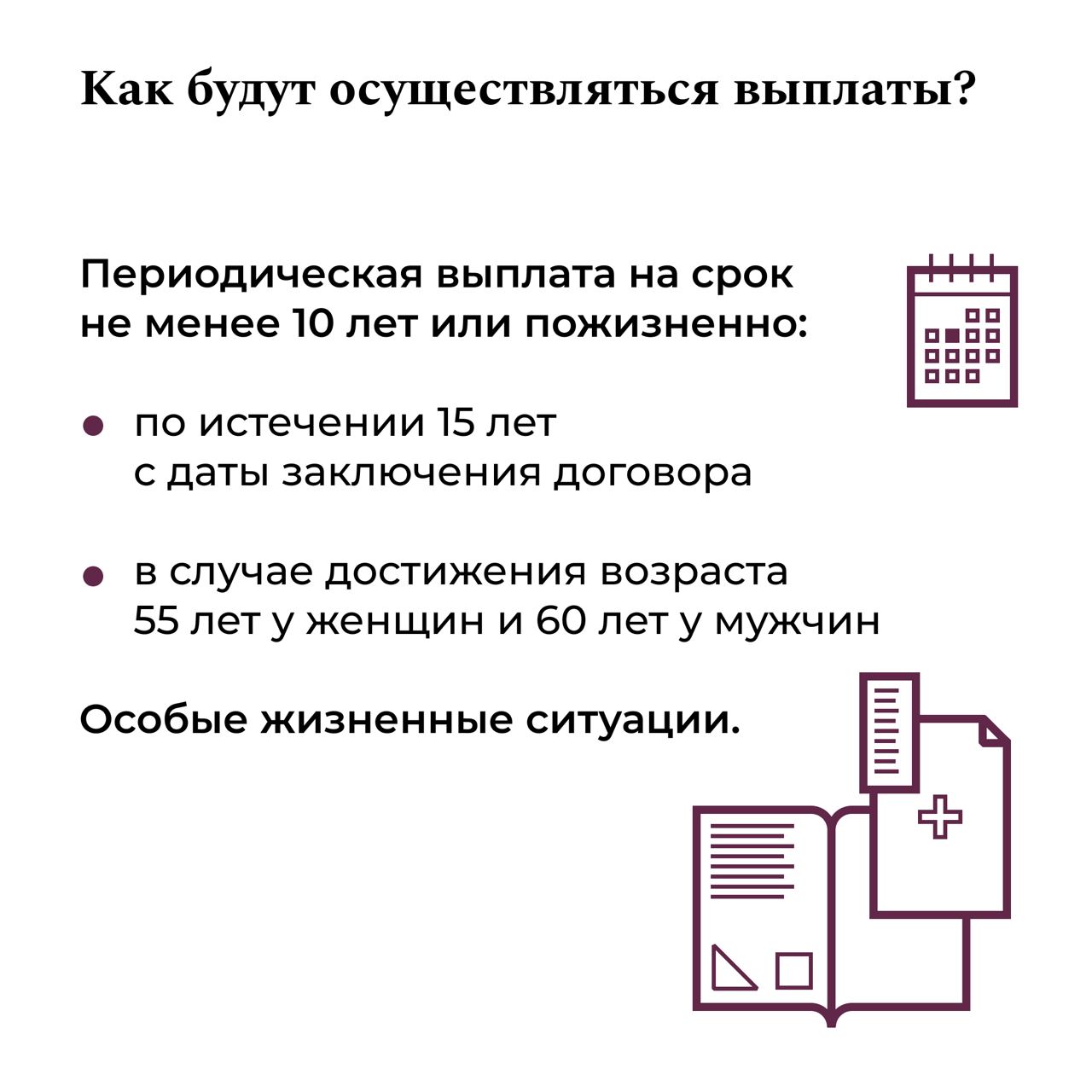

Договор об участии в программе накоплений будет заключаться минимум на 15 лет. То есть все эти годы участники программы будут делать взносы, чтобы по истечении срока начать получать доход на руки.

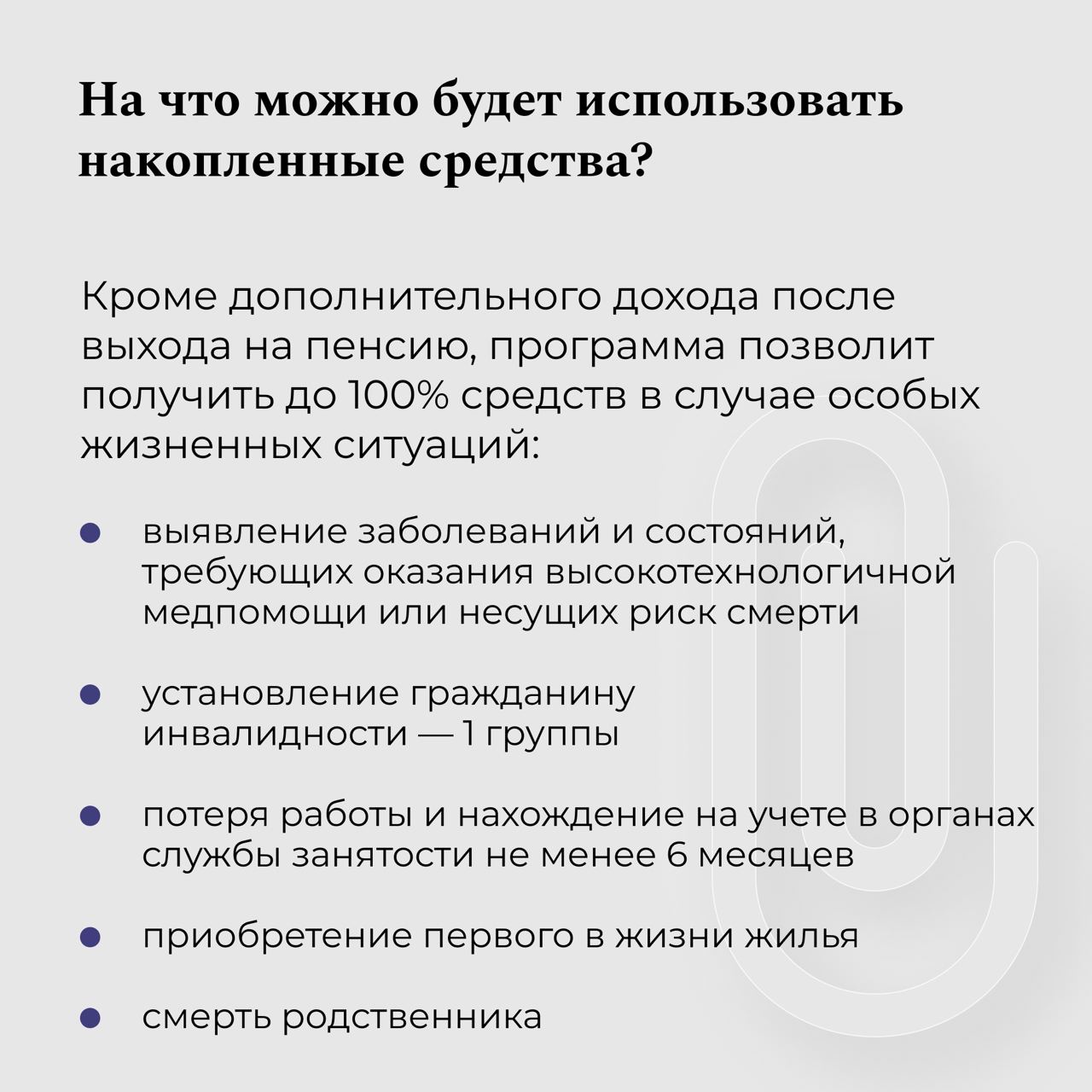

Есть несколько ситуаций, при которых сбережения позволят использовать досрочно.

При достижении пенсионного возраста. Но не в сегодняшних границах, а в тех, что были до пенсионной реформы. Для мужчин это 60 лет, для женщин — 55. То есть если начать копить в 50 лет, то ждать 15-летнего срока, чтобы воспользоваться сбережениями, точно не придется.

В случае болезни. Сбережения можно будет использовать для оплаты дорогостоящего лечения — вплоть до полной накопленной суммы. Перечень видов такого лечения отдельно утвердило правительство. В частности в него вошли лечение рака, инсульта, туберкулеза и ряда других тяжелых заболеваний.

При потере кормильца. Если у участника программы умер родственник, который его содержал, доступ к накоплениям тоже откроют. Правило распространяется не на все случаи смерти близких, а только когда они вносили существенный вклад в семейный бюджет.

Примечательно, что в процессе разработки и обсуждения программы список чрезвычайных ситуаций, позволяющих вернуть накопления из НПФ, был шире. В презентации программы Минфин причислял к таким случаям, например, инвалидность, потерю работы, а еще — покупку первого в жизни жилья.

В последний момент из проекта закона исчезло и еще одно обстоятельство: оплата высшего образования ребенка. Так что условия в этой части программы выглядят теперь значительно менее выгодными для участников, чем те, что были представлены Минфином изначально.

Дополнительно в законе предусмотрено право участника программы договориться с НПФ о единовременной выплате на индивидуальных условиях. Но такая норма никаких обязательств на оператора не возлагает. То есть вы можете попросить деньги в том числе на образование ребенка, а фонд может вам в этом отказать — и будет юридически прав.

Также есть понятие выкупной суммы — это деньги, которые НПФ выплатит вам, если вы потребуете свои сбережения досрочно без уважительных причин, определенных законом. Но эта сумма может не только не включать инвестдоход, но и оказаться меньше суммы взносов. И в нее точно не войдут государственное софинансирование и пенсионные накопления. Порядок расчета выкупных сумм указывается в договоре с НПФ.

Каким может быть доход от инвестиций

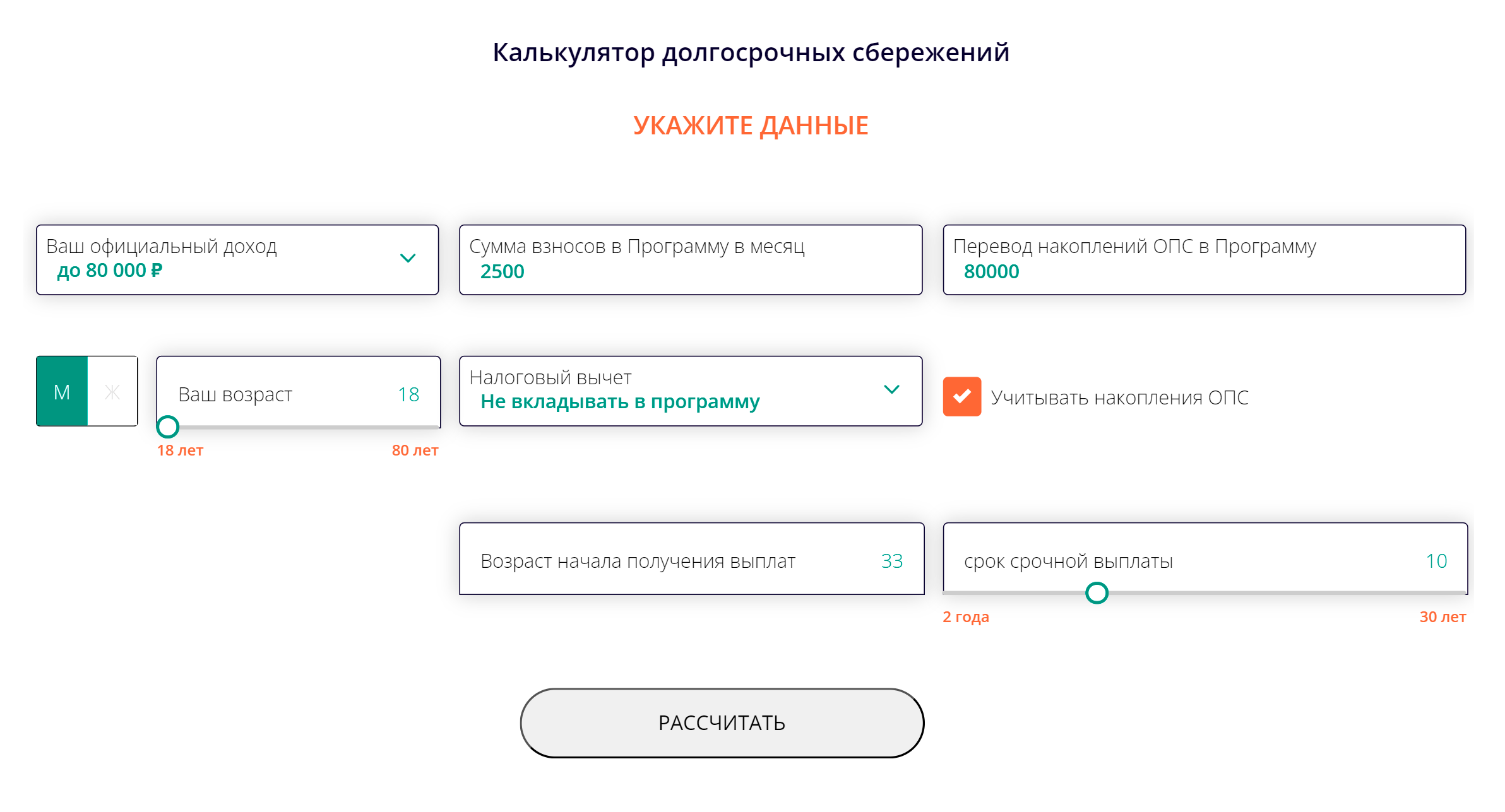

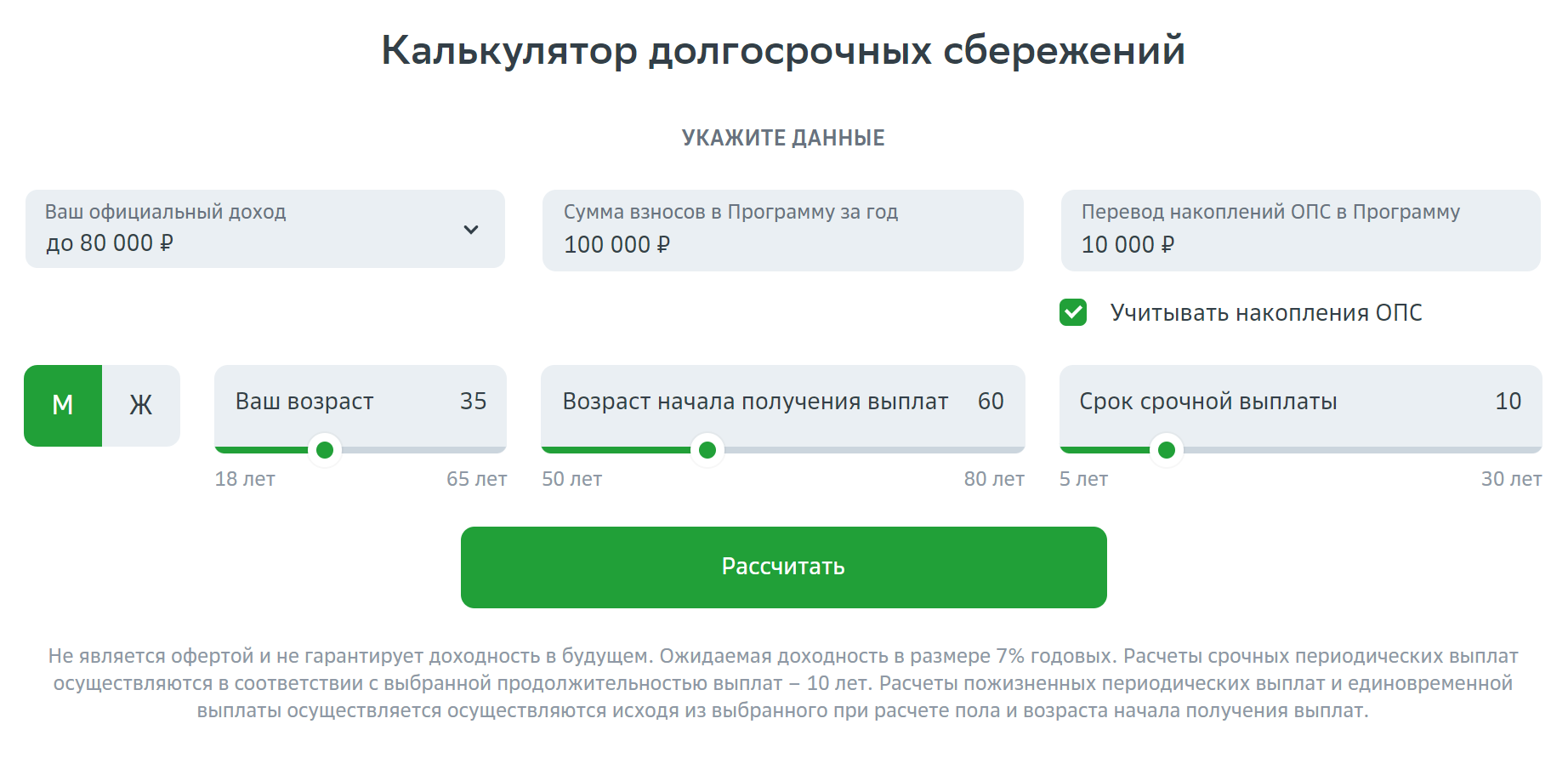

На сайтах НПФ уже появились онлайн-калькуляторы, которые позволяют прикинуть размер дохода по ПДС. Есть такой сервис и у профильных организаций, например у Научно-исследовательского финансового института при российском Минфине или Национальной ассоциации негосударственных пенсионных фондов. Но мы не знаем, какие инвестиционные инструменты учтены в их расчетах, поэтому решили самостоятельно вычислить примерный потенциальный доход участника ПДС, пользуясь историческими данными доходности российских НПФ.

Возьмем среднестатистического россиянина Ивана с зарплатой 84 тысячи рублей в месяц «грязными», которую Росстат считает средней по стране в январе — октябре 2024 года. Предположим, что он может откладывать и направлять на программу долгосрочных сбережений 10 тысяч рублей в месяц. Этого хватит, чтобы получать максимально возможное софинансирование от государства, даже с учетом того, что доход Ивана дает ему право на господдержку по схеме «один к двум».

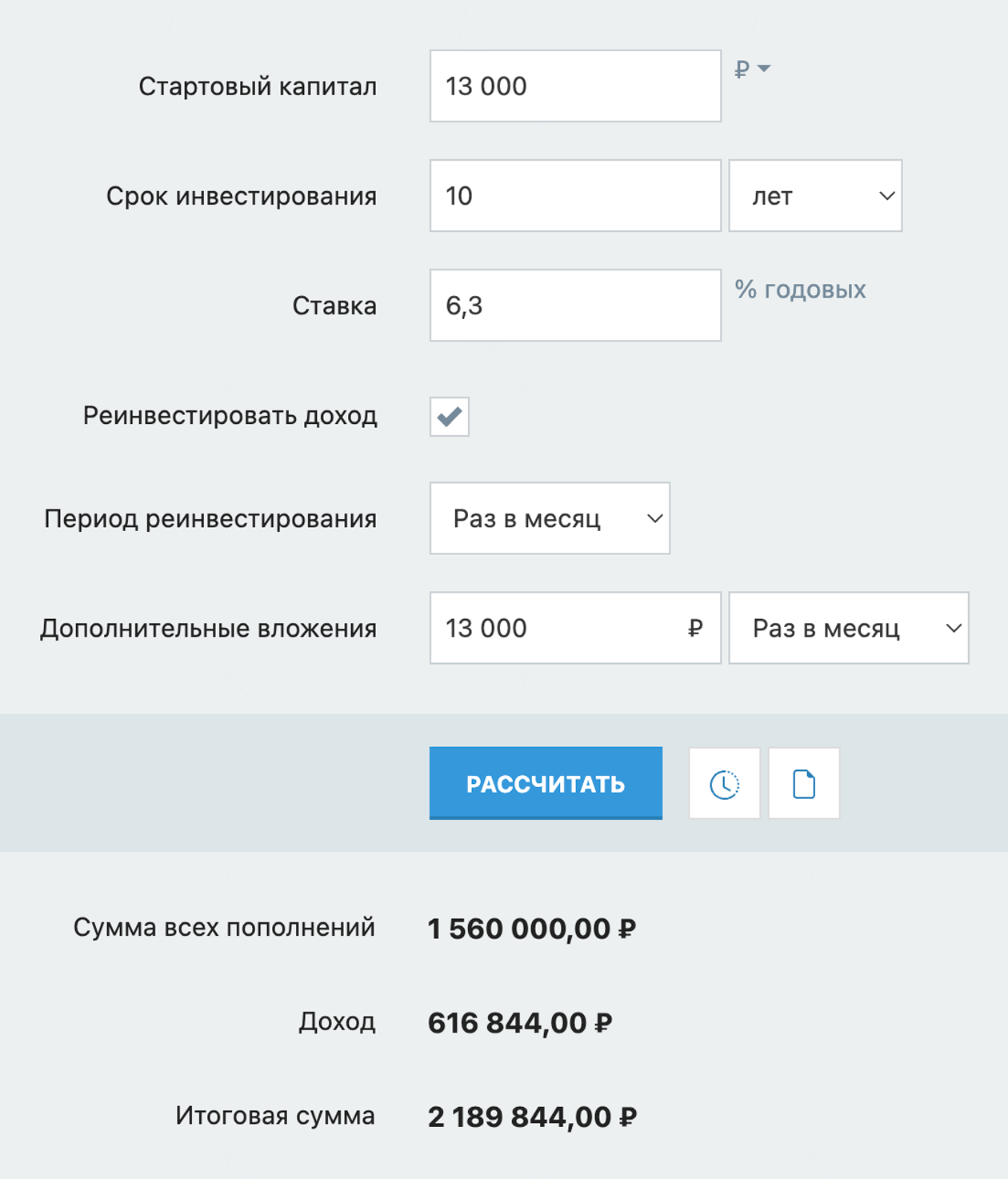

В первые десять лет государство будет добавлять к его отчислениям по 36 тысяч рублей, значит, доход от инвестиций считаем исходя из вложений 13 тысяч в месяц, из которых 3 тысячи — бонус от государства.

Чтобы предположить, каким будет инвестиционный доход, возьмем среднегодовую номинальную доходность российских НПФ за последние десять лет — 6,3% . К слову, инфляция в это же время в среднем была на уровне 7,15%, так что сбережения будущих пенсионеров в российских фондах не растут, а медленно обесцениваются.

При этом фактический результат у них еще ниже, поскольку часть доходности съедают комиссии НПФ. С 2024 года они ограничены потолком 0,6%, а с 2007 года — 0,5% от размера активов. Кроме постоянной комиссии за управление деньгами есть еще переменные, которые зависят от успешности инвестирования и доходят до 25% инвестдохода. В нашем эксперименте мы опустим вознаграждения фондов, но о них стоит помнить на этапе заключения договора: чем выше комиссии, тем меньше доходность вложений участников.

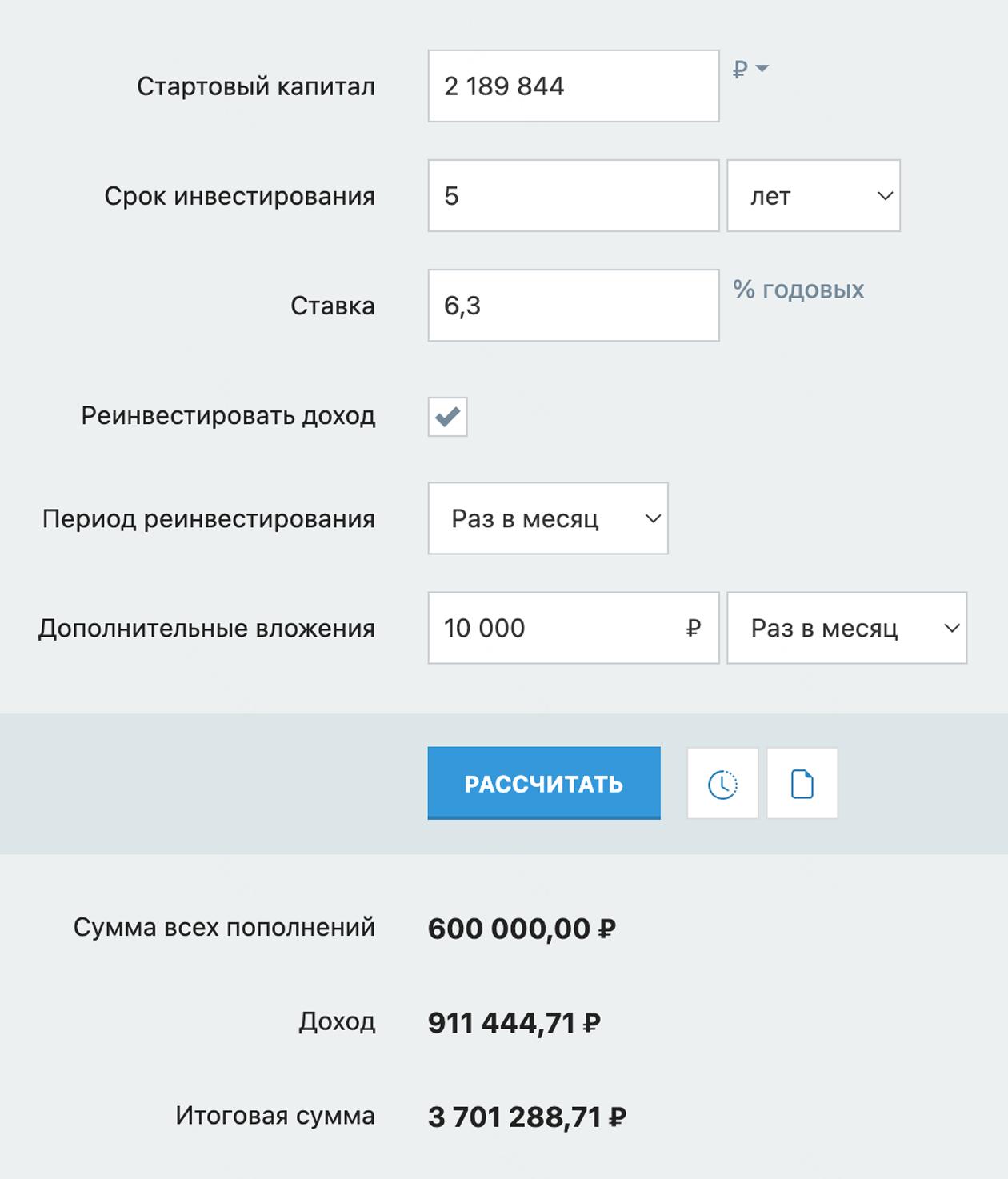

В первые десять лет вложения Ивана принесут около 617 тысяч рублей — на счете будет почти 2,2 млн. При этом сам он вложит 1,2 млн, еще 360 тысяч — подарок от государства, остальное — инвестиционный доход.

В дальнейшем пополнения уменьшатся на 36 тысяч в год: Иван все так же будет вносить по 10 тысяч ежемесячно в течение пяти лет, но уже без софинансирования из бюджета. С учетом ранее сформированных накоплений процентный доход превысит 911 тысяч, а сумма на счете — 3,7 млн.

С учетом того, что Иван за 15 лет вложил 1,8 млн собственных денег, его инвестиции удвоятся — чистый доход составит 1,9 млн, что соответствует среднегодовой доходности 8,65%.

Прибавим к этому еще и налоговый вычет, на который получит право участник программы. Каждый год Иван возвращал НДФЛ с суммы своих вложений, то есть с 120 тысяч рублей, и получал возврат по 15 600 ₽ в год. Здесь капитализации нет: будем считать, что эти деньги он просто тратил. Но на общую доходность вложений они все же повлияли, прибавив 234 тысячи рублей к накопленному капиталу.

В итоге среднегодовая доходность стала еще немного лучше — 9,35%. При этом реальная доходность за минусом инфляции будет около 2,2%, если допустить, что в следующие 15 лет цены будут расти тем же темпом, что и в предыдущие 10: по 7,15% в год.

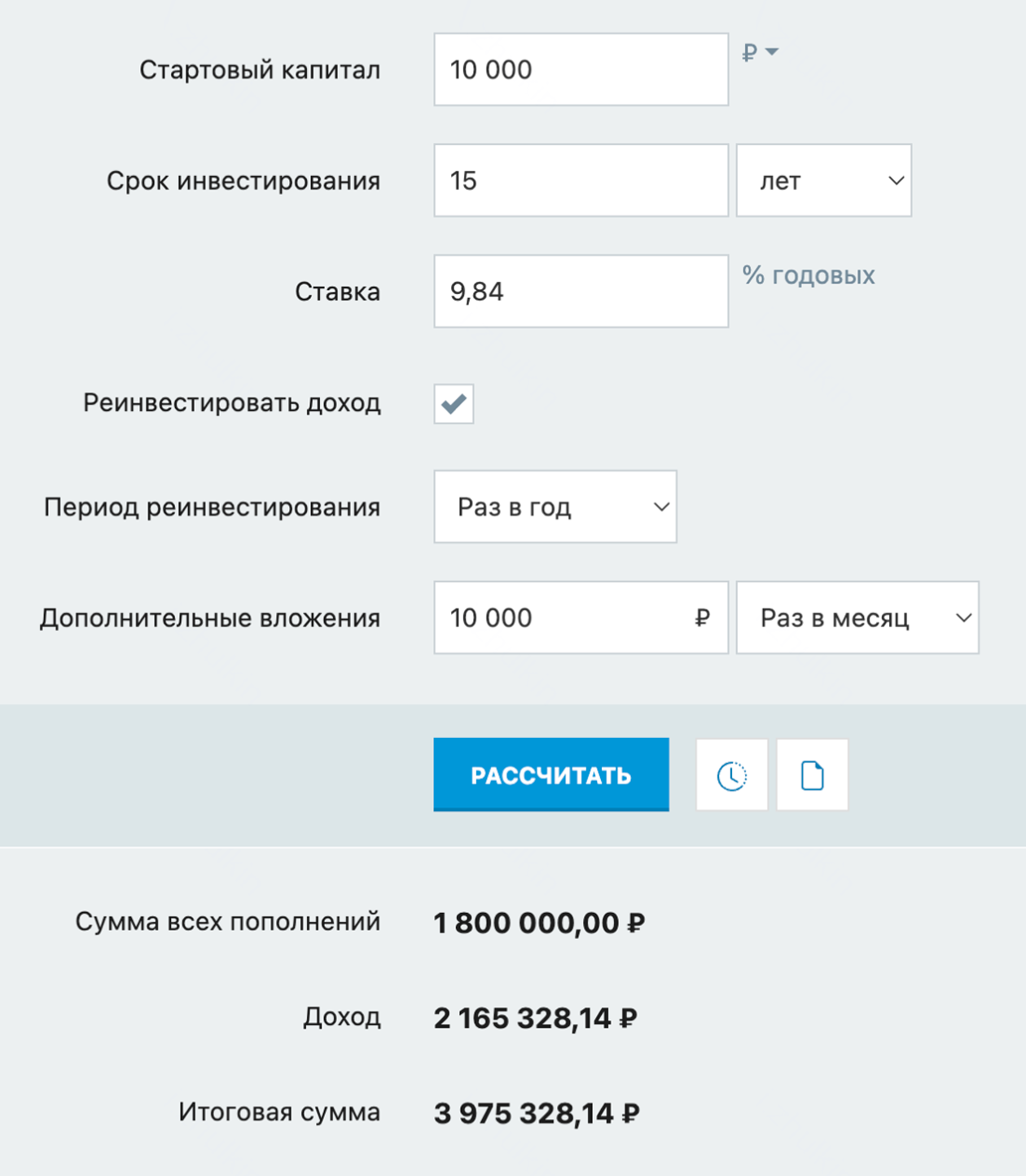

А теперь сравним, какой бы результат получил Иван, если бы копил деньги на банковском депозите. Для ориентира возьмем среднегодовую доходность по депозитам, рассчитанную за последние десять лет для вкладов сроком на год, — 9,84% .

При той же сумме инвестиций 1,8 млн получаем соизмеримый доход — 2,165 млн против 2,135 млн при вложениях через программу долгосрочных сбережений с учетом всех причитающихся бонусов, в том числе налогового вычета. То есть для россиянина со средним заработком инвестиции через ПДС дадут примерно ту же доходность, которую он может получить на депозитах. При этом деньги будут доступны ему в любой момент и их не придется замораживать на 15 лет, как того требует участие в госпрограмме. В обоих случаях прогнозируемая доходность пусть и ненамного, но превышает ожидаемую инфляцию.

Наш расчет нельзя рассматривать как инвестиционную рекомендацию. Во-первых, из-за упрощений, которые мы позволили себе допустить, вы вряд ли придете к такому же результату в реальности. Так, мы не учитываем вознаграждение в пользу НПФ и налог на доход по депозитам. А главное — неизвестно, какие будут ставки по вкладам и насколько эффективно НПФ смогут инвестировать деньги участников ПДС. Во-вторых, у программы долгосрочных сбережений есть несколько важных недостатков, которые стоит учитывать. Они описаны в следующей главе.

Плюсы и минусы программы

Основные плюсы очевидны и подробно описаны в первой главе: софинансирование взносов, страхование вложений, налоговый вычет и возможность пополнять сбережения из накопительной части пенсии.

Также стоит добавить, что управление инвестициями возьмет на себя негосударственный пенсионный фонд, что избавляет от необходимости погружаться в тему, выбирать инструменты, отслеживать их эффективность и переживать за правильность выбора.

Впрочем, это же можно считать и первым минусом для тех, кто предпочитает активное управление капиталом. В случае с госпрограммой вы невластны над судьбой своих сбережений и лишь можете выбирать оператора из числа доступных НПФ.

Вот еще несколько недостатков, на которые стоит обратить внимание.

Грубая формула софинансирования. Условия для участников программы с зарплатой 80 001 ₽ вдвое хуже, чем для тех, кто получает 79 999 ₽. Первому для получения от государства 36 тысяч рублей нужно отложить 72 тысячи в год, то есть 7,5% своего дохода. А второму — всего 36 тысяч, или 3,8%.

Аналогично и с рубежом в 150 тысяч. Люди с доходами 149 999 ₽ получат максимальную выгоду при вложении 72 тысяч рублей, а тем, кто зарабатывают на 2 рубля больше, понадобится 144 тысячи. Для них поддержка государства будет наименее ощутимой.

Инвестиции — это риск, даже когда дело касается надежных облигаций. Государство защитит деньги от разорения НПФ, но не компенсирует возможные убытки от неэффективных инвестиций.

Даже вложения в ОФЗ не дают гарантии на 100%. Государство тоже может не выполнить обязательства, как это случилось в России в 1998 году.

А еще инвестиционная стратегия оператора может оказаться слишком консервативной, и тогда через 15 лет доходность вложений может разочаровать. Если ориентироваться на средние результаты, которые показывают НПФ сейчас, то сложно назвать их выдающимися. На отрезке 2017—2024 года накопленная доходность фондов оказалась ниже, чем накопленная за это же время инфляция.

Вносить проще, чем выводить. Программа позиционируется как инструмент для получения «дополнительного периодического дохода». Это значит, что получить свои деньги назад сразу в полном объеме не получится, даже по истечении 15-летнего срока. Базовые условия программы предполагают, что после этапа накоплений регулярные выплаты участнику должны производиться в течение десяти лет.

То есть НПФ установит определенный лимит на ежемесячные выплаты, которые станут прибавкой к зарплате или пенсии. И на их объем вы повлиять не сможете. В законе предусмотрено право договориться с фондом, чтобы установить другой срок выплат или даже получить все деньги разом. Но никаких обязательств на НПФ это не накладывает.

10-летний срок означает, что сумму накоплений разделят на 120 частей, каждая из которых и станет ежемесячной выплатой. В случае с нашим героем Иваном, которому за 15 лет удалось накопить 3,7 млн, ему полагается в месяц 30 844 ₽. Это немало с учетом того, что на этапе накопления Иван ежемесячно инвестировал в программу только 10 тысяч. Но стоит помнить, что за эти годы инфляция может существенно обесценить сбережения, так что о реальной эффективности инструмента по этому примеру все равно судить сложно.

Также есть вариант получать выплату пожизненно. В этом случае размер ежемесячных отчислений рассчитывается на основе данных об ожидаемой продолжительности жизни. В 2024 году она составляла 73,5 года. То есть, если начать копить в 25 лет, а получать деньги назад в 40, сумму накоплений разделят на 33,5 года, или 402 месяца. Для Ивана ежемесячная выплата составит около 9,2 тысячи.

Важный минус последнего варианта — на него не распространяется право наследования накоплений. Но есть в нем и плюс. Если участник ПДС накопил мало денег и назначенная пожизненная выплата составит менее 10% от прожиточного минимума пенсионера, то НПФ выплатит ему все деньги единоразово.

Недостаток доверия. У россиян есть основания относиться к новым пенсионным инициативам государства со скепсисом. Мораторий на накопительную часть пенсии — тому наглядное подтверждение.

Она тоже задумывалась как инструмент формирования более высоких доходов в старости. В итоге уже 10 лет эти деньги идут на выплаты нынешним пенсионерам. И нет гарантий, что нечто подобное не произойдет с новой программой.

Кому выгодна программа

Новая программа долгосрочных накоплений выглядит как попытка примирить интересы государства и граждан в вопросе использования свободных денег. Выбор источников финансирования для инфраструктурных и других мегапроектов стал скромнее, и государство заинтересовано активнее привлекать в этом качестве сбережения людей.

Россияне, в свою очередь, сильно ограничены в вариантах, куда направить свои накопления. Надежных инструментов, которые позволяют защитить деньги от инфляции, практически не осталось. Поэтому участие в программе похоже на сделку, в которой выгоду получают обе стороны.

По данным Банка России, на начало ноября 2024 года на руках у россиян было 15,8 трлн рублей наличными и 9 трлн рублей в иностранной валюте. Еще 63,8 трлн хранятся на депозитах. То есть в общей сложности ликвидные активы граждан составляют 88,6 трлн. Это больше двух годовых бюджетов страны.

При этом на всю национальную экономику в 2025 году из федерального бюджета планируется выделить 4,4 трлн. То есть привлечение даже малой доли сбережений населения может стать большим импульсом, чем все бюджетное финансирование.

Авторы законопроекта в пояснении к нему оценили возможную целевую аудиторию программы в 25 млн человек — по количеству россиян, у которых есть возможность перевести пенсионные накопления в качестве единовременного взноса по договору долгосрочных сбережений. Президент рассчитывает, что уже в первый год объем вложений участников программы составит не менее 250 млрд, а в 2026 году вырастет до 1% ВВП, то есть превысит 2 трлн рублей.

При этом Центральный банк озвучивал более скромные цели и длинные сроки: 9 млн участников и 1,2 трлн рублей вложений к 2030 году.

В конце 2024 года в ЦБ рассказали, что за неполный год работы программы долгосрочных сбережений россияне заключили с НПФ 2,7 млн договоров , а объем привлеченных денег превысил 196 млрд.

Если в этой статье вы не нашли ответов на все свои вопросы о ПДС, можно поискать их в разъяснениях Центрального банка или Национальной ассоциации негосударственных пенсионных фондов.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique