Как российские компании приспособились к санкциям

С начала ввода масштабных ограничений против России прошло уже больше года. Некоторые предприятия, опасаясь усиления санкционного давления, решили уйти из РФ. Другие, пытаясь занять освободившиеся ниши на рынке, наоборот, увеличили объем инвестиций. Так или иначе основному большинству компаний пришлось значительно перестраиваться под новые реалии.

Разберу основные стратегии эмитентов.

Выход на новые рынки

Наиболее пострадавшим эмитентам на Мосбирже пришлось перенаправить свои поставки из Европы в Азию и на Ближний Восток. Главным образом речь идет про экспортоориентированный российский бизнес:

- Нефтегазовые предприятия — «Роснефть», «Газпром», «Лукойл», «Газпром-нефть», «Новатэк», «Сургутнефтегаз», «Татнефть», «Башнефть» и другие.

- Угольщики — «Распадская» и «Мечел».

- Золотодобытчики — «Полюс» и Polymetal.

- Крупнейшая алмазодобывающая компания — «Алроса».

- Лесоперерабатывающий холдинг — Segezha Group.

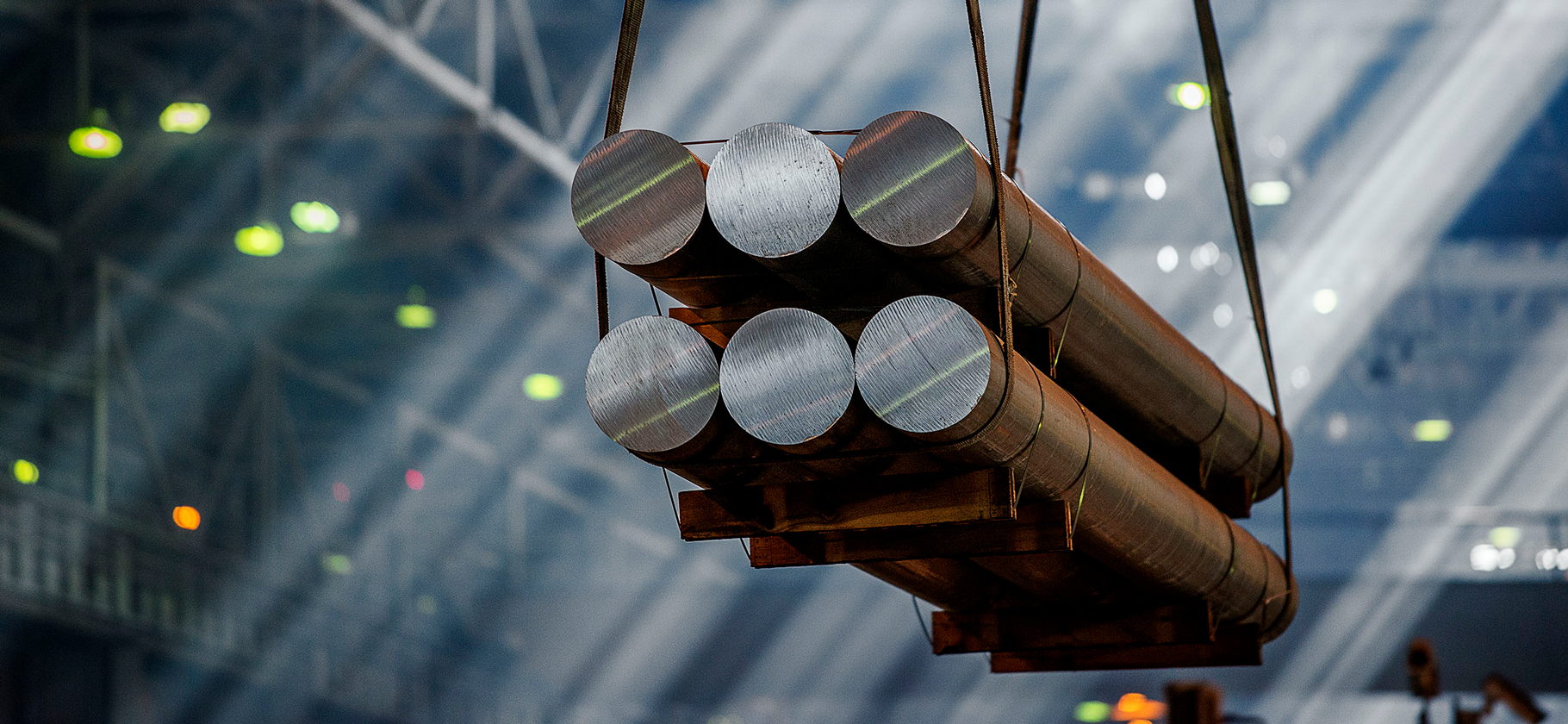

- Металлургические предприятия — НЛМК, «Северсталь» и ММК.

- Производители цветных металлов — «Норникель» и «Русал».

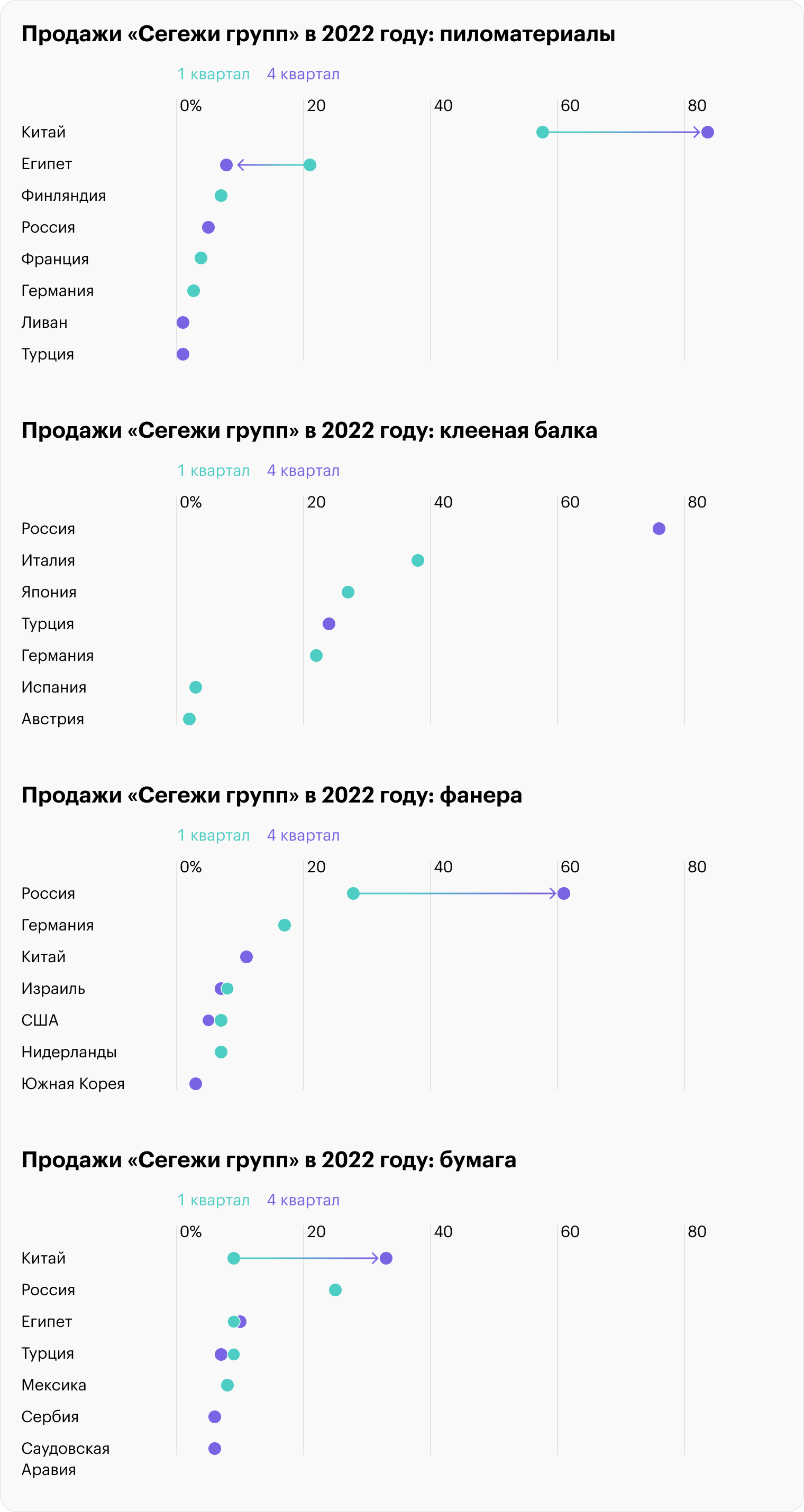

Все эти компании в 2022 году подпали под секторальные санкции , в результате чего их экспорт в западном направлении фактически обнулился и они были вынуждены искать новые рынки сбыта. За исключением Segezha Group, все остальные представители успешно справились с этой задачей, перенаправив свою продукцию в восточные страны.

При этом не весь российский экспортоориентированный бизнес пострадал. США и ЕС пока решили не вводить прямых санкций против производителей удобрений — «Фосагро», «Акрона» и «Куйбышевазота», ограничившись лишь персональными санкциями против менеджмента этих компаний. Основная причина такого решения — общемировой продовольственный кризис.

Помимо экспортеров еще финансовый сектор был вынужден переориентироваться с Запада на Восток. Российские банки после блокировки их европейских и американских активов начали экстренно перестраиваться на Азию. Например, Сбер открыл второй филиал в Мумбае, ВТБ — в Шанхае, а Т-Банк запустил международные переводы в индийских рупиях.

Открыть для себя новый азиатский рынок также была вынуждена СПб-биржа после того, как часть активов, ранее торгующаяся на этой площадке, подверглась блокировке из-за санкций, в результате чего активность инвесторов по американским акциям сильно упала. В июне 2022 года биржа начала торги акциями компаний из Гонконга.

Консолидация рынка

Часть компаний, которая не сильно пострадала от новых зарубежных санкций, решила воспользоваться ситуацией для M&A-сделок. Наиболее активным эмитентом была АФК «Система» — она сделала шесть громких покупок.

За 15 млрд рублей инвестиционный холдинг приобрел 10 отелей у норвежской компании Wenaas и за 4,5 млрд рублей увеличил с 29,8 до 48,8% свою эффективную долю владения в строительной группе «Эталон». Кроме этого, еще был выкуплен ведущий российский производитель органической косметики Natura Siberica, производитель минеральной воды «Архыз-оригинал» и две компании по переработке красной рыбы на Камчатке: ООО «Кристалл-фиш» и ООО «Хангар».

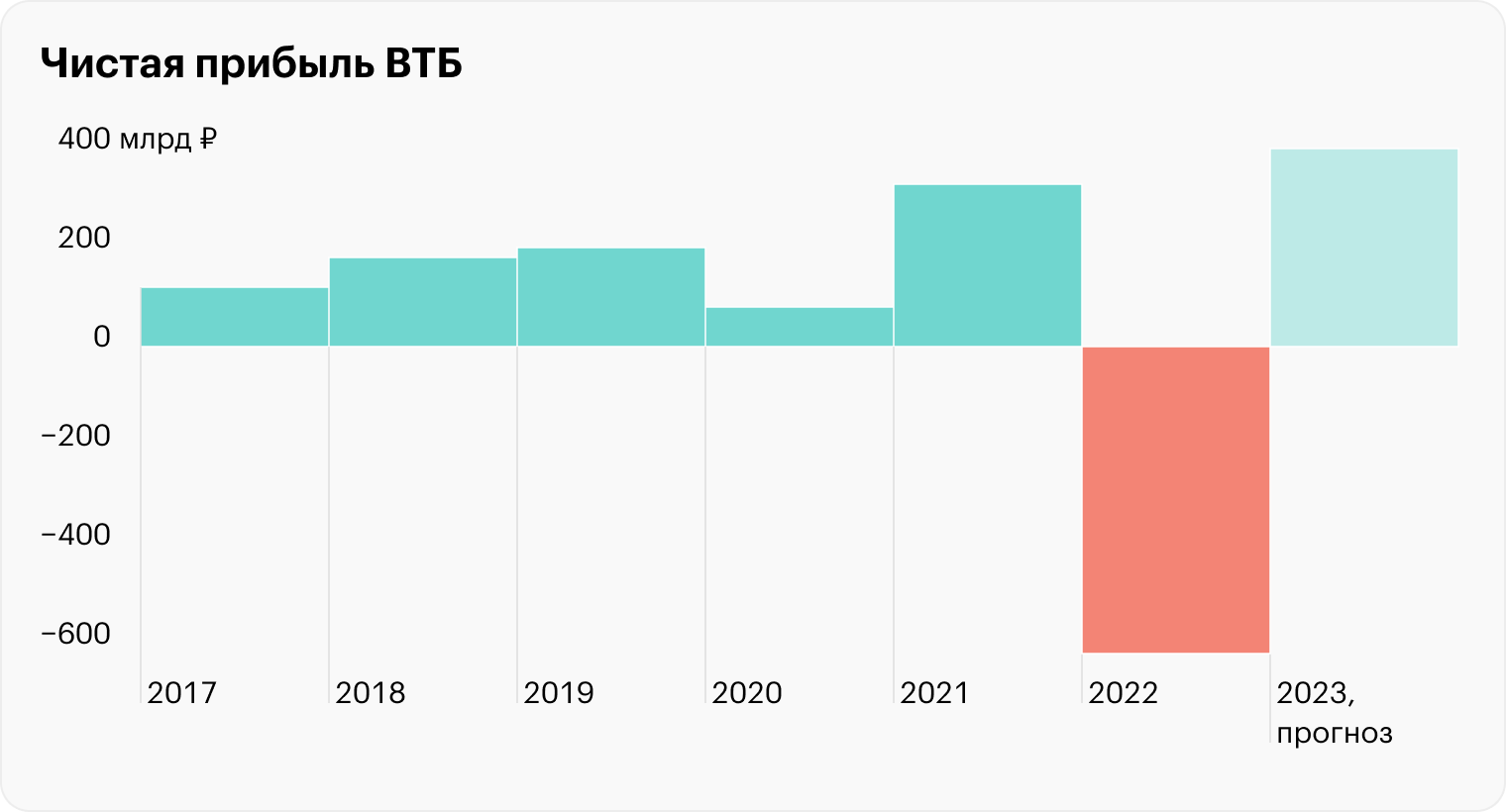

Самую крупную сделку на российском рынке провел ВТБ — в конце декабря 2022 года банк приобрел у ЦБ РФ 100% акций группы «Открытие» за 340 млрд рублей. Новый актив очень удачно вписался в финансовую группу, в результате чего ВТБ прогнозирует рекордную чистую прибыль в 2023 году, которая может составить примерно 400 млрд рублей.

Помимо АФК «Система» и ВТБ еще шесть компаний совершили крупные покупки. Самые значительные приобретения сделали «Яндекс», «Самолет» и «Татнефть». ИТ-компания за 925 млн долларов консолидировала оставшуюся долю Uber в совместном предприятии. Строительная группа за 40—60 млрд рублей купила своего конкурента, а нефтедобывающее предприятие приобрело сеть АЗС в Турции за 320 млн долларов.

Менее значимые покупки совершили X5 Group, группа «Эталон» и Globaltrans. X5 Group на фоне проблем с дивидендными выплатами решила все усилия бросить на развитие своего бизнеса и начала скупать небольших конкурентов. За последний год X5 Group приобрела три региональные сети: «Красный Яр», «Слата» и «Тамерлан».

Строительная группа «Эталон» в 2022 году также решила обратить внимание на новые регионы — девелопер за 4,6 млрд рублей приобрел российский бизнес финской компании «ЮИТ». А Globaltrans завершил консолидацию одного из ведущих операторов железнодорожных цистерн в России «БалтТрансСервис».

Все эти приобретения положительно сказались на финансовых результатах эмитентов. Некоторым компаниям даже пришлось отобразить разовую прибыль от новых сделок. Так, например, строительная группа «Эталон» зафиксировала 10 млрд бумажного дохода от покупки «ЮИТ Россия», а банк ВТБ — 165 млрд рублей благодаря группе «Открытие».

Редомициляция

В 2022 году российские депозитарные расписки на Мосбирже столкнулись с инфраструктурными проблемами после того, как ЕС ввел прямые санкции против НРД, тем самым фактически заблокировав всю свою финансовую инфраструктуру для российских денежных переводов, в том числе дивидендных выплат.

На этом фоне некоторые российские эмитенты объявили о намерении провести редомициляцию , чтобы как можно быстрее вернуться к выплате дивидендов. Пока таких компаний четыре: VK Group, TCS Group, Polymetal и Noventiq, который ранее носил название Softline.

VK Group в 2023 году объявила о том, что она рассматривает возможность переезда с Британских Виргинских островов обратно в Россию с целью получить дополнительные налоговые льготы от регистрации в специальном административном районе на острове Октябрьский.

Polymetal и Noventiq решили сохранить зарубежную прописку, чтобы у них была возможность и дальше торговаться за рубежом. Первый эмитент хочет переехать в республику Казахстан, а второй — на Каймановы острова. Что касается TCS Group, то банк пока не выбрал новую юрисдикцию, менеджмент все еще продолжает подыскивать наиболее подходящий вариант переезда.

Уход из России

Пять компаний на Мосбирже избавились от своих российских подразделений, продав их менеджменту или новому местному инвестору. Первым таким эмитентом стал Noventiq. В 2022 году после введения зарубежных санкций компания решила продать российский бизнес своему основателю за 1 $, оставив себе только международное подразделение.

Второй эмитент, ушедший из России, это VEON. В конце 2022 года телекоммуникационный холдинг объявил о продаже российскому руководству дочернего предприятия «Вымпелком» за 370 млрд рублей. Сейчас сделка в финальной стадии, вскоре ожидается ее закрытие.

Третья компания, которая в ближайшее время намерена избавиться от российского бизнеса, это «Яндекс». На фоне трансформации корпоративной структуры эмитент хочет предложить своим акционерам три варианта действий: они могут сохранить долю в российском подразделении, взять наличные или получить акции международных стартапов, которые, вероятно, продолжат торговаться на NASDAQ.

Кроме Noventiq, VEON и «Яндекса» о желании продать свой местный бизнес еще объявили Polymetal и QIWI. Основная причина такого решения — желание вернуть себе зарубежный листинг. Золотодобытчик хочет восстановить торги на LSE, а ИТ-компания — на NASDAQ. Сейчас компании ищут заинтересованного инвестора.

Наращивание инвестиций

Некоторые российские компании на фоне ухода зарубежных конкурентов решили больше вкладываться в развитие своего местного бизнеса. В основном речь идет про эмитентов, которые слабо пострадали от новых санкций. Наибольший прирост инвестиций был замечен у Globaltrans — его CAPEX вырос на 165% главным образом за счет покупки «БалтТрансСервиса».

Капитальные расходы также значительно пришлось увеличить Fix Price — за год этот показатель вырос с 6,279 до 12,015 млрд рублей. Основной причиной являются крупные инвестиции в строительство двух распределительных центров, которые начнут работу в 2023 году.

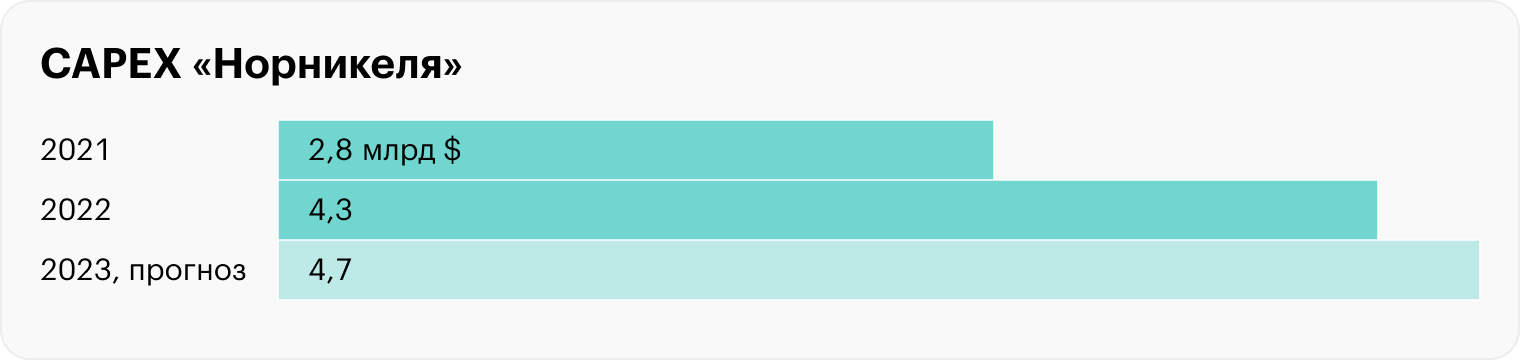

О существенном росте CAPEX в 2022 году еще объявили «Норникель», группа «Позитив» и «Фосагро». В среднем эта тройка увеличила свои инвестиции в развитие российского бизнеса на 30—50%. Сырьевые предприятия модернизировали свои мощности по производству удобрений и цветных металлов, а ИТ-компания отправила средства на разработку новых продуктов.

Но некоторые компании уменьшили свои капитальные расходы. Наиболее сильно сократила CAPEX медицинская сеть «Мать и дитя». В 2022 году эмитент решил приостановить свою региональную экспансию, в результате чего его инвестиционные затраты снизились на 70%, в то время как все остальные финансовые результаты остались на уровне прошлого года.

Вместе с «Мать и дитя» сильно уменьшить свой CAPEX еще решила Segezha Group ввиду значительного падения финансовых результатов после введения новых европейских санкций. Капитальные расходы лесопромышленного холдинга сократились на 34%, до 28,6 млрд рублей, за счет резкого снижения выделяемых средств на развитие основного бизнеса.

Что в итоге

Несмотря на все сложности, вероятно, худшее для российских компаний уже позади. Впереди местный бизнес ждет восстановление финансовых результатов и дальнейшая адаптация к ранее введенным зарубежным санкциям.

Среди представленных на Мосбирже эмитентов инвесторам стоит обратить внимание на компании, чья капитализация еще не в полной мере восстановилась. К таким предприятиям можно отнести VK Group, «Норникель», «Лукойл», X5 Group, «Магнит», Fix Price и, возможно, ВТБ.