Теперь у меня свой пенсионный план.

Т—Ж уже рассказывал, как получить пенсию от государства и выбрать НПФ для своей государственной накопительной пенсии. Но если хочется в старости получать больше, можно накопить на еще одну, негосударственную пенсию. Для этого нужно выбрать НПФ с подходящей инвестиционной программой и платить в него дополнительные взносы.

В статье расскажу, как это сделать.

Что заплатит государство

Государственная пенсия разделена на две части: страховую и накопительную. Страховая часть формируется в ПФР и идет на выплаты тем, кто уже сейчас достиг пенсионного возраста. Накопительная часть переводится в один из негосударственных пенсионных фондов или в управляющую компанию на именной счет и будет выплачиваться вам по достижении пенсионного возраста.

Никто точно не знает, какая государственная пенсия будет через 30 лет, когда я выйду на пенсию. В 2021 году размер средней страховой пенсии по старости — 17 500 ₽. Прожиточный минимум пенсионера на 2021 год — 10 022 ₽.

- 10 022 ₽

- прожиточный минимум пенсионера в месяц на 2021 год согласно ст. 8.4 ФЗ о федеральном бюджете

Меня не устраивает такой уровень жизни, поэтому я заключил договор негосударственного пенсионного обеспечения.

Что такое негосударственное пенсионное обеспечение

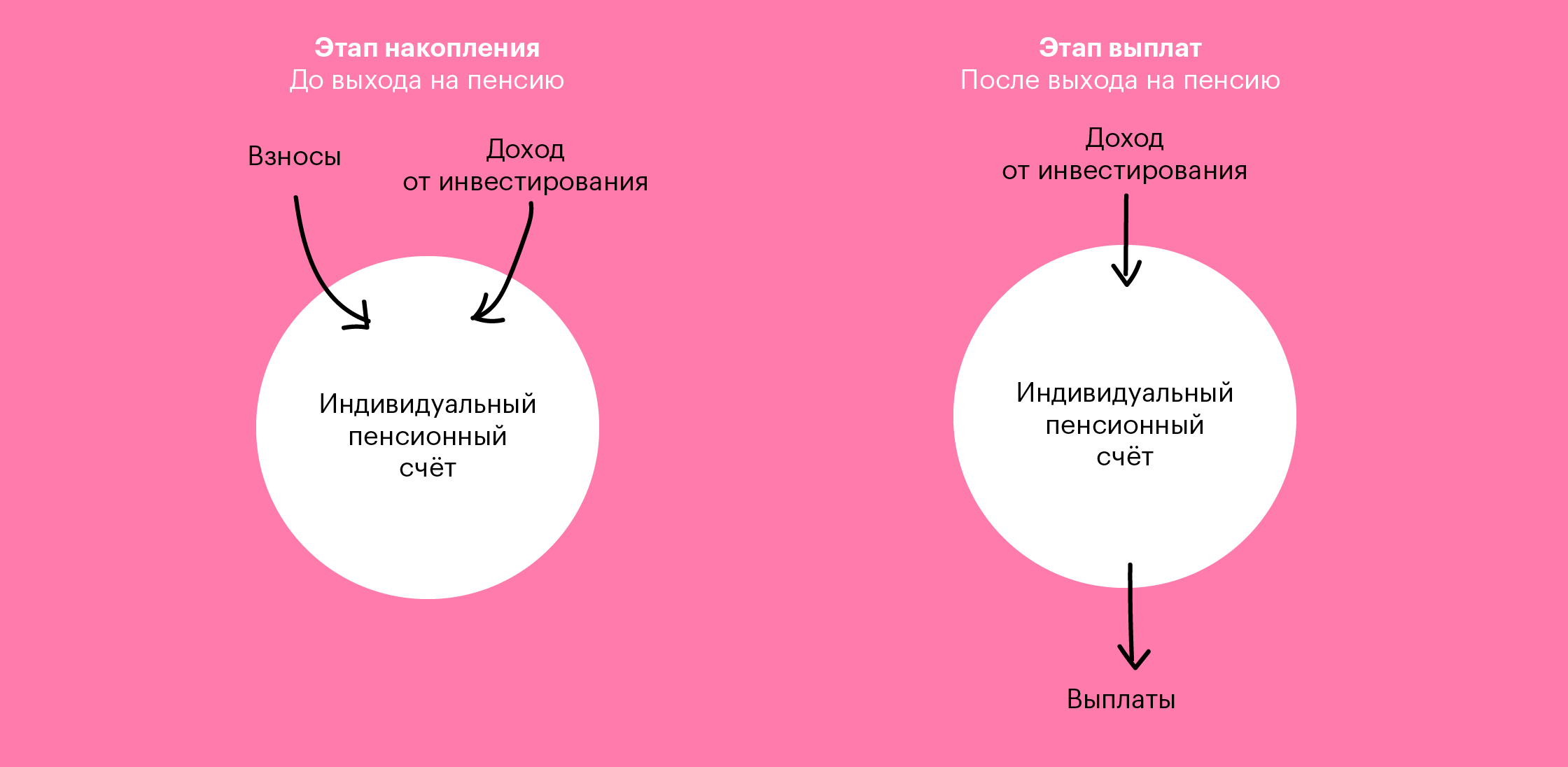

Вторая пенсия, которую я коплю в НПФ, называется негосударственным пенсионным обеспечением — НПО. Схема аналогична пополняемому вкладу: сначала делаете взносы, потом выходите на пенсию, а фонд постепенно платит вам деньги обратно. Фонд инвестирует ваши накопления и в итоге выплатит больше, чем вносили.

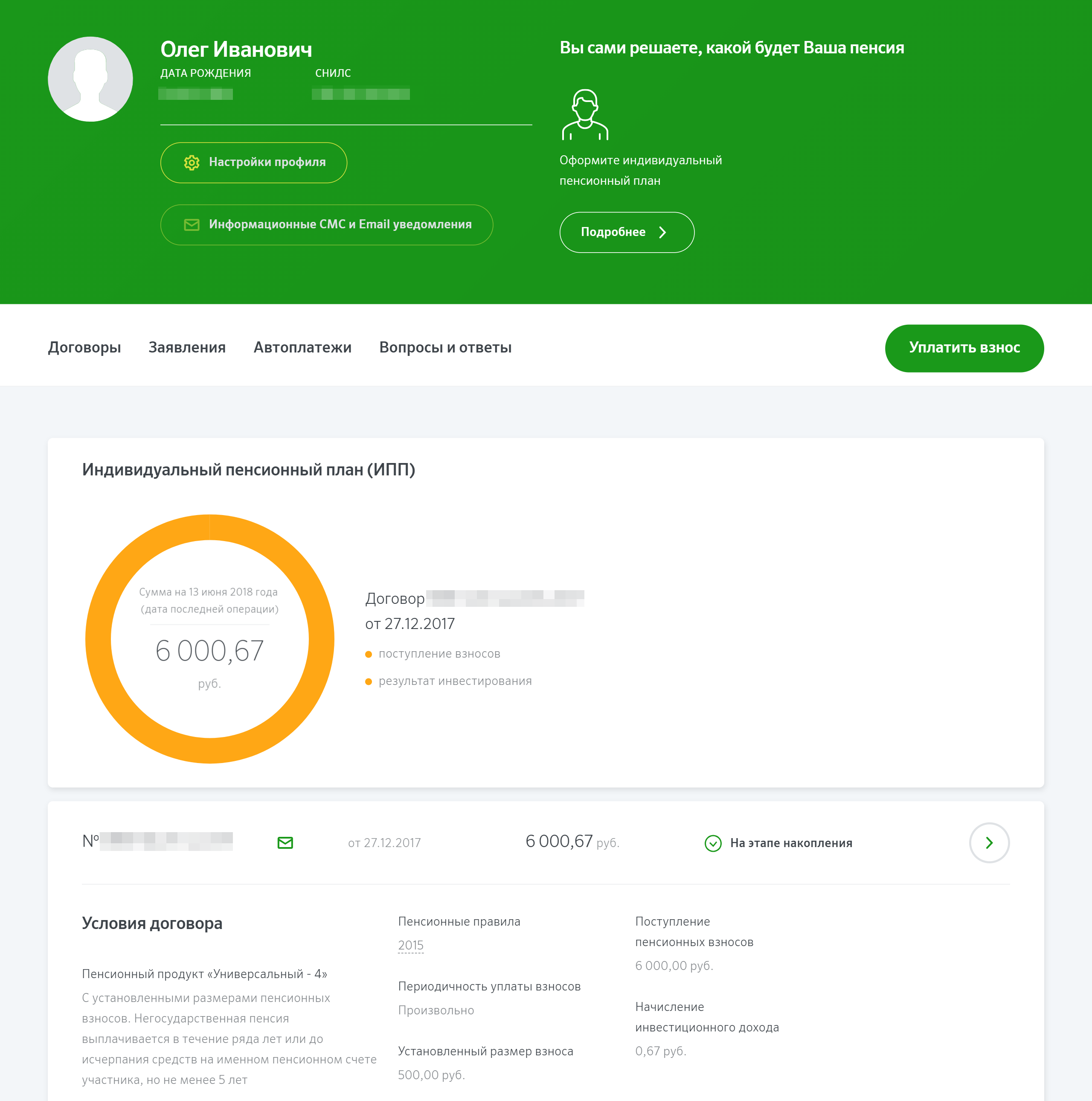

На этапе накопления НПФ открывает мне индивидуальный пенсионный счет. Это не тот счет, который числится в Пенсионном фонде России и на котором копится государственная накопительная пенсия, а еще один, дополнительный. Он не имеет отношения к государственному пенсионному фонду. Я делаю туда взносы сам.

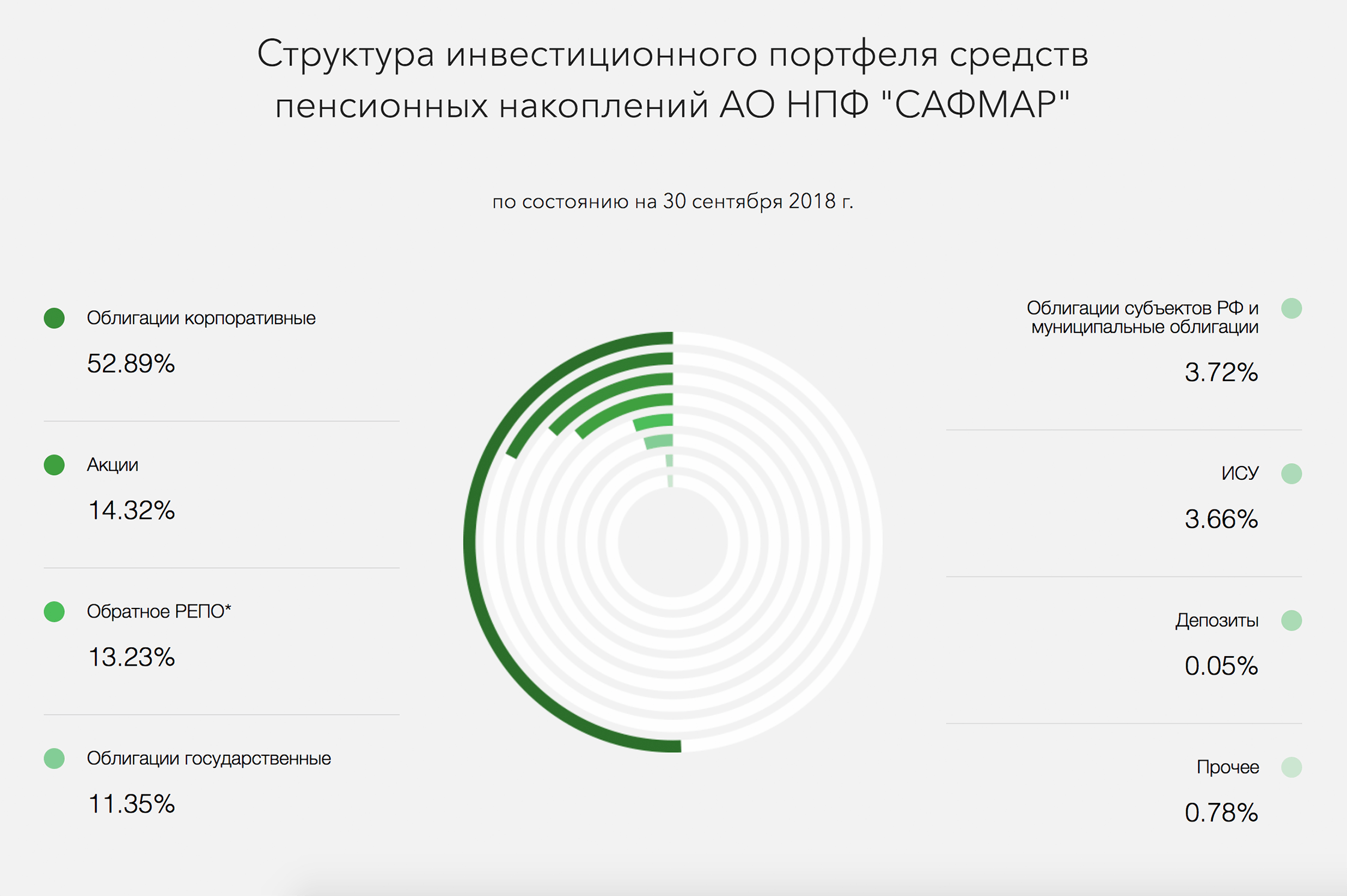

Деньги с этого счета фонд инвестирует в акции, облигации, ресурсы, недвижимость, драгметаллы. Некоторые фонды позволяют даже выбрать стратегию инвестирования. Потом НПФ начисляет мне доход от инвестирования. К моменту выплаты пенсии сумма на счету будет больше, чем сумма моих взносов.

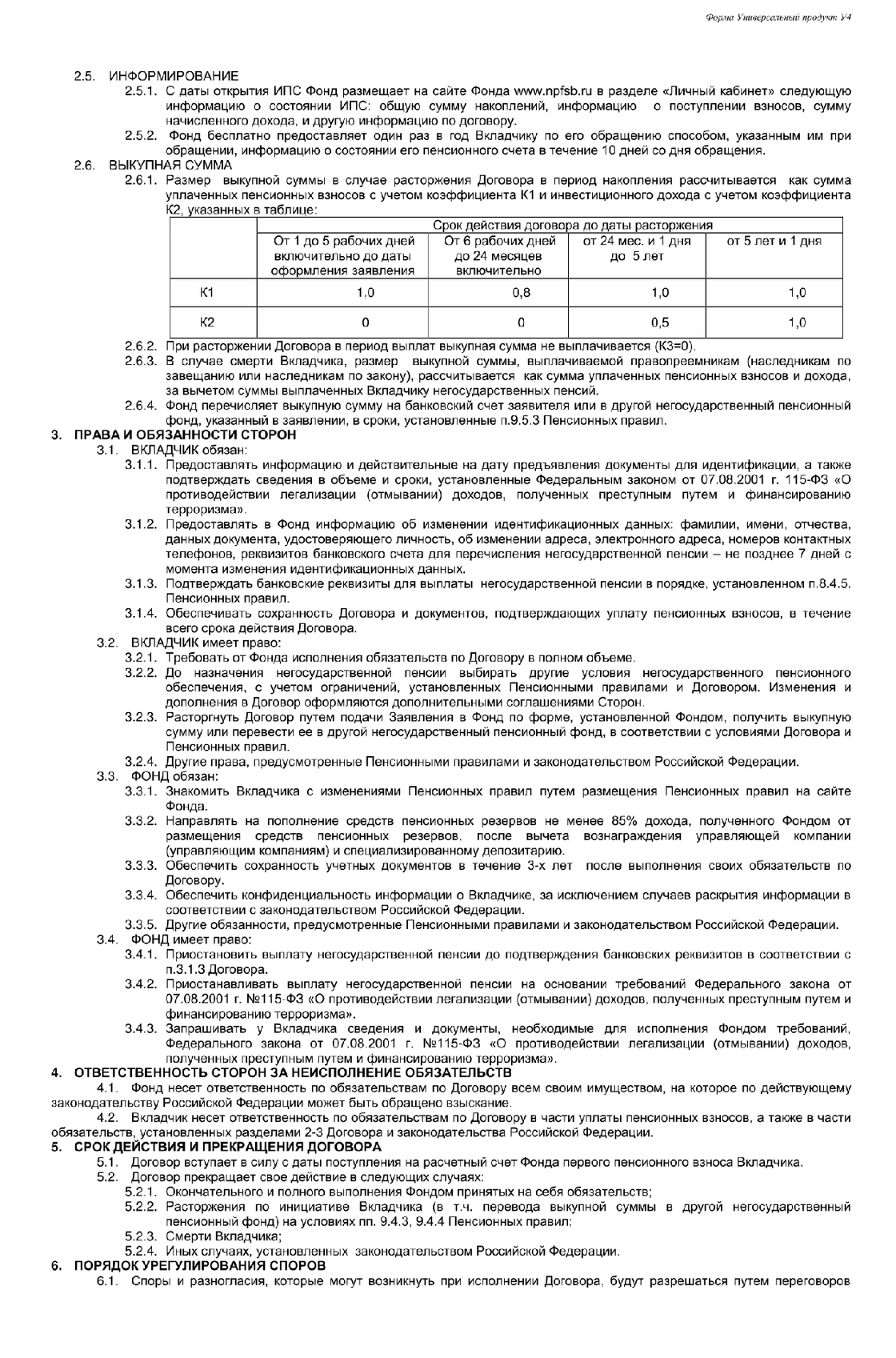

Если я захочу забрать деньги на этапе накопления, фонд может взять штраф: я получу меньше, чем внес. Сумма, которую забираю, называется выкупной. Если не доживу до пенсии, штрафа не будет: накопленную сумму наследники получат полностью.

Сколько я заберу при досрочном расторжении

| Прошло | Мои взносы | Инвестиционный доход |

|---|---|---|

| < 2 лет | 80% | 0 |

| 2—5 лет | 100% | 50% |

| > 5 лет | 100% | 100% |

Сколько я заберу при досрочном расторжении

| Прошло меньше 2 лет | |

| Мои взносы | 80% |

| Инвестиционный доход | 0 |

| Прошло 2—5 лет | |

| Мои взносы | 100% |

| Инвестиционный доход | 50% |

| Прошло больше 5 лет | |

| Мои взносы | 100% |

| Инвестиционный доход | 100% |

Этап выплат наступит, когда я получу право на пенсию по старости или инвалидности и напишу заявление о выплате в НПФ. Причем для договоров, заключенных до 2019 года, возраст выхода на негосударственную пенсию по старости повышать не стали: мужчины получают право в 60 лет, женщины в 55. Выплаты производятся раз в месяц — или реже, если размер ежемесячной выплаты меньше, чем разрешено законом.

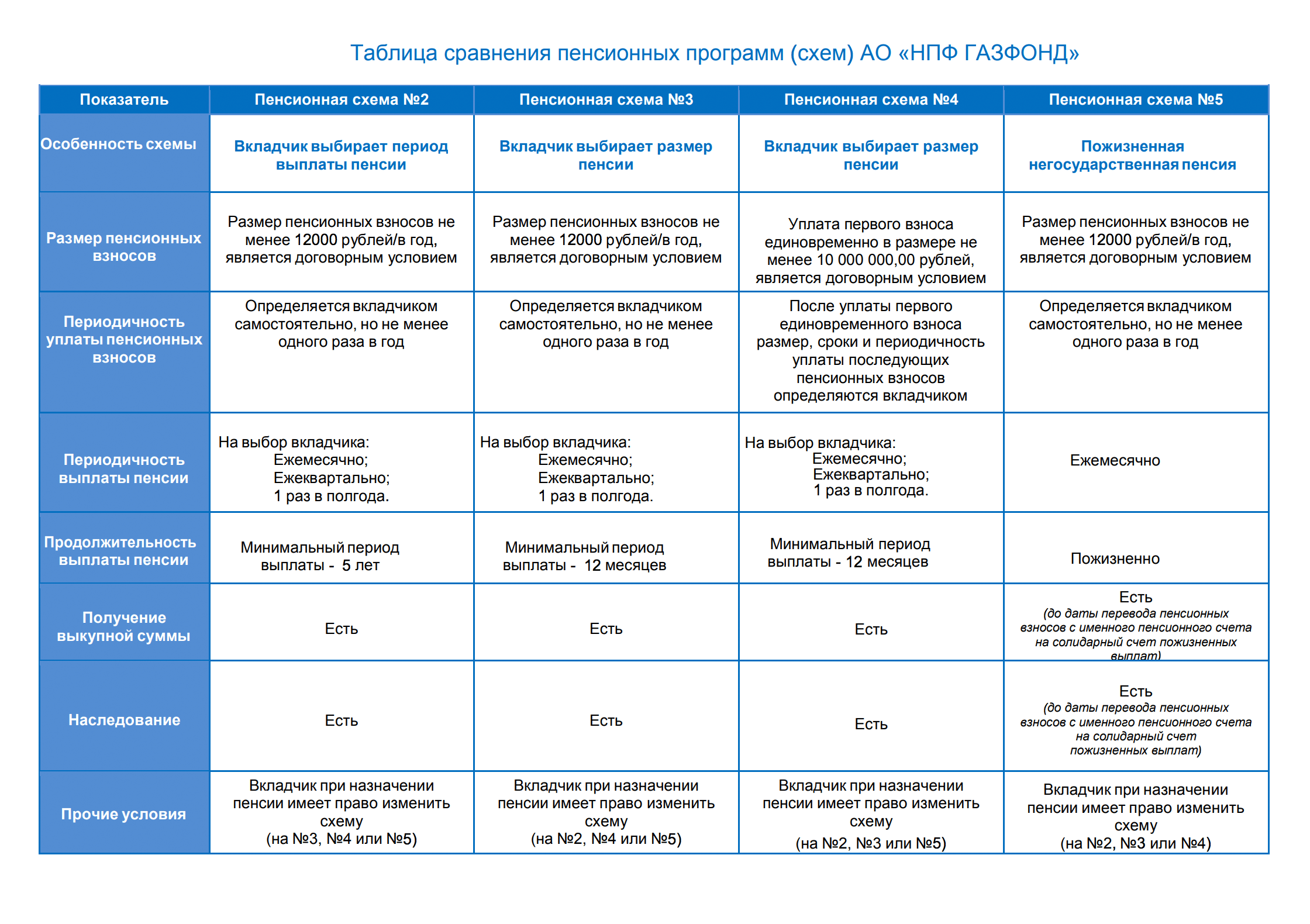

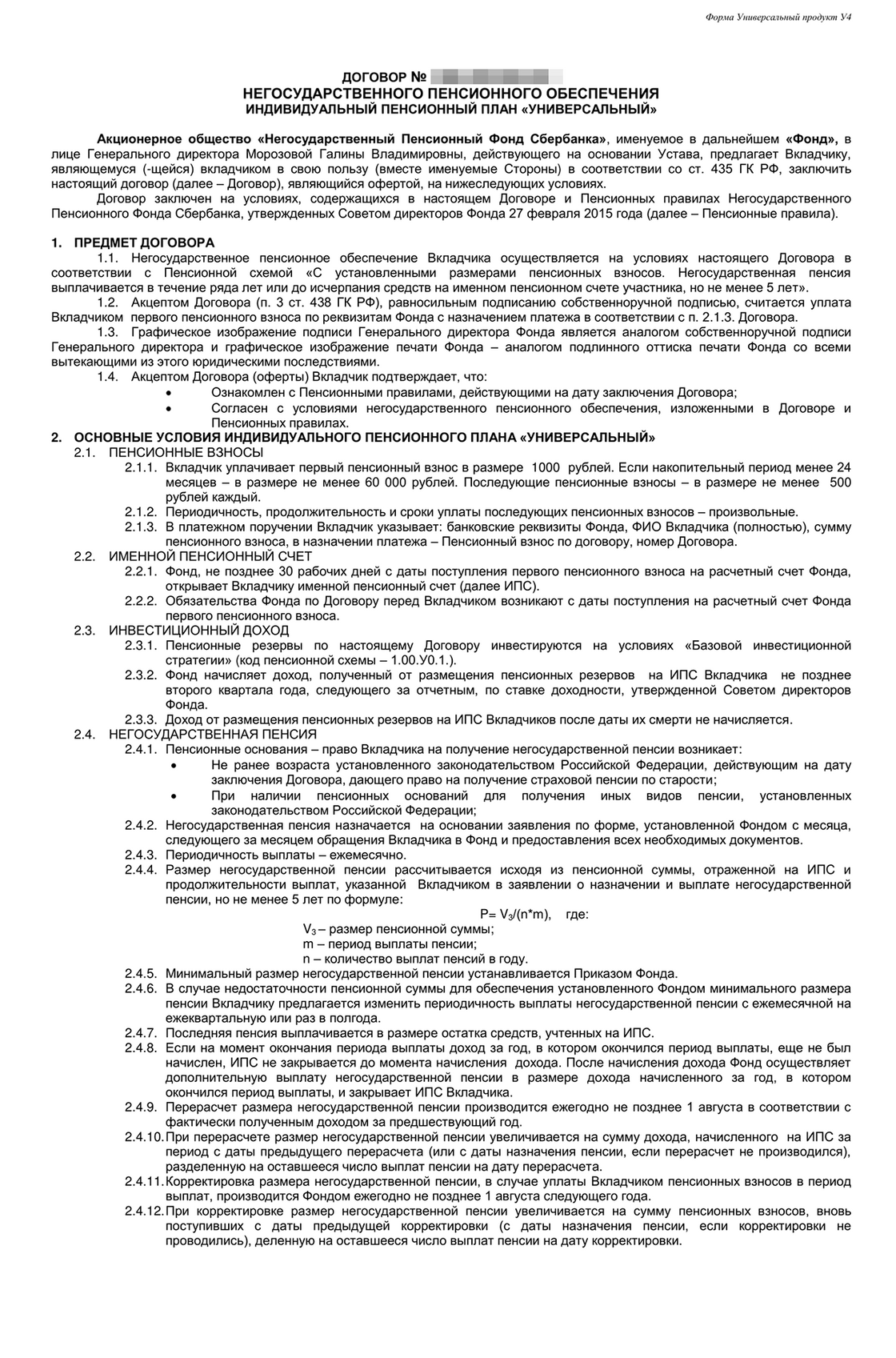

Программа, которая определяет, сколько я буду платить, как часто и долго буду получать пенсию, называется пенсионным планом или пенсионной схемой. Пенсионную схему выбирают из того, что предлагает фонд. По моему пенсионному плану я могу вносить от 500 ₽, когда захочу. Требований по частоте взносов нет. Я в программе уже год и вношу 1000—2000 ₽ в месяц.

Моя пенсионная схема предполагает, что я буду получать негосударственную пенсию не менее пяти лет. Могу выбрать больший срок, например десять лет, тогда ежемесячная выплата будет меньше.

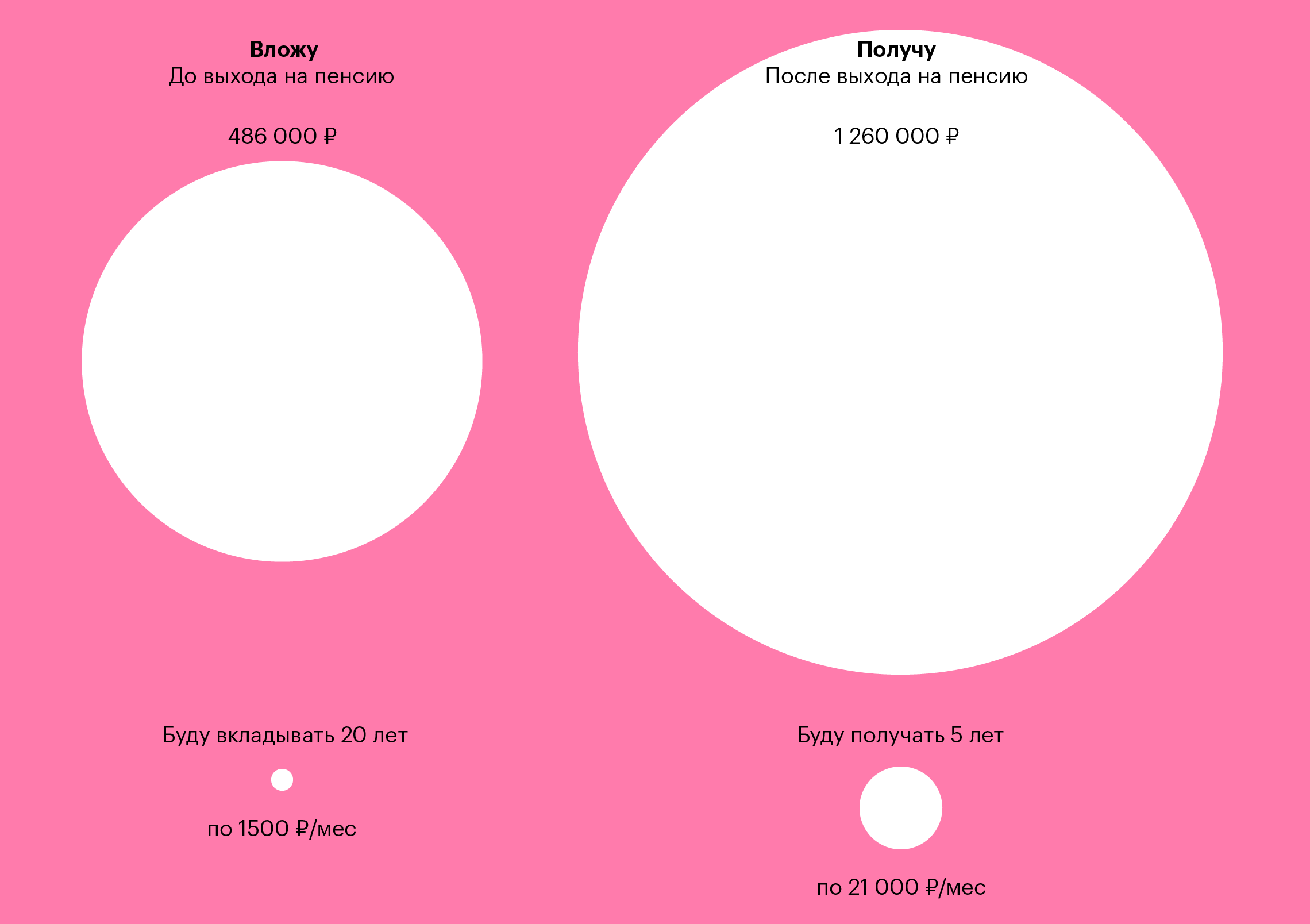

При условии, что я буду вносить в среднем 1500 ₽ в месяц до 60 лет, а потом получать негосударственную пенсию до 65 лет, ежемесячная выплата составит 21 000 ₽. Всего получу в 2,6 раза больше денег, чем внесу. Кроме того, за период накопления еще получу налоговый вычет за участие в программе негосударственного пенсионного обеспечения — и верну 63 тысячи рублей НДФЛ.

Как выбрать пенсионный план

Чтобы стать участником программы негосударственного пенсионного обеспечения, сначала почитайте о критериях выбора НПФ. У вас будет дополнительный критерий — наличие в НПФ подходящего пенсионного плана. Учтите, что в России существуют негосударственные пенсионные фонды, которые не занимаются накопительной пенсией, а работают только с негосударственной.

Пенсионные планы расписаны в пенсионных правилах каждого фонда. Для удобства НПФы дают таблицы и презентации на своих сайтах.

Чтобы выбрать пенсионный план, сначала решите, как часто и много готовы платить по взносам и как долго хотите получать пенсию. Еще на размер будущей пенсии влияет ваш возраст и доходность фонда.

Первоначальный взнос. Можете сразу внести крупную сумму, а можно копить с нуля. По моему пенсионному плану минимальная первоначальная сумма составляет 1000 ₽.

Ежемесячные взносы — сколько будете вносить каждый месяц. По моей пенсионной схеме я могу вносить минимум 500 ₽. Могу пропускать и в каком-то месяце не платить. Но так можно не во всех НПФ.

Период накопления — срок, в течение которого будете делать ежемесячные взносы. Не обязательно платить до выхода на пенсию. Можно выйти на дополнительную пенсию через тридцать лет, но делать взносы только десять, а потом еще двадцать они будут расти за счет инвестиций НПФ.

Возраст, когда планируете получить негосударственную пенсию. Нельзя получить негосударственную пенсию до наступления официального пенсионного возраста по старости или инвалидности. Чем позже наступит период выплат, тем больше успеете накопить. Можно выйти на негосударственную пенсию позже, чем на государственную, и позже, чем предусматривает пенсионный план. Для этого не нужно менять договор: период выплат не наступит, пока не напишете заявление. Если заявление подать через три года после выхода на пенсию, то и выплаты начнутся через три года.

Период выплат может быть срочным или бессрочным. Срочный период означает, что вы выбираете срок, в течение которого вам заплатят накопленную сумму, или периодичность выплат, и они производятся до исчерпания суммы на счету.

- По примерным расчетам, я накоплю 1 260 000 ₽ к концу периода взносов. Если захочу получать пенсию в течение пяти лет, то ежемесячная выплата составит 21 тысячу. Если буду получать десять лет, то по 10,5 тысяч рублей.

Остаток средств на пенсионном счете инвестируется даже в период выплат, поэтому пенсия ежегодно индексируется. Также при таком варианте выплат остаток накоплений наследуется, если участник программы умрет раньше, чем закончатся деньги на индивидуальном пенсионном счете.

При бессрочном периоде вы получаете вторую пенсию так же, как государственную, то есть до конца жизни. Чтобы рассчитать ежемесячную выплату, НПФ делит накопленную сумму на ожидаемую продолжительность жизни в месяцах.

Продолжительность жизни фонд определяет по данным Росстата для каждого года рождения и пола. Если проживете дольше, выплаты продолжатся в том же размере.

- Вы накопили 1 300 000 ₽. Ожидаемую продолжительность жизни фонд определил в 15 лет — 180 месяцев. Тогда вторая пенсия считается так: 1 300 000 / 180 = 7222 ₽. Если проживете дольше 15 лет, все равно будете получать по 7222 ₽ каждый месяц пожизненно.

Наследования накоплений при бессрочном периоде не будет. Этот вариант может быть строже по условиям уплаты взносов: в договоре прописывается обязательство вносить определенную сумму в год. Если внесли меньше, НПФ может расторгнуть договор или переключить на срочный тип выплат.

Доходность НПФ определяет, сколько к вашим взносам добавит фонд. Чем выше доходность, тем выше пенсия. Доходность неизвестна заранее и каждый год меняется. Я сравнил доходность моего НПФ со средней доходностью по вкладам — НПФ проиграл только один раз.

Иногда НПФ может сработать в минус. По моей пенсионной схеме, если фонд понесет убыток, инвестиционный доход не начислится, но накопления не пострадают. Убыток НПФ компенсирует за счет своего резерва. Существуют схемы, в которых фонд гарантирует минимальную доходность, например 4%. Если сработал хуже, увеличивает ваши накопления на 4% за свой счет.

Цены тоже растут, поэтому сравнивайте доходность фонда с инфляцией. Разница между ними — это реальная доходность пенсионных инвестиций.

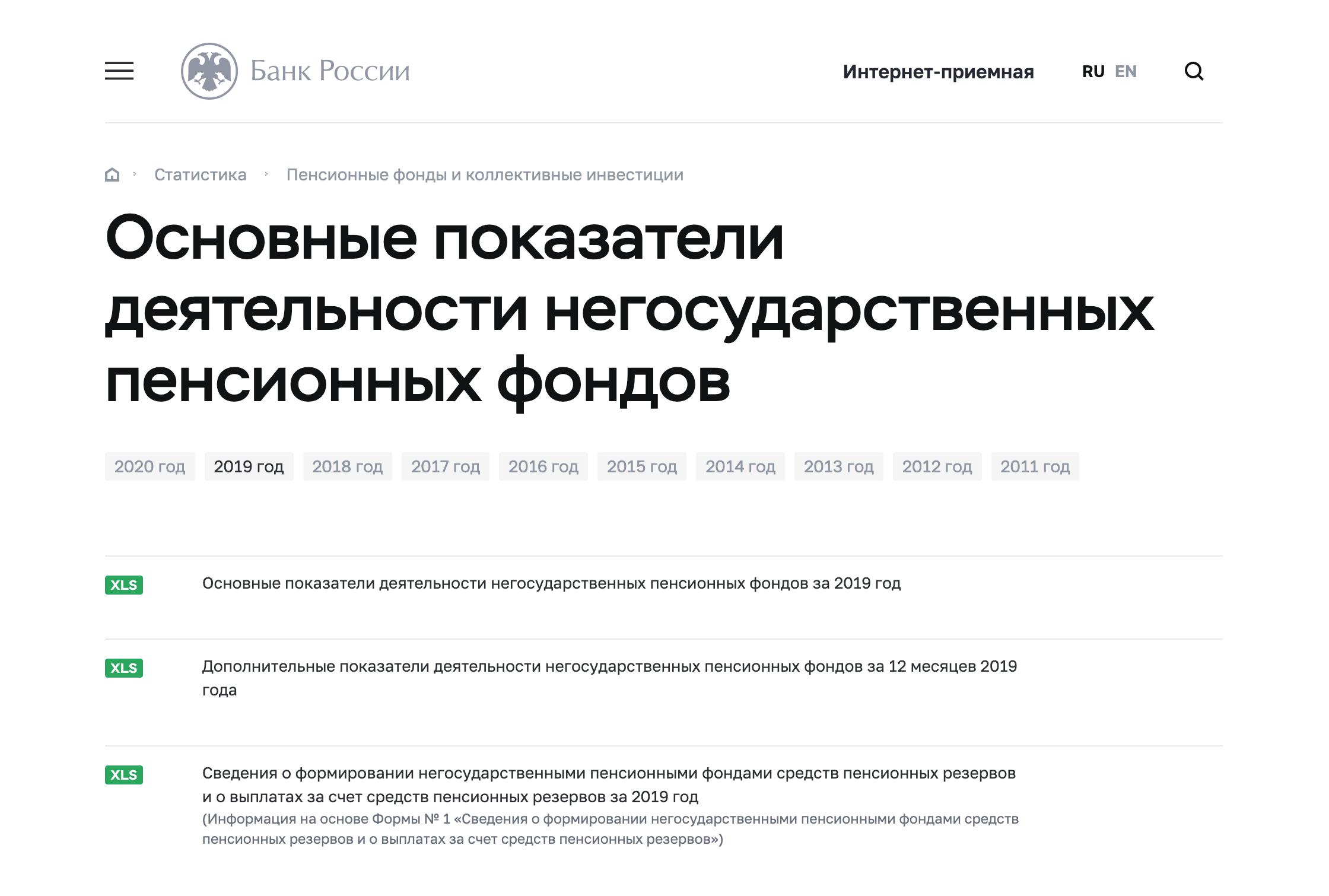

Статистику по инфляции найдете на сайте Росстата. Фонды публикуют показатели доходности за прошедшие периоды на официальных сайтах, но я смотрю сайт ЦБ РФ. НПФ на своем сайте отчитывается о том, сколько процентов заработал, а не сколько начислил. Начисляют на пенсионный счет меньше, потому что берут комиссию за работу. На сайте Центробанка можно рассчитать эту комиссию и узнать, какую доходность реально получили.

Если после вычета комиссии НПФ за год начислил 10%, а инфляция за этот же год — 3%, то реальная доходность пенсионных накоплений составит 7%. Если доходность ниже инфляции, в реальных ценах накопления уменьшаются.

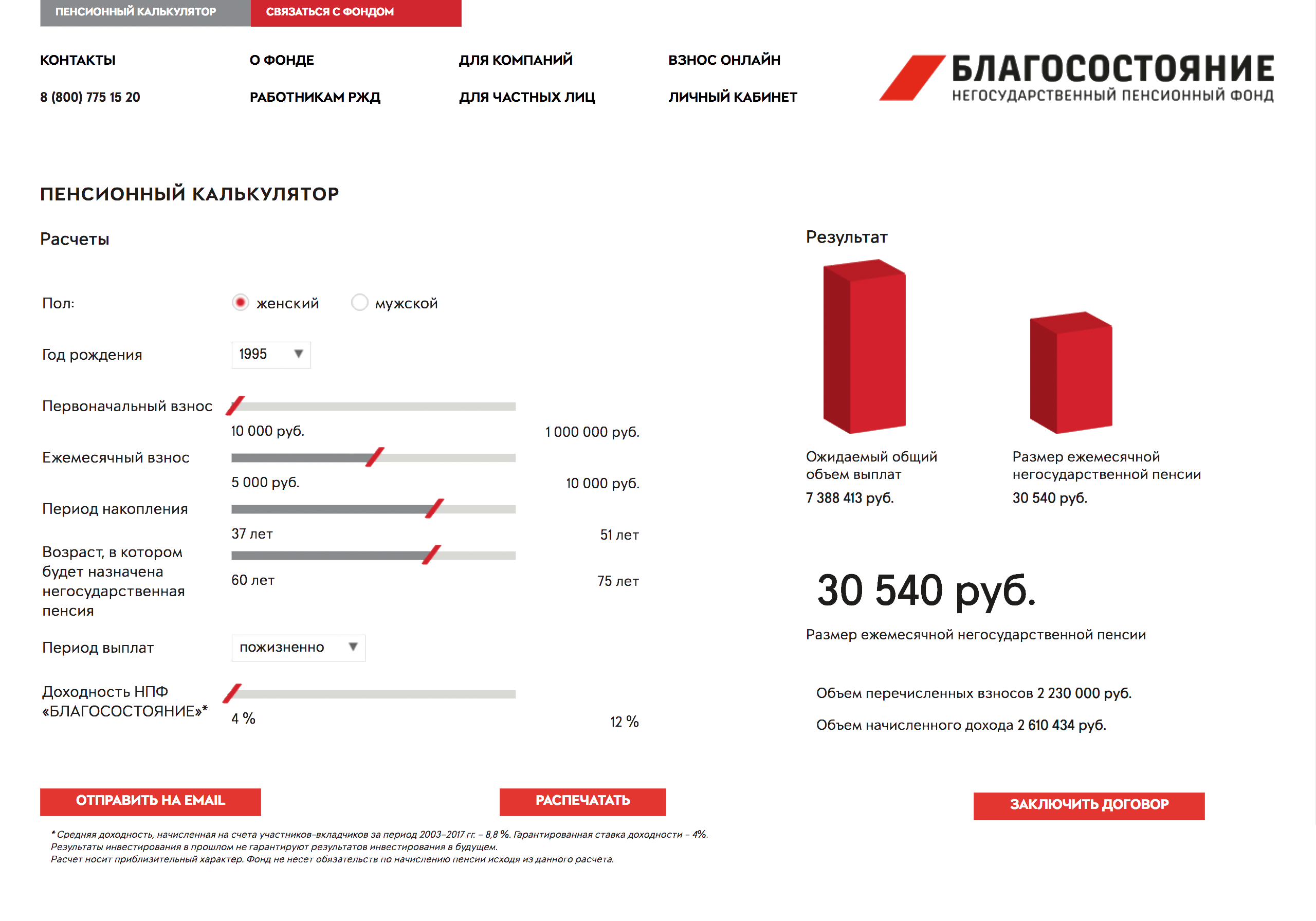

Выбрать пенсионный план поможет пенсионный калькулятор. Найдите его на сайте НПФ и подставьте параметры: пол, возраст, первоначальный взнос, ежемесячный взнос. Калькулятор выдаст предполагаемую сумму пенсии.

Например, вы решили получать дополнительно к государственной пенсии 100 000 ₽ в течение пяти лет. Вам до пенсии 30 лет. Калькулятор показывает, что в течение этого срока ежемесячный взнос — 4000 ₽. Это при средней доходности НПФ в 8% годовых. За период накопления вы перечислите в фонд 1 440 000 ₽, а инвестиционный доход составит 4 млн рублей.

Некоторые НПФ позволяют менять пенсионную схему в период накоплений. Обратите внимание, как будут рассчитывать выкупную сумму, если досрочно расторгнете договор или заберете всё разом на этапе выплат. Уточните, сколько получат наследники при смерти вкладчика.

Потом заключите с выбранным фондом договор об открытии индивидуального пенсионного счета — ИПС, делайте взносы и следите за накоплениями через личный интернет-кабинет. Там же потом подадите заявление на выплату пенсии.

Как накопить на старость

| Вариант накопления | Где копить | Основной элемент | Кто делает взносы |

|---|---|---|---|

| Обязательное пенсионное страхование | ПФР или НПФ | Накопительная пенсия | Работодатель — и вы по желанию |

| Негосударственное пенсионное обеспечение | НПФ | Индивидуальный пенсионный счет | Вы — и работодатель по желанию |

| Добровольное пенсионное страхование | Страховые компании | Страховой полис | Только вы |

| Пенсионный вклад | Банки | Банковский счет | Только вы |

| Обязательное пенсионное страхование | |

| Где копить | ПФР или НПФ |

| Основной элемент | Накопительная пенсия |

| Кто делает взносы | Работодатель — и вы по желанию |

| Негосударственное пенсионное обеспечение | |

| Где копить | НПФ |

| Основной элемент | Индивидуальный пенсионный счет |

| Кто делает взносы | Вы — и работодатель по желанию |

| Добровольное пенсионное страхование | |

| Где копить | Страховые компании |

| Основной элемент | Страховой полис |

| Кто делает взносы | Только вы |

| Пенсионный вклад | |

| Где копить | Банки |

| Основной элемент | Банковский счет |

| Кто делает взносы | Только вы |

Плюсы негосударственного пенсионного обеспечения

За участие в программе дают налоговый вычет, а с накоплениями может помочь работодатель.

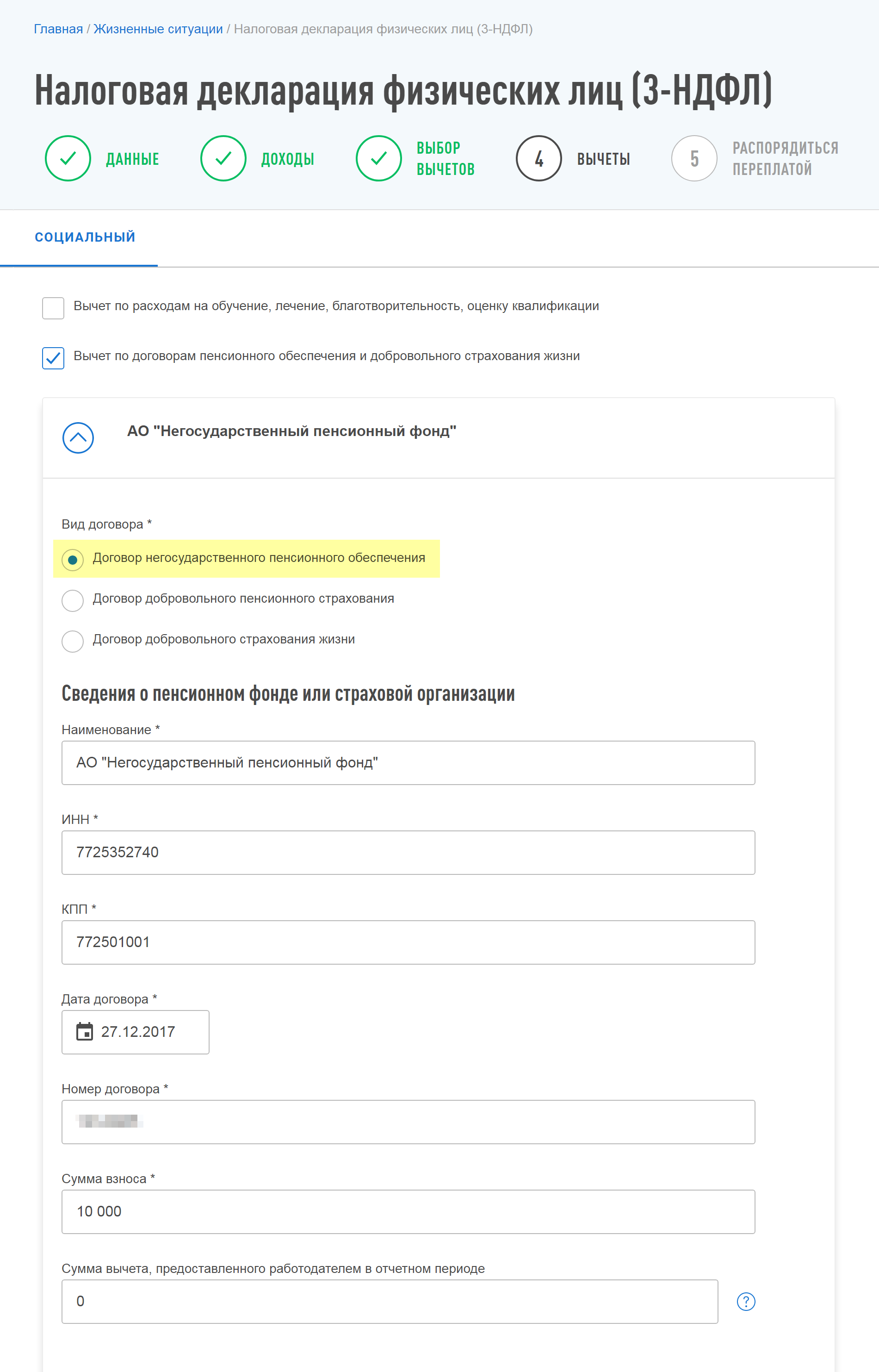

Налоговый вычет в 13% сделают с суммы взносов до 120 000 ₽ в год. Например, за 2020 год вы внесли 10 тысяч рублей по программе добровольного пенсионного обеспечения. Значит, в 2021 году можно вернуть 1300 ₽ НДФЛ. Если воспользуетесь личным кабинетом на сайте налоговой, сможете оформить все налоговые вычеты сразу.

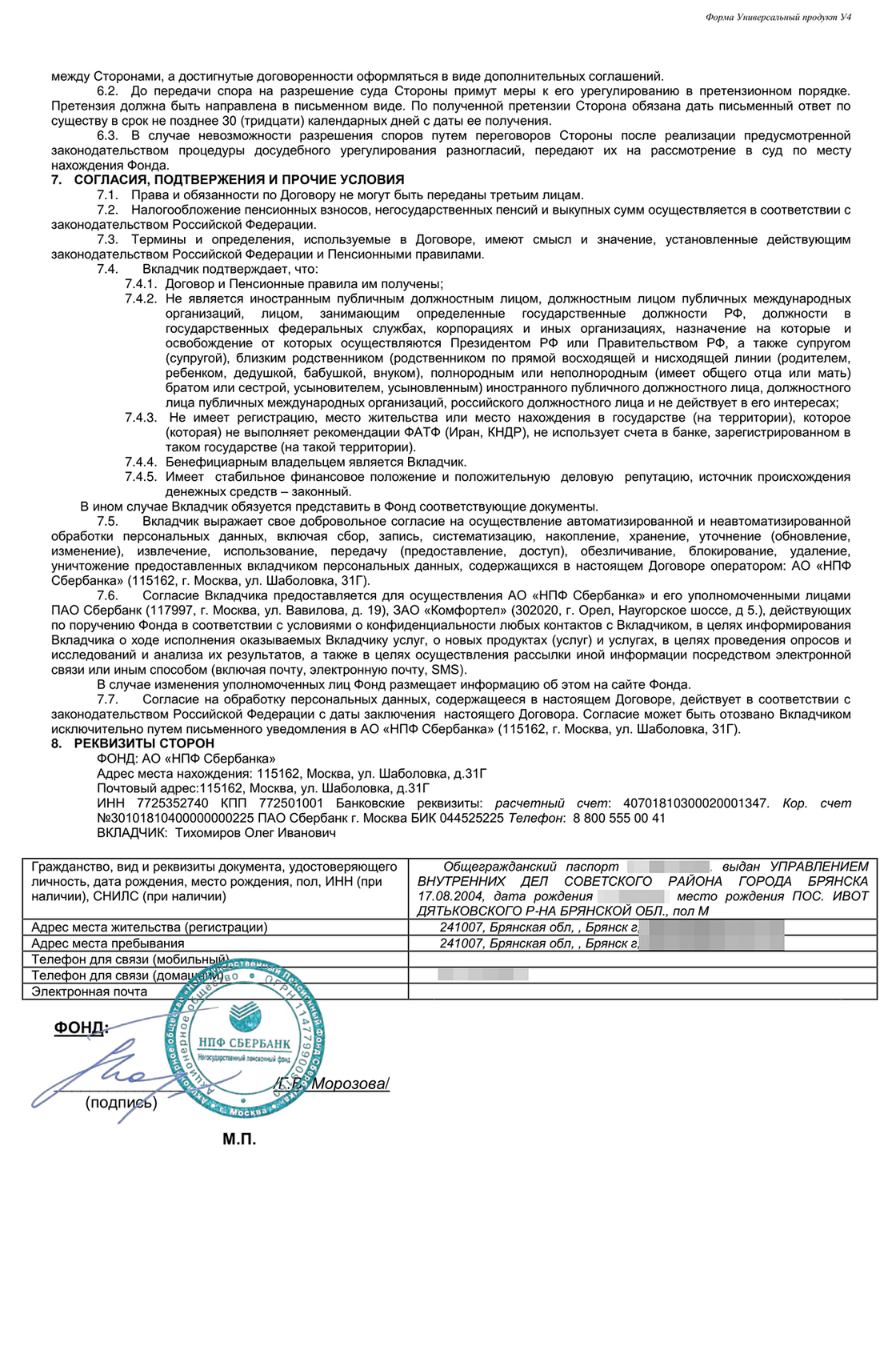

Налоговый вычет оформляется при подаче декларации 3-НДФЛ или у работодателя. Чтобы оформить во время подачи декларации, зайдите на сайт налоговой и откройте личный кабинет. В процессе подготовки декларации перейдите в раздел социальных вычетов, на страницу «Договор добровольного пенсионного страхования или негосударственного пенсионного обеспечения». У работодателя этот вычет можно получить в текущем году, но только если взносы удерживаются из зарплаты и перечисляются в НПФ по вашему заявлению.

В качестве подтверждения приложите договор о негосударственном пенсионном обеспечении, который скачаете из личного кабинета фонда, и выписки или квитанции об уплате взносов.

Корпоративные программы софинансирования НПО — это когда вы платите взносы напополам с работодателем: одну половину вычитают из зарплаты, вторую добавляет компания. Это добровольное дело работодателя, часть соцпакета, как ДМС. В этом случае фирма сама выберет НПФ.

Например, у всех сотрудников РЖД вычитали из зарплаты взносы в корпоративный НПФ. Теперь эти пенсионеры получают две пенсии: государственную и корпоративную.

Минусы добровольного пенсионного обеспечения

Мне не все нравится в НПО. По этим программам можно попасть на штраф, НПФ берет комиссию с моего дохода, нужно постоянно платить, а пенсию дадут нескоро. В отличие от банковских вкладов или накопительной пенсии, накопления не застрахованы в Агентстве страхования вкладов.

Низкая ликвидность. Если расторгнуть договор до определенного срока, возьмут штраф. Снять часть денег и оставить на счету остальные тоже нельзя. Максимальная выгода будет только при заключении договора на долгий срок.

Еще мой договор запрещает забирать накопления целиком на этапе выплат. Например, я накопил 10 млн рублей и стал получать 25 000 ₽ в месяц, а через два года решил забрать остаток — 9,4 млн рублей — сразу. НПФ мне откажет — придется и дальше получать по 25 000 ₽ в месяц.

Комиссия НПФ. Фонд работает с накоплениями не сам, а передает деньги управляющей компании. Перед тем как получить доход, я плачу две комиссии: управляющей компании за инвестирование средств в ценные бумаги и фонду за управление индивидуальным пенсионным счетом. Это снижает доходность. ЦБ РФ на своем сайте в разделе «Основные показатели деятельности негосударственных пенсионных фондов» указывает доходность до выплаты комиссий и после нее.

Мой НПФ за 2017 год получил доходность 10,62%, а чистая доходность после уплаты всех комиссий составила 8,7%. Значит, общая комиссия составила 1,92%.

Размер и очередность платежа по некоторым пенсионным планам нужно строго соблюдать: нельзя пропустить или заплатить меньше.

Например, по пенсионной схеме нужно ежегодно вносить на счет не менее 12 000 ₽. Не внесете — НПФ имеет право разорвать договор или перевести вас на другой пенсионный план.

Взносы не защищены в АСВ. Государство не гарантирует возврат взносов на вторую пенсию в случае ликвидации НПФ. Государственная накопительная пенсия, с которой работают НПФы, застрахована в Агентстве страхования вкладов, а взносы по НПО — нет. Как рассказали в моем фонде, за эти взносы отвечает только НПФ своим имуществом. Поэтому я выбирал фонд с высоким рейтингом надежности.

Легко спутать

У нас несколько вариантов накопить себе на старость.

Обязательный только один — обязательное пенсионное страхование. В рамках ОПС формируется накопительная пенсия. Взносы на нее делает работодатель, а вы могли участвовать в софинансировании, можете делать дополнительные взносы или пополнять за счет материнского капитала.

Эта статья рассказывает о программах негосударственного пенсионного обеспечения — НПО. Их предлагают негосударственные пенсионные фонды.

Страховые компании предлагают похожий продукт: добровольное пенсионное страхование. Здесь будут другие плюсы и минусы. Например, нельзя прекращать взносы, а в случае смерти страховая не всегда делает выплату родственникам.

Банки тоже предлагают долгосрочные пенсионные вклады.

Если вы делаете добровольные взносы по пенсионной программе, но находите противоречия с текстом статьи — проверьте, возможно, у вас не НПО.

Запомнить

- Заключить договор негосударственного пенсионного обеспечения можно с негосударственным пенсионным фондом. Вы платите взносы и по достижении пенсионного возраста получаете дополнительную ежемесячную пенсию.

- При выборе программы фонда учтите минимальный размер и периодичность взноса.

- Если расторгнете договор досрочно на этапе накопления, получите выкупную сумму. Она может быть меньше, чем вы внесли.

- Оформляйте налоговый вычет.

- И внимательно читайте договор, прежде чем его подписать.