Что лучше: открыть вклад или переводить в НПФ?

Существуют негосударственные пенсионные фонды. Насколько я понимаю, некоторые не только управляют накопительной частью пенсии, но и позволяют самостоятельно отчислять дополнительные взносы на индивидуальный пенсионный план. Например, такой НПФ есть у Сбербанка.

Есть ли смысл ими пользоваться и что лучше: откладывать деньги на вклад или отчислять в НПФ? Какие НПФ выгоднее?

Александр

Александр, скорее всего, вы сравниваете вклады и программы негосударственного пенсионного обеспечения, которые предлагают НПФ. Действительно, такие индивидуальные пенсионные планы можно использовать в качестве инструмента сбережений. Стоит или не стоит этого делать — зависит от целей и сроков инвестирования, а также от вашего возраста.

Что такое НПО

Как устроено негосударственное пенсионное обеспечение, мы уже писали ранее. Кратко напомню основные моменты.

Программы негосударственного пенсионного обеспечения (НПО) существуют в России более 20 лет. Большую часть этого времени их использовали крупные компании для своих работников в качестве элемента социального пакета. Работодатель софинансировал такую программу, это позволяло работнику получать увеличенную пенсию после того, как он отработал в компании определенное количество лет.

Сейчас, весной 2019 года, ведущие НПФ предлагают самостоятельно формировать свою будущую пенсию с помощью НПО. Обычно такие программы называют индивидуальным пенсионным планом.

Чаще всего НПО представляют как долгосрочные накопительные программы на пять и более лет. Основная идея: вы делаете регулярные взносы, НПФ их инвестирует в российские ценные бумаги и зарабатывает вам доход, а через много лет вы получите негосударственную пенсию. А еще можете получать налоговый вычет на суммы взносов, которые делаете в НПО, но с общей суммы не больше 120 тысяч рублей в год. Это тоже увеличивает ваш доход. Но есть нюансы, которые надо учитывать.

Я сравню вклады и НПО, чтобы рассказать о преимуществах и недостатках каждого варианта.

Срок инвестирования

Срок вклада определяете вы сами. Чаще всего клиенты оформляют вклады в пределах одного года, хотя некоторые банки предлагают депозиты и на более долгие сроки.

С НПО фактический срок инвестирования зависит от вашего возраста. Негосударственную пенсию начнут выплачивать только тогда, когда вы получите право на получение государственной пенсии, неважно какой: по старости, инвалидности или потере кормильца.

- Например, мне сейчас 33 года. Если я заключу договор НПО, негосударственную пенсию смогу получить только через 32 года, когда мне исполнится 65 лет. Или не смогу, поскольку за столь долгий срок все может измениться. У меня нет уверенности в том, что в 2051 году нужный мне НПФ будет существовать и выплачивать мне пенсию. Мой единственный способ претендовать на выплаты раньше — это назначение государственной пенсии по инвалидности или потере кормильца.

Пополнение и частичное изъятие средств

Можно ли будет пополнять или изымать вклад — зависит от условий конкретного банка. Бывают вклады с разными опциями: с возможностью пополнения, частичного изъятия — или вообще без них.

С НПО пополнение возможно, частичное изъятие — нет. Условия пополнения в разных НПФ могут отличаться: где-то дополнительные взносы обязательны, где-то — полностью добровольны.

Досрочное расторжение и изъятие средств

Со вклада вам всегда вернут сумму ваших собственных средств. Проценты чаще всего банк пересчитает по пониженной ставке.

По НПО вам вернут так называемую выкупную сумму. Это часть суммы вашего взноса плюс полученный инвестиционный доход. Размер выкупной суммы зависит от срока, в течение которого деньги находились у конкретного НПФ. Некоторые НПФ требуют, чтобы деньги пробыли у них несколько лет, иначе удержат весь инвестиционный доход и часть вашего собственного взноса. Фактически вас штрафуют за досрочное расторжение договора.

Вы упомянули НПФ Сбербанка. Посмотрим условия досрочного расторжения договора на примере индивидуального пенсионного плана «Универсальный» этого фонда:

- Если расторгнуть договор в первые два года, 100% инвестиционного дохода и 20% вашего собственного взноса достанутся НПФ. Вложили 100 тысяч рублей — забрали 80 тысяч.

- Если расторгли в срок от двух до пяти лет, 50% вашего инвестиционного дохода заберет НПФ. Вложили 100 тысяч рублей — забрали 100 тысяч плюс 50% от полученной прибыли.

- Если расторгли после пяти лет — штрафов не будет.

Налоговые вычеты

За оформление депозита в банке никаких налоговых вычетов не полагается.

По НПО вы можете получить социальный налоговый вычет в размере 13% от суммы ваших взносов, но не более чем от 120 тысяч рублей в год. То есть вам вернут максимум 15 600 рублей. Если получили налоговый вычет, а потом досрочно расторгли договор НПО, вычет придется вернуть.

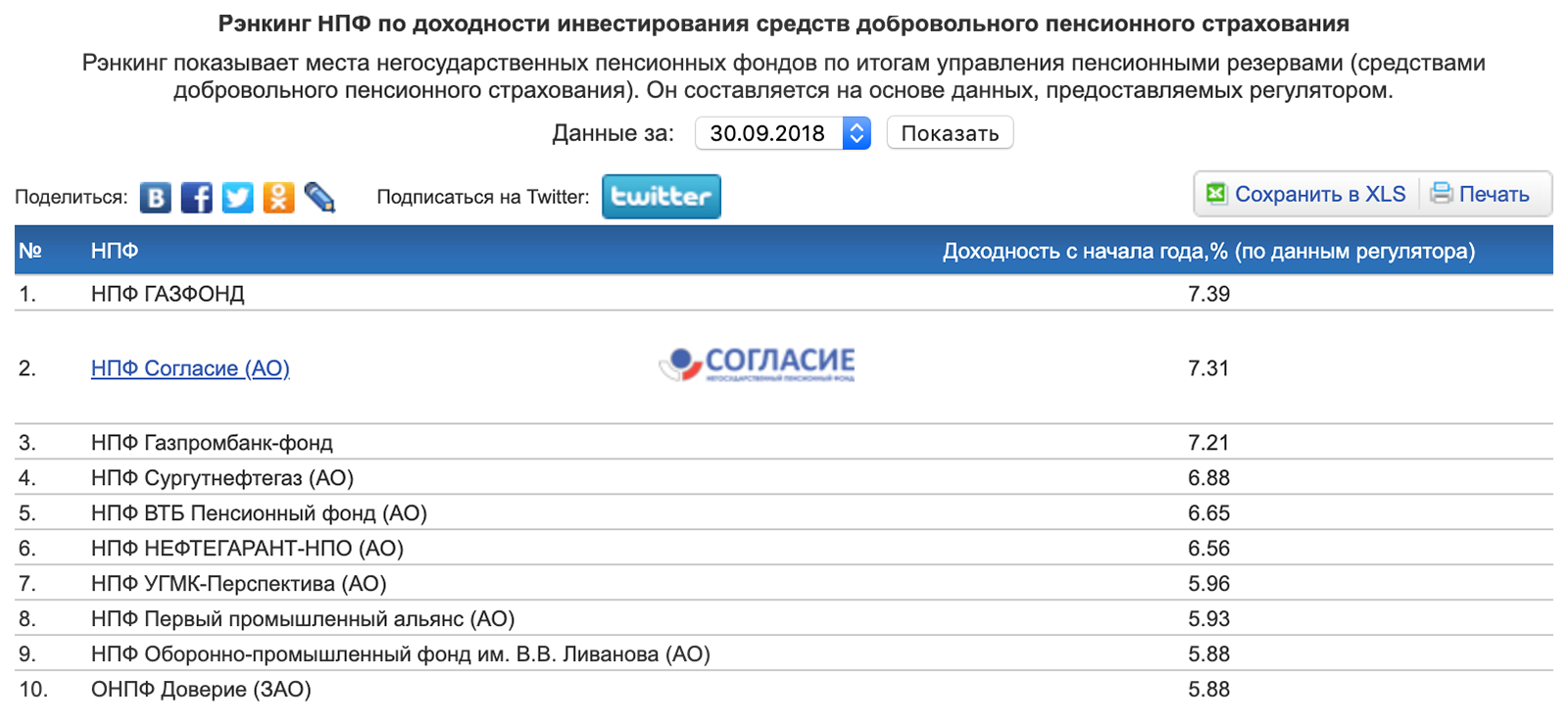

Доходность

На вкладе размер процентной ставки фиксирован. Меньше вы не получите, но и больше тоже. Средняя ставка на апрель 2019 года по вкладам до востребования — 6,4%, на срок свыше года — 8,5%.

С НПО доходность не гарантирована — может быть как высокая, так и низкая. В отдельные годы может вообще не быть прибыли. Перечень активов, в которых НПФ могут размещать средства клиентов, ограничен законодательно. С одной стороны, это повышает сохранность средств: НПФ не сможет вложить ваши деньги, например, в криптовалюту и потерять их. С другой стороны, доходность в этом случае получается ниже.

Вывод такой: доходность НПО сопоставима с доходностью по вкладам или даже ниже.

Выплата дохода

По вкладу доход выплачивают в зависимости от условий конкретного банка: бывают промежуточные выплаты процентов — чаще всего ежемесячные — или в конце срока. Иногда для вкладов предоставляют капитализацию: банк приплюсовывает промежуточные проценты к первоначальному вкладу и дальше начисляет новые проценты на увеличившуюся сумму.

С НПО доход капитализируется, а промежуточных выплат нет. Вы получите прибыль только в виде выплаты негосударственной пенсии. При этом выплата будет не единовременной: нужно будет выбрать желаемый срок получения пенсии. Как правило, НПФ требуют, чтобы этот срок был не менее 1—5 лет.

Получить доход за один раз можно только в случае, если решите досрочно расторгнуть договор НПО через определенное количество лет. Причем этот срок устанавливает сам фонд.

Налогообложение дохода

Вклады не подлежат налогообложению до тех пор, пока ставка по депозиту не превысит ключевую ставку ЦБ на 5%. Актуальный размер ставки всегда указан на сайте ЦБ.

На апрель 2019 года ключевая ставка ЦБ составляет 7,75%. До тех пор, пока ставка по депозиту не превысит 12,75% годовых, налога не будет.

НПО зависит от срока получения дохода. Если договор НПО расторгается досрочно, весь инвестиционный доход облагается НДФЛ 13%. Если договор не расторгался, выплаты негосударственной пенсии не будут облагаться НДФЛ.

Государственные гарантии

Для вкладов в пределах 1,4 млн рублей действует система страхования от АСВ. Страхование распространяется и на проценты по вкладам. Если у банка отзовут лицензию, через две недели вы сможете обратиться за компенсацией.

С НПО государственных гарантий возврата не предусмотрено. Если у НПФ отзовут лицензию, получить компенсацию можно только после банкротства фонда и распродажи его ликвидного имущества. Но лишь в том случае, если полученных средств хватит на всех кредиторов.

Юридические преимущества

НПО не имущество. Поэтому средства в НПФ не могут арестовать по решению суда и не подлежат разделу при разводе.

Программы НПО подходят для госслужащих, так как подразумевают инвестиции только в российские ценные бумаги, исключают конфликт интересов и не подлежат декларированию.

Какой НПФ выбрать для оформления НПО

О том, как выбрать НПФ, мы ранее уже писали. Ключевые пункты для контроля:

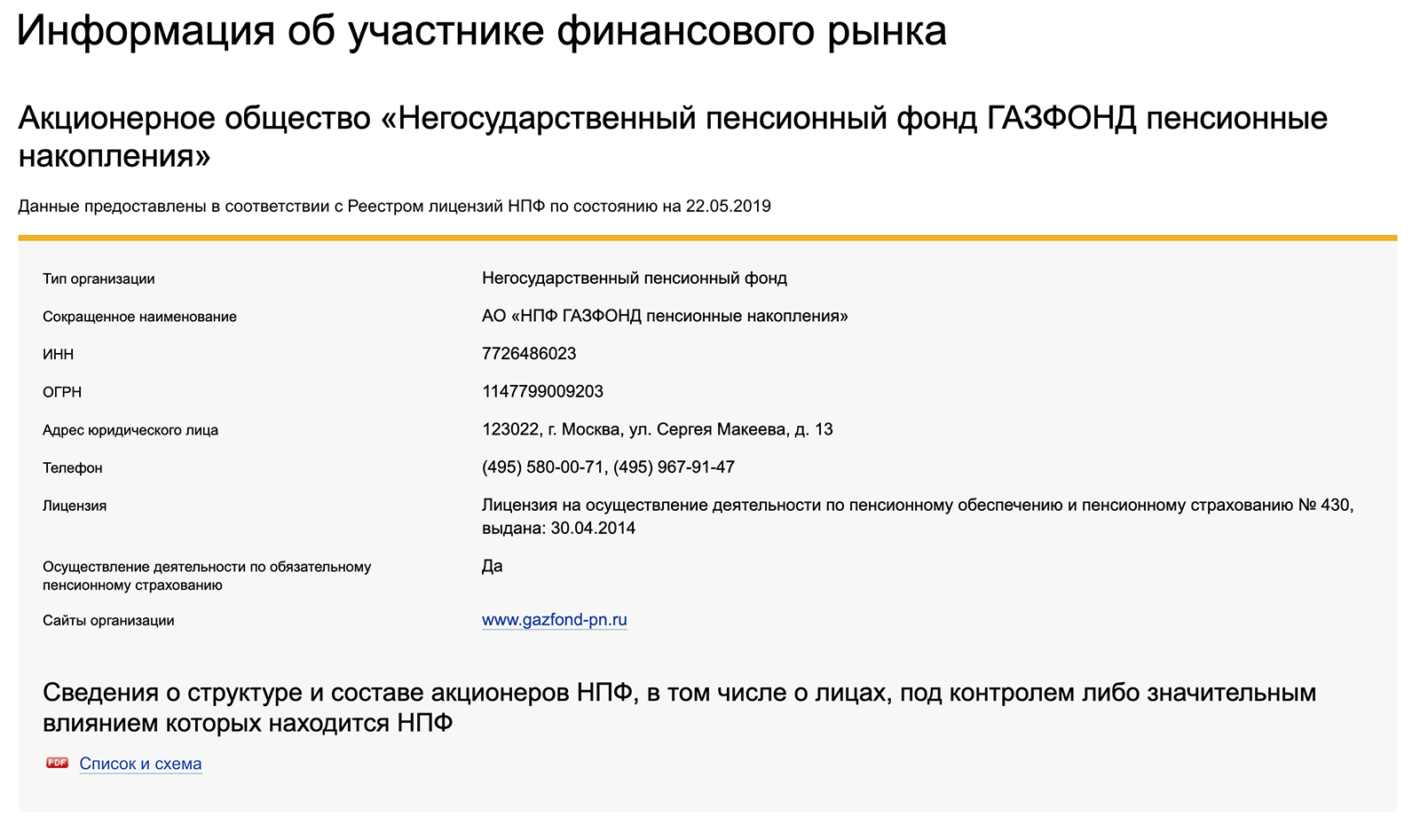

- Лицензия ЦБ.

- Рейтинги: самые надежные фонды обладают заветными буквами ААА.

- Срок работы фонда: лучше, если НПФ основан до 2005 года или он правопреемник таких фондов.

- Размер: чем крупнее, тем лучше. В идеале — входит в топ-10.

С моей точки зрения, лучше, если НПФ тесно связан с государством или крупнейшими окологосударственными компаниями. Это существенно повысит его шансы на выживание. Ключевую информацию о каждом НПФ — наименование, номер лицензии, юридический адрес, структура акционеров — можно посмотреть на сайте ЦБ.

Что выбрать в итоге

На мой взгляд, использовать программы НПО в качестве альтернативы вкладам не стоит. Доходность их сопоставима с депозитами, при этом не гарантирована и может облагаться налогами. Сроки получения дохода отдаленные и увязаны на назначении государственной пенсии. Государственного страхования взносов не предусмотрено, а при досрочном расторжении можно потерять часть средств.

Тем не менее НПО может быть интересно отдельным категориям граждан.

Во-первых, работающим пенсионерам и лицам, у которых до пенсии осталось всего несколько лет — от трех до пяти. Такие клиенты могут реально дождаться назначения государственной пенсии и сразу обратиться в НПФ за получением негосударственной пенсии. Поскольку они не расторгали договор НПО, все налоговые вычеты можно оставить себе, а выплачиваемую пенсию — освободить от НДФЛ.

Во-вторых, госслужащим, которые могут инвестировать только в рамках, установленных законодательством. НПО для них тоже подходит.

В-третьих, клиентам, для которых особенно важно защитить свои денежные средства от притязаний третьих лиц при разводе, аресте и тому подобном. Для таких клиентов также могут быть интересны программы накопительного и инвестиционного страхования жизни, о которых мы тоже писали.

И в-четвертых, сотрудникам крупных компаний, если работодатель гарантирует софинансирование негосударственной пенсии. Но лучше, если до пенсии осталось не так много лет: вдруг компания решит изменить социальную политику.

Если вы относитесь к одной из этих категорий, присмотритесь к НПО более внимательно. Но обязательно учтите все особенности этих программ, о которых я написал выше.

Когда будете оформлять НПО, выбирайте НПФ в первую очередь по критерию надежности. Выплаты негосударственной пенсии будут через много лет, а государственного страхования взносов не предусмотрено. Важно, чтобы ваши деньги смогли дождаться вас.