Стоит ли покупать ценные бумаги на исторических максимумах

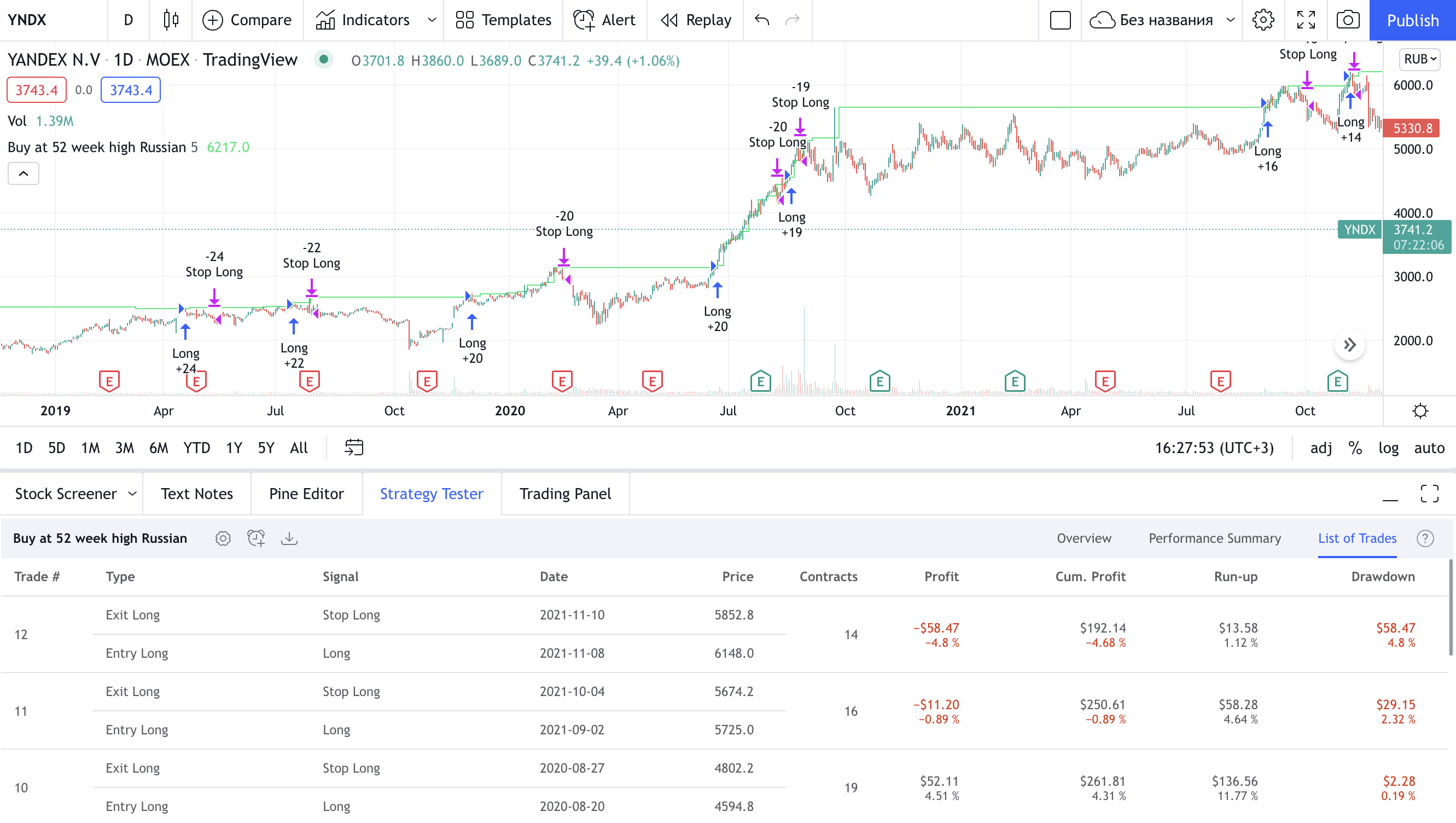

В августе 2020 года акции «Яндекса» достигли исторического максимума — 5150 ₽. С октября 2019 года они выросли более чем в два раза.

Рост чередовался с коррекциями, которые не превышали 30%. Если бы частный инвестор покупал каждый раз на максимуме и через некоторое время закрывал сделку на просадке, он заработал бы 32,26% за июнь — август 2020 года и поймал огромный рост акций. При этих сделках первоначальный капитал ни разу бы не уменьшился.

Но так красиво бывает не всегда. В этой статье расскажу, как я разбиралась, выгодно ли покупать на максимумах цен и почему эти уровни привлекают розничных инвесторов.

Что такое максимум 52 недель и исторический максимум

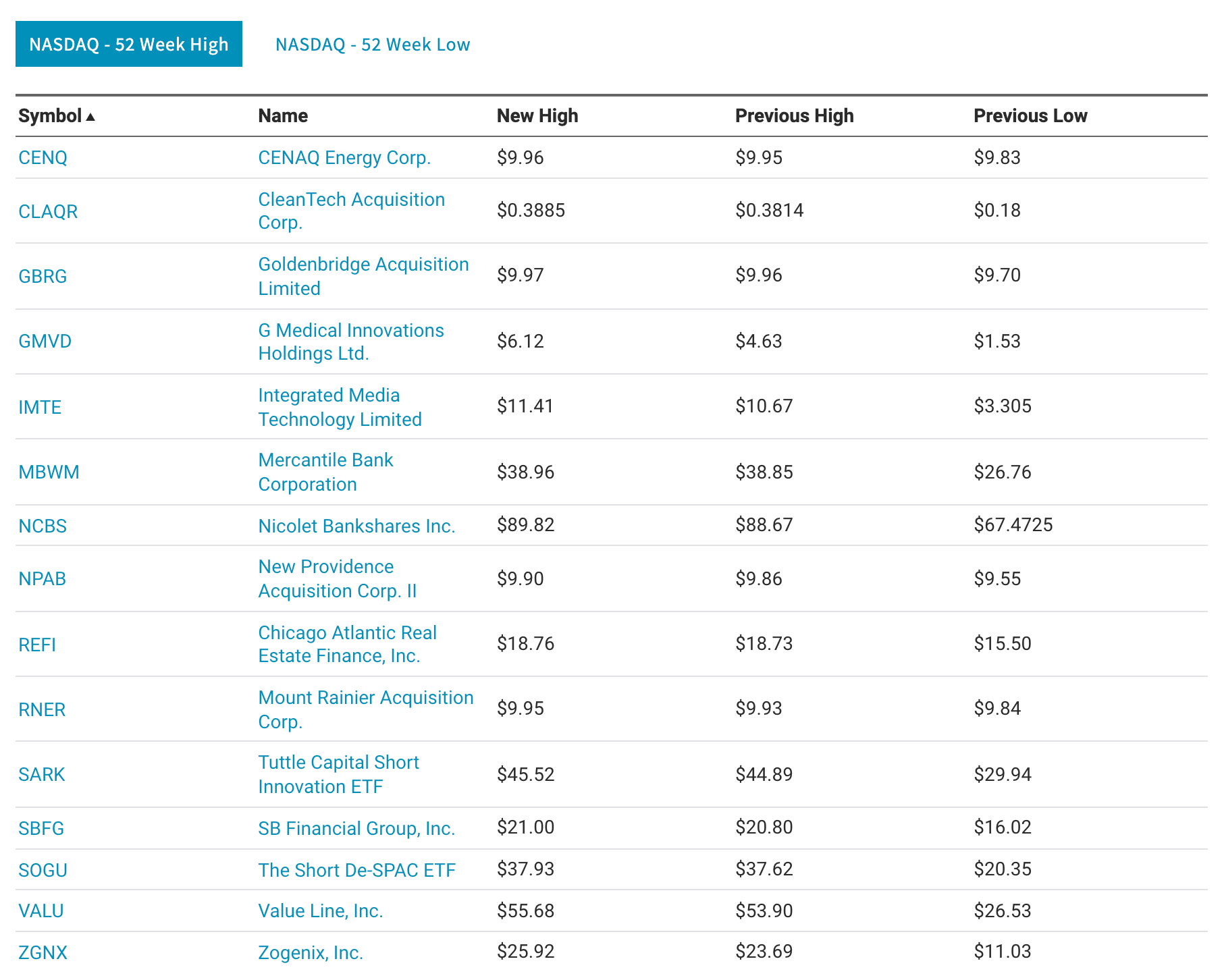

Максимум за 52 недели — это самая высокая цена, по которой торговались ценные бумаги за последний год — не календарный, а фактический. Это технический индикатор, который есть во многих скринерах и на сайте биржи Nasdaq. В некоторых скринерах еще можно посмотреть максимумы цен за другие периоды, например полгода или квартал — 26 и 13 недель соответственно.

Исторический максимум по-английски называется all time high — это самая высокая цена, по которой торговались ценные бумаги за весь период наблюдения. Исторический максимум всегда больше максимума за 52 недели или равен ему.

Почему эти максимумы важны для инвесторов

С точки зрения технического анализа максимальные цены — это уровни сопротивления. То есть когда цены достигают максимумов, им сложно расти дальше. Например, Стивен Акелис в книге «Технический анализ от А до Я» пишет, что на уровнях сопротивления ситуацию контролируют продавцы, не допускающие дальнейшего подъема цен. Но ожидания инвесторов меняются со временем, поэтому максимумы цен нельзя расценивать как потолок.

С точки зрения психологии на этих уровнях часть инвесторов нервничает, что цены могут упасть. Они начинают продавать свои ценные бумаги, потому что помнят совет «покупай на минимумах, продавай на максимумах». Еще на этих уровнях активно проявляется FOMO — страх упустить прибыль, когда все остальные ее получают. Психологически инвесторы склонны оценивать те компании, которые они уже изучали раньше, поэтому история повторяется. Инвесторы ждут пробоя максимума, если такое происходило раньше в определенных ценных бумагах.

Около максимумов цены меняются быстрее. Скорость изменения рыночных цен называется импульсом или моментумом. Импульсы бывают положительные и отрицательные. Положительные импульсы поддерживают дальнейший рост цен. При этом моментум можно рассматривать в отдельных ценных бумагах и в целом по всему рынку.

Вот что происходит с ценными бумагами на максимумах.

Увеличивается интерес к акциям — чаще всего акции достигают максимумов из-за хороших новостей, положительных квартальных и годовых отчетов или прогнозов и других корпоративных событий. То есть для инвесторов максимумы цен — это хорошо, особенно если ценная бумага находится в восходящем тренде.

Увеличиваются объемы торгов, ценные бумаги становятся более ликвидными. Согласно исследованиям, как только цена пересекает максимум 52 недель, объем торгов резко возрастает и держится выше среднего значения несколько недель. Чем меньше капитализация компании и чем больше времени прошло с последнего годового максимума, тем сильнее увеличивается объем.

Увеличивается доходность ценных бумаг, то есть цены резко взлетают, если поднимаются выше предыдущего максимума. Согласно исследованию от 2003 года, доходность акций, которые пробили максимум 52 недель, выше, чем у акций, которые не достигли максимума. Особенно это касается акций компании малой капитализации. В течение месяца прирост их доходности составил 1,8963% по сравнению с рынком. Компании крупной капитализации показывают более скромную избыточную доходность — 0,6275%. Быстрее всего акции растут на первой неделе после того, как пробивают годовой максимум. Потом в течение месяца прирост доходности замедляется.

Максимумы в отдельных ценных бумагах положительно влияют на весь сектор. Если весь сектор достигает максимума, то это увеличивает шансы на «пробой» в наиболее сильных ценных бумагах.

Аналитики иногда понижают рекомендации к покупке ценных бумаг по мере их приближения к максимумам, потому что капитализация и коэффициент P / E растут. Никаких фундаментальных проблем при этом компании не испытывают.

Максимумы могут быть признаками пузыря на рынке. Во время пузыря доткомов группа акций технологических компаний почти каждый день обновляла максимумы. А потом рынок доткомов упал — много розничных инвесторов потеряли деньги.

Примеры стратегий покупки на максимумах

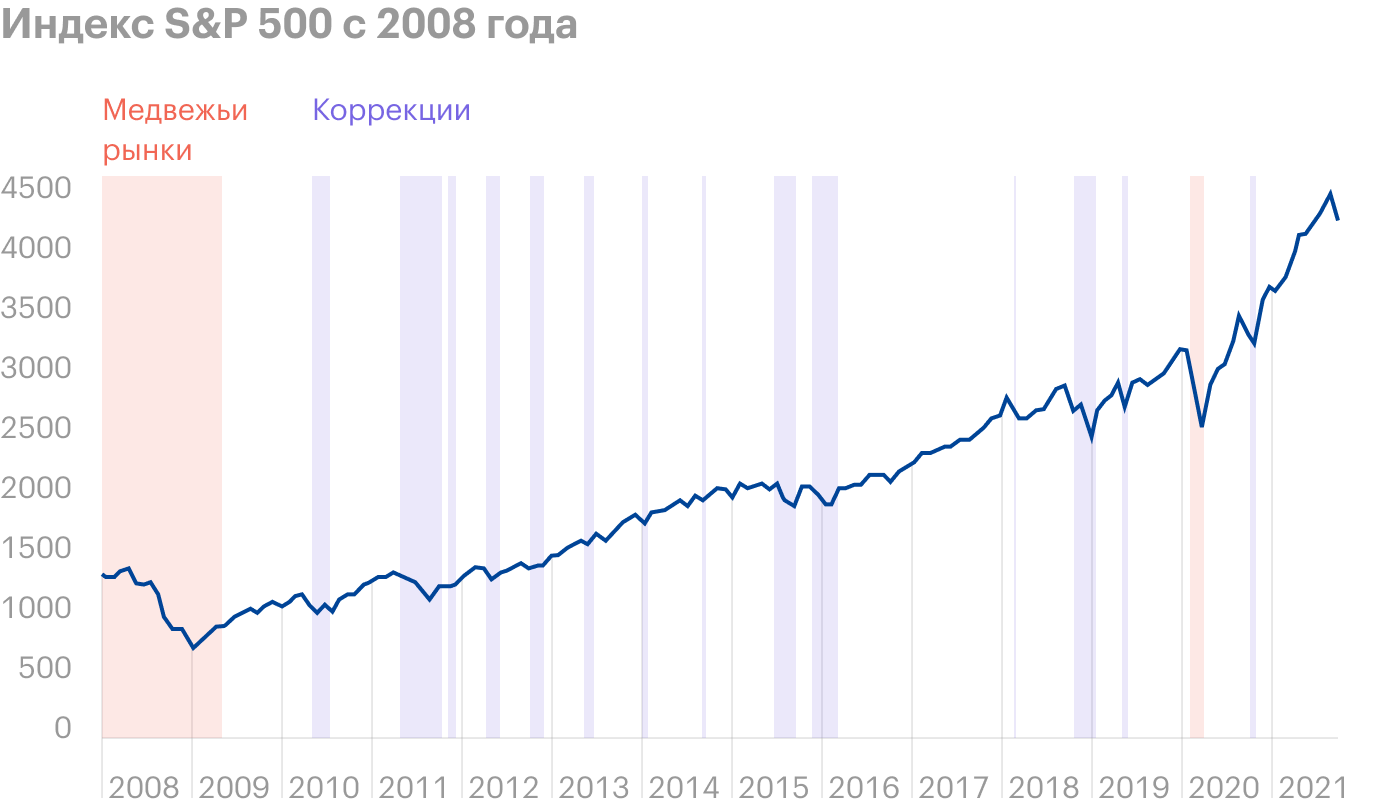

Цены на любые товары меняются: иногда они растут или падают ежедневно, а иногда стабильны в течение нескольких недель. Примерно то же происходит на бирже. Когда цены растут или падают, инвесторы говорят, что рынок находится в трендовом движении. Такие периоды называют бычьим трендом, если цены растут, и медвежьим — если падают. Периоды, когда цены относительно стабильны, называют флэтом или боковым движением.

Стратегия черепах. Если рынок находится в бычьем тренде, покупать на максимуме выгодно. Еще в середине 1983 года Ричард Дэннис разработал стратегию черепах — с помощью этой стратегии непрофессиональные трейдеры заработали за следующие четыре года более 100 млн долларов.

Ричард Дэннис поспорил со своим другом Биллом Экхардом, что любой человек может стать успешным трейдером или это зависит от врожденных качеств. Он нанял группу людей и обучал их две недели. После прибыльной торговли на небольшом счете большинство учеников получили от него 1 млн долларов для реальной торговли по заранее определенным правилам. Ученики Дэнниса покупали ликвидные ценные бумаги, когда их цена вырастала выше предыдущего максимума, и удерживали их, пока цена росла. В оригинальной торговой стратегии трейдеры торговали 21 фьючерсами.

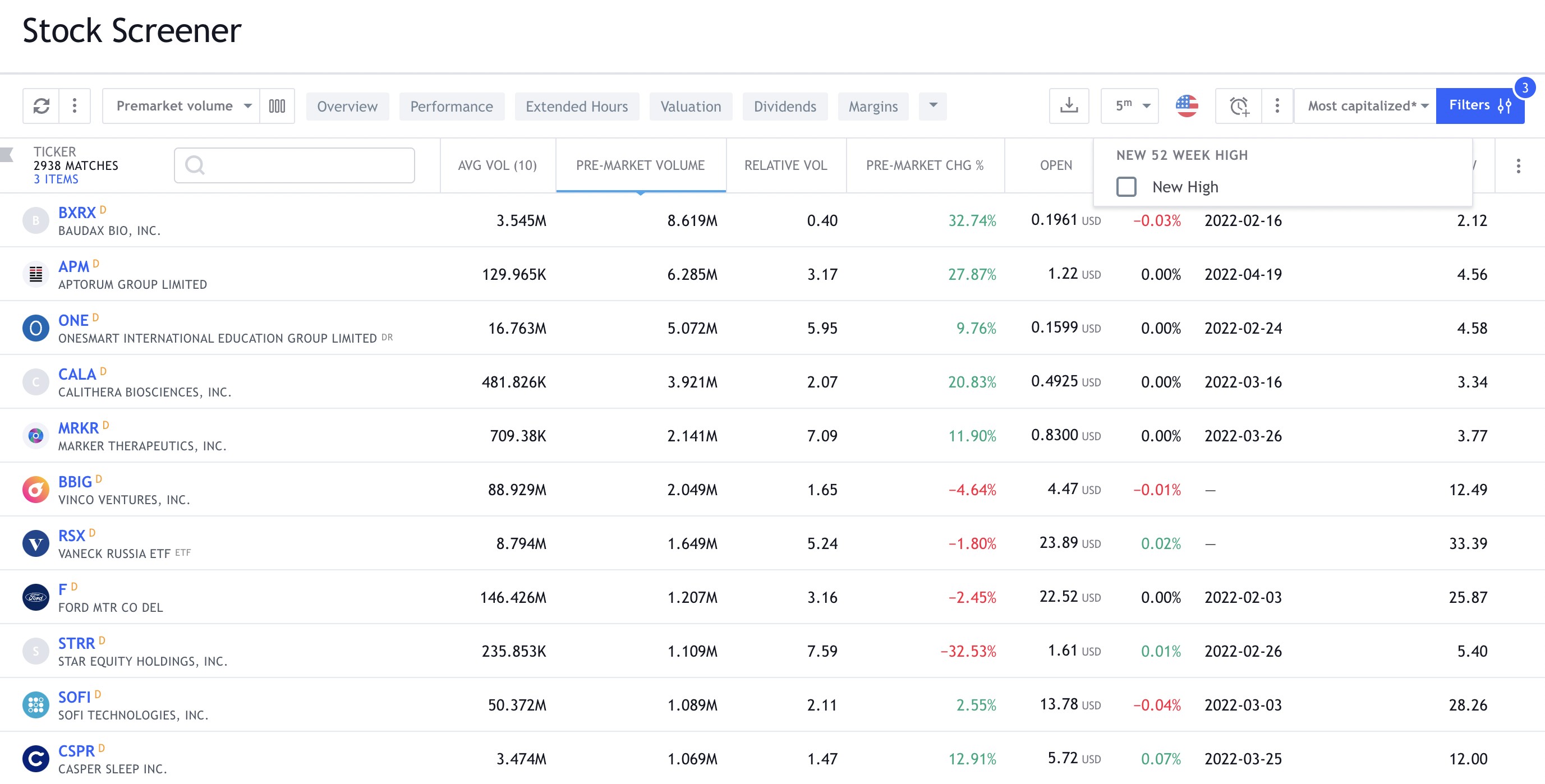

Тестирование на исторических данных в Tradingview

Раз эта стратегия так хорошо работала раньше, мне захотелось опробовать ее на сегодняшних рынках. Чтобы проверить, насколько прибыльно или убыточно покупать акции на максимумах цен, можно проанализировать, как это работало на исторических данных. Чтобы не просматривать данные вручную, я создала небольшой скрипт.

Скрипт — это программа, которая на исторических данных моделирует определенную стратегию: например, будто бы в 2011 году я задала определенную стратегию и в течение следующих 10 лет покупала и продавала ценные бумаги по алгоритму, который задаю в этот скрипт.

Скрипты очень гибкие, поэтому каждый автор может добавлять свои условия и использовать уже существующие публичные скрипты для начала работы.

Например, я хочу покупать на максимуме, если:

- Цена закрытия выше максимума за 52 недели — это значит, что максимум обновился.

- Цена закрытия выше цены открытия — это значит, что инвесторы продолжают покупать, когда цены растут.

- Объем торгов выше среднего объема торгов за пять дней — это значит, что уровень привлек внимание трейдеров и инвесторов.

Начальный капитал для теста — 1000 $. Временной горизонт — пять лет, с января 2016 по ноябрь 2021 года. Во время каждой сделки я буду покупать ценные бумаги на 100% капитала. Например, если в первой сделке я заработала 50 $, значит, в следующий раз смогу купить акции не на 1000 $, а на 1050 $.Так же работает и с убытками: если в первой сделке я потеряю 50 $, значит, для следующей сделки капитал уменьшится до 950 $.

Я буду выходить из сделки по скользящему стопу размером 5% от начального капитала. Вот что это значит. Как только я покупаю акции, скрипт автоматически устанавливает стоп на 5% ниже цены покупки. 5% — это не волшебное число, например, его можно увеличить, если инвестор готов потерять больше. Когда цены растут, стоп автоматически передвигается выше — на 5% меньше последней актуальной цены закрытия. Такой довольно большой стоп дает возможность цене расти и не срабатывает на небольших откатах.

При любой сделке я не хочу потерять больше 5%. Однако в реальной торговле при таких настройках потери могут быть больше 5%, если будет несколько убыточных сделок подряд или если цены будут падать слишком быстро.

Сначала я делаю бэктест на случайных акциях, потому что предпочитаю инвестировать в отдельные ценные бумаги. Но тестирование можно повторить на любом инструменте и изменить период тестирования — это все настройки скрипта.

Один и тот же скрипт показывает разные результаты на разных ценных бумагах и периодах. Чтобы картина была полная, надо проверить разные рынки и разные условия и помнить, что это лишь исторические данные, — нет никаких гарантий, что прошлые условия повторятся в будущем.

Примеры на американских акциях. Если бы инвестор последние пять лет регулярно покупал на максимумах акции производителя полупроводников AMD, то он заработал бы 1239,72 $ — 123,72% от начального капитала. Это без участия комиссий и налогов. Всего за этот период было бы 22 сделки. В среднем в каждой сделке инвестор удерживал бы позицию восемь дней, а потом продавал, потому что срабатывал стоп. В 59% случаев сделки были бы прибыльными, то есть максимум обновлялся и цена какое-то время держалась выше.

За пять лет инвестор увеличил бы капитал почти в два с половиной раза — и при этом деньги были бы вложены в акции всего на 176 дней, остальное время ими можно было пользоваться — например, вложить еще куда-то.

Но по сравнению со стратегией долгосрочных инвесторов «купил и держи» этот результат очень слабый. Если бы инвестор купил в январе 2016 года акции AMD на 1000 $ и продал их в ноябре 2021 года, то заработал бы в 27 раз больше — 38 548,56 $.

Примеры на российских акциях. Для российского рынка в скрипт пришлось добавить курс доллара к рублю, чтобы перевести рублевые цены в доллары и придерживаться начального капитала 1000 $.

На российском рынке возьмем одну из крупнейших по капитализации компаний — Сбер. Если бы инвестор покупал акции, когда они обновляют максимумы, за пять лет заработал бы 130,11 $. Всего было бы 15 бысделок, каждая из них длилась бы в среднем 19 быдней. В 60% всех сделок максимум обновлялся бы и цена удерживалась выше.

Если бы инвестор просто купил в январе 2016 года акций Сбера на 1000 $ и продал их в ноябре 2021 года, то заработал бы 1930,94 $.

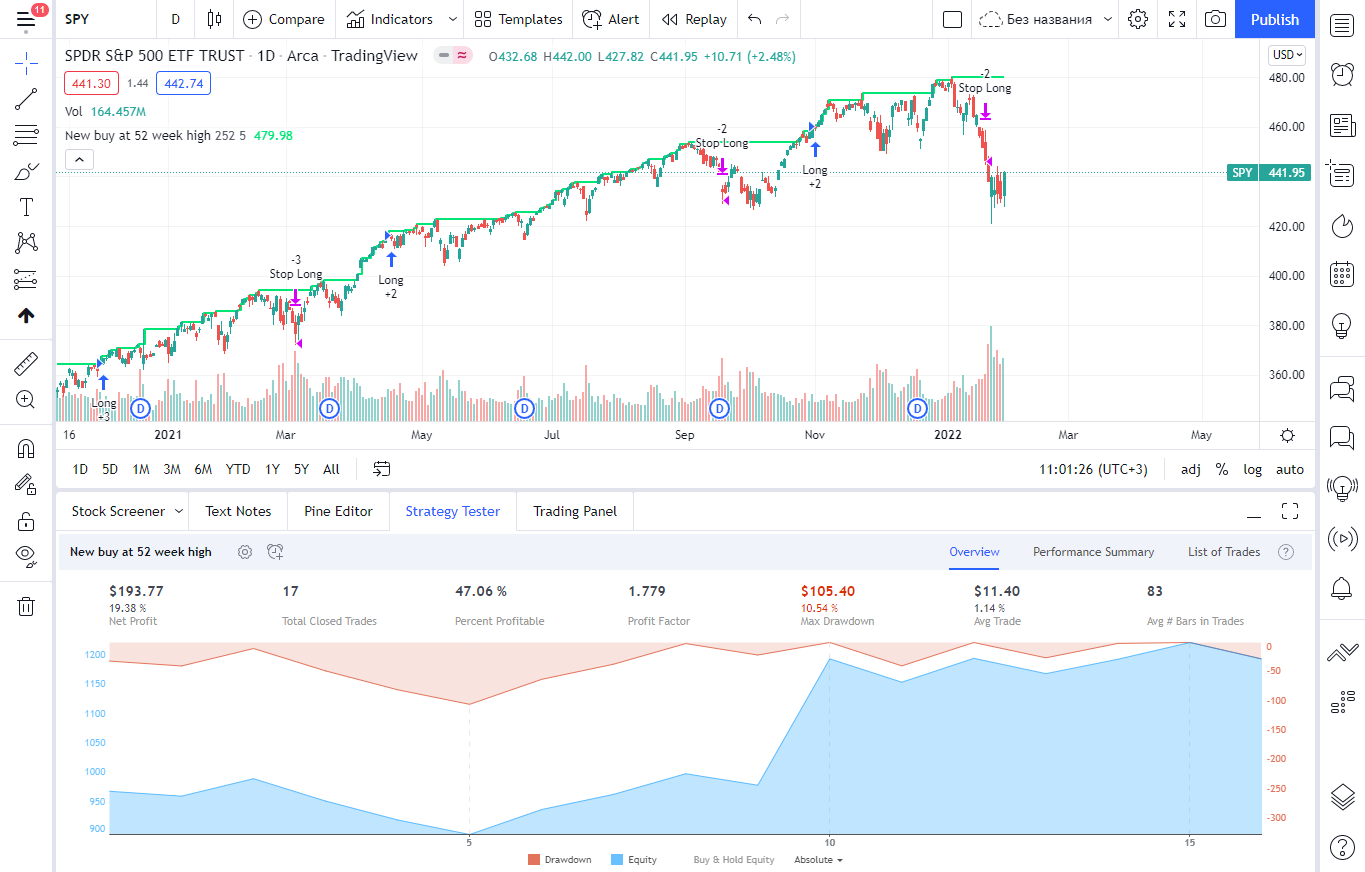

Пример на индексе широкого рынка — ETF SPY. ETF SPY отслеживает индекс S&P 500, в который входят крупнейшие американские компании. Если инвестор покупает фонд на S&P 500, можно сказать, что он инвестирует в весь американский рынок.

Здесь можно протестировать данные с января 2010 года. Если бы инвестор все это время покупал на максимумах акции ETF, то заработал бы 193,77 $. Всего было бы 17 сделок, и в среднем они длились бы по 83 дня. 47% всех сделок прибыльные, то есть цена смогла закрепиться выше предыдущего максимума.

При этом, если бы инвестор просто купил в 2010 году акции ETF SPY на 1000 $, он заработал бы 3038,50 $.

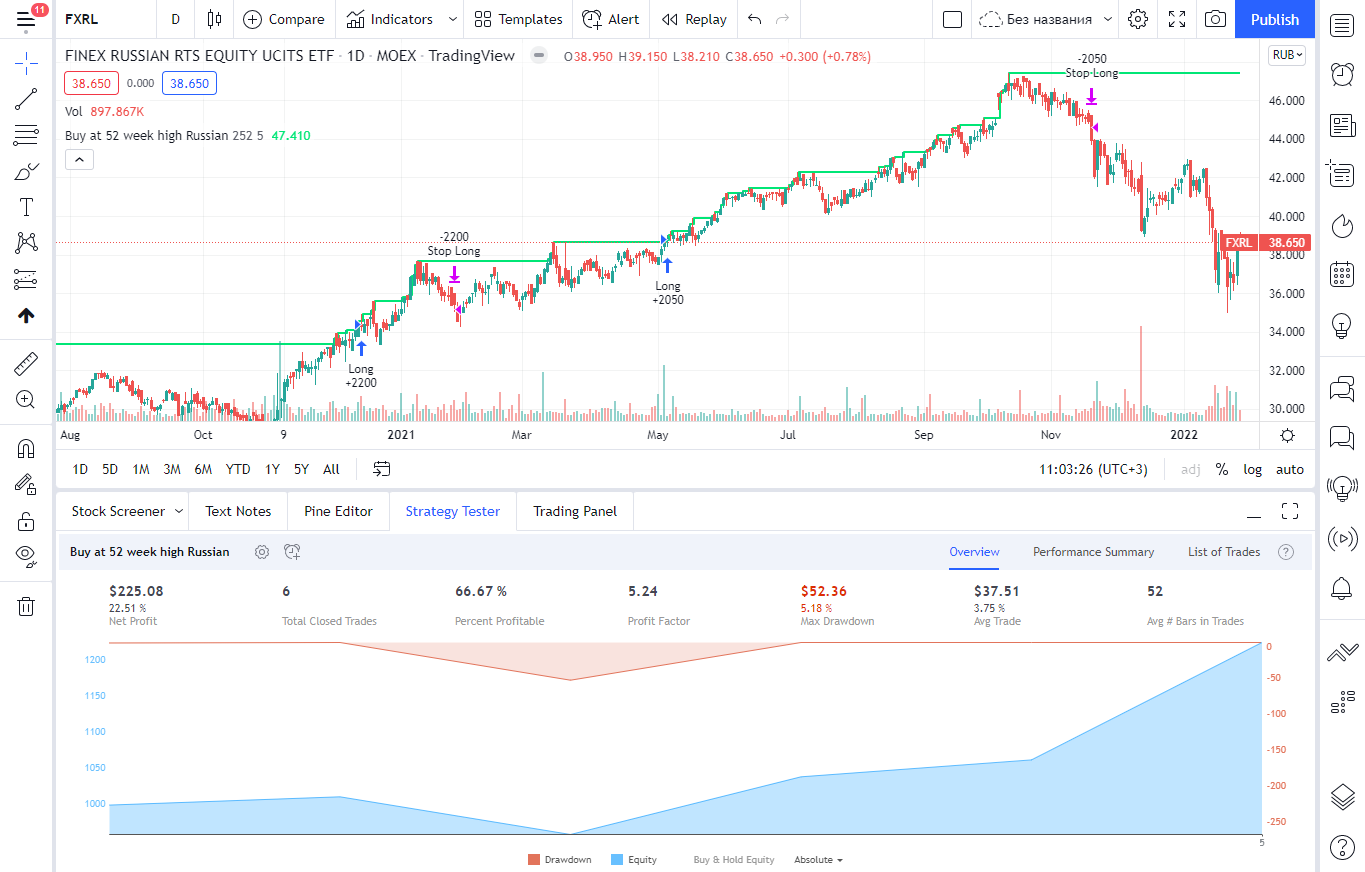

Для российского рынка такой тест сделать сложно, потому что фонд RUSE существует только с 2019 года, а фьючерсы на индекс стоят дороже заданного мною начального капитала. Я протестирую скрипт на фонде FXRL с января 2018 по ноябрь 2021 года.

Если бы инвестор покупал на максимумах, то заработал бы 225,08 $, за этот период было бы всего шесть сделок. В среднем каждая сделка длилась бы 52 дня, 67% всех сделок были прибыльными.

Если бы инвестор просто купил акции фонда в январе 2018 года, то заработал бы 1045,95 $.

Отдельный эксперимент для любителей шортить — ценные бумаги на максимумах. Я сделала отдельный скрипт для тех, кто считает, что на максимумах ценные бумаги переоценены и можно хорошо заработать, если их шортить. Логика этого скрипта такая же, что и при покупке акций, только здесь инвестор продает ценные бумаги, которых у него нет, — как бы берет их в долг у брокера, а потом должен вернуть то же количество акций. Такие продажи называются короткими продажами или шортами.

Я буду шортить на максимуме, если:

- Цена закрытия ниже максимума за 52 недели — это значит, что максимум не обновился.

- Цена закрытия ниже цены открытия — это значит, что инвесторы продают и поддерживают снижение цен.

- Объем торгов выше среднего объема торгов за пять дней — это значит, что уровень привлек внимание трейдеров и инвесторов.

Начальный капитал — 1000 $, временной горизонт — пять лет с января 2016 по ноябрь 2021 года. И я снова буду шортить на 100% начального капитала.

Здесь я тоже буду выходить из сделки по скользящему стопу размером 5% от начального капитала. Как только я продаю акции «в короткую», скрипт автоматически устанавливает стоп на 5% выше цены продажи. Когда цены падают, стоп автоматически передвигается ниже, потому что скрипт пересчитывает его по цене закрытия последнего бара.

Эта стратегия на всех опробованных мною ценных бумагах была убыточной. Инвестор терял весь свой начальный капитал и даже больше — оставался должен брокеру. Приведу пример работы скрипта для ETF SPY. Если бы инвестор шортил на максимумах, с каждым годом его потери увеличивались бы, потому что фонд находился в растущем тренде. Инвестор получал бы прибыль только в каждой четвертой сделке и в итоге потерял бы первоначальный капитал и еще 301,30 $.

Что в итоге

- По статистике, долгосрочная стратегия «купил и держи» прибыльнее, чем краткосрочные покупки на историческом максимуме.

- Примерно в 50% случаев цены с первого раза обновляют предыдущий максимум, поэтому просто покупать ценные бумаги на годовом максимуме неэффективно. Нужно учитывать фундаментальные характеристики и рыночную ситуацию.

- Когда цены находятся в восходящем тренде, можно покупать на максимумах и зарабатывать, если контролировать свои риски с помощью стопов. Но при этом надо помнить, что чем больше сделок, тем выше комиссии, они уменьшают доходность.

- Если цены пробили максимум, но не смогли там закрепиться, они могут значительно снизиться.

- Не стоит шортить на максимумах — это очень опасные сделки, в которых можно не только потерять первоначальный капитал, но и остаться в долгу перед брокером.