Начинающие инвесторы вкладывают так: «Ой, это же твиттер! Классный сервис! Надо прикупить акций!»

Это эмоциональные решения, которые не имеют ничего общего с разумом. В этой статье — как быть разумным, а не эмоциональным инвестором.

Что от вас потребуется

Вы уже должны уметь выбирать выгодные вклады, перечислять на них деньги, читать условия и не терять проценты.

У вас должен быть брокерский счет. Как вариант — Тинькофф-инвестиции.

У вас должно быть не менее 100 тысяч рублей, которые вы готовы инвестировать на срок от года и которые вам не придется вдруг срочно снимать, чтобы купить еду в магазине. 100 тысяч — это минимальный порог, какие-то видимые доходы начинаются на полумиллионе.

Вы рассматриваете фондовый рынок не как решение финансовых проблем, а как источник пассивного дохода. У вас есть источники заработка помимо биржи, поэтому доход от ценных бумаг для вас не вопрос жизни и смерти.

Спекуляции — не наш путь

Спекуляции — это когда инвестор зарабатывает на сиюминутных колебаниях цен. Это опасная работа: спекулянт вынужден постоянно следить за рынком, работать с кредитным плечом и сильно рисковать.

Большая часть форексов, бинарных опционов и прочих разрекламированных сервисов подталкивает инвесторов к рискованным спекуляциям: клиент стремительно теряет деньги и выходит из игры, а на его место приходят новые неопытные спекулянты. Если спекулянт не знает матчасть, он гарантированно потеряет деньги.

Это не наш путь. Мы хотим вкладывать разумно и не проводить жизнь у биржевого терминала.

Правила разумного инвестора:

- Не гнаться за быстрой прибылью — слишком высокий риск потерять деньги.

- Не торговать на новостях или ценах на нефть — слишком трудоемко и рискованно.

- Не доверять чужим советам — всё проверять лично.

- Не торговать с кредитным плечом — это лишь умножает риск. Торгуйте только собственными деньгам.

- Не пытаться заработать на падении акций — часто это кончается еще большим падением.

- Не покупать акции одной компании более чем на 15% от портфеля — риск должен быть распределен. Мой личный стандарт для портфеля акций — 10 компаний разных отраслей, плюс должен быть портфель фондов и облигаций.

Кто такой разумный инвестор

Разумный инвестор — термин из книги инвестора Бенджамина Грэма, учителя Уоррена Баффетта. Вот что он пишет:

«Единственная стратегия инвестирования, которая может обеспечить вам относительную безопасность вложений наряду с доходностью, превышающей доходность рынка, основана на оценке реальной стоимости акций компании».

Оценка стоимости — это и есть основа разумного инвестирования.

Оценка реальной стоимости компаний

Представьте, что у вас есть миллион рублей и вы хотите купить готовый бизнес с максимальной выгодой. Вы не хотите лично заниматься этим бизнесом — пусть он работает сам, а вы будете получать прибыль. Ваши варианты:

Оцениваем стоимость готового бизнеса

| Автомойка | Шаурма | ИТ-стартап | |

|---|---|---|---|

| Стоимость | 500 000 ₽ | 500 000 ₽ | 500 000 ₽ |

| Годовая прибыль | 38 000 ₽ | 200 000 ₽ | −22 000 ₽ |

Оцениваем стоимость готового бизнеса

| Автомойка | |

| Стоимость | 500 000 ₽ |

| Годовая прибыль | 38 000 ₽ |

| Шаурма | |

| Стоимость | 500 000 ₽ |

| Годовая прибыль | 200 000 ₽ |

| ИТ-стартап | |

| Стоимость | 500 000 ₽ |

| Годовая прибыль | −22 000 ₽ |

Очевидно, что покупка ИТ-стартапа сейчас создаст вам только убытки. А если сравнивать автомойку и шаурму, то шаурма выгоднее. Может быть, владеть ИТ-компанией престижнее, чем шаурмой. И, может быть, у ИТ-стартапа какие-то заоблачные перспективы — например, перепродаться за сумму втрое больше. Но это всё соображения другого порядка. Конкретно сейчас с точки зрения денег ИТ-стартап — худшее вложение, а шаурма — лучшее.

Попробуем другой вопрос: акции какой компании выгоднее купить: «М-видео», ФСК ЕЭС или «Твиттер»?

Ответ разумного инвестора: «Сперва мне нужно оценить реальную стоимость этих компаний».

После оценки станет очевидно, что «М-видео» по выгодности похож на автомойку, ФСК ЕЭС — на шаурму, а «Твиттер» — на ИТ-стартап. Именно так соотносятся прибыли компаний с их рыночной стоимостью:

В примере с шаурмой, автомойкой и ИТ-стартапом у людей не возникает сомнений, что хорошо, а что плохо. Но на фондовой бирже всё не так очевидно. Там мы слышим красивые названия брендов, которые затмевают ум. Приятно инвестировать в «М-видео» или «Твиттер», не очень приятно — в какие-то буквы. Однако есть эмоции, а есть разум. И он говорит, что нужно анализировать отчетность, а не молиться на бренд.

Анализ финансовой отчетности компаний

Все публичные компании, которые торгуются на фондовой бирже, обязаны ежеквартально публиковать финансовые результаты. Найти и скачать такой отчет может каждый: либо на одном из специальных сайтов раскрытия информации, как e-disclosure.ru, либо на официальном сайте самой компании в разделе «Информация для инвесторов».

Есть два типа отчетов: РСБУ (Российские стандарты бухгалтерского учета) и МСФО (Международные стандарты финансовой отчетности). Форматы отчетов схожи, но МСФО предназначен для инвесторов, а РСБУ — для налоговиков.

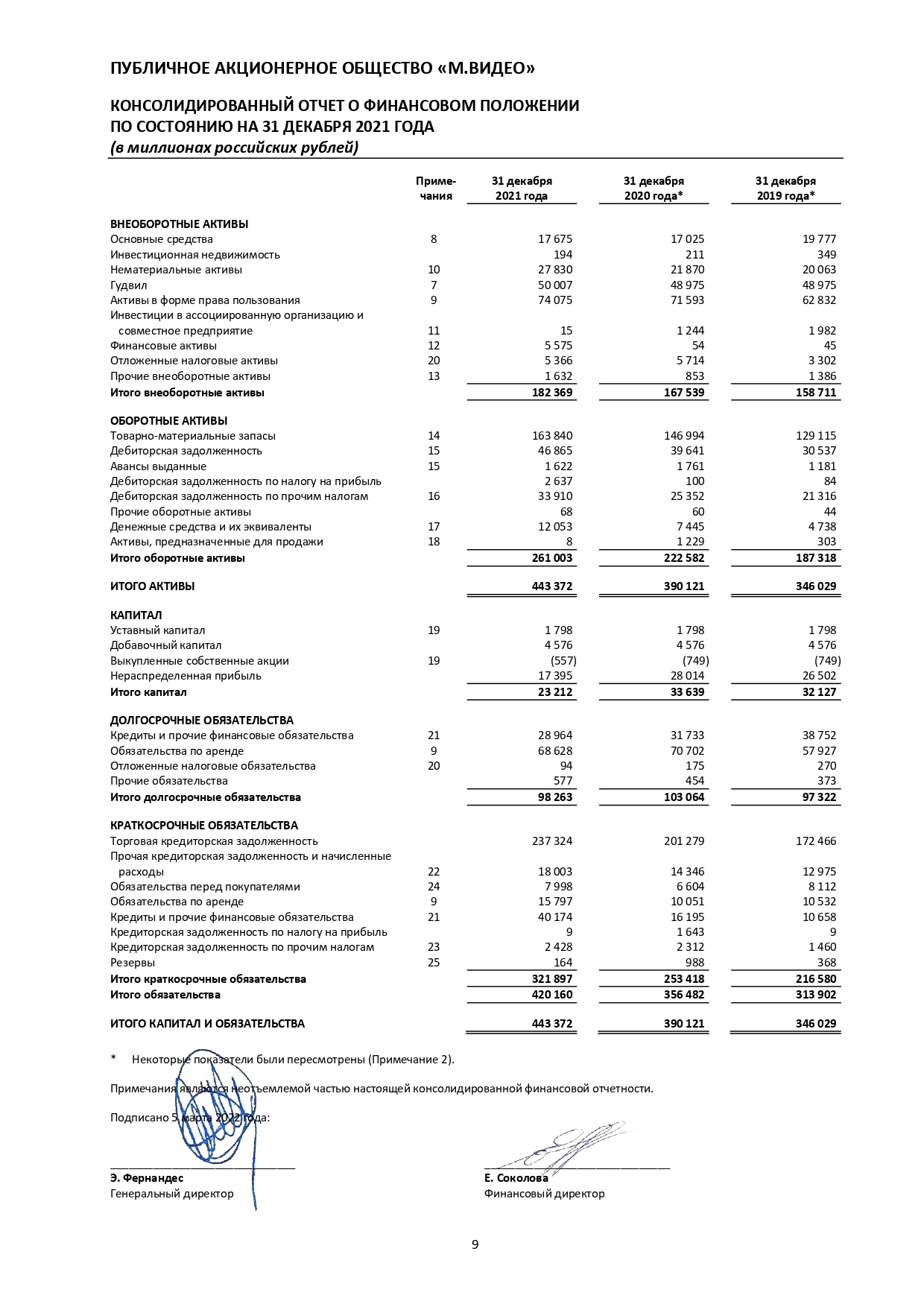

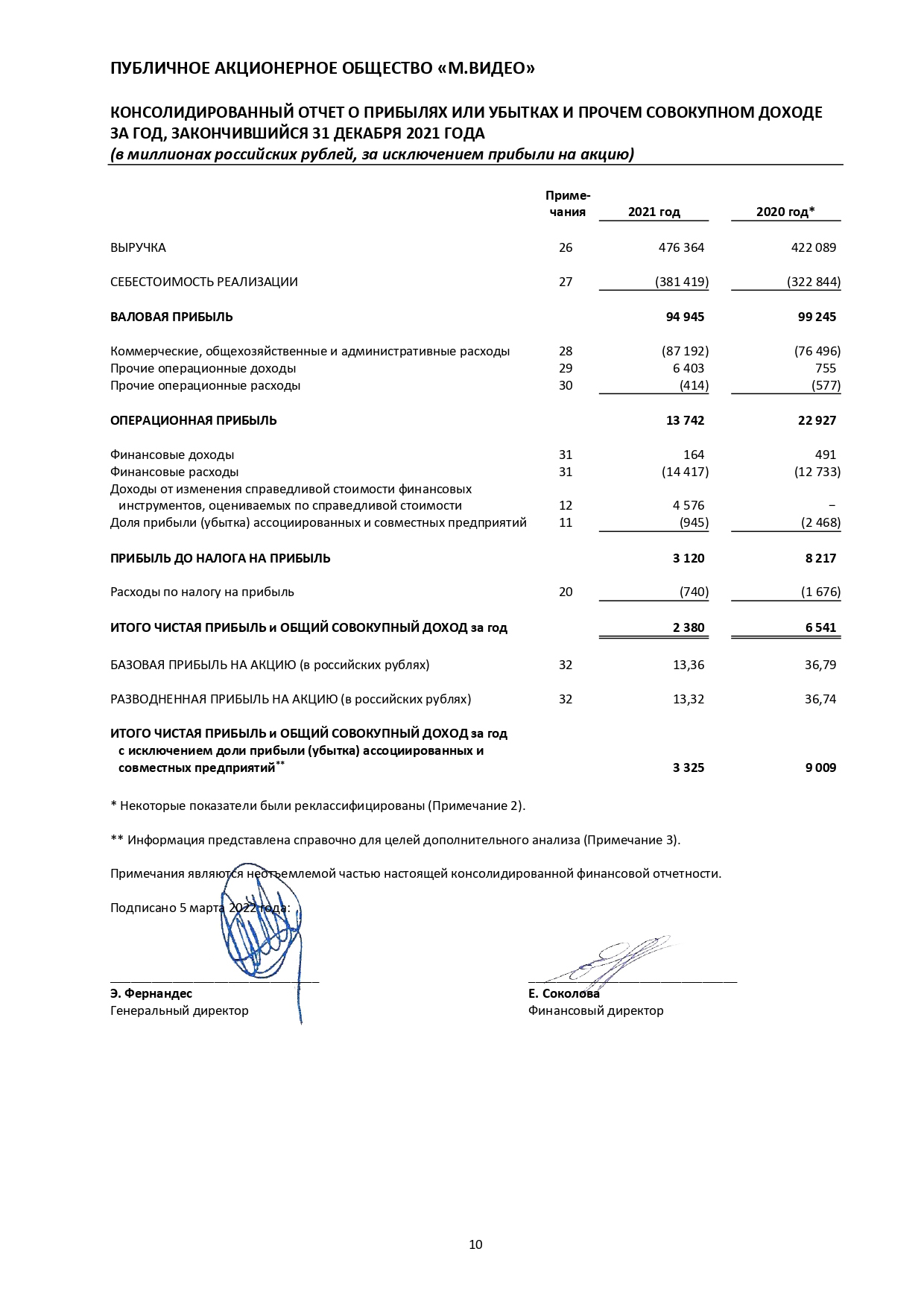

Финансовый отчет компании может содержать более 100 страниц — не пугайтесь этого. Вас интересуют только две его формы, по которым вы сможете произвести все необходимые расчеты:

- Отчет о финансовом положении компании.

- Отчет о прибылях и убытках.

В финансовых отчетах данные формы всегда находятся по соседству. Глядя на основные цифры — общий долг, собственный капитал, выручку и прибыль — вы поймете реальную оценку компании.

Уже сейчас, глядя на скриншоты отчетности «М-видео», вы можете сказать, есть ли у компании прибыль и каково ее отношение к собственным средствам; какой долг у компании и растет ли он. Вы уже можете сказать, нравится вам бизнес этой компании или нет.

Но данные МСФО — это только половина уравнения. Вторая половина — цена, по которой вы можете купить этот бизнес. Эта цена определяется рыночной капитализацией компании на бирже. Капитализация — это стоимость компании на бирже, то есть цена акции умноженная на их количество.

Как устроена капитализация

Представьте, что после того, как вы купили палатку с шаурмой, вы сделали IPO, то есть вышли со своей компанией на биржу. Вы как бы разрешили всем участникам биржи купить акции вашей палатки.

Вот как это может выглядеть:

| ПАО «Шаурма» | Выход на IPO | Через 1 год | Через 5 лет |

|---|---|---|---|

| Годовая прибыль | 200 000 ₽ | 200 000 ₽ | 200 000 ₽ |

| Стоимость акции | 100 ₽ | 300 ₽ | 1000 ₽ |

| Число акций | 5000 шт. | 5000 шт. | 5000 шт. |

| Капитализация | 500 000 ₽ | 1 500 000 ₽ | 5 000 000 ₽ |

| Капитализация / прибыль | 2,5 | 7,5 | 25 |

| Показатели при выходе на IPO | |

| Годовая прибыль | 200 000 ₽ |

| Стоимость акции | 100 ₽ |

| Число акций | 5000 шт. |

| Капитализация | 500 000 ₽ |

| Капитализация / прибыль | 2,5 |

| Через 1 год | |

| Годовая прибыль | 200 000 ₽ |

| Стоимость акции | 300 ₽ |

| Число акций | 5000 шт. |

| Капитализация | 1 500 000 ₽ |

| Капитализация / прибыль | 7,5 |

| Через 5 лет | |

| Годовая прибыль | 200 000 ₽ |

| Стоимость акции | 1000 ₽ |

| Число акций | 5000 шт. |

| Капитализация | 5 000 000 ₽ |

| Капитализация / прибыль | 25 |

На IPO вы вышли с 5000 акций, каждая из которых стоила 100 рублей. Капитализация компании составила 500 000 рублей — это ровно та сумма, за которую вы и сами ее купили.

Вы опубликовали данные своего финансового отчета, и все инвесторы увидели, какая у вас классная компания, которая окупает себя за каких-то 2,5 года. Все начали покупать акции вашей шаурмы, и те начали расти в цене. Через год акции стоят уже 300 рублей. При этом палатка с шаурмой приносит всё те же 200 000 рублей в год.

Хотя прибыль не изменилась, капитализация выросла в 3 раза. Теперь она 300 × 5000 = 1,5 млн рублей. Получается, что бизнес окупает себя уже за 7,5 лет. Стоит ли покупать акции?

Проходит 5 лет, вы делаете презентации новой «Ай-шаурмы», и акции шаурмы взлетают до 1000 рублей за штуку. Но прибыль по-прежнему 200 000 в год, хотя капитализация уже 5 млн рублей. Хотели бы вы теперь купить бизнес ценой в 5 000 000 рублей и прибылью 200 000 рублей в год?

Разумный инвестор ищет и покупает только те компании, чьи акции недооценены рынком.

Капитализацию всех российских публичных компаний вы можете найти на сайте Московской биржи.

Всё логично и понятно, однако, изучая одну компанию, мы потратили много времени, а их на Московской бирже более 250. В США — еще десять тысяч. Еще непонятно, как сравнивать компании между собой, если у них капитализация может отличаться на несколько порядков. Тут нам помогут мультипликаторы.

Оценка на основе мультипликаторов

Мультипликаторы — производные показатели, которые отражают соотношение между финансовыми результатами компании (прибыль, выручка, долги, активы) и ее капитализацией.

Вы уже видели мультипликаторы нашей шаурмы.

Мультипликаторы ПАО «Шаурма»

| Показатели | Выход на IPO | Через 1 год | Через 5 лет |

|---|---|---|---|

| Годовая прибыль | 200 000 ₽ | 200 000 ₽ | 200 000 ₽ |

| Стоимость акции | 100 ₽ | 300 ₽ | 1000 ₽ |

| Число акций | 5000 шт. | 5000 шт. | 5000 шт. |

| Капитализация | 500 000 ₽ | 1 500 000 ₽ | 5 000 000 ₽ |

| Капитализация / прибыль | 2,5 | 7,5 | 25 |

Мультипликаторы ПАО «Шаурма»

| Показатели при выходе на IPO | |

| Годовая прибыль | 200 000 ₽ |

| Стоимость акции | 100 ₽ |

| Число акций | 5000 шт. |

| Капитализация | 500 000 ₽ |

| Капитализация / прибыль | 2,5 |

| Через 1 год | |

| Годовая прибыль | 200 000 ₽ |

| Стоимость акции | 300 ₽ |

| Число акций | 5000 шт. |

| Капитализация | 1 500 000 ₽ |

| Капитализация / прибыль | 7,5 |

| Через 5 лет | |

| Годовая прибыль | 200 000 ₽ |

| Стоимость акции | 1000 ₽ |

| Число акций | 5000 шт. |

| Капитализация | 5 000 000 ₽ |

| Капитализация / прибыль | 25 |

Теперь, сравнивая другие компании, мы можем легко выбрать лучшую, ориентируясь только на отношение капитализации к прибыли.

Какую компанию выберете?

| Компания | Капитализация / прибыль |

|---|---|

| «М-видео» | 12,03 |

| Автосалон | 12 |

| ФСК ЕЭС | 3,47 |

| Шаурма | 2,5 |

| ИТ-стартап | −22 |

| «Твиттер» | −137,84 |

Какую компанию выберете?

| «М-видео» | 12,49 |

| Автосалон | 12 |

| ФСК ЕЭС | 3,63 |

| Шаурма | 2,5 |

| ИТ-стартап | −22 |

| «Твиттер» | −31,16 |

Лучший мультипликатор — у шаурмы.

Сейчас мы оцениваем бизнес по мультипликатору P/E (price / earnings). Это самый популярный мультипликатор, хотя он и не отражает всей информации о здоровье компании. Существует всего около 10 основных мультипликаторов, просмотрев которые вы фактически сможете не просто сравнить десятки компаний, но и принять грамотные решения. Обо всех этих мультипликаторах поговорим отдельно.

Если мы не рассчитываем мультипликаторы самостоятельно, их нужно где-то брать. Для этого боги финансов послали нам специальные сервисы.

Мультипликаторы — не панацея

Строго говоря, некорректно сравнивать мультипликаторы принципиально разных компаний — той же шаурмы и «Твиттера». Компании могут переживать разные этапы жизненного цикла, находиться в разных экономических условиях, испытывать разные политические риски или вообще иметь принципиально разную экономику. Поэтому нельзя огульно обобщать, что шаурма как бизнес лучше «Твиттера».

Например, есть две компании — «Роснефть» и «Транснефть». Обе компании вроде про нефть, но одна нефть добывает, другая транспортирует. Это принципиально разные бизнесы с разной экономикой. Политические риски в каждом случае тоже принципиально разные. Поэтому просто отсортировать компании по P/E и выбрать что-то снизу — по меньшей мере слишком упрощенно.

Но для начала — уже неплохо.

Сервисы для поиска недооцененных компаний

Есть много платных и бесплатных сервисов для поиска недооцененных компаний. Вот по каким критериям их выбирать:

Какие представлены компании. Торгуя на Московской бирже акциями российских компаний, ищите те сервисы, которые дадут вам мультипликаторы по всем компаниям, а не только по самым ликвидным и популярным.

Мультипликаторы. Одного P/E недостаточно. Ищите сервисы, где будут мультипликаторы P/E, P/BV, P/S EV/S, EV/EBITDA, Долг/EBITDA, рост EPS, ROE. Подробно про каждый мультипликатор можно узнать в нашей статье. Дополнительным преимуществом будут рассчитанные мультипликаторы за предыдущие периоды.

Удобство поиска недооцененных акций. Важно, чтобы у сервиса были инструменты фильтрации компаний по мультипликаторам.

Самый доступный сервис — «Гугл-финансы». Он охватывает огромный объем данных, однако в этом же и его недостаток: данные поверхностные, особенно для российских компаний.

Дело в том, что нет какой-то единой электронной базы с финансовыми показателями российских компаний. Чтобы рассчитать мультипликаторы, владельцам платных сервисов приходится нанимать людей, которые ходят по отчетности, вручную собирают данные и забивают их в базу данных сервиса. Гугл не работает по такому пути, а поэтому количество и качество данных у сервиса ограничены.

С 2021 года Гугл перестал отдельно показывать фондовый рынок России, но российские компании там есть. Их можно найти по названиям или тикетам.

Для разумного инвестора в этой карточке не очень много информации. В основном тут представлены рыночные данные: количество акций (shares), цена открытия (open), капитализация (Mkt. cap). Нам же в первую очередь интересен показатель P/E, который мы уже рассмотрели. Однако одного его недостаточно для анализа.

Специализированные платные сервисы в этом плане далеко впереди. Они могут позволить себе рассчитывать все данные. Главный игрок на этом рынке — компания finviz.com, которая дает огромный набор данных платно и бесплатно. К сожалению, данных по акциям российских компаний сервис не дает.

На российском рынке среди платных сервисов есть financemarker.ru — это аналог «Финвиза». Еще есть сервис финансовой энциклопедии conomy.ru.

Какой бы сервис для инвестиций вы ни выбрали, теперь ваша задача — найти с помощью него 8—12 недооцененных акций и купить их равными долями в свой портфель. Корректировки портфеля достаточно проводить один раз в квартал или даже раз в полгода — после публикаций новых финансовых отчетов.

Как конкретно искать недооцененные компании, расскажу в следующей статье. А пока небольшое упражнение.

Вестись ли на бренды?

Для таблицы ниже я взял по две публичные компании из разных отраслей бизнеса. Разница между ними в том, что про первые вы наверняка слышали, а про вторые нет. «Роснефть», «Русгидро» и другие — одни из крупнейших компаний в России, самые торгуемые и популярные компании на бирже среди инвесторов. Вторыми в списке идут компании с гораздо меньшей капитализацией, но тоже крупные, а главное, прибыльные.

По всем компаниям я рассчитал P/E на основе их годовых отчетов за 2021 год. Посмотрите, всегда ли стоит вестись на бренды.

| Отрасль | Компания | Капитализация, млрд ₽ | P/E |

|---|---|---|---|

| Фармацевтика | «Протек» | 52,9 | 15,2 |

| «Аптека 36,6» | 91,06 | 10,89 | |

| Электроэнергетика | «Русгидро» | 289,663 | 4,14 |

| Россети Волги | 5,734 | 572,96 | |

| Телеком | «Мегафон» | 403,37 | 15,15 |

| МГТС | 146,818 | 12,62 | |

| Металлы и добыча | «Норникель» | 3 334,232 | 6,02 |

| «Лензолото» | 9,85 | 2,12 | |

| Банки | ВТБ | 226,809 | 6,47 |

| Банк «Санкт-Петербург» | 31,853 | 6,47 | |

| Торговля | «Магнит» | 340,18 | 12,93 |

| «Лента» | 487 | 39 | |

| Химпром | «Уралкалий» | 151,01 | 245,2 |

| «Казаньоргсинтез» | 134,010 | 11,6 |

| Фармацевтика | |

| Компания | «Протек» |

| Капитализация, млрд | 52,556 ₽ |

| P/E | 8,6 |

| Компания | «Отисифарм» |

| Капитализация, млрд | 26,103 ₽ |

| P/E | 4,21 |

| Электроэнергетика | |

| Компания | «Русгидро» |

| Капитализация, млрд | 358,059 ₽ |

| P/E | 9,01 |

| Компания | МРСК Волги |

| Капитализация, млрд | 10,835 ₽ |

| P/E | 3,86 |

| Телеком | |

| Компания | «Мегафон» |

| Капитализация, млрд | 361,46 ₽ |

| P/E | 14,13 |

| Компания | МГТС |

| Капитализация, млрд | 76,702 ₽ |

| P/E | 5,85 |

| Металлы и добыча | |

| Компания | «Норникель» |

| Капитализация, млрд | 1572,169 ₽ |

| P/E | 9,39 |

| Компания | «Лензолото» |

| Капитализация, млрд | 11,238 ₽ |

| P/E | 4,37 |

| Банки | |

| Компания | ВТБ |

| Капитализация, млрд | 959 ₽ |

| P/E | 18,6 |

| Компания | Банк «Санкт-Петербург» |

| Капитализация, млрд | 29,45 ₽ |

| P/E | 6,88 |

| Торговля | |

| Компания | «Магнит» |

| Капитализация, млрд | 1012,752 ₽ |

| P/E | 18,61 |

| Компания | ОМПК |

| Капитализация, млрд | 4,16 ₽ |

| P/E | 4,48 |

| Химпром | |

| Компания | «Уралкалий» |

| Капитализация, млрд | 486,791 ₽ |

| P/E | 5,13 |

| Компания | «Казаньоргсинтез» |

| Капитализация, млрд | 75,513 ₽ |

| P/E | 4,2 |

Запомнить

- Инвестированием следует заниматься только на собственные деньги, которые вы готовы вложить на срок от года.

- Разумный инвестор не гонится за быстрыми деньгами, не принимает необдуманных решений и не слушает чужих советов.

- Хороший бренд или престижная отрасль — еще не гарантия хорошей инвестиции.

- Разумный инвестор ищет и покупает акции недооцененных компаний и составляет портфель из 8—12 бумаг с долей одной бумаги не более 15%.

- Вместо самостоятельного анализа можно использовать сервисы, которые рассчитывают мультипликаторы. Важно быть уверенным в качестве данных и иметь возможность их перепроверить.

Еще подробнее о том, как искать недооцененные компании, мы рассказываем в бесплатном курсе Учебника Т—Ж «Как заработать на акциях».