Куда вложить 100 000 $ на пять лет?

Есть 100 000 $ после продажи квартиры, есть коронавирусный кризис и желание вложить эти деньги так, чтобы перебить 5%, которые можно получать от сдачи квартиры в аренду, — цифра притянута за уши и не учитывает простои и амортизацию.

Главная проблема в том, что деньги слишком большие, поэтому агрессивно инвестировать я не буду: спать хочется спокойно. Все деньги в долларах, купленных дешевле 70 ₽. Также у меня есть статус квалифицированного инвестора, который я получил, по сути, просто за размер своего портфеля.

Как правильнее распорядиться этими деньгами на горизонте инвестирования в пять лет и умеренной терпимостью к риску? Скажем, 15% падения моему сну помешают, но вывода средств не спровоцируют.

Наиболее консервативные инструменты вроде еврооблигаций не обеспечивают нужной доходности, ИТ-сектор кажется перегретым пузырем. ETF на дивиденды лишились дивидендов. Остается посматривать на дивидендных аристократов из реального сектора, но и тут нет уверенности. Кажется, что упускаю возможности. Пока деньги просто лежат, потому что мне не хватает опыта и знаний для конкретных действий. Ищу совета у журнала, который и привел меня в стан инвесторов.

Владимир

Из вашего вопроса непонятно, вам нужен регулярный денежный поток от будущих вложений или вы хотите только сохранить и увеличить капитал. Поэтому рассмотрю оба варианта.

Что не так со сдачей квартиры

Вы сравниваете инвестиции с условной доходностью от сдачи квартиры. Но в реальности сдача квартиры — это не инвестиция, а бизнес. В нем неожиданно могут возникать вопросы, которые требуют безотлагательного решения. Например, соседка снизу звонит и говорит, что из вашей арендной квартиры ее заливают — вода уже капает с потолка. Вы сразу набираете арендаторам, а они не отвечают. После локализации аварии жильцы могут просто съехать — и это не их проблема, а доказывать обратное и отбиваться от претензий соседей придется, скорее всего, уже вам и в суде.

Или не такая радикальная история. Обычно хозяевам квартиры не хочется заморачиваться с ежемесячной подачей показаний счетчиков и внесением коммунальных платежей, и они перекладывают это на арендаторов. Но это не лучшее решение: показания могут занижать, искажать или просто не подавать, а ТСЖ само будет ставить +2 к текущему потреблению воды. И после ухода арендаторов, когда все вскроется, долг за коммунальные услуги придется оплачивать уже владельцу квартиры.

Решать подобные проблемы не так сложно, но приходится отнимать время от основной работы и семьи. Кстати, вот хорошая статья про опыт сдачи квартир. Если вы готовы к этому, то арендный бизнес разнообразит ваши активы, если нет, то лучше перейти к инвестициям в ценные бумаги.

Вложение с регулярным денежным потоком

Самый верный вариант, если вам нужен постоянный денежный поток, — дивиденды. Статус квалифицированного инвестора в России открывает доступ к мировым рынкам, и вы сможете покупать иностранные бумаги, недоступные на Московской и Санкт-Петербургской биржах, по многим из которых можно ежемесячно получать хорошие дивиденды — больше 5% годовых в долларах США.

Вы пишете, что ETF на дивиденды остались без дивидендов, однако это не совсем так. Существует как минимум несколько десятков высокодивидендных бумаг, которые можно купить через своего брокера в РФ на внебиржевом рынке, имея квалификацию. Вот примеры:

- Arrow Dow Jones Global Yield (тикер GYLD, ISIN: US04273H1041) ежемесячно выплачивает ~9% в долларах — в сервисе Yahoo Finance можно посмотреть историю выплат;

- FlexShares High Yield Value-Scored US Bond Index Fund (тикер HYGV, ISIN: US33939L6627) выплачивает ежемесячно ~7% в долларах;

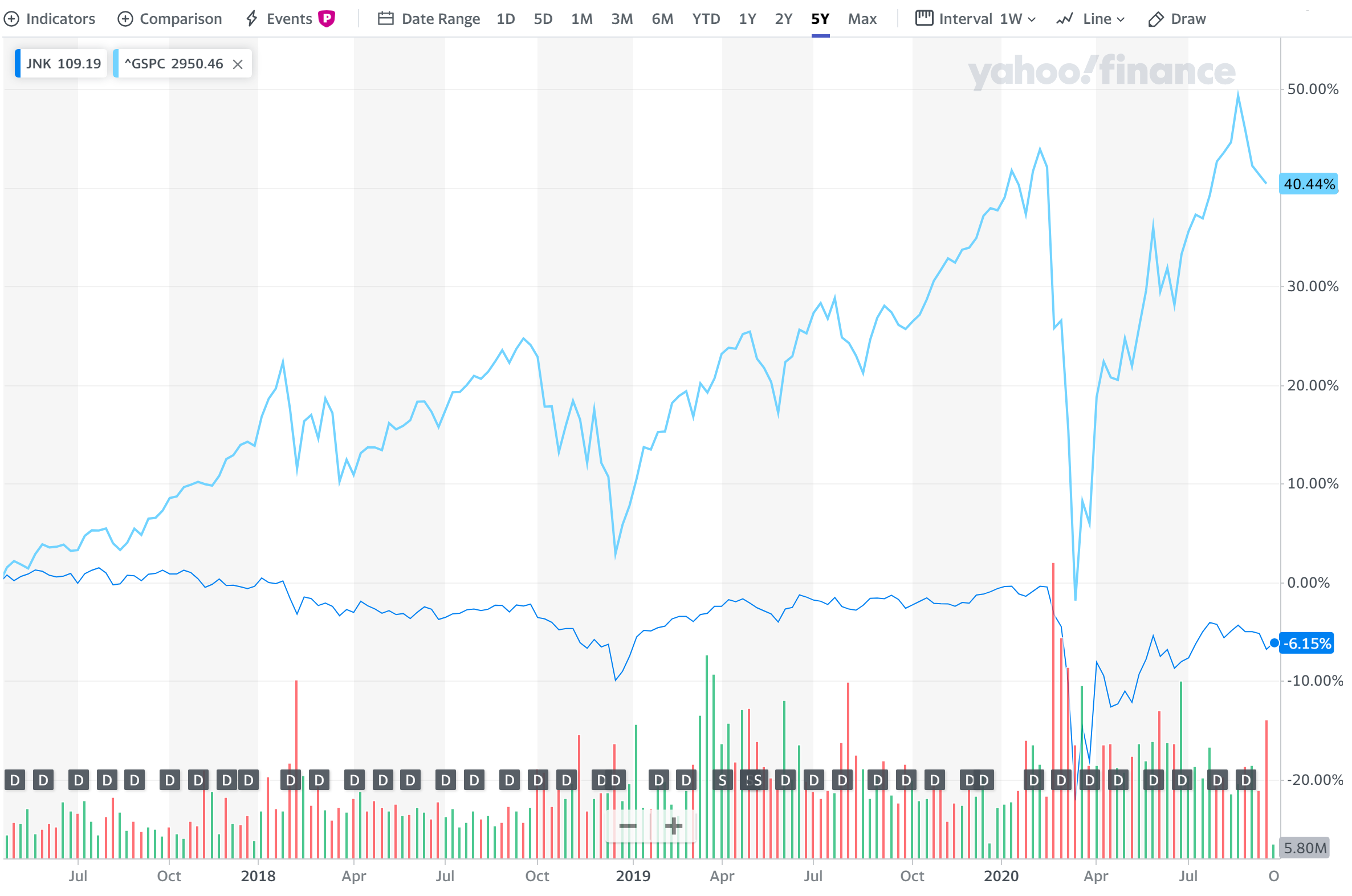

- SPDR Bloomberg Barclays High Yield Bond ETF (тикер JNK, ISIN: US78468R6229) выплачивает ежемесячно ~6% в долларах.

Этот список можно продолжать. Таких бумаг как минимум несколько десятков, кто-то платит ежемесячно, кто-то — раз в квартал. Но надо иметь в виду, что курсовая стоимость подобных бумаг обычно не растет, но падает вместе с рынком.

Возвращаясь к вариантам покупки этих бумаг из России, важно отметить, что у разных брокеров разные минимальные лоты. В последнее время они снизились до 10 000 $, хотя еще несколько лет назад минимальная сумма для каждой из позиций начиналась от 100 000 $.

Вложения с акцентом на увеличение стоимости

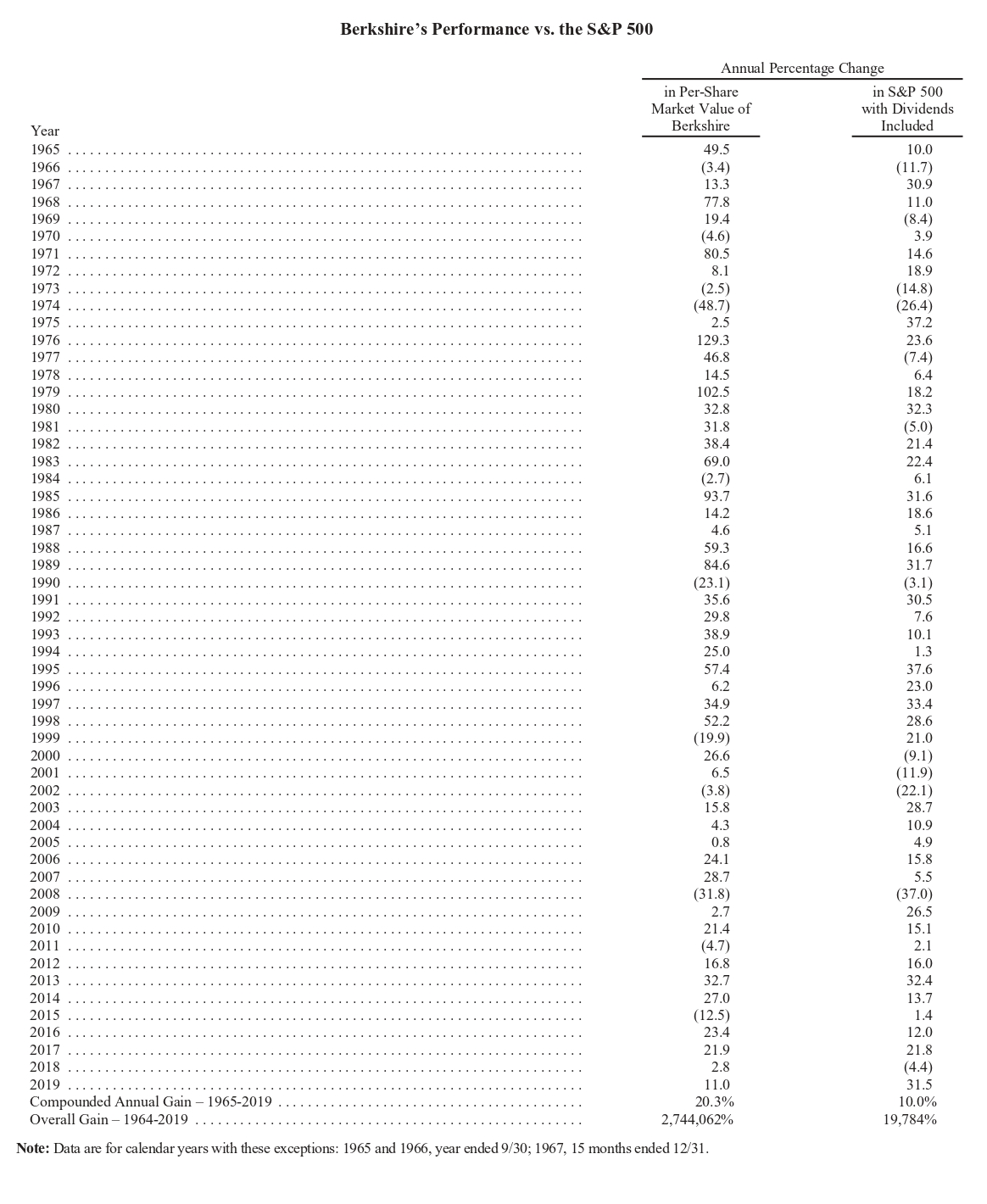

Если говорить про вложения с акцентом на увеличение стоимости, то интересно познакомиться со статистикой Уоррена Баффетта: в отчете Berkshire Hathaway за 2019 год проводится сравнение результатов компании с индексом S&P 500.

Результаты даже такого гения инвестиций год от года разнятся и иногда оказываются хуже результата индекса. Зачем я об этом рассказываю? Это иллюстрация того, что для начинающего частного инвестора разумным выбором будут индексные ETF: они торгуются на бирже как обычные акции, но уже включают в свой состав десятки или даже сотни других бумаг, копируя определенный индекс. В Т—Ж есть готовые подборки на тему ETF.

Оценивая результаты, важно увидеть, что переиграть индекс необычайно сложно, ведь не только Уоррен Баффет иногда получает результаты хуже рыночных. История с другим именитым инвестором Рэем Далио, основателем инвестиционной компании Bridgewater Associates, разворачивается прямо сейчас: его фонд Pure Alpha II теряет колоссальные деньги. Если даже лучшие финансовые умы иногда ошибаются, то что говорить о рядовых частных инвесторах. Вложения в индекс застрахованы от разочарований: в любом случае результат будет близок к рыночному.

Распределение активов

Есть пословица «Не клади все яйца в одну корзину», и в современном мире она о диверсификации, то есть распределении классов активов. Вот какие классы активов выделяют:

- Деньги — наличные, валюта.

- Товары, в том числе металлы, драгоценности.

- Недвижимость — физическая недвижимость, фонды недвижимости, или REIT.

- Долги — мировые облигации, в том числе российские, облигации рынка США, банковские вклады.

- Доли в бизнесах — акции компаний США высокой капитализации, акции компаний США малой капитализации, мировые акции, в том числе российские.

- Частное инвестирование — доля в капитале, не размещенном на фондовой бирже.

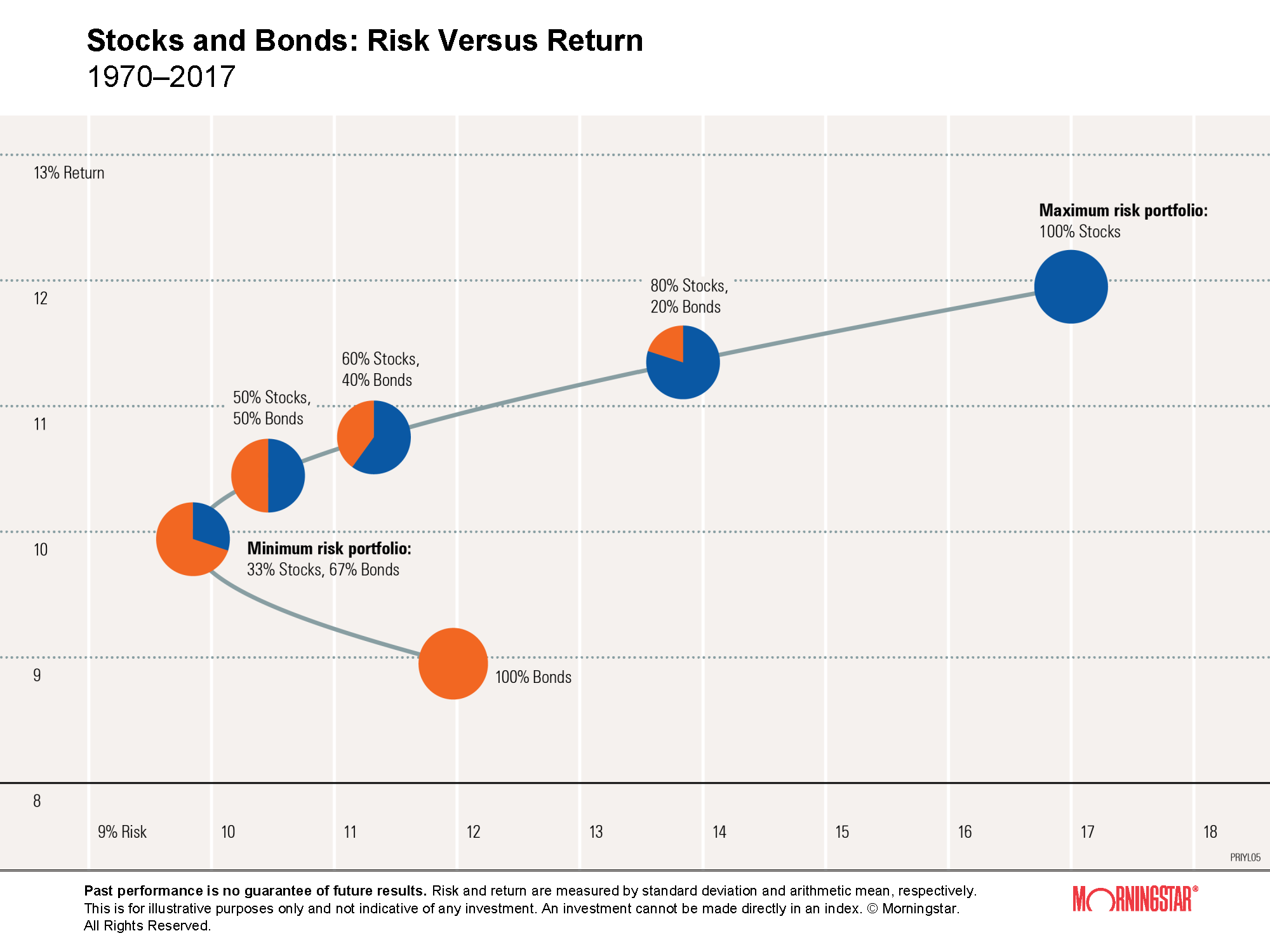

За счет грамотного распределения капитала между активами как раз и достигается стабильность: когда одни активы дешевеют, другие дорожают и тем самым компенсируют убытки.

В качестве примера портфеля с просадкой не более 15% можно привести известный публичный портфель Рэя Далио, который называют всесезонным. Вот как он устроен:

- 40% — долгосрочные облигации;

- 30% — акции;

- 15% — среднесрочные облигации;

- 7,5% — золото;

- 7,5% — товарные активы, или commodities.

Если говорить более конкретно, то вот какие ETF в него входят.

Состав всесезонного портфеля Рэя Далио для капитала 100 000 $

| Название | Тикер | Цена, $ | Количество | Валюта | % |

|---|---|---|---|---|---|

| SPDR Gold Trust | GLD | 183,97 | 41 | USD | 7,5 |

| Vanguard Total Stock Market Index Fund ETF | VTI | 172,17 | 174 | USD | 30 |

| iShares 20 Plus Year Treasury Bond ETF | TLT | 163,58 | 245 | USD | 40 |

| iShares 7-10 Year Treasury Bond ETF | IEF | 121,77 | 123 | USD | 15 |

| PowerShares DB Com Indx Trckng Fund | DBC | 13,22 | 567 | USD | 7,5 |

| 100 |

Состав всесезонного портфеля Рэя Далио для капитала 100 000 $

| SPDR Gold Trust | |

| Тикер | GLD |

| Цена, $ | 183,97 |

| Количество | 41 |

| Валюта | USD |

| % | 7,5 |

| Vanguard Total Stock Market Index Fund ETF | |

| Тикер | VTI |

| Цена, $ | 172,17 |

| Количество | 174 |

| Валюта | USD |

| % | 30 |

| iShares 20 Plus Year Treasury Bond ETF | |

| Тикер | TLT |

| Цена, $ | 163,58 |

| Количество | 245 |

| Валюта | USD |

| % | 40 |

| iShares 7-10 Year Treasury Bond ETF | |

| Тикер | IEF |

| Цена, $ | 121,77 |

| Количество | 123 |

| Валюта | USD |

| % | 15 |

| PowerShares DB Com Indx Trckng Fund | |

| Тикер | DBC |

| Цена, $ | 13,22 |

| Количество | 567 |

| Валюта | USD |

| % | 7,5 |

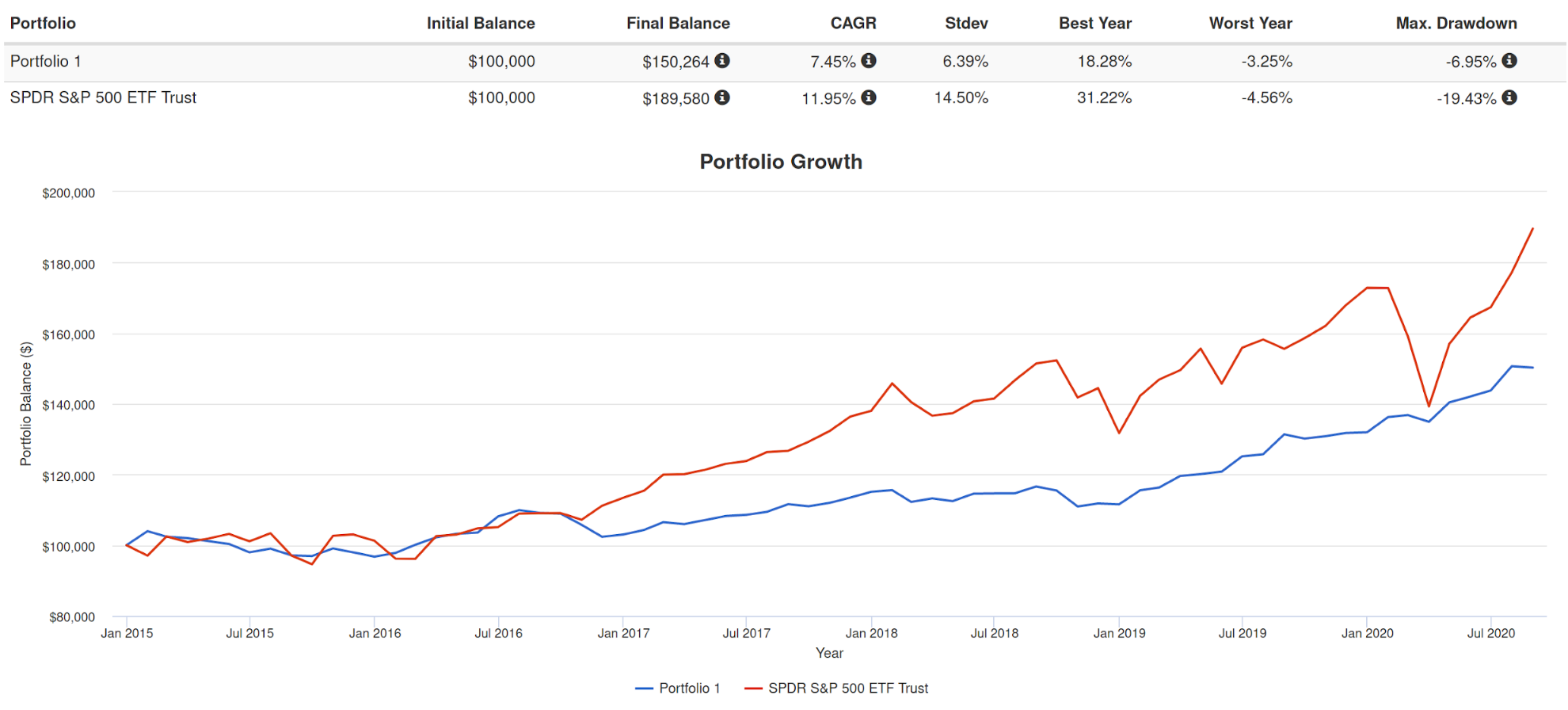

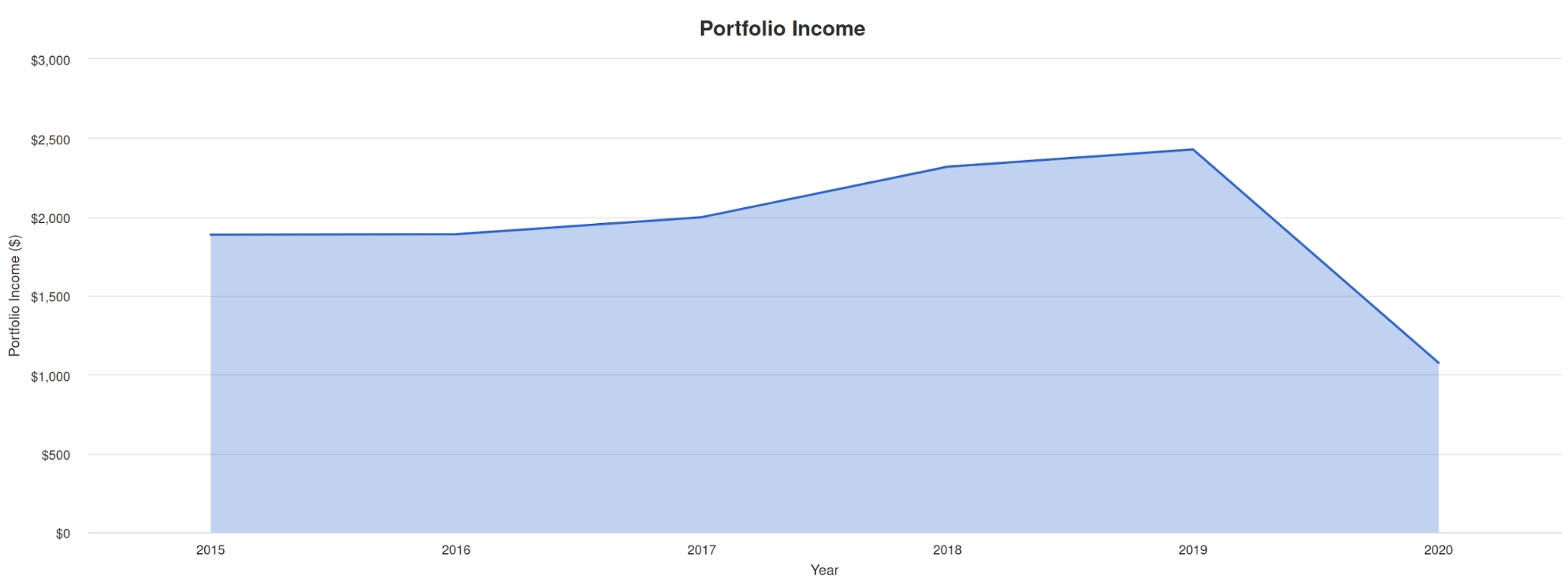

В последние шесть лет этот портфель проигрывает индексу S&P 500, но из тестов видно, насколько график портфеля плавный: максимальная просадка составляет всего 7%, в то время как у индекса она почти 20%.

Важно помнить, что доходность инвестиций в прошлом не гарантирует доходности в будущем.