Как рассчитать доходность ETF?

Подскажите, как считать доходность ETF и где ее найти? Если с ПИФами все ясно, то с ETF сложнее.

И когда пишут показатели доходности, в долларах она может быть отрицательной, а в рублях — положительной. Почему?

Даня

Узнать доходность биржевых фондов можно по-разному. Расскажу о нескольких способах, но сначала объясню, почему в разных валютах доходность может отличаться.

При чем тут валюта

Курсы валют со временем меняются. Из-за этого доходность одного и того же актива может отличаться в зависимости от того, в какой валюте считать результат.

- Представьте, что в сентябре 2014 года вы купили акцию какого-то ETF за 100 $. В сентябре 2019 года акция этого ETF стоила 80 $. Акция упала на 20% за пять лет, что дает среднегеометрическую доходность −4,36% годовых в долларах.

- Однако в сентябре 2014 года доллар стоил 38 ₽, а в сентябре 2019 года — 65 ₽. Значит, акция ETF за пять лет подорожала с 3800 до 5200 ₽, и рублевая среднегеометрическая доходность получилась 6,47% годовых. В итоге в долларах — убыток, а в рублях — доход.

Теперь о том, как узнать доходность интересующего вас ETF.

Посчитать доходность самостоятельно

Чтобы рассчитать доходность интересующего ETF вручную, надо знать цену акции ETF в начале и конце нужного периода и провести простые математические операции.

- Например, 19 февраля 2018 года инвестор купил акцию фонда FXUK за 1790 ₽, а 19 декабря 2019 года мог продать ее за 2021 ₽. Считаем: 2021 / 1790 = 1,129.

- Акции FXUK за этот период подорожали в рублях на 12,9%.

Если инвестор хочет узнать доходность в годовом выражении, можно использовать функцию ЧИСТВНДОХ в экселе и других подобных программах. Надо будет указать в таблице даты и цены акций фонда на эти даты. В данном случае рублевая доходность получилась 6,85% годовых.

Посмотреть на сайте УК или ETF-провайдера

Компании, создавшие биржевые ПИФы и ETF, на своих сайтах раскрывают информацию о фондах, в том числе их доходность. Для этого достаточно зайти на страницу нужного фонда. Сведения о доходности разные компании показывают по-разному.

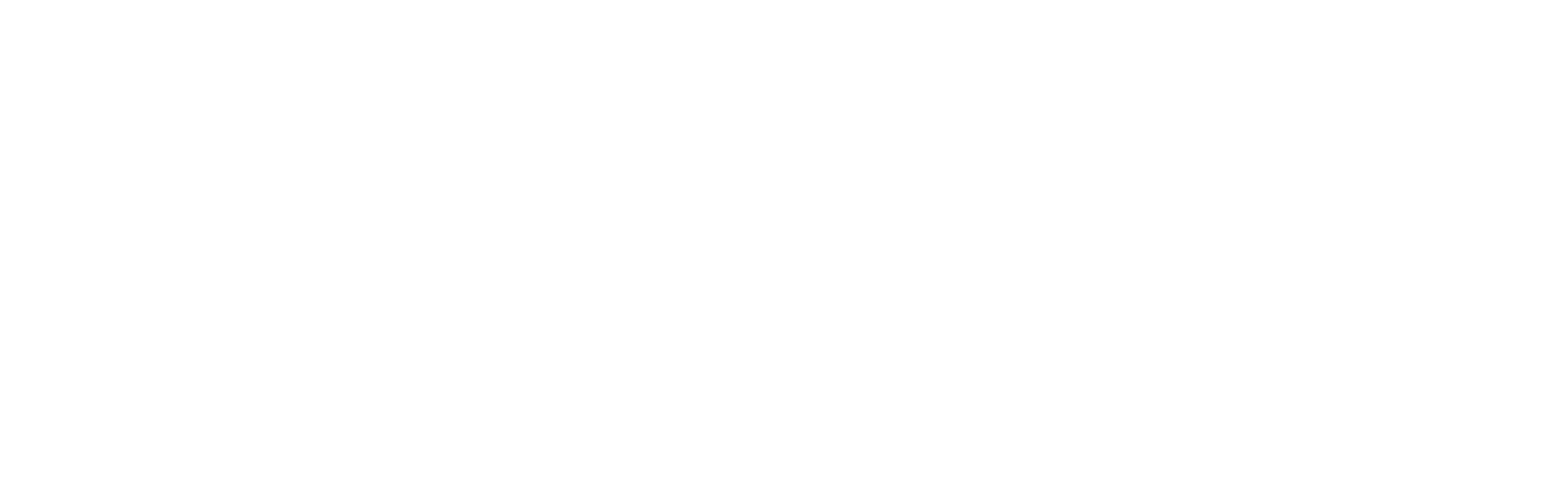

Например, УК «Сбербанк управление активами» позволяет посмотреть доходность ее биржевых ПИФов за несколько разных периодов и за интересующие вас даты. Результат показан без пересчета в годовую доходность.

FinEx показывает доходность своих ETF на графике, расположенном на вкладке «Информация о доходности» на странице каждого фонда. Можно самостоятельно выбрать нужные даты.

Данные показаны в валюте фонда. Как и в случае с сайтом УК «Сбербанк управление активами», эта доходность не пересчитана в годовую.

На той же странице в списке документов можно найти информационную справку о фонде, где показана доходность за один, два года и пять лет. Сведения о доходности по недавно появившимся фондам будут не такими полными.

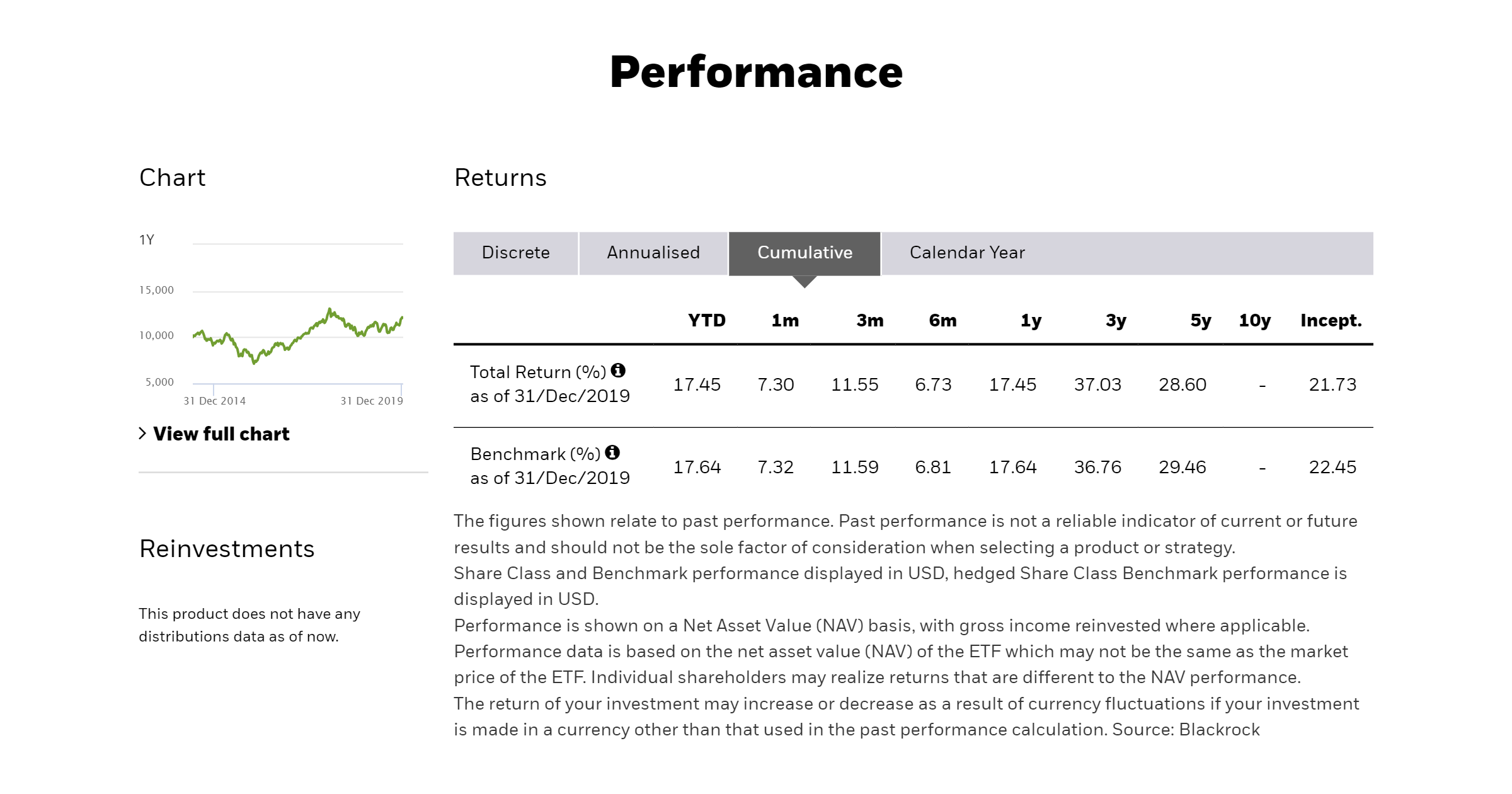

На сайте ETF-провайдера iShares (Blackrock) можно посмотреть доходность ETF от этой компании за разные периоды: с начала года, за месяц, три месяца, полгода, год и т. д. Также можно выбрать нужный вам интервал на графике. Это доступно в разделе Performance на странице каждого фонда.

Сайт iShares дает много информации и даже любезно показывает доходность за некоторые периоды в годовом выражении на вкладке Annualised. По состоянию на 13 января 2020 года на сайте отображалась информация от 31 декабря 2019 года.

Посмотреть в базах данных ETF

Существуют базы данных биржевых фондов. Их используют, чтобы подобрать и сравнить фонды по разным параметрам, и доходность ETF за различные отрезки времени там тоже показана. Единой мировой базы при этом нет. Есть свои базы для европейских и американских фондов.

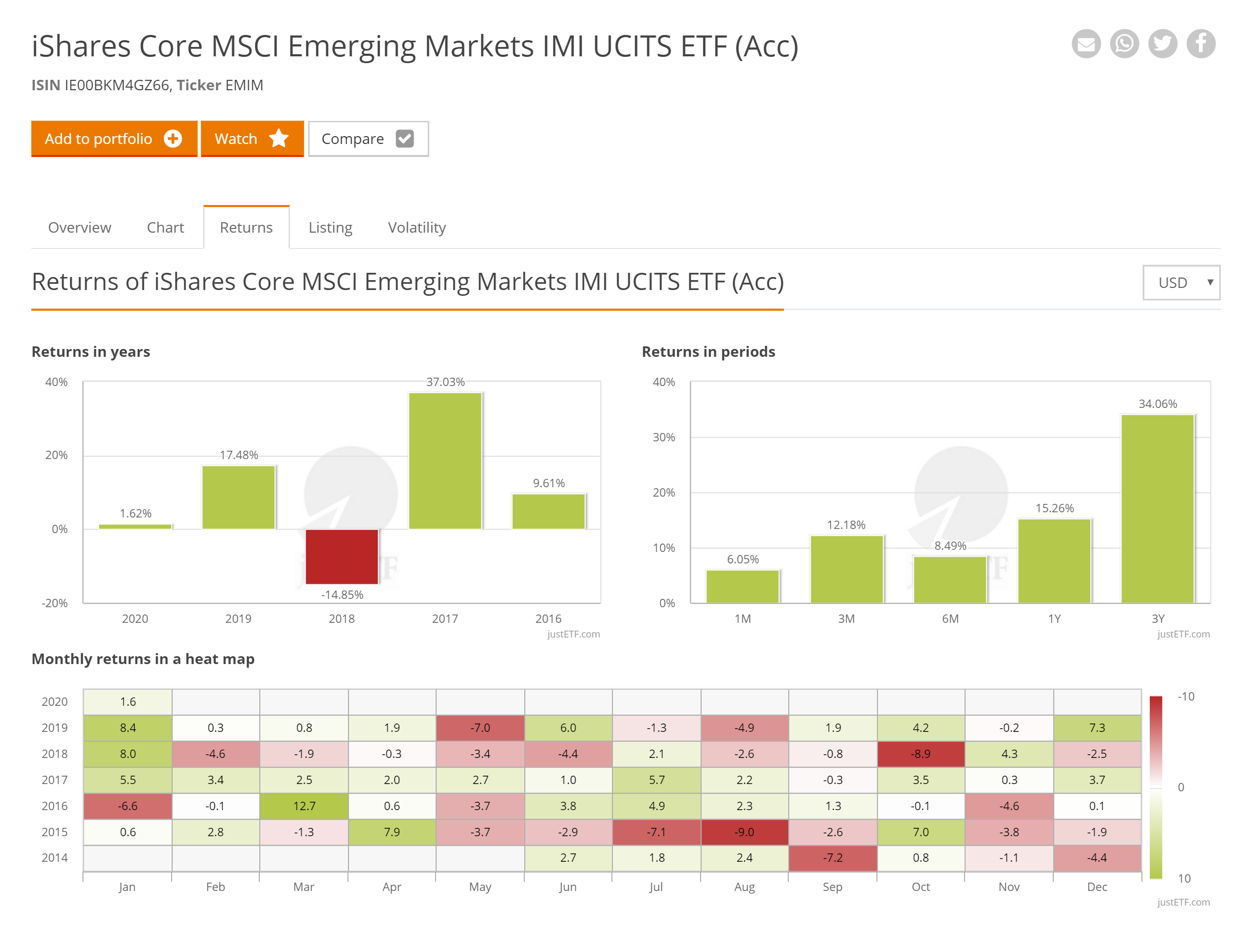

Европейские фонды. Данные по зарегистрированным в Европе ETF можно посмотреть на сайте justetf.com. Для этого надо найти страницу нужного фонда, например по его тикеру — обозначению из нескольких символов, и перейти в раздел Returns.

Justetf показывает доходность фонда по календарным годам, за различные периоды — от одного месяца до трех лет — и по отдельным месяцам. Еще можно вручную выбрать интересующий период на графике в разделе Chart.

Доходность можно посмотреть в евро, долларах, швейцарских франках и фунтах стерлингов. Выбирайте ту валюту, которая вас интересует.

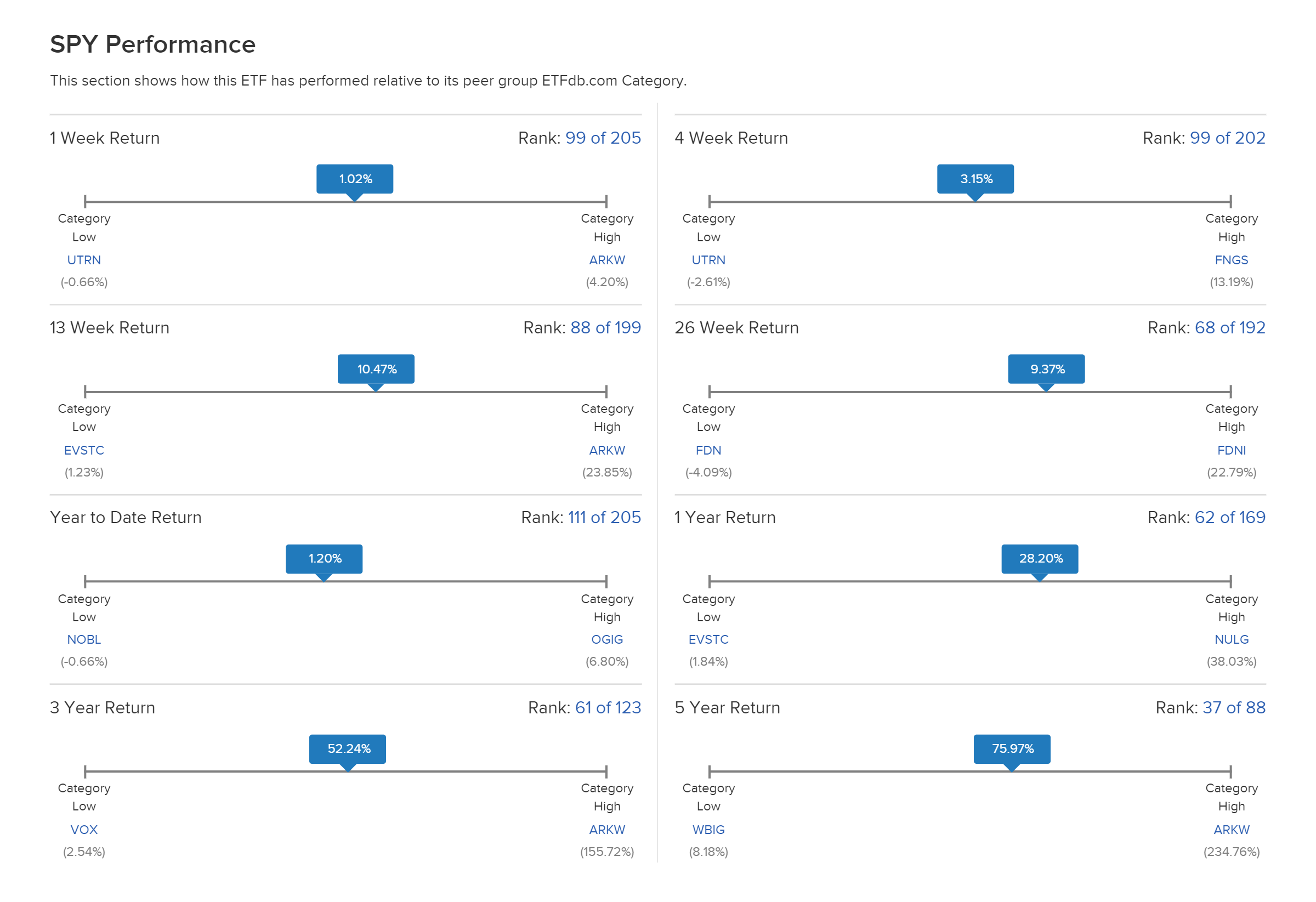

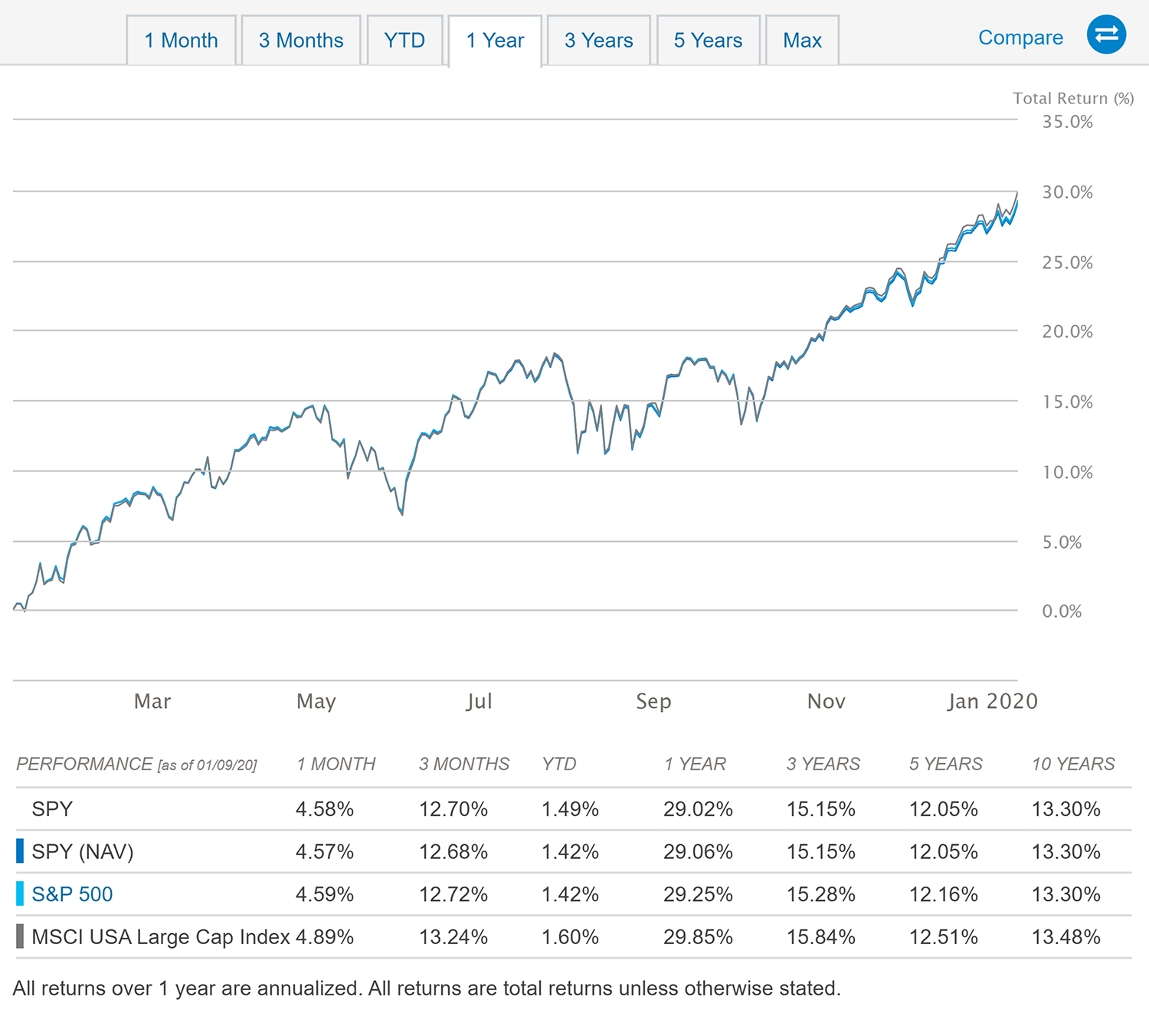

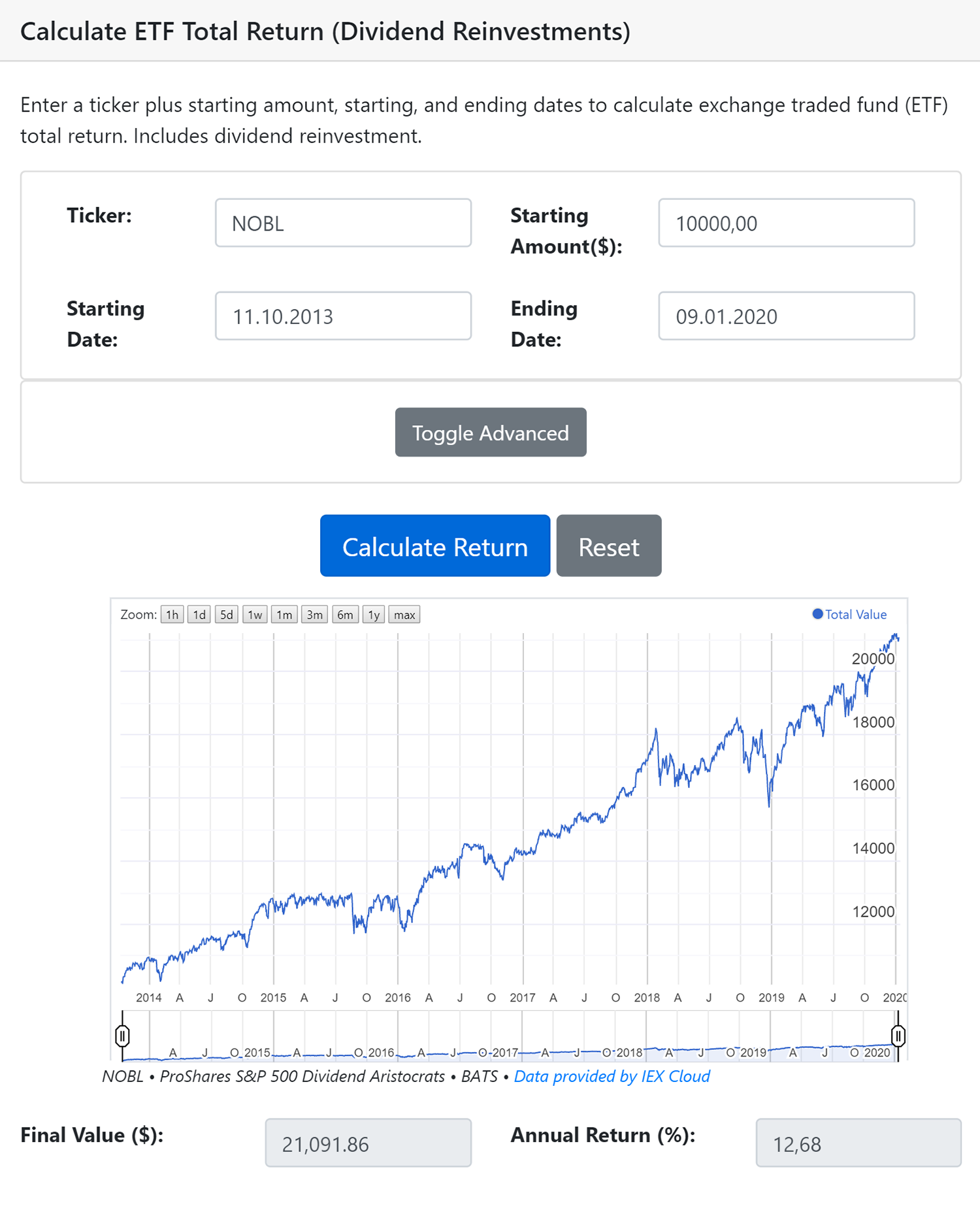

Американские фонды. Сведения об американских ETF можно найти в базах etfdb.com и etf.com. Также можно использовать калькулятор доходности ETF на сайте dqydj.com и сервис Portfolio Visualizer.

Etfdb показывает доходность в разделе Performance на странице выбранного ETF. Доступны результаты за восемь разных периодов — от одной недели до пяти лет. Посмотреть доходность за выбранный вручную период нельзя.

Etf.com отображает сведения о доходности выбранного фонда ближе к середине раздела Overview. Здесь есть данные за несколько отрезков времени, а еще график, где можно посмотреть доходность ETF с начала выбранного отрезка до любого последующего дня. Данные за полностью произвольный период посмотреть нельзя.

Калькулятор на сайте dqydj.com позволяет легко рассчитать доходность ETF. Достаточно ввести тикер фонда, указать вложенную сумму и диапазон дат, и калькулятор покажет, в какую сумму превратились вложения за этот отрезок времени и сколько составила среднегодовая доходность с учетом реинвестирования дивидендов.

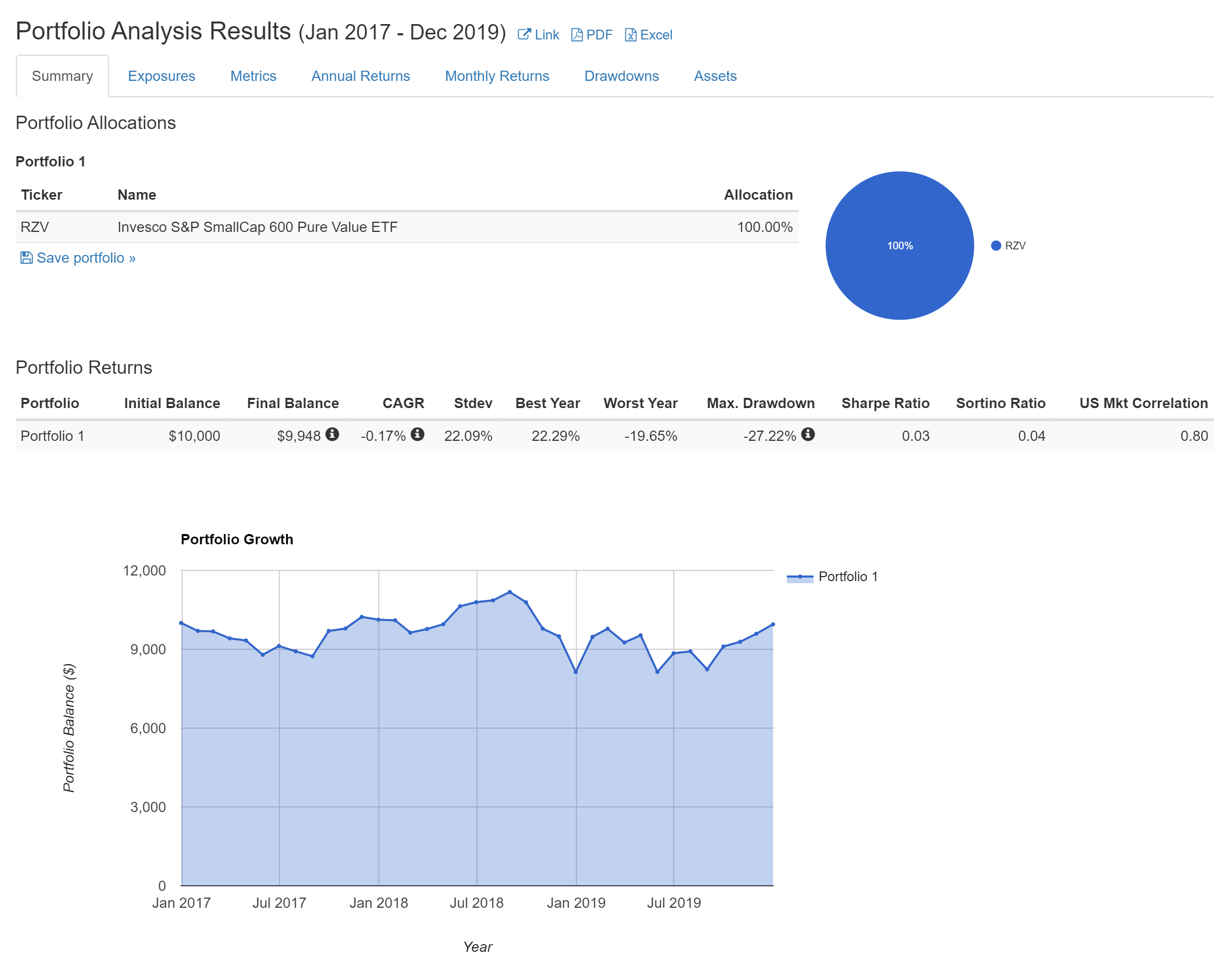

Наконец, можно использовать сервис Portfolio Visualizer. Он позволяет тестировать и сравнивать инвестиционные портфели на исторических данных и показывает доходность, волатильность, величину просадки разных активов и другую полезную информацию.

Чтобы узнать доходность какого-то ETF с учетом дивидендов, надо в разделе Backtest Portfolio выбрать интересующий интервал времени и вписать название или тикер фонда в строку Asset 1, присвоив значение 100%. Можно сделать портфель из нескольких фондов или фондов и отдельных акций, прописав для каждого инструмента свой вес и указав параметры ребалансировки. Далее надо нажать кнопку Analyze Portfolio — все.

Что еще стоит знать

Когда считаете доходность фонда вручную или смотрите готовые данные, не надо из результата вычитать расходы на управление фондом. Они постепенно удерживаются из активов фонда и поэтому уже учтены в расчетах.

Если считаете доходность ETF, который платит дивиденды, надо учесть и дивидендные выплаты, а не только изменение цены. Сайты ETF-провайдеров и базы данных обычно показывают доходность уже с учетом реинвестирования дивидендов — это называется total return.

Чтобы точнее понять, сколько вы заработали или могли заработать на акциях какого-то фонда, не забудьте учесть комиссию брокера и биржи за покупку и продажу акций. И помните про НДФЛ.

И еще кое-что. Прошлая доходность инвестиционных инструментов не предсказывает их будущую доходность. То, что в 2019 году выросло на 30%, в 2020 может вырасти на 1% или упасть на 20%. Не стоит выбирать ETF для инвестиционного портфеля только на основе их доходности за последнее время.