Законно ли жонглировать деньгами с кредиток разных банков?

Сейчас некоторые банки стали предлагать кредитные карты с льготным периодом, в течение которого можно без процентов снимать наличные. Я хочу брать деньги с кредитки одного банка, чтобы погашать долг по карте другого банка, а потом делать наоборот.

Насколько это законно?

Дарья

Дарья, нет закона, который запрещал бы такую схему. Банк дает вам право снимать деньги с кредитки — вы можете потратить их, как захотите: хоть на покупки, хоть на погашение долга по другой карте.

Вроде бы все просто: перекладываете деньги с кредитки на кредитку и получаете бесконечный льготный период. Но этот план не так уж выгоден, как кажется. Я объясню, почему так считаю, и даже предложу более удачный вариант. Но сначала немного теории.

Что такое беспроцентный период по кредитной карте

Кредитка — это платежная карта, на которой лежат деньги банка. Можно оплачивать ею покупки, рассчитываться в ресторанах, снимать с нее наличные. Потом потраченные деньги надо вернуть банку в соответствии с условиями кредитного договора.

Кредитный лимит — это максимальная сумма, которую банк готов выдать в долг заемщику. Эта сумма зависит от его доходов и кредитной истории. Например, если кредитный лимит по карте — 100 000 ₽, то на эту сумму заемщик может уйти в минус.

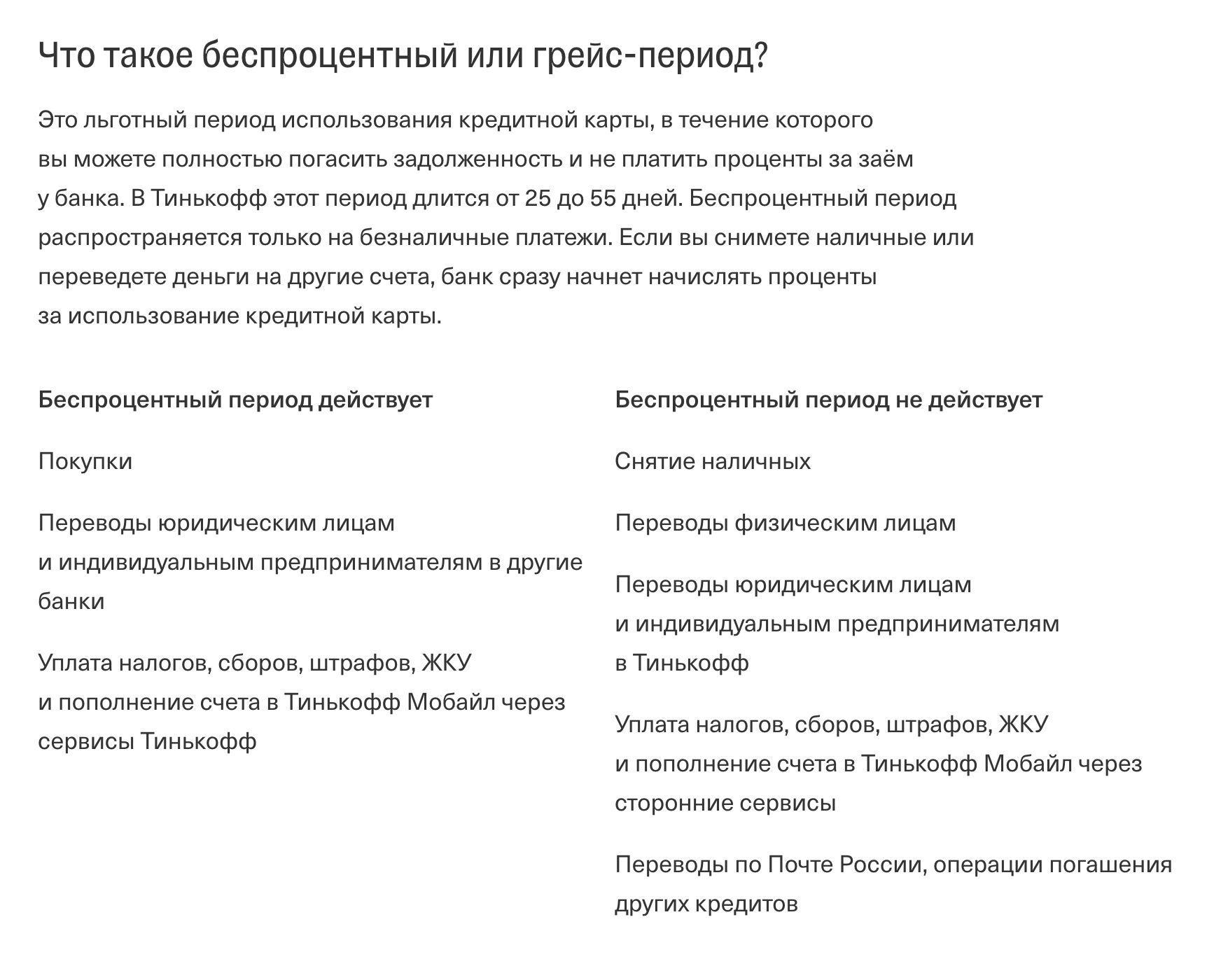

Беспроцентный, он же льготный или грейс-период, — это срок, за который нужно полностью погасить задолженность по кредитной карте, чтобы не платить банку проценты. Как правило, срок беспроцентного периода у разных банков составляет от 50 до 100 дней.

Если не уложиться в льготный срок, банк начислит проценты на всю задолженность по кредитной карте с первого дня беспроцентного периода и до даты полного погашения включительно. Опоздание даже на день приведет к большой переплате.

Обычно грейс-период распространяется не на все операции. Нужно внимательно смотреть условия кредитования — у каждого банка они свои. Чаще всего снятие наличных — платная услуга.

Основные минусы схемы с двумя кредитками

Допустим, вы нашли две кредитные карты, с которых можно снимать деньги без процентов, — такие предложения действительно есть у некоторых банков. Вот какие минусы я вижу в этой схеме.

Вы пользуетесь кредитными деньгами не бесплатно. Банки могут брать ежегодный или ежемесячный платеж за обслуживание карты. Например, одна кредитка обходится в 500 ₽ в год, а другая — в 1500 ₽. Итого ежегодно за обслуживание придется отдавать 2000 ₽. Кроме того, некоторые банки вместе с картой пытаются продать клиентам дополнительные продукты вроде страховки и смс-информирования.

Сумма снятия ограничена банком. Вряд ли получится бесплатно вывести весь кредитный лимит: в тех предложениях, которые я видела, речь шла о суммах около 50 000 ₽ в месяц. То есть примерно такими деньгами и придется жонглировать. При этом платежи за обслуживание будут потихоньку съедать эту сумму.

Легко запутаться. Представьте: у вас две кредитки. У каждой — своя дата начала и окончания беспроцентного периода. А ведь по каждой карте могут быть и промежуточные минимальные платежи — их необходимо вносить на протяжении грейс-периода, чтобы он продолжал действовать. Нужно быть очень внимательным и дисциплинированным человеком, чтобы отслеживать и контролировать несколько кредитных карт.

Если запутаетесь и хоть немного нарушите сроки, банк начислит проценты, как будто никакого грейс-периода и не было.

Сложно получить кэшбэк. Беспроцентное снятие наличных — это привилегия, которую дает банк. И кэшбэк тоже привилегия. Но предоставлять заемщику слишком много привилегий не очень-то и выгодно. Поэтому кредитки с бесплатным снятием наличных зачастую обделены кэшбэком: его или нет совсем, или он довольно низкий, или подключается как платная опция.

Более выгодный вариант

Возможно, вам подошел бы другой план:

- Завести кредитную и дебетовую карты.

- Оплачивать покупки с кредитки и получать за это кэшбэк.

- Свои деньги хранить на дебетовой карте и получать от банка процент на остаток по счету.

- Возвращать деньги на кредитку до конца грейс-периода, чтобы не платить проценты банку.

Если придерживаться этого плана, то можно получать приятный дополнительный доход. Но здесь есть свои нюансы и хитрости, поэтому мы создали курс «Как использовать кредитку и богатеть». Всего за пять коротких уроков вы научитесь подбирать самые выгодные карты и зарабатывать на них.