Вложил маткапитал, выделил доли и продал квартиру. А что с налогами?

У нас семья из четырех человек: мать, отец и два несовершеннолетних ребенка. Мы купили квартиру в новостройке и через пару лет получили ее по акту. По договору долевого строительства заплатили за нее 3,3 млн рублей, из них часть — за счет материнского капитала.

Позже зарегистрировали право собственности на квартиру, выделив доли детям, как требует закон. Мудрить не стали: 1/3 мне и по 1/3 детям. Супруге долю не выделяли, все равно моя в совместной с ней собственности. Через год продали квартиру за 4,5 млн, получилось, что минимальный срок владения в три года истек только у меня. Другого жилья на день сделки ни у кого из семьи не было. Отсюда вопросы:

- Правильно ли я понимаю, что НДФЛ платить не надо, поскольку квартира единственная?

- Нужно ли сообщать налоговой, что мы освобождены от налога?

Вы не должны подавать декларацию и платить налог, если:

- проданная квартира — ваше единственное жилье;

- истек минимальный срок владения с момента покупки, то есть полной оплаты по ДДУ.

Минимальный срок владения ребенком долей исчисляют с даты покупки квартиры владельцем сертификата на маткапитал или его супругом или супругой. То есть минимальный срок владения истек одновременно у вас и ваших детей. Налог при продаже квартиры платить не нужно.

Разберу подробнее, что за минимальный срок владения, и расскажу, в каких случаях не нужно уплачивать налог с продажи детских долей.

Вы узнаете

- Когда не придется платить налог при продаже жилья

- Когда придется заплатить налог с продажи детских долей

- Будет ли налог, если квартиру купили без материнского капитала по другой госпрограмме и выделили доли детям

- Будет ли налог, если квартиру купили за счет маткапитала и средств по другой госпрограмме с выделением долей детям

- Нужно ли сообщать налоговой, что вы освобождены от уплаты налога

Когда не придется платить налог при продаже жилья в 2024 году

Если хотите продать квартиру, дом, комнату или долю в жилом помещении и не платить НДФЛ, на день сделки должен пройти минимальный срок владения объектом. И неважно, вкладывали вы в жилье маткапитал или нет и выделяли ли доли детям. Если срок вышел, налога не будет.

Стандартный минимальный срок владения жильем — пять лет. Но есть льготный период в три года, если выполнено одно из следующих условий :

- недвижимость приобрели до 2016 года;

- получили в наследство или в дар от близкого родственника;

- приватизировали;

- получили по договору ренты;

- это единственное жилье, включая дом с участком и хозпостройками.

Единственное жилье — это когда на день сделки продавец не владеет другим жилым объектом, включая доли и совместную собственность с супругом. Либо купил новое жилье за 90 дней до продажи старого. Регистрация, даже постоянная, в другом жилье не в счет. Важно именно право собственности.

Минимальный срок владения квартирой в новостройке, которую купили по договору долевого участия или уступки, считают с даты ее полной оплаты. Но есть нюансы.

До 2024 года срок владения детскими долями исчисляли с даты госрегистрации права собственности на эти доли в ЕГРН. Разница между оформлением права собственности на родителей и детей часто составляет несколько лет. Потом родителям приходилось платить НДФЛ при продаже детских долей, несмотря на то что квартира была в собственности семьи.

Если вы продали квартиру до 2024 года, минимальный срок владения — три года — для детей не прошел. Вы обязаны отчитаться за детей и заплатить налог с продажи их долей.

Но в 2024 году правила изменились. Теперь для детей срок владения долей исчисляют с даты покупки жилья владельцем сертификата на маткапитал, а не с даты регистрации детских долей в ЕГРН. Это правило распространяется на случаи, когда деньги на жилье получены по другим госпрограммам, по которым выделение долей детям — обязательное условие.

Есть еще один способ избежать налога с продажи вашего жилья. Семьи с детьми освобождены от уплаты НДФЛ при продаже жилья, которым владели меньше минимального срока. Но надо выполнить пять условий:

- У налогоплательщика или его супруги минимум двое детей до 18 лет или до 24 лет, если они учатся очно.

- В году, когда жилье было продано, либо не позднее 30 апреля следующего года кто-то из членов семьи приобрел новое жилье — то есть внес полную оплату по ДДУ либо зарегистрировал право собственности по договору купли-продажи.

- Общая площадь новой квартиры или ее кадастровая стоимость больше, чем у проданной. Причем достаточно, чтобы только одно из этих условий выполнялось.

- Кадастровая стоимость проданного жилья — до 50 млн рублей.

- На день продажи налогоплательщику, его супруге или детям не принадлежит в совокупности более 50% другого жилья, общая площадь которого больше приобретаемого.

Когда придется заплатить налог с продажи детских долей

Если вы не подходите под пять условий, о которых я рассказал в предыдущем разделе, и минимальный срок владения квартирой не истек, за детей придется отчитаться и уплатить налог.

Если в квартире выделены доли детям, каждый владелец доли при продаже выступает как самостоятельный продавец. Просто за детей все делают родители, в том числе платят НДФЛ, если нужно.

Есть две формулы подсчета налога для каждого собственника доли в квартире, приобретенной на средства материнского капитала и проданной до истечения минимального срока владения.

Формула № 1:

НДФЛ с учетом вычета = (Доходы от продажи квартиры − 1 000 000 ₽ × Доля в квартире × 13%

Формула № 2:

НДФЛ с учетом расходов на приобретение = (Доходы от продажи квартиры − Расходы на приобретение квартиры без уменьшения на маткапитал) × Доля в квартире × 13%

Причем эта формула справедлива и для детских долей. То есть из дохода от продажи детской доли вычитаем расходы родителей на ее покупку.

С 2025 года доход от продажи имущества до 2,4 млн рублей будет облагаться НДФЛ по ставке 13%, свыше 2,4 млн рублей — 15%. Прогрессивная шкала от 13 до 22% к этому виду дохода не применяется.

Результаты подсчетов надо сравнить и заплатить наименьшую положительную сумму. Так можно: закон разрешает выбирать. Если же результат нулевой или отрицательный, НДФЛ не платят. Но декларацию все равно придется сдать.

Подставим в формулы числа из вопроса:

НДФЛ с учетом вычета: (4 500 000 ₽ − 1 000 000 ₽) × 1/3 × 13% = 152 000 ₽

НДФЛ с учетом расходов на приобретение: (4 500 000 ₽ − 3 300 000 ₽) × 1/3 × 13% = 52 000 ₽

По формуле № 2 налог получился меньше. В итоге вам надо не позднее 30 апреля подать две декларации 3-НДФЛ и заявить в каждой 52 000 ₽ налога, который нужно уплатить не позднее 15 июля.

Если квартиру купили без материнского капитала по другой госпрограмме и выделили доли детям

Кроме материнского капитала есть еще три программы помощи от государства на покупку жилья:

У супругов была квартира в совместной собственности. В 2022 году в семье появился третий ребенок, после чего родители решили взять в ипотеку вторую квартиру за 4 млн. Из них по госпрограмме погасили 450 тысяч. Каждому члену семьи выделили по 1/5 доли. В 2024 году эту квартиру решили продать за 5,5 млн. Оснований для освобождения от НДФЛ при продаже нет, потому что:

- Квартирой владели меньше минимального срока.

- Это не единственное жилье у семьи.

- Новую квартиру взамен проданной покупать не стали.

НДФЛ с учетом вычета для каждого ребенка: (5 500 000 ₽ − 1 000 000 ₽) × 1/5 × 13% = 117 000 ₽

НДФЛ с учетом расходов для каждого родителя: (5 500 000 ₽ − 4 000 000 ₽) × 1/5 × 13% = 39 000 ₽

Обратите внимание, что при исчислении родительского налога по второй формуле в расходы включают всю покупную стоимость квартиры — 4 млн, хотя 450 тысяч профинансировало государство.

Если квартиру купили за счет маткапитала и средств по другой госпрограмме с выделением долей детям

Бывает, что семья вкладывает в квартиру не только маткапитал, но и деньги по иной госпрограмме, после чего выделяет доли детям. В этом случае при продаже жилья до того, как закончится минимальный срок владения, из детских доходов можно будет вычесть расходы. А именно — покупную стоимость квартиры, пропорциональную доле ребенка. Без какого-либо уменьшения на финансирование за счет маткапитала и госпрограммы.

Вот как это работает. Предположим, в 2022 году у семьи родился третий ребенок. До этого она получила сертификат на материнский капитал за второго — 453 тысячи. Семья взяла в ипотеку квартиру за 4 млн. Из них 453 тысячи оплатила материнским капиталом, а 450 тысяч долга перед банком — по госпрограмме для многодетных семей. Каждый член семьи, включая детей, стал владельцем 1/5 доли в квартире.

В 2024 году семья продает квартиру за 5,5 млн. Как и в предыдущем примере, оснований для освобождения от НДФЛ нет. Посчитаем, чему будет равен налог для каждого владельца доли:

НДФЛ с учетом вычета: (5 500 000 ₽ − 1 000 000 ₽) × 1/5 × 13% = 117 000 ₽

НДФЛ с учетом расходов на приобретение: (5 500 000 ₽ − 4 000 000 ₽) × 1/5 × 13% = 39 000 ₽

Налог по формуле № 2 получился меньше — по ней и платить, в том числе за детей. Причем в расходы можно включить всю покупную стоимость квартиры — 4 млн, несмотря на то что 903 тысячи из них дало государство.

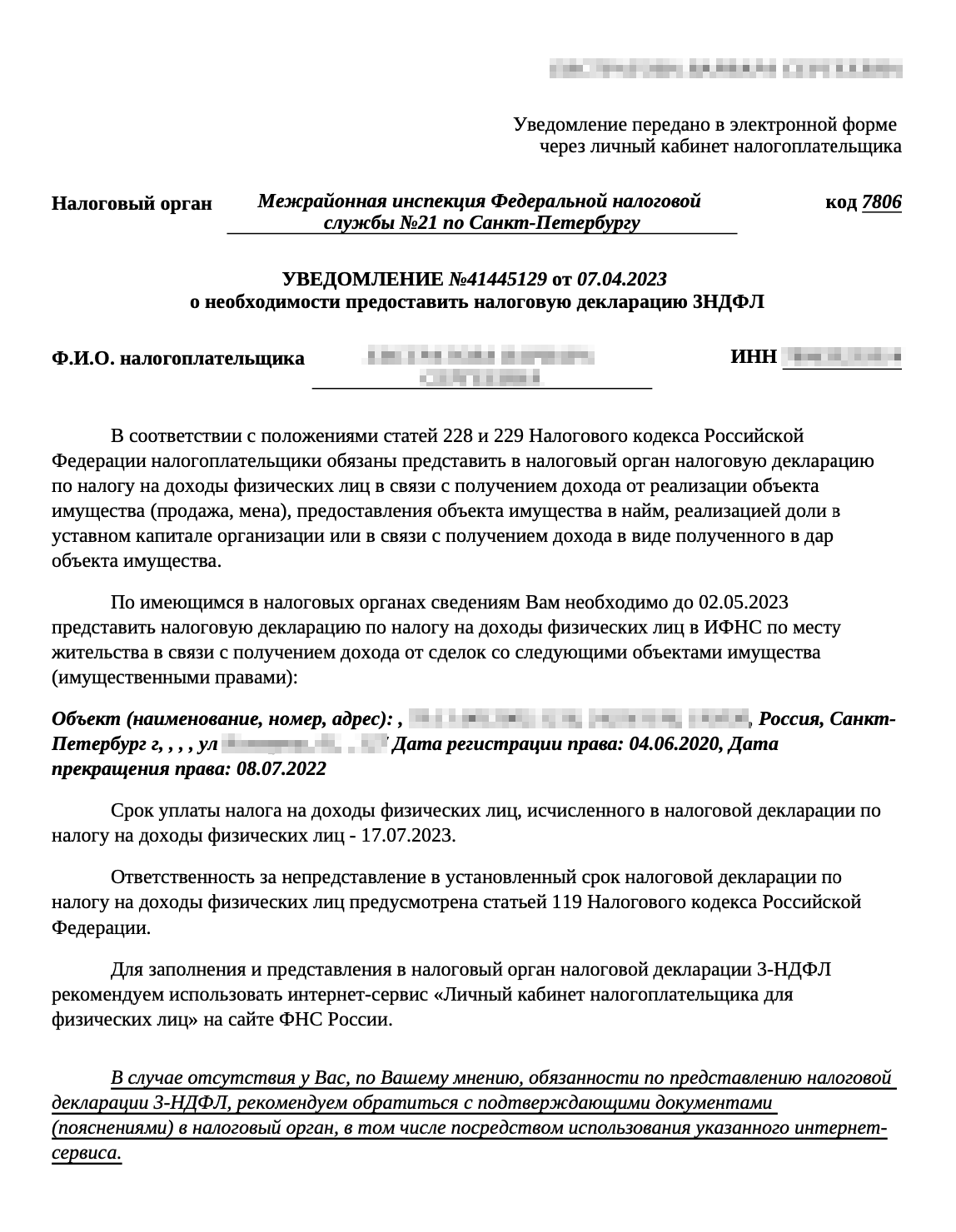

Нужно ли сообщать налоговой, что вы освобождены от уплаты налога

Обязательно нужно. ИФНС не знает деталей, по закону Росреестр сообщил ей только:

- Дату регистрации собственности при покупке и прекращении права после продажи.

- О стоимости квартиры при продаже

А вот информацией, что вы семья с двумя несовершеннолетними детьми, налоговые инспекторы могут не владеть. Кроме того, они не знают даты полной оплаты квартиры застройщику и по умолчанию отсчитывают срок владения от даты регистрации права собственности в ЕГРЮЛ.

Если ИФНС получила данные о том, что минимальный срок владения не выдержан, то для нее вы обязаны подать декларацию и уплатить налог. Вам придет уведомление об этом.

Если вы не отреагируете на уведомление либо не получите его, события могут развиваться так:

- Налоговая сама проведет камеральную проверку на основании сведений, которыми владеет, и начислит налог. Расчет довольно грубый: доход от продажи квартиры уменьшают только на фиксированный вычет в 1 млн рублей, расходы на покупку не учтут, так как у налоговой нет этих данных. Вам направят акт налоговой проверки.

- Если реакции не будет, то начислят штраф за неподачу декларации — 5% от суммы неуплаченного налога за каждый месяц опоздания, но не более 30%, и пени — 1/300 от ставки Центробанка за каждый день просрочки.

- Если и тут реакции не последует, дело передадут в суд и судебным приставам, а далее — арестуют счета.

Отменять решения всех инстанций, а также штрафные санкции и пени долго и сложно. Проще своевременно направить в налоговую инспекцию пояснение и получить письменный ответ о том, что сведения приняты и вы не обязаны отчитываться о продаже и платить налог.

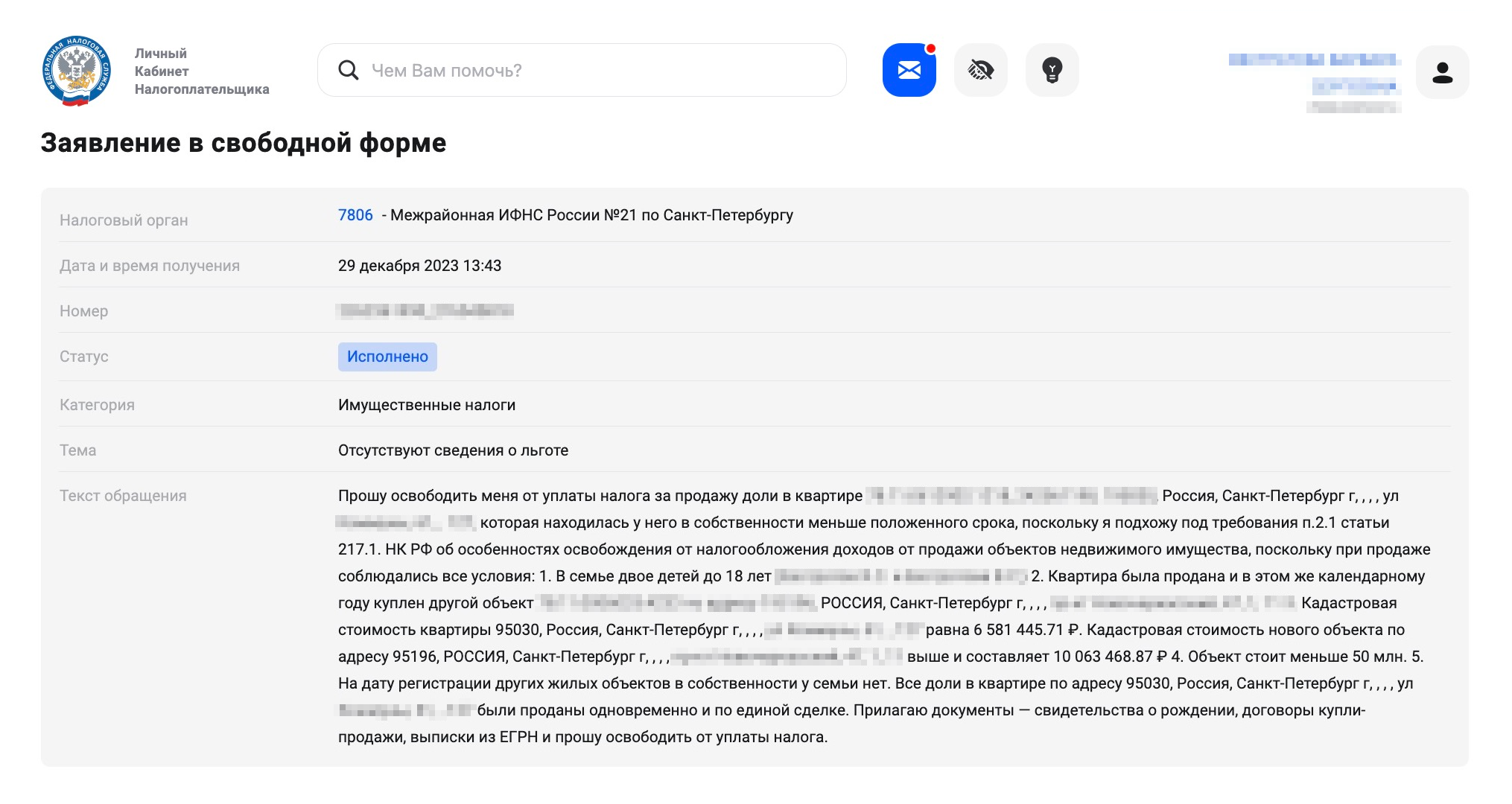

Пояснение подают через личный кабинет налогоплательщика: «Каталог обращений» → «Прочие обращения» → «Заявление в свободной форме». Так будет проще получать обратную связь от налоговой.

К пояснению прикладывают документы, которые подтверждают право на освобождение от уплаты налога. В вашем случае это:

- Свидетельства о рождении детей.

- Договор продажи квартиры.

- Платежное поручение о переводе денег застройщику при покупке квартиры по ДДУ — чтобы подтвердить дату полной оплаты по договору, так как срок владения будет считаться от нее. Либо договор о покупке новой квартиры плюс выписка из ЕГРН.

- Выписки из ЕГРН по другим объектам в собственности на дату продажи.

Важно отследить обратную связь от налоговой, так как у проверяющего инспектора могут возникнуть вопросы. В итоге должны прислать уведомление, что у вас нет обязанности подавать декларацию 3-НДФЛ и уплачивать налог.

Что в итоге

НДФЛ за себя и детей придется платить, если вы меньше минимального срока владели проданной квартирой, в которую вложили маткапитал и выделили доли детям.

Стандартный минимальный срок владения — пять лет, но при продаже единственного жилья — три года. Срок владения долей в собственности детьми исчисляется с даты, когда собственником жилья стал владелец сертификата на материнский капитал, его супруг или супруга.

Если вы можете не уплачивать налог как семья с двумя детьми, до 30 апреля следующего года в налоговую инспекцию все равно нужно подать пояснение и получить подтверждение, что ваши сведения приняты и вы освобождены от уплаты налога.

Продаете квартиру? Наш калькулятор поможет разобраться, какой налог вам нужно будет заплатить при ее продаже.